Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Revista U.D.C.A Actualidad & Divulgación Científica

Print version ISSN 0123-4226

rev.udcaactual.divulg.cient. vol.17 no.1 Bogotá Jan./June 2014

CIENCIAS SOCIALES Y ECONÓMICAS-Artículo Científico

ANÁLISIS FINANCIERO INTEGRAL DE EMPRESAS COLOMBIANAS 2009-2012 DESDE LA PERSPECTIVA DE LA COMPETITIVIDAD

INTEGRAL FINANCIAL ANALYSIS OF COLOMBIAN COMPANIES 2009-2012 FROM THE COMPETITIVENESS PERSPECTIVE

Carlos Eduardo Castaño Ríos1, José Enrique Arias Pérez2

1 Magíster en Administración; Profesor del Departamento de Ciencias Contables, Universidad de Antioquia; calle 70 No. 52- 21 oficina 13-108, Medellín, Colombia, e-mail: carloscontaduria@gmail.com

2 Magíster en Gestión de Ciencia, Tecnología e Innovación, Profesor del Departamento de Ciencias Administrativas, Universidad de Antioquia, calle 70 No. 52 - 21 oficina 13-105, Medellín, Colombia, e-mail: joenriquearias@posgradoseconomicas.com

Rev. U.D.C.A Act. & Div. Cient. 17(1): 275-284, Enero-Junio, 2014

RESUMEN

El objetivo del artículo es presentar una evaluación del desempeño financiero de las empresas pertenecientes a los principales sectores de la economía colombiana, en el periodo 2009-2012, desde la perspectiva de la competitividad. La investigación que soporta este trabajo fue documental y se basó en la información financiera reportada por las empresas a la Superintendencia de Sociedades. Los principales hallazgos muestran cómo el sector Minería, que tenía unos resultados importantes en términos de rentabilidad, liquidez y endeudamiento, en el periodo 2009-2011, tiene una notoria disminución de su salud financiera, en el 2012, mientras tanto, el sector de la Agricultura, que tenía los más bajos resultados en los primeros años evaluados, ha venido recuperando terreno, lo cual, es determinante para atraer la inversión y mejorar la capacidad de crear valor.

Palabras clave: Análisis financiero integral, indicadores financieros, competitividad, creación de valor, estrategia.

SUMMARY

The aim of the paper was to evaluate from the perspective of competitiveness the financial performance of the companies belonging to the main sectors of the Colombian economy in the period 2009-2012. This research is documentary and is based on the financial information reported by compa nies to Superintendencia de Sociedades. The main findings show how the mining sector had important results in terms of profitability, liquidity and debt in the period 2009-2011, but with a remarkable decline in its financial health in 2012. The agriculture sector which showed the lowest results during the first years of evaluation, has been catching up, which is critical to attract investment and improve the ability to create value.Key words: Integral financial analysis, financial indicators, competitiveness, value creation, strategy.

INTRODUCCIÓN

La competitividad, se suele abordar en función de dos unidades de análisis: la empresa (Porter, 1990) y los territorios (WEF, 2013; IMD, 2013); sin embargo, últimamente ha tomado fuerza la idea de extrapolar este tipo de análisis a los sectores económicos, con el ánimo de establecer la capacidad que tienen de crear valor y atraer la inversión (Lombana & Rozas, 2009).

En el país son pocos los estudios desarrollados desde esta perspectiva sectorial (Correa et al. 2010a; 2011a) o regional (Castaño et al. 2010; Castaño & Arias, 2013); de ahí, la necesidad de emprender nuevas investigaciones que arrojen información, que sirva de insumo para la formulación de políticas e instrumentos de gran impacto sobre la competitividad de los mismos (Altenburg et al. 1998).

Este artículo es relevante, pues evalúa por sectores económicos, los resultados financieros de las empresas colombianas que reportaron información a la Superintendencia de Sociedades, en el periodo 2009-2012; en temas como estructura de inversión, de financiamiento y de resultados, así como la capacidad de generación de efectivo e indicadores financieros tradicionales como liquidez, rentabilidad y endeudamiento (Bernstein, 1993; Ortíz, 2004; García, 1999; Sinisterra et al. 2005), permitiendo reconocer, a partir del equilibrio financiero, el estado de su competitividad.

El análisis financiero integral, se define como ''un proceso que interpreta y estudia la situación económico-financiera de un ente económico, no sólo desde el punto de vista de los estados financieros sino de manera completa, contextualizada y estructural'' (Correa et al. 2010b).

En detalle, el análisis financiero integral, en cuanto a técnicas financieras comprende dos tipos: vertical y horizontal (estructural) y de indicadores financieros (Bernstein, 1993; Ortíz, 2004; García, 1999; Correa, 2005, Sinisterra et al. 2005). La primera permite conocer la estructura de los estados financieros para periodos de tiempo determinados y las tendencias y la segunda analiza la liquidez, la rentabilidad y el endeudamiento, bajo una mirada de sano equilibrio financiero.

Desde el punto de vista de la actividad empresarial, se puede entender competitividad como aquella que ''significa lograr una rentabilidad igual o superior a los rivales en el mercado. Si la rentabilidad de una empresa, en una economía abierta, es inferior a la de sus rivales, aunque tenga con qué pagar a sus trabajadores, proveedores y accionistas, tarde o temprano será debilitada hasta llegar a cero y tornarse negativa'' (Vallejo, 2003).

Sumado a ello, la competitividad se suele desagregar en cuatro grandes dimensiones: meta, macro, meso y micro (Altenburg et al. 1998), que en realidad corresponden a distintas unidades de análisis, a saber, los países, las regiones, las ciudades, los sectores económicos o las empresas.

En ese orden de ideas, el análisis financiero integral aplicado a los principales sectores de la economía, constituye un enfoque de evaluación de la competitividad de las empresas que pertenecen a éstos, porque permite identificar en qué condiciones financieras se desarrollan los negocios, lo cual, incide en la atracción de la inversión y la capacidad de creación de valor (Lombana & Rozas, 2009; CPC, 2013; BM, 2013; Porter, 1990).

MATERIALES Y MÉTODOS

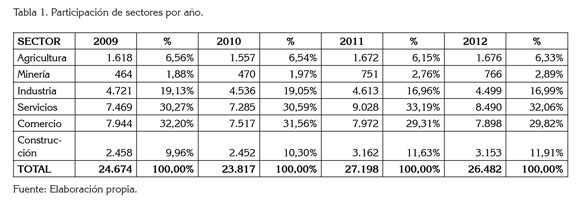

El artículo está soportado en un estudio de carácter documental, orientado a la localización, el registro, la recuperación, el procesamiento, el análisis, la interpretación y la discusión de información proveniente de fuentes secundarias (Galeano, 2004), propiamente la reportada a la Superintendencia de Sociedades de Colombia, en el período 2009 - 2012 (Tabla 1). Este período estudiado obedece al seguimiento que se ha realizado al comportamiento de la información desde el 2010, utilizando siempre las mismas técnicas de análisis, para consolidar una base de datos más amplia a futuro.

Dicha información fue agrupada en seis grandes sectores, a saber: Agricultura, Servicios, Minería, Industria, Comercio y Construcción. Esta clasificación fue desarrollada al inicio del proceso de investigación, separando actividades económicas, como Minería y Construcción, considerando que han sido las de mayor dinamismo en los últimos años para el país.

Posteriormente, se analizaron los estados financieros y se construyeron los indicadores financieros seleccionados de liquidez, de rentabilidad y de endeudamiento, como promedio de los agregados financieros por sectores. A partir de los resultados, se elaboraron tablas de frecuencia y gráfico.

RESULTADOS Y DISCUSIÓN

Entorno económico: El contexto económico nacional arrojó un resultado más que positivo en los últimos años (2009- 2012), en comparación con lo ocurrido en Europa e, inclusive, con Estados Unidos. El PIB colombiano ha mostrado crecimientos interesantes en el período de tiempo referido, superando las mismas expectativas del gobierno.

Bajo este contexto, la economía del país se ha logrado recuperar después del período 2008-2009, donde se encontró una caída del PIB asociada, en gran medida, a la crisis financiera ocurrida en Estados Unidos y los conflictos con países, como Venezuela y Ecuador. Este crecimiento, se explica, principalmente, por la recuperación de ''la inversión privada y el consumo (tanto público como privado)'' (Correa et al. 2011b).

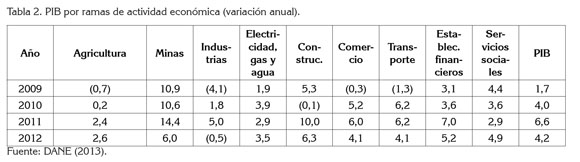

Por su parte, la situación ocurrida en el país por ramas de actividad económica (Tabla 2), evidenció un sector minero apoderado del crecimiento económico del país, hasta el 2011, donde se observó, incluso, un comportamiento similar al denominado ''La enfermedad holandesa'', debido a evidencias como el ''proceso de revaluación del peso; la creciente inversión extranjera directa, la cual, se ha concentrado, en gran parte, en el sector minero; el mayor endeudamiento público externo y la mala situación de sectores tradicionales diferentes a los del boom, como por ejemplo, la situación de algunas ramas industriales'' (Correa et al. 2011b).

Adicionalmente, son inminentes los impactos en la economía del país de los TLC firmados con Canadá, Estados Unidos, la Unión Europea, entre otros, a lo que se suma el interés de continuar expandiendo las fronteras hacia otros lugares.

Análisis estructural de estados financieros

Balance general: Para el caso de los sectores económicos es notable que sus estructuras de inversión de corto y largo plazo, se conservan con el tiempo. Por ejemplo, para el caso del sector Agricultura, la inversión de corto plazo obtuvo un valor máximo, en el 2009, donde la participación en el total de activos fue de 25,11%, mientras que tomó un valor mínimo para el 2012, de 21,57%, diferencia no superior a los cuatro puntos porcentuales.

Por su parte, la Construcción alcanzó un valor máximo en su estructura de inversión de corto plazo de 62,73%, para el 2009 y un mínimo, de 58,68%, en el 2010, lo que implica una diferencia sólo un poco superior a los cuatro puntos porcentuales y evidencia su estabilidad en esta estructura.

Entre tanto, la composición de activos del sector Servicios posee el mayor valor de participación para los activos no corrientes, situación que se explica a partir de las empresas que prestan servicios en actividades, como el Turismo y el Transporte, donde el soporte de los activos de largo plazo, como edificios, muebles y enseres y vehículos, son fundamentales.

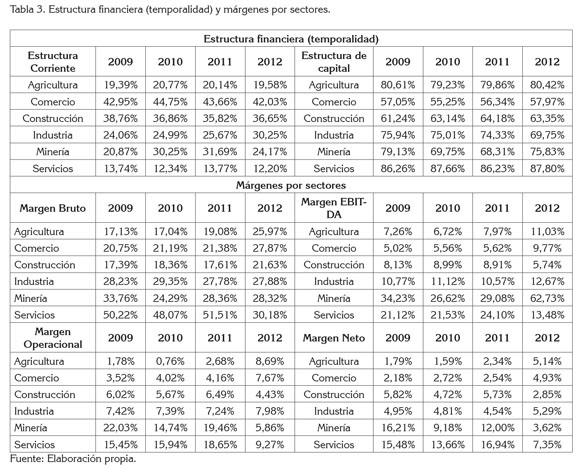

En cuanto a la estructura de financiación, se debe tener en cuenta que su análisis puede partir de dos enfoques: temporalidad y agentes (Correa et al. 2010b). En el enfoque de la temporalidad (Tabla 3) es evidente la tendencia a que la estructura se conserve en el corto y largo plazo. Para el caso del sector Comercio, la estructura corriente toma un valor máximo en el 2010 y, mínimo, para el 2012, sin presentar mayores cambios; no obstante, el sector de la Minería sí presentó variaciones en el periodo evaluado, por el orden de los diez puntos porcentuales, lo que tiene un vínculo directo con los cambios en la inversión extranjera en este sector de la economía colombiana, con fuertes entradas de capital, en 2010 y 2011, que cayeron para el 2012.

Asimismo, desde la perspectiva de los agentes de interés, se resalta que, en términos generales, se conservó la estructura de financiación. En el caso de la Industria, el valor máximo de pasivos en el total de la financiación es de 42,35% (año 2012) y el mínimo es de 37,24% (año 2009), sin tomar variaciones fuertes entre años; sin embargo, el sector Minería sí presentó un cambio importante en su composición entre 2009 y 2010, con una variación cercana a los ocho puntos porcentuales, la cual, está relacionada con la entrada de capitales al sector y su crecimiento de los últimos años.

En este caso, la situación deja en evidencia que sectores como el Comercio y la Construcción, se apalancan más en recursos de terceros que en el propio patrimonio para el desarrollo de su actividad, mientras que los demás sectores requieren de una mayor participación de sus recursos propios, a la hora de desarrollar su objeto social.

Estado de Resultados: De los márgenes analizados, se evidenció que el sector Servicios ha venido cayendo en los resultados de su margen bruto, con más de 20 puntos porcentuales, entre 2009 y 2012, lo que implica un incremento significativo en sus costos de operación. El incremento más alto, se presenta en el sector Agricultura, con más de ocho puntos porcentuales, entre 2009 y 2012.

En cuanto al margen operacional, se puede destacar la recuperación que ha tenido el sector Agricultura en los últimos años, con un incremento de más de siete puntos, en el periodo evaluado y que se vio reforzado, con su margen neto, que ocupa el tercer mejor desempeño, para el 2012.

Frente al margen EBITDA, se evidenció un incremento importante para el sector Minería, durante el período 2012, lo que significa que sus resultados operativos fueron bastante afectados por los rubros contables no efectivos; sin embargo, sectores como Agricultura y Comercio obtuvieron mejores resultados en este margen, para el periodo 2012, frente a los años anteriores, lo que deja entrever una recuperación de sus resultados operativos, en términos de lo que es posible recaudar en caja.

Entre tanto, el margen neto presentó un bajo desempeño general, pues ninguno de los sectores logró cifras que superaran los dos dígitos; no obstante, la Agricultura y el Comercio se recuperaron para el 2012. El menor resultado en el 2012 es para la Construcción, lo que puede estar relacionado a una desaceleración del crecimiento general de este sector, dado por el freno a las mega-obras en el país.

En el indicador de presión tributaria, se encontró que las cargas se equilibraron entre los sectores frente al pago de impuesto de renta en relación con los ingresos generados, pues para 2009 a 2011, la Minería pagaba una proporción muy superior a los demás; no obstante, para 2012, se observó que la Construcción, con un 1,46%, fue el sector que menos impuesto generó, lo cual, se relaciona con la caída de sus utilidades.

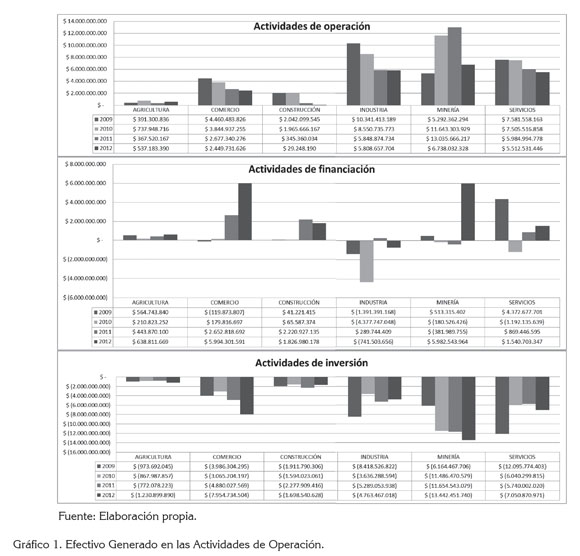

Estado de flujos de efectivo: El flujo que se genera por la operación de los sectores arrojó resultados positivos generales, en el período de estudio; sin embargo, es notorio que en sectores, como Agricultura y Construcción, el efectivo que se ha obtenido es bastante escaso (Gráfico 1).

Por su parte, durante el período 2009-2012, los diferentes sectores realizaron uso del efectivo en las actividades de inversión, destacándose la Minería y el Comercio, como los sectores que han crecido en sus inversiones. Adicionalmente, se evidenció que los sectores Agricultura y Construcción han mantenido una inversión casi continua en estos años, pero con recursos más escasos frente a los otros sectores, por lo cual, no se puede plantear una futura expansión, dado que la inversión ha sido mínima.

Por otro lado, se encontró que el efectivo generado en las actividades de financiación no dejó tendencias claras, pero se resaltan resultados como el de la Minería y el Comercio, para el 2012, donde la entrada de efectivo por concepto de financiación fue bastante alta, frente a los demás sectores. Por su parte, el sector Industria presentó una fuerte salida de efectivo en la financiación del 2010, lo que se origina por los pagos de obligaciones financieras o de dividendos a los inversionistas.

Análisis de Indicadores de Gestión Financiera

Análisis de liquidez: En esta perspectiva, se analizaron algunos indicadores estáticos y dinámicos. Los indicadores estáticos usados fueron la razón corriente y la prueba ácida, de los cuales, se puede expresar que para sectores, como Comercio, Construcción e Industria, los resultados han guardado una estructura similar entre un período y otro.

Para el caso de la Agricultura, se evidenció un deterioro en estos indicadores, pasando de una razón corriente de 1,29 veces, que cubre el activo al pasivo corriente a sólo 1,1 veces, mientras que la prueba ácida, se pasó de 0,93 veces a sólo 0,76 veces, lo cual, aproximó a las empresas de este sector a una situación difícil de liquidez pues ni siquiera se tiene lo justo para responder por las obligaciones en el corto plazo.

En los sectores Minería y Servicios, se observaron situaciones totalmente opuestas, pues mientras que el sector Minería bajó en su indicador de Razón Corriente de 1,47 veces, en 2009, hasta 1,16 veces, en 2012, el sector Servicios presentó un incremento pasando de 1,16 veces, en 2009, a 1,42 veces, en 2012, mostrando una buena gestión en términos de su liquidez.

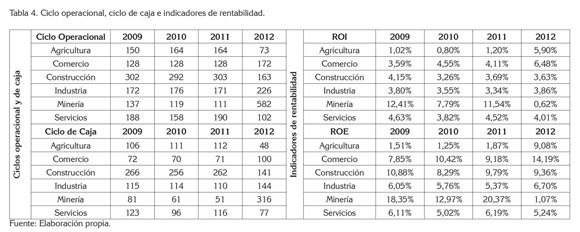

Otros indicadores que permiten evaluar la liquidez son los dinámicos, en los cuales, los más completos son los de ciclo operacional y de caja (Tabla 4). Los resultados obtenidos fueron bastante dispersos y atienden a la dinámica de los sectores en términos de la recuperación de cartera, los tiempos para el pago de proveedores y los inventarios requeridos.

De este modo, se encontró que los sectores menos favorecidos en los ciclos fueron el de la Minería que, por ejemplo, para el 2012, tardaría casi dos años en ver el retorno del recurso operativamente y, más de un año, para que lo invertido en la operación se convierta en efectivo. Los sectores Comercio, Construcción e Industria presentaron altos períodos de tiempo de sus ciclos operativos y de caja durante 2012, lo cual, puede ir en contravía de su competitividad, pues se está perdiendo en estos casos la posibilidad de arrojar mejores rentabilidades y hacer crecer los negocios.

Indicadores de rentabilidad: En la tabla 4, se encuentran los resultados de los indicadores rentabilidad sobre los activos (ROI: Return On Investment) y rentabilidad sobre el patrimonio (ROE: Return On Equity).

Llama la atención que el sector de la Agricultura presentó una recuperación importante con un incremento de casi cinco puntos porcentuales, en el periodo, evaluado en su ROI y de casi ocho puntos, en su ROE. Asimismo, la Minería pierde fuerza pues su ROI cayó por debajo de un uno por ciento y su ROE apenas pudo superar el uno por ciento, levemente. Mientras tanto, los demás sectores presentan un comportamiento estructural.

Indicadores de endeudamiento: En este componente, se evaluaron los niveles de endeudamiento (histórico) y la capacidad de pago (proyectado).

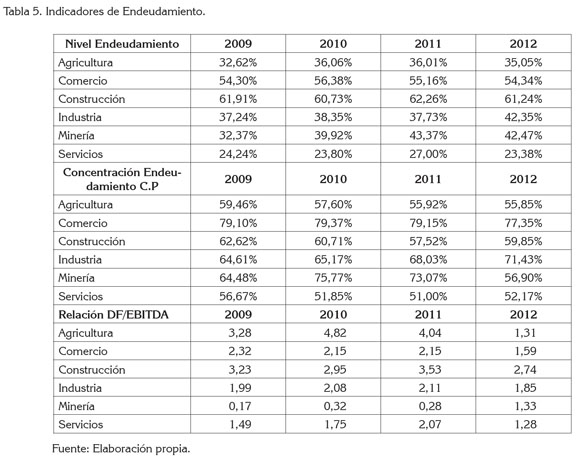

Para el análisis histórico, se utilizaron el nivel de endeudamiento y la concentración del endeudamiento, en el corto plazo (c.p.) (Tabla 5). En el nivel de endeudamiento, se evidenció que los sectores de Comercio y de Construcción son los que presentaron mayor intensidad de financiación, lo cual, tiene una amplia relación con sus actividades misionales.

Mientras tanto, el sector de la Minería viene presentando un incremento de sus pasivos en relación a su total de activos, lo que pudo estar relacionado con el crecimiento de la necesidad de financiación en el sector por parte de terceros, para asegurar su operación que venía en expansión. Los demás sectores presentan comportamientos estructurales de su pasivo total, lo cual, lleva a niveles de endeudamiento, sin variaciones significativas.

En cuanto a la concentración del endeudamiento, el sector que presenta una mayor proporción de deuda en el corto plazo es el Comercio, que ronda por el 79%, lo cual, es normal para el sector, pues se financian inventarios, a través de proveedores. Asimismo, se observó un comportamiento disperso para la Minería, con un incremento de casi diez puntos porcentuales, entre 2009 y 2010 y una caída significativa, cercana a los 16 puntos, para el 2012, lo cual, implicaría que el sector se está endeudando en el largo plazo, para apalacar sus operaciones.

Por otro lado, se evaluó el endeudamiento en cuanto a su capacidad de pago de la deuda. Los resultados obtenidos en los indicadores de endeudamiento fueron bastante heterogéneos, por lo que no es posible plantear comportamientos de tipo estructural hacia años futuros.

En cuanto al cubrimiento de intereses con el EBITDA, se encontró una interesante capacidad de pago en general, lo que implicaría la capacidad para adquirir más deuda en el futuro; sin embargo, al analizar la relación deuda financiera EBITDA, se halló que, para el 2012, ningún sector económico estaría en capacidad de pagar la totalidad de su deuda financiera, con el total de EBITDA, generado en el periodo y tendrían que esperar más de un año para tal efecto. En el caso del sector Construcción, por ejemplo, serían más de 2,74 años para pagar toda su deuda financiera, siempre y cuando se disponga la totalidad de su EBITDA para el pago, lo que no resulta procedente, en términos prácticos.

En este orden de ideas, los resultados financieros 2009-2012 de los sectores económicos colombianos, evidencian que las estructuras de los estados financieros, especialmente, el balance general y el estado de resultados, se conservan con el paso del tiempo, pues obedecen al comportamiento normal de los negocios; no obstante, mientras que el sector Minero presentó unos resultados que lo diferenciaban en términos financieros de los demás sectores, en el período 2009-2011, esto no se logró en el 2012, con lo cual, ya no se destaca un sector líder para la economía del país.

Asi mismo, la Minería fue el sector que movilizó mayor cantidad de efectivo en la economía colombiana, seguida por la Industria y el sector Servicios; sin embargo, se encontró que esta capacidad viene decayendo, lo que implicaría un cambio de impulsor principal para la economía del país.

En cuanto a la liquidez, se destacaron los sectores de Agricultura y Servicios, como aquellos en los que más rápido se da el ciclo de caja del negocio y la Industria, Comercio y Construcción, como los que ofrecen mayor capacidad de pago en el corto plazo.

Para el endeudamiento, el sector que más se resalta el de Servicios que posee el nivel más bajo de endeudamiento, lo que le posibilitaría acceder a recursos de terceros hacia futuro. En términos de rentabilidad, se destacan el Comercio y la Agricultura, que tienen los mejores resultados en el 2012.

Es necesario revisar la situación que vive actualmente el sector Minero, pues es evidente su caída, tal como lo muestran los resultados económicos revelados en la tabla 2 y los hallazgos en el análisis financiero, en términos de rentabilidad y de capacidad, para mantener la inversión, pues si no se toman decisiones adecuadas, el PIB colombiano podría caer.

Por último, es necesario que las empresas ubicadas en los distintos sectores evalúen constantemente la evolución de sus estructuras e indicadores financieros y realicen su planeación organizacional, tendiente a mantener un adecuado equilibrio, pues como se presentó a lo largo del trabajo, los estados e indicadores financieros dejan en evidencia el resultado de las decisiones tomadas al interior de estos sectores, así como el impacto en su capacidad para competir en un mercado, cada vez más internacionalizado.

Conflicto de intereses: El manuscrito fue preparado y revisado con la participación de todos los autores, quienes declaramos que no existe ningún conflicto de intereses que ponga en riesgo la validez de los resultados presentados. Financiación: Este artículo de investigación es producto del proyecto ''Evaluación del Impacto de las Actividades de Innovación sobre el Desempeño Financiero en Empresas Antioqueñas Líderes en I+D+i'', financiado por Comité para el Desarrollo de la Investigación (CODI) de la Universidad de Antioquia, Medellín, Colombia, 2012-2013.

BIBLIOGRAFÍA

1. ALTENBURG, T.; HILLERBRAND, W.; MEYER-STAMER, J. 1998. Building systematic coperativiness studies from Mexico, Brazil, Paraguay, Korea and Thailand. Deutsches Institut fuer Entwick- lungspolitik Ggmbh (Berlín). 61p. [ Links ]

2. BERNSTEIN, L. 1993. Análisis de estados financieros: Teoría, aplicación e interpretación. Madrid: Irwin. 867p. [ Links ]

3. BM. 2013. Doing Business 2013. Banco Mundial (Washington). 36p. [ Links ]

4. CASTAÑO, C.; ARIAS, J. 2013. Análisis financiero integral de empresas colombianas 2009-2010: perspectivas de competitividad regional. Entramado (Colombia). 9(1):84-100. [ Links ]

5. CASTAÑO, C.; VANEGAS, L.; OSPINA, F. 2010. Evaluación del desempeño financiero de las regiones en Colombia para el año 2009. Contaduría Universidad de Antioquia (Colombia). 56:157-181. [ Links ]

6. CORREA, J. 2005. De la partida doble al análisis financiero. Contaduría Universidad De Antioquia (Colombia). 46:169-194. [ Links ]

7. CORREA, J.; CASTAÑO, C.; MESA, R. 2010a. Desempeño financiero empresarial en Colombia en 2009. Perfil de Coyuntura Económica (Colombia). 15:149- 170 [ Links ]

8. CORREA, J.; CASTAÑO, C.; RAMÍREZ, L. 2010b. Análisis financiero integral: elementos para el desarrollo de las organizaciones. Lúmina (Colombia). 11:180- 193. [ Links ]

9. CORREA, J.; CASTAÑO, C.; MESA, R. 2011a. Panorama financiero empresarial en Colombia 2009-2010: un análisis por sectores. Perfil de Coyuntura Económica (Colombia). 18:145-165. [ Links ]

10. CORREA, J.; LÓPEZ, M.; CASTAÑO, C. 2011b. Evaluación del desempeño financiero empresarial por sectores en Colombia en 2011. Contaduría UdeA. (Colombia). 58-59:97-116. [ Links ]

11. CPC. 2013. Informe Nacional de Competitividad 2012- 2013.CPC( Bogotá). 360p. [ Links ]

12. DANE. 2013. PIB por ramas de actividad económica. a precios constantes. Disponible desde internet en: ttp://www.dane.gov.co/index.php/pib-cuentas-nacionales/cuentas-trimestrales (con acceso 17/02/2014). [ Links ]

13. GALEANO, M. 2004. Estrategias de investigación social cualitativa: el giro de la mirada. La Carreta Editores(Medellín). 239p. [ Links ]

14. GARCÍA, O. 1999. Administración financiera. fundamentos y aplicaciones. Prensa Moderna Impresores(Cali). 573p. [ Links ]

15. IMD. 2013. World Competitiveness Yearbook 2013 Disponible desde internet en: http://www.Imd.Org/News/World-Competitiveness-2013.Cfm (con acceso 12/07/2013). [ Links ]

16. LOMBANA, J.; ROZAS, S. 2009. Marco analítico de la competitividad: fundamentos para el estudio de la competitividad regional. Pensamiento & Gestión (Colombia). 26:1-38. [ Links ]

17. ORTÍZ, H. 2004. Análisis financiero aplicado y principios de administración financiera. Universidad Externado De Colombia (Bogotá). 503p. [ Links ]

18. PORTER, M. 1990. The competitive advantages of nations. The Free Press (New York). 855p. [ Links ]

19. SINISTERRA, G.; POLANCO, L.; HENAO, H. 2005. Contabilidad: sistema de información para las organizaciones. Mc Graw Hill (Bogotá). 408p. [ Links ]

20. VALLEJO, P. 2003. Competencia y estrategia empresarial. Pontificia Universidad Javeriana (Bogotá). 256p. [ Links ]

21. WEF. 2013. The Global Competitiveness Report 2012-2013. Disponible desde internet en: http://www3.Weforum.Org/Docs/Wef_Globalcompetitivenessreport_2012-13.pdf (con acceso 12/07/2013). [ Links ]

Recibido: Diciembre 6 de 2013 Aceptado: Marzo 25 de 2014