Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Revista de Derecho Privado

Print version ISSN 0123-4366

Rev. Derecho Privado no.26 Bogotá Jan./June 2014

"Securitisation": aspectos introductorios del proceso de titularización en el derecho inglés*

Securitisation: Introductory features of the securitisation process under English Law

Ligia Catherine Arias Barrera**

**Doctoranda y profesora asistente en Derecho Financiero en la Universidad de Warwick, Inglaterra. llm en Commercial and Corporate Law por la Universidad Queen Mary de Londres. Abogada y especialista en Derecho Comercial de la Universidad Externado de Colombia. Contacto: catherine.arias@uexternado.edu.co

***Hudson, Alastair. The Law of Finance. Sweet & Maxwell, 20132, p. 1298.

*Fecha de recepción: 17 de febrero de 2014. Fecha de aceptación: 31 de marzo de 2014.

Anything can kill you in the wrong circumstances'"" Alastair Hudson

Resumen

En su sentido más puro el proceso de 'securitisation o titularización implica una transferencia de obligaciones por parte del cedente u 'originator, obligaciones que pueden surgir a su vez de diferentes relaciones contractuales. Este artículo explica las características y riesgos de la transacción, así como su desarrollo en el derecho inglés.

Palabras clave: titularización, cesión de créditos.

Abstract

In its most straightforward and simplest sense, a securitisation builds upon the concept of an assignment of debts by the transferor, which is usually referred to as the originator'. Such debts may have arisen from loans made by the originator, but they may also have arisen in consequence of other types of credit. This article explains the features and risks of the transaction under English Law.

Keywords: Securitisation, transfer of credit, methods of transfer.

Sumario: Introducción. I. Definiciones de 'securitisation' y el concepto del término 'security. A. Definiciones. B. Métodos de transferencia de créditos u obligaciones en del derecho inglés. II. El proceso de titularización. A. 'Securitisation through a 'true sale' of term debt. B. Securitisation of revolving credits. C. 'Synthetic securitisation. D. 'Whole business securitisation. E. 'Covered bonds. Consideración final.

Introducción

Cuando se adelanta el estudio de figuras legales concebidas en una jurisdicción diferente a la propia, en este caso el derecho inglés, es oportuno hacer referencia a los conceptos fundacionales de la misma. Esta aproximación permite tener claridad respecto del contexto en que estas figuras fueron creadas y, en esa medida, un mejor entendimiento de su funcionamiento.

Por lo anterior, el presente artículo se centra en explicar las nociones básicas de la figura conocida como 'securitisation o titularización. Uno de los objetivos de este trabajo es clarificar las bases de este régimen bajo el desarrollo de la figura en el derecho inglés.

En la medida en que se trata de un trabajo descriptivo, la metodología que se implementa es la de investigación cualitativa, con el uso de fuentes bibliográficas y jurisprudenciales principalmente inglesas.

La estructura propuesta para desarrollar el tema aborda en la primera parte las definiciones de 'securitisation y, particularmente, busca precisar el concepto del término 'security, el cual varía dependiendo de la jurisdicción1 de que se trate y de las correspondientes nociones de propiedad y posesión. Siguiendo con la explicación de los métodos de transferencia de créditos u obligaciones según el derecho inglés, estos son los conceptos de 'Assignment o cesión, que puede ser 'absolute or legal assignment' y 'equitable assignment; Declaration of trust; Novation o novación y 'Subparticipation.

Así mismo, debido a la complejidad de la estructura de las diferentes clases de titularización, se explican los riesgos derivados de los diferentes métodos de trasferencia de créditos y obligaciones y las restricciones que usualmente se incorporan en estos acuerdos contractuales.

Adicionalmente se realiza la descripción de las principales clases de titularización2: 'Securitisation through a 'true sale of term debt; 'securitisation of revolving credits'; 'synthetic securitisation'; whole business securitisation, y los llamados 'covered bonds'. Para concluir con los avances que en materia de regulación se están adelantando en el contexto internacional, particularmente los trabajos del Comité de Basilea.

I. Definiciones de 'securitisation' y el concepto del término 'security' A. Definiciones

El proceso de 'securitisation o titularización permite convertir un instrumento financiero o grupo de instrumentos financieros en un valor, término valor que incluye, entre otros, las acciones y los bonos3. En su sentido más puro, 'securitisation implica una transferencia de obligaciones por parte del cedente u Originator, obligaciones que pueden surgir a su vez de diferentes relaciones contractuales4. En este caso el cesionario será un vehículo o instrumento que, sin necesidad de contar con un gran capital, adquiere las obligaciones cedidas. Usualmente, la adquisición de esas obligaciones es financiada con recursos provenientes de transacciones hechas en el mercado de capitales en las que, para obtener recursos, el vehículo emite instrumentos de deuda, normalmente bonos.

En este proceso es importante garantizar que ese vehículo tiene la suficiente capacidad crediticia para cumplir con el pago de los instrumentos de deuda que ha emitido. Las agencias calificadoras de riesgo serán los entes que evaluarán esa capacidad de pago, los derechos adquiridos por esa compañía vehículo, las garantías y seguros que sean otorgados y los niveles de liquidez5.

Así, el proceso de titularización implica que un grupo de derechos de crédito son agrupados y ofrecidos a los inversionistas como un valor a cambio del pago de una suma de dinero6.

El principal efecto económico de una 'securitisation en la forma básica, que acabamos de exponer, es que los derechos de pago del acreedor originario de la cartera que se ha transferido (y el riesgo de incumplimiento) se delegan, a través de la compañía vehículo y el administrador de valores o 'trustee que tiene una garantía sobre todos los activos de la compañía vehículo, con prelación sobre aquellas garantías que tengan los inversionistas (dichos valores a veces son llamados 'asset-backed securities o mortgage-backed securities )7. Por su parte, el cedente recibe una suma de dinero y se libera de los riesgos y beneficios inherentes a la propiedad de lo que se ha transferido.

Sin embargo, esta forma inicial de entender el proceso de titularización o 'securitisation es usualmente acompañada de algunas transacciones más complejas del mercado de capitales, razón por la que reciben el nombre de 'Structured Finan-ce'8. Dentro de esta categoría encontramos, entre otras, 'synthetic Securitisations9 financiadas a través de las operaciones conocidas como cdos (Collateralised Debt Obligations)10.

Debido al protagonismo que el proceso de titularización tuvo en la crisis financiera de 2007-200911 y en casos como Northern Rock12 en el Reino Unido, es importante explicar los problemas que ha generado la evolución de la figura.

La idea inicial de la titularización es muy antigua y básicamente consiste en buscar vender las acreencias a alguien más para obtener una utilidad. Así, grandes instituciones financieras decidieron adelantar este proceso formando grupos de derechos de crédito y convertirlos en 'securities o valores fácilmente negociables en el mercado. Sin embargo, el gran cambio del mercado de titularización se dio cuando se decidió que no solo podrían titularizarse los derechos de crédito existentes, sino que también se podrían incluir derechos que podían llegar a existir, principalmente a través de la proliferación de los créditos hipotecarios. La razón, por supuesto, fue la gran rentabilidad generada por la titularización.

La presión generada por 'crear' estos nuevos derechos de crédito, con deudores con insuficiente capacidad de pago y a su vez titularizarlos, estuvo en el centro de las crisis 'sub-prime en el mercado estadounidense13, así como en la sobreexpo-sición de las grandes bancas de inversión Goldman Sachs, Lehman Brothers y Citigroup, entre otras14.

En medio de las crisis de liquidez 'Liquidity drying up' generada por los procesos de titularización en los que habían participado las instituciones financieras más grandes del mundo, se hicieron evidentes los excesos que las titularizaciones permiten a los agentes del mercado. Así entonces, el problema no está en el proceso mismo de titularización, sino en el uso inapropiado que se le ha venido dando.

Antes de continuar con la explicación de todos los elementos del proceso de titularización o 'securitisation es importante aclarar la definición del término 'security1 y precisar el sentido en el que es usado en este tipo de transacciones.

Como se aclaró en la introducción, el término 'security se refiere a valor, es decir, todo derecho de naturaleza negociable que haga parte de una emisión, cuando tenga por objeto o efecto la captación de recursos del público15. Se trata de todos aquellos instrumentos negociados en el mercado de capitales16. Así entonces, se descarta el uso del término 'security como sinónimo de garantía17-18.

B. Métodos de transferencia de créditos u obligaciones en el derecho inglés

El proceso de titularización o 'securitisation' está construido sobre la base de la cesión de créditos, y particularmente de obligaciones19. Por esta razón en esta sección se explican las diferentes formas de cesión consagradas en el derecho inglés.

a. Generalidades sobre la cesión de crédito

En la media en que un crédito representa un activo en el patrimonio de un acreedor, este puede ser comprado y vendido. La figura de la cesión de créditos en sentido amplio comprende todas las figuras que tienen como propósito permitir la transferencia de este derecho de un ente a otro. Su regulación y las formas en que se materializa varían de acuerdo con la jurisdicción de que se trate, sin embargo, todas ellas responden a la idea de transferencia del derecho de crédito.

Múltiples son las razones que motivan una cesión de créditos. En el caso de la banca comercial por ejemplo, los bancos usualmente estarán interesados en obtener un repago anticipado de las acreencias, o de obligaciones de difícil recuperación; o en el evento de un crédito sindicado, cuando alguno de los participantes no está en la posibilidad de continuar dentro del sindicado, la cesión de créditos es una de las transacciones comunmente utilzadas. Otra razón puede ser la de diversificar el portafolio considerando tanto bonos como créditos, especializarse en determinado sector o ajustar los portafolios existentes a las exigencias de los reguladores20.

También son diversas las razones por las que se utiliza la cesión de créditos en cualquiera de sus modalidades. La primera de ellas es la necesidad de obtener recursos y, de ser posible, ganar un margen en esta clase de transacciones,- igualmente remover del propio patrimonio algunos activos para cumplir requisitos legales de capital22. Todo esto acompañado por el ánimo de especulación propio de las operaciones del sistema financiero.

Igualmente existe un interés en manejar el riesgo propio de las relaciones crediticias22. En este caso la figura de la cesión de créditos usualmente se encuentra acompañada de operaciones de derivados financieros, titularización de créditos o la transferencia de créditos al gobierno o agencias especializadas para apoyar al acreedor con líneas de crédito de último nivel dentro del margen de una operación de rescate, si es el caso.

Otras razones de carácter financiero pueden ser las de evitar la sobreexposición al riesgo de contraparte y la diversificación del portafolio de créditos. Estos eventos pueden estar acompañados de ajustes tributarios. Adicionalmente, algunas razones de carácter comercial pueden ser la tendencia a la especialización en determinado sector y mantener relaciones de exclusividad con determinados clientes.

b. El "assignment"

i. Derechos y obligaciones de las partes

En general, el cesionario adquiere todos los derechos en contra del deudor cedido, excepto ciertos derechos originalmente radicados en cabeza del cedente en virtud del acuerdo inicial23. El cesionario asume los derechos propios que radicaban en cabeza del cedente, de tal manera que el deudor cedido tendrá las mismas herramientas legales contra el cesionario que aquellas que tenía en contra del cedente, como acreedor inicial.

Por su parte, el cedente no estará en la posibilidad de asignar las obligaciones de que es titular en virtud de acuerdo crediticio. Por ejemplo, las obligaciones derivadas de un crédito rotativo: en este caso, como veremos más adelante, no es posible utilizar la modalidad de Legal Assignment.

ii. Prohibición de ceder

A menos que expresamente se indique lo contrario, el crédito se considerará cedible. En el caso en que la cesión sea invalidada el cesionario recibirá todos los derechos en contra del deudor. Sin embargo, si hay un contrato en ejecución entre el cedente y el cesionario, este último tendrá los llamados Equitable Rights en relación con las sumas debidas, y tendrá asimismo el derecho a reclamarlos del cedente, pues, de acuerdo con el derecho inglés, el cesionario puede ejercer acción en virtud de lo que fue prometido.

Otra opción o modalidad que puede ser utilizada es la llamada Declaration of Trust sobre los derechos derivados del acuerdo crediticio. En virtud de esta figura el cesionario se convertiría en el titular de los beneficios derivados de esos derechos. Esto porque el cedente mantiene en cabeza suya la titularidad de los equitable rights. El cesionario estará limitado en cuanto al ejercicio de acciones legales en contra del cedente.

En virtud de la figura del trust se separan el título legal (legal title) del titular del bien o activo. Por ejemplo, en el registro de accionistas, los nombres que aparecen pueden ser diferentes a los del titular de esos activos que es el trustee. El primero está actuando en nombre de otro. Uno sigue siendo el titular del título legal, mientras que los equitable rights o derechos a obtener un beneficio se transfieren al trustee.

Una de las diferencias más importantes entre Equitable Assignment y Declaration of Trust consiste en que mientras en el primero el cesionario puede demandar directamente al deudor solo llamando al proceso al cedente, en el segundo el cesionario no puede demandar al deudor directamente. En ambas figuras el cesionario recibe los equitable rights. Sin embargo, algunos autores, como McKnight, afirman que tal diferencia no existe.

La pregunta que surge en este sentido es si la cesión incrementa las cargas en cabeza del deudor, ante lo cual es generalmente aceptado que por el solo hecho de la cesión el deudor no podría resultar obligado a algo diferente a lo inicialmente acordado. Tampoco podría el deudor cedido reclamar que el cedente habría tomado una posición menos gravosa en la interpretación de los términos contractuales.

iii. Clases de "assignment"

1. "Legal Assignment"

De acuerdo con Law of Property Act 1925 Section 13624, los requisitos de un Legal Assignment25 son: 1) Que la cesión se haga por escrito,- 2) Que se dé noticia escrita al deudor, y 3) Que el total de la deuda sea cedida y se trate de una suma incondicionada.

En caso de que falte alguno de estos requisitos, aún existe la cesión pero recibirá el nombre de Equitable Assignment, según el cual es suficiente contar con la intención declarada del cedente y del cesionario para que exista la cesión.

El cesionario está habilitado para demandar al deudor por el repago de la deuda sin necesidad de convocar al proceso al cedente, a menos que se haya incluido una Joint-action clause en el escenario de un crédito sindicado.

En caso de cesión de una obligación de difícil recuperación, el cesionario tiene el derecho de demandar al deudor sin que ninguna de las siguientes circunstancias sea considerada como un impedimento: a) Si las partes esperaban que se ejercieran directamente acciones solo entre quienes estaban inicialmente vinculados por el acuerdo crediticio; b) Si el dinero pagado por la deuda depende del resultado de la acción legal ejercida en contra del deudor; c) Si el cesionario no le ha pagado aún al cedente por el crédito cedido, caso en el cual es suficiente que el valor se convierta en pagable, a menos que el acuerdo de crédito haya establecido una Joint-action clause26.

El efecto de un Legal Assignment es que el cesionario adquiere todos los derechos que el cedente tenía previamente en contra del deudor27, sin embargo, usualmente se encuentra una restricción frente a la posibilidad de compensar obligaciones, derecho que permanece en cabeza del acreedor inicial o cedente.

2. "Equitable Assignment"

Esta modalidad de cesión puede ser definida como un acuerdo en virtud del cual es posible ceder un crédito siguiendo una cualquiera de las siguientes condiciones: 1) Optar por un crédito parcial,- 2) No dar noticia al deudor,- 3) Versar sobre una obligación futura.

En este caso el cesionario recibe un Equitable Interest28 en los derechos del cedente, lo cual significa que el cesionario está legitimado para recibir el pago del deudor incluso en caso de insolvencia del cedente. Sin embargo, el cesionario solo puede demandar al deudor convocando al cedente al proceso. Esa convocatoria al proceso puede ser en calidad de demandante o demandado en el caso en que el cedente no tiene la intención inicial de colaborar. En este caso el problema se da cuando ellos no están ubicados en la misma jurisdicción. También cuando el cedente entra en insolvencia, pues aquí el cesionario es el titular de los beneficios que se deriven de ese derecho de crédito.

Una ventaja del Equitable Assignment es la de permitirle al acreedor mantener en secreto la cesión y de esa forma mantener una relación de exclusividad con el deudor. Otra ventaja suya es la de permitirle al acreedor vender o ceder el crédito en secciones o partes, en forma tal que este tiene la posibilidad de obtener el mejor precio y manejar en forma efectiva el precio.

Como principales desventajas están las siguientes: para nuevas obligaciones y reclamaciones estas pueden dañar los derechos del cesionario, cuando ellas surgieron con posterioridad a la noticia de cesión. También se presenta una desventaja en el caso de deshonesta cesión del mismo crédito varias veces, pues el derecho de prioridad será otorgado de conformidad con la fecha en que se notificó la cesión al deudor. En estos casos, el deudor que no ha sido notificado puede legítimamente pagar al acreedor inicial.

Los Equitable Assignments29 hechos sin darle noticia al deudor cedido son los siguientes: 1) El deudor paga al cedente, quien a su vez paga al cesionario,- 2) En créditos sindicados, el pago se hace al banco agente, quien a su vez paga al cesionario; 3) El cesionario es vulnerable frente a posibles compensaciones entre el deudor y el cedente,- 4) El cesionario es vulnerable a una cesión paralela sobre el mismo crédito, en la medida en que el derecho de prioridad dependerá de la fecha en que se haya dado la notificación al deudor cedido, y aquí precisamente no existe ese referente.

c. "Declaration of Trust"

La figura de Declaration of Trust es alternativa a la cesión de créditos por vía de equitable assignment. Así esta opción permite, en equity30, la cesión de créditos y obligaciones contractuales aun cuando exista una cláusula que restrinja o prohiba la cesión. Dos casos ilustrativos sobre la forma en que opera este método de cesión son Milroy

v. Lord31 y Don King Productions Inc. v. Warren32.

d. "Novation"

En su forma tradicional, la novación implica que hay un acuerdo inicial entre el antiguo acreedor y su deudor de dar por terminada, total o parcialmente, la relación contractual crediticia existente, con sus correspondientes derechos y obligaciones. A su vez, se genera un acuerdo entre el nuevo acreedor y el deudor, incluyendo las mismas obligaciones y derechos de la relación anterior y con efectos similares33.

De esta definición surgen claras diferencias entre la novación y la figura de assignment34. La primera es la necesidad de contar con el consentimiento del deudor que caracteriza la novación, pero no es requisito en el assignment. A su vez, el hecho de la terminación de la relación contractual no es propio del assignment, en donde la cesión no afecta la existencia del contrato. En la novación, además, se pueden ceder legítimamente derechos y obligaciones, mientras que el assignment versa exclusivamente sobre derechos.

e. "Subparticipation"

Sub-participation es un acuerdo entre dos bancos o institutiocnes financieras en relación con un crédito o transacción similar que se ha otorgado a un cliente o deudor35. El banco acreedor recibe el nombre de grantor, y otorga una sub-participation al otro banco, llamado grantee, sobre la recepción de los pagos de capital e intereses que el primero, grantor, reciba en virtud del crédito otorgado al deudor. El grantor acuerda pagar al grantee sumas equivalentes al capital que este recibe del deudor. Así mismo, el grantor acuerda pagar al grantee sumas equivalentes a todo o parte de los intereses pagados por el deudor. A su vez, el grantee se obliga a pagar al grantor desde el principio una suma equivalente al valor restante del crédito.

En este caso es el grantee quien asume el riesgo de incumplimiento del deudor, pero a la vez el beneficio de las buenas gestiones del banco acreedor. Adicionalmente, si la sub-participation se estructura en forma eficiente, el grantee podrá obtener beneficios regulatorios en términos de requisitos mínimos de capital y niveles de exposición de riesgo.

Otra clase, menos común, de acuerdo es conocido como risk participation36. En virtud de este acuerdo la obligación del grantee es pagar una suma equivalente al valor restante del crédito, y surge en caso de incumplimiento del deudor. Como contrapartida, el grantee se compromete a pagar todo o parte de los intereses por incumplimiento.

II. El proceso de titularización

La estructura básica de la titularización consiste en que los inversionistas prestan dinero al emisor de los bonos y por ello reciben unos pagos por instalamentos durante la vigencia del bono, hasta que se da el pago final del capital al término inicialmente establecido. Diferente es el caso de aquella titularización en donde el capital de los inversionsitas a través de la titularizacion no es pagado al emisor del valor o título porque los inversionistas están comprando los derechos de crédito directamente. Entonces, el riesgo de los inversionsitas está completamente centrado en los créditos que están siendo titularizados, en la medida en que esos créditos son entregados a un ente o compañía de propósito especial (spv, por sus siglas en inglés).

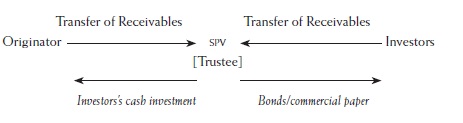

La estructura básica de la transacción puede ser entendida como sigue37:

El originador está buscando transferir las acreencias y sacarlas de sus balances contables, y los inversionistas las adquieren pagando el capital de esas acreencias. Recibe el nombre de originador porque es quien inicia la transacción, es el titular de los derechos de crédito, el acreedor inicial. Ese grupo de derechos de crédito no es entregado directamente a los inversionistas, sino a un ente o compañía con propósito especial (spv). La razón de esta transferencia es evitar que el riesgo de incumplimiento en el pago, que debe hacerse a los inversionistas, deje de estar radicado en el originador.

Los inversionistas, por su parte, han recibido los bonos emitidos por la compañía vehículo, lo cual implica que ellos, los inversionistas, han pagado determinada suma de dinero al ente con propósito especial (spv), y como contrapartida tienen el derecho a recibir un pago, llamado 'receivables. Entonces, los inversionsitas recuperan su inversión a partir de los bienes, derechos de crédito, del ente con propósito especial. Adicionalmente, el hecho de que los derechos de crédito pertenezcan única y exclusivamente al ente con propósito especial genera en los inversionistas la seguridad de saber que ellos tienen el legítimo derecho de recuperar la totalidad de su inversión.

A su vez, el originador recibe capital de los inversionistas, en sumas inferiores al valor de mercado que tienen esos bienes o derechos de crédito que se han transferido. A estos bienes se les da el nombre de 'receivables' porque son bienes que producen un ingreso, y en esa medida son un grupo de activos.

Después de haberse producido la transferencia de los bienes a la compañía de propósito especial o spv, los inversionistas cuentan con la certeza de que dichos activos no pueden ser recuperados por el originador. Lo anterior protege a los inversionistas frente a la potencial insolvencia del originador, y a su vez le da al originador la posibilidad de sacar de sus balances contables esos activos, lo cual puede ser útil para efectos contables, tributarios y, en general, regulatorios.

Como puede notarse, el papel del ente o compañía de propósito especial38 es central dentro de la estructura del proceso de titularización39. La función del spv es la de servir como Security Trustee.

Tal como ha sido explicado en trabajos anteriores publicados por el mismo autor del presente artículo40, el trust es un negocio financiero basado en la confianza, de allí su nombre, en el que el dueño de unos activos decide constituir una garantía sobre ellos y, formándose un patrimonio separado, el trust, este será administrado por un experto en su manejo, llamado security trustee. El elemento principal del trust es que el título de propiedad de esos activos se radique en cabeza del denominado trustee, pero que a la vez esos activos permanezcan inmunes a cualquier acción por parte de los acreedores del trustee41. El trust exige que los elementos constitutivos del derecho de propiedad sean divididos, así es concebido en el sistema anglosajón, y ello permite darle vida a la figura. Permite la división de los llamados legal and equitable rights como elementos constitutivos del derecho de propiedad, y por ende la posibilidad de radicar unos y otros en sujetos diferentes42. Conceptos estos extraños a la tradición romano-germánica en donde el derecho de propiedad es indivisible en cuanto a las potestades que otorga a su titular.

La constitución del trust requiere la indicación de unos beneficiarios, quienes en el caso de la titularización son los inversionistas.

También existe la posibilidad de que la spv sea constituida como una sociedad; en esos casos los inversionistas no adquieren los equitable rights sobre los activos de crédito o receivables, pues estos permanecen en cabeza de la compañía vehículo. Así, los derechos de los inversionistas son derechos exclusivamente personales para exigir el pago de los bonos emitidos por la compañía vehículo. Entonces, la principal diferencia entre un proceso de titularización en el que la spv utiliza la figura del trust o en la que se constituye como sociedad es que en la primera los inversionistas cuentan con una gama más amplia de derechos, protegidos por el derecho privado, en contra del trustee o administrador de valores, siendo ellos los beneficiairos, respecto de aquellos derechos con los que cuentan frente a la sociedad vehículo en virtud de la emisión de bonos.

En lo que concierne a la relación jurídica que se genera entre los inversionistas y la spv es oportuno advertir que los derechos del inversor no se limitan únicamente a recibir los réditos de la administración de los bienes en virtud del trust. También se extienden a toda ganancia adicional que se obtenga como consecuencia de la explotación de los bienes administrados por la spv. Por ejemplo, si parte de los activos que se administran son hipotecas, los inversionistas tendrán derecho a recibir una suma proporcional y equivalente a la tasa de interés y el capital pagado en cada una de las cuotas del deudor hipotecario.

Adicionalmente, existen herramientas útiles para incrementar el nivel de protección de los inversionistas, pues a pesar de que el proceso de titularización se estructura en busca de garantizar el pago de la inversión, aún existe el riesgo de incumplimiento. Para lograrlo se pueden utilizar varias técnicas, por ejemplo, que el originador sea además el garante de las obligaciones que la spv tiene con los inversionistas. Alternativamente, el originador también puede otorgar un crédito a la spv, condicionado al evento en que por alguna razón la spv no cuente con el dinero suficiente para hacer pagos a los inversionistas, opción esta conocida como subordinated loan. Una tercera vía para mejorar la protección de los derechos de los inversionsitas es el uso de derivados de crédito, particularmente de Credit Default Swaps (cds)43. En virtud de un cds, los inversionistas pagan a su intermediario del swap la suma de dinero que han recibido por parte del trustee, es decir, de la compañía vehículo, y a su vez esos inversionistas reciben el pago de una suma equivalente de dinero, que tienen derecho a recibir en virtud de la titularización, a una tasa de interés fija en las fechas acordadas. Así, si hay alguna pérdida o disminución en los réditos que produce el trustee, los inversionistas siguen recibiendo una suma fija en virtud del cds.

La anterior explicación sobre el proceso de titularización es aplicable a sus diferentes modalidades. Sin embargo, es oportuno explicar las particularidades de cada una de ellas.

A. 'Securitisation through a 'true sale' of term debt'

Esta clase de operaciones de titularización implica una transferencia de portafolio de deudas del originador a la spv, quien a su vez emite bonos para financiar la adquisición. En este caso se utiliza el método de cesión llamado Equitable Assignment, explicado en la sección anterior. Esto implica que si bien el originador ha transferido el riesgo asociado con la propiedad del portafolio de deudas, puede seguir vinculado y obtener beneficios económicos del mismo. Esa vinculación se puede dar bien en el caso en que el originador se convierte en el administrador de ese portafolio, o cuando parte del precio de la transferencia no fue financiado a través de emisión de bonos y su pago queda pendiente durante el término de la titularización, evento conocido como Over-collateralisation44. En estos casos, el originador actuará como administrador del portafolio adquirido por la spv, y cualquier pago que reciba en esa calidad lo recibirá en trust de la spv.

B. 'Securitisation of revolving credits'

La titularización sobre créditos renovables o rotativos o revolving credits, como es el caso de las obligaciones de tarjetas de crédito, merece unas consideraciones adicionales respecto de la forma tradicional de titularización. Bajo esta modalidad es posible que durante el término de la titularización la spv no obtenga los fondos necesarios para cumplir sus obligaciones en virtud de la emisión de bonos. Esto implica que la forma en que se estructura la titularización requiere alternativas para cubrir las variaciones en los pagos de los deudores, la información constante sobre los pagos que periódicamente se han recibido y la reserva de dinero para cubrir temporalmente algunos pagos.

C. 'Synthetic securitisation'

La categoría de 'synthtetic securitisation busca tener efectos similares a los de la titu-larización tradicional, pero a través del uso de derivados, particularmente Credit Default Swaps.

En su forma más sencilla, una 'synthetic securitisation implica que el originador no transfiere desde el comienzo el portafolio de obligaciones, sino que transfiere el riesgo de incumplimiento de parte de esas obligaciones a la spv, a través de un derivado de crédito, Credit Default Swap.

La spv recibe un pago por asumir el riesgo de incumplimiento de parte del portafolio de obligaciones. Ese pago proviene de los ingresos que reciba el originador por parte de lo deudores. Como contrapartida, si se produce incumplimiento en las obligaciones protegidas por el Credit Default Swap, será la spv la obligada a pagar la suma correspondiente al originador.

D. 'Whole business securitisation'

En esta transacción el originador obtiene financiación a través de un crédito otorgado por la spv, constituyendo garantías sobre todos sus activos. Por su parte, la spv obtiene los recursos para otorgar ese crédito a través de la emisión de bonos garantizada con todos los activos de la spv, incluyendo sus derechos en el crédito otorgado al originador. El pago de intereses recibido en el crédito al originador es usado para pagar los intereses de los bonos y para la redención de los bonos.

E. 'Covered bonds'

El nombre de 'CoveredBonds45 se refiere a los bonos que están garantizados por un delimitado portafolio de activos de créditos del banco originador. Los inversionistas titulares de los bonos tienen prioridad frente a esos créditos en caso de incumplimiento o insolvencia. La transacción es estructurada en forma tal que siempre se garantice la suficiencia de capital para cubrir las obligaciones que se tienen con los titulares de los bonos o inversionistas. Adicionalmente, esos inversionistas tienen derecho de accionar en contra del originador como emisor de los bonos. Esta es una diferencia clara entre este tipo de transacciones y la titularización tradicional.

Consideración final

La titularización continúa siendo una de las transacciones más atractivas en el sistema financiero. A pesar de las problemáticas identificadas durante la crisis financiera global, la figura sigue siendo ampliamente utilizada, en especial en la forma de los llamados Collateralised Debt Obligations o cdos.

Tal como se explicó al comienzo de este artículo, el cdo es un instrumento de financiación ofrecido por los bancos de inversión que agrupa diferentes instrumentos de deuda u obligaciones. Los inversionistas adquieren bonos emitidos por una spv que detenta los activos de crédito o receivables, en virtud de un proceso de titularización.

En esta transacción, sin embargo, aparece un derivado financiero que puede cumplir dos funciones. Por una parte, otorgar protección sobre esos activos crediticios en caso de incumplimiento, y por otra, adquirir una exposición especulativa sobre ese tipo de activos crediticios sin necesidad de adquirirlos realmente. En ese grupo de activos diferentes clases de instrumentos son reunidos para formar el cdo, luego esos instrumentos son organizados en categorías o 'tranches46 de acuerdo a su calidad y fecha de vencimiento. La calificación de estos y otros instrumentos es dada por las agencias calificadoras de riesgo47.

Debido a las fallas en materia de regulación y supervisión de esta clase de transacciones durante la crisis financiera de 2007, la aproximación de los reguladores ha consistido en ajustar los requisitos que deben cumplir los procesos de titularización, así como quienes participan en ellos. No siendo el propósito de este artículo desarrollar el contenido de la propuesta regulatoria, estudio que será presentado en futuros trabajos, aquí enunciamos los recientes avances en la materia.

En diciembre de 2013, el Comité de Supervisión Bancaria de Basilea (bcbs) publicó un segundo documento de consulta48 (bcbs 269) sobre los cambios propuestos en las normas internacionales estándar para el cálculo de los requerimientos de capital por riesgo de crédito para la exposición a operaciones de titularización de los bancos. La propuesta revisada sigue el primer documento consultivo del Comité de Basilea sobre el tema (bcbs 236) publicado en diciembre de 2012 (primera propuesta). Además incluye el texto propuesto del marco de titularización revisado, y establece que los comentarios sobre la propuesta serían recibidos hasta 21 de marzo 2014.

En términos generales, la segunda propuesta lleva adelante los objetivos y algunos elementos básicos de la primera propuesta, incluidos el aumento de las ponderaciones de riesgo de las exposiciones de alta calificación de titularización, la disminución de las ponderaciones de riesgo de las exposiciones de menor calificación de titularización y el cambio de las ponderaciones de riesgo según el término de vencimiento contractual.

Como aspecto destacable de la segunda versión de la propuesta, el Comité de Basilea propone una jerarquía simplificada de enfoques49 bajo los que se califican los bancos, en función de los requisitos de capital y exposición de las titularizaciones.

Notas

1Roy Goode. Goode on Legal Problems of Credit and Security. Sweet & Maxwell, 20084, p. 3.

2Andrew McKnight. The Law of International Finance. Oxford University Press, 2008, p. 629.

3Goode propone la definición de 'securitisation en los siguientes términos: "securitisation means translating a financial instrument or a group of financial instruments into a security (...) the collective term 'security' includes shares, bonds, and so forth": Goode, ob. cit., p. 2. Ver Philip Wood. Law and Practice of International Finance. Sweet and Maxwell, 2008, p. 113.

4McKnight explica la titularización en su forma más sencilla: "In its most straightforward and simplest sense, a securitisation builds upon the concept of an assignment of debts by the transferor, which is usually referred to as the Originator'. Such debts may have arisen from loans made by the originator, but they may also have arisen in consequence of other types of credit that had been extended to the debtors, such as under credit cards issued by the originator or amounts owing under various types of asset finance": McKnight, The Law of International Finance, cit., p. 629.

5Ibíd., p. 630.

6Hudson, The Law of Finance, cit., p. 1294: "Securitisation is the process by which a range of cash receivables or similar assets are grouped together and offered to investors in the form of a security in return for a capital payment from the investors".

7Ibíd., p. 1295: "Securitisations are also referred to by some Market participants as 'asset-baked securities', where asset-backed' means there are underlying receivables or assets which provide income for the structure".

8Ibíd.

9Joanna Benjamin. Financial Law. Oxford University Press, 2007, p. 90. Indicando los beneficios de las operaciones sintéticas afirma: "Synthetic as opposed to asset-backed structures may avoid transaction costs, Regulatory restrictions, transfer restrictions, illiquidity, and/or legal problems that maybe associated with acquiring property rights in the reference assets. Firstly, where synthetics are used to avoid regulation, they may attract policy objections and possibly legal sanctions. Secondly, synthetics do not exactly replicate property rights in the reference assets".

10Janet M. Tavakoli. Collateralised Debt Obligations and Structured Finance: New Developments in Cash and Synthetic Securitisation. John Wiley & Sons, 29 Mar. 2004, p. 43. Define el cdo como sigue: "A collateralised debt obligation, CDO, is a tradable derivative whose income payments and principal repayments are dependent on a pool of different financial instruments which themselves are loans and are due to pay interest and ultimately be repaid. CDOs are called collateralised because the promised repayment of the loans are the collateral that gives the CDOs value".

11Charles Kindleberger y Robert Aliber. Manias, Panics, and Crashes: A history of financial crises. Palgrave Macmillan, 2011, p. 299. Explica el origen de la crisis financiera global: "The bubble in the us housing market resulted from an extraordinary increase in the supply of credit, it is the increase in the demand for mortgages and for mortgage-related securities. Part of this demand was from foreign firms, including central banks in Asia, and part of the demand was from the us government-sponsored lenders, Fannie Mae and Freddie Mac, and the Federal Home Loan Banks".

12Sobre el caso Northern Rock: "Northern Rock Plc. es una empresa desmutualizada desde 1997 y desde 2001 hace parte del índice ftse 100 en el Reino Unido, con activos en la región de 100 billones de libras" (trad. libre). House of Commons Treasury Committee. The Run on the Rock. Fifth Report of Session 2007-2008, vol. I (January 2008) p. 10-11. Ver Stock Exchange Announcement, 'Northern Rock Plc., statement on Market conditions and trading update', Septiembre 14, 2007. "Mientras que Northern Rock ha seguido constituyendo nuevos fondos, estos han sido principalmente a corto plazo en los mercados de deuda al por mayor. Los montos recaudados no han sido suficientes para que Northern Rock refinancie los pasivos vencidos, ni tampoco para entrar en nuevas transacciones de nivel A de riesgo. En consecuencia, Northern Rock ha llegado a la conclusión de que es importante asegurarse de que los mecanismos de liquidez de reserva adicionales siempre están disponibles" (trad. libre). Véase además Dalvinder Singh y John Raymond LaBrosse. Northern Rock, depositors and deposit insurance coverage: Some critical reflections, en Journal of Business Law n.° 2, 2010, p. 55-85.

13Yuliya Demyanyk y Otto Van Hemert. Understanding the Subprime Mortgage Crisis. en Rev. Financ. Stud., 2011, p. 1848, disponible en: http://rfs.oxfordjournals.org/content/24/6X1848. short: "The problems started when the us housing market changed and the lenders created the Sub-prime mortgages, the turning point. Those new borrowers started to default and even those homeowners who had enough to repay their mortgages decided to stop paying too, mainly because the value of their houses started to drop. The banks received many houses and consequently there was more supply than demand. The consequences of this massive default affected all those who were on the chain of mortgages, CDOs and CDS - namely lenders, banks and investors".

14Financial Crisis Enquiry Commission. The Financial Crisis Inquiry Report. Public Affairs New York, 2011, p. 49: "Much of the risks of Credit Default Swaps and other financial derivatives were concentrated in a few very large banks, investment banks, and others that dominated dealing in the OTC derivatives market. It is reported that among the us Bank holding companies, 97% of the notional amount of OTC derivatives, millions of contracts were traded by just five large institutions in 2008: J? Morgan Chase, Citi Group, Bank of America, Wachovia and HSBC".

15Artículo 2 de la Ley 964 de 2005. La ley colombiana del mercado de valores establece las reglas generales aplicables al mercado bursátil nacional. Empieza definiendo el término valor para incluir "todo derecho de naturaleza negociable que haga parte de una emisión, cuando tenga por objeto o efecto la captación de recursos del público", y presenta una lista enunciativa de los tipos comunes de valores.

16Niamh Monoley. EC Securities Regulation, Oxford, Oxford University Press, 20082, p. 3. Define el término mercado de capitales: "Capital markets law is defined as the organisation of capital markets, the trading of securities and the respective behaviour of the market participants, i.e. investors, issuers and financial intermediaries". Ver Petra Buck-Heeb. Kapitalmarktrecht. Müller, Heidelberg, 2006, p. 1, § 5.17.

17Goode, ob. cit., p. 5, define el uso del término 'security' como sinónimo de garantías: "The only forms of consensual security known to the law are the mortgage, which is a security transfer of ownership, the pledge, which creates a limited legal interest by the delivery of possession, and the contractual lien, which differs from the pledge only in that the creditor's possession was acquired otherwise than for the purpose of security, as where goods are deposited for in the case of land, where statute provides for a charge by way of legal mortgage, all charges are equitable". Ver E.P. EllingeR; E. Lomnicka y C.V.M. Hare, Ellinger's Modern Banking Law. Oxford University Press, 20115, p. 869: "Real and Personal Security. Real security means security in an asset, whether of the debtor or a third party. The asset may be tangible or intangible. Real security is to be contrasted with personal security, that is, security in the form of a personal undertaking, which reinforces the debtor's primary undertaking to give payment or other performance. Typically the personal undertaking is given by a third party, for example, as a surety under a suretyship guarantee or a guarantor under a demand guarantee. But the debtor too can provide a personal undertaking in a stronger or more easily assignable form than his primary undertaking, as, for example, by giving a negotiable instrument as a security payment".

18El estudio de 'security' como una figura que cumple funciones similares a las de las garantías se refiere a las garantías con transferencia de propiedad y transferencia de posesión. Así como las garantías otorgadas sobre un bien específico, o aquellas que cubren la universalidad de los bienes del deudor. Así Ellinger et al., ob. cit., p. 873: "i) Proprietary Securities: Whereby the debtor confers on the creditor proprietary rights in the relevant property (.) such rights enable the creditor to the seize the goods if the debtor defaults or becomes insolvent and to satisfy the debt from the proceeds of their sale. 2) Possessory Securities: Are based on the acquisition by the creditor of possession of the property that serves as the collateral. The classic example is the pledge: the creditor is given custody of a chattel until the discharge of the debt by the debtor'. Another typical classification of security under english law is 'Fixed and Floating security. Under a fixed charge the asset is appropriated to satisfaction of the debt immediately or upon the debtor acquiring an interest in it. Under a floating charge appropriation is deferred, the chargees rights attach in the first instance not to specific assets but to a shifting fund of assets, the debtor company being left free to manage the fund in the ordinary course of business".

19McKnight, ob. cit., p. 630.

20Un ejemplo se puede encontrar en Basilea iii al requerirse a los bancos manejar sus requisitos de capital en un portafolio diversificado, vendiendo algunos de sus créditos y reemplazándolos por un nuevo crédito de igual valor, siendo la base para el proceso de titularización.

21Wood, ob. cit., p. 145.

22Ibíd., p. 149.

23Sobre el contenido de las cláusulas 'Grossing Up and increased cost' ver Ligia Catherine Arias Barrera, "Generalidades del régimen del crédito sindicado: mención especial al derecho inglés", Revista Derecho Privado n.° 22, 2012, Universidad Externado de Colombia.

24Law of Property Act 1925: "Legal assignments of things in action. (i) Any absolute assignment by writing under the hand of the assignor (not purporting to be by way of charge only) of any debt or other legal thing in action, of which express notice in writing has been given to the debtor, trustee or other person from whom the assignor would have been entitled to claim such debt or thing in action, is effectual in law (subject to equities having priority over the right of the assignee) to pass and transfer from the date of such notice-

(a) the legal right to such debt or thing in action,

(b) all legal and other remedies for the same, and

(c) the power to give a good discharge for the same without the concurrence of the assignor: Provided that, if the debtor, trustee or other person liable in respect of such debt or thing in action has notice-

(a) that the assignment is disputed by the assignor or any person claiming under him, or

(b) of any other opposing or conflicting claims to such debt or thing in action,he may, if he thinks fit, either call upon the persons making claim thereto to interplead concerning the same, or pay the debt or other thing in action into court under the provisions of the MiTrustee Act, i925.

(2) This section does not affect the provisions of the M2Policies of Assurance Act, i867.

(3) The county court has jurisdiction (including power to receive payment of money or securities into court) under the proviso to subsection (i) of this section where the amount or value of the debt or thing in action does not exceed [130,000]".

25Cotton LJ and Bowen LJ in Gorringe v Irwell India Rubber & Gutta Percha Works (1887) 34 ChD 128.

26Lordsvale Finance plc v. Bank of Zambia [1996] QB 752 y Camdex International Limited Judgment Creditor v. Bank of Zambia Judgment Debtor/ and Zambia Consolidated Copper Mines Limited Garnishee [1997] ewca Civ 798 (17th January, 1997).

27Kekewich v. Manning (1851) 1 De GM&G 176. Fortescue v. Barnett (1834) 3 My&K36. T Choithram International SA v. Pagarani [2001] 1 wlr 1 (Privy Council).

28(1862) 10 hlc 191, 11 er 999. Ver Holroyd v. Marshall(1862) hcl 191, en 2009 y 211.

29R.P. Meagher,- J. Gummow, y J.R.F. Lehane, Equity: Doctrines and Principles, 20024, para. 6-275 a 6-330, p. 191-235.

30John Cartwirght. Contract Law: An Introduction to the English Law of Contract for the Civil Lawyer. Hart Publishing, 20132, p. 5. Explica la figura de 'equity como fuente de derecho: "Over the years and the centuries the courts of equity developed principles and rules by reference to which they would grant remedies (...) the result of the operation of the equitable jurisdiction was the creation of remedies which were not known in the common law courts, as well as the creation of remedies which were different from those available in the common law courts and which were awarded in order to protect not only the new equitable rights but also the established common law rights". Ver Baker, jh. An Introduction to English Legal History. Butterworths LexisNexis, London, 20024, caps. 2 y 6.

31Milroy v Lord (1862) 4 De G F & J 264. ewhc j78.

32Don King Productions Inc v Warren [2000] Ch. 291, [1999] 3 w.l.r. 276, [1999] 2 All E.R. 218, [1999] 1 Lloyd's Rep. 588, [2000] 1 b.c.l.c. 607, [1999] e.m.l.r. 402.

33McKnight, ob. cit., p. 652.

34The Argo Fund Ltd v. Essar Steel Ltd [2005] ewhc 600 (Comm), [2005] 2 Lloyd's Rep 203. Ver Tolhurst v. Associated Portland Cement Manufacturers (1900) Ltd [1902] 2 kb 660.

35Lloyds tsb Bank plc v. Clarke and Chase Manhattan Bank Luxemburg SA [2002] ukcp 27, [2002] 2 All er (Comm) 992.

36McKnight, ob. cit., p. 655.

37Hudson, ob. cit., p. 1298.

38Gorton, Gary. Special Purpose Vehicles and Securitization. University of Chicago Press, 2004, p. 550. Indica el fin con el que se crea una compañía vehículo o para propósito especial: "An SPV, or a special purpose entity (s?E), is a legal entity created by a firm (known as the sponsor or originator) by transferring assets to the SPV, to carry out some specific purpose or circumscribed activity, or a series of such transactions. SPVs have no purpose other than the transaction(s) for which they were created, and they can make no substantive decisions, the rules governing them are set down in advance and carefully circumscribe their activities".

39Gorton, ob. cit., p. 560. Explica las etapas básicas del proceso de titularización: "Securitization involves the following steps: (l) a sponsor or originator of receivables sets up the bankruptcy-remote SPV, pools the receivables, and transfers them to the SPV as a true sale, (2) the cash flows are tranched into asset-backed securities, the most senior of which are rated and issued in the market, (3) the proceeds are used to purchase the receivables from the sponsor, (4) the pool revolves, in that over a period of time the principal received on the underlying receivables is used to purchase new receivables".

40Arias Barrera, Ligia Catherine. Financiación de Proyectos de Infraestructura: Project Finance, Revista Derecho Privado n.° 23, julio-diciembre de 2012, Universidad Externado de Colombia.

41Wood, Philip. Law and Practice of International Finance. Sweet and Maxwell, 2008, p. 302. En este sentido define 'trust: "A trust is a separate patrimony or segregated assets where: (1) the title to the asset is held by the trustee, but (2) the assets are immune from the trustee's private creditors. If the trustee becomes insolvent, the beneficiary can claim the trust assets, which are not available to the trustee's creditors".

42Bolgar, Vera. Why no trust in civil law? en The American Journal of Comparative Law, Vol. 2, n.°. 2, 1953, p. 204. Ilustra los inconvenientes que la figura del 'trust' puede tener en sistemas de civil law: "As there indicated, the basic obstacles, aside from the existence of domestic civil law institutions analogous to trusts, are: first and chiefly, that the principle of indivision of property, supposed to be fundamental in the Roman legal system and therefore presumptively also in modern civil law, precludes acceptance of an institution, such as that of the trust, by which property is divided into legal and equitable rights, and, secondarily, that the principle of registration of interests in property necessitates a numerus clausus of rights in rem, limited to the categories received in the modern codes and not including even traditional rights involved in fiduciary arrangement".

43Rasiah Gengatharen. Derivatives law and regulation. Kluwer Law International, 2001, p. 9. Define los Credit Default Swaps o cds: "CDS are transactions according to which a seller of protection, called a guarantor, agrees to pay to the buyer of protection (the creditor) an amount if, during the agreed period, a prescribed credit event occurs in the reference obligation These transactions were created to reduce the risk of the parties who purchased protection".

44McKnight, ob. cit., p. 690-691: "The spv has purchased, in terms of face-value, a greater amount of the underlying portfolio than that for which it has paid at the outset. Over-collateralisation is one of the techniques that makes up the Credit enhancement provided to the spv".

45La regulación aplicable en el mercado de la Unión Europea: Directive on the co-ordination of laws, regulations and administrative provisions relating to undertakings for collective investment in transferable securities (uciTS)85/ón/EEC QJ L375/331/12/1985 amended.

46Hudson, ob. cit., p. 1305. Define la expresión 'tranche' o segmento: "Tranche is the French Word for 'slice' but it commonly used by Anglo-American lawyers and bankers".

47Ibíd., p. 1308: "A large number of the CDQ products were assigned a AAA rating on the basis that they comprised some assets which were AAA among the other assets which turned out to be 'sub-prime', on the basis that the CDQs were structured in such a way that their accounting treatment suggested that they were high quality assets, and on the basis that the Credit enhancement which was attached to them appeared to make them valuable: what was problematic, however, was that they included sub-prime assets on which the ultimate human beings required to pay money to the originator under the original contract were simply not able to pay".

48Comité de Supervisión Bancaria de Basilea. Documento consultivo. Revisión del marco de regulación de titularizaciones, publicado en diciembre de 2013, para comentarios hasta el 21 de marzo de 2014; disponible en: http://www.bis.org/press/p131219.htm

49Ibíd. Un método basado en calificaciones internas (irba) basado en el enfoque de capital para las exposiciones titularizadas subyacentes (Kirb), en lugar del método de la fórmula supervisora modificada (msfa) de la primera propuesta.