Serviços Personalizados

Journal

Artigo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Acessos

Acessos

Links relacionados

-

Citado por Google

Citado por Google -

Similares em

SciELO

Similares em

SciELO -

Similares em Google

Similares em Google

Compartilhar

Estudios Gerenciales

versão impressa ISSN 0123-5923

estud.gerenc. v.16 n.76 Cali jul./set. 2000

¿EL CONSENSO SOBRE LA RACIONALIDAD ECONÓMICA?

NATALIA GONZÁLEZ GÓMEZ

Economista Universidad del Valle Profesora tiempo completo Universidad Icesi.

RESUMEN

Este artículo examina la robustez que sostiene el núcleo teórico ortodoxo, más específicamente, los supuestos de información y racionalidad perfectas. Se hace alusión a un modelo de toma de decisiones bajo racionalidad acotada y perfecta información como alternativa teórica.

JEL classification numbers: C91, C92

Palabras claves: Problemas cognitivos, Incertidumbre, modelos determinísticos y estocásticos.

INTRODUCCIÓN

Gran parte de los estudios hechos en el campo de la economía han centrado su atención en el comportamiento de los agentes, comportamiento que gira alrededor de los pensamientos del hombre. Por consiguiente, se estudian los agentes desde una teoría de los pensamientos, por ejemplo, cuando los hombres de negocios reflexionan sobre los usos que intentan dar a sus recursos, e indirectamente, cuando se ponen a considerar e imaginar los pensamientos de los demás acerca de lo que van a hacer con los recursos que les han sido confiados.

Los teóricos de la economía ortodoxa suponen que los hombres atienden a sus intereses aplicando la razón a sus circunstancias. Suponen que son racionales y, a la vez, que están plenamente informados. Apoyándose en este supuesto, los teóricos pueden predecir lo que harán los hombres. Es por esto que la actitud del economista respecto a su arte de teorización, consiste en gran parte, de la ideación de medios que permiten dar un aire de exactitud y de rigor a nociones esenciales e incurablemente imprecisas.

Durante 200 años los grandes teóricos pensaron la teoría económica alrededor de ciertos esquemas de pensamiento preestablecidos y por ende ya explorados y exactos, esto es, la grandiosa física newtoniana. Siendo así, el camino hacia la construcción de un cuerpo teórico consistente y cuasi transparente, consistió en utilizar la esencia de la mecánica newtoniana para solucionar los fenómenos económicos.

De esta manera la teoría económica terminó adaptando los aspectos reguladores que gobernaban el comportamiento del universo físico para dar expresión a un sistema de leyes naturales que gobernarían el comportamiento de la sociedad. Por lo tanto la teoría económica cobraría un carácter manipulable y calculable, ajena a las interrelaciones entre agentes. En otras palabras, los defensores de la teoría económica ortodoxa no se preguntaron cuál era la naturaleza o esencia del mundo al cual pertenecían los fenómenos a estudiar. Por ejemplo, la masa de la teoría económica que nos legó el siglo XIX ignoró en gran parte, aunque fuese implícitamente, las cuestiones de qué es lo que sabe el agente a la hora de elegir entre cursos de acción rivales y cómo llega a saber lo que sabe, y concentró su atención, en cambio, en la lógica de la comparación entre cursos de acción que tenían resultados supuestamente conocidos. Finalmente el producto de este proceso fue un modelo de elección puramente lógico, la concepción neoclásica del equilibrio general, un sistema económico plenamente ajustado a un conjunto subyacente de conocimientos completamente necesarios y perfectamente completos.

En el enfoque convencional, es decir, según los dos supuestos mencionados anteriormente, el mundo de los fenómenos económicos está encerrado en sí mismo, es autosuficiente, capaz de desentenderse del resto de pensamientos y ambiciones de la humanidad, permitiendo finalmente que la conducta de los agentes siempre adopte la forma maximizadora. En otras palabras, los teóricos ortodoxos formalizaron la manera como el agente elige a partir de algún conjunto específico de opciones, seleccionando aquella opción que maximiza alguna función objetivo, con gustos y preferencias fijos.

Pero no pasó mucho tiempo para que se despertara la atención sobre la posible insuficiencia de estos dos supuestos, el de conocimiento (información perfecta) como también el de racionalidad perfecta.

- "No encontramos a los consumidores paseando por los pasillos de los supermercados consultando una función de utilidad a maximizar cuando realizan sus elecciones..."

- (David Kreps, 1988).

El objetivo de este artículo es superar la intrascendencia de tantas críticas que sobre la teoría económica ortodoxa se han hecho. Intrascendencia que no implica, naturalmente, que la teoría ortodoxa merezca una confianza muy grande. Se trata de sobrepasar el carácter inmortal de que han gozado los supuestos (durante tanto tiempo), tanto de información como también de racionalidad perfecta.

LA REVOLUCIÓN INSERTA LO INCIERTO

En un mundo donde prevalece la competencia, donde los agentes interactúan utilizando de la mejor manera la información que tienen a su disposición con el fin de poder tomar la mejor decisión y alcanzar su nivel máximo de bienestar (John Holland, 1983), la teoría económica ortodoxa supone individuos capaces de comprender completamente (en su totalidad) el entorno en el que actúan, y de no ser así, supone que los agentes están en capacidad de realizar cálculos fantásticos hasta hallar su mejor curso de acción sin incurrir en ningún costo de transacción como también de deliberación,1 ni requerir ningún espacio de tiempo.

Pero, dado que los fenómenos económicos que viven nuestras sociedades, padecen de una naturaleza compleja, como también la complejidad de la interrelación de los agentes que viven en cada una de estas (no como la modelan los ortodoxos), la teoría ortodoxa se enfrenta a situaciones de extrema complejidad analítica, como lo fueron el uso y la disposición del conocimiento.

Por ejemplo, la elección de conducta es, en efecto, una elección entre posibilidades dadas, entre cosas imaginadas, originadas. Nuestro conocimiento es conocimiento del presente, pero la elección es elección de aquello que esperamos alcanzar.

- "No podemos elegir el presente: es demasiado tarde. El presente es único, pero la elección requiere posibilidades rivales. Es matemáticamente imposible que la elección se ocupe del presente único. El presente está determinado de manera única. Puede ser visto por el testigo presencial, y sólo el presente queda abierto al testigo presencial. El pasado existe únicamente en huellas perceptibles en el presente, y en la memoria. Por lo que a lo demás se refiere, es puramente ficción (por más vívidamente que nos sugieran esas huellas). ¿Qué es el futuro sino el vacío?".2

Y aun cuando la teoría ortodoxa se vio enfrentada a situaciones de extrema complejidad, debido al carácter abstracto y formal de sus preocupaciones, siguió apoyándose en el método maestro de las ciencias exactas de la conducta, es decir, la convicción de que existía determinación en el cosmos y a la inferencia de que esta determinación debía incluir necesariamente los asuntos humanos, como también al consiguiente deseo natural de encontrar un solo y sencillo principio de tal determinación. Ese principio se encontró en el supuesto de que los hombres persiguen sus fines aplicando la razón y el conocimiento a sus circunstancias, y se consideró que esta suposición era equivalente a suponer que sus circunstancias gobiernan directa y perfectamente sus acciones.

Sin embargo, una parte importante y esencial de ese gobierno no se ejerce ni directamente, ni perfectamente, sino a través del grado de conocimiento y de los pensamientos de los hombres. Y aun cuando la economía estudia la conducta de los hombres guiada por la razón y el conocimiento, dicha guía es para el futuro, en tanto que la razón y el conocimiento sólo pueden basarse en premisas acerca del pasado. Por lo tanto, y en virtud de este hecho, todo el esquema determinístico proveniente de la física tradicional, no podía adecuarse a la materia de estudio de la economía, a pesar de los grandes esfuerzos hechos por la teoría ortodoxa de introducir la lógica pura de elección.

Entonces, cabe preguntarse, ¿cuál fue la razón, como también la solución al intentar sobrepasar el paradigma que sostiene la lógica pura de elección: racionalidad e información perfecta?

En 1962, Thomas Kuhn dijo: "El fracaso de las reglas existentes es el que sirve de preludio a la búsqueda de otras nuevas".3 Según Kuhn, los problemas seleccionados por las ciencias normales, y las reglas para resolverlos son dirigidos por un paradigma.4 Sin embargo, muchas veces la presencia de cambios paradigmáticos de poca magnitud no es suficiente cuando se presenta un problema que no puede explicarse dentro del marco prevaleciente, por lo tanto aparecen las llamadas crisis intelectuales que son las que conducen a las revoluciones científicas cuyos resultados son el reemplazo del paradigma existente por un modo alternativo de resolución de problemas.

Así como la historia reconoce el nacimiento y desarrollo de las revoluciones científicas con respecto al comportamiento del universo físico,5 que dio como resultado la expresión de un sistema de leyes naturales, es imprescindible reconocer también las revoluciones intelectuales en el campo de las ciencias económicas, que buscaron identificar las leyes que gobernaban el comportamiento de la sociedad.

Por ejemplo, a partir de la década de los cincuenta, el famoso psicólogo Herbert Simon escribió varios artículos donde presentaba sus desacuerdos con respecto a los paradigmas de perfecta racionalidad e información perfecta. Decía que "el objeto de estudio (hasta el momento) de la ciencia económica se había preocupado en gran parte por la obtención de resultados derivados de un proceso de elección perfectamente racional, es decir, maximizar el valor esperado de su función de utilidad, y no en el proceso de obtención de dicha elección".6

El equilibrio general es el punto de llegada natural, y hasta lógico, de ese procedimiento de teorización que supone que los hombres tratan de conseguir sus fines aplicando la razón y el conocimiento a sus circunstancias. Pero, para que los hombres obren mediante la razón, estos deben estar informados plenamente de sus circunstancias7 en la medida en que tienen que ver con el resultado de su elección. Aquello en lo que se procura insistir en este artículo es que la gama de situaciones en que se cumplen las condiciones necesarias para darle a tal racionalidad su significado y efecto plenos (la categoría que pregonan los ortodoxos), es extremadamente limitada. Ya que discernir cuál acción o elección específica es racional tiene utilidad únicamente ex ante, pero es posible, sobre todo, únicamente ex post.

De hecho, el estudio de la aplicación pura de la razón expulsó y excluyó lógicamente la cuestión de la posibilidad, de la naturaleza y de la fuente del conocimiento. El papel que la razón puede desempeñar en la organización de un cuerpo de conocimientos y en la determinación de la mejor elección, mantiene en sí un agudo contraste; pues la racionalidad -en términos ortodoxos- no puede abarcar una sucesión intertemporal de situaciones. Cada situación, en tal serie, incluye dentro de su especificación un conjunto de datos específicos que está a disposición de determinado individuo. Por la naturaleza del mundo y las cosas, estos datos se circunscriben, cuando mucho, al presente y al pasado. Pero, finalmente lo que es pertinente en la toma de decisiones, es el futuro.

¿Es concebible que cada momento presente pueda ser tratado mediante una organización adecuada, de manera que sus acciones puedan ser pre-reconciliadas?8

Todo lo que en un momento llega a un momento subsiguiente, todo lo que ahora es presente que depende para su significado, propósito y valor de un momento subsiguiente, le quita a la elección toda posibilidad de comportarse racionalmente, en el sentido estricto de una superioridad demostrable del resultado con respecto a todos los demás cursos de acción (toma de decisiones) que se hubiesen podido seguir; superioridad demostrable, es decir, por anticipado a la ejecución de la elección.

Por lo tanto, dado que el futuro nunca puede formar parte activa del presente, y que la ejecución de la elección por parte de los agentes (oferentes y demandantes), desde el supuesto de perfecta racionalidad, sí forma parte de ella, ¿cómo alcanzan los agentes la mejor elección cuando esta depende del conocimiento completo de una serie intertemporal de situaciones del que se carece cuando se le necesita?

- Conocimiento, falta efectivamente por siempre y para siempre y lo tenemos por siempre y para siempre demasiado tarde.

EL MITO DE LA RACIONALIDAD PERFECTA Y LO INNEGABLE DE LA RACIONALIDAD ACOTADA

Si identificar a hombres que gozan de pleno conocimiento acerca de su entorno, es limitado, imagínense lo complicado que debe ser identificar a hombres que gocen de capacidades perfectas a la hora de tomar decisiones, hombres que no padecen de deficiencias cognitivas, es decir que pueden deleitarse con la perfección de sus procesos de conocimiento.

Aunque el supuesto de perfecta racionalidad ha dominado los modelos económicos durante varias décadas, tal dominio se ha ido relajando lentamente. Hace cuarenta años (aproximadamente) economistas tales como Baumol y Quandt (1964) se refirieron a una de las fallas de la teoría económica como, "una pasión irracional por una racionalidad desapasionada".9 ¿Pero, por qué racionalidad acotada como alternativa teórica10 al comportamiento de agentes perfectamente racionales?

Primero, existen suficientes pruebas empíricas para querer incorporar la racionalidad limitada a los modelos económicos, es decir, hay evidencia suficiente para echar a perder un cuento de hadas: "los agentes gozan de perfecta racionalidad".

Should the facts be allowed to spoil a good story? (Michael Lowell 1986, p.120).

Lowell se hizo esta pregunta con respecto a la perfecta racionalidad cuando se refirió a la habilidad que tienen los agentes para predecir. "Sabemos que los procesos de conocimiento, cognición, tienen límites psicológicamente críticos",11 pero, ¿son importantes estos límites al desarrollo de un núcleo teórico en economía? ¿Estropea el cuento de hadas que narra la teoría clásica del comportamiento optimizador?

El problema central no es si es importante o no incluir la racionalidad perfecta dentro del modelo porque sí lo es,12 ya que existen diversos contextos y entornos donde el supuesto de racionalidad perfecta funciona y encaja adecuadamente. La pregunta más bien consiste en si resulta o no, ser lo suficientemente importante ponerle límites a la racionalidad para incluirla en el análisis económico. Y de ser esto así, ¿cuándo y cómo se debía de incluir?

Para dar respuesta a esta última pregunta se utilizarán dos instrumentos que dan evidencia a dicho problema, (i) el primero señala brevemente los diversos estudios de tipo experimental que ponen a prueba la racionalidad económica (ortodoxa), es decir, cuando se presentan anomalías en el proceso cognitivo de los hombres, (ii) el segundo presenta, a manera de ejemplo, un caso particular donde se modelan límites a la racionalidad; esto con el fin de valorar y comprender la importancia de dicha fuerza en los modelos económicos.

Poniendo a prueba la racionalidad e información ortodoxa

Señalar rápidamente los diversos estudios de tipo experimental que han puesto a prueba el supuesto de racionalidad perfecta, tiene como fin expresar el inmenso descontento de muchos economistas frente al modelo ortodoxo.

A través de los años, no sólo los economistas sino también los psicólogos, han llevado a cabo una serie de experimentos intentando evaluar el comportamiento de los agentes desde un entorno dinámico y complejo;13 agentes que mal interpretan la independencia estadística, que confunden información aleatoria con patrones de información, que subestiman el significado del tamaño de las muestras estadísticas, que se equivocan al ajustar sus probabilidades cuando se basan en nueva información, que omiten información oportuna pero que por otro lado utilizan información inoportuna, que infieren de manera equívoca la casualidad de un evento, que exageran al determinar la probabilidad ex ante de un evento aleatorio que ha ocurrido ya, que demuestran excesiva confianza (en la mayoría de casos peligrosa) en los juicios que emiten con respecto a la evidencia que analizan, que se equivocan frecuentemente en la construcción de razonamientos deductivos; como por ejemplo silogismos, que fallan al descartar la consistencia acerca del futuro, que fracasan cuando ajustan decisiones repetidas con el fin de acomodar relaciones de tipo intertemporal, que carecen de toda la información del entorno, que tienen perfecta información a la hora de tomar la decisión y en el transcurso de la elección se altera el entorno, que son influenciados por el riesgo moral, que se enfrentan a problemas de selección adversa, que están en el lugar equivocado a la hora equivocada, etc...

Por ejemplo, en el campo de la ciencia de tomar decisiones existen los trabajos publicados por Daniel Kahneman, Paul Slovic y Amos Tversky (1982), las investigaciones de John Payne, James Betteman y Eric Johnson (1992), George Loewenstein y Richard Thaler (1989), Tversky y Thaler (1990). En cuanto a experimentos desde sesgos de racionalidad, David Grether (1992), decisiones subóptimas bajo complejidades dinámicas Drazen Prelec y Richard Herrnstein (1991).

En estos experimentos los procesos mentales a los que se enfrentan los agentes son relativamente sencillos; al menos en relación con las decisiones económicas, considerando que la mayoría de veces sus respuestas se encuentran desfasadas. Los problemas que pudieron encontrar cada uno de estos autores, después de haber conducido sus experimentos, fueron similares. Como por ejemplo, los errores de razonamiento son sistemáticos, metódicos, donde los agentes continuamente están cometiendo errores al tomar decisiones heurísticas, es decir empleando reglas de descarte; que fallan al ajustar la construcción lógica para la toma de decisiones. Es como, cuando un agente constantemente comete errores de predicción al utilizar expectativas de tipo adaptativo en vez de racionales.

Por otro lado, cabe señalar los trabajos de Pitz y Sachs (1984), donde se sugieren múltiples formas o sendas para resolver los problemas que se presentan en la toma de decisiones ya que "existe un costo de oportunidad entre esfuerzos cognitivos y la precisión de criterios".

Aunque han sido psicólogos los que generalmente analizan y reconocen dicho costo de oportunidad; ya que en el caso de los economistas la racionalidad perfecta ha eliminado toda posibilidad de análisis, no se descarta la necesidad de modelos o experimentos donde los agentes aciertan en su razonamiento, y por lo tanto no se equivocan en la toma de decisiones.

Otro tipo de experimentos fueron los que condujeron psicólogos y economistas tales como Raymond Battalio, John Kagel y Komain Jiranyakul (1990), donde los agentes estaban sujetos a determinadas condiciones iniciales; mayores incentivos, mayores pagos, mejores oportunidades para aprender, etc..., con el fin de determinar si los agentes minimizan o no la existencia de los límites a la racionalidad. La interrogante que tanto psicólogos como economistas deseaban resolver era, cuándo y por qué (en qué circunstancias del entorno) es que los agentes toman una decisión sin equivocarse como también equivocándose. En lugar de si era pertinente saber si los agentes carecían o gozan de racionalidad perfecta.

En cuanto a los experimentos hechos a la luz de los modelos de tipo adaptativo de Vernon Smith (1989, 1991) este concluyó que "a pesar de las múltiples intenciones de atenuar los límites de la racionalidad; típicamente tal debilitamiento está restringido, ya que los efectos de determinadas tendencias de comportamiento que presentan los agentes en el mercado, no desaparecen por arte de magia". Finalmente, Smith supone agentes que adquieren una alta capacidad computacional debido a los elevados riesgos que implica sobrevivir en el mercado, "los agentes deben alcanzar un equilibrio entre los beneficios que se pueden alcanzar al tomar una decisión acertada y los costos; en términos de esfuerzos, para acertar en dicha decisión" (1993).14 Los experimentos que condujo Vernon intentaban resaltar la importancia de los costos de deliberación; "existen decisiones económicas de alto y bajo riesgo, lo importante es saber reconocer entre cada uno de ellos".15

Con la breve exposición de los diversos estudios de tipo experimental, que pone a prueba la racionalidad económica (ortodoxa) cuando se evalúan las pertinentes habilidades cognitivas para la toma de decisiones económicas, es posible entender que la magnitud y la naturaleza de las decisiones dependen de las condiciones del entorno económico, como por ejemplo los costos de deliberación, los incentivos, la experiencia, etc. Así, la complejidad a la que se enfrentan los agentes cuando se trata de tomar decisiones no tiene límite, al igual que los procesos de razonamiento que utilizan para poder tomarlas; por esto, es pertinente reconocer las condiciones iniciales e implicaciones que trae consigo dicha complejidad.

En este sentido introducir el concepto acerca de la racionalidad acotada no resulta ser una desviación del raciocinio económico, sino una extensión de él.

El problema de elección: un común denominador

Actions are constrained by income, time, imperfect memory and calculating capacities, and other limited sources.

Gary Becker (1993, p.386. Nobel)

Adicionalmente concluye: My work may have sometimes assumed too much rationality (p.402. Nobel)

A continuación y con la ayuda de uno de los tantos modelos de elección bajo incertidumbre de Howard Raiffa (1968, p.266) se discutirá cómo el agente puede elaborar un análisis del problema, basándose en la razón, la deliberación y la lógica. Un análisis que puede indicar el mejor rumbo tanto de experimentación como de acción bajo incertidumbre.

Típicamente, la racionalidad perfecta se formula desde el supuesto de que el agente tiene plena capacidad de maximizar una función objetivo sujeto a costos y otras restricciones. Resultaría simple y sencillo incluir los costos en un modelo de optimización, sin embargo se presenta un obstáculo completamente desconcertante.

Suponga que inicialmente se aborda el problema de toma de decisiones de la misma manera que se haría con un ejemplo convencional; basándonos en el supuesto de que el agente goza de perfecta racionalidad y por lo tanto los costos de deliberación son iguales a cero, CÐ = 0. Ahora bien, supongamos que posteriormente se identifican costos de deliberación positivos, CÐ > 0; incluyendo dicho costo dentro del problema inicial. Cuando se incrementan los costos de deliberación, el problema de optimización se vuelve costoso de analizar, razón por la cual los ortodoxos abandonan el problema de CÐ > 0. Enfrentados a un problema adicional; ¿cómo resolver el problema de optimización cuando los costos de deliberación son positivos?, aparece una cadena de problemas adicionales de la misma índole; ¿cómo resolver el problema del problema de optimización cuando los costos de deliberación son positivos?, y así sucesivamente. Finalmente la cadena de problemas produce un efecto bola de nieve16 que al parecer no tiene vuelta atrás.

Siendo P el problema inicial, ¿cuál es la decisión perfecta para poder optimizar la función objetivo?, además F(P) indica cuán costoso será para el agente deliberar (dado que no existe información perfecta), en términos de energía, tiempo y dedicación consumida, con el fin de aproximarse a la decisión perfecta. El problema F2(P) indica cuánto debe gastar el agente deliberando para poder aproximarse a tomar la decisión perfecta. Así el problema se extiende, complicándose cada vez más; F3(P), F4(P),......Fn(P), de aquí nace un asunto importante, que el núcleo teórico ortodoxo ignoró.

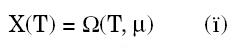

Suponga que el agente elige la variable decisión X (escalar o vector) con el objeto de que su función de pago Π(X) sea grande, además sea X* el argumento que optimiza la función Π(X). Suponga que el agente dispone de información perfecta para calcular el valor de Π(X) para todo X, y de esta manera puede hallar X*. Si suponemos perfecta racionalidad tenemos que X = X*. Sin embargo si Π(X) es una función compleja, los costos de deliberación para hallar X = X* resultarían extremadamente elevados. Por lo tanto el agente incurre en un proceso de deliberación eligiendo un posible (X) con el fin de aproximarse al valor de la variable que optimiza la función objetivo (X*). Tenemos que T es el esfuerzo en que incurre el agente para aproximarse a X*, donde Ç es el costo de una unidad de esfuerzo (T). Siendo así tenemos que X(T) es la decisión que toma el agente, como consecuencia tanto del proceso de deliberación como también del grado de incertidumbre. Si el agente opta por no incurrir en ningún esfuerzo (T=0), el valor de la variable será: (X0). Finalmente supongamos que μ representa la incertidumbre en el proceso de deliberación, y sigue una distribución aleatoria. Ya que de no ser así, el agente conocería de antemano la respuesta. Por lo tanto la función de dicho proceso de deliberación quedaría:

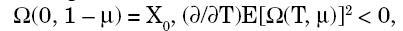

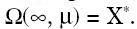

Ya que parte de la información necesaria para la toma de decisiones no se conoce con certeza (problema de tipo estocástico), sino que más bien se comporta de una manera probabilística, se dice que la variable X0 se aproxima a X* cuando T aumenta de 0 a ∞. En términos formales suponemos que y

y  .

.

De manera intuitiva, y desde los supuestos anteriormente descritos, se puede concluir que si los costos de deliberación son elevados, es decir que tienden a ∞, el agente no se esfuerza adquiriendo información adicional con el fin de acertar perfectamente en su decisión, es decir (T = 0). Por lo tanto el agente se somete; de acuerdo con sus capacidades, a su propio método de descarte (X = X0), probablemente; y sin darse cuenta, utilice un comportamiento de tipo adaptativo. En el caso contrario, es decir si los costos de deliberación son iguales a cero (Ç = 0) el agente se encontrará motivado a buscar información adicional que utilizará con el fin de acertar en la toma de decisiones, es decir (T = ∞). De esta manera (X = X*) es decir, los agentes, gozan de perfecta racionalidad.

En síntesis tenemos que el problema (P) que inicialmente enfrentan los agentes, es tener que elegir el X que optimice Π(X), si sumamos adicionalmente la presencia de costos de deliberación, el problema F(P) resultante sería elegir la cantidad de esfuerzo (T) necesaria para alcanzar el máximo valor esperado de la función de pago E{Π[X(T)]} - CT, donde CT son los costos totales.

CONCLUSIONES

Con lo expuesto arriba es posible entender y concluir que la obtención de soluciones a los problemas de cada una de las dos categorías básicas de problemas -determinísticos y estocásticos- a menudo requiere de técnicas muy diferentes. Abordar el arte de tomar decisiones depende de las condiciones del entorno, como también de los agentes, por eso existen distintas alternativas e instrumentación matemática, para tratar los problemas de racionalidad.17 Por ejemplo, está el agente que optimiza su función de pagos o el agente que adopta otro tipo de reglas de comportamiento; como es el caso de un comportamiento de tipo adaptativo (John Holland, 1983). Aparece entonces lo que Evans y Ramey (1992)18 denominarían, las categorías de racionalidad. La primera categoría está amarrada al supuesto de racionalidad perfecta, donde se ha concentrado la mayoría de modelos en economía, mientras que la segunda categoría está sujeta a casos donde la racionalidad es acotada.

1. Solucionar el problema (P); sujeto a un comportamiento perfectamente racional, optimizando la función de pagos.

2. Solucionar el problema (P); sujeto a un patrón de comportamiento adaptativo, intentando aproximarse a la mejor elección dado que parte de la información no se conoce.

Finalmente, ¿existe consenso sobre la racionalidad económica?

- "As every mathematician knows, it is one thing to have a set of differential equations, and another rhing to have their solutions. Yet the solutions are logically implied by equations -they are all there,- if we only knew how to get to them!".19

Existen pues, múltiples razones por las cuales los modelos en economía se ven urgidos a adoptar límites a la racionalidad; aparte de las presentadas en el transcurso de este artículo. Con el uso del pasaje anterior podemos resaltar una más.

Mantener el supuesto de información perfecta como también el de agentes perfectamente racionales, implica alcanzar soluciones per se, es decir conocer el resultado antes de siquiera haber formulado el problema. Por otro lado el suponer límites a la racionalidad (como también de información), implica alcanzar soluciones en el camino. De esta manera, incluir en un modelo límites a la racionalidad o presentar agentes perfectamente racionales depende de determinadas condiciones como por ejemplo, incentivos, experiencia, capacidad computacional, complejidad de información, etc.

¿Homogeneizar las condiciones de comportamiento y funcionamiento tanto del entorno como también de los agentes que se mueven en él; es decir el mercado...? Es la última razón por la cual resulta oportuno y necesario el uso de los límites a la racionalidad.

NOTAS AL PIE DE PÁGINA

1. Por costos de transacción y de deliberación se entiende como el gasto en el que tiene que incurrir el agente cuando padece de incertidumbre y racionalidad acotada. Esto con el fin de acortar la brecha existente entre la incertidumbre y la información perfecta, como también la irracionalidad y la racionalidad perfecta. Este significado fue tomado del texto escrito por André de Palma, Gordon M. Mayers y Yorgos Y. Paageorgiou, "Rational Choice Under an Imperfect Ability To Choose".

2. G.L.S. Shackle, Epistemics and Economics, Libro II, capítulo 12. Cambridge University Press, Primera edición. 1972.

3. Thomas Kuhn, The structure of scientific revolutions. The University of Chicago Press, Cap. VII, pág. 68.

4. Ibid.

5. Tal fue el caso de la concepción ptolemaica del universo desarrollado por el astrónomo grecorromano más importante que vivió en el siglo II, Claudio Ptolomeo. Pasaron alrededor de trece siglos para que se diera paso a una nueva concepción revolucionaria basada en los estudios de Nicolás Copérnico (1473-1543). De aquí que fueron Galileo Galilei (1564-1642) y Johannes Kepler (1571-1630) quienes, a partir de los estudios de Copérnico, proclamaron la existencia de las leyes que gobernaban el comportamiento de los cuerpos celestes, que por último quedaron comprendidos como casos especiales en la mecánica de Isaac Newton (1642-1727).

6. Herbert Simon: Rationality as a Process of Thought. American Economic Review, Vol. 68 No. 2, May 1978.

7. Véase el texto de Daniel Mcfadden: Rationality for Economists - Economic Rationality and The Standard Model.

8 La pre-reconciliación asegura que cada individuo, dada su dotación de destrezas, capacidades y posesiones materiales o poder de compra, obtiene el máximo de satisfacción que le es posible en su ambiente dado que otros individuos con sus respectivos deseos y dotes, en el supuesto de que cada uno de los individuos prescindirá de la fuerza y del fraude, tendrá libertad igual de realizar cambios disponibles. Véase G.L.S. Shackle: Epistémica y Economía. F.C.E./1976/.

9. Alan Kirman y Mark Salmon. Learning and Rationality in Economics, pág. 236. Basil Blackwell Inc.

10. Existen contextos en los cuales el supuesto de perfecta racionalidad funciona y encaja bien. Véanse trabajos de Tversky y Kahneman (1983) y (1986).

11. Herbert Simon. Theories of Decision-Making in Economics and Behavioral Science. A.E.R. (June), vol. XLIX, No. 3.

12. Véanse los trabajos metodológicos y filosóficos de Mark Blaug (1985), Milton Friedman (1953), Tialling Koopmans (1957), Amartya Sen (1994).

13. Queriendo decir con esto que el entorno no era hermético como lo supone la teoría ortodoxa. Véase Kahneman, D.; Tversky, A.; Slovic, P, "Judgment under Uncertainty: Heuristics and Biases. Cambridge University Press, (1982).

14. Smith, Vernon L. "Theory, experiment and Economics". J. Econ. Perspectives, Winter 1989, 3 (1), pp. 151-169.

15. Smith, Vernon L. "Monetary Rewards and Decision Cost in Experimental Economics". Econ. Inquiry, Apr. 1993, 31 (2), pp. 245-261.

16. Chaim Perelman. El Imperio Retórico, Retórica y Argumentación. Traducción: Adolfo León Gómez, Universidad del Valle.

17. Raiffa Howard. Decision Analysis: Introductory lectures on choices under uncertainty. Reading, MA: Addison Wesley, 1968.

18. Evans, George, and Ramey, Garey. "Calculation, adaptation and rational expectations" University of California San Diego, 1992.

19. Herbert Simon. Theories of Decision - Making in economics and behavioral science, A.E.R. vol XLIX, No. 3, June 1959.