Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Estudios Gerenciales

Print version ISSN 0123-5923

estud.gerenc. vol.18 no.82 Cali Jan./Mar. 2002

EL ESTUDIO DE APALANCAMIENTOS COMO METODOLOGÍA DE ANÁLISIS DE LA GESTIÓN EN LA EMPRESA

GUILLERMO BUENAVENTURA VERA

Profesor de tiempo completo Universidad ICESI; Magíster en Ingeniería Industrial y Sistemas, Universidad del Valle; Magíster en Administración de Empresas, Universidades Eafit-Icesi; Especialista en Finanzas, Universidad del Valle; Ingeniero Químico, Universidad del Valle.

RESUMEN

Se presenta el concepto, su interpretación y la rigurosa formulación de cada uno de los tres tipos de apalancamiento manejados en el ámbito de las finanzas; el apalancamiento operativo, el apalancamiento financiero y el apalancamiento combinado, como elementos que conectan directa y correspondientemente con la gestión de la empresa en sus fases operativa, financiera y global.

La presentación parte de la estructura general del estado de resultados, en su versión de costeo variable, identificando en ella las fases del negocio y revisando la estructura de los costos operativos como elemento fundamental de la discusión sobre el apalancamiento operativo. Por analogía se establecen los desarrollos de los demás apalancamientos.

Se concluye sobre la relación de los apalancamientos con la inversión en activos fijos, la estructura de capital de la empresa y la meta fundamental de maximizar el valor de la firma.

PALABRAS CLAVE

Utilidad operativa, utilidad neta, punto de equilibrio, apalancamiento, costos fijos, costos variables, intereses.

CLASIFICACIÓN B:

INTRODUCCIÓN

A continuación se presenta en forma estructurada el desarrollo conceptual de los apalancamientos, su formulación e interpretación, como una vía de conexión con la gestión de la empresa.

Se trabaja en primera instancia el tratamiento de los costos operativos en la empresa y su análisis frente al punto de equilibrio, como punto de partida conceptual para desarrollar el tratamiento del apalancamiento operativo, prosiguiendo por analogía con el desarrollo del apalancamiento financiero y finalmente el apalancamiento combinado.

Que una empresa presente valores altos o bajos en cada uno de los apalancamientos es un tema de discusión racional dentro de este documento, más allá de la simple discusión cualitativa sobre el mayor o menor riesgo que ello pudiere significar.

La presentación se ha permitido utilizar nomencladores en los temas para estructurarla mejor, así como emplear el desarrollo de ejemplos sencillos para afianzar los modelos teóricos.

1. LA ESTRUCTURA DE COSTOS

1.1 Los costos de la empresa y el estado de resultados

El documento más primitivo que aborda el estudio de la gestión en una empresa es sin duda el estado de resultados. Él recoge en forma sumaria los resultados del negocio (léase de la gestión desarrollada por la administración del negocio) durante un período.

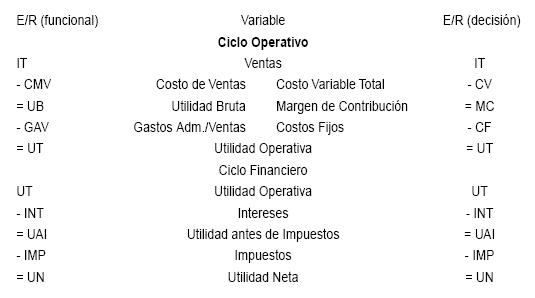

Todos los costos y gastos de una empresa, además de los ingresos en un período se reflejan en el estado de resultados (E/R).

La porción del estado de resultados que va desde las ventas (IT) hasta obtener la utilidad operativa (UT) refleja el resultado de la gestión operativa de la empresa; mientras que la porción del informe que va desde UT hasta obtener la utilidad neta (UN) recoge la gestión financiera de la empresa.

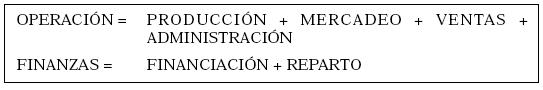

Las actividades de operación se refieren al ámbito real de la empresa, esto es, a las actividades de producción y de mercadeo, ventas y administración.

Las actividades de finanzas se refieren al ámbito monetario de la empresa, esto es a las actividades de financiación y de reparto de beneficios.

1.2 Los costos fijos y los costos variables

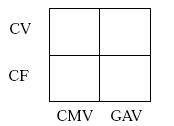

Desde el punto de vista funcional, los costos de la operación se dividen en costos de materiales vendidos (CMV), correspondiendo a los costos realizados en producción, y gastos de administración y ventas (GAV), los que representan los costos operativos, distintos a los directamente involucrados en la producción.

Sin embargo, la división más útil de los costos operativos para tomar decisiones de mediano y largo plazo, y para valorar la gestión, es la que los distingue en costos fijos (CF) y costos variables (CV).

Los costos fijos no dependen del volumen de operaciones (Q), o nivel de producción y ventas, y corresponden a partidas tanto de producción como de administración, ventas y mercadeo. Estos costos generalmente son proporcionales al tiempo transcurrido. Ejemplos de estos costos son los arrendamientos de edificios y de máquinas, la nómina fija y el salario base de los representantes de ventas, entre otros.

Los costos variables son directamente proporcionales al volumen de operaciones. También corresponden a partidas tanto de producción como de administración, ventas y mercadeo. Ejemplos de costos variables son la materia prima, la mano de obra directa y las comisiones de ventas, entre otros.

Se tiene, entonces, una partición de costos operativos equivalente, así:

De tal manera que el estado de resultados puede expresarse empleando una u otra partición:

En adelante se utilizará el estado de resultados correspondiente a la presentación en costos variables y costos fijos.

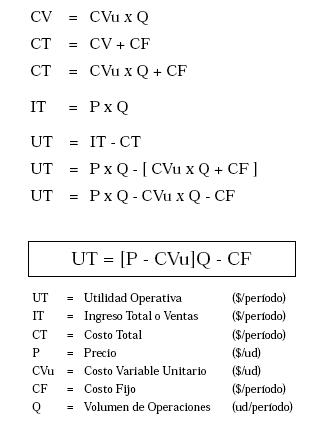

1.3 La utilidad operativa

La utilidad operativa resulta de restar a los ingresos operativos (ventas) todos los costos (variables y fijos) en que incurre la operación.

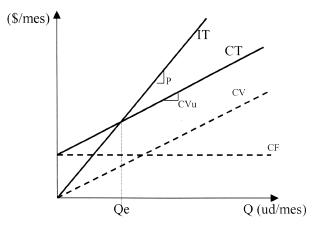

La representación gráfica y las relaciones se dan a continuación.

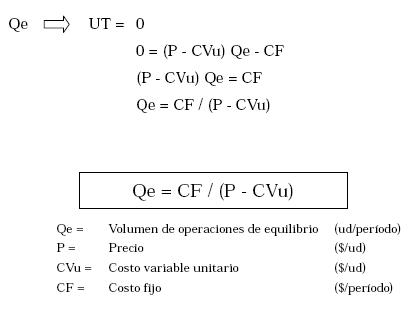

1.4 El punto de equilibrio operativo

El punto de equilibrio operativo se define como el nivel de operaciones (Qe) o el nivel de ventas (ITe) para los cuales la utilidad operativa es nula (exactamente igual a cero). Desde este nivel de operaciones o de ventas hacia arriba se generan ganancias; desde este nivel hacia abajo se dan pérdidas.

Con base en la figura del numeral anterior se establecen las correspondientes relaciones.

Punto de equilibrio en unidades:

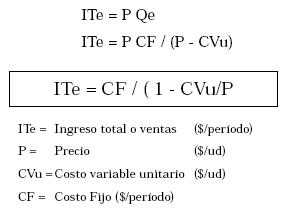

Punto de equilibrio en ventas:

Para determinar el nivel de ventas de equilibrio se multiplica el volumen de equilibrio por el precio de ventas:

Ejemplo: Calcular el punto de equilibrio operativo en unidades y en ventas para la empresa ENSUPUNTO S.A., la cual presenta la siguiente estructura de costos:

Precio medio = 12.000 $/ud

Costo variable unitario medio = 4.000 $/ud

Costo Fijo = 10.000.000 $/mes

Qe = 10.000.000 / (12.000 - 4.000) = 1.250 ud/mes

ITe = 12.000 x 1.250 = $ 15.000.000 / mes

R/. El punto de equilibrio para la operación de ENSUPUNTO es de 1.250 unidades por mes, lo que equivale a ventas de $15 millones mensuales. Ventas por encima de este nivel generarán ganancias; operaciones inferiores a este nivel representarán pérdidas.

Ejemplo: Encontrar la utilidad operativa de la empresa ENSUPUNTO del ejemplo anterior, si proyecta un promedio de ventas de $96 millones mensuales:

IT = P Q

Q = IT / P

IT = 96.000.000 $/mes

P = 12.000 $/ud

Q = 96.000.000 / 12.000 = 8.000 ud/mes

UT = (P - CVu) Q - CF

CVu = 4.000

CF = 10.000.000

UT = (12.000 - 4.000) 8.000 - 10.000.000

UT = $ 54.000.000 /mes

Ejemplo: Partiendo del ejemplo anterior, establecer cómo varían la utilidad operativa y el punto de equilibrio si la empresa ENSUPUNTO tuviese una de las siguientes situaciones (analizar cada una por separado):

a. Reduce el CVu en 25%

b. Reduce sus costos fijos en un 20%

c. Reduce sus ventas en 10%

a. Nuevo CVu = (1-0,25) 4.000 = $ 3.000 / ud

Nueva UT = (12.000 - 3.000) 8.000 - 10.000.000 = $ 62.000.000 /mes

Variación UT = (62.000.000 - 54.000.000) / 54.000.000 = 14,81 %

Nuevo Qe = 10.000.000 / (12.000 - 3.000) = 1.111,1 ud/mes

Variación Qe = 1,111,1 - 1.250 = -138,9 ud/mes

R/ La UT se incrementa en 14,81 %,

El Qe disminuye en 138,9 ud/mes.

b. Nuevo CF = (1-0,20) 10.000.000 = $ 8.000.000 / mes

Nueva UT = (12.000 - 4.000) 8.000 - 8.000.000 = $ 56.000.000 /mes

Variación UT = (56.000.000 - 54.000.000) / 54.000.000 = 3,70 %

Nuevo Qe = 8.000.000 / (12.000 - 4.000) = 1000 ud/mes

Variación Qe = 1000 - 1.250 = -250 ud/mes

R/. La UT se incrementa en 3,70 %.

El Qe disminuye en 250 ud/mes.

c. Nuevo Q = (1-0,10) 8.000 = 7.200 ud/mes

Nueva UT = (12.000 - 4.000) 7.200 - 10.000.000 = $ 47.600.000 /mes

Variación UT = (47.600.000 - 54.000.000) / 54.000.000 = -11,85 %

Nuevo Qe = 10.000.000 / (12.000 - 4.000) = 1.250 ud/mes

Variación Qe = 1250 - 1.250 = 0

R/. La UT se disminuye en 11,85 %.

El Qe no varía.

2. LOS APALANCAMIENTOS

2.1 La noción de apalancamiento

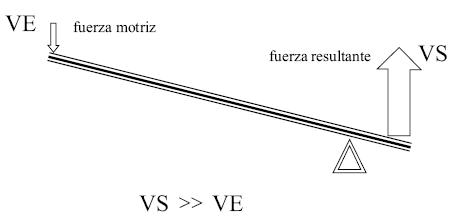

El término apalancamiento se refiere a la potenciación que de una variable, llamada variable resultante o de salida (VS), ejerce la acción de otra variable relacionada con ella, llamada variable motora o de entrada (VE).

El concepto es idéntico a la noción física de palanca, donde la acción de una fuerza motriz es multiplicada por un factor generado por la palanca obteniendo una fuerza resultante mucho mayor.

Con base en el estado de resultados se estudia en el apalancamiento operativo, cómo el nivel de ventas o nivel de operación potencian a la utilidad operativa, y a su vez cómo ésta potencia a la utilidad neta en el apalancamiento financiero.

2.2 El apalancamiento operativo: Grado de Apalancamiento Operativo (GAO)

2.2.1 Definición

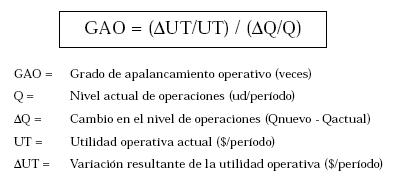

El grado de apalancamiento operativo (GAO) se define como la variación relativa en la utilidad operativa (UT) causada por una variación relativa en el nivel de operaciones (Q) Δ(o en las ventas (IT)).

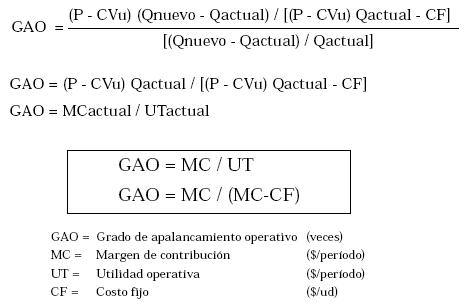

La expresión matemática de esta definición es:

Ejemplo: La compañía Opera & Cobra Ltda. trabaja con las siguientes cifras operativas:

Nivel de operaciones = 5.000 ud/mes

Precio medio = 25.000 $/ud

Costo variable = 10.000 $/ud

Costo fijo = 50.000.000 $/mes

Calcular el grado de apalancamiento operativo para la compañía, estimando un nuevo nivel de operaciones de 7.500 ud/mes:

Qactual = 5.000 ud/mes

Qnuevo = 7.500 ud/mes

ΔQ = 7.500 - 5.000 = 2.500 ud/mes

UTactual =(25.000 - 10.000) 5.000 - 50.000.000 = 25.000.000 $/mes

UTnueva =(25.000 - 10.000) 7.500 - 50.000.000 = 62.500.000 $/mes

ΔUT = 62.500.000 - 25.000.000 = 37.500.000 $/mes

GAO = (37.500.000/25.000.000) / (2.500/5.000) = 3,0

2.2.2 Interpretación del GAO

La variación relativa en la utilidad operativa causada por un cambio relativo del nivel de operaciones se interpreta como "el número de veces que cambia relativamente la utilidad operativa, propiciado por un cambio relativo en el nivel de operaciones".

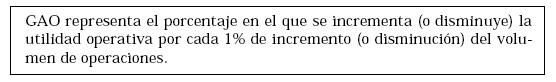

En términos porcentuales se tiene:

Ejemplo: Para el cálculo de GAO en el ejemplo anterior, se tiene que la compañía Opera & Cobra puede incrementar en 3% su utilidad operativa por cada 1% que sea capaz de incrementar su nivel de operaciones. Esto quiere decir, entre otras cosas, que si la empresa se propusiera doblar su utilidad operativa, sólo tendría que incrementar en 33,3% el nivel de operaciones, a partir del punto donde se encuentra actualmente.

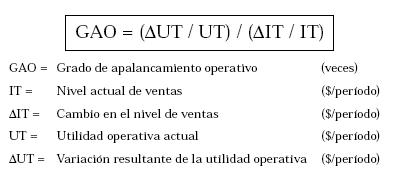

2.2.3 Otras expresiones para el GAO Utilizando la cifra de ventas

De la expresión: IT = P Q

Se puede obtener: ITactual = P Qactual

ITnuevo = P Qnuevo

Entonces: ΔIT= ITnuevo - ITactual

ΔIT= P Qnuevo - P Qactual

ΔIT= P (Qnuevo - Qactual)

Y: ΔIT / IT = P (Qnuevo - Qactual) / (P Qactual)

ΔIT / IT = (Qnuevo - Qactual) / Qactual = ΔQ / Q

O sea: ΔQ / Q = ΔIT / IT

Pudiéndose escribir, entonces:

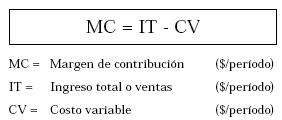

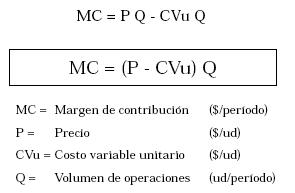

Utilizando el margen de contribución

De acuerdo con el estado de resultados, el margen de contribución se define así:

Reemplazando los términos de la fórmula anterior por las expresiones en función del nivel de operaciones:

Tomando ahora la formulación de GAO:

GAO = (ΔUT / UT) / (ΔQ / Q)

Y sustituyendo sus términos:

ΔUT = UTnuevo - UTactual

UT = UTactual

ΔQ = Qnuevo - Qactual

Q = Qactual

UTnuevo =(P - CVu) Qnuevo - CF

UTactual =(P - CVu) Qactual - CF

ΔUT = UTnuevo - UTactual

ΔUT = (P - CVu) Qnuevo - CF - (P - Cvu) Qactual + CF

ΔUT = (P - CVu) Qnuevo - (P - CVu) Qactual

ΔUT = (P - CVu) (Qnuevo - Qactual)

ΔUT / UT = (P - CVu) (Qnuevo - Qactual) / [(P - CVu) Qactual - CF]

ΔQ / Q = (Qnuevo - Qactual) / Qactual

Entonces:

Es importante destacar cómo, al prescindir de las partidas incrementales (Δ) en las expresiones anteriores se puede concluir que GAO depende solamente del nivel actual de operaciones y no del nivel al que se va a llegar, como se podría pensar examinando su definición inicial.

Ejemplo: Calcular con la última expresión el GAO para la compañía Opera & Cobra Ltda. del ejemplo anterior, que trabaja con las siguientes cifras operativas:

Nivel de operaciones = 5.000 ud/mes

Precio medio = 25.000 $/ud

Costo variable = 10.000 $/ud

Costo fijo = 50.000.000 $/mes

MC = (P - CVu) Q = (25.000-10.000) 5.000 = 75.000.000 $/mes

UT = MC - CF = 75.000.000 - 50.000.000 = 25.000.000 $/mes

GAO = MC / UT = 75.000.000 / 25.000.000 = 3,0

Nótese que se obtuvo idéntico resultado al realizado con la formulación inicial.

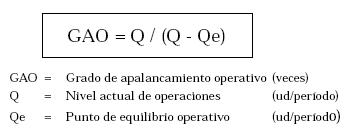

Utilizando punto de equilibrio A partir de la última expresión de GAO:

GAO = MC/UT

Y reemplazando las expresiones para UT y de MC en función de Q, se tiene:

UT = (P - CVu) Q - CF

MC = (P - CVu) Q

GAO = (P - CVu) Q / [(P - CVu) Q - CF]

Dividendo numerador y denominador entre (P - CVU)

GAO = Q / [Q - CF / (P - CVu)]

Pero: CF / (P - CVu) Q = Qe

Entonces:

Ejemplo: Calcular con la última expresión el GAO para la compañía Opera & Cobra Ltda. del ejemplo anterior, que trabaja con las siguientes cifras operativas:

Nivel de operaciones = 5.000 ud/mes

Precio medio = 25.000 $/ud

Costo variable = 10.000 $/ud

Costo Fijo = 50.000.000 $/mes

Qe = CF / (P - CVU)

Qe = 50.000.000 / (25.000 - 10.000) = 3.333,3 ud/mes

GAO = Q / (Q - Qe)

GAO = 5.000 / (5.000 - 3.333,3) = 3,0

Nótese que se obtuvo idéntico resultado al realizado con las formulaciones anteriores.

2.2.4 Sensibilidad de GAO

Análisis matemático

a. De la expresión: GAO = MC / (MC - CF)

se obtiene claramente que GAO se incrementa con el incremento de CF y viceversa.

b. De la expresión: GAO = Q / (Q - Qe)

o sea: GAO = 1 / (1 - Qe/Q)

se obtiene que GAO aumenta a medida que Q se acerca a Qe y disminuye a medida que Q se aleja de Qe.

c. También varía GAO con las variables P y CVu, pero estos análisis se dejan generalmente a otros ambientes, como mercadeo y producción.

Interpretación real

Incrementar el costo fijo obedece generalmente a realizar proyectos de expansión de planta, en los cuales el costo de oportunidad de la maquinaria y el incremento de la nómina fija elevan los costos fijos de la empresa. En este sentido se incrementan las oportunidades de generación de utilidades de la empresa, vía mayor capacidad operativa, pero también se incrementa el riesgo operativo, debido a la dificultad de disminuir los costos fijos en caso de decrecimientos temporales o permanentes de la demanda. Esto último también se refleja en el hecho de que el incremento de los costos fijos incrementa automáticamente el punto de equilibrio operativo.

Acercar el nivel de operaciones al punto de equilibrio significa una de dos opciones: incrementar el valor del punto de equilibrio (vía costos fijos) como ya se indicó, o bien disminuir el nivel actual de operaciones (generalmente causado por decrecimientos de la demanda).

Resumiendo:

De los dos efectos anteriores, el que realmente se controla en su totalidad por parte de las operaciones es el que tiene que ver con los costos fijos (expansión o contracción de la planta), ya que en la disminución o incremento del nivel de operaciones intervienen también variables externas (competencia, demanda, entre otros) se acostumbra a tomar como factor de decisión al costo fijo:

Entonces, una empresa con costos fijos altos respecto a sus costos totales será una empresa con alto factor de apalancamiento operativo o una "empresa apalancada operativamente".

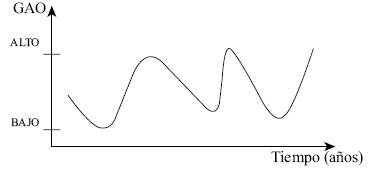

2.2.5 GAO en la gestión

Desde la primera definición de GAO se puede deducir que éste representa el tamaño de la oportunidad de aprovechar el incremento en el nivel de operaciones como impulsor del resultado en la utilidad operativa. Entre más alto GAO, mayor es la oportunidad de generar buenos resultados con el incremento en el nivel de operaciones.

Entonces, ¿se debe procurar mantener permanentemente el GAO en un nivel alto, ya que esta situación sería indicador de una buena gestión operativa? No generalmente, puesto que una permanencia de un GAO alto año tras año para la empresa indica normalmente que esta no está aprovechando las oportunidades de gestionar la utilidad operativa a través del impulso al nivel de operaciones; no se ha aprovechado la capacidad existente, no se ha impulsado la producción ni las ventas y se trabaja peligrosamente cerca al punto de equilibrio. En otras palabras, falta gestión de operación.

Y ¿qué significa conservar permanentemente un GAO bajo? Pues que la gerencia se ha conformado con mantener las operaciones en el nivel de capacidad copada y no ha arriesgado inversiones de ensanche; esto representa una situación bastante cómoda en el presente, dado el bajo riesgo que supone, pero a la vez poco rentable en el futuro y muy peligrosa para la continuidad de la empresa a largo plazo. Aquí falta gestión de inversión.

En general se espera que la historia de una buena gestión presente niveles de GAO altos en algunas épocas (en las que se realizan las inversiones) y bajos en otras épocas (en las que se promueve la operatividad, es decir, la producción y las ventas):

Asimismo, las decisiones operativas hacia futuro deben consultar el nivel de GAO, y entender si la oportunidad está para invertir (GAO bajo) o para promover la operatividad (GAO alto).

Cabe notar el hecho de que asumir la inversión como alternativa implica para la empresa una responsabilidad de gestión inmediata para desarrollar plenamente la capacidad que la inversión le otorgó. Y en ello es el GAO el indicador más apropiado para seguir. En efecto, la inversión operativa promueve un aumento del valor del GAO vía incremento de los costos fijos; pero será el desarrollo del volumen de las operaciones (Q) el que vaya haciendo disminuir este valor de GAO en la medida en que logre crecer.

2.2.6 Otras consideraciones

Desde la ecuación: GAO = 1 / (1 - Qe/Q)

Es posible observar: * Si Q > Qe entonces GAO es mayor que 1,0

* Si Q = Qe entonces GAO se hace infinito

* Si Q < Qe entonces GAO se hace menor que 1,0

Lo que significa que siempre se espera un valor de GAO mayor que 1,0. Por otro lado, que si se está operando en el punto de equilibrio (donde UT = 0), el potencial de mejorar es ilimitado (cualquier valor de UT es infinitamente superior a cero). Finalmente, si GAO es menor que 1,0 (incluso menor que 0) se indica que se está por debajo del punto de equilibrio, se trabaja en pérdidas operativas, y por lo tanto la acción debe ser la de corregir urgentemente lo que se deba para estar por encima del punto de equilibrio, que es lo normal en la empresa; una vez conseguido ello, se puede entrar en el análisis que propone GAO como tal.

La calificación de nivel alto o nivel bajo para GAO depende de factores económicos sectoriales principalmente, pero como regla muy general se acepta que un GAO es bajo si es inferior a 1,5 y es alto si es superior a 2,3.

2.3 Apalancamiento Financiero: Grado de Apalancamiento Financiero (GAF)

2.3.1 Definición

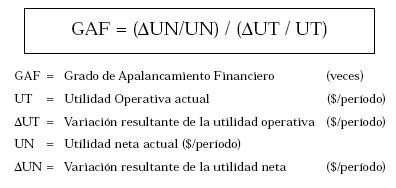

El grado de apalancamiento financiero (GAF) se define como la variación relativa en la utilidad neta (UN) causada por una variación relativa de la utilidad operativa (UT).

La expresión matemática de esta definición es:

Ejemplo: La compañía Opera & Cobra Ltda. trabaja con las siguientes cifras financieras:

Utilidad operativa actual = 25.000.000 $/mes

Intereses previstos = 15.000.000 $/mes

Tasa de impuestos = 40%

Calcular el grado de apalancamiento financiero para la compañía, estimando una nueva utilidad operativa de 62.500.000 $/mes.

UTactual = 25.000.000 $/mes

UT nueva = 62.500.000 $/mes

ΔUT = 62.500.000 - 25.000.000 = 37.500.000 $/mes

UNactual = (25.000.000 - 15.000.000) (1 - 0,40) = 6.000.000 $/mes

UNnueva = (62.500.000 - 15.000.000) (1 - 0,40) = 28.500.000$/mes

ΔUN = 28.500.000 - 6.000.000 = 22.500.000 $/mes

GAF =(22.500.000/6.000.000) / (37.500.000/25.000.000) = 2,5

2.3.2. Interpretación del GAF

La variación relativa en la utilidad neta causada por un cambio relativo de la utilidad operativa se interpreta como "el número de veces que cambia relativamente la utilidad neta, propiciado por un cambio relativo en la utilidad operativa".

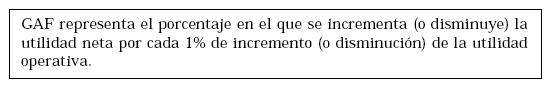

En términos porcentuales se tiene:

Ejemplo: Para el cálculo de GAF en el ejemplo anterior se tiene que la compañía Opera & Cobra puede incrementar en 2,5% su utilidad neta por cada 1% que sea capaz de incrementar su utilidad operativa. Esto quiere decir, entre otras cosas, que si la empresa se propusiera doblar su utilidad neta, sólo tendría que incrementar en 40% la utilidad operativa, a partir del punto donde se encuentra actualmente.

2.3.3 Otras expresiones para el GAF

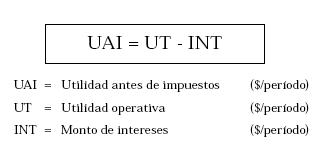

Empleando la utilidad antes de impuestos

De acuerdo con el estado de resultados, la utilidad antes de impuestos se define así:

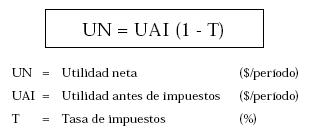

De igual manera se define la utilidad neta:

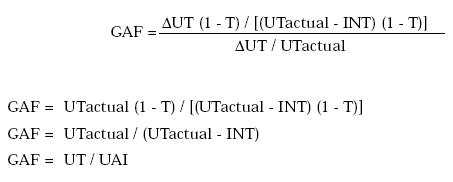

Tomando ahora la formulación de GAF:

GAF = (ΔUN / UN) / (ΔT / UT)

Y sustituyendo sus términos:

ΔUT = UTnuevo - UTactual

UT = UTactual

UNnuevo = (UTnuevo - INT) (1 - T)

UNactual = (UTactual - INT) (1 - T)

ΔUN = UNnuevo - UTactual

ΔUN = (UTnuevo - INT) (1 - T) - UTactual - INT) (1 - T)

ΔUN = (UTnuevo - UTactual) (1 - T)

ΔUN = ΔUT (1 - T)

Entonces:

GAF = UTactual (1 - T) / [(UTactual - INT) (1 - T)]

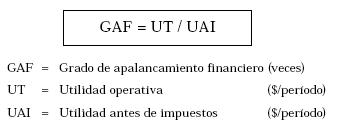

GAF = UTactual / (UTactual - INT)

GAF = UT / UAI

Es importante destacar, también en este caso, cómo al prescindir de las partidas incrementales (Δ) en las expresiones anteriores se puede concluir que GAF depende solamente de la utilidad operativa actual y no del nivel al que se va a llegar, como se podría pensar examinando su definición inicial.

Ejemplo: Calcular con la última expresión el GAF para la compañía Opera & Cobra Ltda. del ejemplo anterior, que trabaja con las siguientes cifras financieras:

Utilidad operativa actual = 25.000.000 $/mes

Intereses previstos = 15.000.000 $/mes

Tasa de Impuestos = 40%

UT = 25.000.000 $/mes

UAI = 25.000.000 - 15.000.000 = 10.000.000 $/mes

GAF = UT / UAI = 25.000.000 / 10.000.000 = 2,5

Nótese que se obtuvo idéntico resultado al realizado con la formulación inicial.

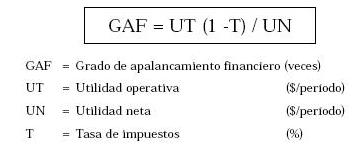

Empleando la utilidad neta

A partir de la expresión de GAF:

GAF =UTactual (1 - T) / [(UTactual - INT) (1 - T)]

Se tiene: GAF =UT (1 - T) / [(UT - INT) (1 - T)]

Y: GAF =UT (1 - T) / UN

Ejemplo: Calcular con la última expresión el GAF para la compañía Opera & Cobra Ltda. del ejemplo anterior, que trabaja con las siguientes cifras financieras:

Utilidad operativa actual = 25.000.000 $/mes

Intereses previstos = 15.000.000 $/mes

Tasa de impuestos = 40%

UT = 25.000.000 $/mes

UN =(25.000.000 - 15.000.000) (1 - 0,40) = 6.000.000 $/mes

GAF = UT (1 - T) / UN = 25.000.000 (1 - 0,40) / 10.000.000 =2,5

Nótese que se obtuvo idéntico resultado al realizado con las formulaciones anteriores.

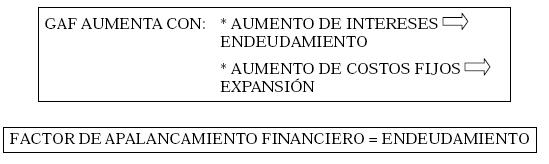

2.3.4 Sensibilidad de GAF

Análisis matemático

a. De la expresión: GAF = UT / UAI

O sea: GAF = UT / (UT - INT)

Con: INT = DEUDA x (tasa de interés)

Se obtiene claramente que GAF se incrementa con el incremento de los intereses, o sea, con el incremento de la deuda, y viceversa.

b. De la expresión: GAF = UT / (UT - INT)

O sea, GAF = (MC - CF) / (MC - CF - INT)

Se obtiene que GAF se incrementa con el incremento de CF, y viceversa.

c. También varía GAF con las variables P y CVu, pero estos análisis se dejan generalmente a otros ambientes, como mercadeo y producción.

Interpretación real

Incrementar el monto de intereses obedece generalmente a incrementar el nivel de deuda del negocio. En este sentido se incrementan las oportunidades de generación de utilidades de la empresa, vía utilización de fuente de dinero de bajo costo (como lo es la deuda frente al capital propio), pero también se incrementa el riesgo financiero, debido a la dificultad de cumplir con los pagos financieros en caso de decrecimientos temporales o permanentes de la demanda.

Resumiendo:

Entonces, una empresa con un alto nivel de endeudamiento será empresa con alto factor de apalancamiento financiero o una "empresa apalancada financieramente", o sencillamente una "empresa apalancada " (en sentido coloquial, una empresa apalancada significa una empresa apalancada financieramente).

2.3.5 GAF en la gestión

Desde la misma definición de GAF se puede deducir que éste representa el tamaño de la oportunidad de aprovechar el incremento en la utilidad operativa como impulsora del resultado en la utilidad neta. Entre más alto GAF mayor es la oportunidad de generar buenos resultados, con el incremento en la utilidad operativa.

Entonces, ¿se debe procurar mantener permanentemente el GAF en un nivel alto, ya que esta situación sería un indicador de una buena gestión financiera? La respuesta involucra no sólo la consideración de la rentabilidad (en este sentido la respuesta sería positiva) sino también del riesgo financiero (en este sentido la respuesta sería negativa).

Entonces, la calificación de nivel alto o nivel bajo para GAF depende necesariamente de factores de rentabilidad y de riesgo conjuntamente. En este contexto, el indicador clásico no es propiamente el GAF, sino la razón de endeudamiento (relación de nivel de deuda a activos totales) de la empresa.

Conservar un GAF alto es atractivo desde el punto de vista de la utilidad neta, y por consiguiente de la rentabilidad patrimonial (relación de nivel de utilidad neta a patrimonio); ello significaría mantener una alta razón de endeudamiento, es decir, mantener a la empresa altamente endeudada, lo que impondría un alto riesgo financiero, dada la propensión que se tendría a incumplir con la totalidad de los compromisos financieros.

Por el contrario, gestionar la seguridad financiera de la empresa representaría una muy baja o nula razón de endeudamiento, lo que a su vez llevaría el GAF (vía minimización de los intereses) a su mínima expresión (cercano a 1,0, o inclusive igual a 1,0) y por consiguiente a su anulación como potenciador de la utilidad operativa (rentabilidad operativa) en favor de la utilidad neta (rentabilidad patrimonial).

La gestión para el GAF debe seguir, entonces, una política de compromiso (trade-off) entre la rentabilidad pretendida y el riesgo financiero que puede asumir la empresa, apuntando hacia el mejor resultado posible en la rentabilidad patrimonial.

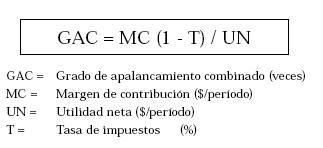

2.4 Apalancamiento combinado: Grado de Apalancamiento Combinado (GAC)

2.4.1 Definición

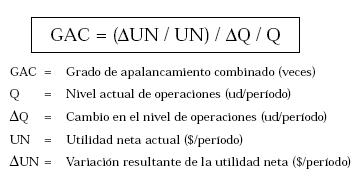

El grado de apalancamiento combinado (GAC) (también conocido como grado de apalancamiento total (GAT)) se define como la variación relativa en la utilidad neta (UN) causada por una variación relativa en el nivel de operaciones (Q) o en las ventas (IT)).

La expresión matemática de esta definición es:

Ejemplo: La compañía Opera & Cobra Ltda. trabaja con las siguientes cifras operativas y financieras:

Nivel de operaciones = 5.000 ud/mes

Precio medio = 25.000 $/ud

Costo variable = 10.000 $/ud

Costo fijo = 50.000.000 $/mes

Intereses previstos = 15.000.000 $/mes

Tasa de impuestos = 40%

Calcular el grado de apalancamiento combinado para la compañía, estimando un nuevo nivel de operaciones de 7.500 ud/mes:

Qactual = 5.000 ud/mes

Qnuevo = 7.500 ud/mes

ΔQ = 7.500 - 5.000 = 2.500 ud/mes

UTactual = (25.000 - 10.000) 5.000 - 50.000.000 = 25.000.000 $/mes

UTnueva = (25.000 - 10.000) 7.500 - 50.000.000 = 62.500.000 $/mes

UNactual = (25.000.000 - 15.000.000) (1 - 0,40) = 6.000.000 $/mes

UNnueva = (62.500.000 - 15.000.000) (1 - 0,40) = 28.500.000$/mes

ΔUN = 28.500.000 - 6.000.000 = 22.500.000 $/mes

GAC = (22.500.000/6.000.000) / (2.500/5.000) = 7,5

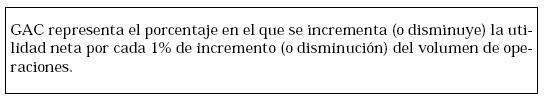

2.4.2 Interpretación del GAC

La variación relativa en la utilidad neta causada por un cambio relativo del nivel de operaciones se interpreta como "el número de veces que cambia relativamente la utilidad neta propiciado por un cambio relativo en el nivel de operaciones".

En términos porcentuales se tiene:

Ejemplo: Para el cálculo de GAC en el ejemplo anterior se tiene que la compañía Opera & Cobra puede incrementar en 7,5% su utilidad neta por cada 1% que sea capaz de incrementar su volumen de operaciones. Esto quiere decir, entre otras cosas, que si la empresa se propusiera doblar su utilidad neta, sólo tendría que incrementar en 13,3% el volumen de operaciones, a partir del punto donde se encuentra actualmente.

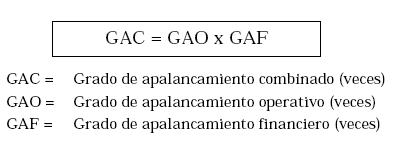

2.4.3 Otras expresiones para el GAC Utilizando GAO y GAF

De la definición de GAC:

GAC = (ΔUN / UN) / (ΔQ / Q)

Multiplicando y dividiendo por el mismo factor, (ΔUT / UT):

GAC =(ΔUN / UN) / (ΔQ / Q) x (ΔUT / UT) / (ΔUT / UT)

GAC =(ΔUT / UT) / (ΔQ / Q) x (ΔUN / UN) / (ΔUT / UT)

Y, reemplazando por sus definiciones:

GAC = GAO x GAF

Entonces:

Ejemplo: La compañía Opera & Cobra Ltda. trabaja con las siguientes cifras operativas y financieras:

Nivel de operaciones = 5.000 ud/mes

Precio medio = 25.000 $/ud

Costo variable = 10.000 $/ud

Costo fijo = 50.000.000 $/mes

Intereses previstos = 15.000.000 $/mes

Tasa de impuestos = 40%

Calcular el grado de apalancamiento combinado para la compañía, estimando un nuevo nivel de operaciones de 7.500 ud/mes:

Qactual = 5.000 ud/mes

Qnuevo = 7.500 ud/mes

ΔQ = 7.500 - 5.000 = 2.500 ud/mes

UTactual = (25.000 - 10.000) 5.000 - 50.000.000 = 25.000.000 $/mes

UTnueva = (25.000 - 10.000) 7.500 - 50.000.000 = 62.500.000 $/mes

ΔUT = 62.500.000 - 25.000.000 = 37.500.000 $/mes

GAO = (37.500.000/25.000.000) / (2.500/5.000) = 3,0

UNactual = (25.000.000 - 15.000.000) (1 - 0,40) = 6.000.000 $/mes

UNnueva = (62.500.000 - 15.000.000) (1 - 0,40) = 28.500.000$/mes

ΔUN = 28.500.000 - 6.000.000 = 22.500.000 $/mes

GAF = (22.500.000/6.000.000) / (37.500.000/25.000.000) = 2,5

GAC = GAO x GAF = 3,0 x 2,5 = 7,5

Nótese que se obtuvo idéntico resultado al realizado con la formulación inicial.

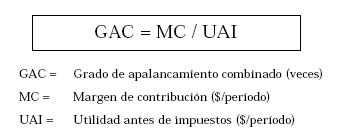

Utilizando el margen de contribución y la utilidad antes de impuestos

De acuerdo con la expresión anterior:

GAC = GAO x GAF

Y reemplazando por sus expresiones

GAO = MC / UT/

GAF = UT / UAI

Se obtiene claramente:

Ejemplo: La compañía Opera & Cobra Ltda. trabaja con las siguientes cifras operativas y financieras:

Nivel de operaciones = 5.000 ud/mes

Precio medio = 25.000 $/ud

Costo variable = 10.000 $/ud

Costo fijo = 50.000.000 $/mes

Intereses previstos = 15.000.000 $/mes

Tasa de impuestos = 40%

Calcular el grado de apalancamiento combinado para la compañía:

Qactual = 5.000 ud/mes

MCactual = (25.000 - 10.000) 5.000 = 75.000.000 $/mes

UAIactual = 75.000.000 - 50.000.000 - 15.000.000 = 10.000.000 $/mes

GAC = 75.000.000 / 10.000.000 = 7,5

Nótese que se obtuvo idéntico resultado al realizado con la formulación inicial.

Es importante destacar, también en este caso, cómo al prescindir de las partidas incrementales (Δ) en las expresiones anteriores se puede concluir que GAC depende solamente del nivel de operaciones actual, y no del nivel al que se va a llegar, como se podría pensar examinando su definición inicial.

Empleando la utilidad neta

A partir de la expresión de GAC:

- GAC =MC / UAI

Y con: UN = UAI (1 - T)

O sea, UAI = UN / (1 - T)

Resulta:

Ejemplo: La compañía Opera & Cobra Ltda. trabaja con las siguientes cifras operativas y financieras:

Nivel de operaciones = 5.000 ud/mes

Precio medio = 25.000 $/ud

Costo variable = 10.000 $/ud

Costo fijo = 50.000.000 $/mes

Intereses previstos = 15.000.000 $/mes

Tasa de impuestos = 40%

Calcular el grado de apalancamiento combinado para la compañía:

Qactual = 5.000 ud/mes

MCactual = (25.000 - 10.000) 5.000 = 75.000.000 $/mes

UAIactual = 75.000.000 - 50.000.000 - 15.000.000 = 10.000.000 $/mes

UNactual = 10.000.000 (1 - 0,40) = 6.000.000 $/mes

GAC = 75.000.000 (1 - 0,40) / 6.000.000 = 7,5

Nótese que se obtuvo idéntico resultado al realizado con la formulación inicial.

2.4.4 Sensibilidad de GAC

Análisis matemático

a. De la expresión: GAC = GAO x GAF

se obtiene claramente que GAF se incrementa con el incremento de GAO y/o de GAF, y viceversa.

b. Lo anterior propone claramente que el análisis de GAC debe hacerse mediante el análisis de sus dos componentes GAO y GAF, ya estudiados previamente.

Interpretación real

De acuerdo con lo expresado anteriormente:

Entonces se tiene:

Así, una empresa con costos fijos altos respecto a sus costos totales y/o alto nivel de endeudamiento será una empresa con alto factor de apalancamiento combinado o una "empresa muy apalancada".

2.4.5 GAC en la gestión

¿Qué tanta importancia se le debe conceder al GAC en la toma de decisiones en la empresa? Toda la que merece. En realidad, las decisiones que involucran los aspectos estructurales de la empresa, es decir, la forma de financiarse (deuda o patrimonio) y la forma de operar (nivel de inversión), que afectan el horizonte del largo plazo no cuentan con un indicador más unificado y preciso que el GAC.

Observar un valor alto de GAC indicará un alto nivel de GAO o un alto nivel de GAF o una combinación de estos. En esta situación, la opinión de los expertos coincide con que endeudarse más o invertir más en activos físicos resultará muy peligroso por el aumento exagerado del riesgo que la situación denota.

Por otra parte, un valor bajo de GAC indica normalmente un bajo valor de GAO y de GAF conjuntamente, lo que de hecho demanda más arrojo de la administración para tomar decisiones de inversión en activos fijos y/o incrementar el nivel de endeudamiento de la empresa.

También sería posible manejar el GAC más como un indicador objetivo, que como una herramienta de gestión, ya que contar con un alto nivel de GAC se vuelve muy atractivo y también muy tentador, dadas las "maravillas" de gestión que se pueden dar al realizar el potenciamiento de la utilidad neta con el incremento del volumen de operaciones.

Sin embargo, no se puede ser tan ingenuo al dejar de lado el análisis del riesgo involucrado para el negocio. Un GAC muy alto siempre representará un muy alto nivel de riesgo, al contar con alto apalancamiento operativo, vía costos fijos y a la vez con un alto apalancamiento financiero, vía alto monto de intereses. Si, en estas circunstancias, las operaciones se vieren obligadas a contraerse por factores externos, se llegaría a una situación crítica al imposibilitarse cumplir las obligaciones de partidas fijas que los costos e intereses representan.

CONCLUSIÓN

Definitivamente el estudio de los apalancamientos permite que la empresa tenga entre sus manos una poderosa herramienta de análisis y apoyo en la toma de decisiones estructurales de la misma.

Entender la potenciación de la utilidad operativa que promueve un alto apalancamiento operativo, o la posibilidad de ampliar más que proporcionalmente la utilidad neta con un alto apalancamiento financiero, es tan necesario como apreciar lo que estos altos apalancamientos significan.

Igualmente, una posición de bajos apalancamientos, representada en un bajo apalancamiento combinado, redunda en una real pérdida de valor agregado para la empresa, dadas las oportunidades que ésta desperdicia, tanto en el mercado de productos como en el mercado de capitales.

Corresponde entonces a la gerencia la responsabilidad de manejar el adecuado nivel de apalancamientos, de tal forma que sus decisiones consulten el compromiso entre la rentabilidad y el riesgo para su empresa.

BIBLIOGRAFÍA

BREALEY R., MYERS S., MARCUS A. (1996). Fundamentos de Finanzas Corporativas. Madrid: McGraw- Hill. [ Links ]

CEDEÑO O., JIMÉNEZ L., (1998). Gestión Financiera. Cali: Artes Gráficas, Univalle. [ Links ]

GITMAN L., (2000). Principles of Managerial Finance. 9th Edition. Reading, Massachusetts: Addison Wesley Longman. [ Links ]

ROSS S., WESTERFIELD R., JORDAN B. (2000). Fundamentos de Finanzas Corporativas. 5ta Edición. México: Irwin - McGraw Hill. [ Links ]

VAN HORNE J., WACHOWICZ J. (1994). Fundamentos de Administración Financiera. 8va Edición. México: Pearson Education [ Links ]