Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Estudios Gerenciales

Print version ISSN 0123-5923

estud.gerenc. vol.18 no.84 Cali July/Sept. 2002

TEORÍA SOBRE LA ESTRUCTURA DE CAPITAL

JORGE ALBERTO RIVERA GODOY

Doctor en Ciencias Económicas y Empresariales (Sobresaliente "Cum Laude"), Universidad Autónoma de Madrid, España. Especialista en Finanzas, Universidad del Valle. Contador Público, Universidad Santiago de Cali. Profesor Asociado de tiempo completo de la Facultad de Ciencias de la Administración de la Universidad del Valle. Ex director del programa de Contaduría Pública de la Universidad del Valle y actual Director del programa de Especialización en Finanzas de la Universidad del Valle

RESUMEN

Este ensayo presenta las teorías sobre la estructura de capital más difundidas y reconocidas en el mundo financiero desde los años cincuenta hasta nuestros días.

Siguiendo una secuencia cronológica, se identifican los representantes y trabajos investigativos más notables, los factores analizados, las hipótesis, los escenarios y teorías económicas anexas que han servido de soporte, como también los puntos más cuestionados, sus resultados se comparan y se analiza la relación entre el endeudamiento, costo de capital y valor de la empresa. Este ensayo permite tener una idea general del estado del arte sobre la estructura de capital de las empresas.

PALABRAS CLAVES

Estructura de capital, costo de capital, endeudamiento, valor de empresa.

ABSTRACT

This paper shows the most widespread and accepted capital structure theories in the finance world form the fifties until today.

In a chronological order, it identifies the best known research work and its authors, the factors analized, the hypothesis, the scenarios and the economic theories supporting them. It also presents the most controversial aspects. The thesis are compared, and the relationship between leverage, capital cost and firm valuation is analized. This paper provides an overview of the "state of art" capital structure in corporations today.

KEY WORDS

Capital structure, capital cost, leverage, firm valuation.

INTRODUCCIÓN

En los últimos cuarenta años ha sido tema de amplia controversia determinar cuál es la combinación de recursos propios y ajenos que generan un mayor valor de empresa.

Los primeros planteamientos teóricos sobre la estructura de capital se centraron en determinar si existen algunas relaciones funcionales entre el ratio de endeudamiento con respecto al costo del capital medio ponderado y sobre el valor de la empresa. Estos se desarrollaron en escenarios de mercados perfectos, pero llegando a conclusiones contradictorias. No obstante la tesis de MM (1958) sirvió de referencia para posteriores investigaciones que relajaron las restricciones de sus hipótesis, dando cabida a alguna imperfección o situación real del mercado.

A pesar que hoy en día no se han identificado todas las imperfecciones que puede tener un mercado, y que no todas las conocidas han sido tenidas en cuenta para evaluar sus impactos en la relación endeudamiento-valor de empresa, existe un consenso de que el valor de las empresas puede variar a través del endeudamiento por el efecto fiscal y otras imperfecciones del mercado como los costos de dificultades financieras, los costos de agencia y la asimetría de información, en muchos casos determinándose una estructura de capital óptima que compensa los costos con los beneficios (teoría del trade off).

Más recientemente otras investigaciones focalizan su atención en el estudio del mercado real: características del producto-consumo, el nivel de competencia sectorial, como la influencia de la estructura de capital en los resultados de las disputas por el control de las empresas; concluyendo que en estos casos las empresas fijan una estructura de capital óptima, siguiendo los lineamientos de la teoría del trade off.

Al finalizar este artículo se notará que esta explosión de teorías permite tener más razones o elementos de juicio para evaluar el porqué de la estructura de capital de las empresas, son más variables a tener en cuenta en la explicación de la relación deuda-capital de las empresas, pero de igual manera se hace más compleja una evaluación conjunta, ya que se desconocen sus grados de incidencia, sus compatibilidades e interrelaciones.

I. SINOPSIS SOBRE LA EVOLUCIÓN HISTÓRICA DE LAS TEORÍAS SOBRE LA ESTRUCTURA DE CAPITAL

En la Figura 1 se puede observar el proceso evolutivo de las principales teorías sobre la estructura de capital. En ella se pueden identificar parámetros y teorías anexas en que se fundamentan sus análisis, como también sus interrelaciones, representantes y trabajos más notables. En la Figura se identifican dos grandes escenarios: mercados perfectos y mercados imperfectos; en el primero se desarrollan las primeras teorías sobre las decisiones de financiación, conocidas como teorías clásicas, la más antigua de ellas la tesis tradicional y después la tesis de irrelevancia de Modigliani y Miller (1958). Ambas con posturas contrarias al efecto del endeudamiento sobre el costo de capital y valor de la empresa. Posteriormente, Miller y Modigliani, (1963), al introducir a su modelo inicial los impuestos de sociedades, dieron marcha atrás a sus preliminares conclusiones; sugieren que dado que la ventaja fiscal por deuda se puede aprovechar totalmente, lo ideal sería endeudarse al máximo. No obstante, otros estudios mostraban que este beneficio sólo era parcial debido a que las empresas tienen opción a otros ahorros fiscales diferentes a la deuda y, también, por cierto efecto clientela que producen las imperfecciones del mercado.

Desde el contexto de mercados imperfectos surgen otras tres teorías (teoría de irrelevancia de Miller, teoría del trade-off y la teoría de la jerarquía de preferencias) que pretenden involucrar algunas deficiencias del mercado, tales como los impuestos de personas físicas, los costos de dificultades financieras, los costos de agencia y la información asimétrica.

La primera deficiencia fue tratada por Miller (1977), quien llegó a la conclusión que la ventaja fiscal por deuda se anula y, por lo tanto, volvió a retomar la tesis de la irrelevancia de la estructura de capital sobre el valor de la empresa.

La segunda anomalía es considerada por algunos investigadores como de valor insignificante, reafirmando una plena ventaja fiscal por deuda; mientras que para otros es valiosa, y reduce este beneficio tributario hasta el punto de manifestarse que la estructura financiera óptima es aquella donde los costos por dificultades financieras se igualen a los beneficios fiscales por deuda; este último planteamiento se puede explicar con la teoría del trade-off.

La tercera imperfección se basa en la teoría de agencia, y surge debido a los conflictos por la propiedad y el control entre accionistas y administradores que se pueden reconocer más fácilmente en empresas sin deuda, y entre accionistas y prestamistas cuando la empresa utiliza deuda para la financiación de sus proyectos. Habrá un nivel de deuda donde los costos de estos conflictos sean mínimos, es decir, una estructura óptima de deuda, que está soportada por la tesis de la estructura del trade-off.

La teoría económica de la información es el soporte de la cuarta imperfección. Esta ha sido explicada desde dos perspectivas: la primera a partir de la ya mencionada teoría del trade-off, al considerarse que la aversión al riesgo del directivo, como las señales que produce en el mercado la forma de financiación de la empresa, son dos fenómenos que influyen en las decisiones del directivo; y ante la tentación de apropiarse al máximo de los beneficios fiscales que le proporciona un mayor endeudamiento, sólo escogería un nivel moderado de éste. La segunda por la teoría de la jerarquía de preferencias que, en contraposición a la teoría del trade-off, considera que no existe una estructura de capital óptima, y que la empresa opta primero por financiarse con recursos que menos problemas tenga por la asimetría de información entre directivos y el mercado; se va siguiendo un escalafón jerárquico de preferencias cuando las fuentes más apetecidas se agoten.

Más recientemente se pueden ver dos nuevas aportaciones que siguen los planteamientos de equilibrio costosbeneficios de la teoría del trade-off.

Por un lado, las interacciones del mercado de producto-consumo que, utilizando como plataforma el desarrollo de la teoría de la organización industrial, muestra cómo la estrategia de competencia por el mercado de productos reales y las propias características de los productos-consumos están fuertemente correlacionados con la estructura de deuda de la empresa. Los beneficios, no sólo fiscales sino estratégicos en la utilización de deuda, se compensan con la mayor probabilidad de incurrir en costos de quiebra.

De otro lado, se ha notado la gran influencia de la deuda de las empresas objeto de ofertas de adquisiciones en el éxito o fracaso de éstas. La estructura de capital óptima se logra cuando las ganancias de la administración y/o de los accionistas de la firma atacada se compensan con los costos por la pérdida de control en las disputas que se presentan en el mercado por la toma de control; habiéndose analizado principalmente la distribución de la propiedad y del flujo de tesorería de estas empresas pretendidas, el nivel de deuda va a incidir sobre el éxito o fracaso de la oferta de adquisición.

Por último se presenta una nueva teoría de la estructura de capital, el diseño de títulos valores, que tiene como objeto resolver algunos problemas específicos en la elaboración de contratos financieros, tales como los problemas de agencia, de información asimétrica, de control corporativo o de interacciones producto-consumo. Tiene como soporte doctrinal todos los aportes conceptuales que estructuran la teoría de los contratos financieros.

II. TEORÍAS BASADAS EN MERCADOS DE CAPITALES PERFECTOS

A pesar de que los modelos a tratar en esta sección poseen sus propias hipótesis, todos ellos encauzan sus demostraciones en ambientes que de una u otra forma se aproximan a posiciones de mercados perfectos. Por eso es conveniente señalar, primero que todo, cuáles son los supuestos asumidos por este tipo de mercado:

A. Hipótesis de mercados perfectos1

1. Los mercados de capitales operan sin costo.

2. El impuesto sobre la renta de personas naturales es neutral.

3. Los mercados son competitivos.

4. El acceso a los mercados es idéntico para todos los participantes de los mismos.

5. Las expectativas son homogéneas.

6. La información no tiene costo.

7. No existen costos de quiebra.

8. Es posible la venta del derecho a las deducciones o desgravaciones fiscales.

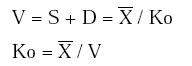

B. Valor de empresa y costo de capital

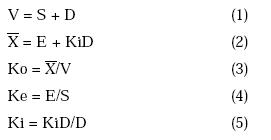

De acuerdo con la siguiente terminología:

V = Valor de mercado de la empresa.

D = Valor de mercado de la deuda.

Ki = Tipo de interés nominal de la deuda.

Ko = Costo de capital medio ponderado.

= Beneficio esperado por la empresa antes de intereses e impuestos.

= Beneficio esperado por la empresa antes de intereses e impuestos.

S = Valor de mercado del capital propio.

E = Beneficio disponible para accionistas.

Ke = Costo de capital propio.

D = Volumen de deuda contraído

Se pueden establecer las siguientes equivalencias:

Despejando E de (4) y KiD de (5) se tiene:

Si se reemplaza las ecuaciones (6) y (7) en (2) queda:

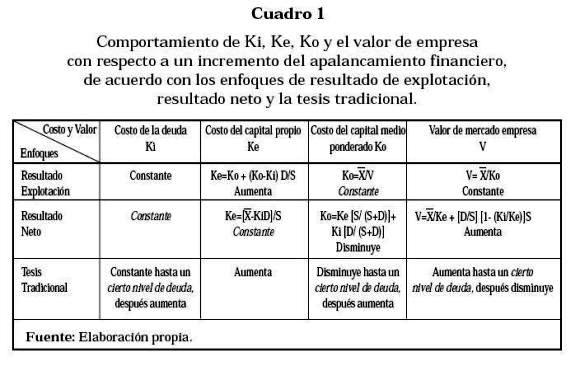

Y si a su vez se reemplaza X en la ecuación (3) se obtiene que:

Reordenando:

Donde Ke > Ko > Ki en función al riesgo atribuible a los fondos esperados por los diferentes tipos de inversión.

De la ecuación anterior se puede despejar Ke:

C. Los enfoques RE2, RN3 y tesis tradicional

Hipótesis

1. El nivel de riesgo económico de la empresa permanece constante.

2. Todas las empresas pertenecientes a la misma clase de riesgo se encuentran en una situación de estancamiento o no-crecimiento de sus activos.

3. Los flujos financieros son constantes o estables y a perpetuidad RE y RN.

4. Las empresas se encuentran en una economía libre de impuestos.

5. Las empresas no realizan emisiones de acciones privilegiadas.

La tesis tradicional considera adicionalmente las siguientes hipótesis:

- Los mercados de capitales operan sin costo.

- Las expectativas son homogéneas.

- El ratio de endeudamiento se puede modificar instantáneamente.

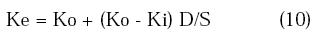

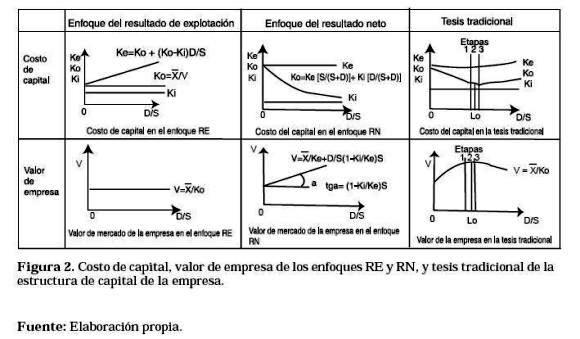

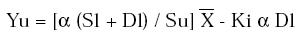

A manera de resumen se presentan en el Cuadro 1 y la Figura 2 los diferentes comportamientos de Ki, Ke, Ko y el valor de la empresa en relación con un incremento del endeudamiento desde el punto de vista de los enfoques RE, RN y la tesis tradicional. En el cuadro se señalan con letra cursiva los supuestos que han recibido mayores críticas.

Los enfoques RE y RN son importantes en la medida que sirven de soporte de partida a los modelos teóricos más ampliamente desarrollados y/o difundidos, como son la proposición de Modigliani y Miller y la tesis tradicional.

De acuerdo con el enfoque RE no existe una estructura financiera óptima debido a que Ko y V son constantes; por lo tanto, sería vana cualquier gestión financiera que pretendiese aumentar el valor de la empresa, por medio de una mejor combinación de recursos internos y externos. Mientras que el enfoque RN con Ki y Ke constantes, pero siendo Ki < Ke en función del riesgo, conlleva a una disminución de Ko en la medida que la empresa sustituya capital propio por deuda; siendo la mejor estructura de capital aquella que más deuda tenga.

La postura mantenida por los expertos financieros respecto a la política de endeudamiento de la empresa hasta antes de 1958,4 se puede recoger y resumir en la denominada tesis tradicional. Se consideraba que era factible obtener una estructura financiera óptima mediante el uso "moderado " del apalancamiento financiero que, al ser una fuente de recursos "más barata", conllevaría a minimizar el costo medio ponderado y, por consiguiente, a maximizar el valor de mercado de la empresa.

Aunque la tesis tradicional incorpora los conceptos de los enfoques RE y RN, y se coloca en algún punto intermedio entre ellos, no desarrolla un soporte teórico riguroso.

D. La tesis de Modigliani y Miller (1958)

Hipótesis

1. Los mercados de capitales son perfectos, con énfasis en las hipótesis 1, 3 y 6.5

2. No se tienen en cuenta los impuestos de beneficios de sociedades.

3. Los inversores prefieren mayor riqueza pero son indiferentes a que sea a través del precio de las acciones o dividendos.

4. Las utilidades antes de intereses e impuestos esperadas,  , de las distribuciones de probabilidad de todos los inversores de una firma son las mismas, y permanecen constantes a lo largo del tiempo.

, de las distribuciones de probabilidad de todos los inversores de una firma son las mismas, y permanecen constantes a lo largo del tiempo.

5. Todas las empresas pueden agruparse por clases homogéneas de "rendimiento con igual o similar riesgo económico", siendo perfectamente sustituibles las acciones de diferentes firmas que pertenecen a una misma clase de riesgo. También se supone una ausencia del riesgo en la deuda.

Proposición 1

El valor de la empresa y su costo de capital son independientes de la estructura de capital.

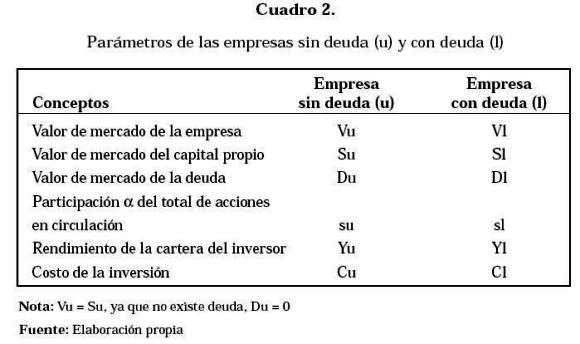

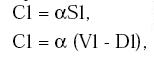

El arbitraje garantiza el equilibrio. Demostración: Dos empresas de la misma clase de riesgo equivalente y por consiguiente con los mismos beneficios esperados,  .: Ver Cuadro 2.

.: Ver Cuadro 2.

Un inversionista puede utilizar dos estrategias de inversión:

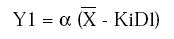

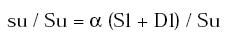

1. Compra una participación (sl), y obtiene el siguiente rendimiento:

2. Vende (sl) que les reporta unos fondos αSl, además pide prestado a título personal αDl que es igual a la parte que le correspondía de la deuda total de la empresa apalancada, con lo que acumularía:

α (Sl + Dl), que podría destinar para invertir en la empresa no apalancada.

Entonces su = α (Sl + Dl).

La participación en las acciones y las ganancias de la empresa (u) es igual a:

El rendimiento es igual a:

KiαDl es el interés de préstamo personal del inversionista, que puede prestar en la misma condición que la empresa endeudada.

Como Sl + Dl = Vl y Su = Vu al ser Du = 0, entonces se tiene que:

Si Vl = Vu entonces Yl = Yu

También se puede analizar los costos de inversión en que incurre el accionista al utilizar las dos estrategias anteriores:

1. Cuando se invierte en la empresa apalancada el costo de inversión

2. Cuando se toma la segunda estrategia Cu = α Su - αDl. Como Su = Vu debido a que Du = 0, por lo tanto, Cu = α(Vu - Dl),

En condiciones de equilibrio se espera que Vu = Vl; Yu = Yl; Cu = Cl

Si Vl Vu el arbitraje comenzará a funcionar hasta que la situación de equilibrio se restaure (Ver Cuadro 3).

Vu el arbitraje comenzará a funcionar hasta que la situación de equilibrio se restaure (Ver Cuadro 3).

Proposición 2

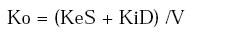

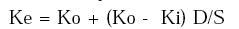

El costo del capital propio es una función lineal del endeudamiento que se puede expresar así:

No obstante, deja de serlo cuando Ki aumente por la presión ejercida por los prestamistas ante un incremento de la deuda; por lo tanto Ke reduce su crecimiento.

Proposición 3

La tasa de retorno de un proyecto de inversión ha de ser completamente independiente a la forma como se financie la empresa, y debe al menos ser igual a la tasa de capitalización que el mercado aplica a empresas sin apalancamiento y que pertenece a la misma clase de riesgo de la empresa inversora, o sea Ko.

E. Principales cuestionamientos a las tesis tradicional y de irrelevancia de MM

Tanto la tesis tradicional como la tesis de MM han sido blanco de extensas críticas, algunas de las más ampliamente difundidas se presentan a continuación.

En lo que respecta a la tesis tradicional se cuestiona, primero, que sus hipótesis dependen de la certidumbre del nivel y la variabilidad del resultado de explotación,  , como de la estructura de las tasas de intereses en los mercados financieros. Segundo, la incapacidad de encontrar una estructura de capital óptima o un concreto valor máximo de la empresa. "Como en todas las respuestas clásicas este óptimo no es fácil de definir, la polémica sobre el efecto del endeudamiento se combina generalmente con discusiones sobre otros elementos de la estructura financiera, con observaciones sobre pautas de estructuras financieras adoptadas en los distintos sectores industriales y sobre factores de la situación financiera, tales como la edad de la empresa, el prestigio de sus dirigentes, las condiciones de mercado, la necesidad de flexibilidad, etc."6

, como de la estructura de las tasas de intereses en los mercados financieros. Segundo, la incapacidad de encontrar una estructura de capital óptima o un concreto valor máximo de la empresa. "Como en todas las respuestas clásicas este óptimo no es fácil de definir, la polémica sobre el efecto del endeudamiento se combina generalmente con discusiones sobre otros elementos de la estructura financiera, con observaciones sobre pautas de estructuras financieras adoptadas en los distintos sectores industriales y sobre factores de la situación financiera, tales como la edad de la empresa, el prestigio de sus dirigentes, las condiciones de mercado, la necesidad de flexibilidad, etc."6

Las críticas al artículo de MM (1958) se enfocan especialmente en sus hipótesis acerca del proceso de arbitraje en los mercados financieros, con la que se asegura la validez de su tesis.

Entre ellas se pueden citar:7

1. Los riesgos percibidos por el apalancamiento de una empresa y un individuo pueden ser diferentes, pues son distintas las garantías y las responsabilidades que se establecen en uno y otro caso. Por lo tanto, el endeudamiento personal y de la empresa no son sustitutos perfectos.

2. El costo del dinero para un individuo puede ser mayor que para una empresa.8

3. Puede haber retrasos en el proceso de arbitraje por restricciones en el comportamiento del inversor, por ejemplo, por medidas regulativas del Estado, y por costos de transacción.

4. No tener en cuenta las posibilidades de quiebra y sus costos directos e indirectos.

III.TEORÍAS BASADAS EN MERCADOS DE CAPITALES IMPERFECTOS

A. Algunas imperfecciones del mercado

1. Costos de transacción para el inversor.

2. Limitaciones al endeudamiento personal.

3. Diferente estructura impositiva de las personas físicas.

4. Acceso a la información con costo.

5. Costos de emisión.

6. Costos de dificultades financieras.

7. Costos de agencia.

8. Indivisibilidad de activos.

9. Mercados limitados.

B. Impuestos de sociedades MM (1963)

Los primeros autores conocidos que tuvieron en cuenta el efecto de los impuestos en la estructura de capital de la empresa fueron Modigliani y Miller (1963), lo que de paso sirvió para que corrigieran su tesis de irrelevancia de la estructura de capital en relación con el valor de la empresa, al reconsiderar las grandes ventajas fiscales de la deuda que habían sido minusvaloradas en su versión original de 1958.

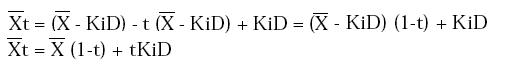

Cuando se tiene en cuenta que el beneficio de una empresa endeudada después de impuestos y antes de intereses,  t, es igual a:

t, es igual a:

t =

t =  + KiD donde

+ KiD donde  es la utilidad después de impuestos de una empresa con deuda.

es la utilidad después de impuestos de una empresa con deuda.

como  =

=  - KiD - t (

- KiD - t ( - KiD), entonces:

- KiD), entonces:

Se puede notar que es la suma de dos corrientes, donde la primera  (1-t) es de naturaleza incierta y la segunda tKiD una renta segura. Por lo tanto, para determinar su valor de equilibrio se tendría que capitalizar separadamente.

(1-t) es de naturaleza incierta y la segunda tKiD una renta segura. Por lo tanto, para determinar su valor de equilibrio se tendría que capitalizar separadamente.

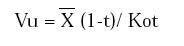

La primera por una Kot, que sería la tasa a la que el mercado capitaliza los beneficios ajustados por impuestos de una compañía sin deuda, del tamaño  , situada en la misma clase de la empresa apalancada en cuestión. Por lo tanto, el valor de la empresa sin apalancamiento (Vu) va a ser igual:

, situada en la misma clase de la empresa apalancada en cuestión. Por lo tanto, el valor de la empresa sin apalancamiento (Vu) va a ser igual:

La segunda por una tasa Ki, a la que el mercado capitaliza los rendimientos seguros generados por deuda. Así que: Ki = KiD / D, como también que D = KiD / Ki

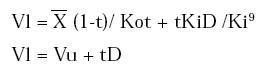

De esta manera el valor de una empresa endeudada Vl, con un tamaño  y un nivel permanente de deuda D, será igual a:

y un nivel permanente de deuda D, será igual a:

t, implicaba que Vl =

t, implicaba que Vl =  / Kot =

/ Kot =  (1-t)/ Kot + tKiD / Kot = Vu + tKiD / Kot. Modigliani y Miller (1963), pág. 436.

(1-t)/ Kot + tKiD / Kot = Vu + tKiD / Kot. Modigliani y Miller (1963), pág. 436.Con lo que se refleja que el valor de una empresa puede incrementarse a medida que aumente su nivel de deuda, siendo la estructura de capital óptima la compuesta en su totalidad por deuda. De esta forma se replantea la proposición 1 así:10

y la proposición 2 así:11

No obstante, esta nueva conclusión de MM que nos dice que el ahorro fiscal por utilizar deuda hace que exista una estructura de capital óptima, formada por el mayor volumen de deuda que una empresa esté en capacidad de sostener, ha sido objeto de muchas críticas; algunas de ellas mencionadas por sus propios autores, las cuales enfatizan principalmente en:12

1. No ser consistente con la vida real donde las empresas por lo general hacen uso de cantidades moderadas de deuda.

2. Hacer caso omiso de los costos de bancarrota y sus relacionados, que posiblemente tendrían lugar, debido a los altos niveles de endeudamiento que aconseja.

3. No tenerse en cuenta los impuestos personales, máxime si se aprecia que en la vida real la tasa tributaria sobre los intereses es mayor que la tasa tributaria efectiva sobre las distribuciones del patrimonio.

4. No indicar dónde se debe buscar cuando se trata de identificar los factores determinantes de la estructura de capital.

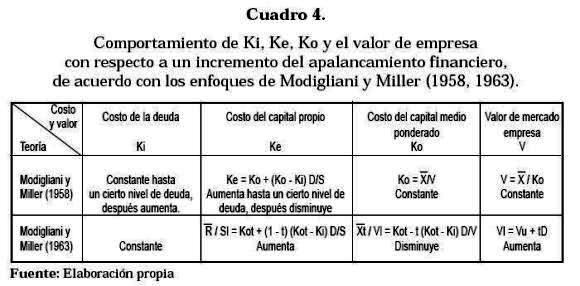

En el Cuadro 4 se resume el comportamiento del costo de capital y el valor de la empresa de acuerdo con las teorías de Modigliani y Miller (1958 y 1963).

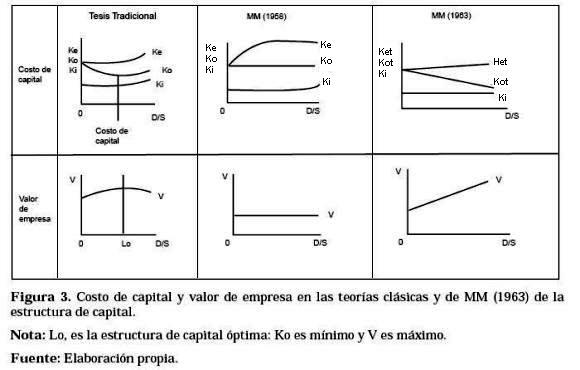

En la Figura 3 se grafican y comparan el comportamiento del costo de capital y el valor de la empresa de la teoría de MM (1958 y 1963), colocándose como punto de referencia la tesis tradicional.

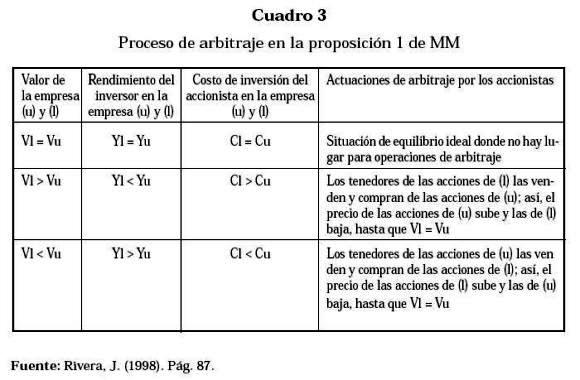

C. Combinación de impuestos de sociedades e impuestos personales. Modelo de Miller (1977)

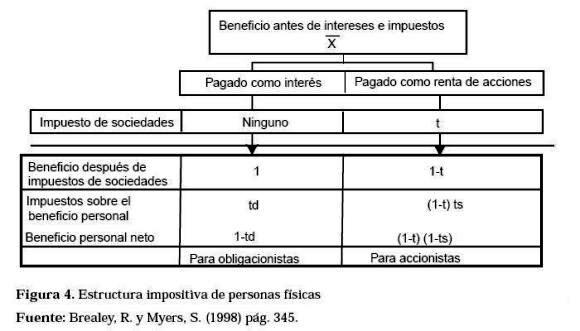

La estructura financiera de la empresa no solamente se encuentra afectada por el impuesto de sociedades, sino también por el impuesto de renta a que están sujetos sus inversores por los beneficios recibidos, ya sea en forma de renta de acciones (dividendos y ganancias de capital) o intereses. En la Figura 4 se observa la depuración de la renta neta de accionistas y obligacionistas al ser deducidos sus respectivos tipos impositivos. Los intereses son gravados, únicamente, por un tipo de impuesto personal, td, mientras la renta de las acciones son gravadas tanto a nivel de sociedad, t, como al tipo de impuesto personal ts.

En principio se podría considerar que ts llegara a ser igual a td cuando la renta de las acciones estuviera conformada totalmente por dividendos; pero ts puede ser menor, si por lo menos una parte de la renta de las acciones corresponde a ganancias de capital; esto, por la posibilidad de ser diferidas hasta que las acciones se vendan (Ver Figura 4).

La dificultad de una empresa al pretender conformar una estructura financiera que maximice la renta después de impuestos corporativos y personales, o en otras palabras que minimice el total de liquidación fiscal de los inversores de la empresa, es precisamente que no existe una única tasa de impuestos ts y td para estos inversores, sino, por el contrario, cada uno de ellos puede tener una tasa diferente en razón a la cuantía de la renta, categoría de impuestos a la que pertenece,13 y otras condiciones individuales.

El problema mencionado en el párrafo anterior fue considerado por Miller (1977) llegando a la conclusión que las ganancias atribuidas a la protección fiscal sobre la deuda desaparecen cuando, en un contexto de equilibrio del mercado, se consideran conjuntamente los impuestos de sociedades y personales, sin tener efecto alguno la estructura de capital sobre el valor de la empresa.

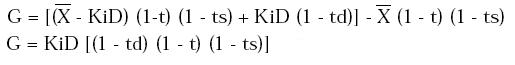

Miller muestra a través de la siguiente fórmula la posible ganancia por impuestos ahorrados (G) que resulta de la diferencia de la utilidad neta después de impuestos de los inversores de una empresa (UNDI) con deuda y otra sin deuda:

UNDI empresa apalancada menos

UNDI empresa no apalancada

Si se descuenta al costo de deuda después de impuestos de Ki (1 - td), que es el costo de oportunidad para los inversores de deuda en la empresa, entonces se tiene:

Cuando (1 - td) = (1 - t) (1 - ts) la política de endeudamiento es irrelevante porque el ahorro por deuda es nulo G = 0; de esta forma Vl = Vu.

Miller demostró teóricamente esta hipótesis a través de un modelo de equilibrio del mercado de deuda.

A pesar de que la propuesta de Miller ha sido considerada por los entendidos de muy atractiva en cuanto a la explicación de la influencia de los impuestos corporativos y personales en la valoración de la empresa y en su estructura de capital, no ha dejado de ser objeto de polémicas que centran sus discusiones en los siguientes aspectos:

1. Las predicciones del modelo sólo tienen validez cuando una clasificación tributaria personal sea menor que la tasa tributaria corporativa y otra clasificación sea mayor que ella, especialmente cuando ts sea mucho menor que td. Como sucedía en el momento de lanzarse esta propuesta, donde la tasa corporativa era del 46% y las personales iban del 0 al 70%, pero bajo el sistema actual de impuestos en E.U.A. se hace difícil lograr el equilibrio de impuestos.

2. Ha quedado en entredicho la posibilidad de hacer a ts = 0,14 las evidencias en Estados Unidos muestran que la mayoría de las personas pagan impuestos sobre dividendos y se pagan impuestos sobre ganancias de capital.15

3. El modelo presupone que las empresas pueden deducir ilimitadamente los intereses, cuando realmente sólo está ajustada a los beneficios, de la que se pueden derivar dos efectos no contemplados en el modelo.16

- Que las empresas emitan menos deuda, reduciendo con ello las tasas de interés. La empresa no tendría que "sobornar" a inversores de categorías fiscales superiores.

- La primera unidad de deuda incrementa más el valor de la empresa que la última unidad, debido a que el interés de las últimas no puede ser deducible.

D. Otras protecciones tributarias que reducen la ventaja fiscal por deuda

De Angelo y Masulis (1980) señalan la existencia de otros ahorros fiscales diferentes a la deuda, tales como la depreciación contable, las reservas por agotamiento y los créditos tributarios a la inversión; en este caso la protección fiscal puede ser redundante en empresas cuyas utilidades sean insuficientes para compensar las deducciones fiscales en amplios períodos.

El valor de empresa se reduce cuando no se tiene certeza de qué monto de protección fiscal por interés se puede beneficiar la empresa.

E. Los costos de dificultades financieras

Pueden ser directos e indirectos

Directos: Costos legales, administrativos, contables en los procedimientos formales de suspensión de pagos y quiebra. De fácil cuantificación, pero sólo representan un valor insignificante: 2-3% del valor del mercado de la empresa.17

Indirectos: Oportunidades perdidas de obtener financiación, de retener personal clave, de mejorar la producción, de realizar inversiones rentables, de lograr mayores ventas, costos de reorganización, de liquidación, pérdida de la ventaja fiscal por deuda, etc.

La probabilidad de entrar en dificultades financieras aumenta en la medida que el grado de endeudamiento de la empresa sube. No obstante, el mercado descuenta los probables costos directos e indirectos reflejados en el valor de la empresa.

Ki y Ke se ajustan dependiendo de las clases de empresas de acuerdo con su tamaño, líneas de productos o tipos de activos que mantengan.

La relevancia de los costos de dificultades financieras en la política de endeudamiento ha sido tema de debate en el mundo financiero donde se cuestiona su nivel de significación y si éstos logran compensar los beneficios por la ventaja fiscal por deuda; creándose dos corrientes: Los que consideran que los costos de dificultades financieras son insignificantes y por lo tanto no inciden en la política de endeudamiento y aquellos que consideran que estos costos no son nada desdeñables y su efecto justifica la existencia de una estructura de capital óptima.18

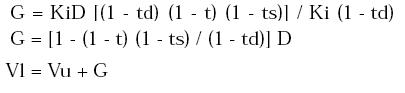

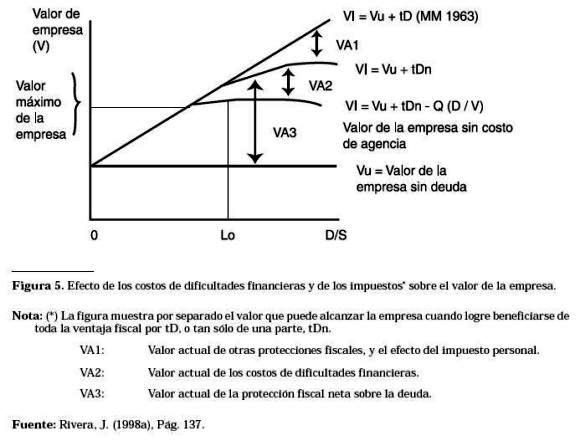

Si los costos de dificultades financieras son significativos y se incluyen al valor de empresa propuesto por MM (1963) se tendría: Vl = Vu + tDn - Q (D/V)

Donde:

tDn = Ventaja impositiva por deuda reducida por el efecto de los impuestos personales y/o protecciones fiscales alternas.

Q (D / V) = Son los costos por dificultades financieras en función creciente del ratio de endeudamiento.

La integración de los efectos impositivos y los costos de dificultades financieras se muestran en la Figura 5.

IV. LITERATURA MÁS RECIENTE SOBRE LA TEORÍA DE LA ESTRUCTURA DE CAPITAL

A. Costos de agencia

La estructura de capital de la empresa se establece por un conjunto de contratos caracterizados por mantener una relación de agencia, donde el principal delega autoridad en la toma de decisiones a otra persona para que desempeñe un servicio a su nombre. Ambos pretenden maximizar su propia utilidad pero distanciados por la propiedad y el control; esto puede causar problemas de agencia que inciden sobre el valor de la empresa debido a que su solución conlleva a unos nuevos costos, conocidos como costos de agencia.

Según Jensen y Meckling (1976) los costos de agencia son la suma de los costos de supervisión por parte del principal, los costos de fianza y las pérdidas residuales.

1. Conflictos entre accionistas y administradores

Provienen de la separación entre propiedad y control, y más específicamente porque los administradores no custodian el total de los beneficios reclamados por los accionistas, sino que transfieren una parte a su lucro personal no de una forma directa sobre las utilidades de cada uno de los proyectos de la empresa, pero sí por su participación en el costo entero de consumo de beneficios no pecuniarios o "extras"; como aquellas relacionadas en mantener excesivas comodidades, mayor tiempo libre e inversión de menos esfuerzos en la gestión de los recursos de la empresa. Estos problemas de agencia, producto de la incertidumbre y supervisión imperfecta que caracteriza el comportamiento de los mercados, se reduce cuando la administración consigue una mayor participación en el capital de la empresa, que podría lograrse por el aumento de la fracción de la empresa financiada por deuda, manteniendo su inversión constante.19

Cabe anotar que este conflicto de intereses entre los propietarios de capital y los agentes decisores aumenta en la medida que los primeros se encuentren en mayor desventaja informativa con respecto a los segundos. De otro lado, este conflicto se restringe en la medida que la empresa aumente la estructura de recursos sin derecho a voto; la mejoría de las condiciones de poder de la directiva, por pequeña que sea su propiedad en la empresa, va a ser un estímulo para que actúe en defensa de intereses más semejantes a los de los accionistas.

2. Conflicto entre accionistas y prestamistas

Las limitaciones de las cláusulas del contrato de deuda pueden motivar a los accionistas a tomar decisiones subóptimas, en el sentido de no maximizar el valor de la empresa, ya sea por aceptar riesgos importantes, por invertir insuficientemente, o por conducir a una explotación de la propiedad,20 dando lugar a otros costos de agencia.21 La tentación por ejecutar este tipo de decisiones cobra mayor fuerza cuando un elevado endeudamiento de la empresa acrecienta sus probabilidades de ir a la quiebra. Los accionistas estarán dispuestos a aceptar proyectos de inversión subóptimos sin importarles que sus beneficios particulares influyan negativamente sobre el de los prestamistas, ni que el valor de la empresa se reduzca, o a rechazar proyectos de inversión con valor presente neto positivo debido a que los aumentos de valores de la empresa sólo favorecen a los obligacionistas, o a acelerar pagos de dividendos y cuentas pendientes de la empresa a su favor.

Por lo tanto, una empresa endeudada mantiene una estrategia de inversión diferente a una no apalancada, que, por lo general, sigue políticas de selección de proyectos de valores presentes positivos.

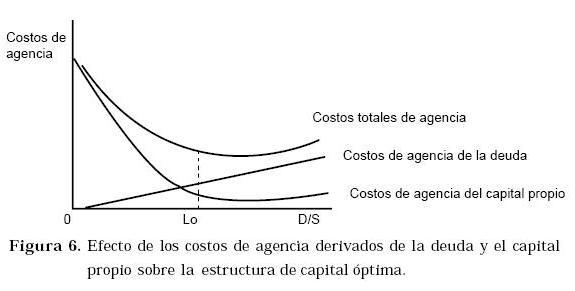

La Figura 6 muestra el decrecimiento de los costos de agencia causados por el capital propio, y el aumento de los costos de agencia derivados por la deuda a medida que aumenta el apalancamiento de la empresa. La combinación de estas dos curvas determina los costos totales de agencia, que en principio decrece con el aumento de deuda, pero a partir de un punto (Lo) comienza a aumentar. El punto (Lo) indica la estructura de capital óptima, es decir, donde los costos de agencia totales son mínimos.

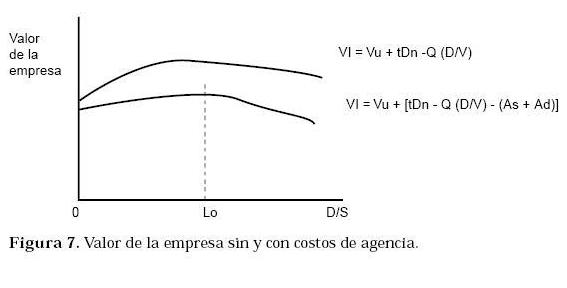

El valor de una empresa endeudada, teniendo en cuenta la ventaja fiscal neta por deuda, los costos por quiebra y los costos de agencia, será: Vl = Vu + [tDn - Q (D/V) - (As + Ad)].

donde:

As = Vr. actual de los costos de agencia causados por la financiación con capital propio (conflicto entre accionistas y administradores).

Ad = Vr. actual de los costos de agencia causados por la financiación con deuda (conflicto entre accionistas y prestamistas).

Cuando la expresión señalada entre corchetes llegue a su punto máximo se alcanzará el valor tope de la empresa, como se muestra en la Figura 7.22

B. Información asimétrica

No todos los agentes económicos tienen acceso a la misma información de todas las variables económicas debido, principalmente, al costo y la desigualdad en el acceso a la información por parte de los participantes en el mercado. Los administradores en relación con los propietarios, y los inversores internos con respecto a los externos, actúan con cierta ventaja al estar en capacidad de tomar decisiones contando con información privilegiada y privada sobre las oportunidades de inversión y sobre las características especiales de los flujos de tesorería de la empresa. Esta imperfección del mercado ha sido objeto de estudio en el análisis de la estructura de capital de la firma:

- La estructura financiera puede actuar como una señal informativa- Ross (1977), Heinkel (1982), David y Sarig (1991). La emisión de deuda es una señal positiva que incide en el valor de la empresa, lo contrario sucede con la emisión de acciones. La empresa puede lograr una estructura financiera óptima cuando la compensación del administrador se encuentra vinculada a estas señales en cuanto a su calidad de verdadera o falsa. Esto se logra fijando una penalización importante a la administración si la empresa no tiene éxito, o un gran incentivo en caso contrario. Lo que impide que las empresas malas envíen señales de empresas buenas, como sucede cuando emiten deuda.

- Dada la alta aversión al riesgo por parte de los directivos, un mayor apalancamiento y/o una mayor participación de su capital en la empresa podría significar una alta calidad de la empresa, lo que quedaría reflejado en su valor. Leland y Pyle (1977).

- Las decisiones sobre la financiación corresponden a un orden de jerarquía de preferencias (pecking order) Myers (1984) y Narayanan (1988). En contraposición a la teoría del trade-off se argumenta que las empresas no tienen un ratio de endeudamiento óptimo que se pueda deducir de una compensación de costos-beneficios de la deuda, sino que lo fundamental de la política de financiación de la empresa es disminuir los costos de financiación externa generados por problemas de información asimétrica entre administradores e inversores externos. Por lo tanto, las empresas optarían en primer lugar por los fondos generados internamente, libres de información asimétrica, en segundo lugar por la deuda, y en último término por la emisión de acciones debido a que el mercado la asimila como una señal negativa. Aunque con el pecking order se puede dar una explicación satisfactoria de la relación inversa entre el endeudamiento y la rentabilidad de una empresa, no es útil para demostrar las diferencias de los ratios de endeudamiento entre los sectores industriales, o para explicar porqué algunas empresas maduras y con abundantes flujos de caja prefieren mantener elevados pagos de dividendos en vez de cancelar la deuda, u otras con alta tecnología y crecimiento prefieren emitir nuevo capital antes que deuda.

C. Interacciones de mercado de producto-consumo

Determinación de la relación de la estructura de capital de la empresa con respecto a:

- Su estrategia cuando se compite en el mercado de productos.

- Las características de sus productos o consumos.

Los oligopolistas tenderán a tener más deuda que los monopolistas o empresas en industrias competitivas, la razón es que dada la competencia entre las primeras, con cualquier tipo de incertidumbre, escogen altos niveles de deuda para emprender una postura de producción agresiva que lleva a un aumento en la ganancia esperada, cuando la empresa rival en equilibrio reduce su producción. Brander y Lewis (1986).

Titman (1984) muestra que las empresas productoras de bienes y servicios que son únicos o duraderos, o que necesitan poner a su disposición ciertos suministros futuros, como por ejemplo refacciones, tal como sucede con la industria automotriz, informática, refrigeración, etc., puede esperarse que tengan menos deuda en comparación con empresas de bienes sustitutos y/o no duraderos como restaurantes, hoteles, industrias de alimentos, etc.

De acuerdo con Sarig (1988) las empresas altamente agremiadas y/o empresas que emplean trabajadores con habilidades fácilmente transferibles deberían tener más deuda en relación con las empresas poco agremiadas (únicas en su sector o con mínimas posibilidades de sacar provecho de la asociación (cluster)) y/o con trabajadores muy especializados en labores difícilmente transferibles, esto debido a su mayor capacidad de negociación y/o alternativa de mercado de sus proveedores.

D. Control de empresa

Se analiza la influencia de la estructura de capital en los resultados de disputas por la toma de control. Los administradores de las empresas blanco de ofertas públicas de adquisición (OPA) tienen en la estructura de capital una opción de gran importancia para afectar los resultados en beneficio propio y/o de sus accionistas que están fuera de la administración. En diversas investigaciones se ha encontrado que el nivel de deuda va a ser mayor en empresas-blanco donde las ofertas públicas de adquisición (OPA) fracasan en relación con aquéllas que se involucran en una pelea por el poder, y, a su vez, el apalancamiento de estas últimas va a ser mayor que las de empresas-blanco con OPA exitosas. Esta modificación de la estructura de capital afecta la distribución de propiedad y de flujos de tesorería. Harris y Raviv (1988), Stulz (1988) e Israel (1991, 1992).

La estructura de capital óptima se logra cuando las ganancias de la administración y/o de los accionistas de la firma atacada, vía incremento en el valor de la empresa, se compensen con los costos por su pérdida de control.

E. Teoría del trade-off o de equilibrio de la estructura de capital

Resume todos aquellos modelos o teorías que sostienen que existe una combinación de deuda-capital óptima, maximizadora del valor de la empresa, que se genera una vez que se equilibren los beneficios y los costos de la deuda.

Aunque esta teoría explica con acierto la estructura de capital entre sectores y los tipos de empresas que estarían más propensos a ser adquiridos con endeudamiento (LBO), no justifica por qué empresas con mucha rentabilidad dentro de un mismo sector siguen financiándose con fondos propios y no utilizan su capacidad de deuda; por qué en países donde se han reducido los impuestos, o donde el sistema impositivo reduce la ventaja fiscal por deuda, el endeudamiento sigue siendo alto, por qué las empresas se separan por amplios períodos de la estructura de capital objetivo.23

Sin embargo, uno de los mayores cuestionamientos es que, pese a contar con muchos modelos explicativos, aún ninguno de ellos ha llegado a una "fórmula exacta" para determinar el endeudamiento óptimo.

F. Diseño del título valor

Se centra en el estudio de los contratos financieros (títulos valores) donde se establecen los derechos de los inversores, sin los cuales sería muy difícil para la empresa conseguir recursos externos.

Estos derechos van a depender de las leyes protectoras de los inversores y su calidad de ejecución en el país donde son emitidos los títulos valores.

Teóricamente no se ha podido responder si estas normas legales afectan la estructura de capital corporativa, puesto que las empresas tienen la posibilidad de disuadir gran parte de ellas a través de las cláusulas en el acta de constitución de la sociedad, claro está, con los debidos costos por salirse de la estandarización.24

En los contratos de deuda, por lo general, se prometen pagos fijos y no contingentes a los prestamistas, que además se encuentran respaldados por la ley de quiebra para acceder a los fondos de capital en caso de incumplimiento; mientras en los contratos de capital (acciones) sus tenedores, sujetos a la responsabilidad limitada, sólo participan de los excedentes después del pago a los prestamistas. No obstante, esta asignación de flujos depende del grado de información asimétrica, de los conflictos de agencia, de las disputas por el control de la empresa y de otras decisiones tomadas por quien está al mando de la empresa, tales como la elección del proyecto, operaciones diarias, asignación de personas, etc.

Con base en los desarrollos de la teoría de los contratos financieros se ha comenzado a generar modelos basados en el diseño de títulos valores que minimicen los problemas de:

- Agencia, Williams (1989), Bolton y Scharfstein (1990)

- Información asimétrica (Stein 1992)

- Control corporativo, Harris y Raviv (1989), Aghion y Bolton (1992)

CONCLUSIONES

El desarrollo de la teoría de la estructura de capital ha permitido evaluar el problema de la financiación empresarial desde diferentes puntos de vista. En un principio con propuestas teóricas en escenarios de mercados perfectos, dando origen a dos corrientes teóricas contrapuestas, conocidas como la tesis tradicional y la tesis de Modigliani y Miller.

- La tesis tradicional, que sostiene que existe una combinación financiera entre recursos propios y ajenos que minimiza el costo del capital medio ponderado y, por lo tanto, permite incrementar el valor de empresa con el uso acertado del apalancamiento financiero.

- La tesis de Modigliani y Miller, que considera que no existe una estructura financiera óptima; justificada por una supuesta independencia entre el valor de la empresa y el costo de capital medio ponderado respecto al apalancamiento.

Posteriormente surgió la teoría de la compensación (trade off) entre los beneficios y costos derivados del endeudamiento como una postura intermedia entre las dos tesis clásicas contrapuestas. Teniendo en cuenta las imperfecciones del mercado, admite la existencia de una estructura óptima de capital originado desde otros parámetros, que no corresponde sólo al efecto del endeudamiento, sino a los impuestos y otros factores friccionales del mercado.

Últimamente esta teoría se ha visto enriquecida por un gran número de contribuciones analíticas que han tratado de conciliar e integrar comportamientos reales que no se venían teniendo en cuenta en los esquemas clásicos del pensamiento financiero, tales como los costos de dificultades financieras, los conflictos de intereses entre inversionistas y entre accionistas y directivos de la empresa, la posibilidad de utilizar la deuda como un mecanismo para emitir señales al mercado de capitales, o por razones estratégicas sobre los mercados de factores y productos, incluido el mercado laboral, o en algunas ocasiones para influir sobre el control de la organización.

Se plantea así un cuestionamiento del objetivo fundamental de la administración financiera de maximizar la riqueza de los accionistas a través de la maximización del valor de mercado de la empresa cuando se sacan a relucir problemas de incentivos, de derechos de propiedad, de señalización, de incertidumbre, de información asimétrica, de estrategias de producción real y consumo, y de control de empresa; restricciones que han venido siendo tratadas desde las distintas ópticas de la economía de los costos de transacción, la economía de los derechos de propiedad, la teoría de agencia, modelos de interacción de la deuda con el mercado de productoconsumo, y la teoría sobre control de empresa; y más recientemente por la teoría contractual de la empresa con la que se pretende resolver estos problemas a través del diseño de nuevos títulos valores.

De otro lado, la teoría de la jerarquía financiera se contrapone a todo trabajo analítico orientado a identificar los factores determinantes de la estructura óptima de capital, al sostener que las empresas siguen una secuencia de preferencias jerárquicas sobre las distintas fuentes de financiación que va seleccionando a medida que las más apetecidas se vayan agotando. El nivel de preferencias empieza por la utilización de fondos internos (autofinanciación), en segundo lugar se decide por el endeudamiento bancario, posteriormente la emisión de títulos de renta fija y dejando como última alternativa la emisión de acciones propias. De esta forma las empresas no tienen un ratio de endeudamiento objetivo, y su ratio en un momento dado no es más que el resultado de su particular historia de restricciones. En versiones más actualizadas se ha enfatizado en las limitaciones originadas por la información asimétrica, y los costos de dificultades financieras sobre la estructura de capital.

Las aportaciones de cada una de las teorías que explican el porqué de una determinada estructura de capital, en forma conjunta van creando un cúmulo de conocimientos nada desechables, y aunque ninguna de ellas ha sido de aceptación general, sí es evidente que los modelos que plantean las nuevas teorías se asemejan cada vez más a la realidad que representan, aunque su operatividad se vea fuertemente reducida.

NOTAS AL PIE DE PÁGINA

1. Véase Haley, C. y Schall, L. (1979), pág. 386.

2. Resultado de Explotación = Beneficios esperados antes de intereses e impuestos,  ., o utilidad operacional.

., o utilidad operacional.

3. Resultado Neto = Beneficios después de intereses y antes de impuestos,  - KiD.

- KiD.

4. Se toma como referencia la famosa publicación de Modigliani y Miller (1958).

5. Ver apartado II.A.

6. Solomon (1972), pág. 86.

7. Otras críticas tienen como punto de mira los supuestos adicionales al de mercados perfectos en que se basa el documento clásico de MM (1958), con los que se pretenden resaltar los verdaderamente relevantes para la validez de esta teoría: Stiglitz (1969, 1974). Uno de los puntos más críticos para este autor es el supuesto que los bonos emitidos por individuos y firmas están libres de riesgo de impago; sin embargo, Fama y Miller (1972), pág 155, pie de página 10, muestran que el teorema de MM sigue teniendo validez cuando la empresa emite deuda con riesgo mientras accionistas y obligacionistas se protejan unos a otros, imponiendo reglas de prioridad de la deuda antigua frente a la nueva.

En Fama (1978), se hace una evaluación crítica de las hipótesis en que se basan las distintas pruebas de irrelevancia de la estructura financiera.

8. Van Horne (1997), pág. 277, enuncia dos razones para rechazar la importancia de estos dos primeros argumentos:

- a. El arbitraje se logra no sólo cuando el individuo consigue un préstamo en el mercado, sino también, cuando retira una parte de su cuenta de ahorros, o vende sus inversiones en obligaciones.

- b. El arbitraje no queda limitado a inversores individuales, sino de intermediarios financieros que, teniendo entrada libre y sin costos, aseguran el funcionamiento eficiente del proceso de arbitraje.

10.  t =

t =  (1 - t) + tKiD, o sea que

(1 - t) + tKiD, o sea que  t - tKiD =

t - tKiD =  (1 + t), si se reemplaza en Vl =

(1 + t), si se reemplaza en Vl =  (1 - t) / Kot + tKiD/Ki y si ambos términos se multiplican por Kot y se dividen por Vl se llega a que el costo de capital medio ponderado es igual a:

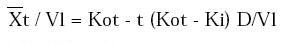

(1 - t) / Kot + tKiD/Ki y si ambos términos se multiplican por Kot y se dividen por Vl se llega a que el costo de capital medio ponderado es igual a:  t /Vl = Kot - t (Kot - Ki) D/V, donde

t /Vl = Kot - t (Kot - Ki) D/V, donde  t /Vl es el costo de capital de la empresa endeudada; en caso de no tener deuda

t /Vl es el costo de capital de la empresa endeudada; en caso de no tener deuda  t / Vu = Kot.

t / Vu = Kot.

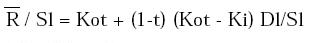

11. Si se toma la ecuación de la proposición 1 y se reemplaza  t por

t por  + KiD y Vl por Sl + Dl se encuentra que el costo del capital propio es igual a:

+ KiD y Vl por Sl + Dl se encuentra que el costo del capital propio es igual a:  / Sl = Kot + (1 - t) (Kot - Ki) Dl / Sl, donde

/ Sl = Kot + (1 - t) (Kot - Ki) Dl / Sl, donde  / Sl = es el costo de capital propio de una empresa apalancada; en caso de no tener deuda

/ Sl = es el costo de capital propio de una empresa apalancada; en caso de no tener deuda  / Su = Kot.

/ Su = Kot.

12. Ross y otros (2000), pág. 467.

13. Pueden estar exentos de impuestos, como pensionistas, becarios, etc.

14. Miller y Scholes (1978), muestran la posibilidad que tienen las personas para diferir las ganancias de capital hasta su muerte utilizando algunas protecciones fiscales.

15. Véase Van Horne (1997), págs. 272-273.

16. Ross, S. y otros (2000), pág. 493.

17. El primer autor que cuantificó los costos de quiebra fue Warner (1977); en una muestra de 20 empresas de ferrocarriles (durante el período 1930-1935) encontró que los costos de dificultades financieras eran en promedio un 1% del valor del mercado de la empresa, siete años antes de la quiebra y de 2.5% tres años antes, iba aumentando a medida que se aproximaba la quiebra. Si el costo en el momento de la bancarrota fuera del 3% y se presentara una cada veinte años (probabilidad del 5% anual), el costo de quiebra sería de 15 centésimas del 1% del valor de mercado actual de la empresa.

Otros estudios para resaltar son: Ang, Chua y McConnell (1982), White (1983), Altman (1984) y Weiss (1990).

18. Algunos de los estudios más relevantes de la primera corriente son: Higgins y Schall (1975), Haugen y Senbet (1978), (1979) y (1988). Dentro de la segunda corriente se pueden citar: Baxter (1967), Stiglitz (1969), Kraus y Litzenberger (1973), Scott (1976) (1977), Altman (1984) y Kim (1978).

19. Jensen y Meckling (1976).

20. Consiste en hacer pagos como dividendos y otros en tiempos de dificultades financieras.

21. Williamson (1988) desde una óptica de la economía de los costos de transacción y considerando la estructura financiera de la empresa como una estructura de gobierno, plantea que las cláusulas de la deuda, más severas que la del capital propio, no sólo generan beneficios por la presión que ejerce a los accionistas por mantener una armonía de intereses, sino costos con la rigidez (mala adaptación) con que se apliquen estas cláusulas, cuando se liquiden activos que tienen un mayor valor dentro de la empresa.

22. En la Figura 7 también se compara el valor que toma una empresa apalancada sin costo de agencia.

23. Shyam-Sunder, L. y Myers, S. (1999) al evaluar modelos del trade off comparados con los del pecking order se llegó a la conclusión que el último tiene un mayor poder explicativo en series de tiempo.

24. La Porta, R.: López-de-Silanes, F.; Shleifer, A. y Vishny, R. (1997) encuentran que las grandes empresas de países con medidas proteccionistas más altas para los inversionistas obtienen mayores recursos a través del capital propio, mientras la consecución de recursos a través de la deuda es independiente del nivel de protección.

BIBLIOGRAFÍA

Aghion, P. y Bolton, P. (1992): An incomplete contracts approach to financial contracting. Review of Economic Studies Limited. Vol. 59, pp. 473-494. [ Links ]

Altman, E. (1984): A further empirical investigation of the bankruptcy cost question. The Journal of Finance. Vol. 39, No. 4, September, pp. 1.067-1.089 [ Links ] Ang, J.; Chua, J. y McConnell, J. (1982): The administrative cost of corporate bankruptcy: a note. The Journal of Finance. Vol. 37, No. 1, March, pp. 219-226. [ Links ]

Baxter, N. (1967): Leverage, risk of ruin and the cost of capital. The Journal of Finance. No. 22, September. pp. 395-403. [ Links ]

Bolton, P. y Scharfstein, D. (1990): A theory of predation based on agency problems in financial contracting: The American Economic Review. Vol. 80, No. 1. March, pp. 93-106. [ Links ]

Brander, J. y Lewis, T. (1986): Oligopoly and financial structure: the limited liability effect. The American economic Review. Vol. 76, No. 5, December, pp. 956-970. [ Links ]

Brealey, R. y Myers, S. (1998): Principios de Finanzas Corporativas. McGraw-Hill, quinta edición. Madrid-España. [ Links ]

De Angelo, H. y Masulis, R. (1980): Optimal capital structure under corporate and personal taxation. Journal of Financial Economic. Vol. 8. March, pp. 3-29. [ Links ]

Fama, E. (1965): The behavior of stock market prices. Journal of Business. Vol. 38, January, pp. 34- 105. [ Links ]

Fama, E. (1978): The effects of a firm´s investment and financing decisions on the welfare of its security holders. American Economic Review. Vol. 68, No. 3, June, pp. 272-284. [ Links ]

Fama, E. y Miller, M. (1972): The Theory of Finance. Holt, Rinehart and Wiston, New York. [ Links ]

Haley, C. y Schall, L. (1979): The Theory of Financial Decision. McGraw Hill. New York. [ Links ]

Harris, M. y Raviv, A. (1988): Corporate control contests and capital structure. Journal of Financial Economics. Vol. 20, pp. 55- 86. [ Links ]

Harris, M. y Raviv, A. (1989): The design of securities. Journal of Financial Economics. Vol. 24, No. 2, October, pp. 255-287. [ Links ]

Harris, M. y Raviv, A. (1991): The Theory of Capital Structure. The Journal of Finance. Vol. 46 No. 1, March, pp. 297-355. [ Links ]

Haugen, R. y Senbet, L. (1978): The insignificance of bankruptcy costs to the theory of optimal structure. The Journal of Finance. Vol. 33, No. 2, May, pp. 383-393. [ Links ]

Haugen, R. y Senbet, L. (1979): New perspectives on informational asymmetry and agency relationships. Journal of Financial and Quantitative Analysis. Vol. 14, No. 4, November, pp. 671-694. [ Links ]

Haugen, R. y Senbet, L. (1988): Bankruptcy and agency costs: their significance to the theory of optimal capital structure. Journal of Financial and Quantitative Analysys. Vol. 23, No. 1, March, pp. 27-38. [ Links ]

Heinkel, R. (1982): A theory of capital structure relevance under imperfect information. The Journal of Finance. Vol. 37, No. 5. December, pp. 1.141-1.150. [ Links ]

Higgins, R. y Schall, L. (1975): Corporate bankruptcy and conglomerate merger. The Journal of Finance. Vol. 30, No. 1, March, pp. 93-113. [ Links ]

Israel, R. (1991): Capital structure and market for corporate control: the defensive role of debt financing. The Journal of Finance. Vol. 46, No. 4, September, pp. 1.391-1.409. [ Links ]

Israel, R. (1992): Capital and ownership structures, and the market for corporate control. The Review of Financial Studies. Vol. 5, No. 2, pp. 181-198. [ Links ]

Jensen, M. y Meckling, W. (1976): Theory of the firm: managerial behavior, agency cost and ownership structure. Journal of Financial Economics. Vol. 3, October, pp. 305-360. [ Links ]

Kim, E. (1978): A meam - variance theory of optimal capital structure and corporate debt capacity. The Journal of Finance. Vol. 32, No. 1, Masch, pp. 45-63. [ Links ]

Kraus, A. y Litzenberger, R. (1973): A state - preference model of optimal financial leverage. The Journal of Finance. Vol. 28, No. 4, September, pp. 911-922. [ Links ]

La Porta, R.; López-de-Silanes, F.; Shleifer, A. y Vishny, R. (1997): Legal determinats of external finance. The Journal of Finance. Vol. 12, No. 3, July, pp. 1.131-1.150. [ Links ]

Leland, H. y Pyle, D. (1977): Informational asymmetries, financial structure, and financial intermediation. The Journal of Finance. Vol. 32, No. 2, May, pp. 371-387. [ Links ]

Miller, M. (1977): Debt and Taxes. The Journal of Finance. Vol. 32, No. 2, May- pp. 261-275. [ Links ]

Miller, M. y Scholes, M. (1978): Dividens and Taxes. Journal of Financial Economics. Vol. 6, No. 4, December, pp. 333-364. [ Links ]

Modigliani, F. y Miller M. (1958): The cost of capital, corporation finance and the theory of investment. The American Economic Review. Vol. 48, June, pp. 261-297. [ Links ]

Modigliani, F. y Miller M. (1963): Corporate income taxes and the cost of capital: a correction. The American Economic Review. Vol. 53. June, pp. 433-443. [ Links ]

Myers, S. (1984): The capital structure puzzle. The Journal of Finance. Vol. 39, No. 3, July, pp. 575-591. [ Links ]

Narayanan, M. (1988): Debt versus equity under asymmetric information. Journal of Financial and Quantitative Analysis. Vol. 23, No. 1, March, pp. 39-51. [ Links ]

Ravid, S. y Sarig, O. (1991): Financial signalling by committing to cash outflows. Journal of Financial and Quantitative Analysis. Vol. 26, No. 2, June, pp. 165-189. [ Links ]

Rivera, J. (1998): Factores determinantes de la estructura de capital de las grandes empresas industriales en Colombia. Tesis doctoral presentada en la Universidad Autónoma de Madrid, España. [ Links ]

Rivera, J. (1998a): Aporte de la teoría de agencia al puzzle de la estructura de capital de la empresa. Cuadernos de Administración. No. 24, enero, Universidad del Valle, Cali, Colombia. [ Links ]

Ross, S. (1977): The determination of financial structure: the incentive- signalling approach. The Bell Journal of Economics. Vol. 8, No. 1, Spring, pp. 24-40. [ Links ]

Ross, S.; Westerfield, R. y Jaffe, J. (2000): Finanzas Corporativas. McGraw-Hill Irwin, quinta edición, México. [ Links ]

Sarig, O. (1988): Bargainin with a corporation and the capital structure of the Bargaining firm. Working paper, Tel Aviv University. [ Links ]

Shyam-Sunder, L. y Myers, S. (1999): Testing static trade off against pecking order models of capital structure. Journal of Financial Economics. Vol. 51, No. 2, Feb, pp. 219-244. [ Links ]

Solomon, E. (1972): Theorie de la Gestión Financiera. Dumond, París. [ Links ]

Scott, J. (1976): A theory of optimal capital structure. The Bell Journal of Economics. No. 34, Winter, pp. 33-54. [ Links ]

Scott, J. (1977): Bankruptcy, secured debt and optimal capital structure. The Journal of Finance. Vol. 32, No. 1, March, pp. 1-19. [ Links ]

Stein, J. (1992): Convertible bonds as backdoor equity financing. Journal of Financial Economics. Vol. 32, No. 1, August, pp. 3-21. [ Links ]

Stiglitz, J. (1969): A re-examination of the Modigliani-Miller theorem. The American Economic Review. Vol. 59, No. 6. December, pp. 784-793. [ Links ]

Stiglitz, J. (1974): On the irrelevance of corporate financial policy. The American Economic Review. Vol. 64, No. 6, December, pp. 851-866. [ Links ]

Stulz, R. (1988): Managerial control of voting rights. Financing policies and the market for corporate control. Journal of Financial Economics. Vol. 20, pp. 25-24. [ Links ]

Titman, S. (1984): The effect of capital structure on a firm´s liquidation decision. Journal of Financial Economics. Vol. 13, March, pp. 137-151. [ Links ]

Van Horne, J. (1997): Administración Financiera, Pearson. Educación, décima edición. México. [ Links ]

Warner, J. (1977): Bankruptcy costs: some evidence. The Journal of Finance. Vol. 32, No. 2, May, pp. 71-81. [ Links ]

Weiss, L. (1990): Bankuptcy resolution: direct costs and violation of priority of claims. Journal of Financial Economics. Vol. 27, No. 2, pp. 285-314. [ Links ]

White, M. (1983): Bankruptcy costs and the new bankruptcy code. The Journal of Finance. Vol. 38, No. 2, May, pp. 477-488. [ Links ]

Williams, J. (1989): Monitoring and optimal financial contracts. Working paper University of British Columbia, citado en Harris y RAvid (1992). [ Links ]

Williamson O. (1988): Corporate finance and corporate governance. The Journal of Finance. Vol. 43, No. 3, July, pp. 487-511 [ Links ]