Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Estudios Gerenciales

Print version ISSN 0123-5923

estud.gerenc. vol.19 no.87 Cali Apr./June 2003

PARA MEDIR LA FLEXIBILIDAD SE DEBEN USAR OPCIONES REALES: UNA VISIÓN GLOBAL

ÓSCAR DANIEL MEJÍA CARVAJAL

Estudiante de décimo semestre de Economía y Negocios Internacionales de la Universidad Icesi. E-mail: oscmejia@hotmail.com

Fecha de recepción: 18-12-2002 Fecha de aceptación: 5-5-2003

RESUMEN

Recientemente se ha sentido que los modelos tradicionales de flujo de caja discontinuo (DCF) no explican completamente las opciones administrativas de la firma, así como tampoco la flexibilidad y las posibles variantes en sus operaciones.

Actualmente la teoría y el desarrollo del modelo de opciones están siendo aplicados para la valoración de derechos de conversión y de suscripción de bonos y acciones, contratos de colocación de valores, seguros, deuda y patrimonio de una firma, hipotecas, deudas subordinadas, contratos de exploración petrolera, etc.

Una opción provee al tenedor el derecho de comprar o vender una cantidad fijada de un activo subyacente a un precio fijado de antemano (llamado strike o precio de ejercicio), antes o en la fecha de expiración de la opción.

Los árboles de decisión (teoría de juegos) constituyen una alternativa para evaluar la flexibilidad asociada con las decisiones de inversión. No obstante, la metodología de opciones reales es rigurosamente más correcta; tanto las opciones reales como los árboles de decisión capturan la flexibilidad, sin embargo las opciones reales son ajustadas por el riesgo.

PALABRAS CLAVES

Opciones, opciones reales, flexibilidad, incertidumbre, momento óptimo, inversión.

Clasificación: A

ABSTRACT

Recently, practitioners and academics have made the argument tha traditional discounted cash flow models (DCF) do not a good job of capturing the value of the options embedded in many corporate actions. They have noted that these options need to be not only considered explicitly and valued, but also the flexibility and the variables in the operations.

An option provides the holder with the right to buy or sell a specified quantity of an underlying asset at a fixed price (called a strike price or an exercise price) at or before the expiration date of the option. Since it is a right and not an obligation, the holder can cose not to exercise the right and allow the option to expire. There are two types of options-call options and put options.

Option pricing theory has made vast strides since 1972, when Black and Acholes published their path-breaking paper providing a model for valuing dividend-protected European options. Black and Scholes used a "replicating portfolio" -a portfolio composed of the underlying asset and the risk-free asset that had the same cash flows as the option being valued- to come up with their final formulation. While their derivation is mathematically complicated, there is a simpler binomial model for valuing options that draws on the same logic.

In traditional investment analysis, a project or new investment should be accepted only if the returns on the project exceed the hurdle rate; in the context of cash flows and discount rates, this translates into projects with positive net present values. The limitation with this view of the world, which analyzes projects on the basis of expected cash flows and discount rates, is that it fails to consider fully the myriad options that are usually associated with many investments, and this is the work of the real options.

KEY WORDS

Options, Real Options, Flexibility, Uncertainty, Optimal timing, Investments.

FUNDAMENTOS DE VALORACIÓN DE OPCIONES

Una opción provee al tenedor el derecho de comprar o vender una cantidad fijada de un activo subyacente a un precio fijado de antemano (llamado strike o precio de ejercicio) antes o en la fecha de expiración de la opción. Dado que es un derecho y no una obligación, el tenedor puede escoger, no ejercer, el derecho y permitir que la opción expire.

Hay dos tipos de opciones, las de compra (call) y las de venta (put).

OPCIONES PUT Y CALL

Una opción call da a su tenedor el derecho de comprar un activo subyacente a un precio fijado. Si en la fecha de expiración, el valor del activo es menor que el precio strike, la opción no es ejercida y expira sin valor. Si por el contrario, el valor del activo es mayor que el precio strike, la opción es ejercida, el tenedor de la opción compra la acción al precio strike, y la diferencia entre el valor del activo y el precio de ejercicio es el total de la ganancia de la inversión.

La ganancia neta de la inversión es el diferencial entre la ganancia total y el precio pagado por la opción inicialmente, la prima de la opción.

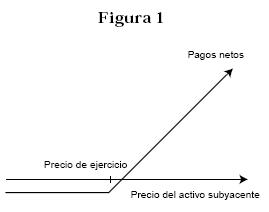

Para un call los pagos netos son negativos (iguales al precio pagado por la call) si el valor del bien subyacente es menor que el precio strike. Si el precio del activo subyacente excede el precio de ejercicio (strike), el pago total es la diferencia entre el valor del activo subyacente y el precio strike, y el pago neto es la diferencia entre el total de los pagos y el precio de la call. Esto se ilustra en la Figura 1.

Una opción put da al comprador el derecho de vender un activo subyacente a un precio fijo llamado nuevamente strike o precio de ejercicio, en cualquier momento anterior a la fecha de expiración de la opción. El comprador paga un precio por ese derecho, la prima de la opción. Si el valor del activo es mayor que el strike, la opción no será ejercida y expirará sin valor.

Si en el otro caso, el valor del activo es menor que el strike, el dueño de la opción put ejercerá la opción y venderá las acciones al precio de ejercicio, reclamando el diferencial entre el precio de ejercicio y valor de mercado del bien, formando así la ganancia total, y la ganancia neta de nuevo encontrada con el diferencial entre la ganancia total y el costo pagado inicialmente por la transacción.

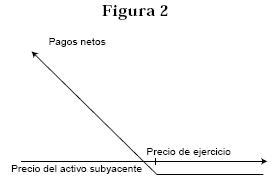

Una put tiene unos pagos negativos si el valor del bien subyacente excede el precio de ejercicio y tiene unos pagos totales equivalentes al diferencial entre el precio de ejercicio y el valor del bien subyacente, si el valor del activo es menor que el precio de ejercicio. Esto es resumido en la Figura 2:

DETERMINANTES DEL VALOR DE UNA OPCIÓN

El valor de una opción está determinado por las variables relacionadas con el activo subyacente y los mercados financieros.

Valor actual del activo subyacente

Las opciones son activos con valor derivado de un activo subyacente. En consecuencia, cambios en el valor del activo subyacente afectan el valor de la opción sobre ese activo. Puesto que las call dan el derecho de vender el activo subyacente a un precio fijo, un incremento del valor del bien incrementará el valor de la call. Un put, por otro lado, se vuelve menos valioso cuando el valor del activo se incrementa.

Variación del valor del activo subyacente

El comprador de una opción adquiere el derecho de comprar o vender un activo subyacente a un precio fijo. Entre más alta la varianza del valor Figura 2 del activo subyacente, más alto el valor de la opción. Esto es cierto tanto para las put como para las call. Mientras que podría intuitivamente parecer que un incremento en una medida de riesgo (varianza) debería incrementar el valor, las opciones son diferentes de otros títulos puesto que los compradores nunca pueden perder más que el precio que ellos pagan por las opciones (prima), en efecto, tienen la posibilidad de ganar retornos significativos en los grandes movimientos de precios.

Dividendos pagados sobre el activo subyacente

Puede esperarse que el valor del activo subyacente disminuya si los pagos de dividendos son hechos durante la vida de la opción. En consecuencia, el valor de una call sobre un bien es una función decreciente del tamaño de los pagos de dividendos esperados, y el valor de una put es una función creciente de los pagos de dividendos esperados. El camino más intuitivo para pensar sobre los pagos de dividendos, para una opción call, es como un costo por retrasar el ejercicio "in the money".1 Para ver por qué, considere una opción sobre una acción negociada. Una vez que la opción call está "in the money", es decir, el tenedor de la opción obtendrá un pago total ejerciendo la opción, se proveerá al tenedor de la opción con la acción y se le da derecho a los dividendos sobre la acción en períodos subsiguientes. Fallar en ejercitar la opción significará que estos dividendos no se captarán.

Precio de ejercicio de la opción Una característica clave usada para describir una opción es el precio de ejercicio. En el caso de las call, donde el tenedor adquiere el derecho de comprar a un precio fijo, el valor de la call disminuirá cuando el precio del ejercicio aumente. En el caso de las put, donde el tenedor adquiere el derecho de vender a un precio fijo, el valor de la put aumentará cuando el precio del ejercicio aumente.

Tiempo de expiración de una opción sobre una acción

Tanto puts como calls se vuelven más valiosas cuando el tiempo restante para expirar es mayor. Esto es porque un mayor tiempo de expiración da más tiempo para que el valor del bien subyacente fluctúe, incrementando el valor de ambos tipos de opciones. Adicionalmente, en el caso de una call, donde el comprador debe pagar el precio fijo a expiración, el valor presente de ese precio fijo decrece cuando la vida de la opción aumenta, incrementando el valor de la call.

La tasa de interés sin riesgo correspondiente a la vida de la opción

Dado que el comprador de la opción pague el precio de la opción por adelantado, un costo de oportunidad está incluido. Este costo dependerá del nivel de la tasa de interés y del tiempo de expiración de la opción. La tasa de interés sin riesgo también entra en la valoración de la opción cuando el valor presente del precio de ejercicio es calculado, aunque el precio de ejercicio no tiene que ser pagado (recibido) hasta la expiración de la call (put). Incrementos en la tasa de interés aumentarán el valor de la call y disminuirán el valor de la put. La Tabla 1 resume las variables y los efectos mencionados sobre los precios de las puts y calls.

OPCIONES EUROPEAS VERSUS AMERICANAS: LAS VARIABLES RELACIONADAS AL EJERCICIO TEMPRANO

La primera distinción entre opciones americanas y europeas es que las americanas pueden ser ejercidas en cualquier momento antes de la expiración, mientras que las europeas pueden ser ejercidas solamente en su expiración. La posibilidad de un ejercicio temprano hace a las opciones americanas más valiosas que una opción similar europea; esto también hace que sean más difíciles de valorar.

Hay un factor compensador que habilita que las opciones americanas sean valoradas usando modelos diseñados para europeas. En la mayoría de los casos, la prima de tiempo asociada con la vida restante de la opción y costos de transacción hacen que el ejercicio temprano esté por debajo del óptimo. En otras palabras, el tenedor de una opción "in the money", generalmente obtendrá mucho más vendiendo la opción que ejerciéndola.

Mientras que el ejercicio temprano no es óptimo generalmente, hay al menos dos excepciones a esta regla.

Una es el caso donde el activo subyacente paga grandes dividendos, por lo tanto se reduce el valor del activo. En este caso, las opciones call pueden ser ejercidas sólo antes de la fecha de un dividendo extra, si la prima de tiempo sobre la opción es menor que la caída esperada del valor del activo como una consecuencia del pago de dividendos.

La otra excepción surge cuando un inversor posee ambos, el activo subyacente y opciones put "in the money" sobre ese bien, cuando la tasa de interés es alta. En este caso, la prima de tiempo sobre la put puede ser menor que la ganancia potencial de ejercer la put temprano y ganar intereses sobre el precio de ejercicio.

LA VALORACIÓN, UNA PERSPECTIVA

Para la valoración de proyectos de inversión estos deben superar las evaluaciones con las herramientas estándar de valoración (VAN, TIR, período de pago) usadas por directores financieros de las firmas; la Teoría de Valoración de Opciones constituye una alternativa viable de valoración.

De manera progresiva el enfoque de opciones reales ha ido obteniendo el beneplácito de académicos, consultores y directivos de empresas. En la actualidad, el VAN Ampliado2 es considerado por muchos como uno de los modelos más apropiados para abordar el análisis de los problemas de inversión de la firma y también para plantear explicaciones loables de las decisiones de inversión adoptadas en la práctica por las empresas, de difícil justificación por los modelos tradicionales de inversión.

Desde el articulo de Robichek & Van Horne´s (1967) sobre el valor de abandonar y el presupuesto de capital, se ha sentido que los modelos tradicionales de flujo de caja discontinuo (DCF) no explican completamente las opciones administrativas de la firma.

El modelo clásico no permite una formulación que refleje este riesgo [de opciones de administrar] excepto a través de algunos ajustes puntuales de la tasa de descuento Brennan & Schwartz, 1985.

Abandonar no es la única manera de flexibilidad que puede tener la administración. Los proyectos pueden ser aplazados (McDonald & Siegel, 1986). Las decisiones de inversión secuencialmente (Majd & Pindyck, 1987), la escala de los proyectos puede ser alterada (Trigeorgis & Mason, 1987), una actividad puede ser interrumpida y reiniciada en el futuro (McDonald & Siegel, 1985), etc.

El Valor Presente Neto tradicional tiene supuestos implícitos acerca de un escenario esperado, de flujos de caja en efectivo y presume el compromiso pasivo de la administración a una "estrategia de operación cierta", considerando que "la flexibilidad de la administración para adaptar sus acciones futuras en respuesta a las condiciones futuras del mercado aumentan el valor de una oportunidad de la inversión.3

Dadas estas situaciones, el método del Valor Presente Neto debe ser ajustado para tomar en consideración el valor adicional proveniente de la flexibilidad que pueda obtener la administración, estrechamente relacionada con la mayoría de las inversiones reales.

Por estas razones, algunos académicos y prácticos argumentan que los tradicionales modelos de flujo de caja descontado hacen un trabajo pobre al tratar de medir el valor de las opciones integradas en muchas acciones corporativas. Ellos han notado que esas opciones necesitan no solamente ser consideradas explícitamente y valoradas de forma independiente, sino que el valor de esas opciones también puede ser considerable. En efecto, muchas inversiones y adquisiciones que no serían justificables de otro modo serán valoradas ampliamente si se consideran desde la óptica de la teoría de opciones.4

¿Entonces, cómo valorar?

Durante la década de los años setenta, la negociación de opciones tomó un auge sorprendente, en particular en la bolsa de valores de Norteamérica (NYSE). De forma análoga, la investigación sobre valoración de opciones dio un gran salto, impulsado por Merton (1973) y Black & Scholes (1973). Después, Myers (1977) tuvo la intuición de que las firmas podrían ser vistas como portafolios de activos y opciones sobre activos reales (u oportunidades de inversión). Mientras que esta intuición le permitía sacar conclusiones sobre el presupuesto de capital, se dieron otros desarrollos análogos en el mismo campo. A mediados de 1980 nació el área formal de valoración de "opciones reales" y su método general fue descrito por Mason & Merton (1985), Kulatilaka & Marcus (1988) y Kulatilaka (1995).

Actualmente, la teoría y el desarrollo del modelo de opciones están siendo aplicados para la valoración de derechos de conversión y de suscripción de bonos y acciones, contratos de colocación de valores, seguros, deuda y patrimonio de una firma, hipotecas, deudas subordinadas, contratos de exploración petrolera, etc.

Los árboles de decisión (teoría de juegos) constituyen una alternativa para evaluar la flexibilidad asociada con las decisiones de inversión. No obstante, la metodología de opciones reales es rigurosamente más correcta,5 tanto las opciones reales como los árboles de decisión capturan la flexibilidad, sin embargo las opciones reales son ajustadas por el riesgo:

- "El enfoque de opciones puede ser interpretado dentro del marco conceptual de los árboles de decisión como una forma de modificar la tasa de descuento para reflejar el verdadero riesgo de los flujos de caja. Por ejemplo, un call equivale a una posición apalancada sobre el activo subyacente y por definición debe ser más riesgoso que el propio activo. De modo que la tasa de descuento debe ser mayor. Aun más, dicha tasa varía a lo largo del árbol de decisión dependiendo de la diferencia entre el precio del activo subyacente y el precio de ejercicio"6.

Todavía, la valoración de opción no ha sido muy usada en la evaluación de inversiones corporativas, por tres razones: la idea es relativamente nueva, la matemática es compleja, haciendo los resultados difíciles de entender intuitivamente, y las técnicas originales requieren una fuente de incertidumbre y que el activo sea negociado mundialmente como por ejemplo el petróleo, el gas natural y el oro.

Algunas opciones reales7

Opciones de crecimiento

Este tipo de opciones reales implican ejecutar negocios que en el presente pueden parecer no rentables, con el fin de crear la oportunidad de emprender negocios atractivos en el futuro.

Por ejemplo, si se tiene la posibilidad de invertir en alguna de dos máquinas diferentes encargadas de procesar químicos en una empresa farmacéutica. La máquina A procesa una alta capacidad y puede soportar los estimados totales de producción. Por otro lado, existe la opción de adquirir la máquina B que es de menor capacidad y sólo podrá cubrir parte de la máxima producción, aunque tiene la opción de ser expandida en el futuro hasta un nivel óptimo para procesar todo el químico requerido por la firma.

Las dos opciones no son directamente comparables, sin tener en cuenta la flexibilidad que la máquina B le puede aportar a la firma. La regla de decisión será adquirir la máquina A si:

VPN(A) > VPN(B) + Vlr (Opción de expansión)

Opciones de abandonar

Esta opción se refiere a proyectos en los que el inversionista tiene la oportunidad de abandonar el proyecto sin haber invertido el total del capital que se requería para el mismo.

Estas opciones son importantes en negocios y servicios financieros, y en la introducción de nuevos productos al mercado.

Opciones asociadas con la estructuración financiera del proyecto

Están directamente relacionadas con la estructura del proyecto y con los intereses de los inversionistas, así como el de los acreedores del proyecto. Estas se pueden clasificar en tres opciones principales: de financiamiento mixto, inversión por etapas y de quiebra.

Opciones de inversión por etapas

Las inversiones de capital se realizan en diferentes etapas del proyecto como medida contingente contra la incertidumbre. Inmediatamente se originan dos opciones reales: la de abandonar y la de expansión en diferentes momentos.

Opciones de aprovisionamiento

Estas opciones están vinculadas al desarrollo de múltiples fuentes de aprovisionamiento de factores productivos.

Opciones de aprendizaje

Representan una inversión para aprender nuevas tecnologías o formas de hacer negocios.

La opción de esperar8

Usando el método tradicional de evaluación de inversiones se supone que el inversionista invierte en el momento inicial, o pierde la oportunidad de invertir en el futuro. En el mundo de los negocios reales, hay muchos casos en que esto no coincide con la realidad.

No es pertinente adoptar la decisión de invertir simplemente si obtenemos un VPN positivo en un proyecto. La forma correcta de hacer el cálculo es comparando la decisión de invertir ahora con la decisión de invertir en todos los momentos posibles del futuro. O alternativamente, debemos invertir ahora sólo si: VPN ahora > valor de la opción de esperar.

La solución de este problema será diferente dependiendo de si:

- La opción a invertir tiene vida ilimitada o es válida por un período finito.

- El monto a invertir y su VPN varían a través del tiempo.

- Los flujos de caja y el riesgo de la inversión se alteran a través del tiempo, bien sea por condiciones exógenas cambiantes (tecnología, política, etc.) o porque tendremos acceso a información adicional.

Nótese que en mercados perfectamente competitivos no deberían existir barreras a la entrada para la inversión en proyectos, por lo que la opción de esperar para invertir al tener tiempo de expiración nulo no tendría ningún valor. En otras palabras, la opción de esperar para invertir implica la existencia de mercados imperfectos y ello supone que en muchos casos sea necesario tener en cuenta la reacción de los competidores a nuestra decisión de invertir o no.

Momento óptimo para invertir , las opciones de esperar9

Esta es una variante de la opción de esperar para invertir. En este caso el modelo se preparó para el caso de proyectos que pueden ser ejecutados en cualquier instante dentro de un tiempo (0,T). La inversión tiene un VP que cambia a través del tiempo de acuerdo con un proceso estocástico; y además hay un costo de esperar, de forma que si la inversión se realiza ahora se obtiene un VP mayor del que se obtendría difiriéndola por un instante pero, en contrapartida, se pierde la opción de esperar.

Si no fuera costoso diferir la inversión, el instante óptimo para invertir sería el momento T, ya que un Call "vale más vivo que muerto". Lo que se busca es determinar el momento óptimo para acometer la inversión.

El modelo se aplica para los siguientes casos:

a) El desarrollo de un terreno.

b) El reemplazo de equipos que lo requieren.

c) La introducción de un nuevo producto al mercado.

Velocidad de inversión10

Esta es otra variante de la opción de esperar para invertir. Muchos proyectos de inversión se caracterizan por tener el flujo de caja del monto invertido distribuido a lo largo del tiempo con la opción de acortarse o alargarse a criterio del inversionista, y no reportar flujos positivos hasta que la inversión total ha sido realizada.

El problema en este caso es escoger un plan contingente que permita actuar sobre la velocidad de inversión, dependiendo de las variaciones en el VPN esperado a través del tiempo.

Un caso especial de la velocidad de inversión es la opción de no continuar. Esta refleja aquellas situaciones en que la inversión puede hacerse en varias etapas, reservándose el inversionista la opción de no continuar invirtiendo si las condiciones se tornan desfavorables.

Este tipo de opciones suele ser importante en los grandes proyectos de construcción y las industrias intensivas en investigación y desarrollo.

Las opciones reales incrementan el valor de los proyectos

Es fácil ver cómo, las opciones reales están interconectadas entre las finanzas y la estrategia. En la medida en que más capaz sea un inversionista de identificar, crear, preservar y ejercer las opciones reales, más valiosos serán los proyectos a los que éstas se hallan asociadas.

Una forma de identificar las opciones reales es analizar el proyecto y hacerse las preguntas correctas:11

- ¿En qué momento se ubican los puntos de decisión del proyecto?

- ¿Cuáles y en qué forma se presentan los factores que causan la incertidumbre en el proyecto y cuál es su magnitud?

- ¿Qué oportunidades tiene el proyecto de aumentar las ganancias y reducir las pérdidas potenciales?

- ¿Cómo se comparan los costos de las opciones reales con sus potenciales beneficios?

- ¿Existe alguna forma de minimizar los costos de las opciones reales implícitas en el proyecto?

La simple formulación de estas preguntas no basta para encontrar las opciones reales que un proyecto puede tener.

Pensar y ver los proyectos en términos de opciones reales puede ser muy complejo. No solamente por la dificultad de encontrar cada una de ellas, sino también porque las opciones reales, por lo general, están entrelazadas entre sí a lo largo de la vida del proyecto: cada opción real presente en cualquier nodo del proyecto tiene dos efectos: (1) le agrega valor al proyecto, y (2) genera futuras opciones reales en períodos futuros, dependiendo de lo que pase.

Problemas en la valoración de opciones reales12

Las opciones reales presentan unos puntos claves que dificultan su valoración, los cuales son claramente identificables:

a) El activo subyacente no se negocia

Tanto el modelo binomial como la formulación de Black & Scholes, de valoración de opciones se basa en el principio de arbitraje, es decir, que es posible formar un portafolio sin riesgo combinando opciones con posiciones del activo subyacente.

El arbitraje no es posible si el activo subyacente no se transa, o se transa con poca frecuencia, en el mercado. En consecuencia, la valoración será menos precisa.

Una forma práctica de afrontar este problema13 es comenzar diferenciando las opciones reales que cuentan con un activo subyacente apropiado de aquellas que no. Las primeras pueden ser valoradas a través de los modelos de la teoría de opciones. Las segundas deben ser evaluadas mediante otros mecanismos tales como árboles de decisión o análisis de escenarios.

b) El valor del activo subyacente no es continuo

De igual manera, los modelos de valoración de opciones suponen que el precio de las opciones sigue un proceso continuo (tiempo) lo que deja de tener validez cuando el precio del activo subyacente puede variar en forma abrupta ("saltos"). Cuando no tenemos en cuenta la posibilidad de saltos, el valor de la opción real resulta subestimado. La solución formal de este problema es modificar el modelo incluyendo la posibilidad de saltos. Sin embargo, esto complica considerablemente la valoración.

Una solución práctica, aunque un poco menos precisa, es incluir el efecto de los saltos mediante un valor de la varianza más alto. El valor de la opción puede ser considerado para un rango de varianzas superiores a la original.

c) La varianza no es constante

Por lo general, dada la naturaleza de las opciones reales, éstas abarcan períodos mayores a los de las opciones financieras haciendo muy probable que la varianza cambie en el tiempo, afectando de nuevo uno de los supuestos del modelo. La solución formal a este problema es modificar el modelo por una formulación que contemple una varianza cambiante.

Una solución más práctica es hacer un análisis de sensibilidad del valor de la opción para un rango de varianzas alrededor de la varianza promedio.

d) Varianza difícil de estimar

Dado que el activo subyacente es el valor presente del proyecto y éste no se transa en los mercados de capitales, generalmente es difícil estimar su varianza. Para ello se proponen tres vías alternativas:14

- Si las acciones de empresas con proyectos similares se cotizan en la bolsa, podemos estimar la varianza de dichas firmas (incluyendo sus pasivos y patrimonios) y utilizar estos valores como referencia para la varianza del proyecto.

- Si la empresa ha llevado a cabo muchos proyectos similares en el pasado, se podría calcular la varianza entre los flujos de caja de dichos proyectos y utilizarla como la varianza estimada del proyecto.

- Se puede hacer un ejercicio de simulación de los flujos de caja (o asignar probabilidades a diferentes escenarios) y calcular la varianza de la distribución de los valores resultante.

e) El ejercicio de la opción no es instantáneo

En la mayoría de los casos toma tiempo ejercer la opción real; en consecuencia la vida de la opción real suele ser menor reduciéndose su valor. Esta complicación la podemos resolver sensibilizando el valor de la opción a lapsos de vencimiento menores.

f) Los problemas de agencia

El valor de las opciones reales, y muchas de las decisiones que toma la gerencia, están condicionados a los problemas de agencia que la empresa puede tener. Las consideraciones de agencia pueden distorsionar los incentivos para ejercer o no una determinada opción, alterando su valor y el resultado del proyecto.

Esquema conceptual para la valoración de proyectos15

Una forma práctica de clasificar las opciones reales que tiene un proyecto es organizarlas de acuerdo con la flexibilidad que cada una le brinda al proyecto.

- Entender si la oportunidad de inversión causa algún efecto sobre el ambiente competitivo. Si no lo causa, la oportunidad es propia del proyecto. Si lo causa, la oportunidad es compartida con el mercado.

- Definir si la opción está o no interrelacionada con otras opciones dentro o fuera del mismo proyecto. Por lo general, cada opción genera la aparición de más opciones reales en períodos siguientes. Si no está interrelacionada se dice que la opción es simple. En caso contrario es compuesta.

- Determinar si la opción debe ser ejercida de inmediato, en cuyo caso se dice que expira, o se puede esperar para ejercerla, en cuyo caso se dice que es diferible.

El potencial de evaluar todos los proyectos (reales o estratégicos), y todas las inversiones financieras (acciones, deudas, convertibles etc.) a través de una metodología consistente basada en la teoría de opciones no es solamente fascinante, sino que podría tener un enorme impacto en el campo de las finanzas.

Teoría de juegos y opciones reales16

Las opciones reales son la nueva herramienta de las finanzas para la valoración de la flexibilidad que está presente dentro de los proyectos.

La incorporación de la metodología de valoración de opciones en una forma ingenua podría dejar de un lado otro componente clave de cada proyecto: el ambiente competitivo.

La mayoría de las inversiones están condicionadas a las acciones y a las reacciones de nuestros competidores. Así como las decisiones de nuestros competidores pueden depender de nuestras propias decisiones.

Es aquí donde la Teoría de Juegos puede ayudar a definir, no solamente cuál es la mejor decisión de inversión en un momento dado, sino también a concebir una estrategia de inversión condicionada a lo que hagan los competidores.

Valoración de proyectos (Beta y opciones reales)

Basados en el principio de arbitraje es posible replicar un flujo de caja incierto mediante una combinación de puts, calls y bonos con cupón cero. Por lo tanto, es posible convertir todos los flujos de caja de un proyecto en un conjunto de opciones. La suma del valor de éstas equivaldrá al valor presente neto del proyecto.

Naturalmente, este sería un procedimiento mucho más complejo que el tradicional descuento de los flujos de caja esperados a una tasa equivalente al riesgo inherente de los flujos, pero nos clarifica la relación entre las opciones y el riesgo del proyecto:

- Si conocemos el valor de todas las opciones no necesitamos ninguna prima por riesgo.

- La presencia de opciones altera la tasa de descuento del proyecto.

En consecuencia es posible reflexionar sobre las limitaciones inherentes a la determinación de la tasa de descuento con base en la β de empresas similares.

En la medida en que el grado de flexibilidad gerencial de estas empresas difiera de la flexibilidad del proyecto analizado, las opciones asociadas a aquella flexibilidad alterarán el riesgo sistemático de las empresas de referencia. Por tanto, la β determinada en esta forma se alejará más de la β real de nuestro proyecto.

La complejidad de valorar opciones implica que, en la práctica, el procedimiento más sencillo es evaluar los flujos de caja esperados de la manera tradicional, es decir, descontándolos a una tasa de riesgo, y luego añadir al VPN el valor de las opciones asociadas con la flexibilidad gerencial.

Las opciones reales, su interconexión y la relación entre financiamiento e inversión17

Como ya se ha mencionado, en pocas ocasiones las opciones reales no suelen ser independientes entre sí. Con la evolución de cada opción generalmente se crean nuevas opciones reales y se afecta el valor de las opciones existentes asociadas a un proyecto. Por tanto, valorar cada opción individualmente y sumar por separado cada uno de estos valores puede llevar a errores en la valoración del proyecto.

La interacción entre opciones reales tiene las siguientes características:

- La presencia de opciones reales siempre aumenta el valor de un proyecto.

- El valor de un put se reduce con un aumento en el valor del activo subyacente. De forma que cuando un put precede a otras opciones, la contribución de su valor al valor del proyecto es menor que el valor del put como opción independiente.

- El valor de un call se incrementa con un aumento en el valor del activo subyacente. De forma que cuando un call precede a otras opciones, la contribución de su valor al valor del proyecto es mayor que el valor del call como opción independiente.

- Dos opciones serán más independientes y, por tanto, el error cometido al sumar sus valores será menor, en la medida que menor sea la correlación entre las probabilidades.

- El ejercicio de una opción puede reducir sustancialmente el valor del proyecto, afectando significativamente el valor de las otras opciones. Un caso extremo es cuando el valor del proyecto cae a cero, como sucedería con una opción de abandonar sin valor salvado.

- Si como producto de las interacciones, la contribución marginal de una opción al valor de un proyecto es menor que su valor independiente, en la medida que mayor sea la diferencia entre el valor independiente de la opción y su contribución, menos relevante será dicha opción para la valoración del proyecto. En la práctica, algunas de estas opciones pueden ser ignoradas.

- La naturaleza de las interacciones se complica considerablemente cuando existen más de dos opciones reales asociadas a un proyecto.

Es fácil ver que las opciones reales no sólo interactúan en los proyectos sino también en la estructura de financiamiento de los mismos. Estas interacciones establecen un vínculo importante entre las decisiones de financiamiento e inversión.

Las tasas de interés y aporte a la incertidumbre18

El comportamiento de las tasas de interés tiene un impacto directo sobre el costo de capital y en consecuencia sobre el valor presente neto de los proyectos.

Cuando las tasas de interés fluctúan positivamente, más alto será también el costo de capital y menor el valor presente neto de dichos proyectos.

Desde el supuesto de que todas las otras variables se mantienen constantes, con una estructura de tasas de interés plana siempre el valor presente neto de invertir ahora será mayor que el valor presente neto de invertir en el futuro. Es decir, siempre será mejor invertir ahora que esperar para invertir. Esto es aún más cierto cuando la estructura de tasas de interés es creciente.

En caso contrario, cuando la estructura de tasas de interés es decreciente, es posible que sea mejor retrasar la inversión, ya que la reducción de valor presente neto producto del retraso de los flujos de caja podría estar más que compensada con el aumento del valor presente neto consecuencia de descontar los flujos a un menor costo de capital.

Por ello, ante una estructura de tasas de interés incierta, como por lo general lo son, la opción de esperar para invertir tiene un valor. Por lo tanto hay dos razones para que ésta tenga valor: porque los flujos de caja son inciertos, y/o porque las tasas de interés son inciertas durante la vida del proyecto.

Relación con el período de pago19

Es conocido que el método del período de pago para la evaluación de inversiones no es recomendable ya que, por una parte, no tiene en cuenta los flujos de caja después del período de pago y, por la otra, descuenta los flujos de caja antes del período de pago a una tasa de cero.

Ahora bien, mientras mayor sea el período de pago, menos concentrados estarán los flujos de caja en los primeros períodos y,

- Menor tenderá a ser el valor presente neto, ya que el vencimiento promedio de los flujos estará más alejado en el tiempo.

- Más importantes serán los flujos de caja más lejanos, más afectará la incertidumbre al valor presente neto del proyecto, y mayor será el valor de la opción de esperar para invertir.

Podemos concluir entonces que a mayor período de pago menos atractivo será invertir ahora y, de esta forma, encontramos una justificación interesante para el método del período de pago.

Esta podría ser una razón por la que, a pesar de tener tantas dificultades, este método sigue siendo empleado por muchos empresarios.

NOTAS AL PIE DE PÁGINA

1. Cuando una opción Call (americana), en su vencimiento, tiene un precio de ejercicio menos que el valor de mercado del activo subyacente se dice que está "in the money" (en el dinero); cuando una opción Put (americana), en su vencimiento tiene un precio de ejercicio mayor que el valor de mercado del activo subyacente, se dice que está "out the money" (fuera del dinero); en otras palabras, una opción (tanto Put como Call) está "in the money" siempre que se obtenga beneficio al ejercerla. En el caso contrario, cuando la opción no tiene valor, se dice que está "out the money".

2. El Valor Presente Neto Ampliado, es un modelo de flujo de caja descontado, pero que incorpora el descuento del valor de las Opciones Reales, que miden la flexibilidad de las oportunidades de inversión, del uso de patentes, de seguros, temas relacionados con la explotación de recursos minerales inciertos, y de cualquier otro mecanismo que involucre tanto incertidumbre como flexibilidad.

3. Trigeorgis, Lenos. 1994.

4. Damodaran, Ashwad. 1999.

5. Copeland, Thomas E. & Kennan, Philip T.

6. McKinsey Quarterly 1998. How much is flexibility Worth?

7. Esta clasificación es sugerida por Kulatilaka & Venkatiaman (1999), a excepción de las Opciones asociadas a la estructura financiera.

8. McDonald & Siegel, 1986.

9. Jevons, Lee C., 1998.

10. Majd, Saman & Pindyck, Robert, 1987.

11. Sugeridas por Amram & Kulatilaka, 1999.

12. Damodaran, Aswath. Investment Valuation, 2000.

13. Amram, Marthe & Kulatilaka, Nalin, 2000.

14. Damodaran, Aswath. "The Promise and Peril of Real Options".

15. Trigeorgis, "Real Options".

16. Smit & Ankum, 1993.

17. Trigeorgis, 1993.

18. Trigeorgis, Lenos. 1992.

19. Boyle, Glenn W. & Guthrie, Graeme A., 1997.

BIBLIOGRAFÍA

Black, F. & Scholes, M. (1973) The pricing of options and corporate liabilities. Journal of Political Economy, 81(3). [ Links ]

Boyle, Glenn W. & Guthrie, Graeme A. Payback and the value of waiting to invest. Working Papers Canterbury University. N 9702, 1997. [ Links ]

Copeland T. & Kenna, P. How much is flexibility worth?, McKinsey Quarterly, (2), 1998. [ Links ]

Copeland, T., T. Koller and J. Murrin. Valuation. New York: Wiley and Sons, 1991. [ Links ]

Copeland, T. and J. F. Weston. Financial theory and corporate policy, third edition. Reading, MA: Addison-Wesley Publishing Company, 1988. [ Links ]

Cox, J.C., S.A. Ross and M. Rubinstein. Binomial option pricing model. 1976. [ Links ]

Cox, J.C. and S. A. Ross. The valuation of options for alternative stochastic processes. Journal of Financial Economics, vol. 3, No. 1-2, 1976, pp. 145-166. [ Links ]

Cox, J.C., S. A. Ross and M. Rubinstein. Option pricing: a simplified approach. Journal of Financial Economics, vol. 7, No. 3, 1979, pp. 229-264. [ Links ]

Damodaran, Aswath. The promise and peril of real options. New York: Stern School of Business, 1999. [ Links ]

Jevons, C. Capital budgetind under uncertainly: the issue of optimal timing. Journal of Business Finance & Accounting 15(2), p. 155, 1988. [ Links ]

Kulatilaka, N. The value of flexibility: A general model for real options. In: ed. by L. Trigeorgis. Real Options in Capital Investments, Westport, Connecticut: Praeger, 1995. [ Links ]

Kulatilaka, N. and A. J. Marcus. A general formulation of corporate real options. Research in Finance, vol. 7, 1988, pp. 183-200. [ Links ]

Majd, S. y Pindyck, R. (1987): "Time to build, option value, and investment decisions", Journal of Financial Economics, 18, págs. 7-27. [ Links ]

Mandron, Alix. Project Valuation: Problem Areas, Theory and Practice. Fifth Biennial Conference Alternative Perspectives on Finance Dundee, Écosse 23-25 juillet 2000 [ Links ]

Merton, R. And Manson, S. (1985). Recent Advances in Corporate Finance: The Role of Continent Claims Analysis in Corporate Finance, EUA: Irwin. [ Links ]

McDonald, R. y Siegel, D. (1986): "The value of waiting to invest", The Quarterly Journal of Economics, noviembre, págs. 707-727. [ Links ]

McDonald, R. y Siegel, D. (1985): "Investment and the valuation of firms when there is an option to shut down", International Economic Review, 26, 2, junio, págs. 331-349. [ Links ]

Merton, R. Theory of rational option pricing. The Bell Journal of Economics and Management Science, Spring 1973, pp. 141-183. [ Links ]

Robichek, A. A. & Van Horne´s, J.C. 1967. Abandonment Value and Capital Budgenting, Journal of Finance, XXII, pp. 557-589 [ Links ]

Sabal J. Introducción a las Finanzas Corporativas. 1999. http://www.sabalonline.com/website/uploads/Introd_2.pdf [ Links ]

Sick, G. Capital budgeting with real options. (1989). Monograph series in finance and economics, monograph 1989-3, Salomon Brothers Center for the Study of Financial Institutions, New York University. [ Links ]

Trigeorgis, L.: A log-transformed binomial numerical analysis method for valuing complex multi-option investments. Journal of Financial and Quantitative Analysis, vol. 26, No. 3, 1991, pp. 309-326. [ Links ]

Trigeorgis, L.: Real options and interactions with financial flexibility. Financial Management, vol. 22, No. 3, 1993, pp. 202-224. [ Links ]

Trigeorgis, L. (ed.): Real options in capital investment. Models, Strategies and Applications. New York: Praeger, 1994. [ Links ]

Trigeorgis, L. and F. Mason. Valuing Managerial Flexibility. Midland Corporate Finance Journal. vol. 5, No. 1, 1987, pp. 14-21 [ Links ]