Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Estudios Gerenciales

Print version ISSN 0123-5923

estud.gerenc. vol.21 no.94 Cali Jan./Mar. 2005

REVISIÓN DE PRECIOS Y REPUTACIÓN DE ASESORES FINANCIEROS: DOS PROPUESTAS DE ÍNDICES PARA EXPLICAR EL RENDIMIENTO A CORTO PLAZO DE LAS SALIDAS A BOLSA

DAVID QUINTANA MONTERO1, PEDRO ISASI VIÑUELA2

1Doctor en Ciencias Empresariales, Universidad Pontificia Comillas, España, Ingeniero Técnico en Informática de Gestión, Universidad Nacional de Educación a Distancia, España, y Licenciado en Ciencias Económicas y Empresariales, Universidad Pontificia Comillas, España. Universidad Carlos III, España dquintan@inf.uc3m.es

2Doctor en Informática, Universidad Politécnica de Madrid, España y Licenciado en Informática, Universidad Politécnica de Madrid, España. Universidad Carlos III, España isasi@ia.uc3m.es

Fecha de recepción: 7-6-2004 Fecha de aceptación: 25-10-2004

ABSTRACT

This paper presents two new constructs to explain the yield of shares the day on which they are accepted for listing on the exchange.

The first construct shows the effect of the final bidding price on the nonbinding range proposed to investors during pre-sale.

The purpose of the second method is to measure the importance of the reputation of financial advisors who are responsible for taking the steps to release the shares to the stock market.

The explanatory ability of each one of these alternatives is evaluated using linear regression models focused on the structure of the placement.

KEY WORDS

Release of shares to the stock market and initial yield.

Rating: A

RESUMEN

En este trabajo se proponen dos nuevos constructos para explicar el rendimiento de las acciones el día en que son admitidas a cotización. El primero de ellos captura la influencia del precio final de oferta en relación con el rango no vinculante propuesto a los inversores durante la preventa. El segundo tiene por objeto medir la importancia de la reputación de los asesores financieros encargados de gestionar la salida a bolsa. La capacidad explicativa de estas alternativas se evaluará a través de modelos de regresión lineal centrados en la estructura de la colocación.3

PALABRAS CLAVE

Salida a bolsa y rendimiento inicial

Clasificación: A

Clasificación JEL: G10, G12 y G32

1. INTRODUCCIÓN

A lo largo de los últimos años, la literatura ha venido documentando importantes movimientos en el precio de las acciones durante el día de su admisión a cotización. Estos, identificados inicialmente en Stoll y Curley (1970), generalmente se traducen en importantes ganancias medidas por la diferencia entre el precio de oferta y el de cierre. Como ejemplo de su magnitud, Ritter y Welch (2002) encontraron un rendimiento medio del 18,8% sobre una muestra de 6.249 salidas a bolsa que tuvieron lugar entre 1980 y 20014 en los Estados Unidos. Aunque el caso más estudiado es el de este país, hay evidencias de que el fenómeno se da en muchos otros.5

A partir de trabajos pioneros, como Ibbotson (1975), se ha desarrollado una intensa labor académica centrada en la búsqueda de explicaciones. Entre las líneas de investigación más activas se hallan aquellas que tratan de explicar el rendimiento inicial a través de factores relacionados con la estructura de la colocación.

El objeto de este trabajo es hacer aportaciones en este terreno, proponiendo dos nuevos constructos que ayuden a capturar la influencia de factores ya identificados con anterioridad, concretamente el prestigio de los asesores financieros que respaldan la operación y las revisiones del precio a lo largo del proceso de oferta.

El resto del estudio está organizado como sigue: se empezará presentando los datos empleados. A continuación, se tratará el procedimiento de estimación de modelos en la sección metodológica. La descripción detallada de las variables explicativas, incluyendo las nuevas propuestas, se hará en el siguiente apartado. Posteriormente se aportará el desarrollo del análisis para, finalmente, abordar las principales conclusiones que se pueden extraer del trabajo realizado.

2. DATOS

La muestra empleada recoge información sobre 1.164 salidas a bolsa, que tuvieron lugar en los Estados Unidos entre 1996 y 1999. Los datos son relativos a los tres principales mercados, NYSE, Nasdaq y AMEX, y excluye ADR y unit offerings.

La información se obtuvo del proveedor de información Hoovers Online. En algunos casos se recurrió a IPO Data Systems e IPO.com como fuentes suplementarias.

Adicionalmente, el estudio exige el uso de índices que permitan seguir la evolución de los mercados mencionados. La información relativa a los composites del Nasdaq y AMEX se obtuvo de la NASD6 y se usó Bloomberg como fuente de los cierres diarios del S&P 500.

3. METODOLOGÍA

Como se avanzó, el objeto de los constructos propuestos será explicar el rendimiento inicial de las acciones. Definiremos rendimiento inicial ajustado de una acción al cambio porcentual entre el precio de oferta al precio de cierre del primer día, menos el rendimiento del índice general del mercado en que cotiza, es decir:

Donde Ri es el rendimiento inicial ajustado de la acción i; Poi el precio de oferta de la acción i; Pci el precio de cierre de la acción i; Mai el índice de mercado al cierre del día anterior en que la acción i fuese admitida a cotización y Mci el índice de mercado al cierre del día en que la acción i fuese admitida a cotización.

Los índices empleados en el análisis fueron en S&P 500, el Nasdaq Composite y el AMEX Composite, según el mercado en que fuese admitida a cotización.

Es evidente que este ajuste no es perfecto, puesto que la hipótesis subyacente de que las betas son iguales a uno no es cierta. Las compañías recién admitidas a cotización suelen tener un perfil de riesgo superior a la media del mercado, por lo que la corrección es menor de lo que debiera. Pese a esto, dado que los movimientos del mercado son generalmente muy pequeños en comparación con los de estas acciones, no se espera que esto sea una fuente de distorsiones relevante. Por otro lado, la dificultad de obtener estimaciones a priori para las betas de las compañías pendientes de admisión a cotización, hace que la inmensa mayoría de los estudios consultados empleen, bien una definición parecida, o desprecien completamente la influencia del movimiento del mercado.

El análisis de la capacidad de las variables explicativas propuestas se hará empleando modelos de regresión lineal.7 El proceso a seguir empezará con la estimación de un modelo de regresión lineal múltiple que incorpore las dos variables clásicas, tal y como sugiere la literatura, Prestigio_D, para representar el prestigio de los aseguradores y INDI_RAN_HAN, para el índice de revisión de precio. A continuación se ajustarán dos nuevos modelos, reemplazando estas variables por las nuevas propuestas para, finalmente, comparar los R2 asociados.

Antes de estimar estos modelos, se identificarán los elementos muestrales que presenten valores extremos para alguna de las variables. Posteriormente, y para caso concreto, se empleará el contraste de heterocedasticidad de White al 5%. En caso de no poder rechazar la hipótesis de heterocedasticidad se usarán covarianzas y desviaciones consistentes con su presencia.

4. VARIABLES EXPLICATIVAS

4.1. Prestigio de los asesores financieros (Prestigio)

Uno de los factores en el ámbito de las salidas a bolsa cuya influencia ha sido más estudiada es la composición del equipo de asesores financieros. La literatura académica ha tratado extensamente la influencia de la reputación de los asesores financieros en el comportamiento de la acción a corto plazo.

Una primera hipótesis de partida es que un buen banco dispondrá de mejores analistas y tendrá mayor credibilidad entre los potenciales compradores de la acción. Esta credibilidad se traducirá en la creencia de que el precio es apropiado y, por esta razón, se esperaría una fuerte relación entre la dirección de un buen banco de inversiones y los rendimientos excesivos en el primer día de cotización.

Por otro lado, trabajos como los de Johnson y Miller (1988) o Beatty y Ritter (1986) apuntan a otra alternativa. La categoría del banco de inversiones sería uno de los indicadores usados por los inversores para determinar la incertidumbre sobre la compañía. Según esto, los bancos cuentan con un activo especialmente delicado que es la imagen. Dado que la fuente de ésta estaría en unos elevados estándares de calidad en las tareas de valoración y due diligence mantenidos en el tiempo, los bancos de inversiones más prestigiosos tenderían a centrarse en compañías que ofreciesen una menor incertidumbre, reduciendo así su exposición al riesgo.

Un trabajo de Beatty y Welch (1996) puso de manifiesto que la relación detallada podría haber cambiado de signo a principios de los años noventa. En su artículo, quedaba de manifiesto cómo cambiaba el signo de esta relación en función del período de estudio para pasar de negativa en los años ochenta a positiva en el período 1992-1994 conservando, en ambos casos, su capacidad explicativa.

A la hora de hacer este tipo de estudio, la literatura ha ofrecido una serie de posibilidades para aproximar la reputación del banco de inversiones. Los principales criterios están fundamentados en dos aspectos: la posición del asesor en los anuncios publicados en prensa y, en segundo lugar, la cuota de mercado.

Según Hayes (1971), existe una jerarquía entre los bancos de inversiones. En su artículo, identifica a partir de anuncios publicados en la prensa (tombstones) cuatro categorías fundamentales. Downes y Heinkel (1982) adaptan esta idea empleando en su modelo una variable dicotómica que tomaba valores cero o uno en función de la categoría. Carter y Manaster (1990) también parten de esta idea para elaborar un índice de prestigio. Analizando los anuncios publicados en el Investment Dealers Digest entre 1979 y 1983, asignan a los aseguradores valores entre cero y nueve en función de su posición en los tombstones. Johnson y Miller (1988) usan en su trabajo tanto el primer método como una versión del último.

El segundo enfoque consiste en dividir los bancos en varios grupos (normalmente dos) en función de la cuota de mercado de cada banco, medida como la cantidad de capital (en dólares) emitido en las operaciones en que la institución ha actuado de coordinador global. Entre las variantes más populares está la propuesta por Balvers, McDonald y Miller (1988). Estos autores seleccionan como bancos de prestigio aquellos que aparecen sistemáticamente durante la duración del estudio entre los 25 primeros del ranking anual, publicado por la revista Institutional Investor.

Por razones prácticas, la alternativa que se propone es bastante más cercana a la segunda. Dado que se carece de la información necesaria para replicar los primeros métodos para el período de estudio, también se aproximará el prestigio del director de la operación a través de la cuota de mercado. Sin embargo, ésta será definida de forma distinta a la habitual. La cuota de mercado se entiende como un índice compuesto por dos variables:

- Cantidad de capital (en dólares) emitido en las operaciones en que la institución ha actuado como coordinador global.

- Número de operaciones de las que ha sido coordinador global sobre el total del número de salidas a bolsa que se han producido en el mercado.

La justificación es que hay bancos especializados en grandes operaciones y otros que centran sus actividades en operaciones de menor envergadura. Así las cosas, el criterio de aproximar mediante la cuota de mercado medida en unidades monetarias, discrimina contra los segundos a pesar de que estos puedan gozar de un enorme prestigio en su segmento. Este caso sería el de los bancos especializados en compañías ligadas a sectores de tipo tecnológico, que tan relevante papel tuvieron durante los años de la burbuja de internet.

La construcción final del índice se hará mediante el empleo de la distancia de Mahalanobis (1936) definida como:

Donde ∑ es la matriz de varianzascovarianzas.

La razón para utilizar esta medida es que tiene la deseable propiedad de recoger la correlación entre las variables a la hora de valorar la semejanza entre los elementos a comparar. En este caso, la distancia a considerar será aquella entre el punto (0,0) y las coordenadas correspondientes al banco de inversión (definidas como número de operaciones coordinadas, capital emitido). Este proceso se repetirá para cada año de forma que obtengamos una tabla de valores anual.

El rango de los índices varía para cada año, en función del capital que se haya colocado y del número de operaciones. Por esta razón, los resultados serán escalados dividiendo los valores asociados a cada banco entre el mayor índice del año. De esta forma, cada asesor financiero tendrá un índice anual entre cero y uno.

La forma de relacionar estos valores con las operaciones concretas será sumar el prestigio asociado a todos los bancos que ejercieron de director o codirectores en la salida a bolsa. Dado que se parte de información anual, el prestigio de los directores se definirá a partir de sus resultados del año anterior. Esto es, si la operación tuvo lugar en 1999, la información relativa al prestigio se derivará del ranking de 1998.

Sería de esperar que una gran operación requiriese una cantidad de respaldo, en términos de prestigio, bastante superior a la que necesitaría una empresa más pequeña. Por esta razón, la cifra anterior será dividida entre la cantidad de capital a colocar (en millones de dólares). El resultado de esto será un indicador de respaldo por unidad monetaria conseguida que será empleado como variable explicativa.

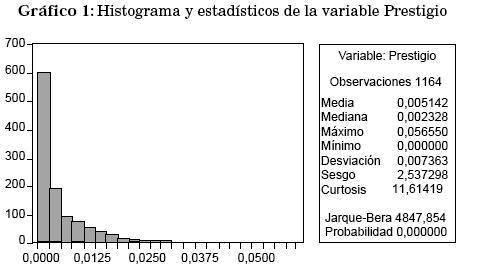

El Gráfico 1 muestra un histograma generado a partir de los valores de la variable Prestigio junto con sus principales estadísticos descriptivos para la muestra objeto de estudio. Tanto en este caso como en los que siguen, se facilita la media, mediana, máximo, mínimo, desviación, sesgo, curtosis y el Jarque-Bera, así como su probabilidad asociada.

Durante el período de estudio se produjeron fusiones y adquisiciones entre bancos por lo que, para un mismo año, figuran en distintas posiciones entidades anteriores y posteriores al cambio. En estos casos, se han considerado como una única empresa sumando los volúmenes colocados y el número de compañías admitidas a cotización para el cómputo del índice.

4.2. Rango inicial de precios (AMP_RAN)

Tras considerar la importancia de elegir un buen grupo de colocadores, se procederá a estudiar la influencia de la elección del rango orientativo de precios presentado a los inversores.

La tarea de fijar el precio para una salida a bolsa pasa por la aplicación de una serie de métodos de valoración, como pueden ser los descuentos de flujos de caja, múltiplos de mercado o transacciones comparables. El fruto de estos es una serie de precios que no suelen coincidir exactamente y que marcan un rango de precios en el que, al menos a priori, debería situarse el precio de la salida.

Es razonable pensar que la amplitud de este rango puede ser interpretada por el mercado como una señal de incertidumbre sobre el precio y, por tanto, como un factor explicativo de la volatilidad de la acción tras la salida a bolsa. Por tanto, sería de esperar que el rendimiento a corto plazo del activo fuese directamente proporcional a la amplitud del rango. Entre los trabajos que han considerado esta variable explicativa podemos destacar el de Hanley (1993).

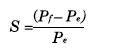

El modelado de esta variable se limitará a considerar la amplitud como el porcentaje sobre el precio mínimo del rango que supone el precio máximo. Es decir:

Donde Pm es el precio mínimo del rango y PM el máximo.

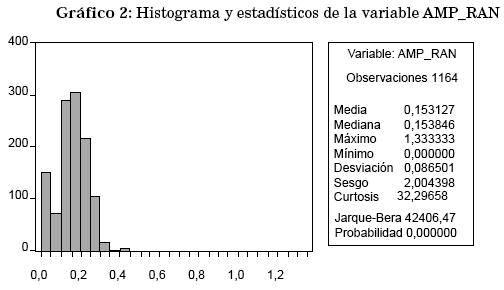

Como se aprecia en el Gráfico 2, los estadísticos de esta variable están afectados por la presencia de valores extremos. Hay una observación con un valor mucho más alto que el resto. Ésta corresponde a Immtech Internacional, una compañía de biofarmacia cuyo rango de oferta fue de 1,5 a 3,5.

4.3. Revisión final del precio de venta (INDI_RAN)

Tal y como se ha explicado, el rango orientativo de precios recoge la opinión sobre el precio del activo a colocar que tiene el banquero de inversiones. Esta opinión está cimentada en la información que posee sobre la empresa y el mercado en un momento determinado y es susceptible de sufrir cambios a medida que se incorporen nuevos datos relevantes. Una información crítica que será responsable en gran medida de la fijación final del precio final de oferta es la demanda que muestren los inversores potenciales mediante sus ofertas no vinculantes de compra a los distintos precios del rango.

Un colocador que observe una fuerte demanda concentrada en la parte superior del rango, tenderá a pensar que los inversores poseen información positiva sobre la compañía que no ha sido recogida en el precio. Esto llevaría a los emisores a revisar el precio final de oferta, llegando incluso a colocarlo fuera del rango inicial. Ibbotson, Sindelar y Ritter (1988) sugieren que estas revisiones podrían ser de utilidad para predecir el rendimiento inicial.

Según Benveniste y Spindt (1989), los inversores serían incentivados a revelar información positiva concediendo una mayor proporción de las acciones a aquellos que propongan precios más altos. De esta forma, los inversores compensarían un menor rendimiento por acción con una mayor cantidad de acciones.

Hanley (1993) sostiene que la revisión del precio puede interpretarse como un signo de incertidumbre sobre las expectativas de la compañía. Desde este punto de vista, una revisión fuerte al alza o a la baja del precio indicaría un mayor riesgo a priori que se reflejaría en un mayor movimiento del precio durante el primer día. La variable que propone para medir este efecto responde a la expresión:

Donde Pf es el precio final de la oferta y Pe el precio esperado definido como el punto medio del rango de oferta.

Es razonable aceptar que la señal emitida al mercado puede modelarse como una función de la distancia entre el precio final de oferta y el punto medio del rango de precios de oferta. Sin embargo, cabría la posibilidad de considerar que la señal puede ser positiva o negativa y suponer que la relación entre el cambio de precio y la intensidad de la señal no es lineal, especialmente en los casos extremos.

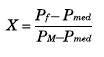

Por estas razones, se propone una representación alternativa que parte de la relación entre la diferencia del precio y el punto medio del rango ofertado y la desviación entre el precio máximo y este mismo punto. Es decir:

Donde Pf es el precio final de la oferta; Pmed el punto medio del rango y PM el límite superior del rango propuesto.

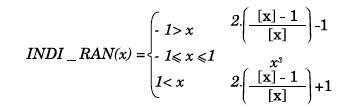

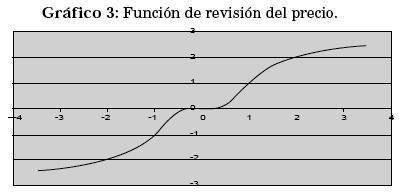

A la función se le pedirían las siguientes características:

- Tiene que ser una función creciente y centrada en el cero, en la que un desplazamiento positivo conduzca a un índice positivo y viceversa.

- El crecimiento hacia los extremos del rango de precios tiene que ser más que proporcional, de forma que, a medida que el precio de venta se aproxime a los extremos del rango, la señal sea mucho más intensa.

- Una vez fuera del rango de precios la función tiene que tener un rápido crecimiento o decrecimiento, para indicar el salto cualitativo de haber desbordado las previsiones del banco de inversiones para bien o para mal.

- Se considera que la función debe asintotarse en un valor determinado al considerar que más allá de un punto, la señal emitida al mercado es tan fuerte que un desplazamiento mayor no debe aportar una ganancia marginal de información importante. Esto se ha decidido para controlar los efectos perversos que pudiesen tener sobre los modelos los valores extremos.

Una función definida por tramos a partir de los valores del índice x, recién presentado, que respondería a estas características, es:

Tal y como queda de manifiesto en el Gráfico 3, los valores de la función para las posibles revisiones de precios se ajustan a los criterios establecidos con anterioridad.

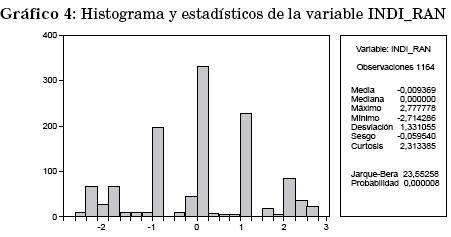

Los detalles sobre la distribución de esta variable para los elementos de la muestra se pueden apreciar en el Gráfico 4. Entre los detalles a destacar se encuentra el hecho de que el precio final tiende a estar, bien en el punto medio del rango inicial, o en los extremos del mismo, pero raramente en puntos intermedios. De hecho, es notablemente menos frecuente que la revisión sitúe el precio de oferta en estos últimos que fuera del rango.

4.4. Precio final de oferta (Precio)

Hay autores como Chalk y Peavy (1987) que sugieren que el precio debe ser incluido como variable explicativa. Los resultados de su estudio ponen de manifiesto una correlación negativa entre el precio de emisión y el rendimiento inicial.

En su artículo desarrollan el argumento de que las acciones emitidas con precios muy pequeños han estado tradicionalmente muy asociadas a compañías con un perfil de riesgo muy alto. Por esta razón, el precio puede considerarse un indicador sobre el tipo de empresa. Como segunda explicación, sugieren que dado que las empresas que emiten acciones con precios bajos suelen ser de pequeño tamaño, el rendimiento podría entenderse como una prima riesgo por liquidez. Chalk y Peavy también mencionan una tercera causa, los costes de transacción. Aquellas compañías cuyo precio de colocación era pequeño, presentaban diferenciales entre los precios de compra y venta8 mucho mayores que el resto.

Tal y como ocurría en el caso de la reputación de los asesores financieros, la tendencia documentada por Chalk y Peavy podría haber cambiado en los años noventa. Beatty y Welch (1996) detallan cómo el cambio de muestra desde la primera versión de su estudio, que empleaba datos de los años ochenta hasta la última, llevó a un cambio de signo inconsistente con las teorías clásicas.

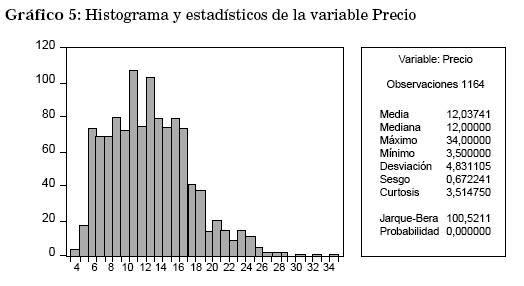

Al igual que se hizo en los casos anteriores, se facilita información detallada sobre la variable PRECIO. El Gráfico 5 permite ver cómo el rango de precios de oferta es bastante amplio. Sus valores oscilan entre 3,5 y 34 dólares por acción, aunque la mayoría se encuentra entre los 5 y 16.

4.5. Porcentaje de capital emitido (RETE)

El porcentaje de capital emitido, medido como el cociente del número de acciones colocadas entre el número final de acciones que no formaron parte de la operación, será empleado para aproximar el porcentaje de capital retenido por los accionistas.

Según Leland y Pyle (1977), los accionistas de las compañías que están considerando hacer colocaciones, y en especial los emprendedores suelen tener atada una buena parte de sus activos en el capital de estas empresas. Por esta razón, los emprendedores con aversión al riesgo tenderían a diversificar su riesgo vendiendo parte de sus acciones durante la salida a bolsa.

Dado que estos tienen información de tipo interno sobre la calidad de la empresa, un inversor podría interpretar la ratio de retención como una señal de calidad. Ante información confidencial de carácter positivo los accionistas intentarían diluir lo menos posible su participación emitiendo el mínimo capital posible. Por el contrario, información de tipo negativo llevaría a un intento de liquidar su posición vendiéndola en la salida a bolsa. Es más, en el contexto de una salida a bolsa, los accionistas originales podría llegar a retener una participación en la empresa mayor de la deseada, con el objeto de emitir al mercado una señal de calidad. Otros estudios como Grinblatt y Hwang (1989) abundan en esta interpretación del porcentaje de capital emitido como señal de calidad.

Desgraciadamente, para un buen porcentaje de las operaciones no se dispone de un desglose del porcentaje de acciones primarias y secundarias. Por esta razón, se ha aproximado este efecto mediante una variable que no es exactamente la tradicional.

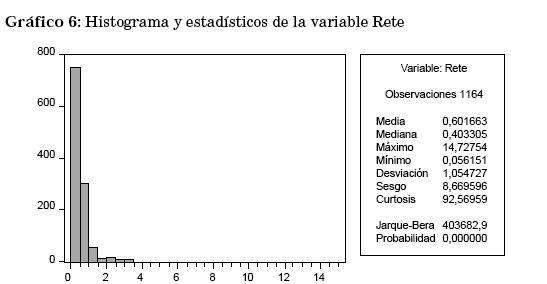

El Gráfico 6 pone de manifiesto la existencia de dos valores, cuya propiedad inicial quedó extremadamente diluida. Estos elementos extremos, que potencialmente podrían distorsionar los resultados de las regresiones, corresponden a compañías financieras que incluyen bancos y fondos inmobiliarios.

4.6. Tamaño de la colocación (LTAM)

Esta variable será representada a través del logaritmo del tamaño de la emisión medido en millones de dólares excluyendo el green shoe.9 La literatura académica ha documentado desde Ritter (1984) una relación inversa entre el tamaño de la colocación y el rendimiento.

Una gran cantidad de artículos posteriores como Hansen y Torregrosa (1992) o Jain y Kini (1999), entre otros, recurren a una representación que coincide con la que será usada en este estudio. Estos autores sostienen que, en general, las compañías de mayor tamaño se caracterizan por tener una base accionaria más amplia y ser más conocidas por los posibles inversores. Esto se traduciría en una menor asimetría de información y, por tanto, en un menor riesgo de inversión, lo que repercutiría en un menor rendimiento inicial.

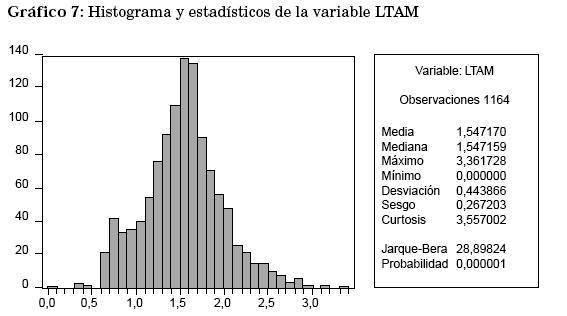

La transformación logarítmica del tamaño tiene como resultado la distribución reflejada en el Gráfico 7, caracterizada principalmente por la simetría.

5. ANÁLISIS

En este apartado se evalúan las dos nuevas caracterizaciones propuestas para recoger la influencia de factores presentados en el apartado correspondiente a la descripción de las variables.

Tal y como se avanzó en la sección metodológica, se descartarán una serie de patrones con el objeto de evitar distorsiones provocadas por valores extremos. Tendrán este tratamiento todos aquellos elementos muestrales que cumplan al menos una de las siguientes condiciones: LTAM>3; RETE>2,5; Prestigio> 0,035; AMP_RAN>1; INFR_AJ >2,5 e INDI_RAN_HAN>=1. El resultado es una muestra de trabajo de 1.117 elementos, lo que supone una cesión del 4% del conjunto original.

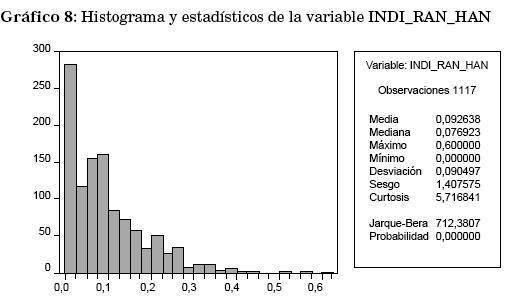

La definición clásica que pretende capturar el efecto señalizador del precio final frente al rango propuesto inicialmente ya fue presentada con anterioridad. El Gráfico 8 muestra el histograma y los estadísticos relacionados con esta variable. Su examen deja de manifiesto cómo los precios de oferta tienden a estar centrados en el punto medio del rango no vinculante. El número de salidas a bolsa para las que la revisión en términos absolutos es superior a cero tiende a decrecer de forma más que proporcional con la distancia.

Ante la imposibilidad de reproducir el análisis de Carter y Manaster, se ha recurrido a una variable dicotómica que tome el valor uno cuando el coordinador global o uno de los codirectores de la salida a bolsa se pueda considerar prestigioso y cero en caso contrario. La definición de prestigioso será la avanzada en la descripción de variables. Todo asesor que aparezca en forma consistente durante los años del estudio (1996-1999) entre los 25 bancos que dirigieron operaciones por un importe más elevado participará de esta consideración.

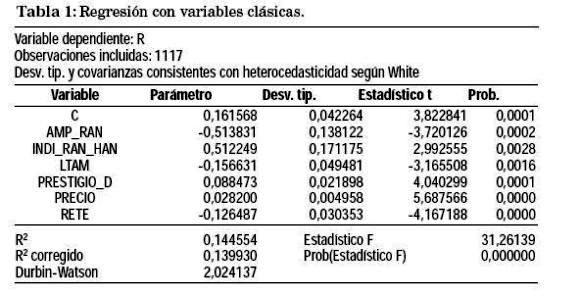

El resultado de la estimación del primer modelo se presenta en la Tabla 1. A causa de la presencia de heterocedasticidad, se recurrió al ajuste propuesto por White.

El modelo tiene una capacidad de ajuste limitada, tal y como se puede apreciar en los bajos valores de R2. Pese a esto, el estadístico está en línea con los obtenidos por la mayoría de los autores. Los estadísticos t ponen de manifiesto que todas las variables explicativas resultan significativas al 5%.

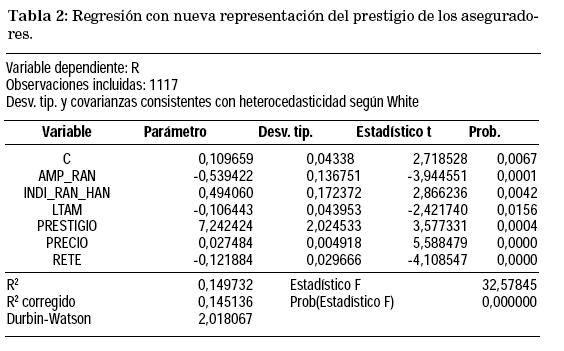

Siguiendo el esquema propuesto, tras la primera regresión ajustada sobre las variables clásicas se procede a reemplazar cada una de éstas por la nueva alternativa. La sustitución de la variable Prestigio_D por la medida derivada de la distancia de Mahalanobis, conduce al modelo de la Tabla 2.

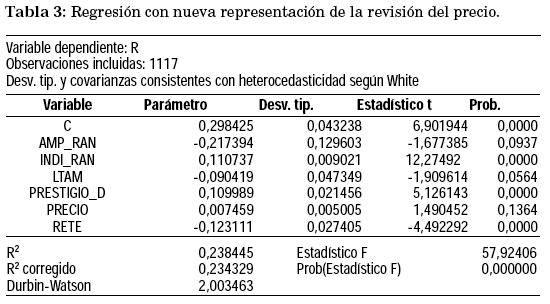

Como se puede apreciar, la nueva variable mejora de una forma muy leve la capacidad explicativa del modelo. R2 apenas sube de 0,1446 a 0,1497. Sin embargo, la estimación del tercer modelo en el que se cambia la variable clásica (INDI_RAN_HAN) por la propuesta (INDI_RAN) conduce a resultados notablemente superiores (Tabla 3).

La comparación del primer modelo con este último pone de manifiesto dos diferencias básicas. La primera de ellas es que R2 crece de forma importante, desde 0,1497 a 0,2384, lo que pone de manifiesto la superioridad de la representación elegida. La segunda tiene que ver con la representatividad de las variables explicativas. Frente al primer caso, en que todas resultaron relevantes, en el tercero podemos rechazar al 5% que la amplitud del rango no vinculante propuesto a los inversores potenciales, el tamaño de la colocación y el precio definitivo al que se hizo la venta de las acciones resulten significativas.

6. CONCLUSIONES

En este trabajo se ha estudiado, mediante modelos de regresión lineal, la influencia de una serie de variables relacionadas con la forma de estructurar una salida a bolsa sobre el rendimiento del primer día.

Entre las variables explicativas propuestas, se han presentado dos nuevas formas de controlar la influencia de factores cuya relevancia ya ha sido puesta de manifiesto en la literatura como son la reputación de los asesores financieros y la relación entre el rango orientativo, propuesto inicialmente a los inversores potenciales y el precio final de oferta. A la vista de los resultados, todo indica que la primera de éstas introduce una pequeña prima de capacidad explicativa y la segunda bate por un amplio margen a la representación clásica.

Los histogramas sugieren que la transformación logarítmica, tanto de la variable dependiente como de una parte de las explicativas, favorecería un mejor ajuste de los modelos lineales. A pesar de esto, se ha optado por mantener la representación para poder comparar los resultados con los de modelos alternativos recogidos en la literatura (suelen presentar valores en torno a 0,15).

Adicionalmente, se puede destacar que en varios casos se han encontrado ciertas inconsistencias con las teorías clásicas.

El precio presenta un coeficiente asociado con signo positivo. Esto choca con la teoría tradicional que asocia precios bajos a rendimientos iniciales altos a movimientos más fuertes. Sin embargo, los resultados están en línea con los presentados por Beatty y Welch (1996).

El segundo caso corresponde a la amplitud del rango. Según la teoría vigente, un rango amplio podría ser interpretado como una señal de incertidumbre sobre el valor de la acción. Por esta razón, el inversor demandaría un mayor descuento para compensar el riesgo. A su vez, esto debería manifestarse en un coeficiente significativo de signo positivo. En este estudio se ha obtenido un signo negativo en todos los casos.

La tercera anomalía detectada está relacionada con el prestigio de los asesores financieros vinculados al proyecto. Los resultados chocan con las teorías tradicionales de certificación y señalización y asocian un mayor prestigio por unidad de capital emitido a rendimientos iniciales más elevados. De nuevo, se cuenta con el precedente de Beatty y Welch (1996).

El principal fruto de este trabajo es señalar dos líneas aparentemente prometedoras hacia una mejor comprensión de los factores que influyen en el rendimiento inicial de las salidas a bolsa. De cara al futuro, cabría la posibilidad de explorar el uso de nuevos índices de revisión de precio, probablemente asimétricos. Así mismo, podría ser interesante el traslado del estudio de la influencia de los asesores financieros a otros períodos temporales. De esta forma, sería posible determinar con mayor precisión si, efectivamente, la nueva propuesta es superior a la alternativa dicotómica.

NOTAS AL PIE DE PÁGINA

3. Investigación financiada por el Ministerio de Ciencia y Tecnología, a través del proyecto Tracer, Ref: TIC2002-04498-C05-04.

4. Media no ponderada de la diferencia entre los precios de salida y el primer precio de cierre.

5. Ritter (2003) incluye el resultado de una importante tarea de revisión literaria que contiene un listado de rendimientos iniciales medios para 38 países.

6. National Association of Securities Dealers.

7. Modelos estimados con Econometric Views 3.1.

8. Traducción del término inglés: bid-ask spreads.

9. Opción de las entidades colocadoras para vender un número de títulos superior al ofrecido inicialmente.

7. BIBLIOGRAFÍA

Balvers, R.J., McDonald, B. y Miller, R.E., 1988. Underpricing of new issues and the choice of auditor as a signal of investment banker reputation. Accounting Review, vol. 63, No. 4, pp. 605-622. [ Links ]

Beatty, R.P. y Ritter J.R., 1986. Investment banking, reputation, and the underpricing of initial public offerings. Journal of Financial Economics vol. 15, No. 1/2, pp. 213-232. [ Links ]

Beatty, R.P., y Welch, I., 1996. Issuer expenses and legal liability in initial public offerings. Journal of Law and Economics, vol. 39, pp. 545-602. [ Links ]

Benveniste, L.M. y Spindt, P.A., 1989. How investment bankers determine the offer price and allocation of new issues. Journal of Financial Economics, vol. 24, pp. 343-362. [ Links ]

Carter, R.B., y Manaster, S., 1990. Initial public offering and underwriter reputation. Journal of Finance, vol. 45, pp. 1045-1067. [ Links ]

Chalk, A.J. y Peavy, J.W. III, 1987. Initial public offerings: daily returns, offering types and the price effect. Financial Analyst Journal, vol. 43, No. 5, pp. 65-69. [ Links ]

Downes, D., y Heinkel, R., 1982. Signalling and the valuation of unseasoned new issues. Journal of Finance, vol. 37, No. 1, pp. 1-10. [ Links ]

Grinblatt, M. y Hwang, C.Y., 1989. Signalling and the pricing of new issues. Journal of Finance, vol. 44, pp. 393-420. [ Links ]

Hanley, K.W., 1993. The underpricing of initial public offerings and the partial adjustment phenomenon. Journal of Financial Economics, vol. 34, No. 2, pp. 231-250. [ Links ]

Hansen, R.S. y Torregrosa, P., 1992. Underwriter compensation and corporate monitoring. Journal of Finance, vol. 47, No. 4, pp. 1537-1555. [ Links ]

Hayes, S.L., 1971. Investment banking: power structure in flux. Harvard Business Review vol. 49, No. 2, pp. 136-152. [ Links ]

Ibbotson, R.G. y Jaffe, J.F., 1975. Hot issue markets. Journal of Finance, vol. 30, No. 4 , pp. 1027-1042. [ Links ]

Ibbotson, R.G., Sindelar, J.L. y Ritter, J.R., 1988. Initial Public Offerings. Journal of Applied Corporate Finance, vol. 1, No. 2, 37-45. [ Links ]

Jain, B.A. y Kini, O., 1999. On investment banker monitoring in the new issues market. Journal of Banking and Finance, vol. 23, pp. 49-84. [ Links ]

Johnson, J.M. y Miller, R.E., 1988. Investment banker prestige and the underpricing of initial public offerings. Financial Management, vol. 17, No. 2, pp. 19-29. [ Links ]

Leland, H. y Pyle, D., 1977. Informational asymmetries, financial structure and financial intermediation. Journal of Finance, vol. 32, pp. 371-387. [ Links ]

Mahalanobis, P.C., 1936. On the generalized distance in statistics. Proceedings of the National Institute of Science of India, vol. 12, pp. 49-55. [ Links ]

Neuberger, B.M., Hammond, C.T., 1974. A study of underwriters" experience with unseasoned new issues. Journal of Financial and Quantitative Analysi, vol. 9, No. 2, pp. 165-177. [ Links ]

Ritter, J.R., 1984. The "hot issue" market of 1980. Journal of Business, vol. 57, No. 2, pp. 215-241. [ Links ]

Ritter, J.R. y Welch, I., 2002. A review of IPO activity, pricing, and allocations. Journal of Finance, vol. 57, No. 4, pp. 1795-1828. [ Links ]

Ritter, J.R., 2003. Differences between european and american IPO markets. European Financial Management, pendiente de publicación. [ Links ]

Stoll, H.R., y Curley, A.J., 1970. Small business and the new issues market for equities. Journal of Financial and Quantitative Analysis, vol. 5, No. 3, pp. 309-322 [ Links ]