Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Estudios Gerenciales

Print version ISSN 0123-5923

estud.gerenc. vol.23 no.103 Cali Apr./June 2007

INTEGRANDO INFORMACIÓN DE CARÁCTER TEMPORAL Y TRANSVERSAL EN LA PREDICCIÓN DEL RENDIMIENTO INICIAL DE LAS SALIDAS A BOLSA

Incorporating temporary and transverse information to the forecast of stock performance during initial public offerings.

DAVID QUINTANA MONTERO1, PEDRO ISASI VIÑUELA2

1Doctor en Ciencias Empresariales, Universidad Pontificia Comillas, España. Docente, Universidad Carlos III de Madrid. dquintan@inf.uc3m.es

2Doctor en Informática, Universidad Politécnica de Madrid, España. Docente, Universidad Carlos III de Madrid. isasi@ia.uc3m.es

Fecha de recepción: 13-3-2007 Fecha de aceptación: 22-5-2007

RESUMEN

Este artículo aborda el fenómeno del rendimiento inicial de las salidas a bolsa a través de modelos que consideran la cuestión tanto desde un punto de vista longitudinal como transversal. La propuesta consiste en una forma de incorporar tanto la inercia del mercado primario como información relacionada con la estructura de la colocación al estudio de casos concretos. Los resultados ponen de manifiesto una mejora substancial de la capacidad explicativa de las regresiones empleadas.

PALABRAS CLAVESalida a bolsa, rendimiento inicial, inercia

Clasificación JEL: G10, G12 y G32

ABSTRACT

This article discusses the short-term performance of initial public offerings using an approach that considers both cross-sectional and longitudinal perspectives. We present a way to combine the inertia in the IPO market and variables related to the offering structure to predict the initial return of specific companies. The combination of both results in a substantial increase in the explanatory power of the regression models used to asses the results.

KEY WORDS

IPO, underpricing, inertia

JEL Classification: G10, G12 y G32

1. INTRODUCCIÓN

La literatura académica sobre finanzas ha venido documentando importantes movimientos en el precio de las acciones durante el día de su admisión a cotización. Estos, identificados inicialmente en Stoll y Curley (1970), suelen aparecer en forma de importantes ganancias medidas por la diferencia entre el precio de oferta y el de cierre, para las que todavía no se han encontrado explicaciones definitivas.

Entre las múltiples teorías que se han propuesto se pueden encontrar dos grandes corrientes. La primera de ellas relaciona el rendimiento inicial con la existencia de información asimétrica. Dentro de ésta, se podrían mencionar aquellas que consideran que los emisores estarían mejor informados que los inversores. Esta circunstancia estimularía a los emisores a mostrar indicios de calidad al ofrecer descuentos que estarían fuera del alcance de aquellas compañías con peores perspectivas (Welch, 1989). En el ámbito de las teorías de la señalización, que es como se denomina al fenómeno, también se ha considerado que tanto la reputación de los coordinadores de las emisiones (Beatty y Ritter, 1986) como la de los auditores (Titman y Trueman, 1986) podrían ser interpretadas por el mercado como indicadores de calidad y, por ello, afectarían el rendimiento inicial. Otras propuestas dentro de la primera corriente serían las que consideran que la asimetría principal se daría entre los inversores. Rock (1986) sugiere que, con este supuesto, los inversores con más información acudirían solamente a aquellas colocaciones más rentables. A causa de esto, los peor informados terminarían sufriendo la maldición del ganador, es decir, acabarían acaparando una proporción mayor de las acciones poco rentables. Para compensar este riesgo, los emisores se verían forzados a ofrecer un descuento para mantener la demanda. En esta misma categoría, Welch (1992) expuso otra explicación que se fundamenta en las cascadas de información que se producirían al tratar las expectativas de los inversores sobre el comportamiento de otros inversores. En la segunda gran corriente se enclavarían propuestas muy variadas, que van desde ver la infravaloración como un mecanismo de protección contra demandas (Tininc, 1988), el resultado de un problema de agencia entre los aseguradores y los emisores (Loughran y Ritter, 2002) o la sobreestimación sistemática de las probabilidades de éxito de las compañías por parte de los inversores (Loughran y Ritter, 1995).

Muchas de las teorías mencionadas vinculan el rendimiento inicial a distintos aspectos relacionados con el proceso de la colocación de acciones. Adicionalmente, cabría la posibilidad de considerar la existencia de inercia en el mercado primario, de tal forma que el rendimiento inicial de las acciones viniese condicionado no sólo por factores relacionados con la empresa concreta sino por el clima imperante en el mercado. Será sobre estas dos facetas donde se apoyen los modelos ajustados en este estudio.

El objetivo de este trabajo es proponer una forma de integrar ambas dimensiones. Por un lado, la inercia que pudiese llevar el mercado de salidas a bolsa y, por otro, la información relativa a la estructura de colocación de las distintas empresas. El objetivo final de esto sería poder hacer predicciones concretas para el rendimiento inicial que pudiesen ser utilizadas en la práctica.

La estructura del artículo será la que sigue: en primer lugar se detallará la metodología a emplear. El paso siguiente consistirá en la presentación de la muestra a utilizar. Acto seguido se abordará la sección correspondiente al análisis. Por último, el apartado restante quedará reservado para las conclusiones y la mención de posibles formas de extender el trabajo realizado.

2. METODOLOGÍA

Tal y como se anticipó en la introducción, se tratará de integrar información de tipo temporal y de corte transversal, para predecir el rendimiento inicial de las salidas a bolsa. Para ello se recurrirá a modelos de regresión que combinarán dos tipos de variables independientes. Por un lado, se contará con un indicador que recoge la situación prevista del mercado el día de la admisión a cotización de la empresa y, por otro, con una serie de variables específicas para cada empresa en particular. Con el objeto de dejar de manifiesto la aportación de la información relativa al mercado, se ajustará un modelo completo y otro que sólo cuente con las variables de corte transversal. Se empleará el contraste de heterocedasticidad de White al 5% y, en caso de no poder rechazar la hipótesis de heterocedasticidad, se usarán covarianzas y desviaciones consistentes con su presencia.

Todo esto requiere una presentación formal, tanto de la variable dependiente como de las variables independientes, lo que será el objeto de los siguientes subapartados.

2.1. Variable dependiente

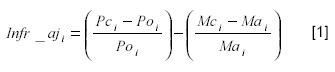

El primer paso consistirá en definir la variable dependiente. Se definirá el rendimiento inicial ajustado de una acción como el cambio porcentual entre el precio de oferta al precio de cierre del primer día menos el rendimiento del índice general del mercado en que cotiza, es decir:

Donde Infr_aji es el rendimiento inicial ajustado de la acción i; Poi el precio de oferta de la acción i; Pci el precio de cierre de la acción i; Mai el índice de mercado al cierre del día anterior en que la acción i fuese admitida a cotización y Mci el índice de mercado al cierre del día en que la acción i fuese admitida a cotización. Los índices que se emplearán en el análisis serán en S&P 500, el NASDAQ Composite y el AMEX Composite según el mercado en que fuese admitida a cotización cada compañía.

2.2. Indicador de situación del mercado

El cálculo de la variable a utilizar para aproximar la situación del mercado está basado en Quintana et al. (2006). Siguiendo la aproximación propuesta en ese trabajo, se generarán tres índices diarios de rendimiento inicial a partir de los cuales se elaborarán las predicciones. Estos índices representan la media ponderada del rendimiento inicial de las acciones admitidas a cotización día a día, considerando solamente aquellos días en los que se realizaron operaciones de esta naturaleza.

Las series consideran tres posibles fuentes de tendencia en el mercado. La posibilidad de que haya cierta inercia en el mercado que afecte a las compañías pertenecientes a segmentos relacionados con las tecnologías de la información, la posibilidad de que afecte al resto o, por último, la alternativa de que afecte a todas las compañías, independientemente de la industria en que desempeñe sus actividades. Esto hará que dispongamos de dos predicciones aplicables a cada operación. Una compañía de tipo tecnológico contará con las predicciones para las series Global o Tecnológica (TMT). El resto podría apoyarse en predicciones para las series Global o No Tecnológica (NTMT).

La definición de TMT parte del sector de actividad principal declarado por la compañía y especificado a través de un conjunto de cuatro cifras (código SIC) correspondientes al sistema de clasificación industrial desarrollado por el Departamento de Comercio estadounidense. Los códigos abarcados son: 2721, 3571, 3572, 3577, 3651, 3652, 3661, 3663, 3669, 3671, 3674, 3679, 4812, 4813, 4822, 4832, 4833, 4841, 4899, 7311, 7319, 7371, 7372, 7373, 7374 y 7375. Este criterio ha sido ampliado para incluir aquellas compañías para las que Internet era un pilar central de su estrategia, así como las consultoras de tecnologías de la información.

El esquema utilizado para descartar los elementos extremos etiquetará como tales aquellas operaciones cuyos rendimientos iniciales superen umbrales de siete desviaciones típicas para las series TMT y Global y seis para NTMT. Las predicciones para cada serie consistirán en la media móvil del índice, calculada sobre los cinco días de operaciones anteriores a la fecha objeto de interés. Dada la actividad del mercado en las fechas consideradas, esto supone que se estimará que el rendimiento esperado de las acciones que se admitiesen hoy a cotización estaría en la línea de lo que sucedió en promedio con todas las compañías similares que salieron a bolsa durante la semana a semana y media anterior.

Dado que para cada compañía se cuenta con dos predicciones posibles para la situación del mercado, será necesario definir un criterio de selección. El sistema que se propone trabaja a partir de la capacidad explicativa de las distintas series de predicciones para operaciones anteriores de perfil similar. Las compañías se agruparán en dos grupos, en función de las series entre las anteriores que les fuesen aplicables para hacer predicción. Es decir, agruparemos todas las salidas incluidas dentro de la definición de los segmentos "Global y TMT" y "Global y NTMT" . Tras esto, procederemos a calcular el error de predicción obtenido por cada una de las dos series distintas aplicables a cada operación. A partir de estas cifras, definiremos un sistema de votación. Aquella serie que mejor prediga el movimiento del precio de una acción obtendrá un punto. En caso de empate, todas aquellas series que minimicen el error recibirán un punto.

Una vez hecho esto, se sumará la puntuación correspondiente a cada serie predictiva, aplicable en las cinco operaciones anteriores pertenecientes al mismo grupo. Es decir, sólo se tendrán en cuenta las puntuaciones derivadas de operaciones que coinciden en las series temporales que les son aplicables a su predicción. La elección de cinco como número de operaciones ha sido subjetiva. Se considera que es un número suficientemente grande para ofrecer indicios de qué estructura tiene la inercia del mercado para un determinado tipo de operación en un momento dado sin ceder mucha muestra. No se ha probado con valores alternativos. Dado que las salidas a bolsa que tienen lugar cada día se consideran simultáneas, existe la posibilidad de que haya que escoger entre varias para no superar el número de cinco. En ese caso, la selección sería aleatoria. Aquella serie que obtenga más puntos para cada operación será la empleada para predecir el movimiento del mercado para ese caso concreto.

En algunos casos, habrá más de una serie con el mismo número de puntos. En estas ocasiones, el criterio de selección secundario será el error cuadrático medio de predicción de las series sobre las cinco operaciones. Aquella de entre las que tuviesen más puntos que presente un menor error cuadrático medio será elegida mejor predicción.

El resultado de esto será un conjunto de predicciones sobre la situación del mercado para cada una de las operaciones que serán recogidas por la variable SERIES. Estas predicciones serán comunes a todas las compañías del mismo tipo que salgan a bolsa el mismo día.

2.3. Variables de corte transversal

El conjunto de variables de corte transversal seleccionado consta de seis indicadores, relacionados con la estructura de la colocación de acciones. Cada una de ellas será descrita en los subapartados que se presentan a continuación.

2.3.1. Prestigio de los Asesores Financieros (PRESTIGIO)

Uno de los factores en el ámbito de las salidas a bolsa cuya influencia ha sido más estudiada es la elección de coordinador global. La literatura ha tratado extensamente la influencia de la reputación del banco de inversiones sobre el comportamiento de la acción a corto plazo. Merecen especial mención los trabajos de Neuberger y Hammond (1974), Beatty y Ritter (1986), Johnson y Miller (1988) y Carter y Manaster (1990) que muestran la existencia de relación entre el prestigio y el rendimiento del primer día. Esta idea se vio reforzada posteriormente con Beatty y Welch (1996).

La influencia de los asesores se modelará mediante una variable que acumula los índices de prestigio asociados a todos los bancos que ejercieron el papel de director o codirectores en la salida a bolsa. Estos índices, que dependen de la cantidad de capital colocado y del número de operaciones lideradas, se elaborarán siguiendo el método propuesto por Quintana e Isasi (2005).

2.3.2. Rango Inicial de Precios (AMP_RAN)

Tras considerar la importancia de elegir un buen grupo de colocadores, se procederá a tratar la influencia de una de sus funciones principales, que es la elección de un rango orientativo de precios para presentar a los inversores en las primeras etapas del proceso de salida a bolsa. La literatura tradicionalmente sostiene que rangos amplios están asociados a rendimientos más elevados. La justificación sería que estos denotan dificultad por parte del emisor y sus asesores para establecer una valoración adecuada, lo que a su vez debería traducirse en primas de riesgo más elevadas.

Siguiendo a Hanley (1993) se usará como índice explicativo el porcentaje sobre el precio mínimo del rango que supone el precio máximo.

2.3.3. Revisión Final del Precio de Venta (IND_RAN)

Hanley (1993) propone que la relación entre el precio final de oferta y el rango no vinculante puede interpretarse como un signo de incertidumbre sobre las expectativas de la compañía y, por tanto, es susceptible de influir en el rendimiento a corto plazo. Según esta autora, una importante revisión al alza o a la baja del precio podría ser interpretada por el mercado como un mayor riesgo a priori que se reflejaría en un mayor rendimiento inicial.

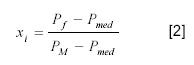

La variable sugerida para medir este efecto es la propuesta por Quintana e Isasi (2005) y parte de la relación entre la diferencia del precio y el punto medio del rango ofertado y la desviación entre el precio máximo y este mismo punto. Es decir:

Donde Pf es el precio final de la oferta; Pmed el punto medio del rango y PM el límite superior del rango propuesto.

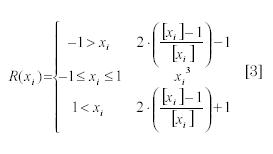

El índice final de revisión R(xi), vendría dado por la expresión:

2.3.4. Precio Final de Oferta (PRECIO)

El indicador recién presentado se apoyaba para su cálculo en el precio de emisión. Esta misma cifra, sin ninguna alteración, puede ser incluida como variable explicativa. Chalk y Peavy (1987) encontraron una relación inversa entre el precio de emisión y el rendimiento durante el primer día. Esta tendencia podría haber cambiado en los años noventa. Beatty y Welch (1996) detallan cómo el cambio de muestra desde la primera versión de su estudio, que empleaba datos de los años ochenta, hasta la última supuso un cambio de signo en esta relación que la hacía inconsistente con las teorías clásicas.

2.3.5. Proporción de Capital Emitido (RETE)

En numerosos trabajos se ha puesto de manifiesto la existencia de una relación entre el movimiento de precios del primer día y el porcentaje de capital retenido por los accionistas iniciales en la colocación. Entre otros, se pueden mencionar los trabajos de Leland y Pyle (1977) o Grinblatt y Hwang (1989).

Desgraciadamente, para un buen porcentaje de las operaciones no se dispone de un desglose del porcentaje de acciones primarias y secundarias que fueron colocadas. Por esta razón, se ha aproximado esta variable a través de la proporción de acciones que se colocó en la salida a bolsa con respecto al número de acciones de la compañía que no formó parte de la operación.

2.3.6. Tamaño de la Colocación (LTAM)

Esta variable representa el logaritmo del tamaño de la emisión medido en millones de dólares, excluyendo la opción de sobresuscripción. La literatura ha recogido desde Ritter (1984) una relación inversa entre el tamaño de la colocación y el rendimiento. Beatty y Ritter (1986) emplean el inverso del tamaño como indicador a priori de la incertidumbre asociada a la compañía.

Muchos artículos posteriores, como los de Hansen y Torregrosa (1992) o Jain y Kini (1999), entre otros, recurren a una representación alternativa que coincide con la que se usará en este trabajo. En general, las compañías de mayor tamaño se caracterizan por tener una base accionarial más amplia y ser más conocidas por los posibles inversores, hecho que se traduciría en una menor asimetría de información y, por tanto, en un menor riesgo de inversión.

3. DATOS

La muestra inicial consta de 865 salidas a bolsa, que tuvieron lugar entre enero de 1998 y diciembre de 1999. Estos datos son relativos a admisiones a cotización en el NASDAQ, AMEX y NYSE y excluyen ADRs y unit offerings.1 La fuente principal de información ha sido Hoovers Online. En algunos casos, se ha recurrido a IPO Data Systems como fuente secundaria.

Adicionalmente, el estudio exige el uso de índices que permitan seguir la evolución de los mercados mencionados, con el objeto de ajustar los rendimientos iniciales en función del movimiento del mercado. La información relativa a los composites del NASDAQ y AMEX se obtuvo de la National Association of Securities Dealers y se usó Bloomberg como fuente de los cierres diarios del S&P 500.

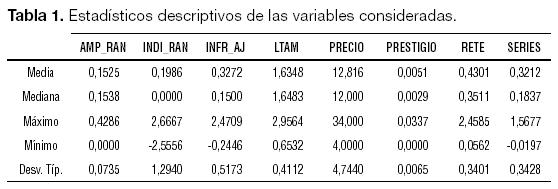

Se cuenta con la información relativa al rendimiento inicial para todos los elementos muestrales, lo que es fundamental para realizar el trabajo de series temporales. Sin embargo, sólo se dispone de todas las variables necesarias de corte transversal para una parte de ellas. Por otro lado, el método exige el cálculo de errores de predicción para un conjunto de operaciones anteriores a la que se esté considerando, lo que obliga a ceder todavía más muestra. Finalmente, el conjunto para el que se dispone de toda la información necesaria consta de 382 compañías. Será sobre estos datos, sobre los que se ajustarán los modelos. Los estadísticos descriptivos correspondientes a estos se facilitan a continuación.

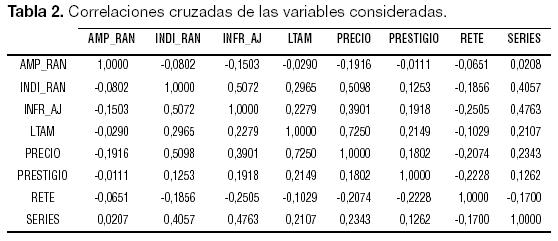

Por último, se aportan las correlaciones cruzadas entre variables. Como se puede ver, hay una correlación bastante alta entre el precio de salida y el tamaño de la colocación.

4. ANÁLISIS

Una vez presentadas las muestras y la metodología a seguir, se detallarán los resultados obtenidos al aplicar el procedimiento. En primer lugar, se ajustó un primer modelo de regresión en el que sólo se consideraron como variables explicativas las de corte transversal. Esto facilita una base de comparación sobre la que evaluar el segundo modelo más completo.

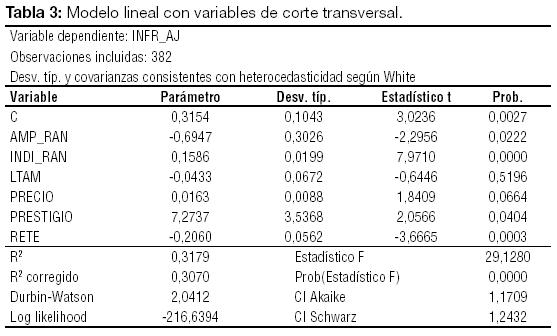

Tal y como queda de manifiesto en la Tabla 3, el modelo de corte transversal presenta un R2 corregido de 0,31 y un estadístico F de 29,13. Al no poder rechazar la hipótesis de presencia heterocedasticidad, se usaron covarianzas y desviaciones consistentes con su presencia Todas las variables explicativas resultan significativas al 10% salvo el tamaño, que no parece aportar demasiado. Si consideramos niveles del 5%, también resultaría cuestionable la relevancia del precio factor capaz de explicar el rendimiento inicial. Tanto la amplitud del rango de precios considerado en las primeras etapas de la oferta, como la proporción de capital colocado tienen una relación negativa con la variable dependiente. De forma contraria, mayores rectificaciones del precio con respecto al rango inicial y el respaldo de bancos de inversión más prestigiosos llevarían a menores subidas de cotizaciones.

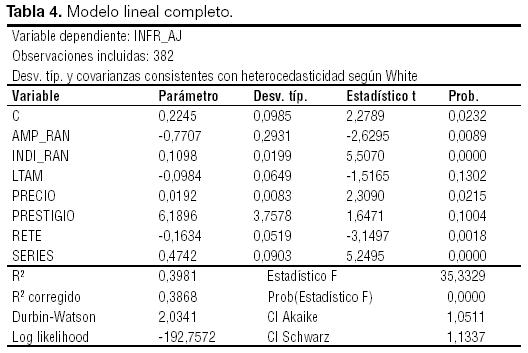

El contenido de la Tabla 4 refleja el resultado de la incorporación de la variable correspondiente a la inercia. Tanto el estadístico R2 corregido como el estadístico F indican mejoras en la capacidad de ajuste. El primero sube de 0,31 a 0,39 gracias a la nueva variable. Esta impresión viene reforzada por la bajada de los valores asociados a los criterios de información de Akaike y Schwarz. Al efectuar un test de variables omitidas se obtuvo un estadístico F de 49,81 y un ratio de verosimilitud de 47,76, ambos con p-valores de 0, lo que permite rechazar la irrelevancia de la variable. El resto de ellas se ven poco afectadas. Los signos de los coeficientes permanecen estables y no se dan muchos cambios en lo relativo a la relevancia de las variables independientes. El tamaño de la emisión sigue sin parecer especialmente útil. Los estadísticos t muestran cambios en la significatividad del precio de oferta y el prestigio. Resulta posible rechazar la irrelevancia a niveles del 5% del primero, mientras que la capacidad explicativa del segundo pasa a ser discutible.

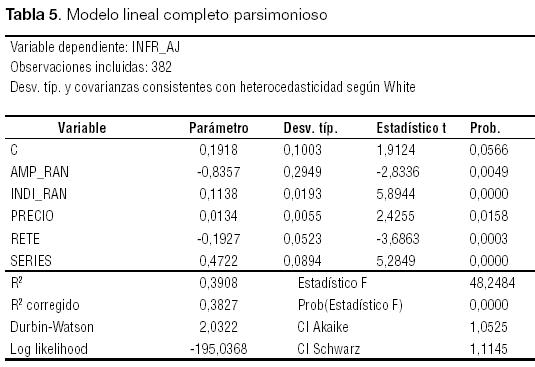

Por último, se ha intentado identificar un modelo más parsimonioso a través de la eliminación sucesiva de aquellas variables que no resultaban significativas al 5%. Tal y como queda de manifiesto en la Tabla 5, este criterio deja fuera a las variables LTAM y PRESTIGIO sin sacrificio de capacidad explicativa.

En vista de los resultados obtenidos, la inclusión de la variable correspondiente a la situación del mercado de emisión de acciones parece resultar beneficiosa. El estadístico t de 5,25 indica qué variable resulta significativa al 1% y, tal y como cabría de esperar, el coeficiente es positivo. Esto significa que el hecho de que las salidas a bolsa cercanas en el tiempo hayan tenido rendimientos iniciales positivos, está asociado a subidas del precio de la acción y viceversa. Todo esto lleva a pensar que los investigadores del área podrían beneficiarse de la incorporación de esta dimensión temporal en sus estudios.

5. CONCLUSIONES

En este trabajo se ha propuesto una forma de integrar la inercia del mercado de salidas a bolsa con información relacionada con la forma de estructurar las operaciones para intentar explicar el rendimiento del primer día de un conjunto de compañías. El esquema presentado permite poner en valor trabajos anteriores relativos a la presencia de inercia en el contexto de la predicción del rendimiento de acciones individuales, en lugar de rendimientos agregados.

Para esto, se ha presentado un sistema que selecciona una estimación entre dos para el rendimiento promedio de todas las acciones de perfil similar, admitidas a cotización el día de la salida a bolsa que corresponda. Esta estimación se calcula a partir de las medias móviles correspondientes a los cinco periodos anteriores de unos índices de rendimiento inicial. El resultado del método sugerido es un índice susceptible de ser incorporado a los modelos de corte transversal. El análisis de las regresiones lineales utilizadas para explicar el rendimiento inicial pone de manifiesto que la variable mencionada resulta de utilidad. La capacidad de ajuste de los modelos mejora notablemente y los contrastes permiten rechazar la falta de significación de la variable considerada.

A partir de este estudio se abren vías para trabajos futuros. Entre ellas se podrían destacar la medición de la importancia de este indicador en muestras sectoriales o contrastar su utilidad en otros periodos. Dado que la muestra está centrada en un periodo anormalmente activo, podría ser de interés replicar el estudio para el periodo anterior o posterior. Así mismo, se podría considerar la búsqueda de índices de fiabilidad que ayudasen a determinar hasta qué punto se deben tener en cuenta o no las predicciones anteriores sobre el estado del mercado y la forma de incorporarlos a los modelos explicativos.

Nota al pie de página1. Venta conjunta de acciones y otro tipo de activos, normalmente warrants.

AGRADECIMIENTOS

Los autores querrían mostrar su gratitud a los evaluadores anónimos por sus enriquecedores comentarios y agradecer la financiación prestada por el MCyT a través del proyecto OPLINK, Ref: TIN2006-08818-C04- 02BIBLIOGRAFÍA

1. Beatty, R.P. & Ritter J.R. (1986). Investment banking, reputation, and the underpricing of initial public offerings. Journal of Financial Economics, 15(1), 213-232. [ Links ]

2. Beatty, R.P. & Welch, I. (1996) Issuer expenses and legal liability in initial public offerings. Journal of Law and Economics, 39, 545-602. [ Links ]

3. Carter, R.B. & Manaster, S. (1990) Initial public offering and underwriter reputation. Journal of Finance, 45, 1045-1067. [ Links ]

4. Chalk, A.J. & Peavy, J.W. III (1987) Initial public offerings: daily returns, offering types and the price effect. Financial Analyst Journal, 43(5), 65-69. [ Links ]

5. Grinblatt, M. & Hwang, C.Y. (1989) Signalling and the pricing of new issues. Journal of Finance, 44, 393-420. [ Links ]

6. Hanley, K.W. (1993) The underpricing of initial public offerings and the partial adjustment phenomenon. Journal of Financial Economics, 34(2), 231-250. [ Links ]

7. Hansen, R.S. & Torregrosa, P. (1992) Underwriter compensation and corporate monitoring. Journal of Finance, 47(4), 1537-1555. [ Links ]

8. Jain, B.A. & Kini, O. (1999) On investment banker monitoring in the new issues market. Journal of Banking and Finance, 23, 49-84. [ Links ]

9. Johnson, J.M. & Miller, .RE. (1988) Investment banker prestige and the underpricing of initial public offerings. Financial Management, 17(2), 19-29. [ Links ]

10. Leland, H. & Pyle, D. (1977) Informational asymmetries, financial structure and financial intermediation. Journal of Finance, 32, 371-387. [ Links ]

11. Loughran, T. & Ritter, J.R. (1995) The new issues puzzle. Journal of Finance, 50(1), 23-51. [ Links ]

12. Loughran, T. & Ritter, J.R. (2002) Why don’t issuers get upset about leaving money on the table in IPOs?. Review of Financial Studies, 15, 413-43. [ Links ]

13. Neuberger, B.M. & Hammond, C.T. (1974) A study of underwriters’ experience with unseasoned new issues. Journal of Financial and Quantitative Analysis, 9(2), 165- 177. [ Links ]

14. Quintana, D. & Isasi, P. (2005) Revisión de precios y reputación de asesores financieros: dos propuestas de índices para explicar el rendimiento a corto plazo de las salidas a bolsa. Estudios Gerenciales, 94, 47-64. [ Links ]

15. Quintana, D., Gimeno, R. & Isasi, P. (2005) Detección de inercia sectorial en salidas a bolsa mediante modelos ARIMA y redes neuronales. Economía y Administración, 65, 29-53. [ Links ]

16. Ritter, J.R. (1984) The ‘hot issue’ market of 1980. Journal of Business, 57(2), 215-241. [ Links ]

17. Rock, K. (1986) Why new issues are underpriced. Journal of Financial Economics, 15, 187-212 [ Links ]

18. Stoll, H.R. & Curley, A.J. (1970) Small business and the new issues market for equities. Journal of Financial and Quantitative Analysis, 5(3), 309-322. [ Links ]

19. Tinic, S.M. (1988) Anatomy of initial public offerings of common stock. Journal of Finance, 43(4), 789- 822. [ Links ]

20. Titman, S. & Trueman, B. (1986) Information quality and the valuation of new issues. Journal of Accounting and Economics, 8, 159-172. [ Links ]

21. Welch, I. (1989) Seasoned offerings, imitation costs, and the underpricing of initial public offerings. Journal of Finance, 44, 421-450. [ Links ]

22. Welch, I. (1992) Sequential sales, learning, and cascades. Journal of Finance, 47, 695-732. [ Links ]