Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Estudios Gerenciales

Print version ISSN 0123-5923

estud.gerenc. vol.24 no.107 Cali Apr./June 2008

DECISIONES DE FINANCIACIÓN DE LA INDUSTRIA METALMECÁNICA DEL VALLE DEL CAUCA

Funding decisions in the metalmechanic industry of Valle del Cauca

JORGE ALBERTO RIVERA GODOY

Doctor Distinguido "Cum Laude" en Ciencias Económicas y Empresariales, Universidad Autónoma de Madrid, España, 1999. Especialista en Finanzas, Universidad del Valle 1991. Contador Público, Universidad Santiago de Cali, 1987. Profesor Titular de la Universidad del Valle. Coordinador del grupo de investigación en generación de valor económico -GIGVE - (categoría C de Colciencias). jarivera@univalle.edu.co

Fecha de recepción: 21-08-2007 Fecha de corrección: 13-11-2007 Fecha de aceptación: 22-02-2008

RESUMEN

Esta investigación tiene como objetivo conocer los factores que influyen en la toma de decisiones de financiamiento a largo plazo en la industria metalmecánica del Valle del Cauca (Colombia), hasta ahora no explorados.

Se realiza un estudio para el periodo 2000-2006, utilizando como método el análisis de la estructura financiera y la aplicación de un modelo econométrico de Datos de Panel, teniendo como marco de referencia las principales teorías sobre la estructura de capital y pruebas de campo en el ámbito nacional e internacional.

Se encuentra un bajo nivel de deuda a largo plazo con una alta dependencia de créditos con entidades financieras; además, que los factores determinantes y su relaciones con el endeudamiento son: protección fiscal diferente a la deuda (-), oportunidad de crecimiento (+) y rentabilidad (-).

El análisis de los factores no permite probar plenamente si las empresas pretenden encontrar una estructura de capital óptima o evitar problemas de información asimétrica, dado el escaso desarrollo del mercado de capitales colombiano; lo que suscita ampliar la investigación en este campo.

PALABRAS CLAVE

Financiación empresarial, estructura de capital, determinantes del endeudamiento, sector metalmecánica.

Clasificación JEL: G320

ABSTRACT

The purpose of this study is to find the factors that influence the long term funding decision making in the metal mechanic industry at Valle del Cauca (Colombia), unexplored until now.

The study covers the 2000-2006 period. The method used was an analysis of the financial structure and a Panel Data econometric model. The reference framework in based on the main theories for capital structures and field test at the domestic and international level.

A long term debt level is found that is highly dependent on credit with financial institutions; the determining factors and their relationship with debt are: fiscal protection other than debt (-), growth opportunities (+) and profitability (-).

The analysis of the factors dont allow to fully demonstrate if the companies want to find an optimum capital structure or to avoid asymmetrical information problems given the poorly developed Colombian capital market, which warrants expanding the research in this field.

KEY WORDS

Entrepreneurial financing, capital structure, debt determinants, metal mechanic sector.

INTRODUCCIÓN

Uno de los principales compromisos que afronta la dirección financiera de una organización es la toma de decisiones de financiación, en la que tiene que sortear la influencia de varios factores; algunos de ellos, han sido considerados en modelos teóricos y puestos a prueba en trabajos empíricos. Pero su identificación, relevancia y correlación con la estructura de capital, no son comunes para todos los países, sectores económicos y tamaños de empresas.

Su averiguación es importante porque genera información para promover y ajustar políticas estatales que contribuyan a optimizar el acceso de recursos financieros a las empresas, para que el sistema financiero pueda adecuar o innovar productos, como también, para mejorar la efectividad en la toma de decisiones de financiación empresarial.

En este artículo se exploran las decisiones de financiación de la industria metalmecánica vallecaucana,1 donde se pretende averiguar cuál es su estructura financiera y qué factores endógenos influyen en el diseño de su estructura de capital; además, si estos factores se ajustan a modelos teóricos y a resultados de otros estudios realizados en Colombia y en el mundo.

Se utiliza como metodología el análisis de la estructura financiera y el empleo de un modelo econométrico de Datos de Panel para el período 2000 -2006.

La presentación de esta investigación se ha organizado en los siguientes capítulos: 1. Generalidades del sector metalmecánico, donde se muestra el número de establecimientos y la contribución del sector metalmecánico al PIB industrial y a la creación de empleo. 2. Teorías de la financiación empresarial, donde se presentan las tesis de las principales teorías sobre la estructura de capital (trade off y pecking order) y sus factores explicativos. 3. Evidencias sobre la financiación empresarial, se presentan estudios en el ámbito nacional e internacional que dan cuenta de las preferencias de uso de diferentes recursos financieros de empresas del sector real y de los factores que influyen sobre la estructura de capital. 4. Estructura financiera y factores determinantes de la estructura de capital de la industria metalmecánica vallecaucana, donde se presenta la muestra de empresas a estudiar, los indicadores de endeudamiento, el modelo econométrico y los resultados de las estimaciones para todo el sector y para grupos de empresas de acuerdo con su tamaño. 5. Análisis y comparación de resultados, se contrastan los indicadores de endeudamiento y los factores determinantes de la financiación a largo plazo con otros estudios consultados, y se explora qué teoría sobre la estructura de capital podría explicar estos factores; y 6. Conclusiones, se sintetizan los principales resultados, y se plantean nuevas inquietudes no resueltas por este estudio.

1. GENERALIDADES DEL SECTOR METALMECÁNICO

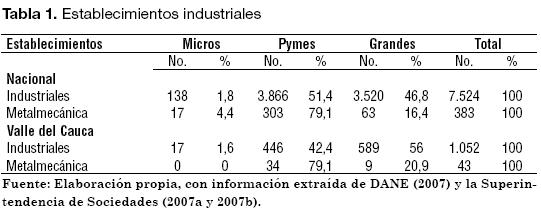

En Colombia existen 383 establecimientos industriales que se dedican a la metalmecánica y representan aproximadamente el 5% del parque industrial. De acuerdo con su tamaño, el 4,4% son micros, el 16,4% grandes empresas y el 79,1% pequeñas y medianas empresas (pymes).

En el Valle del Cauca, se encuentran 43 empresas del sector metalmecánico (aproximadamente 4% de la industria regional), de las cuales el 79,1% son pymes y el 20,9% restante, grandes empresas. Ver Tabla 1.

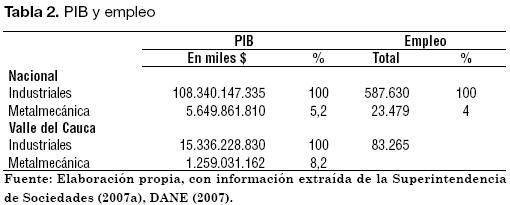

En Colombia, el sector metalmecánico contribuye con el 5,2% del PIB que crea la industria, y genera el 4% de su empleo. En el Valle del Cauca, este sector aporta el 8% del PIB de la industria del departamento. Ver Tabla 2.

2. TEORÍAS DE LA FINANCIACIÓN EMPRESARIAL

Modigliani y Miller (1958) establecen los fundamentos para evaluar si las decisiones de financiación de las empresas crean valor o no, y demuestran que en un escenario de mercados perfectos, el valor de una empresa apalancada,Vl, es igual a una no apalancada,Vu. Posteriormente, Miller y Modigliani (1963), corrigen la afirmación inicial al incluir en su modelo el impuesto de sociedades, concluyendo que el valor de una empresa apalancada es igual a una que no tenga deuda, más su ventaja fiscal por deuda tD, equivalencia expresada así: Vl = Vu + tD.

El debate sobre el impacto del endeudamiento en el valor de la empresa, se ha nutrido de varios modelos teóricos que pretenden incluir las limitaciones del beneficio fiscal, ya sea por la existencia de otros ahorros fiscales diferentes a la deuda, o por la presencia de imperfecciones del mercado como los costos de dificultades financieras, los costos de agencia y la información asimétrica. Estas propuestas teóricas buscan establecer un equilibrio entre los beneficios de tomar deuda, por los ahorros fiscales, y los costos por el riesgo que genera el endeudamiento, y son conocidas en el medio de las finanzas empresariales como la teoría del trade off (balance de los costos y beneficios).

Aunque no existe un macro-modelo que integre todas las propuestas teóricas del trade off, en la columna izquierda de la Tabla 3 se acumulan los efectos sobre el valor de la empresa que cada una de ellas estima.

Myers y Majluf (1984) plantean la teoría del pecking order (jerarquía de preferencia) teniendo como soporte la teoría económica de la información, donde demuestran que la política de financiación de la empresa privilegia el uso de recursos que menos problemas tengan por la asimetría de información entre directivos e inversores externos; siguiéndose una preferencia de recursos en este orden: primero, fondos internos; segundo, deuda, y por último, acciones, debido a la señal negativa que genera al mercado la emisión de acciones. Esta teoría cuestiona la existencia de una estructura de capital óptima como lo plantea la teoría del trade off.

En las anteriores teorías se han examinado varios factores explicativos de la estructura de capital; entre los más comunes están la estructura de capital a corto plazo, la volatilidad de las utilidades, la protección fiscal diferente a la deuda, la oportunidad de crecimiento, la rentabilidad, la retención de utilidades, el activo tangible, el tamaño de la firma, el costo de la deuda, la edad de la empresa, el flujo de caja libre y la inversión en investigación, desarrollo e innovación. En la Tabla 4 se seleccionan los factores más relevantes para esta investigación, según los resultados a presentarse en el apartado 4.2, y se relacionan con el endeudamiento.

Aunque hoy en día se conocen muchas variables que inciden sobre las decisiones de financiación de la empresa, todavía no es tan claro para todas ellas su grado de repercusión sobre el valor, sus compatibilidades y sus relaciones con el endeudamiento; por eso, un primer paso sería identificar los determinantes de la estructura de capital de empresas que se dediquen a una misma actividad económica, con los cuales se pueda reconocer el modelo teórico que estaría respaldando las decisiones de los directivos financieros.

3. EVIDENCIAS SOBRE LA FINANCIACIÓN EMPRESARIAL

En los países desarrollados hay una predisposición de las empresas a utilizar más recursos internos que deuda (Brealey y Myers, 2003, pp. 260-261 y Rajan y Zingales, 1995) y a mantener una estructura de capital semejante con otras empresas de su mismo sector económico (Bradley, Jarrel y Kim, 1984; Kester, 1986).

En los países emergentes, el nivel de deuda es más bajo que en los países desarrollados, pero esta diferencia se hace más profunda cuando se compara el endeudamiento a largo plazo (Booth, Aivazian, Demirgüç- Kunt y Maksimovic, 2001).

La empresa colombiana utiliza como principal fuente de financiación la deuda a corto plazo, seguido por las utilidades retenidas y por último la emisión de nuevas acciones. Su estructura financiera está ligada a la actividad económica y al tamaño de la empresa. Las grandes empresas hacen mayor uso de sus utilidades retenidas, las medianas recurren más a la deuda, mientras las pequeñas encuentran más recursos con los nuevos aportes de capital (1998).

La estructura financiera de las pequeñas y medianas empresas está conformada con un 24% de capital propio y un 76% con recursos ajenos, distribuidos así: crédito bancario 32%, proveedores 18%, créditos con corporaciones financieras 7%, créditos con particulares 6%, tarjetas de crédito 4%, cheques posfechados 4%, el Estado 2%, cooperativas y ONG 1% y otros 2% (FUNDES, 2003).

En el período 2001- 2005 el sector metalmecánico en Colombia aumentó su nivel de endeudamiento en un 15,15%. Los índices de endeudamiento para estos años fueron los siguientes: 2001: 42,44%, 2002: 42,69%, 2003: 44,66%, 2004: 47,32%, 2005: 48,87 % (Portafolio, Nest y Afine, 2006, p. 277).

Existen varios estudios en el campo internacional, y escasos trabajos en Colombia, que han revelado los factores determinantes de la estructura de capital de las empresas no financieras y su relación con el endeudamiento y, aunque no han sido unánimes en sus resultados, un número apreciable de publicaciones concuerdan en que el endeudamiento de la empresa tiende a bajar cuando aumenta la volatilidad de las utilidades, la rentabilidad, la oportunidad de crecimiento, el gasto de publicidad, la investigación y el desarrollo, la probabilidad de bancarrota y la originalidad del producto, y tiende a subir cuando aumenta el activo fijo tangible y el tamaño de la firma (2007, pp.13-14).

Algunas de estas evidencias, que están relacionadas con los resultados que ha dejado el trabajo de campo realizado en las empresas del sector metalmecánico del Valle del Cauca, se exhiben en la Tabla 5.

4. ESTRUCTURA FINANCIERA Y FACTORES DETERMINANTES DE LA ESTRUCTURA DE CAPITAL DE LA INDUSTRIA METALMECÁNICA VALLECAUCANA

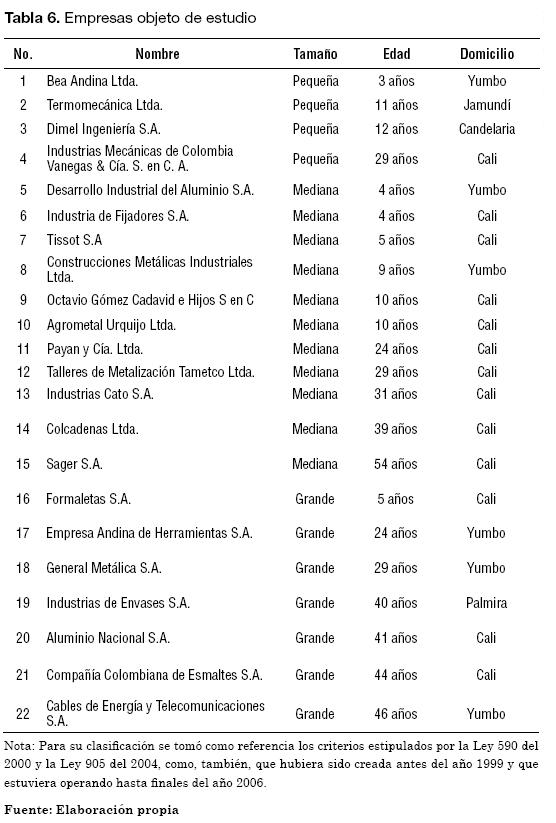

Se estudia un total de 22 empresas del Valle del Cauca,2 de las cuales cuatro son pequeñas, once medianas y siete grandes; trece radicadas en Cali, seis en Yumbo y una en Palmira, Candelaria y Jamundí.

De acuerdo con su estructura jurídica, siete son sociedades limitadas, trece anónimas, una en comandita por acciones y una en comandita simple.

Al año 2000, sus edades fluctuaban entre los 3 y 54 años, donde el 54 % son empresas tradicionales (más de 22 años), el 23% en proceso de consolidación (entre 6 y 15 años) y el otro 23% nuevas (menos de 6 años). El promedio de edad aumenta de acuerdo con el tamaño: la pequeña (14 años), la mediana (20 años) y la grande (33 años). Ver Tabla 6.

Se utiliza la información de los estados financieros revelados en el período 2000 - 2006, disponible en:

- La Base de Datos de la Superintendencia de Sociedades

- La Base de Datos del Benchmark

4.1. Estructura financiera

El sector metalmecánico del Valle del Cauca presenta un nivel de endeudamiento promedio de 41,1% en el período 2000 - 2006, que disminuyó hasta el 2002, permaneció más o menos constante hasta el 2005, pero aumentó en el 2006. La concentración de deuda a corto plazo es alta (84,4%), de la cual el 93,3%, corresponde a deuda contraída con entidades financieras (66,7%), proveedores (16,9%) y otros (9,7%).

Al contrastar la financiación con recursos ajenos de las grandes empresas y pymes, se observa que las grandes tienen un mayor nivel de endeudamiento, más deuda a corto plazo y obtienen más recursos con las entidades financieras; mientras que las pymes recurren más a "otras deudas" y utilizan en mayor proporción a los proveedores y a las obligaciones laborales como fuente de financiación. Ver Tabla 7.

4.2 Factores determinantes de la estructura de capital

4.2.1 Modelo econométrico

Para conocer los factores que afectan la decisión de financiación a largo plazo de las empresas del sector metalmecánico del Valle del Cauca, se utiliza una modelación econométrica de Datos de Panel para los años 2001 – 2006, con el ánimo de considerar la dimensión temporal y estructural. Este modelo tiene dos formas básicas de aplicarse:

El primero es el modelo de panel con efectos fijos, y se representa así:

Donde:

i es la empresa.

t es el período de tiempo.

Yit es el nivel de endeudamiento a largo plazo.

μi es el efecto fijo adjudicable a cada empresa, y es constante a lo largo del tiempo.

β es el vector de k parámetros estimados (una para cada variable explicativa).

Xit es la observación de la i-ésima empresa en el momento t para las k variables explicativas.

εit es el término de error aleatorio.

El segundo es el modelo de panel con efectos aleatorios, y se expresa así:

Donde:

α es el término constante para todas las empresas.

μi es el efecto aleatorio que permitiría distinguir el efecto de cada unidad en el panel.

εit

es el término de error aleatorio del modelo general.Las otras convenciones son iguales a las definidas para el anterior modelo.

Las variables explicativas que componen el modelo son:

- La volatilidad de la utilidad antes de interés e impuestos (UAII), medida mediante su desviación estándar.

- La protección fiscal diferente a la deuda, calculada así: [depreciación / UAII]i,t

- La oportunidad de crecimiento, calculada así: [(activos – capital + ln activo fijo) / activos]i,t - [(activos – capital + ln activo fijo) / activos]i,t-1

- La rentabilidad [UAII / activos]i,t

- La retención de utilidades, determinado por el índice [utilidades retenidas / utilidad después de intereses e impuestos]i,t

- El activo tangible, hallado mediante el siguiente cociente: [activos fijos tangibles / activos]i,t

- El tamaño de la firma, medido por el logaritmo neperiano de las ventas [ln ventas]i,t

- Estructura de capital de corto plazo, mediante el índice [deuda a corto plazo / activos]i,t

- Edad de la empresa [años en actividad]i,t

- Costo de la deuda [gastos financieros / pasivos]

La variable dependiente es el endeudamiento a largo plazo, mediante la razón [deuda a largo plazo / activos]i,t

Todas las variables son de carácter contable – financiero.

4.2.2 Proceso y resultados de las estimaciones

Se estiman modelos para todo el sector metalmecánico, así como de forma separada para las grandes empresas y pymes.

Después de medir las variables explicativas, se efectuaron las estimaciones en el programa Stata 9.0. Se utilizó el Test de Hausman3 para establecer cuál de los modelos se ajusta mejor a los datos, si estos corresponden a un modelo con efectos fijos o con efectos aleatorios. Los errores estándar de los coeficientes son robustos, es decir, que están ajustados para corregir heterocedasticidad y auto-correlación.

Los resultados de las estimaciones para todo el sector metalmecánico, y por cada uno de los grupos de acuerdo con su tamaño (grande y pyme), se presentan en la Tabla 8. En todos los casos, el Test de Hausman señala que no se debe rechazar la hipótesis nula, por lo tanto es mejor utilizar el modelo de efectos aleatorios.

De acuerdo con el modelo de efectos aleatorios, las variables que son estadísticamente significativas y su relación positiva (+) o negativa (-) en relación con el endeudamiento a largo plazo son las siguientes:

Empresas del sector:

- Estructura de capital a corto plazo (-), Protección fiscal diferente a la deuda (-), oportunidad de crecimiento (+) y rentabilidad (-).

Empresas grandes:

- Protección fiscal diferente a la deuda (-), oportunidad de crecimiento (+), rentabilidad (-) y tamaño de la firma (+).

Empresas pymes:

- Protección fiscal diferente a la deuda (-), oportunidad de crecimiento (+) y rentabilidad (-).

5. ANÁLISIS Y COMPARACIÓN DE RESULTADOS

El sector metalmecánico del Valle del Cauca ha mantenido un nivel de endeudamiento un poco inferior al promedio de este sector en Colombia, por lo menos para el período 2001-2005 (Portafolio, Nest y Afine, 2006, p. 277).

La alta concentración de deuda corto plazo, principalmente con créditos de entidades financieras y proveedores, se ajusta a lo encontrado para las empresas colombianas (1998), y para las pymes (FUNDES, 2003). Al igual que en los países emergentes, su deuda a largo plazo es baja (Booth et al., 2001).

Los factores determinantes de la decisión de financiación a largo plazo de las empresas del sector metalmecánico del Valle del Cauca, de pruebas nacionales e internacionales, y el signo (+, -) de su relación con el endeudamiento a largo plazo se muestran en la Tabla 9.

De las diez variables explicativas puestas a consideración, solo tres son significativas para los tres conjuntos de empresas (pyme, grande y el sector), y conservan la misma correlación frente al endeudamiento a largo plazo. Estas son la protección fiscal diferente a la deuda (-), la oportunidad de crecimiento (+) y la rentabilidad (-). Observar la región sombreada en el Cuadro 9.

El tamaño de la empresa es significativo únicamente para las grandes empresas con una relación positiva frente a la deuda a largo plazo.

La protección fiscal diferente a la deuda, como sucede en este estudio con la depreciación, mantiene una correlación negativa con el endeudamiento de las empresas del sector metalmecánico, que corrobora los resultados de otro estudio realizado en Colombia (Sarmiento y Salazar, 2005), pero no coincide con la evidencia internacional donde las conclusiones son contradictorias. Ver Cuadro 5.

La relación inversa entre este otro tipo de sustituto de la protección fiscal y la deuda es coherente con la tesis de DeAngelo y Masulis (1980). De esta forma, las empresas, con el ánimo de incrementar su valor, limitan el uso de la deuda cuando se reduce la probabilidad de utilizar plenamente el ahorro fiscal por intereses, lo que al parecer significa que se pretende gestionar una estructura de capital óptima, como lo plantea la teoría del trade off.

El aumento de las oportunidades de crecimiento de la empresa metalmecánica promueve el incremento de la deuda de largo plazo; contrario a la gran mayoría de estudios en el campo internacional, que avala las teorías de agencia (Jensen y Meckling, 1976) y de información asimétrica (Myers, 1977), que plantean que la deuda puede crear incentivos para la sub-inversión, y más cuando las oportunidades de crecimiento aumentan.

La relación positiva entre oportunidad de crecimiento y la deuda a largo plazo puede generar mayores costos de agencia por deuda que reduce el valor de la empresa; contrario a lo que defiende la teoría del trade off.

En Colombia, hay un estudio que confirma la tendencia global de que las oportunidades de crecimiento y el endeudamiento están inversamente correlacionados.

Aunque Ross (1977) plantea que en mercados con asimetría de información la deuda es una señal positiva para empresas con oportunidades de crecimiento alto, no parece ser la explicación para la empresa metalmecánica que cuenta con una baja deuda a largo plazo, financiada en un alto porcentaje con entidades financieras y sin ninguna emisión de bonos u otros títulos a largo plazo.

Es factible que el aumento de la deuda con entidades financieras para invertir en nuevos proyectos, obedezca a las limitadas posibilidades de acceso a mercados de capitales y a los escasos recursos que generan internamente; y los posibles peligros de una selección adversa de inversión podrán en parte ser atenuados por el mecanismo de garantía estatal (Fondo Nacional de Garantías S.A.) y las condiciones contractuales establecidas por las entidades financieras, no obstante los costos que generan para los prestatarios.

La rentabilidad es otro factor relevante en las decisiones de financiación de las empresas del sector metalmecánico, que influye de forma inversa sobre el endeudamiento el cual, al igual que los resultados de estudios realizados dentro y fuera del país, encuentra su respaldo en la teoría del pecking order que explica que ante situaciones de asimetría de información entre administradores e inversores externos, los primeros acuden preferentemente por los fondos internos, antes de buscar recursos externos (Myers y Majluf, 1984).

Este resultado es contrario a lo planteado por la teoría del trade off, que justifica un mayor endeudamiento cuando la empresa incrementa sus rentabilidades, puesto que le permite lograr los beneficios de la protección fiscal por deuda.

Un factor determinante de la estructura de capital de las grandes empresas del sector metalmecánico es el tamaño de la firma, que presenta una variación positiva frente al endeudamiento.

Las pruebas en Colombia y en el mundo ratifican esta relación, que puede ser demostrada por las teorías del pecking order y del trade off. La del orden de jerarquías, porque se presume que las empresas de mayor tamaño reducen el riesgo de insolvencia por su mayor capacidad de diversificación, y suministran mayor información al mercado que le permiten acceder a recursos externos con menos problemas de información asimétrica y de selección adversa. La de la compensación de costos y beneficios, porque se supone que el tamaño de la empresa está ligado con una mayor reputación de su administración (Hirsleifer y Thakor, 1989) y con una mayor trayectoria que reduce la probabilidad de quiebra (Diamond, 1989). Además, el signo de este factor es coherente con las características de las grandes empresas de metalmecánica del Valle del Cauca, que dentro del sector son las más maduras y están organizadas como sociedades anónimas.

La relación de la deuda a largo plazo con los factores determinantes no permite confirmar plenamente si las empresas buscan establecer una estructura de capital óptima con impacto directo sobre el valor de la empresa, como lo plantea la teoría del trade off, o si por el contrario, pretenden diluir los costos que les genera tener una amplia asimetría de información en relación con los proveedores de recursos financieros, como lo explica la teoría del pecking order.

Si solo se tuviera en cuenta el comportamiento de otras protecciones fiscales diferentes a la deuda, se podría pensar que las empresas gestionan valor mediante la búsqueda de una estructura de capital que les permita controlar el exceso de endeudamiento no generador de beneficios tributarios. Pero si se evaluara de manera independiente la rentabilidad, se llegaría a la conclusión de que lo que más les interesa a las empresas es evitar los costos que les asigna el mercado por no disponer de una oportuna, confiable y eficaz información; además de los costos atribuibles a la estrechez e imperfecciones de los mercados de valores al interior del país.

La oportunidad de crecimiento no muestra razones para validar la teoría del trade off, pero si se consideran los limitados recursos internos y las dificultades para obtenerlos de afuera, se podría pensar que está más próxima a seguir los principios de la teoría del pecking order.

El análisis del tamaño es neutro pues su comportamiento no discrimina si las decisiones de financiamiento siguen una orientación de la teoría de trade off o del pecking order; antes por el contrario, tiene el carácter de ser ambiguo porque, al examinar en detalle, se encuentran algunos motivos que justifican una y otra teoría.

Si se hace un balance de las cuatro variables relevantes que arroja el modelo econométrico, se observa que, tres muestran cierta aproximación de ser mejor explicadas por las teorías del trade off y del pecking order; dos de ellas parecen estar mejor soportadas por la del pecking order y una por el trade off.

Esta situación podría dar lugar a considerar que la teoría de la estructura de capital que mejor explica las decisiones de financiamiento en la industria metalmecánica del Valle del Cauca, es la del pecking order, especialmente por la variable rentabilidad, y en parte porque la oportunidad de crecimiento no avala la teoría del trade off, sino que de forma indirecta confirma la tesis del pecking order. No obstante, esta presunción presenta sus cortapisas cuando se consideran las otras protecciones fiscales diferentes a la deuda, pues su comportamiento sugiere que se busca crear valor gestionando la estructura de capital.

Por lo tanto no se podría afirmar que las variables significativas sigan un patrón de comportamiento que sea explicado por una única teoría sobre la estructura de capital.

6. CONCLUSIONES

Aunque la contribución de la industria metalmecánica al PIB y a la generación de empleo del Valle del Cauca es altamente significativa, no tiene asegurado su futuro si no supera los retos por supervivir y crecer en una economía de mercados abiertos que depende en gran parte de la capacidad de obtener recursos financieros.

Con esta investigación se pretendía resolver dos grandes inquietudes que genera la gestión de financiación: ¿cuál es la estructura financiera?, y ¿qué factores influyen en el diseño de su estructura de capital?. Se estudia el periodo 2000 - 2006, y se hace uso del análisis de la estructura financiera y del modelo de Datos de Panel como herramienta metodológica.

Se encuentra que las empresas del sector metalmecánico mantienen un bajo nivel de endeudamiento a largo plazo con una alta dependencia de créditos con entidades financieras. La deuda a corto plazo contraída con entidades financieras, proveedores y otros, es alta. Este patrón de financiamiento es muy similar al promedio de la empresa colombiana.

Los factores que influyen sobre la decisión de financiamiento a largo plazo de todas las empresas del sector metalmecánico, como de las empresas grandes y pymes analizadas por separado, son:

- La protección fiscal diferente a la deuda, con una relación negativa frente al endeudamiento; por lo que se presume la búsqueda de una estructura de capital óptima, controlando el exceso de deuda, que no permita obtener las ventajas fiscales, tal como lo plantea la teoría del trade off.

- La oportunidad de crecimiento, con una relación positiva respecto al endeudamiento; lo que implicaría que aunque las empresas tienen que asumir mayores costos por el uso de la deuda en situaciones en que se incrementan las posibilidades de una subinversión, se toma esta decisión debido a las limitaciones de acceder a recursos no intermediados y a los escasos fondos que se generan internamente.

- La rentabilidad, con una relación negativa respecto al endeudamiento; lo que puede interpretarse como una preferencia por los fondos internos para evitar problemas de información asimétrica, como lo plantea la teoría del pecking order.

Adicionalmente, el tamaño es un factor determinante de la estructura de capital en las grandes empresas, con una relación positiva frente al endeudamiento; resultado esperado por las teorías del pecking order y del trade off cuando se le interpreta como un atributo que reduce la asimetría de información y las probabilidades de quiebra.

El hecho que de las tres variables determinantes, dos tiendan a ser mejor explicadas por la teoría del pecking order, y una por la teoría del trade off, podría dar a lugar a inferir que cuando las empresas del sector metalmecánico toman una decisión de financiación, lo primero que desean es evitar los costos que les generan conseguir recursos externos, por problemas de asimetría de información y exigencias para participar en los mercados de capitales. Pero como los recursos internos son escasos, acuden a la deuda a la que tienen acceso: créditos con entidades financieras, sin importar tener que asumir mayores costos. Algunas podrán reducir estos, colocando como artífice el tamaño. No obstante, una vez obtenida esta forma de financiación, parece que buscan controlarla, cuando deja de servirles como una ventaja fiscal.

No se debe descartar la posibilidad de que esta industria pretenda encontrar una estructura de capital óptima, pero que debido a los problemas de información asimétrica y el poco desarrollo del mercado de capitales, desvíen este foco de atención y terminen acogiéndose a la propuesta del pecking order.

No obstante, las anteriores presunciones no son suficientes para asegurar que la decisión de financiación a largo plazo por parte de la industria metalmecánica esté orientada por las tesis del pecking order, ni mucho menos por los principios del trade off.

Aunque los resultados de la investigación permiten avanzar en el conocimiento de los factores que influyen sobre la financiación a largo plazo, se requiere explorar más en detalle cada uno de ellos, como también quedan pendientes por resolver varias inquietudes que serían pertinentes ser consideradas en futuras investigaciones, como por ejemplo:

¿Por qué si el sector metalmecánico presenta un alto nivel de endeudamiento a corto plazo, esta variable no es significativa al momento de tomar una decisión de financiación a largo plazo?

¿Por qué existe una relación positiva entre las oportunidades de crecimiento y el endeudamiento a largo plazo, contrario a lo planteado por propuestas teóricas y evidencias nacionales e internacionales?

¿Existe una teoría sobre la estructura de capital que explique el comportamiento de la toma de decisiones de financiación a largo plazo en el sector metalmecánico del Valle del Cauca?

Este cúmulo de investigaciones permitirá dar explicaciones más precisas de cómo se toman las decisiones de financiación en este sector industrial.

NOTAS AL PIE DE PÁGINA

1. En un convenio de la Alcaldía de Cali, Univalle y el Observatorio de Prospectiva Tecnológica Industrial para la Competitividad Regional (Opticor) se ha considerado el sector metalmecánico como uno de los sectores estratégicos para la ciudad y la región con el que se desarrollarán estudios de prospectiva, ya que su competitividad redundará en las variables de interés: aumento de valor agregado, mejoramiento del nivel de empleo, aumento en las exportaciones y redistribución del ingreso, que se ajusta a las estrategias 1 de los artículos 16 y 17 del Plan de Desarrollo de Cali, Concejo Municipal de Santiago de Cali (2004).

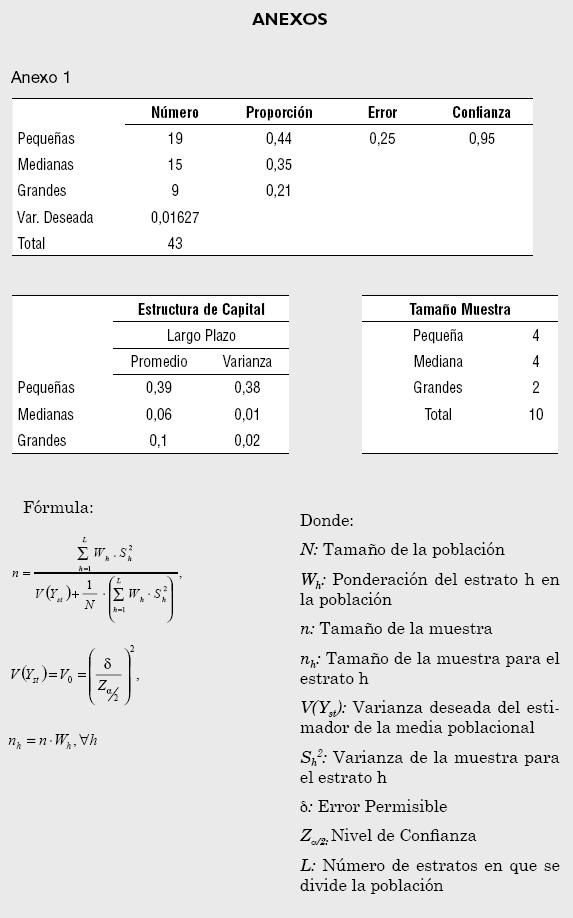

2. El tamaño de la población encontrado para el 2006 corresponde a 19 empresas pequeñas, 15 medianas y 9 grandes según Supersociedades (ver Cuadro 1). Mediante un muestreo aleatorio estatificado se seleccionó al azar una muestra de pequeñas, otra de medianas y otra de grandes, se determinaron las proporciones, las varianzas y se fijó un error absoluto y un nivel de confianza, tomando como criterio la variable de estructura de capital de largo plazo que es primordial para el estudio. El resultado obtenido fue una muestra de 10 empresas con un nivel de confianza del 95%, como se muestra en el Anexo 1. Se tomó una muestra más amplia, de la sugerida por el modelo, por su disponibilidad en Supersociedades, lo que mejora su representatividad.

3. Test de Hausman

Ho: βefectos aleatorios – βefectos fijos = 0, el estimador de efectos aleatorios es eficiente y el de efectos fijos es consistente.

Ha: βefectos aleatorios – βefectos fijos ≠ 0, el estimador de efectos fijos es consistente y el de efectos aleatorios es ineficiente.

BIBLIOGRAFÍA

Altman, E. (1984). A further empirical investigation of the bankruptcy cost question. The Journal of Finance, 39(4), 1067-1089. [ Links ]

Base de Datos del Benchmark, de BPR Asociados Sales & Credit Management, en Univalle. Disponible en: http://www.BPR.com.co. [ Links ]

Booth, L., Aivazian, V., Demirgüç-Kunt, A. y Maksimovic, V. (2001). Capital structure in developing countries. The Journal of Finance, 16(1), 87 – 130. [ Links ]

Bradley, M., Jarrell, G. y Kim, H. (1984). On the existence of an optimal capital structure: theory and evidence. The Journal of Finance, 39(3), 857-880. [ Links ]

Brealey, R. y Myers, S. (2003). Principios de Finanzas Corporativas (7ma ed.) Madrid, España: McGraw- Hill. [ Links ]

Concejo Municipal Santiago de Cali (2004). Acuerdo No. 127, Por medio del cual se adopta el Plan de Desarrollo del Municipio de Santiago de Cali 2004 -2007. Recuperado en Noviembre 12, 2007, de http://planeacion.cali.gov.co/PlanDesarrollo/Periodo2004_2007/PlandeDesarrolloCali2004-2007.pdf [ Links ]

DANE. (2007). Encuesta Anual Manufacturera 2005. Recuperado en Julio 17, 2007, de http://www.dane.gov.co/index.php?option=com_content&task=category§ionid=17&id=43&Itemid=154 [ Links ]

DeAngelo, H. y Masulis, R. (1980). Optimal capital structure under corporate and personal taxation. Journal of Financial Economics, 8, 3 – 29. [ Links ]

Diamond, D. (1989). Reputation acquisition in debt markets. Journal of Political Economy, 97(4), 828 – 862. [ Links ]

Friend, I. y Lang, L. (1988). An empirical test of the impact of managerial self-interest on corporate capital structure. The Journal of Finance, 43(2), 271-281. [ Links ]

FUNDES (2003). La realidad de la pyme colombiana. Recuperado en Octubre 25, 2006, de http://www.cta.org.co/maps/doc/La realidad de la pyme colombiana fundes.ppt. [ Links ]

Greene, W. (1999). Análisis Econométrico (3ra ed.). Madrid, España: Prentice Hall. [ Links ]

Harris, M. y Raviv, A. (1988). Corporate control contests and capital structure. Journal of Financial Economics, 20, 55 – 86. [ Links ]

Harris, M. y Raviv, A. (1990). Capital structure and the informational role of debt. The Journal of Finance, 45(2), 321-349. [ Links ]

Harris, M. y Raviv, A. (1991). The Theory of Capital Structure. The Journal of Finance, 46(1), 297-355. [ Links ]

Hirsleifer, D. y Thakor, A. (1989). Managerial reputation, project choice and debt (Working paper No.14-89). California, LA: Anderson Graduate School of Management at UCLA [ Links ]

Homaifar, G., Zietz, J. y Benkato, O. (1994). An empirical model of capital structure: some new evidence. Journal of Business Finance & Accounting, 21, 1-14. [ Links ]

Jensen, M. (1986). Agency costs of free cash flow, corporate finance, and takeovers. The American Economic Review, 76(2), 323 – 329. [ Links ]

Jensen, M. y Meckling, W. (1976). Theory of the firm: managerial behavior, agency cost and ownership structure. Journal of Financial Economics, 3, 305 – 360. [ Links ]

Kester, C. (1986, Spring). Capital and ownership structure: a comparision of United States and Japanese manufacturing corporations. Financial Management, 15, 5-16. [ Links ]

Kim, E. (1978). A mean – variance theory of optimal capital structure and corporate debt capacity. The Journal of Finance, 32(1), 45 – 63. [ Links ]

Kim, W. y Sorense, E. (1986). Evidence on the impact of the agency costs of debt on corporate debt policy. Journal of Financial and Quantitative Analysis, 21(2), 131-144. [ Links ]

Marsh, P. (1982). The choice between equity and debt: an empirical study. The Journal of Finance, 37(1), 121-144. [ Links ]

Miller, M. y Modigliani, F. (1963). Corporate income taxes and the cost of capital: a correction. The American Economic Review, 53, 433 – 443. [ Links ]

Modigliani, F. y Miller, M. (1958). The cost of capital, corporation finance and the theory of investment. The American Economic Review, 48, 261 - 297. [ Links ]

Myers, S. (1977). Determinants of corporate borrowing. The Journal of Financial Economics, 5(2), 147-175. [ Links ]

Myers, S. y Majluf, N. (1984). Corporate financing and investment decisions when firms have information that investors do not have. Journal of Financial Economics, 13, 187-221. [ Links ]

Portafolio, Nest y Afine (2006). El gran libro de las pymes; información financiera. Bogotá, Colombia: Casa editorial El Tiempo. [ Links ]

Rajan, R. y Zingales, L. (1995). What do we know about capital structure? Some evidence from international data. The Journal of Finance, 50(5), 1421 – 1460. [ Links ]

Ravid, S. y Sarig, O. (1991). Financial signalling by committing to cash outflows. Journal of Financial and Quantitative Analysis, 26(2), 165 – 189. [ Links ]

Rivera, J. (1998). Factores determinantes de la estructura de capital de las grandes empresas industriales en Colombia. Tesis doctoral presentada en la Universidad Autónoma de Madrid, España. [ Links ]

Rivera, J. (2007, junio). Estructura financiera y factores determinantes de la estructura de capital de la pyme del sector confecciones del Valle del Cauca en el período 2000 – 2004. Documento presentado en el IV Simposio Nacional y I Internacional de Docentes en Finanzas de la Pontificia Universidad Javeriana de Bogotá y la Universidad Tecnológica de Bolívar, Cartagena de Indias, Colombia. [ Links ]

Rospide, A. (2006). Determinantes de la estructura de endeudamiento en Argentina. Evidencia de datos de panel. Documento presentado en la VI Conferencia Internacional de finanzas, Santiago de Chile, Chile. [ Links ]

Ross, S. (1977). The determination of financial structure: the incentive- signalling approach. The Bell Journal of Economics, 8(1), 23 – 40. [ Links ]

Sarmiento, R. y Salazar, M. (2005). La estructura de financiamiento de las empresas: una evidencia teórica y econométrica para Colombia. 1997-2004. Bogotá: Facultad de Ciencias Económicas y Administrativas, Pontificia Universidad Javeriana. Recuperado en Septiembre 30, 2006, de http://www.webpondo.org/ujaveriana/N16_Sarmiento.pdf [ Links ]

Silva, G. y Corrar, L. (2007). Fatores determinantes da estrutura de capital das maiores empresas que atuam no Brasil. Revista Contabilidade & Financas-USP, 43, 9-19. [ Links ]

Superintendencia de Sociedades (2007a). Boletín Estadístico - Estados Financieros 2006. Recuperado en Julio 17, 2007, de http://www.supersociedades.gov.co/ss/drvisapi.dll?Mlval=sec&dir=329 . [ Links ]

Superintendencia de Sociedades (2007b). Informes Especiales. Las mipymes en Colombia. Recuperado en Julio 17, 2007, de http://www.supersociedades.gov.co/ss/drisapi.dll/Las_mipymes_en_colombia.pdf [ Links ]

Stulz, R. (1990). Managerial discretion and optimal financing polices. Journal of Financial Economics, 26, 3-27. [ Links ]

Titman, S. y Wessels, R. (1988). The determinants of capital structure choice. The Journal of Finance, 43(1), 1-19. [ Links ]

Tenjo, F. (1996). Restricciones financieras, comportamiento de las empresas manufactureras y perspectivas para el desarrollo de mercados de capitales en Colombia. Mimeo, Misión de Estudios del Mercado de Capitales, pp. 1-48. [ Links ]

Tenjo, F. y García, G. (1996). Desarrollo financiero y estructura de capital de las empresas. Banca y Finanzas, 40, 5-34. [ Links ]

Tenjo, F., López, E. y Zamudio, N. (2006). Determinantes de la estructura de capital de las empresas colombianas (1996 - 2002). Recuperado del Banco de la República, Borradores de Economía No. 380, disponible en: http://www.banrep.gov.co/docum/ftp/borra380.pdf [ Links ]