Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Estudios Gerenciales

Print version ISSN 0123-5923

estud.gerenc. vol.29 no.128 Cali July/Sept. 2013

ARTÍCULOS

Asimetría y curtosis en el modelo binomial para valorar opciones reales: caso de aplicación para empresas de base tecnológica

Skewness and Kurtosis in the Binomial Model for Assessing Real Options: an application case for technological firms

Assimetria e curtose no modelo binomial para avaliar opções reais: caso de aplicação para empresas de base tecnológica

Gastón Silverio Milanesia

aProfesor Asociado, Departamento de Ciencias de la Administración, Universidad Nacional del Sur, Buenos Aires, Argentina

Autor para correspondencia. 12 de Octubre 1198 8.º piso, B8000CTX Bahía Blanca, Buenos Aires, Argentina. Correo electrónico: milanesi@uns.edu.ar

Historial del artículo:

Recibido el 12 de enero de 2012

Aceptado el 16 de septiembre de 2013

Resumen

El trabajo propone un modelo de valoración de opciones reales con base en el modelo binomial utilizando la transformación de Edgeworth (Rubinstein, 1998) para incorporar momentos estocásticos de orden superior, especialmente para ciertos tipos de organizaciones, como empresas de base tecnológica, donde no se dispone de cartera de activos financieros gemelos, comparables de mercado y procesos estocásticos no gaussianos. Primero, se presenta el desarrollo formal del modelo, luego su aplicación sobre la valuación de spin–off tecnológico universitario, sensibilizando asimetría–curtosis y exponiendo el impacto en el valor del proyecto. Finalmente, se concluye sobre limitaciones y ventajas de la propues ta de valoración que resume la simplicidad del modelo binomial e incorporando momentos de orden superior en subyacentes con procesos no normales.

Palabras Clave: Opciones reales, Binomial, Asimetría, Curtosis, Edgeworth.

Clasificación JEL: G13. G31.

Abstract

The paper proposes a real option assessment model based on the binomial model using the Edgeworth transformation (Rubinstein, 1998) for incorporating higher stochastic orders, in particular for certain types of organizations, like technology based firms, where twin financial portfolios, markets benchmarks and the non–Gaussian stochastic process, are unavailable. The development is first described, followed by its application on university technological spin–off evaluation, sensitivity, skewness – kurtosis and showing the impact on the value of the project. Finally, it concludes with the limitations and advantages of the valuation proposal that summarizes the simplicity of the binomial model and incorporating higher order moments in underlyings with non–Gaussian processes.

Keywords: Real options, Binomial, Skewness, Kurtosis, Edgeworth.

JEL Clasification: G13. G31.

Resumo

O trabalho propõe um modelo de avaliação de opções reais com base no modelo binomial utilizando a transformação de Edgeworth (Rubinstein, 1998) para juntar momento estocásticos de ordem superior, especialmente para certos tipos de organizações, como empresas de base tecnológica, nas quais não se dispõe de carteira de activos financeiros semelhantes, comparáveis de mercado e processos estocásticos não Gaussianos. Primeiro apresenta-se o desenvolvimento formal do modelo, depois a sua aplicação sobre a avaliação de spin-off tecnológico universitário, sensibilizando assimetria - curtose e expondo o impacto no valor do projecto. Por fim conclui-se sobre limitações e vantagens da proposta de avaliação que resume a simplicidade do modelo binomial e incorporando momento de ordem superior, em subjacentes com processos não normais.

Palavras-chave: Opções reais, Binomial, Assimetria, Curtose, Edgeworth.

Clasificação JEL: G13. G31

1. Introducción

En los últimos años, los modelos de valoración de opciones han pasado de ser un conjunto de complejos métodos a convertirse en una herramienta indispensable para valorar activos financieros y reales1 (Wilmott, 2009). En el caso de los activos reales, la teoría de las opciones reales permite valorar la flexibilidad estratégica contenida en las decisiones de inversión y en la valuación de empresas (Smit y Trigeorgis, 2004). El éxito de su implementación reside en la existencia de mercados perfectos, eficientes y completos, donde se pueden concebir carteras de riesgo equivalente a las estrategias objeto de valoración y asumir el supuesto de normalidad en el comportamiento estocástico de las variables aleatorias.

No obstante, las condiciones señaladas también constituyen debilidades en ciertos activos reales (Smith y Nau,1995; Wang y Halal, 2010). Específicamente, los inconvenientes emergen en el caso de empresas o proyectos de base tecnológica (EBT). Estas se caracterizan por el desarrollo de nuevas tecnologías generadas sobre la base del conocimiento y su valor constituido principalmente en activos intangibles como el conocimiento. Para su valoración, se requiere aplicar la teoría de opciones reales para capturar e incorporar la flexibilidad estratégica del emprendimiento (por ejemplo, posibilidad de expansión o transferencias de licencias, derechos y/o patentes). Valorar EBT con los modelos clásicos (tiempo continuo Black-Scholes, método discreto binomial) presenta los siguientes inconvenientes: a) por lo general, no existen en el mercado activos financieros que permitan replicar los riesgos del proyecto ni activos reales comparables, dada la significativa participación del capital humano, y b) los procesos estocásticos involucrados se pueden alejar del clásico paradigma de distribución de probabilidad normal. De allí, la necesidad de concebir herramientas que modelen la situación particular de este grupo de activos reales a partir de la limitaciones indicadas para su valoración.

Motivado por las limitaciones indicadas para las EBT, el trabajo propone un modelo que se basa en el clásico método binomial de valuación de opciones financieras (Cox, Ross y Rubinstein, 1979) extendido para el caso de activos reales (proyectos de inversión, estrategias, firmas en marcha, etc.) (Amram y Kulatilaka, 1998; Brandao, Dyer y Hahn, 2005; Mun, 2004; Trigeorgis, 1995, 1997; Calle y Tamayo, 2009) incorporando momentos estocásticos de orden superior (asimetría y curtosis) a través de coeficientes equivalentes ciertos no constantes, para proyectar eventuales escenarios futuros en donde el proceso estocástico del subyacente (valor del proyecto) se aparte del comportamiento normal (Rubinstein, 1994, 1998). El objetivo del modelo propuesto es incorporar en el valor estimado los posibles valores propios de sensibilizar asimetría y curtosis en el proceso estocástico del subyacente, sin perder de vista la simplicidad e intuición del clásico modelo binomial para valorar opciones reales. A continuación se resumen los pilares en los cuales se cimienta el modelo propuesto:

• Definiciones subjetivas de probabilidad (Landro, 2010) característica sobresaliente en las EBT dado el carácter innovador de la firma, importante participación del capital intelectual e inexistencia de activos financieros réplica en el mercado de capitales. Como consecuencia de lo expuesto, a menudo no se dispone de observaciones o frecuencias relacionadas con los movimientos estocásticos correspondientes a la función de beneficios2, imposibilitando el uso de probabilidades objetivas o con base en observaciones.

• Utilización del enfoque de Marketed Asset Disclaimer (Copeland y Antikarov, 2001; Smith, 2005) para determinar el valor del riesgo del proyecto y demás parámetros del proceso binomial, dada la inexistencia de activos financieros réplica.

• Incorporar momentos de orden superior transformando la función binomial, estimando probabilidades implícitas, y aplicando coeficientes equivalentes ciertos no constantes que permitan incorporar asimetría y curtosis.

El trabajo se ordena de la siguiente manera: primero, se expone teóricamente la transformación en la función binomial, la proyección del valor incorporando momentos superiores y la estimación de las probabilidades implícitas. Seguidamente, se ilustra el funcionamiento del modelo aplicando a un caso de valuación de una EBT con opción de invertir y/o venta de licencia, en donde se sensibilizan diferentes valores para los momentos de orden superior y se presenta el impacto en el valor de las decisiones estratégicas en juego. Finalmente, se presenta la conclusión.

2. La expansión de Edgeworth en la distribución binomial y las probabilidades implícitas

En este apartado, se presentará formalmente el modelo de valoración de opciones propuesto. Primero, se explica la expansión de Edgeworth y su transformación sobre la clásica distribución binomial, incorporando los momentos estocásticos de orden superior. A continuación se deriva el conjunto de ecuaciones para ser aplicadas en la proyección del recorrido de la variable aleatoria, el activo subyacente de la opción. Finalmente, se explicita el procedimiento para calcular las probabilidades implícitas asociadas a los nodos de la rejilla binomial transformada, instrumento indispensable en la estimación del valor expandido del proyecto.

2.1. La distribución binomial y la transformación de Edgeworth

En el diseño del proceso estocástico que se ha de proyectar para el subyacente (valor del proyecto) se emplea la función de probabilidad binomial, b(x). Siendo n+1 nodos finales y j=0, 1, 2,...n las posiciones que la variable ocupa en cada nodo. La cantidad de recorridos posibles se obtiene con la siguiente expresión:

En cada posición, el valor de la variable aleatoria x corresponde a:

La función de probabilidad binomial b(x) para a cada nodo es:

La ecuación anterior determina las probabilidades binomiales para los nodos resultantes de la proyección del subyacente, expresión correspondiente al modelo binomial de valoración de opciones (Cox et al., 1979). Este se basa en la distribución normal de probabilidad, donde la media y varianza resumen los movimientos del subyacente. Sin embargo, en aquellas situaciones que no se ajustan a la distribución aludida precedentemente, los momentos estocásticos de orden inferior (media-varianza) son insuficientes para proyectar el universo de probables valores. En estos casos, es necesario incorporar momentos estocásticos de orden superior (asimetría y curtosis), con el objeto de aproximar mejor el valor de la inversión objeto de valuación.

Para incorporar la asimetría (E) y curtosis (K) al proceso estocástico en el método binomial, se requiere transformar la función b(x) (ecuación 3). Lo anterior se logra concibiendo una función nueva, f(x), conocida como función de densidad de Edgeworth, (Rubinstein, 1998). En la función binomial b(x), los valores correspondientes a los 4 momentos (media, varianza, asimetría y curtosis) son: E(x) = 0; E(x2)= 1; E(x3) = 0, E (x4)=3. Suponer un valor distinto de 0 y 3 a los momentos de orden superior implica apartarse del supuesto de normalidad y requiere aplicar la transformación de Edgeworth sobre la función original. El resultado es una nueva función f(x,), donde se capturan los siguientes momentos: E(x) = 0; E(x2)= 1; E(x3) = E, E (x4)=K. Los pasos son los siguientes:

Primero, se debe calcular la función de transformación W(x) con la siguiente expresión3:

La función transformada es el producto entre la ecuaciones 3 y 4 en cada nodo f(x) = b(x)W(x). La expansión es solo una aproximación, siendo Σj f(xj) ≠1. Se debe escalar las probabilidades para que sumen 1, remplazando f(xj) con el cociente f(xj)/Σj f(xj).

Segundo, obtenida la función de densidad ajustada se procede a estimar la media (M) y su varianza (v2):

Con las ecuaciones 5 y 6 surgen los parámetros necesarios para la estandarización de la variable aleatoria (ingresos proyectados o valor intrínseco).

Tercero, los momentos estocásticos de orden superior son incorporados en el valor de la media y varianza. La función de transformación W(x) es aplicada sobre la función binomial b(x), originando la función transformada f(x). Paralelamente, las variables aleatorias xj son remplazadas por las nuevas estandarizadas con la siguiente expresión:

Con la nueva función f(x) y la incorporación en la media y varianza de los momentos de orden superior se procede a proyectar el valor del subyacente.

2.2. El valor proyectado y la incorporación de la asimetría y la curtosis con la función binomial transformada

El valor del proyecto (variable aleatoria) en cada nodo es denotado como Vj. Para ello, se emplea la ecuación 8 para proyectar el valor del subyacente en cada nodo empleando la función corregida f(x). Los insumos son la tasa de crecimiento (μ); las probabilidades obtenidas de la función corregida f(x), las cuales son denotadas como Pj=f(xj) asociadas al valor del subyacente a la fecha del ejercicio de la opción; y la desviación estándar σ.

Previo a su estimación, es necesario operar sobre la ecuación 9 para obtener la expresión de la tasa de crecimiento (u):

Las variables involucradas en la ecuación son: V= valor intrínseco del proyecto en el momento inicial; r= factor libre de riesgo (1+rf); d= factor de rendimiento generado por el activo; t= tiempo hasta el horizonte de decisión; μ= incremento neutral al riesgo esperado del logaritmo de Vj/V y σ= volatilidad del logaritmo de Vj/V.

Al sustituir la ecuación 8 en la expresión 9, aplicando logaritmos y despejando en función del incremento neutral al riesgo (μ), se llega a las ecuaciones 10 y 11.

Adicionalmente, se obtiene la siguiente ecuación para proyectar la tasa de incremento incorporando los momentos de orden superior, insumo necesario de la ecuación 8.

La tasa de variación μ conceptualmente es similar a la empleada para estimar valores neutrales al riesgo suponiendo distribución log-normal; μ=[log(r/d)-1/2σ2] (Rubinstein, 1998). Al incorporar los momentos de orden superior, por consiguiente se abandona el supuesto de distribución lognormal. Con estos elementos se está en condiciones de proyectar el valor para los diferentes nodos. La siguiente ecuación sintetiza el valor actual correspondiente a la sucesión de valores proyectados:

En este caso, Vj se estima con la ecuación 8, Pj=f(xj) ecuaciones 4 y 7 y ρ el factor de actualización sin riesgo.

2.3. Probabilidades implícitas y construcción de rejilla binomial

Las probabilidades derivadas implícitas para ser empleadas en las rejillas binomiales implícitas (Implied Binomial Lattice) son resueltas mediante el procedimiento recursivo (Rubinstein, 1994), el cual consiste en los siguientes pasos:

• Paso 1: el proceso comienza en los últimos nodos de la rejilla, estimando las probabilidades con la siguiente expresión:

Definido S como el valor del activo subyacente, los 2 nodos adyacentes son (Qt+ St+; Qt- St-). Estas son probabilidades condicionadas por el nodo precedente (Qt-1; St-1).

• Paso 2: la probabilidad de la rama asociada al nodo (Qt-1) es igual a la suma de las ramas de nodos adyacentes posteriores. El nodo precedente resume los movimientos y probabilidades del subyacente (Qt+ St+; Qt- St-).

• Paso 3: en cada nodo los coeficientes equivalentes ciertos se obtienen aplicando probabilidad condicional. Las ecuaciones son:

• Paso 4: St-1 surge del producto entre el valor de las ramas adyacentes posteriores (St+; St-) y los coeficientes equivalentes ciertos (pjt; 1-pjt), actualizado al tipo sin riesgo correspondiente al intervalo de tiempo.

• Paso 5: se aplica el método recursivo para valorar el activo subyacente (ecuación 17) y la opción (ecuación 18):

En el siguiente punto serán aplicadas las ecuaciones desarrolladas en las secciones anteriores empleando un caso de valoración de opciones reales de EBT.

3. Valuación mediante opciones reales, rejillas binomiales implícitas y momentos superiores. Un caso de aplicación

Los fenómenos de globalización e innovación permanente en los negocios generan la necesidad de que las organizaciones estrechen alianzas estratégicas con sectores científicos y tecnológicos para mantenerse y crecer en contextos altamente competitivos y de significativa volatilidad.

Las universidades, instititutos tecnológicos, organismos de promoción científica y tecnológica, entre otros, son los ámbitos donde se genera conocimiento. El mismo puede divulgarse en el mundo académico a través de canales de comunicación formales e informales. Alternativamente, puede transformarse en una aplicación concreta de los desarrollos obtenidos a través de las actividades de investigación y desarrollo. Este último es el caso de las EBT, también conocidas como spin-offs, en donde uno de los impulsores esta dado por los organismos de ciencia y tecnología (Beraza y Rodríguez, 2012)4. Esta tipología organizacional tiene por objeto el desarrollo de nuevas tecnologías sobre la base del conocimiento científico tecnológico, el espíritu innovador, capacidad emprendedora de sus integrantes, significativa participación del capital intelectual sobre recursos materiales y flexibilidad estratégica marcada de los potenciales cursos de acción (expansión, diferimiento, abandono, transferencia). Las bases indicadas constituyen sus principales fuentes de valor y conforme fue señalada la teoría de opciones reales contiene los modelos adecuados para la valoración de estos emprendimientos. No obstante, los clásicos modelos de valoración de opciones reales aplicados a las empresas tecnológicas presentan las siguientes limitaciones: inexistencia de activos financieros réplicas y de empresas comparables, y el proceso estocástico involucrado puede no ajustarse a la distribución normal.

Precedentemente, se expuso de manera formal el modelo binomial de valoración de opciones ajustado por la transformación de Edgeworth como alternativa de valoración de empresas tecnológicas con el fin de incorporar momentos estocásticos de orden superior. En el presente apartado se desarrolla y aplica una metodología de valoración con base en el modelo propuesto, comparando los resultados con aquellos arrojados por el modelo binomial y sensibilizando el valor expandido de la firma como función de la asimetría y la curtosis. Para ello, se utiliza como unidad de análisis la valoración de un proyecto de EBT del tipo spin-off académico orientado a la generación de activos tecnológicos.

Los datos del proyecto corresponden al emprendimiento integrado por un grupo de investigadores universitarios y capital de riesgo privado, el cual tiene por objeto fabricar sistemas de monitoreo y radar para puntos ciegos en la conducción de rodados de carga en uso dentro de las explotaciones mineras a cielo abierto.

El análisis de las fuerzas competitivas del sector permite identificar las alternativas estratégicas del proyecto y las opciones reales contenidas en él (Smit y Trigeorgis, 2004). Este se presenta como un caso donde se crea un mercado nuevo a raíz de la innovación introducida por los sistemas de monitoreo para rodados de carga en minas a cielo abierto. Los potenciales competidores están dados por los fabricantes de rodados de carga, en lo que respecta a las nuevas unidades, y eventualmente emprendimientos con nueva tecnología sustituta de la provista por el emprendimiento. Se identifican barreras de entrada que funcionan como fuente de protección al ingreso in-mediato de nuevos competidores en el mercado. Estas no tienen un plazo legal de duración, a diferencia de aquellas cuyo origen son regulaciones, concesiones o protección legal a determinado negocio o sector. En el caso objeto de análisis, las barreras de entrada surgen de combinar el conocimiento del grupo de investigadores, intangible materializado en el producto y la capacidad empresarial de crear una ventaja comercial de ingresar primero en el mercado, materializada en los contratos de provisión suscriptos para incorporar la tecnología en los rodados existentes. En el caso del escenario futuro favorable, se proyecta la posibilidad de expandir la producción y modernizar el modelo. Asimismo, no se descarta la existencia de barreras de salida debido a la especificidad que tiene cierto equipo en el proceso de elaboración. Esta circunstancia torna parcialmente irreversible y riesgosa la inversión en activos fijos requerida por el spinoff objeto de estudio. Sin embargo, en el supuesto de que la demanda del producto evolucione de manera negativa, se prevé la posibilidad de transferir la empresa. Desde la perspectiva de la valoración, se presentan los siguientes inconvenientes: inexistencia de mercados secundario y líquido que refleje precios de los cuales se pueda inferir una cartera replicante para valorar la inversión, falta de activos reales comparables en virtud del carácter innovador del proyecto e inexistencia de datos de mercado que permitan aseverar la normalidad de las variable aleatoria (valor del proyecto). El estudio de mercado arroja un total de 262 explotaciones mineras existentes, estimándose que el 70% (192) constituyen explotaciones a cielo abierto. En cada una se utiliza un promedio de 30 unidades pesadas destinadas al transporte de productos. El estudio de prospectiva tecnológica estima una vida útil de los dispositivos de 4 años con opción a 4 años adicionales, en la medida en que sean incorporadas nuevas funcionalidades, requiriéndose inversiones adicionales en recursos materiales y humanos que han de ser concretados a partir del final del cuarto período de vida. La participación inicial en el mercado del producto es del 10%, se proyecta vender durante todo el período 4565 unidades, a razón de 57 equipos anuales. El precio de venta proyectado es de 3.500 dólares americanos por unidad, los costos variables ascienden al 50% del precio de venta y los costos de estructura iniciales (fijos los primeros 4 años) representan el 12% del total de los primeros ingresos. La tasa marginal de impuestos a las ganancias es de 35%, y las otras cargas tributarias directas e impuestos indirectos del 4%. Al ser un spin off universitario se pactan regalías a favor de los organismos públicos a los cuales pertenecen los investigadores. Estas ascienden al 3% sobre el monto nominal de ingresos por ventas. No existe apalancamiento financiero, el capital se distribuye entre el aporte intangible del grupo de investigadores y el aporte tangible del capital de riesgo.

El flujo de fondos libres inicial asciende a 40.354,86 dólares americanos. Se supone una volatilidad del 20% (σ) anual, parámetro estadístico obtenido mediante simulación de Monte Carlo6. Adicionalmente, se supone que la distribución de probabilidad de los flujos de fondos del proyecto no sigue un comportamiento lognormal.

Transcurridos los primeros 4 años, la firma se enfrenta a las siguientes alternativas estratégicas:

• La posibilidad de continuar en el mercado incorporando mejoras al producto. El estudio de prospectiva tecnológica indica que la inversión en activos fijos y horas investigador requeridas en el período 4 con el fin de incorporar las adecuaciones tecnológicas asciende a 47.880 dólares americanos.

• La estrategia alternativa consiste en vender la licencia del producto por un valor estimado en 170.000 dólares americanos.

La inversión en activos fijos se asimila a una opción financiera de compra (call) y la venta a una opción financiera de venta (put). La combinación de ambos instrumentos es conocida como straddle7. Las alternativas precedentes representan la flexibilidad estratégica integrante del valor del proyecto.

En las próximas 2 secciones, primero se valora el proyecto mediante el método de descuento de flujos de fondos, y a continuación, empleando el modelo binomial en su versión clásica y transformada. Los resultados obtenidos son comparados y en el caso de la versión transformada sensibilizados para distintos valores de asimetría y curtosis.

3.1. Valoración mediante descuento de flujos de fondos

Al no existir títulos transables en el mercado de capitales que representen el riesgo de la firma ni activos replicantes, la tasa de actualización es estimada aplicando un procedimiento ad hoc, suponiendo no diversificación (Pratt y Grabowski, 2008).

El tipo sin riesgo asciende al 5% y el rendimiento de mercado (rm) al 12%. De la ecuación 19 se obtiene el valor del factor de actualización, igual a 1,1440.

El valor intrínseco total del proyecto se estima aplicando la siguiente ecuación:

El valor actual proyectado (VP0), representa el valor actual estático estimado en los primeros 4 años. El valor actual terminal (VT0) es el valor presente del valor terminal por los 4 años subsiguientes (Cope-lan, Koller y Murrin, 2000), donde el flujo de fondos libres se estabiliza en el nivel estimado para el cuarto período. Suponiendo la participación de mercado constante durante la vida total del proyecto, el valor de los flujos de fondos descontados se expresa en la tabla 1.

El valor actual total asciende a 144.755,11 dólares americanos, cifra integrada por un VP0 de 156.979,63 dólares americanos y un VT0 de 12.224,53 dólares americanos (21.747,53 dólares americanos para el período t=4 actualizado en el período inicial). El valor actual en el período 4 de los costos fijos de operación asciende a 69.186,14 dólares americanos. De las cifras surge la conveniencia de licenciar el proyecto y no realizar inversiones adicionales para mantenerse en el mercado. La debilidad del análisis estático del descuento de flujos de fondos reside en que el riesgo es resumido e incorporado en el factor de actualización. No se consideran posibles escenarios con probabilidades de ocurrencia asociadas ni flexibilidad estratégica de continuar o licenciar la tecnología. Se asume un comportamiento exponencial en el tiempo y normal de la métrica que explica el riesgo (σ), donde no se incorporan momentos de orden superior ni se abandona el supuesto de comportamiento estadístico normal.

3.2. Opciones reales, método binomial y transformación de Edgeworth

El proyecto será valorado aplicando el modelo binomial en opciones reales, transformando la ecuación para sensibilizar momentos de orden superior (asimetría y curtosis) y analizando el impacto en el valor. Al no existir un mercado líquido, el riesgo del proyecto se emplea en el enfoque Marketed Asset Disclaimer como sustituto de carteras réplicas. El valor actual estimado para el período de proyección (156.979,63 dólares americanos) representa el valor intrínseco al cual se negociaría el proyecto (Copeland y Antikarov, 2001). El valor terminal no se incorpora en el análisis debido a que se supone flexibilidad estratégica (expansión e inversión o venta de la licencia; en función del escenario al final del período 4).

Los valores de los momentos de orden superior con proceso estocástico normal son: asimetría E=0 y curtosis K=3, comparativamente en el ejemplo se asigna arbitrariamente una asimetría (E) de -0,23 y curtosis de (K) 3,5. Conforme será expuesto, los momentos de orden superior pueden ser modificados y sensibilizados para analizar el abanico de posibles valores que presentan las opciones.

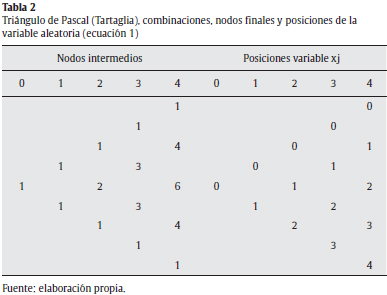

Aplicando la ecuación 1 y asignando valor x0=1 en la tabla 2 se presenta la cantidad de nodos intermedios y posiciones (j) que ocupa la variable aleatoria. La cantidad de nodos finales asciende a 5 (n+1).

Asignando una probabilidad de éxito (q) de 0,5 y proyectando 4 períodos de tiempo, la tabla 3 presenta la probabilidad binomial asociada a cada nodo.

Por su parte, la tabla 4 presenta la probabilidad correspondiente a cada nodo empleando la función de densidad binomial b(x).

Adicionalmente, se presentan los resultados de la expansión sin y con momentos de orden superior incorporando asimetría (E=-0,23) y curtosis (3,5) (ecuación 4). En el primer caso, la transformación es neutral, por ende, la función f(x) = b(x); en el segundo, la función f(x) ajusta valores incorporando el tercer y cuarto momento estocástico (tabla 5).

Para incorporar los momentos de orden superior en la distribución binomial, se requiere calcular la transformación de Edgeworth (tabla 6). La nueva función surge del producto entre la función binomial b(x) y la expansión W(x), tal que f(x) = b(x).W(x).

La función f(x) debe ser ajustada por el factor de ponderación a los efectos de escalar las probabilidades de cada nodo y que su sumatoria sea igual a 1 (tabla 7).

Aplicando las ecuaciones 5 y 6 se obtienen los parámetros necesarios para la estandarización y corrección de los sesgos incorporados (media, varianza y desvío) (tabla 8).

Empleando la ecuación 7 se estandarizan las variables aleatorias (xj) y se logra incorporar la asimetría y curtosis empleando la expansión W(x) (tabla 9).

La proyección del proceso estocástico del activo (el valor del proyecto de inversión) implica estimar la tasa de crecimiento (μ) para estimar los posibles valores en cada nodo. La tasa de crecimiento, paso previo para la estimación de los probables valores, se obtiene empleando la ecuación 12 (tabla 10).

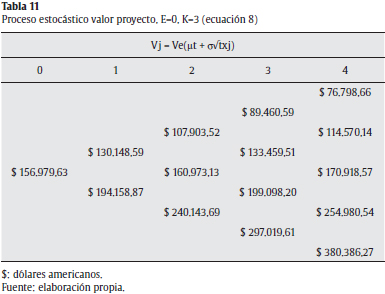

En la tabla 10 se presentan los valores de la tasa de crecimiento para la distribución normal y asumiendo asimetría y curtosis. Conforme el período de tiempo avanza, los valores tienden a distanciarse. El valor proyectado en cada nodo surge de aplicar la ecuación 8 (tabla 11).

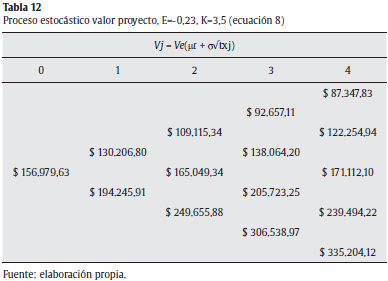

A continuación se expone la rejilla ajustada con asimetría y curtosis (tabla 12).

Seguidamente se valoran las opciones estratégicas contenidas en el proyecto. En el período 4 se presenta el dilema de realizar inversiones incrementales para permanecer en el mercado o vender la licencia. La primera alternativa se asemeja a una opción de compra, cuyo precio de ejercicio (X) está dado por el valor actual de los costos incrementales (VA[CI]) de la inversión. Conforme fue indicado, este asciende a 69.186,14 dólares americanos. Si la función de beneficio económico está por debajo del precio de transferencia de la licencia

L (170.000 dólares americanos), se ejerce la opción de venta. El valor terminal de la opción queda planteado de la siguiente manera:

Para la valuación es necesario calcular el valor de las probabilidades implícitas. En primera medida, se debe aplicar la ecuación 14 con el fin de estimar Qt (tablas 13 y 14).

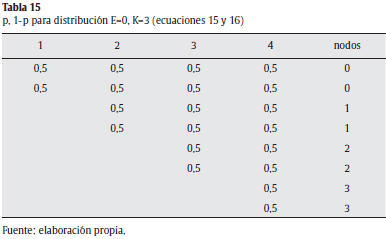

Paso seguido se deben calcular los coeficientes equivalentes ciertos (p, 1-p) aplicando las ecuaciones 15 y 16. Igual que en el caso anterior, se estimarán sin considerar momentos superiores e incorporándolos (tabla 15).

En el supuesto de normalidad, los coeficientes permanecen constantes (Cox et al., 1979). Cuando se incorporan los momentos superiores mediante la transformación, estos varían en cada nodo (Rubinstein, 1994; Arnold, Crack y Schwartz, 2009) (tabla 16).

La ecuación 21 se aplica en t=4 para estimar el valor al vencimiento de la opción. Luego se aplica el procedimiento recursivo indicado en la ecuación 18 (tabla 17 y tabla 18).

Las tablas 17 y 18 exponen el proceso integral de valuación. La columna VE presenta el valor terminal de la opción en el período 4 (obtenida en cada nodo aplicando la ecuación 21), multiplicada por su probabilidad de ocurrencia Q(E). La sumatoria del producto VExQ(E) arroja 196.913,03 y 205.788,71 dólares americanos, respectivamente, sin y con momentos estocásticos superiores. El valor del proyecto con opciones en el momento inicial se obtiene aplicando la ecuación 18; para ello, se empleó el tipo sin riesgo indicado en la tabla (5%) y los coeficientes de las tablas 15 y 16, respectivamente. El valor de la opción real (VOR) se obtiene por diferencia entre el valor actual del proyecto con opciones Vt y el valor del proyecto sin opciones V. Conforme se puede apreciar, el método de descuento de flujos de fondos subvalúa el proyecto; dado que su valor sin flexibilidad fue estimado en 144.755,11 dólares americanos (tabla 1. Aplicando la teoría de opciones reales y suponiendo normalidad, el valor total es de 161.219 dólares americanos (tabla 17) y el de su flexibilidad estratégica asciende a 16.463,65 dólares americanos. Si se supone existencia de asimetría y curtosis, la tabla 18 presenta el valor del proyecto por 168.486 dólares americanos y el valor actual de las opciones reales por 23.730,44 dólares americanos. En la tabla 19 se expone la distribución de probabilidad en t=4 correspondiente a los diferentes escenarios. En este caso, si no se verifica un comportamiento normal Q(N), las probabilidades Q(E) favorables al ejercicio de la opción de venta (venta licencia) decrecen tornando más probable el ejercicio de la opción de compra (inversión).

En la tabla 20 se presentan los resultados derivados de sensibilizar los momentos superiores. Para ello, se plantean intervalos de variación de 0,2 para la asimetría y 0,5 para la curtosis.

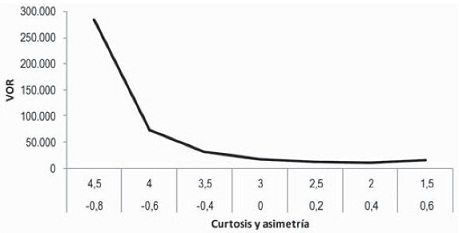

Los resultados de la tabla anterior se exponen en la figura 1. Sensibilizando los valores, se observa una reducción del valor de las opciones reales vinculado principalmente a una disminución del cuarto momento estocástico. Esto es consecuencia de una menor volatilidad propia de una curva más apuntalada (menor curtosis). La reducción de valor se aprecia en el par (E=-0,8; K=4,5) hasta (E=0,4; K=2); a partir de una asimetría positiva > 0,4 el valor comienza a crecer, en este caso, el efecto del tercer momento supera a la menor curtosis (E=0,6; K=1,5). Es importante destacar cómo se ve afectado el valor del proyecto y sus opciones por el comportamiento de momentos estocásticos de orden superior, que a menudo no son considerados por suponer un comportamiento normal correspondiente al recorrido aleatorio del subyacente.

Figura 1 Comportamiento de la asimetría y curtosis como función del valor.

4. Conclusiones

En los proyectos de inversión basados fundamentalmente en el conocimiento científico de sus participantes, la innovación tecnológica y capacidad para introducir nuevos mercados de producto, su valor emerge principalmente debido al perfil innovador, especificidad del conocimiento involucrado en el desarrollo y flexibilidad estratégica propia de los diferentes y potenciales cursos de acción. Su valuación requiere de métodos que capturen de manera íntegra los componentes del valor indicados precedentemente. En esta línea de pensamiento, el modelo binomial empleado para la valoración de opciones reales se destaca por su elasticidad y simplicidad para explicar el complejo fenómeno de asignar valor a la flexibilidad estratégica contenida en proyectos de inversión. Supone comportamiento normal del proceso estocástico correspondiente a las variables generadoras de riesgo. Es aquí donde se presenta la limitación, debido a que si el comportamiento de la variable aleatoria que comanda la incertidumbre del riesgo no sigue un comportamiento normal, los momentos estocásticos de orden superior no son capturados y reflejados en el precio, derivando en situaciones de sobre o subvaluación del activo real.

Atendiendo a la limitación expuesta, el presente trabajo desarrolló un modelo de valoración de opciones reales, donde la distribución de probabilidad binomial es ajustada incorporación de la transformación de Edgeworth para capturar momentos estocásticos de orden superior (asimetría y curtosis), que permiten explicar el valor del proyecto y su flexibilidad estratégica, sobre todo en aquellos casos donde la distribución de probabilidad no sigue un comportamiento estadístico normal. La unidad de análisis utilizada en la aplicación del modelo es una EBT del tipo spin-off acadé-mica orientada a la generación de activos tecnológicos con opción de expansión de la inversión (escenarios favorables) y venta de la licencia (escenarios desfavorables). La selección de este tipo de proyecto obedece a que nace totalmente de la innovación y su principal valor es el conocimiento (intangible). En lo que respecta a su valoración, por lo general no se encuentran disponibles series históricas de precios de mercado correspondientes a activos financieros réplica o datos relativos a precios de mercado de activos reales comparables, insumos necesarios en los modelos clásicos de valoración para el tratamiento de la incertidumbre y la estimación de su valor intrínseco. Por ello, en este tipo de proyectos puede resultar insuficiente en la estimación de valor aplicar solamente el tradicional enfoque del descuento de flujo de fondos, asumir comportamiento normal de las variables aleatorias y valuar opciones reales aplicando el método binomial considerando solamente los 2 primeros momentos estocásticos. Para estos casos, se propone como modelo alternativo:

• Emplear el enfoque Marketed Asset Disclaimer para estimar la volatilidad correspondiente al valor teórico del proyecto calculado mediante el enfoque de descuento de flujos de fondos.

• Corregir la función binomial b(x), incorporar la transformación de Edgeworth W(x) obteniendo una nueva función f(x). Esta incorpora los momentos de orden superior. Proyectar el valor del subyacente corrigiendo el primer y segundo momento por los valores de la variable aleatoria correspondiente a la función f(x).

• Calcular el valor de las probabilidades implícitas y coeficientes equivalentes ciertos para cada nodo. Al incorporar momentos estocásticos de orden superior, los últimos son variables y son utilizados para aplicar el clásico método recursivo empleado en la valoración de opciones reales.

• Sensibilizar los posibles valores pertenecientes al tercer y cuarto momento estocástico con el fin de calcular el abanico de posibles resultados.

Cabe advertir que la presente transformación no es la única propuesta para determinar procesos estocásticos en la valoración de opciones (León, Mencia y Sentaria, 2007). Otro punto negativo que se ha de destacar reside en que la función de densidad transformada f(x) para determinados pares de valores de momentos superiores es no positiva y, por lo tanto, no califica como función de densidad, invalidando la aplicación del modelo propuesto. No obstante, para un importante rango de pares (ε, κ), el valor de la función es positivo. En estos casos, como en el desarrollado, se torna operativa la función de densidad y permite obtener el abanico de posibles valores del proyecto, suponiendo una función leptocúrtica, positiva o negativamente sesgada (Rubistein, 1998).

A favor del modelo propuesto se destaca el balance entre la simplicidad propia del enfoque binomial; flexibilidad para suponer, proyectar y sensibilizar distribuciones de probabilidades con presencia de sesgos y curtosis; finalmente, implementar una propuesta de valuación complementaria a los clásicos métodos, en particular para emprendimientos innovadores, con nuevos mercados, carentes de valores históricos, observaciones o frecuencias de variables aleatorias, sin precios de mercados correspondientes a activos comparables y con alto contenido de valor intangible sustentado en el conocimiento.

Notas

1En relación con la difusión y complejidad de los modelos, Wilmot (2009, p. 9) sostiene: ''La ecuación de Black-Scholes fue derivada empleando cálculo estocástico en ecuaciones diferenciales. Esto no era atractivo para la mayoría de los estudiantes interesados en una carrera en finanzas. En esos tiempos, los estudiantes típicos eran de MBA, no físicos ni matemáticos como los que hoy en día existen en Wall Street. Afortunadamente Cox, Ross y Rubinstein fueron capaces de destilar los conceptos fundamentales en la valoración de opciones en un simple algoritmo para el cual solo se necesita adición, sustracción, multiplicación y (2 veces) división...''.

2Implica abandonar la definición de probabilidad objetiva, basada en observaciones y frecuencias del evento, y avanzar sobre las ''creencias'' o juicios del agente.

3Con asimetría E=0 y curtosis K=3, la transformación se anula y la función vuelve al estado binomial normal.

4Los spin-off universitarios pueden clasificarse de diversas maneras, a saber: a) según el estatus académico de sus creadores: académicos o de estudiantes; b) según si el investigador se convierte en emprendedor: promovidas por el investigador (intrapreneurial spin-off) o promovidas por emprendedores externos (extrapreneurial spin-off); c) según la transferencia de conocimientos patentados: basados en tecnología patentada (asigned technology based spin-offs) o basadas en tecnología no patentada (non-asigned technology based spin-offs), y d) según el tipo de actividad: consultoría y contratos (consultancy and R&D contracting), producto (product oriented mode) y activos tecnologicos (technology asset oriented model).

5Estos datos surgen de 190 minas con una dotación promedio de 30 unidades de rodados, dando un total de 5.700 unidades. El 10% de la participación de mercado representa la venta de 57 unidades; durante 8 años (4 iniciales y 4 con las adecuaciones) da un total de ventas de 456 unidades.

6Al no existir activo gemelo que replique los flujos de fondos del proyecto, el desvío debe estimarse con métodos alternativos como la simulación. En materia de opciones implica utilizar el enfoque marketed asset disclaimer (Copeland y Antikarov, 2001).

7Al combinar la opción de compra y de venta, el perfil de beneficios de la estrategia (combinación de opciones) apunta a cubrir la inversión en los extremos de volatilidad (si el valor del subyacente sube por encima de las inversiones [precio de ejercicio], se ejerce el call; si el valor desciende por debajo del nivel de inversiones en activos fijos, para concretar la expansión se ejerce el put [venta]).

Referencias

Amram, M. y Kulatilaka, N. (1998). Real Options. (1.ª ed). Boston: Harvard Business School Press. [ Links ]

Arnold, T., Crack, T. y Schwartz, A. (2009). Implementing Risk-Averse Binomial Trees: Aditional Theory, Empirics and Extensions. Working paper. [Consultado 22 Mar 2011]. Disponible en: http://ssrn.com/abstract=749904 [ Links ]

Beraza, J. y Rodríguez, A. (2012). Tipología de las spin-offs en un contexto universitario: una propuesta proposal. Cuadernos de Gestión, 12(1), 39-57. [ Links ]

Brandao, L., Dyer, J. y Hahn, W. (2005). Using Binomial Decision Trees to Solve Real Options Valuations Problems. Journal of Decision Analysis, 2, 69-88. [ Links ]

Calle, A. y Tamayo, V. (2009). Decisiones de Inversión a través de Opciones Reales. Estudios Gerenciales, 25, 107-126. [ Links ]

Copeland, T. y Antikarov, V. (2001). Real Options. (1.ª ed.). Nueva York: Texere LLC. [ Links ] Copeland, T., Koller, T. y Murrin, J. (2000). Valuation: Measuring and Managing the Value of Companies (3.ª ed.). Nueva York: Wiley. [ Links ]

Cox, J., Ross, S. y Rubinstein, M. (1979). Option Pricing: A Simplified Approach. Journal of Financial Economics, 7, 229-263. [ Links ]

Landro, A. (2010). Acerca de la Probabilidad: La interpretación del concepto de azar y la definición de probabilidad. Buenos Aires: Centro de Investigaciones en Econometría Facultad de Ciencias Económicas. [ Links ]

León, A., Mencia, J. y Sentaria, E. (2007). Parametric Properties of Semi-Nonparametric Distributions, with application to Options Valuation. Banco de España, Documento de Trabajo 0707, 9-30. [ Links ]

Mun, J. (2004). Real Options Analysis: Tools and Techniques for Valuing Strategic Investment and Decisions. (1.ª ed.). Nueva York: Wiley. [ Links ]

Pratt, S. y Grabowski, R. (2008). Cost Of Capital: Applications and Examples (3.ª ed.). Nueva Jersey: John Wiley & Sons. [ Links ]

Rubinstein, M. (1994). Implied Binomial Trees. Journal of Finance, 3, 771-818. [ Links ] Rubinstein, M. (1998). Edgeworth Binomial Trees. California: UC Berkeley. [ Links ]

Smit, H. y Trigeorgis, L. (2004). Strategic Investment: Real Options and Games. (1.ª ed.). Nueva Jersey: Princeton University Press. [ Links ]

Smith, J. y Nau, R. (1995). Valuing Risky Projects: Option Pricing Theory and Decision Anaysis. Management Science, 5, 795-816. [ Links ]

Smith, J. (2005). Alternative Approach for Solving Real Options Problems. Decision Analysis, 2, 89-102. [ Links ]

Trigeorgis, L. (1995). Real Options in Capital Investment: Models, Strategies and Applications. (1.ª ed.). Londres: Praeger. [ Links ]

Trigeorgis, L. (1997). Real Options: Managerial Flexibility and Strategy in Resource Allocations. (2.ª ed.). Cambridge: MIT Press. [ Links ]

Wang, A. y Halal, W. (2010). Comparision of Real Asset Valuation Models: A Literature Review. International Journal of Business and Management, 5, 14-24. [ Links ]

Wilmott, P. (2009). Frequently Asked Questions in Quantitative Finance. (2.ª ed.). Londres: John Wiley & Sons. [ Links ]