Introducción

El comercio internacional tradicionalmente ha sido el principal mecanismo de vinculación entre dos o más economías nacionales con el fin de crear una economía internacional. La inversión extranjera directa (IED) es un mecanismo similar que une dichas economías, en este sentido, estos dos mecanismos se refuerzan entre sí (Kok y Acikgoz, 2009). Según Garavito, Iregui y Ramirez (2012a), la IED no solo constituye una importante fuente de financiación externa para un país, sus efectos se extienden a la balanza de pagos, al crecimiento económico de largo plazo y a la productividad.

Este estudio parte del interés por desarrollar herramientas de atracción de inversión extranjera en una región o país. El objetivo fundamental del mismo es identificar empresas con potencial de invertir en una región específica para convertirla en plataforma de transformación y distribución de bienes que provean el mercado interno y externo, aprovechando los beneficios arancelarios, y las ventajas competitivas y logísticas que tiene dicha región ante terceros.

El presente estudio se realiza en una región de Colombia, denominada Valle del Cauca, la cual cuenta con la identificación de clústeres regionales que les permite a las empresas encontrar mano de obra especializada, proveedores especializados y un tejido empresarial y comercial importante y en crecimiento (Invest Pacific, 2014). Esta región cuenta con una conexión inmediata al océano Pacífico, a través de la bahía de Buenaventura, con más de cinco puertos modernos, vías de última generación y un aeropuerto internacional de primer nivel, brindándole al Valle del Cauca una ventaja comparativa frente al resto del país y países vecinos.

Actualmente, Colombia pertenece al bloque de integración profunda de la Alianza del Pacífico, permitiendo que el 92% del universo arancelario entre sin impuestos de nacionalización en Chile, México y Perú desde el 1 de mayo de 2016 (Banco Interamericano de Desarrollo, 2016); además, este acuerdo cuenta con capítulos que eliminan barreras técnicas al comercio y establece prácticas modernas relacionadas con las actividades financieras, de transporte, de comunicaciones y de comercio electrónico, facilitando el comercio en la región.

Con la presente investigación se esperan identificar empresas por fuera de la Alianza del Pacífico, que aprovechen el departamento del Valle del Cauca como plataforma de exportación hacia el Pacífico latinoamericano, haciendo uso de los beneficios arancelarios y no arancelarios de este acuerdo, y las ventajas competitivas y productivas del departamento.

El documento está organizado de la siguiente forma, en la segunda sección se hace referencia a los antecedentes y al marco teórico en el cual se basa la investigación. Posteriormente, la tercera sección describe la metodología y el modelo desarrollado. En la cuarta sección se presentan los resultados, especificando cuáles empresas y en qué sectores tienen oportunidades de invertir en la región, además se hace una comparación del clima de negocios entre Colombia y los países seleccionados. Finalmente, se concluye presentando las oportunidades que podrá traer esta investigación para la región.

Antecedentes y marco teórico

Es evidente el importante crecimiento que el comercio internacional ha experimentado desde que finalizó la II Guerra Mundial. Al respecto, existen una serie de factores que pueden explicar este fenómeno: la disminución de las barreras aduaneras y técnicas, la mejora y abaratamiento de los medios de transporte, la evolución de las telecomunicaciones, la mayor facilidad para realizar movimientos financieros internacionales, el incremento de la seguridad legal en numerosos países, la estandarización de las preferencias de los consumidores y el mejoramiento en la estabilidad política y económica, son solo algunos de ellos.

Este contexto ha permitido que empresas grandes y pequeñas, amplíen su campo de acción y se posicionen en plazas internacionales, estableciendo plantas de producción y representaciones comerciales por fuera del territorio local. En este sentido, a los flujos de capital generados para desarrollar dichas expansiones se les denomina IED.

En esta sección se explicará cómo la evolución del comercio ha permitido la aparición de los tratados de libre comercio (TLC), y cómo su progreso ha permitido integraciones económicas profundas como lo es la Alianza del Pacífico; así mismo se hará una contextualización de la IED, explicando qué es, cuáles son sus beneficios y cuáles sus determinantes, así como su evolución de los últimos años en Colombia. El estudio se enfoca en la región del Valle del Cauca y las ventajas productivas de la misma, por eso se hace una descripción de los clústeres productivos del departamento y las ventajas que estos representan. Por último, se hace una contextualización de los estudios previos a esta investigación y se describe el aporte del presente estudio.

2.1. Los tratados de libre comercio y la Alianza del Pacífico

Los tratados de libre comercio son acuerdos comerciales que se realizan entre dos o más países, los cuales se conceden mutuamente el acceso preferencial al mercado, con el fin de incrementar los flujos de comercio e inversión, beneficiando el mutuo desarrollo económico (Ministerio de Comercio, Industria y Turismo, 2004).

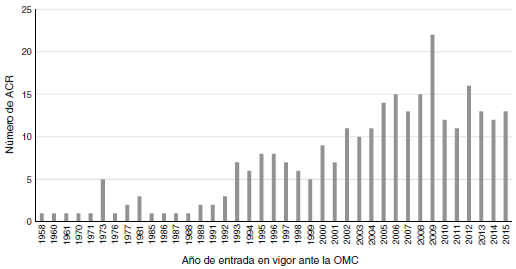

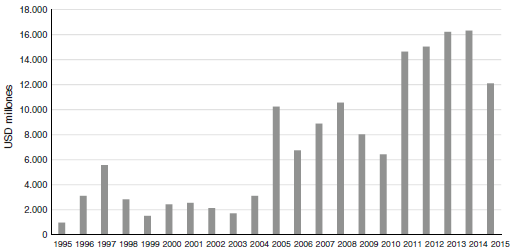

Estos acuerdos nacieron desde hace varios años como iniciativas de las empresas y la intervención de los gobiernos; llevándolos a una formalización en el tiempo, bajo la supervisión de la Organización Mundial de Comercio. Desde la segunda mitad el siglo XX dichos tratados se tornaron cada vez más comunes (fig. 1) por las ventajas comerciales que obtienen los países firmantes, las cuales les permite mejorar de forma significativa sus exportaciones, así como disminuir el costo de sus importaciones, beneficiando de esa forma a los consumidores.

Fuente: elaborada a partir de la OMC (2016)

Figura 1 Acuerdos Comerciales Regionales (ACR) vigentes ante la OMC

Latinoamérica no fue ajena a este fenómeno de acuerdos comerciales: países como México y Chile iniciaron en los noventa una estrategia firme para abrir sus mercados facilitando el comercio. México lo hizo en principio (1994) con Estados Unidos y Canadá, mediante la firma del North American Free Trade Agreement, aunque muy cuestionado en principio, logró incrementar las exportaciones mexicanas en más de cuatro veces su valor, generando que en la actualidad México destine cerca del 85% de sus exportaciones a este mercado. La liberalización del comercio ha transformado y modernizado la economía de México, impulsando con éxito los flujos comerciales y de inversión. En pocos años, las exportaciones de México se diversificaron, pasando de vender petróleo principalmente, a una gran variedad de productos manufacturados, convirtiendo a México en uno de los mayores exportadores del mundo (Naftanow.org, 2012).

Chile por su parte, en su deseo de obtener mercados externos para sus productos agroindustriales, también desarrolló una fuerte política externa ampliando fronteras y consiguiendo un amplio número de clientes en el exterior, un número superior al que hubiese podido alcanzar con una población interna de solo 18 millones de habitantes (Ministerio de Comercio, Industria y Turismo, 2016b).

Otros dos países sudamericanos: Perú y Colombia, ambos miembros de la Comunidad Andina de Naciones, decidieron, a finales del siglo XX, hacer parte de este grupo de países aperturistas suscribiendo tratados de libre comercio con diferentes naciones. De esta forma, en 2015, estos cuatro países mostraban un liderazgo a nivel continental en estas alianzas comerciales. En este sentido, la tabla 1 muestra los acuerdos comerciales vigentes ante la OMC, que han firmado respectivamente Colombia, México, Chile y Perú, con terceros.

Precisamente estos países han conformado un bloque de integración profunda denominado Alianza del Pacífico, este acuerdo, constituido formalmente el 6 de junio de 2012, permite la articulación política, económica y de cooperación entre Chile, Colombia, México y Perú. El objetivo fundamental de la Alianza del Pacífico es establecer un bloque de integración que promueva el crecimiento, desarrollo y competitividad de sus miembros, a través de la libre circulación de bienes, capitales, servicios y personas (Ministerio de Comercio, Industria y Turismo, 2015).

Tabla 1 Acuerdos comerciales de Colombia, México, Perú y Chile

| Colombia | México | Perú | Chile | |

|---|---|---|---|---|

| América | ||||

| Canadá | TLC | TLC | TLC | TLC |

| EE.UU. | TLC | TLC | APC | TLC |

| México | TLC y ACE | - | ACE | TLC y ACE |

| Cuba | ACE | ACE | ACE | ACE |

| Triángulo Norte | TLC | TLC | TLC sucrito | TLC |

| CARICOM | AAP | - | - | - |

| Nicaragua | AAP | TLC | - | TLC |

| Costa Rica | TLC | TLC | TLC | TLC |

| Panamá | TLC | TLC | TLC | TLC |

| Colombia | - | TLC y ACE | CAB | TLC y ACE |

| Ecuador | CAN | AAP | CAN | ACE |

| Venezuela | ACE | - | AAP | ACE |

| Perú | CAN | AAP | - | TLC y ACE |

| Chile | TLC y ACE | TLC y ACE | TLC y ACE | - |

| CAN | TLC | - | TLC | - |

| MERCOSUR | ACE | ACE | ACE | ACE |

| Uruguay | MERCOSUR | TLC y ACE | MERCOSUR | MERCOSUR |

| Argentina | MERCOSUR | ACE | MERCOSUR | MERCOSUR |

| Bolivia | CAN | ACE | CAN y ACE | ACE |

| Brasil | MERCOSUR | ACE | MERCOSUR | MERCOSUR |

| Paraguay | MERCOSUR | ACE | MERCOSUR | MERCOSUR |

| Europa | ||||

| Unión Europea | TLC | TLC | TLC | TLC |

| AELC-EFTA | TLC | TLC | TLC | TLC |

| Turquía | Negociación | - | Negociación | TLC |

| Asia | ||||

| Japón | Negociación | TLC | AAC | TLC |

| China | - | APPI | TLC | TLC |

| Hong Kong | - | - | - | TLC |

| Israel | TLC suscrito | TLC | - | - |

| Corea del Sur | TLC suscrito | APPI | TLC | TLC |

| Australia | - | APPI | - | TLC |

| Singapur | - | APPI | TLC | - |

| India | - | APPI | - | AAP |

| Nueva Zelanda | - | - | - | AAC |

| Brunei | - | - | - | AAC |

| Tailandia | - | - | TLC | - |

AAC: Acuerdo sobre Agricultura Complementario; AAP: Acuerdo de Alcance Parcial; ACE: Acuerdo de Complementación Económica; APPI: Acuerdo para la Promoción y Protección de Inversiones; CAN: Comunidad Andina de Naciones; MERCOSUR: Mercado Común del Sur; TLC: Tratado de Libre Comercio. Fuente: elaborado a partir de Ministerio de Comercio, Industria y Turismo (2016a); Dirección Nacional de Aduanas de Chile (2016); Secretaría de Economía de México (2016); Ministerio de Comercio Exterior y Turismo de Perú (2016).

El Acuerdo Marco de la Alianza del Pacífico cuenta con un capítulo dedicado al acceso de bienes, el cual busca regular y facilitar el intercambio de mercancías entre los miembros de la Alianza, suprimiendo las barreras comerciales tanto arancelarias como paraarancelarias. En este sentido, el 100% de los bienes que exporta Colombia entran a Perú libremente, en Chile el 99% y en México un 97% no paga aranceles (Ministerio de Comercio, Industria y Turismo, 2015), mientras que el resto de los países sudamericanos no cuentan con estos beneficios. A priori, este ya es un incentivo poderoso para que empresas de otros países decidan establecer plataformas de exportación hacia estos países en Colombia.

2.2. Inversión extranjera directa

El proceso de globalización se profundizó con la creciente interdependencia de los países, dada la fuerte expansión de las corrientes internacionales de comercio, capital y tecnología. En este sentido, la IED tuvo un auge sin precedentes en la última década del siglo XX, de tal forma que en el año 2000 cerró con un saldo de USD 1.400 billones en IED a nivel mundial (Chudnovsky y López, 2007).

El rol de la IED en el desarrollo económico se ha acentuado de una forma importante, el flujo de estas inversiones en países en vías de desarrollo se ha incrementado en los últimos 25 años de USD 296,3 billones a USD 8,4 trillones (Obeid, 2015). La IED alimenta a los países receptores con la entrada de capitales, conocimientos tecnológicos, desarrollo del capital humano y la capacidad de gestión necesaria para el desarrollo económico sostenible (Obeid, 2015).

En este contexto, a partir de 2004, e impulsado por factores internos de estabilidad normativa y reformas como las exenciones tributarias, los contratos de estabilidad jurídica, la contratación petrolera y la creación de zonas francas, que han buscado generar un mejor ambiente para atraer la IED en Colombia, se consolidó el ingreso de esta en el país, impulsada principalmente por la explotación de recursos naturales como el petróleo y el carbón, seguido de la inversión en manufacturas, transporte y comunicaciones (Garavito, Iregui y Ramírez, 2012b).

Colombia ha sido uno de los mayores receptores de IED en Latinoamérica en la última década; esta dinámica ha generado que este tipo de flujos de capital se constituyan en fuente de crecimiento económico, y tenga una relevancia importante en el sector externo del país. De esta forma, como lo señala Fedesarrollo (2007), la IED es especialmente relevante para las economías en crecimiento, las cuales por su bajo nivel de progreso no cuentan con el nivel de ahorro suficiente para la formación de capital, o no cuentan con un sistema financiero desarrollado que canalice los recursos para hacerlo. Así mismo, la IED también es positiva por la generación de transferencias de tecnología de las empresas transnacionales hacia la industria doméstica. Dado lo anterior, la figura 2 muestra los montos de IED recibida por Colombia entre 1995 y 2015.

Fuente: elaborada a partir de Banco de la República de Colombia (2016)

Figura 2 IED en Colombia (1995-2015)

En Colombia, entre el 2004 y el 2011, la IED superó en promedio el 4% del PIB, sin embargo esta ha tenido una tendencia negativa en los últimos años, y en el primer semestre de 2015, la IED sumó USD 6.835 millones, representando una caída de USD 1.980 millones frente al mismo periodo del 2014 (El País, 2015). El sector petrolero, el más golpeado, reportó una reducción en la inversión extranjera de USD 1.000 millones, porque en el 2015 llegaron capitales por USD 1.771 millones, cuando el año inmediatamente anterior habían sido USD 2.738 millones (El País, 2015). La presente investigación parte de un interés por desarrollar herramientas de atracción de inversión extranjera para el Valle del Cauca, focalizando los esfuerzos de la misma en la identificación de empresas latinoamericanas con potencial de desarrollo en los clústeres productivos de la región y mejorar las cifras de inversión del país.

Por lo tanto, el objetivo del estudio es identificar empresas en América del Sur con potencial de invertir en la región, para convertir al Valle del Cauca en una plataforma de transformación y distribución de bienes que tengan como destino final el abastecimiento del mercado interno colombiano y los países del Pacífico Latinoamericano, aprovechando los beneficios arancelarios, y las ventajas competitivas y logísticas de Colombia en el marco de la Alianza del Pacífico.

En este sentido, se han realizado numerosos estudios para identificar los factores determinantes de la IED, sin embargo, no existe consenso alguno, ya que no hay un conjunto ampliamente aceptado de variables explicativas que puedan ser consideradas como los "verdaderos" factores determinantes de la IED (Kok y Acikgoz, 2009).

Algunos estudios se enfocan en factores sociopolíticos, otros se relacionan con transparencia y factores institucionales. Otro grupo de estudios buscan determinar variables relacionadas con el tamaño del mercado y sus dinámicas como el PIB, las exportaciones, el riesgo-país, entre otros; no obstante, los determinantes de la IED no son los mismos en las diferentes regiones mundiales (Felisoni, Eunni y Martins, 2010).

En los mercados emergentes, las empresas extranjeras persiguen el buen ambiente de negocios en lugar de los incentivos" ofrecidos en una región específica; la transparencia y la rendición de cuentas de los gobiernos y las empresas son condiciones fundamentales para proporcionar un marco fiable y eficaz para la llegada de capitales extranjeros (Kok y Acikgoz, 2009). Así mismo, la inestabilidad política en la rama ejecutiva del gobierno en los países de acogida desalienta la entrada de empresas extranjeras (García-Canal y Guillén, 2008).

2.3. Clústeres regionales

Además de los beneficios arancelarios, el otro pilar que tiene el estudio son los clústeres regionales presentes en una región específica, en este caso, el Departamento del Valle del Cauca en Colombia. Por numerosos factores, frecuentemente se da el caso que una industria concentre la producción en una locación geográfica determinada, el análisis de este fenómeno se inició hace mucho tiempo cuando Alfred Marshall, notó la particularidad de los "distritos industriales", concentraciones geográficas de la industria que no tenían explicación dada la inexistencia de recursos disponibles (Krugman, Melitz y Obstfeld, 2012).

La teoría defiende que existen tres razones fundamentales por las cuales una empresa prefiere ubicarse en un área geográfica donde su industria esté concentrada a hacerlo de forma aislada: proveedores especializados, mano de obra especializadas, y el efecto del desbordamiento del conocimiento (Krugman et al., 2012).

Los proveedores especializados permiten a las empresas el uso de equipos y servicios de apoyo conocedores y/o generadores de las últimas tecnologías, produciendo una importante reducción en costos al liberar a las empresas de la elaboración de bienes intermedios para el producto final y al distribuir el coste de desarrollo. Por su parte, un mercado de mano de obra especializada, beneficia tanto a trabajadores como a productores, especialmente a estos últimos, quienes sufrirán con menor probabilidad la escasez de mano de obra, además la competencia laboral maximiza cada peso que se paga en salarios al mejorar la productividad (Krugman et al., 2012).

Por último, el fenómeno de desbordamiento del conocimiento es fundamental para las ventajas competitivas que desarrolla una industria geográficamente localizada, ya que una fuente importante de know-how técnico es el intercambio informal de información e ideas que tiene lugar a nivel personal entre los trabajadores. En una industria concentrada, este tipo de difusión informal del conocimiento se presenta mucho más a menudo que en una industria aislada, puesto que muchos trabajadores coinciden en actividades sociales y pueden hablar libremente de temas técnicos (Krugman et al., 2012).

Esta situación la quiere aprovechar el país, y desde hace un par de años viene haciendo significativos esfuerzos para desarrollar clústeres y apuestas productivas a nivel local en conjunto con las respectivas Cámaras de Comercio y las Comisiones Regionales de Competitividad, quienes están adoptando este tipo de proyectos dentro de sus agendas de desarrollo de la competitividad local como eje central (Portafolio, 2013).

Recientemente, en el Valle del Cauca se realizó la identificación de esta serie de clústeres con potencial de generar desarrollo económico en la región y sus segmentos de negocio; fue realizada por la Secretaría Técnica de la Comisión Regional de Competitividad, entidad conformada por la Gobernación del Valle del Cauca y la Cámara de Comercio de Cali en conjunto con una firma de consultoría internacional. Este ejercicio permitió identificar nueve clústeres con potencial: Excelencia clínica; Bioenergía; Macrosnacks; Bienestar y cuidado personal; Proteína blanca; Business Process Outsourcing, Information Technology Outsourcing y Knowledge Process Outsourcing; Frutas frescas; Metalmecánico y automotor; y, Logística, en los cuales existen oportunidades para la atracción de nuevas empresas extranjeras y propiciar reinversiones de las ya instaladas (Invest Pacific, 2014).

Estos sectores seleccionados actualmente agrupan más de 3.800 empresas en la región, de todos los tamaños, tanto nacionales como extranjeras, con ventas acumuladas por unos USD 12.300 millones anuales, y cuyo potencial podría elevar en poco tiempo la competitividad del Valle del Cauca, puesto que existe un mercado amplio de proveedores especializados, un desarrollo importante de mano de obra para trabajos específicos y nuevos procesos de innovación. Invertir en alguno de estos sectores productivos implica recibir las ventajas comparativas y competitivas de la región, empezando con un puerto multipropósito en Buenaventura, que mueve más del 60% de las manufacturas del país, con una ubicación geoestratégica que le permite servir de plataforma exportadora hacia los países del Pacífico latinoamericano. Además, la región tiene un aeropuerto internacional de primer nivel, la mejor infraestructura vial del país, una red empresarial altamente diversificada, cadenas productivas con oportunidades de inversión en todos los eslabones a lo largo de la cadena de valor; una oferta eficiente de servicios públicos, precios inmobiliarios inferiores al promedio de Latinoamérica y las zonas francas más activas del país (Invest Pacific, 2014).

2.4. Estudios previos

Existen múltiples estudios sobre IED, en especial, las ciencias económicas se preocuparon por los efectos que este ítem tenía sobre la economía a partir de la década de los cincuenta, pero debido al lento flujo que tenían las inversiones en estos años los estudios no eran significativos, solo es hasta los ochenta, cuando los flujos de inversión se disparan generando la aparición de un extenso volumen e trabajos, tanto teóricos como empíricos (Jiménez y Rendón, 2012).

En particular la última oleada de estudios ha dedicado sus líneas a explicar los determinantes de la IED (Dauti, 2015; Kok y Acikgoz, 2009; Obeid, 2015; Felisoni, Eunni y Martins, 2010; O'meara, 2015; Assuncao, Forte y Texeira, 2011; García-Canal y Guillén, 2008; entre otros) y los efectos que esta tiene a mediano y largo plazo en la economía (Ismail, Smith y Kugler, 2009); así mismo, en años recientes el gravity model ha sido considerado como uno de los métodos más usados en el análisis empírico de los flujos de IED entre los países, usando normalmente factores de tamaño de mercado en los países como el PIB (Dauti, 2015; Anderson y Van Wincoop, 2004).

El presente estudio toma un enfoque diferente, pues no pretende explicar por qué se genera la IED o cuáles son sus efectos de mediano y corto plazo en el mercado, ni tampoco predecir los posibles flujos de inversión hacia un país, sino encontrar potenciales empresas inversoras en el Valle del Cauca. Existen estudios similares, pero su alcance es menor, ya que solo identifican los sectores donde hay potencialidades de inversión, más no ubican qué organizaciones son las posibles inversoras, aquí radica la importancia del modelo por su excelente aplicación al desarrollo de la región.

Metodología

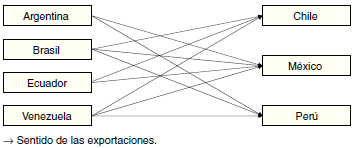

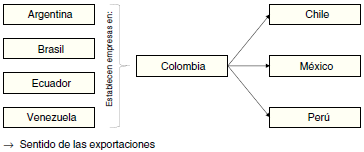

Para desarrollar el modelo propuesto, se hace un estudio de caso con fuentes terciarias, a través de cruces estadísticos de las bases de datos disponibles de exportación de los países seleccionados, usando la siguiente metodología. La figura 3, muestra la situación actual de comercio, mientras que la figura 4 muestra el modelo propuesto de forma simplificada: los países de estudio invierten en Colombia para proveer el mercado local y los países de la Alianza del Pacífico.

Inicialmente, respecto a la selección de países, el análisis se realiza para Argentina, Brasil, Ecuador y Venezuela, pues estos son los países de América del Sur, que no se encuentran en la Alianza del Pacífico y generaron el mayor producto interno bruto real del 2014, año previo al estudio, como lo muestra la tabla 2.

Tabla 2 Producto interno bruto real (2014)

| País | PIB real de 2014 en millones de dólares a precios constantes de 2010 |

|---|---|

| Brasil | 2.403.366,39 |

| Argentina | 524.793,12 |

| Colombia* | 349.221,30 |

| Chile* | 257.861,02 |

| Venezuela | 256.524,80 |

| Perú* | 180.573,38 |

| Ecuador | 85.915,82 |

| Uruguay | 47.613,83 |

| Paraguay | 24.671,16 |

| Bolivia | 24.475,36 |

Fuente: elaborada a partir de Comisión Económica para América Latina y el Caribe-CEPAL (2016). * Países que pertenecen a la Alianza del Pacífico.

Referente al análisis cuantitativo de las exportaciones, este se realiza a través de cruces estadísticos de las bases de datos de las exportaciones de los países seleccionados hacia los países de la Alianza del Pacífico (Chile, Colombia, México y Perú), a partir de lo cual se seleccionaron los productos con mayor potencial de ser producidos en el Valle del Cauca. Para la selección de los productos se tuvo en cuenta que cumplieran con las siguientes características:

Bienes con exportaciones desde Argentina, Brasil, Ecuador y Venezuela superiores a USD un millón y que estuvieran en crecimiento para los últimos tres años (2012, 2013 y 2014).

Bienes que no fuesen materias primas y que no pertenecieran a las industrias extractivas y minero-energéticas.

Posteriormente, se realiza un análisis y selección de empresas, para lo cual, a partir de los productos seleccionados, se buscaron empresas exportadoras en Argentina, Brasil y Ecuador1, que no tuvieran presencia comercial en Colombia o en los otros países de la Alianza del Pacífico, y que además contaran con una amplia capacidad productiva, medida a partir de la participación de la empresa en las exportaciones totales del producto.

Seguido se realiza un análisis de factibilidad de producción en Colombia, esto implicó estudiar los incentivos para que las empresas seleccionadas realicen su producción desde Colombia, específicamente en el Valle del Cauca. Este análisis se realizó desde dos perspectivas: primero se hizo una validación arancelaria de los productos, es decir, que el producto tenga un beneficio arancelario al ser producido en Colombia y que no lo tenga en su país de origen, y bienes que se ajustaran a los clústeres productivos del Valle del Cauca (Invest Pacific, 2016), como son: Bienestar y cuidado personal; Bioenergía; Excelencia clínica; Macro-snacks; Metalmecánica y automotor y Proteína blanca, para de esta forma obtener beneficios competitivos de producción. Por último, se hizo un análisis comparativo de la facilidad para desarrollar negocios en Colombia frente a Argentina, Brasil y Ecuador, basado en el Doing Business Report desarrollado por el Banco Mundial para 2015.

Resultados

A partir de los cruces estadísticos de las bases de datos y de los filtros propuestos, se realizó la selección inicial de los productos que podrían producirse en la región. Las tablas A1-A4, disponibles en los anexos, presentan esta información.

Los productos con potencial fueron seleccionados ya que cumplían varias características fundamentales: cuentan con exportaciones crecientes superiores a un USD 1 millón, son bienes manufacturados y no pertenecen al sector de extracción minera.

Con esta selección inicial, se buscaron las empresas exportadoras de estos bienes en cada uno de los mercados de estudio. Primero se descartaron aquellas empresas que tuvieran presencia comercial en Colombia o en alguno de los países de la Alianza del Pacífico, posteriormente se seleccionaron aquellas empresas cuya participación en las exportaciones totales del producto fuera importante (aproximadamente del 10% o superior).

En total se logró identificar 6 empresas en Argentina, 9 en Brasil y 14 en Ecuador, con potencial de invertir en la región. La información y bases de datos halladas para Venezuela, era insuficiente y desactualizada, por tal motivo se descartó esta economía del estudio. Las tablas 3-5 que se presentan a continuación, muestran los productos que tienen más oportunidad de ser producidos y exportados desde Colombia por las empresas seleccionadas, sin embargo, por confidencialidad, no se expone el nombre de estas últimas.

Tabla 3 Selección final de Argentina

| Empresa | Producto |

|---|---|

| Argentina 1 | Alimentos para perros y gatos |

| Argentina 2 | Ambientadores, maquillaje, cremas antiarrugas, protectores solares |

| Argentina 3 | Aerosoles, maquillaje, polvos para la piel |

| Argentina 4 | Motos: choperas, turismo, scooter, enduro, cuatriciclos |

| Argentina 5 | Motos: choperas, turismo |

| Argentina 6 | Cremas para pastelería, cubre-tortas, decoraciones comestibles |

Fuente: elaboración propia.

Tabla 4 Selección final de Brasil

| Empresa | Producto |

|---|---|

| Brasil 1 | Polvos para la preparación de cremas, postres, gelatinas y similares |

| Brasil 2 | Preparaciones de los tipos de alimentos de los animales |

| Brasil 3 | Papel y cartón con lámina intermedia |

| Brasil 4 | Papel y cartón con lámina intermedia |

| Brasil 5 | Equipamiento agrícola |

| Brasil 6 | Carrocerías de vehículos |

| Brasil 7 | Pistones |

| Brasil 8 | Vehículos automóviles con motor diésel (de carga) |

| Brasil 9 | Equipos para todos los segmentos de transporte para carreteras |

Fuente: elaboración propia.

Tabla 5 Selección final de Ecuador

| Empresa | Producto |

|---|---|

| Ecuador 1 | Purés asépticos de fruta |

| Ecuador 2 | Alimento para camarones y tilapias |

| Ecuador 3 | Medicamentos para la venta al por menor |

| Ecuador 4 | Jabones en barra |

| Ecuador 5 | Empaques para alimentos - Películas de polipropileno metalizadas |

| Ecuador 6 | Películas de polipropileno |

| Ecuador 7 | Preformas PET |

| Ecuador 8 | Tableros en madera |

| Ecuador 9 | Cajas de cartón |

| Ecuador 10 | Cajas de cartón |

| Ecuador 11 | Sacos de polipropileno |

| Ecuador 12 | Sacos de polipropileno |

| Ecuador 13 | Depósitos, inodoros, lavatorios, tapas, pedestales, urinarios |

| Ecuador 14 | Pañales para adultos |

Fuente: elaboración propia.

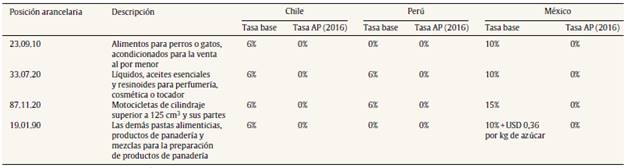

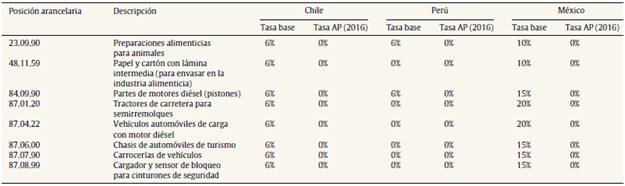

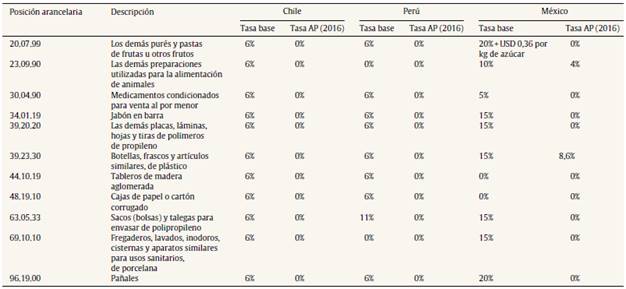

El incentivo principal que tienen las empresas identificadas para ubicarse en el Valle del Cauca es que estos productos pagarían un arancel menor (0% en la mayoría de los casos), si son producidos y exportados desde Colombia, al que pagarían si son producidos en Argentina, Brasil o Ecuador (las tablas 6-8 presentan esta información). La tasa base es el arancel que pagaría cada producto si es exportado desde el respectivo país hacia Chile, Perú o México. La tasa AP es la tasa que pagaría cada producto si es producido en Colombia, y aprovecha los beneficios arancelarios de la Alianza del Pacífico.

Tabla 6 Perfil arancelario de Argentina

Fuente: elaborada a partir de Organización de los Estados Americanos (2015).

Tabla 7 Perfil arancelario de Brasil

Fuente: elaborada a partir de Organización de los Estados Americanos (2015).

Tabla 8 Perfil arancelario de Ecuador

Fuente: elaborada a partir de Organización de los Estados Americanos (2015).

Es importante especificar que a los productos seleccionados se les hizo un filtro para que se ajusten a los clústeres competitivos del Valle del Cauca, permitiendo que las empresas encuentren una red empresarial fuerte en la cual desarrollen sus actividades productivas, aprovechando la cadena de valor que ofrece la región en cada uno de estos sectores y los beneficios económicos que permiten las concentraciones industriales.

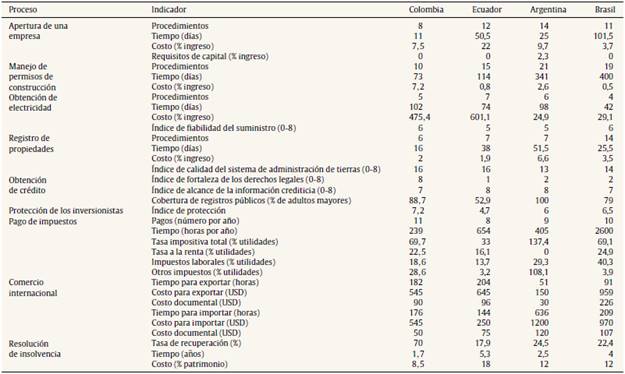

Además, las empresas latinoamericanas encuentran en Colombia mejores indicadores para el desarrollo de sus negocios respecto a Brasil, Argentina o Ecuador. Según el Banco Mundial (2015), en Colombia es posible realizar la apertura de una empresa con menos procedimientos y en menor tiempo con respecto a los países de estudio, por ejemplo mientras que en el territorio colombiano una empresa se puede establecer en promedio en 11 días, en los otros países tardaría al menos 25 días o más (en Brasil puede tardarse más de 100 días) como lo muestra la tabla A5 en los anexos.

En el mismo reporte, la obtención de electricidad en promedio se demora un poco más en Colombia respecto a Brasil, Argentina o Ecuador; sin embargo, tanto el registro de propiedades como el manejo de permisos de construcción en Colombia, requieren menos procedimientos y en general toma menos tiempo que el resto de países de estudio.

Un factor clave a destacar, presentado por el Banco Mundial (2015), es el índice de protección al inversionista que posee Colombia, el más alto entre los países analizados seguido por Brasil. El indicador del Doing Business Report 2015 sobre la protección de los inversores, analiza la regulación de las operaciones vinculadas al negocio, el acceso de los accionistas al sistema judicial y la facilidad de acceder a la financiación en los mercados de capitales. Además del nivel de protección, los inversionistas también perciben en el mercado colombiano una tasa impositiva más baja respecto a sus países de origen, tan solo Ecuador posee una tasa menor a la del mercado nacional.

En temas de comercio exterior, en Colombia, durante 2015, el proceso de exportación tomó 182 días en promedio, cifra inferior al tiempo que toma realizar en Ecuador todo el proceso de venta al exterior. Adicionalmente, el costo en dólares de exportar desde el territorio colombiano es el segundo más bajo según las cifras del Doing Businees Report 2015. Así mismo, aquellas industrias que deban adquirir sus insumos en el exterior para producir en Colombia, podrán percibir que el tiempo de nacionalización de las materias primas es inferior en Colombia en comparación con Argentina y Brasil.

Por último, y ante el riesgo de insolvencia, es necesario señalar que Colombia cuenta con la tasa más alta de recuperación, en la cual los inversionistas pueden recuperar en promedio hasta el 70% de su inversión inicial, a diferencia de los otros países del análisis donde no supera el 25%.

Conclusiones

A diferencia de la configuración económica nacional, la cual depende en un 60% de la explotación minera, el Valle del Cauca ha sido tradicionalmente una región productora y exportadora de bienes manufacturados y agroindustriales, la diversidad de la canasta exportadora del Valle es amplia, las 10 primeras empresas exportadoras de la región pertenecen a distintos sectores: alimentos, confitería, textiles y confecciones, productos químicos, productos eléctricos, comercio y agricultura (El Tiempo, 2015). Para dar un ejemplo, el Valle del Cauca es la región que más exporta alimentos preparados, destacándose los artículos de confitería, los cuales alcanzaron ventas en los mercados internacionales por más USD 160 millones durante el año pasado (DANE, 2016).

En este sentido, la Secretaría Técnica de la Comisión Regional de Competitividad, organismo que depende de la Gobernación del Valle, la Alcaldía de Cali y la Cámara de Comercio de Cali, ha encontrado nueve clústeres con potencial para el crecimiento de la región: Bioenergía; Macro snacks; Bienestar y cuidado personal; Proteína blanca; Excelencia clínica; Metalmecánico y automotor; Frutas frescas; Business Process Outsourcing, Information Technology Outsourcing y Knowledge Process Outsourcing; y, Logística. Para potencializar estos clústeres, la Cámara de Comercio de Cali ha trabajado de la mano de la academia y el sector privado durante varios años. Como resultado de este trabajo, a la fecha se ha apoyado la instalación de 38 proyectos de inversión, los cuales han generado 4.580 empleos con inversiones superiores a los USD 540 millones (El País, 2015).

Esta investigación se desarrolló para identificar nuevos inversores de Argentina, Brasil, Ecuador y Venezuela en el Departamento del Valle del Cauca. Como resultado se identificaron 6 empresas en Argentina, 9 en Brasil y 13 en Ecuador, las cuales podrían generar su oferta exportable en la región y exportarla hacia Chile, México o Perú, aprovechando los beneficios arancelarios que tiene Colombia por pertenecer a la Alianza del Pacífico. En el proceso, se descartó continuar estudiando a las empresas potenciales de Venezuela por dos razones fundamentales: (i) la oferta exportable de la industria venezolana está, en su mayoría, compuesta por bienes de la industria petroquímica, y (ii) la información disponible sobre Venezuela se encontraba actualizada hasta el 2012, o no se encontraba.

Los resultados de este estudio podrán tener efectos reales en la economía de la región y en la configuración de la red empresarial, en el mediano y largo plazo, pues las empresas aquí seleccionadas, podrán ser contactadas por las agencias de promoción de inversión para que estas lleguen al departamento. Coherente con lo anterior, para el 2016 se espera que lleguen al territorio al menos 16 nuevas compañías de diferentes sectores, lo que reforzaría el clima de negocios en la región (El País, 2016).

Es importante señalar que el modelo presentado en este estudio, aunque fue dirigido particularmente a la región del Valle del Cauca en Colombia, puede ser adecuado para reproducirse en cualquier escenario (país o región) diferente, con sus respectivos clústeres productivos en un contexto de integración regional.