1. Introdução

Os fatores que influenciam a estrutura de capital das organizações foram objetos de estudos de vários pesquisadores ao longo do tempo, como Durand (1959), Modigliani e Miller (1958, 1963), Myers (1984), Jensen e Meckling (1976), Titman e Wessels (1988), Myers e Majluf (1984) e Jensen (1986). A partir desses estudos, teve-se o desenvolvimento de teorias modernas de finanças que procuram explicar a forma como as organizações estruturam as fontes de financiamento para a condução dos negócios.

Em seu trabalho seminal, Modigliani e Miller (1958) preconizaram que sob certas circunstâncias de mercado a composição da estrutura de capital utilizada por uma empresa não afetaria a geração de valor e que apenas as decisões de investimento seriam relevantes. Posteriormente, reconheceram que as circunstâncias de mercado, que envolvem as decisões de financiamento, podem impactar na geração de valor nas organizações e, consequentemente, para os acionistas (Modigliani e Miller, 1963).

Com a continuidade das pesquisas sobre a relevância da estrutura de capital, surgiram as teorias modernas de finanças que tratam do dilema entre o uso do capital próprio ou de terceiros como fonte de financiamento das organizações. As principais teorias discutidas nos estudos empíricos são Trade-off, Pecking Order e de Agência.

A teoria Trade-off menciona que as organizações procuram estabelecer uma meta ideal de estrutura de capital por meio do equilíbrio entre os benefícios tributários no uso de dívidas e os custos de falência ou liquidação (Myers, 1984). A teoria Pecking Order menciona que as organizações preferem captar recursos com observância a uma ordem hierárquica, tendo como primeira opção as fontes internas ou capital próprio, posteriormente, o uso de fonte de terceiros com emissão de títulos de dívidas e, por último, a emissão de ações (Myers, 1984).

Por sua vez, a teoria de Agência, quando destacados seus custos, prescreve que nas organizações os interesses dos gestores podem não estar alinhados aos dos acionistas e, por isso, há riscos no uso dos recursos financeiros por parte dos gestores, principalmente para benefício próprio (Jensen e Meckling, 1976). Portanto, essa relação de conflito impacta na estrutura de capital das organizações, uma vez que um maior nível de endividamento obriga os gestores a serem mais eficientes no uso dos recursos organizacionais, por meio da realização de investimentos que aumentem o valor da empresa (Jensen, 1986).

A fim de testar os pressupostos das teorias de finanças em mercados diferentes aos estudos empíricos pioneiros, tem-se como objeto de estudo no artigo, a América Latina, uma vez que é uma região com países em pleno desenvolvimento econômico e influentes na economia internacional. As maiores economias dessa região são Argentina, Brasil, Chile, Colômbia, México, Peru e Venezuela. Segundo o Banco Mundial (2014), esses países tiveram Produto Interno Bruto (PIB) nominal acumulado de $5.412 trilhões de dólares em 2013 e representaram 91,92% do PIB da América Latina. Portanto, essas maiores economias atraem diversos investidores em busca de mercados consumidores e produtivos para alocação de recursos.

Dentre as principais preocupações financeiras de credores e investidores, destaca-se a geração de caixa financeiro das empresas latino-americanas. Essa situação pode ser verificada na Demonstração Contábil dos Fluxos de Caixa no item Fluxo de Caixa Operacional (FCO). Segundo Iudícibus, Martins, Gelbcke e Santos (2009), o FCO evidencia o montante de recursos gerados pelas atividades operacionais para amortizar empréstimos, manter a capacidade operacional, pagar dividendos e possibilitar novos investimentos. Esse indicador, portanto, revela a geração de recursos próprios que estão disponíveis para o financiamento dos negócios e que, consequentemente, impactam nas decisões sobre o nível de endividamento das empresas.

Diante desse contexto, surge a seguinte pergunta de pesquisa: qual a influência do fluxo financeiro e de fatores específicos como determinantes da estrutura de capital das empresas de capital aberto das principais economias da América Latina? Para responder a essa pergunta, o objetivo geral da pesquisa é investigar a influência do fluxo financeiro e de fatores específicos como determinantes da estrutura de capital das empresas de capital aberto das principais economias da América Latina. Os dados foram coletados das demonstrações financeiras consolidadas sobre os períodos de 2008 a 2013.

Estudos empíricos sobre os determinantes da estrutura de capital são discutidos, com maior ênfase, na literatura de finanças desde o trabalho de Titman e Wessels (1988) realizado em empresas norte-americanas. Nesse cenário, destacam-se outros estudos empíricos que consideram contextos econômicos globais e regionais com o interesse de identificar a relevância de fatores específicos das empresas, tais como rentabilidade operacional, nível de crescimento, tangibilidade de ativos, tamanho da empresa, risco do negócio e oportunidade de crescimento de mercado, na determinação do nível de endividamento necessário para a condução dos negócios em diferentes ambientes econômicos.

Nessa abordagem global e regional citam-se os estudos de Rajan e Zingales (1995), Wald (1999), Booth, Aivazian, Demirguc-Kunt e Maksimovic (2001), Perobelli e Famá (2003), Deesomsak, Paudyal e Pescetto (2004), Hall, Hutchinson e Michaelas (2004), Delcoure (2007), Gaud, Hoesli e Bender (2007), Terra (2007), Favato e Rogers (2008), Jong, Kabir e Nguyen (2008), Silva e Valle (2008), Bastos e Nakamura (2009) e Bastos, Nakamura e Basso (2009). Com base nos estudos anteriores, o presente trabalho se justifica e se diferencia ao perceber uma lacuna de pesquisa referente à influência do fator fluxo financeiro na estrutura de endividamento das empresas.

O argumento de pesquisa tem por fundamento que a geração de caixa operacional pode influenciar na determinação dos níveis de endividamento das empresas. Esse indicador contábil é um importante elemento gerencial para a gestão dos negócios, uma vez que mostra a capacidade de investimento, de pagamento de dívidas e de distribuição de dividendos.

O fluxo financeiro também evidencia a solidez financeira das organizações. Por isso, este estudo gera um novo olhar na discussão sobre os fatores determinantes da estrutura de capital, ao considerar o reflexo do fluxo financeiro na determinação da composição do endividamento das empresas, além de acrescentar ao tema um contexto temporal e econômico mais recente.

O artigo está estruturado em cinco seções, incluindo esta introdução. A segunda seção aborda a revisão de literatura que contempla aspectos sobre teorias Trade-off e de Custos de Agência e estrutura de capital. Na terceira seção discorre-se sobre a metodologia da pesquisa. Na quarta seção tem-se a apresentação e a discussão dos resultados da pesquisa. Por fim, a quinta seção é dedicada à conclusão do estudo e às sugestões para futuras pesquisas.

2. Revisão da literatura

As teorias modernas de finanças buscam explicar as razões pelas quais as organizações escolhem o modo de financiamento. Desde os trabalhos de Durand (1959), Modigliani e Miller (1958, 1963), percebeu-se que uma combinação ótima entre capital de terceiros e capital próprio pode gerar a maximização do valor da empresa. Sendo assim, dentre as teorias para justificar as escolhas da estrutura de capital destacam-se, para fins deste estudo, as teorias Trade-off e dos Custos de Agência.

A teoria Trade-off estabelece que as organizações buscam um nível ótimo de endividamento, uma vez que o uso de dívida traz benefícios para a organização. Segundo Myers (1984), quando as empresas elevam seu endividamento, conseguem benefício fiscal, pois os juros da dívida são despesas dedutíveis do resultado. Por outro lado, o uso excessivo de dívida aumenta os custos de falência em caso de insolvência e, também, ocasiona dificuldades financeiras.

A teoria Trade-off, com base nos efeitos positivos e negativos da emissão de dívida, propõe a existência de um nível adequado entre a combinação de capital próprio e de terceiros que maximize o valor da empresa. Angelo e Masulis (1980) observam como efeitos positivos para o endividamento as empresas que são muito rentáveis e que conseguem baixa volatilidade de resultados. Essas empresas podem aumentar seu endividamento, uma vez que possuem baixo risco de falência. Rajan e Zingales (1995) complementam ao mencionar que empresas grandes, com participação elevada de ativos tangíveis, também tendem a apresentar maiores níveis de endividamento. Esse conjunto de fatores apresentados é atrativo para credores e investidores, pois transmite segurança nas operações de crédito e de investimento.

Os efeitos negativos no uso excessivo do endividamento estão associados à continuidade dos negócios, ao retorno do capital investido e às dificuldades financeiras de gestão. Um elevado nível de endividamento pode levar à insolvência da organização e afastar credores e investidores, pois percebem o risco do negócio e que os custos em caso de falência são significativos. Segundo Damodaran (2004), os custos de falência representam os gastos relacionados ao processo de falência, advogados, peritos, entre outros, e as dificuldades financeiras caracterizam-se como as perdas de flexibilidade para contratação de novas dívidas, de acesso a crédito e de capacidade de rolagem de dívida.

A teoria dos Custos de Agência, por sua vez, menciona a existência de conflito de interesses entre os gestores e proprietários sobre o desempenho da empresa. Segundo Jensen e Meckling (1976), gestores e proprietários podem divergir quanto ao interesse de retorno financeiro da organização. Os gestores podem tomar decisões de curto prazo para aumentar sua riqueza pessoal em prejuízo aos proprietários que têm interesses em retornos em longo prazo, com vistas a promover a continuidade dos negócios.

Outro conflito de interesse citado por Jensen (1986) é a relação entre gestores e investidores/credores no que concerne à estrutura de capital da empresa. Nessa relação, os gestores possuem informações privilegiadas sobre o andamento dos negócios, enquanto os investidores e credores podem investir sem a real noção de risco e retorno. Myers e Majluf (1984) enfatizam que essa assimetria de informação é causada pelo motivo de que os gestores possuem informações privilegiadas sobre oportunidades dos novos negócios em relação aos investidores e credores que estão afastados do comando da organização.

Por isso, tal situação gera aumento nos custos de agência, uma vez que é preciso criar mecanismos de controle para garantir o retorno dos investimentos. Ainda nessa relação, Jensen (1986) observa que um nível elevado de endividamento pode ser utilizado como mecanismo de disciplina dos gestores, para obrigá-los a tomarem decisões que aumentem o valor da empresa e que, consequentemente, gerem maior retorno para os acionistas, investidores e credores.

Harris e Raviv (1991) ressaltam que também pode ocorrer conflito de interesse entre acionistas e credores. Os autores esclarecem que os acionistas têm interesse em investir em projetos com maiores riscos e melhores taxas de retorno, utilizando como fonte de recursos capital de terceiros. Em caso de sucesso dos investimentos os acionistas ganham a maior parte dos lucros, mas em caso de fracasso, os credores não recebem o capital investido. Outro aspecto que influencia a relação com credores é a reputação da empresa perante o mercado. Para minimizar problemas de reputação, os acionistas que criam mecanismos de incentivos para que os gestores escolham projetos com maior probabilidade de sucesso, garantindo assim, menores custos de captação de recursos.

Quanto aos estudos empíricos sobre os fatores específicos determinantes da estrutura de capital, na literatura de finanças, sobressaem-se: a) rentabilidade das operações; b) crescimento de vendas; c) tangibilidade de ativos; d) tamanho da empresa; e) risco do negócio; e f) oportunidades de crescimento de mercado (market to book). Cada um desses fatores configura-se como um dos elementos relevantes para a determinação da estrutura de capital. Entretanto, a relação esperada pode variar de acordo com as características das empresas e do ambiente institucional.

A tabela 1 apresenta uma síntese de evidências de estudos anteriores sobre determinantes da estrutura de capital.

Tabela 1 Síntese de evidências sobre determinantes da estrutura de capital

| Autores | Países | Evidências |

|---|---|---|

| Rajan e Zingales (1995) | Estados Unidos, Japão, Alemanha, França, Itália, Reino Unido e Canadá. | Os resultados mostraram que os fatores específicos rentabilidade, market to book, tamanho e tangibilidade foram considerados relevantes para explicar a estrutura de capital das empresas. |

| Wald (1999) | França, Alemanha, Japão, Reino Unido e Estados Unidos. | Os resultados, também, indicaram que fatores institucionais, problemas de agência e política tributária foram influenciadores da estrutura de capital e causadores das diferenças entre os países. |

| Booth et al. (2001) | Índia, Paquistão, Tailândia, Malásia, Turquia, Zimbábue, México, Brasil, Jordânia e Coréia. | Os resultados revelaram que o fator tamanho foi, geralmente, positivo e altamente significativo para muitos países; o fator rentabilidade foi o mais uniforme, com relação consistentemente negativa e significativa, e que o endividamento de longo prazo e tangibilidade de ativos apresentaram relação positiva e significativa em vários países. |

| Perobelli e Famá (2003) | México, Argentina e Chile. | Os resultados mostraram que os fatores variaram de acordo com cada país, mas de modo geral, percebeu-se que os fatores mais significativos em relação à estrutura de capital foram rentabilidade, oportunidade de crescimento e tamanho. |

| Deesomsak et al. (2004) | Tailândia, Malásia, Singapura e Austrália. | Os resultados evidenciaram que os fatores: a) tamanho teve relação positiva e significativa na maioria dos países, b) volatilidade dos resultados não foi significativo em todos os países e c) liquidez teve relação negativa e significativa em todos os países. |

| Hall et al. (2004) | Bélgica, Alemanha, Espanha, Irlanda, Itália, Portugal, Reino Unido e Países Baixos. | Os resultados indicaram que os fatores mais significativos que influenciam a alavancagem foram tangibilidade e rentabilidade. |

| Delcoure (2007) | República Checa, Polônia, Rússia e Eslováquia. | Os resultados mostraram que a alavancagem financeira teve relação positiva com o tamanho da empresa, tangibilidade de ativos, despesas de depreciação e tributação; e relação negativa com volatilidade de resultados. |

| Gaud et al. (2007) | Reino Unido, França, Alemanha, Suécia, Itália, Holanda, Suíça, Noruega, Dinamarca, Espanha, Bélgica, Finlândia e Austrália. | Os resultados evidenciaram que os níveis de endividamento de todos os países tiveram relação positiva e significativa com os fatores tamanho e tangibilidade. Por outro lado, os fatores rentabilidade, caixa e oportunidade de crescimento (market to book) tiveram relações negativas e significativas. |

| Terra (2007) | Argentina, Brasil, Chile, Colômbia, México, Peru e Venezuela. | Os resultados revelaram que os fatores mais significativos em relação à estrutura de capital foram rentabilidade e oportunidade de crescimento. |

| Favato e Rogers (2008) | Argentina, Brasil, Chile, México e Estados Unidos. | Os resultados apontaram que os fatores tamanho, oportunidade de crescimento, tangibilidade de ativos, lucratividade e risco de negócio influenciam a estrutura de capital das empresas. |

| Jong et al. (2008) | 42 países ao redor do mundo. | Os resultados evidenciaram que, na maioria dos países, os fatores tangibilidade e tamanho apresentaram relações positivas e os fatores risco, oportunidades de crescimento e rentabilidade tiveram relações negativas. |

| Silva e Valle (2008) | Brasil e Estados Unidos. | Os resultados revelaram que endividamento apresentou relação significativa com os fatores tamanho, tangibilidade de ativos e rentabilidade. |

| Bastos e Nakamura (2009) | Brasil, México e Chile. | Os resultados evidenciaram que os fatores mais significativos foram liquidez corrente, rentabilidade, market to book e tamanho. |

| Bastos et al. (2009) | México, Brasil, Argentina, Chile e Peru. | Os resultados mostraram que os fatores significativos foram liquidez corrente, rentabilidade, market to book e tamanho. |

Fonte: elaboração própria.

Diante dos estudos anteriores, constatou-se uma lacuna de pesquisa em relação à influência do fluxo financeiro na determinação da estrutura de capital das empresas latino-americanas. Observa-se que fluxo financeiro é um indicador que mostra a movimentação de recursos de curto prazo. Esse indicador é composto pela movimentação de: a) entradas de recursos - recebimento de vendas de produtos e serviços; e b) saídas de recursos - pagamento de fornecedores, tributos e de pessoal. O excesso de fluxo financeiro representa solidez financeira e revela uma efetiva capacidade financeira para a realização de investimentos, pagar dividendos, liquidar dívidas e de autofinanciamento das atividades (Assaf, 2012). Por isso, o presente estudo tem como hipótese alternativa principal de pesquisa, o seguinte argumento:

H1: empresas com maiores níveis de geração de fluxo financeiro possuem maiores níveis de endividamento.

Essa hipótese de pesquisa tem por base os pressupostos das teorias Trade-off e de Custos de Agência, que preconizam que empresas com maiores níveis de geração de recursos são mais alavancadas. De acordo com a teoria Trade-off, as empresas com geração de caixa sinalizam capacidade de liquidação de dívidas e, por isso, conseguem melhores condições e incentivos para captar recursos no mercado. A teoria dos Custos de Agência, por sua vez, sugere que empresas com geração de caixa são estimuladas pelos proprietários para buscar maior nível de endividamento, como forma de disciplinar os gestores na condução dos negócios e para minimizar o conflito de interesses.

Adicionalmente, foram acrescentadas à pesquisa, hipóteses alternativas complementares, considerando os fatores específicos mais citados na literatura de finanças: rentabilidade operacional, crescimento de vendas, tangibilidade dos ativos, tamanho da empresa, risco do negócio e oportunidade de crescimento de mercado, conforme mostra a tabela 2.

Tabela 2 Hipóteses alternativas complementares da pesquisa

| Fatores | Hipóteses - Trade-off | Hipóteses - Custos de Agência |

|---|---|---|

| Rentabilidade das operações | H2a: Empresas com maiores níveis de rentabilidade possuem maiores níveis de endividamento. Fonte: Favato e Rogers (2008); Bastos e Nakamura (2009); Bastos et al. (2009). | H2b: Empresas com maiores níveis de rentabilidade possuem maiores níveis de endividamento. Fonte: Bastos e Nakamura (2009); Bastos et al. (2009). |

| Crescimento de Vendas | H3a: Empresas com maiores níveis de crescimento possuem menores níveis de endividamento. Fonte: Bastos e Nakamura (2009); Bastos et al. (2009). | H3b: Empresas com maiores níveis de crescimento possuem menores ou maiores níveis de endividamento. Fonte: Bastos e Nakamura (2009); Bastos et al. (2009). |

| Tangibilidade de Ativos | H4a: Empresas com maiores níveis de ativos tangíveis possuem maiores níveis de endividamento. Fonte: Perobelli e Famá (2003); Favato e Rogers (2008); Silva e Valle (2008); Bastos e Nakamura (2009); Bastos et al. (2009). | H4b: Empresas com maiores níveis de ativos tangíveis possuem maiores níveis de endividamento. Fonte: Bastos e Nakamura (2009); Bastos et al. (2009). |

| Tamanho da empresa | H5a: Empresas maiores possuem maiores níveis de endividamento. Fonte: Perobelli e Famá (2003); Favato e Rogers (2008); Silva e Valle (2008); Bastos e Nakamura (2009); Bastos et al. (2009). | H5b: Empresas maiores possuem maiores níveis de endividamento. Fonte: Bastos e Nakamura (2009); Bastos et al. (2009). |

| Risco do negócio | H6a: Empresas com maiores níveis de risco de negócio possuem menores níveis de endividamento. Fonte: Perobelli e Famá (2003); Favato e Rogers (2008); Bastos e Nakamura (2009); Bastos et al. (2009). | H6b: Empresas com maiores níveis de risco de negócio possuem menores níveis de endividamento. Fonte: Bastos e Nakamura (2009); Bastos et al. (2009). |

| Crescimento de Mercado (Market to Book) | H7a: Empresas com maiores níveis de valor de mercado possuem menores níveis de endividamento. Fonte: Silva e Valle (2008); Bastos e Nakamura (2009); Bastos et al. (2009). | H7b: Empresas com maiores níveis de valor de mercado possuem menores ou maiores níveis de endividamento. Fonte: Bastos e Nakamura (2009); Bastos et al. (2009). |

Fonte: elaboração própria.

A construção das hipóteses alternativas complementares de pesquisa teve por base os pressupostos da teoria Trade-off, da teoria dos Custos de Agência e de estudos empíricos anteriores realizados no contexto latino-americano que investi garam a relação entre fatores organizacionais e estrutura de capital de empresas.

3. Metodologia da pesquisa

Para analisar a relação entre os fatores determinantes da estrutura de capital das empresas latino-americanas no período de 2008 a 2013, realiza-se uma pesquisa: a) de natureza descritiva, pois se descrevem as características da estrutura de capital das empresas investigadas; b) do tipo documental com dados secundários, pois se utilizam informações das empresas disponíveis na base de dados financeiros da Thomson Reuters® - Eikon; c) com abordagem quantitativa, uma vez que se mensura a relação entre os fatores específicos das empresas e indicadores de estrutura de capital (Martins e Theóphilo, 2009).

A população da pesquisa é composta por 864 empresas disponíveis na base de dados Thomson Reuters® referente aos países Argentina, Brasil, Chile, Colômbia, México, Peru e Venezuela. O período de coleta compreende os anos de 2007 a 2013. Observa-se que o ano de 2007 foi utilizado apenas para o cálculo de variação no fator crescimento de vendas. Entretanto, a análise considerou o ano de 2008, uma vez que nesse período os dados financeiros já eram apresentados conforme a convergência às normas internacionais de contabilidade no contexto dos principais países da América Latina. O período final de coleta foi o ano de 2013, pois a disponibilidade de informações na base de dados Thomson Reuters® - Eikon aconteceu em janeiro de 2015.

Para definição da amostra, realizaram-se as seguintes eliminações: a) 258 empresas que pertencem ao setor Financeiro, por possuírem características operacionais diferentes das demais empresas objeto de estudo; b) 227 empresas que não tinham as variáveis necessárias para o estudo; e c) 78 empresas que apresentaram valores atípicos.

Após as eliminações, percebeu-se que a Colômbia ficou com 10 empresas, o Peru com 22 empresas e a Venezuela com quatro empresas. Como o número de empresas ficou pequeno, optou-se pela exclusão desses países para a formação com o objetivo de não prejudicar os pressupostos da técnica estatística. Por fim, a amostra da pesquisa compreendeu 265 empresas, sendo 34 argentinas, 94 brasileiras, 88 chilenas e 49 mexicanas. Cabe salientar que os países da amostra representam 74,62% do PIB da América Latina no ano de 2013.

Para execução das hipóteses de pesquisa foram utilizadas as variáveis descritas na tabela 3 e 4. As variáveis foram coletadas em Dólar Norte-Americano (US$) para permitir a comparação entre países. A tabela 3 exibe as características das variáveis dependentes, respectivas fórmulas e autores de referência.

Tabela 3 Variáveis dependentes

| Indicadores | Fórmula | Estudos Anteriores |

|---|---|---|

| Endividamento Total | ENDT= (PC + PNC)/ATIVO | Terra (2007); Silva e Valle (2008); Bastos e Nakamura (2009); Bastos et al. (2009). |

| Endividamento de Curto Prazo | ENDC = (PC )/ATIVO | Bastos e Nakamura (2009); Bastos et al. (2009). |

| Endividamento de Longo Prazo | ENDL = PNC /ATIVO | Bastos e Nakamura (2009); Bastos et al. (2009). |

Nota: PC - Passivo Circulante, PNC - Passivo Não Circulante, ATIVO - Ativo Patrimonial

Fonte: elaboração própria.

A tabela 4 evidencia as características das variáveis independentes, respectivas fórmulas e autores de referência.

Tabela 4 Variáveis independentes

| Indicadores | Fórmula | Estudos Anteriores |

|---|---|---|

| Fluxo financeiro sobre receita | FFR = (FCO / ROL) | |

| Rentabilidade sobre ativo | RENT = (EBIT/ATIVO) | Perobelli e Famá (2003); Terra (2007); Silva e Valle (2008); Bastos e Nakamura (2009); Bastos et al. (2009). |

| Crescimento de vendas | CRESV = (ROLt1 - ROLt-1)/ROLt-1 | Bastos e Nakamura (2009); Bastos et al. (2009). |

| Tangibilidade de ativos | TANG = (IMOB+EST)/ATIVO | Perobelli e Famá (2003); Bastos e Nakamura (2009); Bastos et al. (2009). |

| Tamanho da empresa | TAM = LnROL | Perobelli e Famá (2003); Terra (2007); Bastos e Nakamura (2009); Bastos et al. (2009). |

| Risco do negócio | RISC = (DP_EBIT)/ROL | Perobelli e Famá (2003); Bastos e Nakamura (2009); Bastos et al. (2009). |

| Crescimento de mercado (Índice Market to Book) | IMTB = (VM/VC) | Bastos e Nakamura (2009); Bastos et al. (2009). |

Nota: FCO - Fluxo de Caixa Operacional, ROL - Receita Operacional Líquida, EBIT - Lucro antes de juros e impostos, ATIVO - Ativo Patrimonial, IMOB - Ativo Imobilizado, EST - Estoque, DP_EBIT - Desvio Padrão do EBIT, VM - Valor de Mercado do Patrimônio Líquido (valor x quantidade de ações) e VC - Valor Contábil do Patrimônio Líquido.

Fonte: elaboração própria.

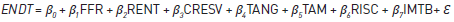

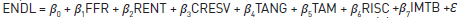

De acordo com as variáveis dependentes e independentes descritas nas tabelas 3 e 4, estimam-se as seguintes equações:

No tratamento dos dados empregam-se as técnicas estatísticas de Regressão Linear Múltipla por meio dos Mínimos Quadrados Ordinários (MQO) com dados em painel. Essa técnica possibilita uma análise do comportamento dos indicadores da estrutura de capital e dos fatores específicos das empresas ao longo do tempo. Segundo Gujarati e Porter (2011), a técnica de regressão com dados em painel permite a análise de observações por meio da combinação de dados em corte transversal ao longo de diversos períodos.

Para o atendimento dos pressupostos da Regressão Linear Múltipla com dados em painel foram observados os seguintes elementos: a) normalidade - Kolmogorov-Smirnov; b) autocorrelação - Durbin-Watson; c) heterocedasticidade - White; d) método por efeitos fixos ou aleatórios - Hausman; e) estacionariedade - Levin, Lin e Chu; e f) multicolinearidade - matriz de correlações/r Pearson (Gujarati e Porter, 2011). Para análise e aceite dos testes e técnicas estatísticos adotaram-se níveis de Significância (Sig.) de 0,10 (*), 0,05 (**) e 0,01 (***). Os softwares utilizados na confecção da pesquisa foram o SPSS® versão 21 e Eviews versão 8.

4. Apresentação e discussão dos resultados

Nesta seção, descrevem-se os resultados da pesquisa e, em seguida, tem-se a discussão dos resultados de acordo com os fatores que envolvem a estrutura de capital das empresas.

4.1. Apresentação dos resultados

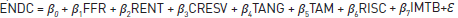

No período investigado, os níveis médios de endividamento para as empresas selecionadas são de US$0,50 (S± 0,17) de Endividamento Total (ENDT), US$0,25 (S± 0,13) de Endividamento de Curto Prazo (ENDC) e de US$0,25 (S± 0,15) de Endividamento de Longo Prazo (ENDL). Esses indicadores evidenciam que para cada US$1,00 de ativos as empresas financiam com terceiros US$0,50 de recursos de curto e longo prazo, US$0,25 de recursos de curto prazo e US$0,25 de recursos de longo prazo.

As medianas dos indicadores revelam que 50% das empresas têm níveis de endividamento superiores de US$0,50 de curto e longo prazo, de US$0,23 de curto prazo e de US$0,24 de longo prazo, para cada US$1,00 de ativos, respectivamente. Esse resultado mostra que as empresas não possuem, em média, níveis elevados de endividamento com terceiros e que, também, há um equilíbrio entre as fontes de curto e de longo prazo no financiamento das operações.

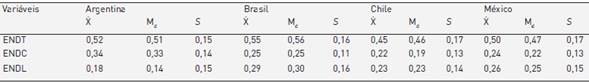

A tabela 5 apresenta as medidas descritivas dos indicadores de endividamento de modo segregado por país no período.

Tabela 5 Medidas descritivas do nível de endividamento (em US$)

Nota: Ẋ - média; Md - Mediana; S - Desvio Padrão.

Fonte: elaboração própria.

Os maiores níveis médios de endividamento, em relação a US$1,00, são US$0,55 (S± 0,16) de Endividamento Total (ENDT) e US$0,29 (S± 0,17) de Endividamento de Longo Prazo (ENDL) para o Brasil e US$0,34 (S± 0,14) de Endividamento de Curto Prazo (ENDC) para a Argentina. O Chile possui os menores níveis médios de endividamento, com indicadores de US$0,45 (S± 0,17) de Endividamento Total (ENDT) e de US$0,22 (S± 0,13) de Endividamento de Curto Prazo (ENDC).

No que concerne às modalidades de financiamentos, a Argentina diverge dos demais países ao apresentar uma participação elevada de recursos de terceiros de curto prazo (US$0,34) contra recursos de longo prazo (US$0,18) no financiamento das empresas. Esse resultado pode ser reflexo da conjuntura econômica da Argentina nos últimos anos, que apresenta baixos níveis de credibilidade financeira no mercado, o que dificulta a realização de operações de crédito de longo prazo para suas empresas.

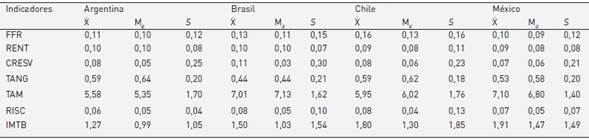

A tabela 6 mostra as medidas descritivas dos fatores específicos das organizações.

Os fatores específicos das organizações apresentaram, em grande parte, resultados homogêneos. Os maiores desempenhos apontaram que as empresas, em média, conseguiram: a) retorno de caixa financeiro (FFR) de US$0,16 para cada US$1,00 de receita; b) retorno operacional (RENT) de US$0,10 para cada US$1,00 de ativos; c) crescimento de vendas (CRESV) de US$0,11 para cada US$1,00 de venda; e d) representatividade de ativos tangíveis (TANG) de US$0,59 para cada US$1,00 de ativo total.

Tabela 6 Medidas descritivas dos fatores específicos (em US$)

Nota: Ẋ - média; Md - Mediana; S - Desvio Padrão.

Fonte: elaboração própria.

Alguns fatores e países merecem destaque, pois apresentam os melhores desempenhos em relação aos fatores contributivos para a alavancagem das empresas, segundo as teorias Trade-off e de Custos de Agência: a) Argentina - Rentabilidade (RENT) de US$0,10 e Tangibilidade de Ativos (TANG) de US$0,59; b) Brasil - Rentabilidade (RENT) de US$0,10; c) Chile - Fluxo Financeiro sobre Receita (FFR) de US$0,16 e Tangibilidade de Ativos (TANG) de US$0,59; e d) México - Tamanho da Empresa (TAM) de ln 7,10.

A tabela 7 exibe a Correlação de Pearson entre os fatores específicos das empresas.

Os fatores que possuem uma correlação (r) positiva, moderada e estatisticamente significativa são Rentabilidade (RENT) versus Fluxo Financeiro sobre Receita (FFR) de 0,333 e Crescimento de Mercado (IMTB) versus Rentabilidade (RENT) de 0,428. Esse resultado indica que empresas que possuem maior nível de rentabilidade conseguem, também, maior geração de caixa operacional e melhores condições para promover oportunidades de crescimento de mercado e perpetuidade dos negócios. Observa-se que os resultados das correlações não são elevados entre os fatores, como recomenda Gujarati e Porter (2011), portanto, estão aptos para aplicação da técnica de Regressão Linear Múltipla.

Tabela 7 Correlação entre fatores específicos

| Fatores | FFR | RENT | CRESV | TANG | TAM | RISC | IMTB |

|---|---|---|---|---|---|---|---|

| FFR | 1,000 | 0,333*** | -0,023 | 0,169*** | 0,042* | 0,171*** | 0,146*** |

| RENT | 1,000 | 0,126*** | -0,070*** | 0,052** | 0,000 | 0,428*** | |

| CRESV | 1,000 | -0,035 | 0,129*** | -0,137*** | 0,128*** | ||

| TANG | 1,000 | -0,165*** | -0,108*** | -0,041 | |||

| TAM | 1,000 | -0,173*** | 0,209*** | ||||

| RISC | 1,000 | -0,038 | |||||

| IMTB | 1,000 |

Nota: * - Sig. nível de 0,10;

** - Sig. nível de 0,05;

***- Sig. nível de 0,01

Fonte: elaboração própria.

A tabela 8 expõe os resultados das regressões com a variável dependente Endividamento Total (ENDT) para cada país.

Tabela 8 Modelos de regressão - ENDT

| Fatores | Argentina Coeficientes | Brasil Coeficientes | Chile Coeficientes | México Coeficientes |

|---|---|---|---|---|

| C | 0,018 | 0,459*** | 0,270*** | 0,580*** |

| FFR | -0,210*** | -0,68** | -0,057* | -0,043 |

| RENT | -0,321*** | -0,405*** | -0,212*** | -0,462*** |

| CRESV | -0,027 | -0,007 | -0,009 | -0,004 |

| TANG | -0,184* | 0,024 | 0,013 | -0,032 |

| TAM | 0,110** | 0,016** | 0,034** | -0,004 |

| RISC | 0,441 | -0,051 | -0,296*** | -0,337* |

| IMTB | 0,023*** | 0,013*** | 0,016*** | 0,018*** |

| R2 | 0,824 | 0,135 | 0,904 | 0,900 |

| R2 Ajustado | 0,781 | 0,1243 | 0,8830 | 0,877 |

| Estatística F | 19,040*** | 12,419*** | 43,329*** | 39,041*** |

| Método - Efeito | Fixo | Aleatório | Fixo | Fixo |

| Test Hausman - X 2 | 20,110*** | 10,135 | 16,782** | 20,218*** |

| Amostra | 2008-2013 | 2008-2013 | 2008-2013 | 2008-2013 |

| Períodos | 6 | 6 | 6 | 6 |

| Empresas | 34 | 94 | 88 | 49 |

| Observações | 204 | 564 | 528 | 294 |

Nota: * - Sig. nível de 0,10;

** - Sig. nível de 0,05;

***- Sig. nível de 0,01

Fonte: elaboração própria.

Os modelos de regressão são estatisticamente significativos (Sig. < 0,01). Como fatores mais significativos e consistentes para influenciar o nível de Endividamento Total (ENDT) das empresas, destacam-se Rentabilidade sobre Ativo (RENT) e Crescimento de Mercado (IMTB). Por outro lado, o fator Crescimento de Vendas (CRESV) não impacta o nível de endividamento.

O Fluxo Financeiro (FFR) tem relação negativa e significativa para os países Argentina, Brasil e Chile. O indicador mostra que empresas com maiores níveis de geração de caixa operacional possuem menores níveis de endividamento. Esse resultado contraria as hipóteses alternativas de pesquisa que preconizam relação positiva sob a ótica das teorias Trade-off e de Custos de Agência.

A Rentabilidade sobre Ativo (RENT) apresenta relação negativa e significativa para todos os países. O indicador revela que empresas com maiores níveis de rentabilidade possuem menores níveis de endividamento. Esse resultado contraria as hipóteses alternativas de pesquisa que preveem relação positiva sob a ótica das teorias Trade-off e de Custos de Agência.

A Tangibilidade dos Ativos (TANG) aponta relação negativa e significativa apenas para a Argentina. O indicador demonstra que as empresas argentinas com maiores níveis de ativos tangíveis possuem menores níveis de endividamento. Esse resultado contraria as hipóteses alternativas de pesquisa que estabelecem relação positiva sob a ótica das teorias Trade-off e de Custos de Agência.

O Tamanho da Empresa (TAM) aponta relação positiva e significativa para os países Argentina, Brasil e Chile. O indicador demonstra que empresas maiores possuem maiores níveis de endividamento. Esse resultado aceita as hipóteses alternativas de pesquisa que predizem relação positiva sob a ótica das teorias Trade-off e de Custos de Agência.

O Risco Operacional (RISC) evidencia relação negativa e significativa para os países Chile e México. O indicador revela que Empresas com maiores níveis de risco de negócio possuem menores níveis de endividamento. Esse resultado aceita as hipóteses alternativas de pesquisa que estabelecem relação negativa sob a ótica das teorias Trade-off e de Custos de Agência.

O Crescimento de Mercado (IMTB) tem relação positiva e significativa para todos os países. O indicador evidencia que empresas com maiores níveis de valor de mercado possuem maiores níveis de endividamento. Esse resultado contraria a hipótese alternativa de pesquisa da teoria Trade-off que prevê uma relação negativa, no entanto, aceita a hipótese alternativa de pesquisa da teoria de Custos de Agência que estabelece que também pode ocorrer relação positiva.

A tabela 9 apresenta os resultados das regressões com a variável dependente Endividamento de Curto Prazo (ENDC) para cada país.

Tabela 9 Modelos de regressão - ENDC

| Indicadores | Argentina Coeficientes | Brasil Coeficientes | Chile Coeficientes | México Coeficientes |

|---|---|---|---|---|

| C | 0,087 | 0,607*** | -0,104 | 0,307*** |

| FFR | -0,066 | -0,048* | -0,083*** | -0,116* |

| RENT | -0,029 | -0,032 | 0,073* | -0,537*** |

| CRESV | -0,023 | 0,008 | -0,035*** | 0,005 |

| TANG | -0,233*** | 0,036 | -0,003 | -0,057 |

| TAM | 0,068 | -0,053*** | 0,0523*** | 0,001 |

| RISC | 0,029 | -0,155** | 0,109 | 0,106 |

| IMTB | 0,014** | 0,013*** | 0,009*** | 0,006 |

| R2 | 0,846 | 0,778 | 0,875 | 0,137 |

| R2 Ajustado | 0,808 | 0,730 | 0,848 | 0,116 |

| Estatística F | 22,294*** | 16,227*** | 32,205 | 6,508*** |

| Método-Efeito | Fixo | Fixo | Fixo | Aleatório |

| Test Hausman - X 2 | 15,563** | 51,854*** | 52,576*** | 7,718 |

| Amostra | 2008-2013 | 2008-2013 | 2008-2013 | 2008-2013 |

| Períodos | 6 | 6 | 6 | 6 |

| Empresas | 34 | 94 | 88 | 49 |

| Observações | 204 | 564 | 528 | 294 |

Nota: * - Sig. nível de 0,10;

** - Sig. nível de 0,05;

***- Sig. nível de 0,01

Fonte: elaboração própria.

Os modelos de regressão são estatisticamente significativos (Sig. < 0,01). Os resultados do modelo revelam que a influência dos fatores no nível de Endividamento de Curto Prazo (ENDC) das empresas é bastante disperso entre os países. Os fatores mais significativos são o Fluxo Financeiro sobre Receita (FFR) e Crescimento de Mercado (IMTB).

O Fluxo Financeiro sobre Receita (FFR) apresenta relação negativa e significativa para os países Brasil, Chile e México, contrariando as hipóteses alternativas de pesquisa que preconizam relação positiva sob a ótica das teorias Trade-off e de Custos de Agência. O Fluxo Financeiro sobre Receita (FFR) é um indicador que reflete o desempenho financeiro de curto prazo, por isso tem influência significativa no endividamento de curto prazo. Portanto, as empresas com maiores níveis de geração de caixa buscam menos recursos de curto prazo para financiar as atividades operacionais nesses países.

O Crescimento de Mercado (IMTB) mostra relação positiva e significativa para os países Argentina, Brasil e Chile, rejeitando a hipótese alternativa de pesquisa sob a ótica da teoria Trade-off que prevê uma relação negativa. Em relação à teoria de Custos de Agência, esse resultado aceita a hipótese alternativa de pesquisa que também indica que pode ocorrer relação positiva. O indicador Crescimento de Mercado (IMTB) representa o grau de intangibilidade dos negócios e indica que as empresas possuem maiores oportunidades de crescimento em longo prazo quanto mais afastado o valor de mercado em relação ao valor contábil. Por isso, empresas com possibilidade de crescimento demandam por maiores recursos financeiros de curto prazo para financiar as atividades operacionais e novos investimentos.

A tabela 10 expõe os resultados das regressões com a variável dependente Endividamento de Longo Prazo (ENDL) para cada país.

Tabela 10 Modelos de regressão - ENDL

| Indicadores | Argentina Coeficientes | Brasil Coeficientes | Chile Coeficientes | México Coeficientes |

|---|---|---|---|---|

| C | -0,068 | -0,089 | 0,374*** | 0,173 |

| FFR | -0,145** | -0,014 | 0,026 | 0,022 |

| RENT | -0,293*** | -0,355*** | -0,285 | 0,091 |

| CRESV | -0,004 | -0,016 | 0,026* | -0,023 |

| TANG | 0,048 | -0,006 | 0,016 | -0,020 |

| TAM | 0,042 | 0,060*** | -0,019 | 0,014 |

| RISC | 0,412 | 0,062 | -0,404*** | -0,447** |

| IMTB | 0,009 | -0,001 | 0,007* | 0,009 |

| R2 | 0,885 | 0,854 | 0,850 | 0,794 |

| R2 Ajustado | 0,856 | 0,823 | 0,818 | 0,747 |

| Estatística F | 31,227*** | 27,109*** | 26,161*** | 16,687*** |

| Método-Efeito | Fixo | Fixo | Fixo | Fixo |

| Test Hausman - X 2 | 30,550*** | 23,683*** | 43,890*** | 18,732*** |

| Amostra | 2008-2013 | 2008-2013 | 2008-2013 | 2008-2013 |

| Períodos | 6 | 6 | 6 | 6 |

| Empresas | 34 | 94 | 88 | 49 |

| Observações | 204 | 564 | 528 | 294 |

Nota: * - Sig. nível de 0,10;

** - Sig. nível de 0,05;

***- Sig. nível de 0,01

Fonte: elaboração própria.

Os modelos de regressão são estatisticamente significativos (Sig. < 0,01). Os resultados do modelo evidenciam que a influência dos fatores no nível de Endividamento de Longo Prazo (ENDL) das empresas tem pouca consistência entre os países. Os fatores mais significativos são Rentabilidade sobre Ativo (RENT) para os países Argentina e Brasil e Risco do Negócio (RISC) para os países Chile e México.

A Rentabilidade sobre Ativo (RENT) é um indicador que representa o desempenho organizacional, no que tange à capacidade dos ativos em gerar lucros. Por isso, é um indicador de avaliação de desempenho de longo prazo que se relaciona significativamente com as necessidades de captação de recursos de longo prazo. Logo, esse resultado revela que quanto maior a geração de lucros, menores são os níveis de endividamento de longo prazo das empresas, contrariando a hipótese alternativa da pesquisa sob a ótica das teorias Trade-off e de Custos de Agência que estabelece uma relação positiva.

O Risco do Negócio (RISC) indica a volatilidade nos resultados operacionais. Empresas com alta volatilidade de resultados afastam credores, uma vez que apresenta baixa regularidade de geração de lucros, o que, consequentemente, acirra o conflito de interesses entre gestores e investidores/credores. Portanto, tais empresas possuem dificuldades para a captação de recursos e, consequentemente, menores níveis de endividamento. Esse resultado aceita as hipóteses alternativas de pesquisa que estabelecem relação negativa sob a ótica das teorias Trade-off e de Custos de Agência.

4.2. Discussão dos resultados

A geração de recursos é um fator relevante para a gestão dos negócios porque influencia os níveis de endividamento. Sendo assim, as hipóteses de pesquisa do estudo têm por base as teorias Trade-off e de Custos de Agência, que predizem que empresas com maiores níveis de geração de recursos são mais endividadas, uma vez que conseguem melhores condições para captação de recursos (Angelo e Masulis, 1980; Myers, 1984) e podem utilizar as dívidas como forma de disciplina dos gestores (Myers e Majluf, 1984; Jensen, 1986).

De modo geral, os resultados evidenciaram que foram rejeitadas algumas hipóteses alternativas de pesquisa, de acordo com os sinais esperados das relações estabelecidas pelos pressupostos das teorias Trade-off e de Custos de Agência.

O fator Fluxo Financeiro sobre Receita (FFR) apresenta relação negativa e significativa com o endividamento na maioria dos casos. Portanto, se rejeitam as hipóteses alternativas principais de pesquisa. Esse resultado indica que empresas com maiores níveis de geração de caixa operacional captam menos recursos de terceiros para o financiamento das atividades, contrariando os pressupostos da teoria Trade-off. Em relação à teoria dos Custos de Agência, os resultados sugerem que empresas com maiores níveis de geração de caixa não utilizam níveis elevados de endividamento como instrumento de disciplina de gestão para minimizar conflitos de agência.

O fator Rentabilidade sobre Ativos (RENT) tem relação negativa e significativa com o endividamento na maioria dos casos. Portanto, se rejeitam as hipóteses alternativas de pesquisa. Esse resultado aponta que empresas com maiores níveis de rentabilidade têm preferência pelo uso de recursos próprios na gestão dos negócios, contrariando os pressupostos da teoria Trade-off.

No que concerne à teoria dos Custos de Agência, os resultados revelam que empresas com maiores níveis de rentabilidade não utilizam níveis elevados de endividamento como instrumento de disciplina dos agentes, no intuito de que tomem decisões congruentes com os objetivos organizacionais principalmente de longo prazo. O fator rentabilidade também foi relevante nas pesquisas de Rajan e Zingales (1995); Booth et al. (2001); Perobelli e Famá (2003); Hall et al. (2004); Gaud et al. (2007); Terra (2007); Jong et al. (2008); Silva e Valle (2008); Bastos e Nakamura (2009) e Bastos et al. (2009).

O fator Tamanho da Empresa (TAM) apresenta relação positiva e significativa com o endividamento na maioria dos casos. Portanto, se aceitam as hipóteses alternativas de pesquisa. Isso indica que as empresas maiores captam mais recursos de terceiros, sinalizando ter preferência por esse tipo de fonte, de acordo com os pressupostos da teoria Trade-off. O resultado também sugere que empresas maiores podem utilizar níveis elevados de endividamento como instrumento de disciplina dos gestores, uma vez que as decisões de investimentos podem impactar na continuidade dos negócios, conforme preconiza a teoria dos Custos de Agência.

Por isso, com maiores níveis de endividamento, as decisões dos gestores tendem a ser mais racionais e alinhadas aos objetivos estratégicos das organizações. O fator tamanho também foi relevante nas pesquisas de Rajan e Zingales (1995); Wald (1999); Booth et al. (2001); Perobelli e Famá (2003); Deesomsak et al. (2004); Delcoure (2007); Gaud et al. (2007); Favato e Rogers (2008); Jong et al. (2008); Silva e Valle (2008); Bastos e Nakamura (2009) e Bastos et al. (2009).

O fator Risco de Negócio (RISC) tem relação negativa e significativa com o endividamento em uma parcela de casos. Portanto, se aceitam as hipóteses alternativas de pesquisa, de acordo com os pressupostos das teorias Trade-off e dos Custos de Agência. Isso mostra que as empresas com maiores níveis de volatilidade nos resultados captam menos recursos de terceiros e, por isso, utilizam recursos próprios para a condução dos negócios.

Esse resultado sugere que empresas com baixa regularidade de resultados possuem dificuldades de contratação de dívidas, uma vez que os credores ficam receosos quanto ao retorno do capital e, também, nessas empresas se acentuam o conflito de interesses entre gestores e proprietários que buscam regularidades de lucros. O fator risco também foi relevante nas pesquisas de Wald (1999); Deesomsak et al. (2004); Delcoure (2007); Favato e Rogers (2008) e Jong et al. (2008).

O fator Crescimento de Mercado (IMTB) apresenta relação positiva e significativa com o endividamento na maioria dos casos. Portanto, se rejeita a hipótese alternativa de pesquisa de acordo com a teoria Trade-off. Por outro lado, se aceita a hipótese alternativa em relação à teoria dos Custos de Agência, uma vez que os resultados apontam que empresas com maiores oportunidades de crescimento de mercado são estimuladas a aumentar o endividamento, como forma de limitar a autonomia ou disciplinar as decisões dos gestores, principalmente em um ambiente de mercado com muitas incertezas quanto ao retorno dos investimentos. O fator crescimento de mercado (market to book) também foi relevante nas pesquisas de Rajan e Zingales (1995); Gaud et al. (2007); Favato e Rogers (2008); Jong et al. (2008); Bastos e Nakamura (2009) e Bastos et al. (2009).

O fator Crescimento de Vendas (CRESV), na maioria dos casos, não apresenta significância estatística. Logo, para as empresas investigadas, esse fator não se configura relevante para influenciar o nível de endividamento das organizações. Portanto, as decisões de novas dívidas podem não estar relacionadas ao financiamento das vendas e à conquista de novos clientes. Esse resultado também foi constatado nas pesquisas de Bastos e Nakamura (2009) e Bastos et al. (2009).

O fator Tangibilidade de Ativos (TANG) não se mostrou relevante, pois na maioria dos casos não há significância estatística, contrariando os resultados das pesquisas de Rajan e Zingales (1995); Booth et al. (2001); Hall et al. (2004); Delcoure (2007); Gaud et al. (2007); Favato e Rogers (2008); Silva e Valle (2008); Bastos e Nakamura (2009) e Bastos et al. (2009), que encontraram relações significativas para esse fator.

5. Conclusão

Os estudos empíricos sobre estrutura de capital já apontaram alguns fatores específicos das empresas como determinantes clássicos que influenciam a estrutura de capital em diversos contextos globais. Com o interesse de acrescentar novas evidências, o objetivo geral desta pesquisa foi investigar a influência do fluxo financeiro e de fatores específicos como determinantes na estrutura de capital das empresas de capital aberto das principais economias da América Latina à luz das teorias Trade-off e de Custos de Agência.

Os resultados evidenciaram, de modo geral, que foram rejeitadas as hipóteses alternativas de pesquisa, de acordo com os sinais das relações esperadas com base nas teorias Trade-off e de Custos de Agência. Em relação à hipótese alternativa principal de pesquisa sobre o Fluxo Financeiro sobre Receita (FFR), constatou-se a rejeição e/ou não a significância da hipótese alternativa em todas as modalidades de endividamento e em todos os países. Esse resultado mostra que os aspectos das teorias Trade-off e dos Custos de Agência não se estabelecem para as empresas investigadas. Os resultados indicam que empresas com maior nível de geração de caixa são menos alavancadas e, portanto, possuem menor dependência de recursos de terceiros. Além disso, apontam que o endividamento não é uma política de disciplina de gestores, visto que as empresas estão menos endividadas, possibilitando aos gestores maior flexibilidade na tomada de decisão quanto à alocação de capital e à otimização de recursos de acionistas, investidores e credores.

No que concerne às hipóteses alternativas complementares de pesquisa, com outros fatores específicos clássicos da literatura (rentabilidade operacional, crescimento de vendas, tangibilidade dos ativos, tamanho da empresa, risco do negócio e oportunidade de crescimento de mercado), os resultados rejeitaram as hipóteses alternativas na maioria dos casos, contrariando os aspectos das teorias Trade-off e dos Custos de Agência. Os resultados indicaram que: a) os fatores Rentabilidade sobre Ativos (RENT) e Tangibilidade de Ativos (TANG) não favorecem ao maior nível de endividamento das organizações; b) os fatores Tamanho da Empresa (TAM) e Risco de Negócio (RISC) não foram relevantes em alguns casos; e c) o fator Crescimento de Vendas (CRESV) não foi importante para influenciar o nível de endividamento das empresas. Por outro lado, o fator Crescimento de Mercado (IMTB) teve relações positivas e consistentes com o endividamento total e de curto prazo, o que corrobora com a teoria de Custos de Agência.

Os resultados gerais da pesquisa corroboram estudos anteriores de Perobelli e Famá (2003), Terra (2007); Favato e Rogers (2008), Silva e Valle (2008), Bastos e Nakamura (2009), Bastos et al. (2009) que constataram relações similares para cada fator e país, principalmente para os fatores Rentabilidade sobre Ativos (RENT) e de oportunidade de Crescimento de Mercado (IMTB). Nesses estudos, tais fatores também foram considerados relevantes para influenciar o endividamento das empresas investigadas. No contexto internacional, os fatores Rentabilidade sobre Ativos (RENT) e de oportunidade de Crescimento de Mercado (IMTB) também tiveram relações semelhantes nos estudos de Rajan e Zingales (1995), Booth et al. (2001), Hall et al. (2004), Gaud et al. (2007) e Jong et al. (2008).

Por fim, conclui-se que os resultados evidenciaram que os fatores específicos investigados têm comportamento heterogêneo entre os países. Diante disso, pode-se inferir que outros fatores ambientais como organizacional, legal, financeiro, econômico e cultural podem interferir nas decisões de endividamento das empresas. Entretanto, o conjunto de fatores específicos utilizados na pesquisa apresentou elevados níveis de explicação e se configuram como determinantes relevantes da estrutura de capital das empresas latino-americanas investigadas.

Como sugestão para futuras pesquisas indica-se: a) a continuidade do estudo em período posterior para consolidação dos resultados; b) a replicação do estudo em outros contextos econômicos para fins de discussão e de comparação de resultados; e c) a adição de outros fatores/variáveis organizacionais, como forma de testar e/ou aumentar o poder explicativo de determinantes da estrutura de capital de empresas.