Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

Citado por Google

Citado por Google -

Similares en

SciELO

Similares en

SciELO  Similares en Google

Similares en Google

Compartir

Revista de Economía Institucional

versión impresa ISSN 0124-5996

Rev.econ.inst. v.8 n.15 Bogotá dic. 2006

NIVEL DE RESERVAS INTERNACIONALES Y RIESGO CAMBIARIO EN COLOMBIA

LEVEL OF INTERNATIONAL RESERVES AND EXCHANGE RISK IN COLOMBIA

David Fernando López Angarita*

* Magíster en Economía de la Universidad de los Andes, profesor de la Universidad de los Andes y profesional de Riesgo de Mercado de FiduPrevisora S. A., Bogotá, Colombia, davi-lop@uniandes.edu.co El autor agradece los valiosos comentarios de los doctores Humberto Mora Álvarez, Jorge Toro y Andrés Fernández, y los comentarios de dos árbitros anónimos de la Revista Economía Institucional. Fecha de recepción: 12 de enero de 2006, fecha de modificación: 13 de mayo de 2006, fecha de aceptación: 29 de agosto de 2006.

RESUMEN

[Palabras clave: reservas internacionales, riesgo cambiario, choques externos, liquidez internacional; JEL: E32, E58, E61, F36]

La teoría del nivel óptimo de reservas internacionales busca asegurar la protección de la economía contra posibles choques externos a la balanza de pagos, garantizando la liquidez internacional en situaciones de emergencia. Las aplicaciones metodológicas de la literatura actual tienen limitaciones que comprometen los resultados de los análisis del nivel óptimo en el caso colombiano. Este artículo presenta una propuesta alternativa sobre reservas internacionales óptimas y un marco metodológico consistente que supere dichas limitaciones y dé mayor confianza a las autoridades monetarias y a los agentes internacionales.

ABSTRACT

[Key words: international reserves, exchange risk, external shocks, international liquidity; JEL: E32, E58, E61, F36]

The optimal reserve level theory aims to protect the economy against external shocks to its balance of payments, providing the international liquidity needed in emergency situations. The methodological applications available have limitations that compromise the results of the analysis of the optimal level in Colombia. This article offers an alternative approach to optimal international reserves and a consistent methodological framework to overcome these limitations and add trust to the monetary authorities and international agents.

INTRODUCCIÓN

La recurrencia de crisis sistémicas, la globalización de los negocios y la integración de las economías de los países emergentes con el resto del mundo inducen a estudiar la liquidez y la capacidad de pago de las naciones, donde las reservas internacionales juegan un papel protagónico pues constituyen una reserva prudencial contra los choques de balanza de pagos y son un activo líquido internacional para cubrir los ajustes internos en casos de choques externos. Los bancos centrales administran estos activos procurando mantener un monto de reservas que garantice un “escudo de protección” y funcione como amortiguador en situaciones de urgencia de liquidez.

Este trabajo presenta un modelo que lograría esos objetivos calculando un monto de reservas que evite buena parte de los costos de los choques externos. El modelo de nivel óptimo de reservas internacionales tiene en cuenta los costos de un volumen determinado de reservas, evalúa el costo de oportunidad y los costos en que incurriría la economía si no tuviera el nivel “óptimo” de reservas.

ALCANCE Y CONTENIDO DEL ENFOQUE METODOLÓGICO

Con la presentación de este enfoque metodológico para calcular el nivel óptimo de reservas internacionales, este trabajo vincula la escasez de reservas con los impactos recesivos de las crisis cambiarias en las economías modernas. Esta nueva propuesta permite que los países y los agentes internacionales dispongan de un marco metodológico y conceptual más instrumental para elaborar las políticas de administración de estos activos.

Consta de cinco secciones. En la primera se hace una breve introducción a las reservas internacionales y sus métodos de administración, y se revisa la literatura sobre el nivel óptimo de reservas; la segunda reseña los trabajos que han estimado las reservas internacionales óptimas en Colombia; la tercera expone el nuevo enfoque metodológico; la cuarta presenta los resultados empíricos, y la última destaca los hallazgos más relevantes.

RESERVAS INTERNACIONALES: NIVEL ÓPTIMO Y ADECUADO

Las reservas internacionales son los activos que se mantienen en el exterior bajo control de las autoridades monetarias y que se pueden utilizar para corregir desequilibrios de balanza de pagos mediante la intervención del Banco de la República en el mercado cambiario (JDBR, 2003b, 52). Los mercados de capitales son eficientes para administrar la información y dan gran importancia al nivel de reservas, pues mide la solvencia de una nación: cuanto mayor es el nivel de reservas, mayor es el acceso a los mercados de capitales y menor el costo; si las reservas caen por debajo del nivel que los prestamistas internacionales consideran “adecuado”, los mercados se cierran, aumenta la prima de riesgo y para las agencias calificadoras disminuye la percepción de la probabilidad de que el país cumpla sus pagos (ibíd.).

El papel de las reservas internacionales ha llamado la atención de muchos académicos y proliferan los escritos sobre la vulnerabilidad externa de las economías emergentes. Choques externos como el “contagio”, los sudden stops y los capital account reversals son cada vez más comunes en los estudios empíricos1.

El manejo de las reservas internacionales en Colombia responde a tres objetivos principales: proteger a la economía de choques externos sobre la cuenta corriente o los flujos de capital, garantizar la provisión eficiente de liquidez internacional e invertir las reservas minimizando los riesgos de pérdida y asegurando su disponibilidad oportuna (JDBR, 2003a, 50).

Debido a la falta de consenso internacional sobre los criterios para administrar las reservas, esta sección es una guía que presenta de manera sucinta las alternativas que pueden seguir las economías actuales en la administración de sus reservas internacionales.

NIVEL ADECUADO DE RESERVAS

Los estudios sobre el nivel adecuado de reservas se enfocan en el monto de reservas que debe tener un país para alcanzar los estándares internacionales y atraer flujos de capital. Por ejemplo, que deben ser suficientes para cubrir al menos tres meses de importaciones.

El “nivel adecuado” depende de las expectativas de los mercados sobre las condiciones de liquidez y solvencia de un país para atraer flujos internacionales de capital. En este tipo de análisis se evalúa la relación entre las reservas internacionales y otras variables macroeconómicas fundamentales.

En 1953, el FMI concluyó que a partir de estas relaciones no se puede deducir si las reservas son o no “adecuadas”, pues la falta de una metodología objetiva para medir ese nivel lleva a que los agentes se formen sus propias expectativas acerca del nivel que consideran “adecuado” (ver Wijnholds y Kapteyn, 2001). Así, el nivel adecuado depende de las creencias generalizadas de los mercados.

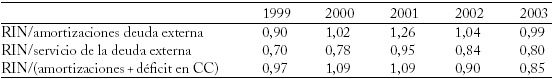

Los indicadores que hoy más se usan en los estudios empíricos del nivel adecuado de reservas son el de reservas/amortizaciones del año en curso o siguiente2; el de reservas/servicio de la deuda externa total (Sachs et al., 1996); el de reservas/(amortizaciones + déficit en cuenta corriente) (GTBR, 2003) y el de reservas/importaciones (Urrutia, 2003). Los mercados internacionales observan con atención las características de cada país y sus indicadores, y se considera que cuando el indicador relevante es menor que 1 se debe encender una luz de alerta sobre la vulnerabilidad externa de esa economía (GTBR, 2003). El cuadro 1 presenta la evolución de los indicadores de Colombia durante el período 1999-2003:

Cuadro 1

Indicadores de reservas internacionales en Colombia

Fuente: Banco de la República, SGEE, Departamento de Programación e Inflación.

Los resultados indican que el país tuvo una posición adecuada de reservas internacionales en este período. Los indicadores RIN/amortizaciones y RIN/(amortizaciones + déficit en cuenta corriente) oscilan alrededor de 1. El indicador RIN/servicio de la deuda externa es una advertencia para los inversionistas extranjeros, pues su nivel promedio es menor que 1, insuficiente para los mercados internacionales de capitales.

A pesar de ser un tema ampliamente tratado en la literatura empírica, el desarrollo conceptual de los modelos de nivel adecuado no llena las expectativas de la comunidad académica. Según Wijnholds y Kapteyn (2001):

No sólo son muchos los trabajos realizados, también es claro que muchas de las contribuciones teóricas ingeniosas en el campo del nivel adecuado de reservas carecen de valor operacional […] Es decir, no ayudan a determinar el nivel adecuado de reservas que un país debe tener.

NIVEL ÓPTIMO DE RESERVAS: MODELOS TEÓRICOS

El segundo enfoque metodológico para manejar las reservas internacionales identifica un nivel de reservas internacionales “óptimo” basándose en el análisis de los costos y beneficios de mantener un volumen determinado de reservas internacionales.

La decisión de las autoridades económicas sobre el monto apropiado de reservas internacionales debe tener en cuenta los costos y beneficios de mantener un determinado nivel. Así, la política del manejo de las reservas no solamente debe comparar el costo de oportunidad de las distintas alternativas en que puedan invertirse las reservas (como el consumo, la inversión o el pago de la deuda externa) sino el costo para la economía de quedarse sin ese nivel de reservas. Llevar las reservas a niveles que no permitan contar con una garantía para enfrentar choques externos tiene un gran costo económico y social y puede conducir a situaciones difíciles que cuestionen la propia viabilidad económica y política del país (JDBR, 2003b, 52).

Siguiendo estos lineamientos, los análisis se basan en tres pilares: el costo de ajuste de un desequilibrio externo, la probabilidad de ajuste, y el costo de mantener reservas internacionales.

Los modelos de reservas internacionales óptimas minimizan los costos esperados de mantener reservas y arrojan un nivel absoluto que, de mantenerse, evitaría los choques externos adversos a su balanza de pagos y minimizaría el sacrificio de recursos nacionales según el costo de oportunidad.

A continuación se presenta una síntesis de los trabajos más influyentes sobre reservas internacionales óptimas, destacando sus fortalezas y limitantes, como introducción conceptual al tema.

Heller (1966)

Para Heller, a quien se considera el pionero de los trabajos sobre nivel óptimo, el costo de ajuste depende positivamente de la magnitud del desequilibrio externo en la balanza de pagos (DB), y negativamente de la propensión a importar (m), de modo que un país con mayor apertura económica enfrenta menores costos de ajuste (Ca), definidos como:

| (1) |

El costo de oportunidad Co corresponde al diferencial r entre la tasa de retorno del capital invertido en la economía y la tasa de rendimiento de las reservas, multiplicado por el volumen total de reservas R:

| (2) |

Derivando (1) y (2) para encontrar los costos marginales del costo de ajuste MCa y del costo de oportunidad MCo, se obtiene:

| MCa = 1/m y MCo = r | (3) |

Para encontrar el nivel óptimo de reservas se comparan los costos marginales, igualando la pérdida total de ingreso por ajustarse a un desequilibrio marginal con el costo de mantener una unidad adicional de reservas. Puesto que el costo de oportunidad es un gasto en que se incurre con certeza, y el costo del ajuste depende de la probabilidad pi de tener un déficit en balanza de pagos que requiera usar las reservas, se obtiene:

MCo = pi × MCa, donde

r = pi / m y pi = r × m

Heller considera que las reservas internacionales siguen un paseo aleatorio con un paso h y una probabilidad simétrica de 1/2 de que haya déficit o superávit. La probabilidad de que un país se ajuste (use un monto de reservas internacionales Ri) está dada por la probabilidad de i déficit consecutivos que terminen agotando sus reservas:

Pr(Ri) = (1/2)i

Un país que se queda sin reservas no tiene otra opción que ajustarse, y la probabilidad de quedarse sin reservas es idéntica a la probabilidad de ajustarse. Igualando ambas ecuaciones tenemos:

r × m = pi = Pr(Ri) = (1/2)i

Tomando logaritmos y resolviendo para i:

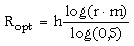

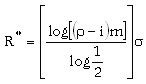

Controlando por la intensidad h con la que los déficit disminuyen las reservas internacionales, se obtiene el monto de reservas óptimas:

| (4) |

Heller propone un modelo coherente para calcular las reservas internacionales óptimas que relaciona tres aspectos fundamentales: el costo y la probabilidad del ajuste de un desequilibrio externo y el costo de las reservas internacionales. Su análisis centra la atención en la propensión a importar m, el costo de oportunidad de las reservas r y la estabilidad de las cuentas internacionales h.

Hamada y Ueda (1977) encuentran dos debilidades: i) cuando el cambio de las reservas internacionales sigue un paseo aleatorio, hay diversas formas de acumular déficit hasta agotar las reservas; este modelo sólo considera el caso en que los déficit consecutivos las reducen por completo; ii) el análisis del costo del ajuste concluye con el agotamiento de las reservas, pero la persistencia de déficit de balanza de pagos implica que el país debe seguir sacrificando ingreso nacional para recuperarse del choque externo. Este problema lleva a subestimar el costo del ajuste.

Hamada y Ueda (1977)

Su trabajo se basa en 4 supuestos: el cambio de las reservas internacionales sigue un paseo aleatorio con un paso h y una probabilidad simétrica de 1/2 de tener un déficit o un superávit; el costo de oportunidad de mantener reservas es constante e igual a r; cuando las reservas llegan a cero, el país debe reducir sus gastos, sacrificando su ingreso nacional; y la transformación de reservas líquidas en activos ilíquidos no tiene costos implícitos.

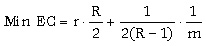

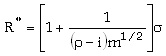

El banco central establece un techo y un piso a la variación de las reservas internacionales para evitar que se agoten o se acumulen en exceso. Luego se asigna una función de probabilidad para el comportamiento de las reservas que siguen un paseo aleatorio dentro del rango establecido por las autoridades. Este modelo da los siguientes resultados: el costo de oportunidad de las reservas es r(R/2), la probabilidad de llegar al nivel mínimo de reservas es f(0) = 1/2(R-1) y el costo del ajuste es 1/m. En la solución del modelo, el costo total esperado se minimiza así:

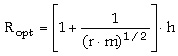

El nivel óptimo de reservas internacionales que depende del costo de oportunidad r, la propensión media a importar m y la varianza de la balanza de pagos h es, entonces:

Igual que en el modelo de Heller (1966), hay una relación inversa no lineal de la propensión media a importar y del costo de oportunidad con el nivel óptimo de reservas. En general, esta fórmula da mayores niveles de reservas óptimas que el modelo inicial.

Esta metodología tiene dos grandes limitaciones que comparte con el modelo de Heller (1966): i) al predeterminar el cambio de la cantidad de reservas a paseo aleatorio y a partir de éste derivar la probabilidad de quedarse sin reservas, se asigna una probabilidad que depende únicamente del rango R, ignorando la importancia de otras variables fundamentales en la especificación de esta probabilidad, y ii) en la actualidad, las economías enfrentan costos de agotamiento de reservas distintos de 1/m.

Frenkel y Jovanovic (1981)

Este modelo propone una relación positiva entre las reservas y las fluctuaciones de las transacciones internacionales, y negativa con la tasa de interés doméstica. El primer elemento que determina las reservas óptimas es el proceso estocástico que rige los ajustes internacionales, en el que los cambios en las reservas internacionales se representan como dR(t) = -mdt + sdW(t), donde m son los desequilibrios en la balanza de pagos, s es la variación histórica de las reservas y W(t) es un proceso Wiener con media cero y varianza t.

Para el proceso Wiener, el cambio en las reservas en un pequeño intervalo de tiempo dt es una variable normal con media -mt y varianza s2t: R(t) ~ N (R0 – mt, s2t).

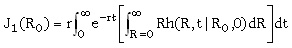

El costo de oportunidad J1 en t es igual a rRt, su valor presente es rRte-rt y, como Rt es una variable aleatoria, también lo es el costo de oportunidad. Siendo h(R, t|R0, 0) la probabilidad de que el nivel de reservas Rt no llegue a cero (el límite inferior), el valor presente del costo de oportunidad esperado hasta que sea necesario un ajuste es:

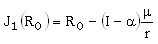

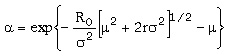

Expresión que se puede resumir como:

, donde , donde  | (5) |

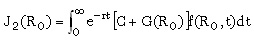

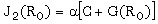

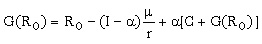

Para el costo de ajuste (J2), siendo G(R0) el valor presente del costo total y f(R0, t) la probabilidad de que las reservas se agoten en el período t, el valor presente del costo del ajuste en t es:

Expresión que se puede resumir como:

| (6) |

El costo total esperado G(R0) es la suma de los costos (5) y (6):

Þ

Þ

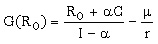

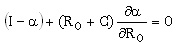

Luego se minimiza el costo total esperado con respecto a R0, obteniendo la condición necesaria de optimización:

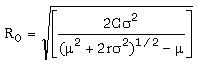

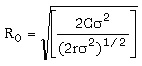

Resolviendo para el nivel óptimo de reservas se encuentra:

Manteniendo el supuesto de que, en promedio, la balanza de pagos está en equilibrio (m = 0):

Así, Frenkel y Jovanovic encuentran un nivel óptimo de reservas que depende del costo de ajuste C, la variación histórica de las reservas σ y el costo de oportunidad de las reservas r.

Este modelo requiere tres supuestos que lo hacen inapropiado para las economías emergentes: supone un costo fijo de ajuste a los desequilibrios externos (la literatura empírica destaca la variación de estos costos que muestran un patrón desigual entre países y episodios); sugiere que los choques externos se instalan en las economías cuando las reservas se agotan por completo, y que la balanza de pagos de los países está equilibrada constantemente, lo que no se cumple en la mayoría de las economías emergentes.

Ben-Bassat y Gottlieb (BG) (1992b)

Uno de los mayores aportes de este trabajo es que elimina el supuesto de equilibrio constante de la balanza de pagos y se centra en los países que tienden a acumular déficit en cuenta corriente, como los países prestatarios. Su análisis introduce el concepto de cese de pagos internacionales en el costo y la probabilidad de quedarse sin reservas.

Para un país con eventuales déficit en cuenta corriente, el agotamiento de las reservas internacionales es una fuerte restricción para su política económica, y lo fuerza a ajustarse inmediatamente al desequilibrio externo. Para un país prestatario, el agotamiento de reservas tiene un impacto mayor pues indica una restricción de liquidez internacional que afecta su capacidad de pago, y puede llevar al cierre eventual de los mercados internacionales de capitales y al cese de pagos de la deuda externa.

En su modelo, el banco central minimiza los costos totales esperados EC, que dependen de la probabilidad p y del costo económico de quedarse sin reservas C0, y del costo de oportunidad de mantenerlas C1: EC = pC0 + (1 – p )C1.

El costo de oportunidad C1 es la diferencia entre la tasa de interés del mercado doméstico (r, productividad marginal del capital nacional) y la tasa de rendimiento de las reservas i:

C1 = r × R, donde r = r – i

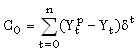

El costo de quedarse sin reservas C0 es el costo en que incurre un país al solicitar una negociación de la deuda, y equivale a la suma de las diferencias entre el PIB potencial del país  y el PIB posterior al cese de pagos Yt:

y el PIB posterior al cese de pagos Yt:

con n = 6

con n = 6

Una vez calculado C0, se hace una aproximación log-lineal que explica el costo del cese de pagos C0 en términos del índice de apertura comercial (m) y el PIB (Y), para 13 países que dejaron de pagar la deuda externa entre 1960 y 19823:

| log(C0 /Y) = 3,07 + 0,55log(m) |  |

Esta especificación encuentra el costo de quedarse sin reservas a partir de la propensión media a importar y el PIB. Aunque se obtienen coeficientes significativos para la relación entre el costo del cese de pagos y la propensión media a importar, sólo explica el 31% de la varianza total  , lo que indica una debilidad en este cálculo.

, lo que indica una debilidad en este cálculo.

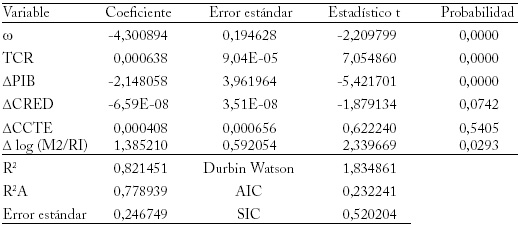

Respecto a la probabilidad de quedarse sin reservas p, Feder y Just (1977) y Edwards (1983) muestran que en un mercado perfecto de capitales, con prestamistas neutrales al riesgo que pueden escoger entre una tasa libre de riesgo (i) y una tasa con riesgo (iD), se cumple la siguiente condición que representa la tasa adicional que se debe cobrar a las inversiones con riesgo:

| (7) |

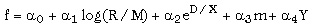

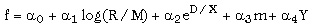

p es una medida de riesgo soberano que se estima mediante una función de probabilidad logística de la siguiente forma (Cox, 1970)4:

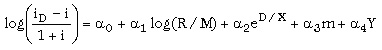

| (8) |

Esta función fluctúa entre 0 y 1 y es suficientemente flexible para responder a las variaciones de f, el conjunto de variables que se relacionan con el riesgo soberano (Feder y Just, 1977): la liquidez externa (la razón de reservas a importaciones, R/M), la solvencia internacional (la relación de deuda externa a exportaciones, D/X), el nivel de exposición a los mercados internacionales (la propensión media a importar, m) y una variable escalar (el nivel de ingreso, Y).

| (9) |

Tomando las ecuaciones (7), (8) y (9) se obtiene la siguiente especificación para estimar las variables consignadas hasta ahora:

, , | entonces |  | (10) |

y así,  | (11) |

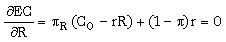

Debido a la endogeneidad de las variables, el modelo se estima mediante mínimos cuadrados de dos etapas (2SLS), utilizando el costo de oportunidad de las reservas como variable instrumental. La solución del modelo completo minimiza los costos esperados con respecto a R:

| Min EC = p C0 + (1-p) C1 s.a W = R + AO (12) | (12) |

W es la riqueza de la sociedad y OA son otros activos de la economía.

Como C1 = r × R, se obtiene:

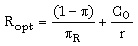

Y, así, el nivel óptimo de reservas internacionales es igual a:

| (13) |

Ben-Bassat y Gottlieb proponen el enfoque de reservas óptimas más relevante para las economías prestatarias y hacen el aporte metodológico más instrumental y apropiado de la literatura especializada para las economías emergentes, entre ellas Colombia. Aunque se formuló hace más de diez años, tiene la ventaja de que incorpora la experiencia empírica de las crisis de algunas regiones, con lo cual se obtiene un modelo más ajustado al pasado reciente y a la coyuntura actual.

RESERVAS INTERNACIONALES ÓPTIMAS EN COLOMBIA

En el país se destacan tres trabajos que adoptan el enfoque del modelo BG: Carrasquilla (1994), Oliveros y Varela (1994) y GTBR (2003).

CARRASQUILLA (1994)

Este trabajo emplea los resultados de Heller (1966) y Hamada y Ueda (1977), respectivamente:

|  |

Donde s es una aproximación de la variabilidad de la balanza de pagos; i es la tasa de rendimiento de las reservas; r es la tasa de interés de otros activos; y m es la propensión media a importar.

Carrasquilla obtiene un rango de reservas internacionales óptimas que oscila entre 2.690 y 3.727 millones de dólares, rango que sugiere un excedente de 3.500 a 5.000 millones de dólares para el nivel de reservas que tenía Colombia en 1993.

Las limitaciones de los modelos de Heller (1966) y Hamada y Ueda (1977) cuestionan estos resultados, pues suponen equilibrio constante en la balanza de pagos, predeterminan el comportamiento de las reservas internacionales a paseo aleatorio, y suponen un costo de quedarse sin reservas equivalente a la relación 1/m.

OLIVEROS Y VARELA (1994)

Este trabajo adapta el modelo de BG al caso colombiano. Una de sus limitaciones es que utiliza una especificación que sólo explica el 31% de la varianza total en la estimación del costo del cese de pagos.

Los autores encuentran un nivel óptimo de reservas internacionales de 4.660 millones de dólares para 1993, mayor que el que calculó Carrasquilla, que sugería un excedente de reservas de 3.469 millones de dólares.

GERENCIA TÉCNICA DEL BANCO DE LA REPÚBLICA (2003)

Este trabajo propone un cambio de enfoque del modelo BG: los choques externos que sufre el país se traducen en crisis económicas y no en cese de pagos de la deuda. Se mantiene el énfasis en los países prestatarios, que acumulan déficit en su balanza de pagos. Y se usa el término “crisis económicas”, definido de manera muy amplia que incluye distintos tipos de crisis. El problema de identificar el tipo exacto de crisis que enfrenta un país con la caída de sus reservas internacionales es una limitación del modelo.

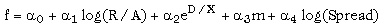

Siguiendo a BG en el cálculo de la probabilidad de crisis económica mediante una función f de variables que inciden en la gestación de crisis, se prueban dos tipos de enfoques. El que proponen Oliveros y Valera (1994), cuya función caracteriza el papel de los choques sobre la cuenta corriente de la balanza de pagos:

El segundo destaca el papel de los choques en la cuenta de capitales de la balanza de pagos:

Donde A son las amortizaciones de corto plazo de la deuda externa y Spread es el coeficiente de riesgo de las economías emergentes (EMBI+), que representa la posibilidad de “contagio” de nuestra economía.

El intento de replicar el enfoque de Oliveros y Varela pierde relevancia estadística en la actualización de los datos, y por ello se prefiere el segundo. A pesar de que se menciona un cálculo rápido para cuantificar el impacto de la crisis económica de 1999, 7,2 puntos del PIB, el modelo empírico se estima suponiendo que el costo de las crisis económicas es del 5,5% del PIB, sin justificar su origen.

Los resultados arrojan un nivel óptimo de reservas de 10.101 millones de dólares, lo que sugiere un exceso de reservas relativamente pequeño en comparación con los trabajos anteriores, equivalente a 500 millones de dólares a finales de 2003.

Luego de revisar los modelos de nivel óptimo y sus aplicaciones al caso colombiano, la siguiente sección presenta un nuevo enfoque que busca superar las debilidades y promover este tipo de análisis.

NUEVO ENFOQUE METODOLÓGICO

Las deficiencias señaladas en las secciones anteriores aún persisten y motivan la presentación de un nuevo enfoque metodológico. Se recurre a la metodología original de saldos de inventario que propuso Séller (1966), la cual ha logrado gran acogida en este tipo de trabajos. El análisis se basa en las economías emergentes, las mayores prestatarias de capitales del mercado internacional, que acumulan déficit en su balanza de pagos.

Esta propuesta identifica el tipo de crisis económica que afecta a un país cuando enfrenta una situación de escasez de reservas internacionales, debido a que la probabilidad de quedarse sin reservas y sus costos asociados dependen del tipo y las condiciones de la crisis. Se presenta una nueva manera de calcular sus costos, teniendo en cuenta la experiencia histórica de las economías emergentes, y un enfoque distinto de los tradicionales para estimar las variables que inciden en la probabilidad de crisis, recurriendo a los más recientes estudios de Sistemas de Alerta Temprana (EWS en inglés) que buscan estandarizar este tipo de variables en las economías emergentes.

CRISIS ECONÓMICAS Y LA ESCASEZ DE RESERVAS

La literatura especializada clasifica las crisis económicas en tres grandes categorías: crisis cambiarias, crisis bancarias o financieras y crisis de deuda externa (FMI, 1998).

Las crisis cambiarias son un ataque especulativo contra el valor de cambio de la moneda nacional que resulta en una fuerte depreciación, y fuerzan a las autoridades a defenderla sacrificando grandes cantidades de reservas internacionales.

Las crisis bancarias se producen cuando uno o varios establecimientos de crédito no logran atender sus compromisos y entran en un cese de pagos que hace necesaria la intervención de las autoridades monetarias para superar la pérdida de confianza en el sistema financiero y evitar una bancarrota que comprometa los activos de la economía5. El modelo de la Gerencia Técnica del Banco de la República (2003) hace énfasis en este tipo de crisis al calcular los costos en que incurre un país al quedarse sin reservas.

Por último, las crisis de deuda externa se presentan cuando un país no tiene capacidad para atender y honrar el servicio de su deuda externa e incurre en un cese o reestructuración de pagos. El trabajo de BG hace énfasis en este tipo de crisis.

La literatura colombiana sugiere que “las reservas internacionales permiten amortiguar los choques externos al disminuir sus efectos negativos sobre la actividad económica y los ingresos de la población […] Cuando el régimen de tasa de cambio es de libre flotación, buena parte del ajuste requerido tiene lugar a través de una devaluación del tipo de cambio” (JDBR, 2003a); identificando la escasez de reservas con la devaluación del tipo de cambio.

A continuación se describe la dinámica económica que vincula las reservas internacionales, los choques externos y la crisis cambiaria en una economía con régimen de cambio flotante.

Cuando un país no tiene el nivel de reservas internacionales que los mercados internacionales consideran suficiente como respaldo de solvencia y liquidez, se reduce la inversión extranjera directa, se cierran los mercados internacionales de capitales y hay una salida repentina de capitales (lo que genera un choque externo sobre la cuenta de capitales), que en conjunto hacen de las divisas un recurso cada vez más escaso en la economía y presionan para elevar su precio con respecto a la moneda nacional.

El cierre del mercado de crédito internacional y la salida de capitales presionan al banco central para que sus reservas suplan la demanda de divisas, lo que reduce aún más las reservas disponibles en el país. Si la intervención del banco central en el mercado cambiario es insuficiente o inoportuna, los agentes económicos se ven incentivados a especular contra su propia moneda (con agentes racionales) generando una fuerte devaluación del tipo de cambio: una crisis cambiaria. La gravedad de esta crisis depende de la cantidad inicial de reservas internacionales que tenga el banco, de la magnitud de la salida de capitales, de qué tanto se cierren los mercados internacionales y de la capacidad del banco central para introducir divisas a la economía y evitar el ataque especulativo.

Las consecuencias de una crisis cambiaria son perversas, entre ellas el deterioro de los balances de las empresas que mantienen deuda externa en dólares, una severa reducción del crédito doméstico y del acceso al crédito internacional, un alza sostenida de los precios y de las tasas de interés, fuga de capitales y una fuerte reducción del consumo privado. Estos son los efectos recesivos de las grandes devaluaciones sobre el producto6.

El tipo de crisis económica que aquí se estudia es la crisis de tipo de cambio (o crisis externa), para resaltar el papel de las reservas internacionales en su prevención y atención. Además, las crisis de tipo de cambio y las crisis bancarias han sido las más frecuentes en las economías emergentes en el último siglo, y su impacto es mayor que en los países industrializados (FMI, 1998, 77).

Diversos trabajos sobre los vínculos entre los tipos de crisis muestran que la gestación de una de ellas puede incidir en cualquiera de las otras, y hacen énfasis en la relación entre la crisis cambiaria y la crisis bancaria (conocidas como crisis gemelas) (Kaminsky y Reinhart, 1999, 475). Aziz et al. (2000) y el FMI (1998) encuentran que la mayoría de las crisis bancarias o financieras en América Latina han sido precedidas por una crisis de cambios. Para no desconocer esta relación, este trabajo considera los costos de las crisis gemelas en el cálculo del nivel óptimo de reservas internacionales.

Las crisis gemelas combinan la desconfianza en la moneda y en el sistema financiero nacionales; y, además de los efectos de las crisis cambiarias, producen retiros masivos de los bancos (corridas bancarias), un gran deterioro de la relación de solvencia y la liquidez de los establecimientos de crédito, y un aumento exponencial de la tasa de interés que reduce la colocación de crédito. López y López (2004a) detectan estos efectos y encuentran cuatro factores adversos comunes en las crisis financieras más importantes de la década pasada: colocación deficiente de cartera, descalce de activos y pasivos, operaciones pasivas en moneda extranjera sensibles a fluctuaciones del tipo de cambio, y ciclos de alza sostenida de precios en los mercados bursátil e inmobiliario7.

El cese de pagos de los establecimientos de crédito se evita asignando mayores recursos para aliviar las presiones de las que son objeto, lo que agudiza la crisis. Los costos de las crisis gemelas superan con creces los costos de las crisis cambiarias, debido no sólo a la combinación de dos tipos de crisis sino principalmente al debilitamiento del sistema financiero, que juega un papel protagónico en el desarrollo y superación de las crisis por ser el responsable de canalizar los recursos dentro de la economía (FMI, 1998, 78).

EVIDENCIA HISTÓRICA PARA EL CASO COLOMBIANO: 1970-2004

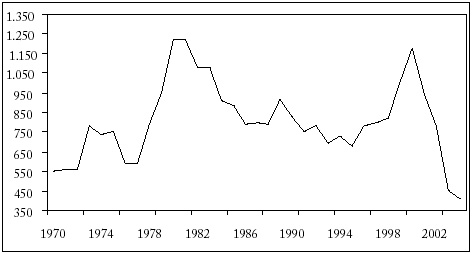

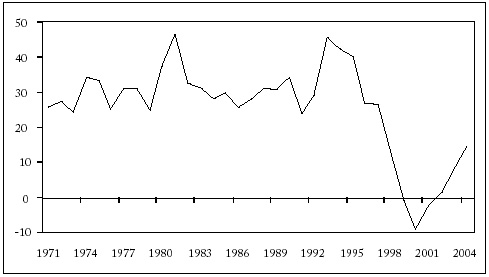

En esta sección se estudia el impacto de las dos grandes crisis que experimentó el país durante el período 1970-2004, a comienzos de los años ochenta y finales de los noventa. El análisis gráfico permite vislumbrar los determinantes y las consecuencias de estas crisis sobre la economía colombiana en sus últimos 35 años. La gráfica 1 muestra que el spread de la deuda externa (una aproximación de la tasa de endeudamiento externo) refleja la percepción del mercado de capitales acerca del riesgo de invertir en Colombia durante los episodios de crisis. Es evidente su inusual incremento en los años 1978-1986 y 1997-2002.

Gráfica 1

Spread colombiano (bps)

Fuente: Banco de la República (1970-2002) y Bloomberg (2002-2005).

Suponemos que hay una crisis cambiaria cuando se presentan, de forma simultánea, una devaluación considerable del tipo de cambio real y una pérdida sustancial de reservas internacionales.

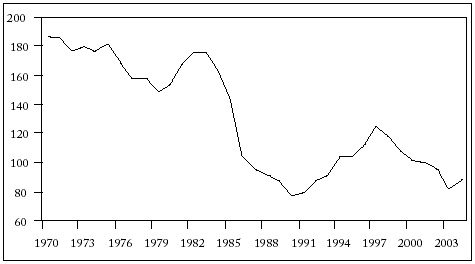

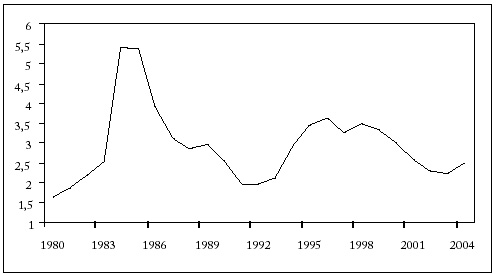

Gráfica 2

Índice de la tasa de cambio real en Colombia

Fuente: FMI, International Financial Statistics. Año base 2000.

La gráfica 2 muestra el comportamiento del tipo de cambio real en Colombia. Los episodios de devaluación real que caracterizaron la gestación de las diferentes crisis se produjeron durante 1980-1985 y 1992-1999.

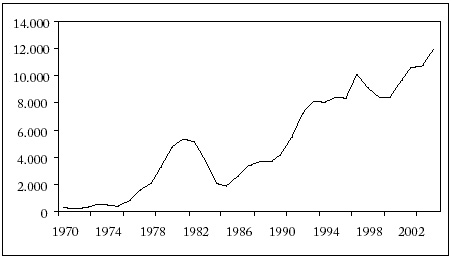

Por su parte, las reservas internacionales (gráfica 3) muestran una disminución total de 3.471 millones de dólares durante 1981-1985 y de 1.971 millones durante 1997-2000. En ambos períodos se observa una desacumulación sistemática. Sánchez et al. (2005) documentan la fuerte relación entre los episodios de crisis cambiaria y la pérdida de reservas oficiales, bajo el régimen de cambio fijo en Colombia.

Gráfica 3

Reservas internacionales brutas en Colombia

Fuente: Banco de la República. Cifras en millones de dólares.

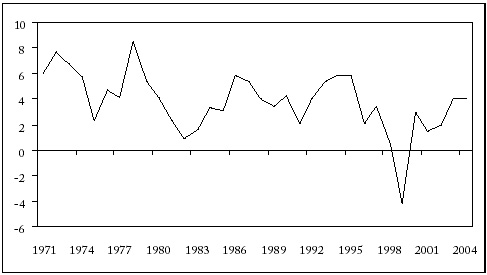

Podemos concluir que las crisis de comienzos de los ochenta y finales de los noventa fueron crisis cambiarias, pues ocurrieron en un contexto de fuertes devaluaciones reales y pérdidas de reservas de igual magnitud. Una vez identificadas las crisis, en la gráfica 4 se muestra el crecimiento de la economía colombiana para cuantificar el impacto de las crisis cambiarias sobre el desempeño económico.

A pesar de que se observan diferentes ciclos económicos de expansión y contracción durante 1970-2005, los períodos de crisis de 1978-1982 y 1995-1999 evidencian fuertes caídas de la tasa anual de crecimiento económico, del 7,52% y el 10,04%, respectivamente. Como a cada episodio de crisis cambiaria se le atribuye un descenso de la producción, el análisis gráfico corrobora su efecto contraccionista.

El crecimiento del crédito doméstico en Colombia es otra variable que, a pesar de mostrar componentes cíclicos a lo largo de todo el período, evidencia ciclos adversos de magnitud relevante durante los períodos de crisis 1981-1986 y 1994-2000. Su caída más importante ocurrió en la crisis de finales de los noventa, cuando se pasó de una alta tasa de crecimiento a una tasa negativa. El análisis indica que es posible relacionar las caídas de esta variable con la ocurrencia de crisis cambiarias en los últimos 35 años.

El crecimiento del crédito doméstico muestra un comportamiento interesante, pues dos de las mayores contracciones fueron precedidas por auges de magnitud similar. Sus mayores tasas de crecimiento se registraron en vísperas de las crisis (entre 1979 y 1981, y entre 1991 y 1994). El crédito doméstico en Colombia se expandió antes de los episodios de crisis, para sufrir fuertes contracciones durante el desarrollo y gestación de las crisis cambiarias.

Gráfica 4

Crecimiento del PIB en Colombia (%)

Fuente: Banco de la República.

Gráfica 5

Crecimiento del crédito doméstico en Colombia (%)

Fuente: Banco de la República.

La especulación contra la moneda nacional se puede explicar estudiando la proporción de activos respaldados por los activos de reserva que mantiene el banco central, es decir, evaluando la relación entre M2 y las reservas internacionales brutas. Cuanto mayor sea este indicador, mayor es el riesgo de un ataque especulativo. Los episodios de crisis en Colombia se caracterizaron por un elevado grado de exposición a un ataque especulativo, cuando este indicador alcanzó sus puntos históricos más altos.

Gráfica 6

Relación de M2 a reservas internacionales brutas en Colombia

Fuente: Banco de la República.

COSTOS ECONÓMICOS DE LAS CRISIS

Los efectos de las devaluaciones cambiarias sobre el producto nacional se clasifican como expansionistas o contraccionistas. Los más recientes aportes empíricos reconocen que las devaluaciones contraccionistas afectan sobre todo a las economías emergentes, aunque algunos países industrializados han registrado un incremento de la producción luego de una fuerte devaluación (Gupta et al., 2003, y Aziz et al., 2000).

Este trabajo respalda la versión contraccionista de las crisis cambiarias del Banco de la República, que afirma que cuando no se tienen reservas internacionales suficientes y se presenta un choque externo negativo, el ajuste de tipo de cambio contribuye a aumentar las exportaciones, y la devaluación aumenta los costos financieros y deteriora los balances del sector público y de las empresas privadas endeudadas en dólares; genera presiones inflacionarias y reduce los salarios reales; aumenta las tasas de interés nominales, y por lo general está acompañada de salidas de capitales (JDBR, 2003a, 49).

LAS CRISIS CAMBIARIAS

En la literatura empírica se destacan seis trabajos sobre los costos de las crisis cambiarias, que sobresalen por su amplia cobertura internacional, su énfasis en las economías emergentes, el estudio de diversos episodios de crisis y las referencias al caso colombiano.

La metodología para estimar las pérdidas de producto es la siguiente. Primero se identifican los episodios de crisis de cada país de la muestra empleando un “umbral de fluctuación” de la tasa de cambio y las reservas internacionales, determinando los casos en que las variaciones superaron tres desviaciones estándar de su tendencia. Luego se estima la tendencia de la tasa de crecimiento del PIB, tomando el promedio de los años anteriores a la crisis. Finalmente se calculan las desviaciones del PIB de cada año de crisis con respecto a su tendencia. Los costos de la crisis corresponden a la suma acumulada de estas diferencias (Aziz et al., 2000).

Se revisaron los aportes del FMI (1998), Calvo y Reinhart (1999), Aziz et al. (2000), Hutchison y Neuberger (2001), Bordo et al. (2001) y Gupta et al. (2003).

El FMI estudia 53 países (31 economías emergentes y 116 episodios de crisis) y estima unas pérdidas de producto (sólo crisis contraccionistas) equivalentes al 7,6% del PIB de cada país durante 1975-1997. Para identificar las crisis cambiarias emplea un índice de “presión especulativa” que incluye cambios en las variables que absorben los choques: la tasa de cambio real, las reservas internacionales y las tasas de interés.

Calvo y Reinhart (CR) estudian 20 países entre 1970 y 1994 en el que resaltan 76 episodios de crisis. A pesar de la falta de una especificación exclusiva para economías emergentes, hacen el estudio para países de América Latina, que se caracterizan por una alta inflación. Para este grupo, los costos de las crisis cambiarias equivalen al 7,6% del PIB. Este trabajo expone el reconocido efecto de los sudden stops de los flujos de ingreso de capitales y sus consecuencias recesivas por las fuertes reversiones en la cuenta de capitales.

Aziz et al. (ACS) encuentran pérdidas del mismo orden, 7,6% del PIB, para 30 economías emergentes y 16 episodios de crisis, en un estudio que cubre 50 países entre 1975 y 1997. Estos autores elaboran un índice de presiones sobre el mercado cambiario que incluye las variaciones en la tasa de cambio y en las reservas internacionales, y excluye (a diferencia del FMI) las tasas de interés. Este trabajo concluye que las crisis recesivas son más comunes y más profundas en las economías emergentes que en las economías industrializadas.

Hutchison y Neuberger (HN(a)) encuentran unos costos de crisis cambiarias del 5% al 8% del PIB para 24 economías emergentes durante el período 1975-1997. El crecimiento se recupera dos años después de la crisis. Para las economías emergentes, los costos son entre 2 y 4 veces mayores que los de las economías desarrolladas.

Bordo et al. (BEKM) hacen su estudio para 56 países (34 economías emergentes) durante el período 1973-1998, y encuentran que las economías emergentes tienen el doble de costos que los países industriales (el 6% del PIB), a pesar de que el tiempo de recuperación es igual (2 años).

Gupta et al. (GMS) estudian 195 episodios de crisis cambiarias en 91 países entre 1970 y 1998, el mayor número de países y episodios de crisis. Una limitación de este trabajo es que a pesar de su dimensión, no calcula los costos de una crisis cambiaria para la muestra completa. Selecciona 9 episodios de crisis de economías emergentes8 y encuentra una contracción del 7,8% al 14,2% del PIB. De las crisis de las grandes economías emergentes (grupo que incluye a Colombia), el 70% han sido contraccionistas.

En cuanto a la persistencia de las crisis cambiarias, los trabajos concluyen que el producto nacional recupera la tendencia original luego de 1,5 años (FMI); 0,84 años (CR); 1,5 años (ACS); 2 años (HN(a)) y 2 años (GMS), respectivamente.

Ponderando los diferentes resultados, la evidencia sugiere unos costos razonables del 7,7% del PIB por las crisis cambiarias en las economías emergentes, costo que se utiliza para calcular el nivel de reservas óptimo para Colombia.

LAS CRISIS GEMELAS

La literatura destaca cinco trabajos que reseñan las consecuencias históricas de las crisis gemelas en economías emergentes y comparten la metodología para calcular los costos de las crisis cambiarias. Se establece un intervalo de 2 años antes y después de cada episodio de crisis cambiaria, y se evalúa si durante ese intervalo se registra una crisis bancaria; de ser así se identifica este episodio como crisis gemela9. Los trabajos que se revisan en esta sección son FMI, ACS, Hutchison y Noy (2002), KR (1999) y BEKM.

El FMI calcula pérdidas del 18,8% del PIB en las economías emergentes, estudiando 32 episodios de 50 países entre 1975 y 1997. Debido a sus mayores consecuencias, estas crisis requieren más tiempo de recuperación que las crisis cambiarias: 2,6 años. Un hallazgo importante es que el 80% de los episodios de crisis gemelas considerados ocurrió en economías emergentes.

El estudio de ACS calcula un costo del 11,7% del PIB en las economías emergentes, considerando 45 episodios de crisis en 50 países durante 1975-1997, y un tiempo de recuperación de 1,9 años. De nuevo, las economías emergentes experimentaron más del 85% de los episodios de crisis estudiados.

Hutchison y Noy (HN(b)) estudian 20 episodios de crisis gemelas de 24 economías emergentes en el período 1975-1997. La conjunción de una crisis cambiaria y una crisis bancaria tiene unos costos del 15% al 18% del PIB durante un período 3 a 4 años luego de la crisis. Los autores alertan a las autoridades monetarias sobre las grandes pérdidas de producto que puede ocasionar este tipo de crisis.

En su trabajo, KR evalúan 26 episodios de crisis en el período 1970-1995 para 20 países (15 economías emergentes), estimando los costos de una crisis gemela en términos del “rescate financiero” que se destinó a solventar los problemas, que ascienden al 13,3% del PIB.

Por su parte, BEKM incluyen 56 países (34 economías emergentes) durante el período 1973-1998, encuentran un costo del 18% del PIB y un período de recuperación de 3 años para las economías emergentes. El 100% de las crisis gemelas está asociado con una contracción del producto, en las economías emergentes y en las economías industrializadas y sus costos tienden a aumentar con el tiempo (Bordo et al., 2001, 27-28).

La ponderación de los resultados indica unos costos del 15,9% del PIB en las economías emergentes. Esta cifra se utiliza en el cálculo del nivel de reservas óptimo para Colombia.

CÁLCULO DE LA PROBABILIDAD DE CRISIS CAMBIARIA

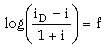

Según Feder y Just (1977), la tasa adicional que se debe cobrar a las inversiones riesgosas se comporta de la forma:

donde p es una medida del riesgo soberano y se estima mediante una función de probabilidad logística p = ef/1 + ef, que depende de una función f de las variables macroeconómicas que inciden en la probabilidad de ocurrencia de una crisis cambiaria. Los modelos de reservas internacionales óptimas mencionados no fundamentan apropiadamente la elección del conjunto de variables.

Para garantizar la pertinencia de las variables incluidas en esta estimación, se acude a la literatura sobre Sistemas de Alerta Temprana (EWS) de las crisis económicas. Estos modelos responden a la preocupación por entender, predecir y evitar los episodios de crisis que asedian las economías, y dotarlas de elementos para administrar el riesgo de crisis. En esta sección se recurre a los modelos de alerta temprana para identificar las variables que aumentan la probabilidad de una crisis cambiaria en Colombia.

Debido a las diferencias entre países y a los distintos tipos de crisis, la literatura no ha podido establecer un modelo internacional único de alerta temprana. A continuación se revisan los trabajos más influyentes en este campo y se destacan las variables que determinan la probabilidad de ocurrencia de una crisis cambiaria. La revisión incluye 15 trabajos que dan información sobre los numerosos y variados episodios de crisis cambiarias, desde 1950 hasta finales de los noventa, con énfasis en las economías emergentes.

En los trabajos se emplean diversos indicadores. Kaminsky, Lizondo y Reinhart (1997) reconocen 103 indicadores que clasifican en seis categorías: sector externo, sector financiero, sector real, finanzas públicas, variables institucionales y estructurales, y variables de política.

En esta revisión se incluyen 32 indicadores distribuidos en cinco categorías que incluyen variables de la cuenta corriente, la cuenta de capitales, el sector real, estadísticas monetarias del sector financiero y de las finanzas públicas, y el sector externo. Los “mejores indicadores” se eligieron con la metodología de Kaminsky, Lizondo y Reinhart (1997), dependiendo de su recurrencia y relevancia.

En orden de importancia, los indicadores para predecir una crisis cambiaria son la tasa de cambio real, el crecimiento del PIB, el balance en cuenta corriente, la relación M2/RI y la variación del crédito doméstico; cuya frecuencia es del 94% y el 47% en los estudios revisados. Los estimadores se evaluaron según su recurrencia en los episodios de crisis y el énfasis en las economías emergentes.

La deuda de corto plazo/PIB, las RI, la inflación y la tasa de interés de Estados Unidos se incluyeron en el 40% de los estudios como indicadores tentativos para mejorar la capacidad de predicción de la probabilidad de crisis cambiarias en Colombia. Con este conjunto de variables se propone la siguiente especificación:

= w + aTCR + bΔPIB + dΔCCTE + lΔCRED + gΔlog(M2/RI) + m

= w + aTCR + bΔPIB + dΔCCTE + lΔCRED + gΔlog(M2/RI) + m

que vincula la probabilidad de crisis cambiarias con la devaluación real del tipo de cambio (incremento de TCR). Esta relación refleja los choques externos que reducen las divisas disponibles en la economía afectando el tipo de cambio.

Kaminsky, Lizondo y Reinhart (1997) y Goldfajn y Valdés (1997) utilizan la variable TCR para identificar los episodios de crisis. A pesar de que algunos trabajos emplean los desajustes de la tasa de cambio real (ΔTCR) y no su nivel, Esquivel y Larrain (1998) explican que la primera sólo es útil en los casos en que esta función se estima para un grupo de países, y que el nivel de la TCR es un indicador más apropiado en estudios de un solo país.

La fase del ciclo económico en que se encuentre la economía es vital para la probabilidad de la crisis cambiaria, cuando el crecimiento del producto comienza a ser cada vez menor (-ΔPIB). El mal desempeño económico lleva a que agentes económicos especulen contra la moneda nacional y esto provoca la crisis. Aziz et al. (2000) encuentran que las 50 economías emergentes que estudiaron sufrieron contracciones significativas del producto nacional en los períodos que precedieron a las crisis cambiarias.

El balance en cuenta corriente (ΔCCTE) refleja la incapacidad de una economía para generar entradas de divisas mediante las exportaciones. Cuanto más déficit en cuenta corriente (-ΔCCTE) tenga un país más difícil le será defender el tipo de cambio real y ajustarse al desequilibrio externo, lo que induce la salida de capitales internacionales. Esquivel y Larrain (1998) justifican la pertinencia de este indicador por su capacidad para añadir poder explicativo a la TCR.

En la literatura se proponen otras razones para usar esta variable. Milesi-Ferretti y Razin (1998) la emplean para reflejar los problemas de solvencia; para el FMI (1998) refleja el recalentamiento general de la economía; Chui (2002) destaca la relación entre la cuenta corriente y las variables económicas fundamentales, y Aziz et al. (2000) encuentran que las variaciones en la cuenta corriente son típicas de las economías emergentes.

El crecimiento del crédito doméstico (ΔCRED) indica el interés de los agentes económicos por mantener activos en moneda local, se espera que ante un ataque especulativo inminente la demanda de crédito en moneda nacional sea cada vez menor. Así, en este modelo la reducción del crédito doméstico está asociada con una mayor probabilidad de crisis cambiaria (-ΔCRED). Edison (2000) presenta evidencia empírica para mostrar que el crédito doméstico sufre fuertes contracciones en el período de gestación y desarrollo de la crisis cambiaria. Y muestra, como vimos en el análisis gráfico, que fueron precedidas por auges de crédito. Esta secuencia de auge y contracción del crédito doméstico es corroborada por un estudio de Asobancaria (2004) en el que el 85% de las crisis cambiarias de los mercados emergentes fueron precedidas por auges crediticios que resultaron en fuertes contracciones.

En el caso de un choque externo sobre la economía, el banco central debe sacrificar divisas para evitar un ataque especulativo contra la moneda. El monto de reservas internacionales que mantiene para respaldar los activos de la economía es de vital importancia para evitar la gestación de la crisis cambiaria. Esquivel y Larraín (1998) encuentran evidencia de una pérdida sustancial de reservas internacionales en los meses que preceden a una crisis cambiaria10.

Edwards (1984) plantea que la relación entre reservas internacionales y M2 mide la vulnerabilidad del banco central ante una posible caída de las reservas internacionales; un problema de solvencia, según Milesi-Ferretti y Razin (1998).

En la especificación del modelo se acoge la sugerencia de Sachs, Tornell y Velasco (1996) de usar logaritmos para reducir su dispersión. Así, Δlog(M2/RI) expresa las variaciones en porcentaje. Kaminsky y Reinhart (1996) respaldan este indicador porque indica si los compromisos del sistema financiero están o no respaldados por las reservas internacionales. Se espera una relación positiva entre esta relación y la probabilidad de crisis cambiaria.

Esta especificación, a diferencia de otros estudios, no tiene problemas de endogeneidad entre las variables independientes, y se puede estimar por mínimos cuadrados ordinarios (OLS).

EL COSTO DE OPORTUNIDAD DE LAS RESERVAS

Como ya se mencionó, en la literatura se emplean dos criterios para medir el costo de oportunidad de las reservas internacionales: la diferencia entre la productividad marginal doméstica del capital y el rendimiento de las reservas (BG; Oliveros y Varela, 1994, y Carrasquilla, 1994), y la diferencia entre la tasa de endeudamiento externo y el rendimiento de las reservas internacionales (Banco de la República, 2004). Este modelo se centra en los países que deben recurrir al mercado internacional de capitales para financiar su actividad económica, puesto que los choques de balanza de pagos hoy se presentan ante todo en la cuenta de capitales. Se utiliza el diferencial entre tasa de endeudamiento externo y rendimiento de las reservas, porque, para el caso colombiano, es el mejor uso alternativo de las reservas internacionales.

RESULTADOS EMPÍRICOS

Los datos que se usan en los cálculos tienen una periodicidad trimestral y cubren el período 1997-2003. Se consultaron fuentes primarias y secundarias, entre ellas, el Banco de la República, el DANE, el Ministerio de Hacienda y Crédito Público, la Superintendencia Bancaria de Colombia, el DNP, el FMI y el Banco Mundial.

LA PROBABILIDAD DE UNA CRISIS CAMBIARIA

Para evaluar el grado de estacionariedad de las series de la ecuación (1), se hicieron las pruebas de raíz unitaria de Phillips-Perron y Dickey-Fuller Aumentada para cada serie. Los resultados confirman que la variable dependiente y las variables independientes son variables integradas de orden cero I(0), estacionarias en su nivel.

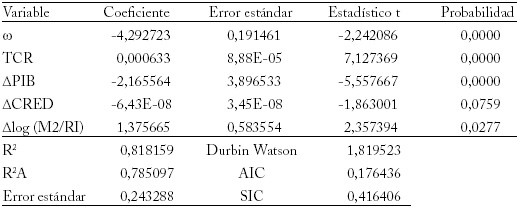

El cuadro 2 muestra los resultados econométricos. Se obtuvieron coeficientes estadísticamente significativos para la tasa de cambio real, el crecimiento del producto, el cambio del crédito doméstico (con un intervalo de confianza del 10%) y la relación M2 a reservas internacionales brutas.

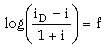

Cuadro 2

Estimación de la probabilidad de crisis cambiaria en Colombia

= w + a TCR + bΔPIB + lΔCRED + d ΔCCTE + gΔ log (M2/RI) + m

= w + a TCR + bΔPIB + lΔCRED + d ΔCCTE + gΔ log (M2/RI) + m

Fuente: cálculos del autor, se utilizó el método OLS de estimación.

Los signos de las variables fueron los que se esperaban: la probabilidad de crisis cambiaria tiene una relación positiva con la tasa de cambio real (devaluación real del peso), las variaciones en cuenta corriente y el crecimiento de los activos líquidos (M2). El crecimiento del PIB, los cambios en el crédito doméstico y los incrementos del nivel de reservas internacionales tienen una relación negativa.

La probabilidad de crisis cambiaria refleja los impactos recesivos señalados anteriormente: presiones inflacionarias y descensos del consumo privado que reducen el desempeño económico, contracciones del crédito doméstico e inestabilidad del sistema financiero.

A pesar de que Esquivel y Larraín (1998) afirman que el balance en cuenta corriente añade poder explicativo a la tasa de cambio, esta variable no resultó significativa, lo que sugiere que no cumple esa función en el caso colombiano entre 1997 y 2003. Este resultado no es una limitación porque los choques externos recientes se han presentado en la cuenta de capitales y no en la cuenta corriente, como sucedía en décadas anteriores (GTBR, 2003). Teniendo presente este cambio en la incidencia de los choques externos, se excluyó la variable ΔCCTE. Los resultados del modelo modificado se presentan en el cuadro 3.

Cuadro 3

Estimación de la probabilidad de crisis cambiaria para Colombia

= w + aTCR + bΔPIB + lΔCRED + gΔlog (M2/RI) + m

= w + aTCR + bΔPIB + lΔCRED + gΔlog (M2/RI) + m

Fuente: cálculos del autor. Se utilizó el método OLS de estimación.

Así se obtiene un mejor ajuste, como indican el R2 ajustado y los criterios Akaike y Schwarz. Esto comprueba la pertinencia de las variables usadas en la estimación. El cambio en el crédito doméstico sólo resultó significativo al 8%. Los intentos de incluir la inflación, la deuda externa/PIB, las reservas internacionales y la tasa de interés de Estados Unidos no mejoraron la capacidad de predicción del modelo.

Se hicieron pruebas de los residuos de ambas estimaciones m, para comprobar la condición de ruido blanco, entre ellas la prueba del estadístico Q de autocorrelación y correlación parcial, la prueba White de heteroscedasticidad y la prueba Jarque-Bera de normalidad. Además, se hicieron pruebas univariadas de correlación entre las variables independientes.

Como en septiembre de 1999 el régimen cambiario colombiano pasó del sistema de bandas cambiarias a la flotación libre, en la estimación definitiva se incluyó una variable dummy igual a 1 desde el tercer trimestre de 1999 hasta el cuarto trimestre de 2004 para capturar el efecto de este cambio estructural sobre las variables. La falta de significancia de la variable dummy rechaza la hipótesis de un cambio estructural en el modelo a causa del paso a la flotación libre.

EL COSTO DE OPORTUNIDAD DE LAS RESERVAS INTERNACIONALES

El costo de oportunidad se calculó como la diferencia entre la tasa de endeudamiento externo de Colombia y la tasa de rendimiento promedio de sus reservas internacionales.

La tasa de endeudamiento externo corresponde a la suma entre el spread de los bonos colombianos y la tasa de interés de los bonos americanos a 3 meses. El spread de los bonos colombianos es el producto de una comparación de 9 bonos colombianos y 9 bonos yankees, de diferente madurez.

El rendimiento de las reservas internacionales se construyó ponderando los rendimientos del portafolio total de las reservas. El 48,9% administrado directamente por el Banco de la República y el 50,2% restante administrado por las firmas Barclays Global Investors, J. P. Morgan Investment Management Inc., Goldman Sachs Assets Management y Morgan Stanley Investments.

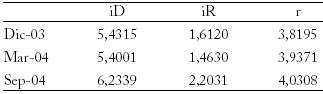

La tasa de endeudamiento externo iD fue del 5,4315% en diciembre de 2003 y del 5,4001% en marzo de 2004, según las series trimestrales de Bloomberg para el spread colombiano y las series del FMI para la tasa de interés de los bonos soberanos estadounidenses. El rendimiento de las reservas internacionales en Colombia (iR) a diciembre de 2003 y marzo de 2004 fue del 1,612% y el 1,463%, respectivamente, según el Departamento de Reservas Internacionales del Emisor. El cuadro 4 compara estas tasas y muestra el costo de oportunidad r para nuestro país.

Cuadro 4

Costo de oportunidad de las reservas internacionales (%)

Fuente: Ministerio de Hacienda y Crédito Público (iD) y Banco de la República (iR).

A finales de 2003 el costo de oportunidad por la posición de reservas fue del 3,82%, y en marzo de 2004 tuvo un leve incremento debido a una caída de 15 bps en el rendimiento de las reservas, para llegar al 3,94%. En septiembre de 2004 hubo un incremento de la tasa de endeudamiento (+83 bps) y del rendimiento de las reservas (+74 bps), y el costo de oportunidad fue del 4,03%. Estos costos se utilizan para calcular el nivel óptimo de reservas internacionales en Colombia.

EL COSTO DE UNA CRISIS CAMBIARIA EN COLOMBIA

Como vimos, es posible asociar unos costos de crisis cambiarias del 7,7% del PIB para las economías emergentes durante 1970-2000, con una persistencia de efectos recesivos de 2 a 3 años.

En el caso de las crisis gemelas, los costos ascienden al 15,9% del PIB y sus efectos se mantienen durante más de 3 años, con un impacto mayor que el de una crisis cambiaria.

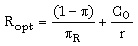

RESERVAS INTERNACIONALES ÓPTIMAS EN COLOMBIA

Una vez establecidos los tres pilares del modelo, se calculó el monto de reservas internacionales óptimas con esta metodología alternativa y la ecuación de reservas óptimas:

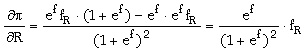

Resolviendo la derivada de p con respecto a R (pR):

|  |

pR se obtiene usando los resultados de la estimación f de la probabilidad de crisis:

f = w + aTCR + bΔPIB + lΔCRED + glog (M2/RI)

Remplazando los coeficientes estimados y las variables independientes, obtenemos las reservas internacionales óptimas que debe mantener Colombia, en diferentes períodos de tiempo. El cuadro 5 presenta las reservas internacionales óptimas necesarias para proteger al país de los impactos de una crisis cambiaria.

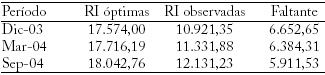

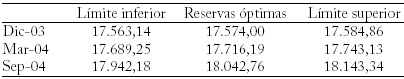

Cuadro 5

Reservas óptimas y crisis cambiarias

Fuente: cálculos del autor. Cifras en millones de dólares.

Este resultado indica un nivel óptimo de reservas internacionales óptimas de 18.043 millones de dólares en septiembre de 2004, es decir que hubo un faltante de 5.911 millones de dólares con respecto al nivel observado. Este faltante refleja la vulnerabilidad externa del país, pues las reservas internacionales eran insuficientes para respaldar el ajuste en caso de gestarse una crisis cambiaria.

Los problemas de contagio entre las economías vecinas hacen que Colombia sea especialmente vulnerable a los choques externos, y es muy difícil prever o anticipar sus efectos. Esto obliga a disponer de recursos suficientes para atender esta eventualidad, obligación a la que las autoridades monetarias deben prestar mayor atención.

Los esfuerzos del Banco de la República por acumular reservas internacionales fueron positivos, pues lograron una leve pero importante reducción del faltante, 473 millones de dólares, entre septiembre y marzo de 2004. A pesar de que el faltante equivale al 50% de las reservas observadas, la autoridad va por buen camino. Este modelo confirma que el Emisor ha sido oportuno en su decisión de acumular reservas desde comienzos de 2004, aprovechando la favorable situación cambiaria y evitando los efectos inflacionarios. A continuación se replica el análisis teniendo en cuenta los costos que debe enfrentar el país durante una crisis gemela.

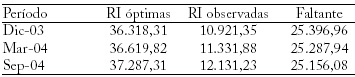

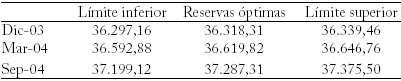

Cuadro 6

Reservas óptimas y crisis gemelas

Fuente: cálculos del autor. Cifras en millones de dólares.

Las crisis gemelas representan una pérdida significativa de confianza en la economía nacional, y su impacto nocivo sobre el producto nacional amerita niveles prudenciales de reservas mayores que cuando el país enfrenta otro tipo de crisis.

Como sugiere la teoría económica que sustenta este modelo, el alto costo de las crisis gemelas impone un nivel óptimo de reservas internacionales muy exigente para nuestro país, 37.287 millones de dólares en septiembre de 2004. Para que el país pudiera atender este riesgo de vulnerabilidad externa, el Banco Central debería haber triplicado la cantidad de reservas con respecto al nivel observado.

El faltante es muy sensible a los incrementos de los costos de las crisis económicas, y ascendió a 25.156 millones de dólares en septiembre de 2004. La acumulación de reservas por parte del Banco Central no tuvo un impacto significativo sobre el faltante entre diciembre de 2003 y septiembre de 2004, pero se debe mantener este propósito para reducir la vulnerabilidad a crisis gemelas, pues afectan principalmente a las economías emergentes y, en la mayoría de los casos, se gestan por la complicación de una crisis cambiaria.

El papel de la Superintendencia Bancaria, FOGAFIN y el Banco de la República en la prevención de crisis bancarias o financieras es vital para controlar y atenuar los efectos de una crisis gemela.

El nivel de reservas internacionales actual es insuficiente para atender los eventuales choques externos a que está expuesta la economía colombiana, que depende de los capitales internacionales para financiar sus actividades ante la falta de superávit fiscales, que se está recuperando de una crisis, no ha podido superar un conflicto armado que la compromete desde hace décadas, y está expuesta a la percepción de riesgo de los inversionistas internacionales y al efecto contagio de las economías vecinas, igualmente inestables.

El nivel óptimo de reservas que arroja esta nueva metodología ofrece una mejor aproximación del costo y de la probabilidad de crisis cambiarias y gemelas en nuestra economía. Los resultados llevan a una visión más moderada que la de otros trabajos sobre el manejo de las reservas internacionales en Colombia, pues detectan faltantes que se deben considerar en su política de administración.

Se recomienda que el Banco Central preste especial atención a estos resultados y diseñe un plan de acumulación de reservas para el mediano plazo, que garantice una menor exposición a los choques internacionales y que sea compatible con las metas de inflación, minimizando el impacto recesivo y de inestabilidad macroeconómica que implica la acumulación masiva de divisas.

Estas recomendaciones también figuran en otros estudios sobre la región andina. Por ejemplo, Mora et al. (2004) encuentran –con un modelo del tipo de Frenkel y Jovanovic (1981)– que la acumulación de reservas internacionales por los bancos centrales en estos países es conveniente en vista del incremento de la volatilidad de variables macroeconómicas fundamentales, como el crédito doméstico neto real, en los últimos años.

ANALISIS DE SENSIBILIDAD DEL MODELO

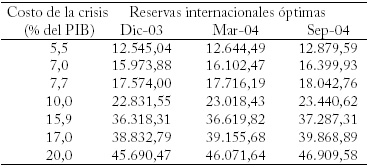

Los resultados son muy sensibles a la variación de los costos de las crisis, un resultado común en la literatura empírica. Este trabajo atribuye un costo del 7,7% del PIB a las crisis cambiarias y del 15,9% del PIB a las crisis gemelas en las economías emergentes. El cuadro 7 muestra cómo varía el nivel óptimo de reservas para Colombia cuando varía el costo.

Cuadro 7

Reservas internacionales óptimas con distintos costos de crisis

Fuente: cálculos del autor. Cifras en millones de dólares.

La relación entre el costo de la crisis y los requerimientos de reservas es positiva, cuanto mayor sea el impacto recesivo de las crisis sobre la economía tanto mayor es la necesidad de aprovisionamiento. La elasticidad del nivel óptimo de reservas al costo de la crisis es bastante alta, alrededor de 1.

No hay consenso sobre la cuantificación del impacto de las crisis económicas porque difieren enormemente entre cada episodio en una economía, y entre países y regiones. “No hay dos crisis iguales”, reza un adagio popular.

La alta sensibilidad del modelo a esta variable y la falta de una metodología objetiva para cuantificar el impacto de las crisis llevan a que los costos de las crisis económicas sean la pieza fundamental para análisis futuros de las reservas internacionales óptimas. A continuación se presentan los resultados del modelo de reservas internacionales óptimas cuando se introducen cambios en el costo de oportunidad, para septiembre de 2004.

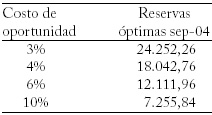

Cuadro 8

Reservas óptimas con distintos costos de oportunidad

Fuente: cálculos del autor. Cifras en millones de dólares.

Este cuadro muestra la dependencia entre las reservas óptimas que debe mantener un país y las condiciones de mercado. Los rendimientos de las reservas internacionales y la tasa de interés de endeudamiento externo están expuestos a las fluctuaciones de los mercados internacionales de capitales. La alta volatilidad de las economías emergentes y los resultados de anteriores episodios de crisis explican por qué algunas economías deciden mantener reservas superiores al nivel óptimo. Por ejemplo, las economías asiáticas incrementaron espectacularmente su demanda de reservas internacionales en respuesta a la mayor volatilidad de los mercados y a las consecuencias de la crisis de 1997-1998 (Aizenman y Marion, 2002b)11.

Por último, utilizando los errores de la estimación de la probabilidad de crisis cambiaria, se construyó un intervalo para la variable f, con una cota superior e inferior para hallar el intervalo de confianza del nivel óptimo de reservas internacionales en Colombia, de la siguiente manera:

Límite inferior = valor estimado de f – (t crítico * error estándar de f)

Límite superior = valor estimado de f + (t crítico * error estándar de f)

El cálculo arroja un intervalo de confianza del 95%, y tiene en cuenta los costos de las crisis cambiarias y los de las crisis gemelas.

Estos cálculos reflejan un leve grado de incertidumbre acerca del nivel óptimo de reservas, derivado de los errores de la estimación econométrica de la probabilidad de una crisis cambiaria en Colombia.

Cuadro 9

Intervalo de confianza del 95% para el nivel de reservas óptimas en Colombia con crisis cambiarias

Fuente: cálculos del autor.

Cuadro 10

Intervalo de confianza del 95% para el nivel de reservas óptimas en Colombia con crisis gemelas

Fuente: Cálculos del autor.

CONCLUSIONES

La metodología del nivel óptimo de reservas internacionales busca garantizar la protección de la economía contra posibles choques externos a su balanza de pagos y garantizar la provisión de liquidez internacional en situaciones de emergencia. Para lograr este objetivo, los análisis de reservas óptimas consideran los costos y los beneficios de mantener una cantidad determinada de reservas internacionales, minimizando el valor esperado de los costos.

Las aplicaciones metodológicas actuales tienen varias limitaciones que comprometen los resultados para el caso colombiano. Para elaborar un marco metodológico coherente que supere esas limitaciones y dé mayor confianza a las autoridades monetarias y a los agentes internacionales, este trabajo presenta un nuevo enfoque metodológico para el cálculo y hace sugerencias teóricas y conceptuales sobre los tres pilares que sustentan el modelo.

El trabajo asocia la escasez de reservas óptimas con la aparición de crisis cambiarias y crisis gemelas en las economías con regímenes de cambio flotantes. El cierre de los mercados internacionales, las fugas repentinas de capitales y la caída de la inversión extranjera directa son algunas de las consecuencias que debe afrontar un país cuando no tiene la solvencia y la liquidez que exige el mercado internacional de capitales.

Dentro de los efectos contraccionistas de una fuerte apreciación del tipo de cambio se encuentran el alza sostenida de los precios y de las tasas de interés, el deterioro de los balances de las empresas endeudadas en dólares, una fuerte reducción del consumo privado y del crédito doméstico, la fuga de capitales y el cierre de los mercados internacionales. Estos efectos tienen un gran impacto recesivo sobre el desempeño económico, contrario a la versión teórica expansionista de las devaluaciones.

Una de las variables más importantes en la especificación del modelo es el costo de las crisis cambiarias, sobre el que no hay consenso. Dadas las diferencias entre episodios de crisis y entre países, se recurre a una aproximación histórica, considerando las pérdidas como porcentaje del PIB de las crisis cambiarias y gemelas en más de 100 economías emergentes (incluida la colombiana) entre 1970 y 2000, que arroja unos costos históricos esperados del 7,7% del PIB en el caso de crisis cambiaria. Las crisis gemelas, una combinación de crisis cambiaria y bancaria, tienen costos aún mayores, 15,9% del PIB, y su impacto persiste durante más de tres años. El costo de oportunidad de mantener reservas internacionales es la diferencia entre la tasa de interés de endeudamiento externo y la tasa de rendimiento de las reservas: 3,93% en marzo de 2004.

Para calcular la probabilidad de una crisis cambiaria en la economía colombiana, la elección de variables se fundamenta teóricamente (por vez primera) con los modelos de sistemas de alerta temprana (EWS). Se identifican los indicadores más recurrentes y representativos asociados a las crisis cambiarias de las economías emergentes, que luego se usan para calcular el nivel óptimo de reservas. La tasa de cambio real, el crecimiento del producto interno bruto, el cambio en el crédito doméstico y la relación M2/RI se incorporan por primera vez en esta metodología alternativa para el estudio del caso colombiano. La devaluación del peso, la caída de la producción, la drástica disminución del crédito doméstico y un menor respaldo de las reservas a los activos financieros promueven la gestación de una crisis cambiaria en nuestro país.

La nueva estimación de f demuestra una capacidad predictiva que explica el 82% de la varianza total de la especificación, la más alta obtenida hasta el momento. Las reservas internacionales óptimas resultantes, asumiendo los costos de las crisis cambiarias, ascendían a 18.000 millones de dólares en septiembre de 2004.

El incremento sustancial de los costos para afrontar una crisis gemela con respecto a una crisis cambiaria exige unas reservas internacionales óptimas mucho mayores, 37.300 millones de dólares en septiembre de 2004. A pesar de ser tres veces mayor que el nivel que mantiene el Banco Central, es necesario tener presente que las economías emergentes presentan la mayor probabilidad de gestación de una crisis gemela después de una crisis cambiaria.

El nuevo enfoque metodológico revela una eventual vulnerabilidad de Colombia ante choques externos contra su balanza de pagos, pues no tiene el nivel de reservas óptimo que garantice que está en capacidad de solventar y asumir una crisis cambiaria o una crisis gemela. La vulnerabilidad a los choques externos es proporcional al faltante de reservas. En el caso de una crisis cambiaria, el faltante de reservas internacionales resultante fue de alrededor de 5.900 millones de dólares en diciembre de 2003 y septiembre de 2004. Y asciende a 25.200 millones si el país hubiera tenido que atender una crisis gemela en ese mismo período.

El ejercicio muestra la necesidad de una fuerte acumulación de reservas internacionales, que se debe adelantar procurando atenuar el efecto adverso que una acumulación de estas proporciones pueda tener sobre la estabilidad monetaria y la viabilidad económica del país. Los resultados obtenidos en este trabajo respaldan la política de acumulación de reservas internacionales que ha mantenido el Emisor durante 2004 y 2005, que no sólo es necesaria sino oportuna, con una tasa de cambio favorable para este propósito.

NOTAS AL PIE

1. Para una revisión completa de estos choques, ver Calvo y Reinhart (1999), Edwards (2004) y Eichengreen, Rose y Wyplosz (1997).

2. El primero que propuso este indicador fue Pablo Guidotti en 1999, en un seminario del Grupo de los 33 en Bonn; ver Wijnholds y Kapteyn (2001).

3. Esos países fueron Brasil (1961), Argentina (1962), Ghana (1966), India (1971), Sierra Leona (1971), Chile (1972), Costa Rica (1972), Ghana (1974), Zaire (1976), Turquía (1978), Perú (1978), Nicaragua (1980), Bolivia (1981) y Honduras (1982).

4. La derivación completa del modelo de Feder y Just (1977) justifica la obtención de las ecuaciones (7) y (8).

5. Pero no todas las emergencias financieras son crisis financieras. Aziz et al. (2000) llaman crisis seudo-financieras a todas las emergencias que no alteran el mecanismo de pagos y no tienen consecuencias nocivas sobre la actividad económica. Para una revisión de las causas de crisis financieras en Colombia, ver López y López (2004b).

6. Ver Cooper (1971), Edwards (1986), Calvo y Reinhart (1999) y Edison (2000), quienes respaldan este enfoque.

7. Analizan la crisis de Asia (1997), Rusia (1998), Colombia (1998-1999) y Brasil (1999).

8. Los países seleccionados fueron: Chile (1972), Chile (1974), México (1982), Chile (1982), Filipinas (1984), Tailandia (1997), Indonesia (1997), Malasia (1997) y República de Corea (1997).

9. Hay crisis bancarias cuando se presenta al menos una de los siguientes hechos: cartera vencida del sistema bancario superior al 2% del PIB, costos de salvamento del gobierno superiores al 2% del PIB, problemas del sector financiero que resultan en una nacionalización masiva de entidades bancarias, corrida bancaria y medidas de emergencia: congelación de depósitos, prolongación de las vacaciones bancarias o intervención del gobierno para garantizar la totalidad de los depósitos bancarios.

10. Evidencia que corroboran Edwards (1981), Eichengreen, Rose y Wyplosz (1997) y Frankel y Rose (1996).

11. Las economías asiáticas que mantienen reservas superiores son las de Japón, China, Taiwán, Hong Kong, Corea del Sur y Singapur.

REFERENCIAS BIBLIOGRÁFICAS

1. Aizenman, J. y N. Marion. International Reserve Holdings with Sovereign Risk and Costly Tax Collection, NBER Working Paper 9154, 2002a. [ Links ]

2. Aizenman, J. y N. Marion. The High Demand for International Reserves in the Far East: What's Going On?, NBER Working Paper 9266, 2002b. [ Links ]

3. Asobancaria. La dinámica del crédito en Colombia: a tono con las recomendaciones internacionales, La Semana Económica 454, 2004.

4. Aziz, J.; F. Caramazza y R. Salgado. Currency Crises: In Search of Common Elements, IMF Working Paper 00/67, 2000.

5. Ben-Bassat, A. The Optimal Composition of Foreign Exchange Reserves, Journal of International Economics 10, 1980.

6. Ben-Bassat, A. y D. Gottlieb. On the Effect of Opportunity Cost on International Reserve Holdings, Review of Economics and Statistics 74, 2, 1992a.

7. Ben-Bassat, A. y D. Gottlieb. Optimal International Reserves and Sovereign Risk, Journal of International Economics 33, 1992b, pp. 345-362.

8. Bordo, M.; B. Eichengreen; D. Klingebiel y M. Martínez-Peira. Is the Crisis Problem Growing more Severe?, Economic Policy 16, 2001.

9. Bussière, M. y C. Mulder. External Vulnerability in Emerging Market Economies: How High Liquidity Can Offset Weak Fundamentals and the Effect of Contagion, IMF Working Paper 99/88, 1999.

10. Calvo, G. y C. Reinhart. When Capital Inflows Come to a Sudden Stop: Consequences and Policy Options, University of Maryland, mimeo, 1999.

11. Carrasquilla, A. Consideraciones sobre el manejo de las reservas internacionales, Banco de la República, mimeo, 1994

12. Chang, R. y A. Velasco. Financial Fragility and the Exchange Rate Regime, Journal of Economic Theory 92, 1, 2000, pp. 1-34.