Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Citado por Google

Citado por Google -

Similares en

SciELO

Similares en

SciELO -

Similares en Google

Similares en Google

Compartir

Revista de Economía Institucional

versión impresa ISSN 0124-5996

Rev.econ.inst. v.13 n.25 Bogotá jul./dic. 2011

LA GOBERNANZA DE UNA FRÁGIL EUROZONA

THE GOVERNANCE OF A FRAGILE EUROZONE

Paul De Grauwe*

* Doctor en Economía Política, profesor de la Universidad de Lovaina e investigador del CEPS, Lovaina, Bélgica, [Paul.Degrauwe@econ.kuleuven.be].

Artículo original en inglés. Traducción de Alberto Supelano.

Fecha de recepción: 8 de agosto de 2011, fecha de modificación: 25 de agosto de 2011, fecha de aceptación: 21 de octubre de 2011.

RESUMEN

Cuando los países entran en una unión monetaria, se modifica radicalmente el carácter de su deuda soberana: pierden el control de la moneda en que emiten su deuda. Los mercados financieros pueden entonces forzar a los soberanos de estos países a un incumplimiento. En este sentido, estos países descienden al estatus de economías emergentes. Esto lleva a que la unión sea monetaria frágil y vulnerable al cambio de sentimientos en el mercado. Y hace posible que surjan equilibrios múltiples que se cumplen por sí mismos. Analizo las implicaciones de esta fragilidad para la gobernanza de la Eurozona. Concluyo que la nueva estructura de gobernanza no reconoce suficientemente esta fragilidad. Algunas de las características de la nueva ayuda financiera pueden aumentar esta fragilidad. Además, es probable que los países miembros pierdan capacidad para usar los estabilizadores automáticos durante una recesión. Este es un retroceso en la larga historia de progreso social en Europa. Sugiero un enfoque diferente para tratar estos problemas.

[Palabras clave: Eurozona, Banco Central Europeo, unión monetaria, equilibrios múltiples, crisis de deuda, prestamista de última instancia; JEL: F30, F33.]

ABSTRACT

When entering a monetary union, member-countries change the nature of their sovereign debt in a fundamental way, i.e. they cease to have control over the currency in which their debt is issued. As a result, financial markets can force these countries' sovereigns into default. In this sense, member countries of a monetary union are downgraded to the status of emerging economies. This makes the monetary union fragile and vulnerable to changing market sentiments. It also makes it possible that self-fulfilling multiple balances arise. This text analyzes the implications of this fragility for the governance of the Eurozone, and concludes that the new governance structure (ESM) does not sufficiently recognize this fragility. Some of the features of the new financial assistance are likely to increase this fragility. In addition, member-countries may lose the capacity to use automatic stabilizers during a recession. This is surely a step backward. The text suggests a different approach to manage these problems.

[Keywords: Eurozone, European central bank, monetary union, multiple equilibria, government debt crisis, lender of last resort; JEL: F30, F33.]

El diseño de las instituciones de gobernanza apropiadas para la Eurozona requiere un diagnóstico correcto de la naturaleza de la crisis de la deuda europea. Un diagnóstico erróneo puede llevar a diseñar una estructura de gobernanza inapropiada para tratar sus problemas. En este escrito argumento que la estructura de gobernanza que surgió después de una serie de decisiones de las sucesivas reuniones del Consejo Europeo no puede tratar algunos problemas fundamentales de una unión monetaria, aunque se han dado pasos importantes hacia adelante.

UNA PARADOJA

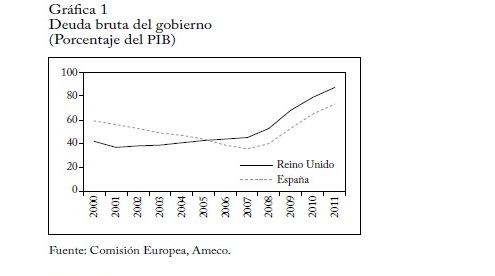

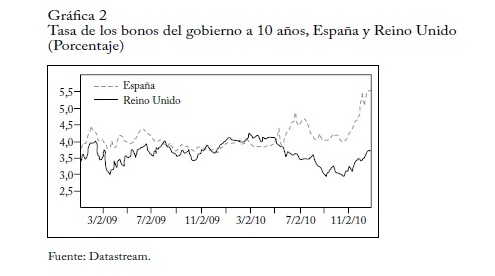

Comienzo con una paradoja visible en la comparación de las gráficas 1 y 2. La gráfica 1 muestra las relaciones entre deuda y PIB del Reino Unido y España. Desde el inicio de la crisis financiera la proporción de la deuda del gobierno del Reino Unido ha aumentado más que la del gobierno español. Por ello, en 2011 era un 17% mayor que la deuda española (89% contra 72%). Sin embargo, la gráfica 2 parece indicar que los mercados financieros han identificado a España y no al Reino Unido como el país que puede sufrir una crisis de deuda del gobierno. Así lo indica el hecho de que desde comienzos de 2010 el rendimiento de los bonos del gobierno español ha aumentado fuertemente con respecto al rendimiento de los del Reino Unido, lo cual sugiere que los mercados ponen un precio mucho más alto al riesgo de incumplimiento español que al del Reino Unido. A comienzos de 2011 esta diferencia llegaba a 200 puntos básicos. ¿Por qué los mercados financieros atribuyen un riesgo de incumplimiento mucho más alto a los bonos del gobierno español que a los del Reino Unido, mientras que el Reino Unido parece afrontar una dinámica de deuda soberana y de déficit menos favorable?

Una respuesta posible es que algo tiene que ver el sector bancario. Pero es poco convincente. El estado del sector bancario del Reino Unido no es mucho mejor que el de España. Argumentaré que la diferencia en la evaluación del riesgo de incumplimiento de la deuda soberana se relaciona con el hecho de que España pertenece a una unión monetaria, mientras que el Reino Unido no y por eso controla la moneda en la que emite su deuda.

EL CARÁCTER DE LA DEUDA SOBERANA EN UNA UNIÓN MONETARIA

En síntesis, la diferencia entre la deuda soberana de miembros y no miembros de una unión monetaria se reduce a lo siguiente. Los miembros de la unión monetaria emiten deuda en una moneda sobre la cual no tienen control. Los mercados financieros adquieren entonces el poder para forzarlos al incumplimiento. Esto no sucede en los países que no forman parte de una unión monetaria y mantienen el control de la moneda en que emiten deuda. Los mercados financieros no pueden forzarlos fácilmente al incumplimiento.

Ampliaré esta tesis examinando en detalle lo que ocurre cuando los inversionistas empiezan a dudar de la solvencia de estos dos tipos de países. Utilizaré al Reino Unido como prototipo monetario de un país "independiente" y a España como prototipo de un país miembro de una unión monetaria (ver Kopf, 2011, para un lúcido análisis).

El Escenario del Reino Unido

Veamos primero qué pasaría si los inversionistas temieran que el gobierno del Reino Unido pudiera incumplir su deuda. En ese caso venderían los bonos del gobierno, y se elevaría la tasa de interés. Después de vender los bonos, estos inversionistas tendrían libras de las que muy probablemente querrían deshacerse vendiéndolas en el mercado de divisas. El precio de la libra descendería hasta que alguien más estuviera dispuesto a comprar esas libras. El efecto de este mecanismo es que las libras se mantendrían en el mercado de dinero del Reino Unido para ser invertidas en activos del Reino Unido. En otras palabras, la cantidad de dinero del Reino Unido no se alteraría. Una parte quizá se reinvertiría en títulos del gobierno del Reino Unido. Pero aun si no fuese así, y el gobierno no pudiera encontrar fondos para refinanciar su deuda a tasas de interés razonables, forzaría al Banco de Inglaterra a comprar sus títulos. El gobierno del Reino Unido tiene entonces seguridad de que la liquidez financia aproximadamente su deuda. Esto significa que los inversionistas no pueden precipitar una crisis de liquidez que podría llevar al incumplimiento del gobierno. Hay una fuerza superior de última instancia, el Banco de Inglaterra.

El Escenario Español

Las cosas son muy diferentes para un miembro de una unión monetaria, como España. Supongamos que los inversionistas temen el incumplimiento del gobierno español. Entonces venden títulos del gobierno español y se eleva la tasa de interés. Hasta ahora tenemos los mismos efectos que en el caso anterior. El resto es muy diferente. Los inversionistas que han adquirido euros pueden decidir invertirlos en otra parte, por ejemplo, en títulos del gobierno alemán. Los euros salen entonces del sistema bancario español. No hay mercado de divisas ni una tasa de cambio flexible para evitarlo. Así, la cantidad total de liquidez (oferta monetaria) se contrae en España. El gobierno experimenta una crisis de liquidez, es decir, no puede obtener fondos para refinanciar su deuda a tasas de interés razonables. Además, el gobierno español no puede forzar el Banco de España a comprar deuda del gobierno. El Banco Central Europeo (BCE) puede proporcionar toda la liquidez del mundo, pero el gobierno español no controla esa institución. La crisis de liquidez, si es bastante fuerte, puede forzar al gobierno español al incumplimiento. Los mercados financieros saben esto y probarán al gobierno cuando los déficits presupuestales se deterioren. Por tanto, en una unión monetaria, los mercados financieros adquieren un poder enorme y pueden doblegar a cualquier país miembro.

La situación de España recuerda la situación de las economías emergentes que deben endeudarse en moneda extranjera. Estas economías enfrentan el mismo problema, es decir, pueden enfrentar súbitamente una "parada en seco" cuando las entradas de capital se detienen y llevan a una crisis de liquidez (Calvo et al., 2006).

Hay una diferencia adicional en la dinámica de la deuda impuesta por los mercados financieros a los países miembros y no miembros de una unión monetaria. En el escenario del Reino Unido vimos que la moneda nacional se deprecia porque los inversionistas venden los ingresos de la venta de bonos en el mercado de divisas. Esto significa que la economía del Reino Unido recibe un impulso y que su inflación aumenta. Dicho mecanismo está ausente en el escenario español. Los ingresos de la venta de bonos en España salen del mercado de dinero español sin modificar ningún precio relativo.

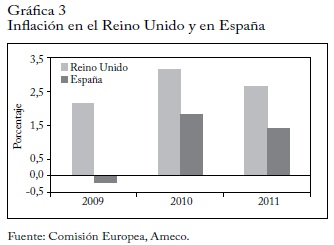

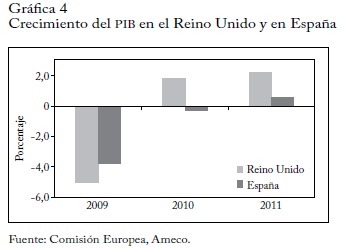

En las gráficas 3 y 4 muestro el efecto probable de esta diferencia sobre el crecimiento del PIB y la inflación del Reino Unido y España desde el comienzo de la crisis de la deuda soberana en la Eurozona. Se observa que desde 2010 la inflación es casi dos veces mayor en el Reino Unido que en España (2,9% contra 1,6%). Además, el crecimiento anual del PIB en el Reino Unido es en promedio del 2% desde 2010 contra apenas el 0,2% en España. Esto ciertamente no está desligado del hecho de que desde comienzos de la crisis financiera la libra se ha depreciado en un 25% frente al euro.

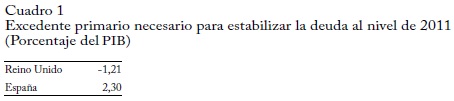

Esta diferencia en la inflación y el crecimiento puede tener un profundo efecto sobre la manera de percibir la solvencia de ambos gobiernos. Se recordará que una condición necesaria para la solvencia es que el excedente primario del presupuesto sea al menos tan alto como la diferencia entre la tasa de interés nominal y la tasa nominal de crecimiento por la relación de endeudamiento1. Aplico esta condición y muestro las cifras en el cuadro 1. Supongo que España y el Reino Unido seguirán enfrentando las tasas de interés de largo plazo que los mercados han impuesto desde los últimos 6 meses (en promedio del 3,5% en el Reino Unido y del 5% en España). Aplicando las tasas de crecimiento nominales promedio desde 2010 (del 4,9% en el Reino Unido y del 1,8% en España) podemos ver que en el Reino Unido no hay necesidad de generar un excedente primario para estabilizar la relación entre deuda y PIB (suponiendo que estas tasas de crecimiento se mantendrán). En España el excedente primario debe ser mayor del 2% para lograr este resultado. Por tanto, está forzada a aplicar mucha más austeridad que el Reino Unido para satisfacer la condición de solvencia. En otras palabras, España no podría salir del paso con la política presupuestal del Reino Unido sin ser tildada de insolvente, pese a que su nivel de deuda es mucho más bajo.

El análisis anterior ilustra una importante dinámica potencialmente destructiva en una unión monetaria. Los países miembros son muy susceptibles a movimientos de liquidez. Cuando los inversionistas temen una dificultad de pagos (p. ej., provocada por una recesión que lleva a un aumento del déficit presupuestal del gobierno), la liquidez se retira del mercado nacional (una "parada en seco"). Esto puede poner en marcha una interacción malvada entre crisis de liquidez y de solvencia. Una vez que un país miembro entra en crisis de liquidez, las tasas de interés se elevan. Así, la crisis de liquidez se convierte en crisis de solvencia. Los inversionistas pueden entonces pretender que era correcto sacar el dinero de un mercado nacional particular. Es una profecía que se cumple por sí misma: el país se vuelve insolvente porque los inversionistas temen la insolvencia.

Cabe advertir que no argumento que todos los problemas de solvencia de la Eurozona sean de esta naturaleza. En el caso de Grecia, por ejemplo, se puede argumentar que el gobierno griego era insolvente antes de que los inversionistas tomaran sus decisiones y provocaran una crisis de liquidez en mayo de 2010. Lo que argumento es que en una unión monetaria los países se vuelven vulnerables a movimientos de desconfianza que se cumplen por sí mismos y activan una interacción malvada entre crisis de liquidez y de solvencia.

Esta interacción entre liquidez y solvencia se evita en el país "independiente", donde la liquidez se mantiene en los mercados nacionales de dinero (no hay "parada en seco") y los intentos de exportarla a otros mercados ponen en marcha un mecanismo equilibrador, activado por la depreciación de la moneda. Por tanto, la desconfianza lleva paradójicamente a un mecanismo equilibrador en el Reino Unido y a un mecanismo potencialmente desequilibrador en España.

Del análisis anterior se deduce que los mercados financieros adquieren gran poder en una unión monetaria. ¿Este poder será beneficioso para la unión?

Los creyentes en la eficiencia del mercado nos dicen que este poder es saludable, que actúa como fuerza que disciplina a los malos gobiernos. He perdido mucha de mi fe en la idea de que los mercados financieros son una fuerza disciplinante. La crisis financiera dejó muy en claro que los mercados financieros suelen ser guiados por sentimientos extremos de euforia o pánico. En periodos de euforia, los inversionistas, animados por las agencias calificadoras, no ven colectivamente los riesgos y asumen demasiados. Después del colapso, domina el temor y lleva a los inversionistas, inducidos por las agencias calificadoras, a detectar riesgos en todas partes, lo que muchas veces desata el pánico.

EQUILIBRIOS MÚLTIPLES

La volatilidad inherente a los mercados financieros lleva a otro problema fundamental. Puede dar lugar a equilibrios múltiples, algunos de ellos buenos y otros malos. Esto obedece a que las expectativas del mercado se cumplen por sí mismas. En el anexo presento un modelo teórico simple que muestra más formalmente cómo pueden surgir los equilibrios múltiples.

Supongamos que los mercados confían en el gobierno A. L o s inversionistas muestran entonces la disposición a comprar títulos del gobierno a baja tasa de interés. Una tasa de interés baja representa la creencia en un riesgo de incumplimiento bajo. Pero también genera un riesgo de incumplimiento bajo. Esto es muy claro en los cálculos de solvencia del cuadro 1. Los mercados confían en que el gobierno del Reino Unido no incumplirá (a pesar de su alta relación de endeudamiento). Por ello, el gobierno disfruta de una tasa de interés baja. Nuestro cálculo de solvencia muestra entonces que el gobierno del Reino Unido es de hecho muy solvente. Los mercados financieros guían amablemente al Reino Unido hacia un buen equilibrio.

Supongamos que los mercados confían en el gobierno B. L o s inversionistas venden entonces los títulos del gobierno. El aumento resultante de la tasa de interés refleja la creencia de que existe riesgo de incumplimiento. Al mismo tiempo, esta alta tasa de interés hace más probable el incumplimiento. El cálculo del cuadro 1 indica que la desconfianza del mercado en el gobierno español hace más probable el incumplimiento de tal modo que se cumple por sí misma. Los mercados financieros empujan a España a un mal equilibrio.

La ocurrencia de malos equilibrios es más probable para los miembros de una unión monetaria, que no controlan la moneda en que emiten su deuda, que para los países independientes que emiten deuda en una moneda sobre la cual tienen pleno control. Como ya mencioné, los miembros de una unión monetaria enfrentan el mismo problema de los países emergentes que, debido a sus subdesarrollados mercados financieros domésticos, son forzados a emitir su deuda en una moneda extranjera (Calvo et al., 2006, y Eichengreen et al., 2005). En palabras de Eichengreen et al. (2005), esto funciona como el "pecado original" que lleva a estos países a un mal equilibrio lleno de dolor y miseria.

En una unión monetaria existe una complicación adicional: los mercados financieros se vuelven altamente integrados. Esto implica que los bonos del gobierno de los países miembros se mantienen en toda la unión. Según los datos del BIS, en muchos países de la Eurozona más de la mitad de los bonos del gobierno se mantienen fuera del país de emisión. Así, cuando algunos países miembros son forzados a un mal equilibrio, también se afectan los mercados financieros y los sectores bancarios de otros países que disfrutan de un buen equilibrio (ver Arezki et al., 2011, quienes encuentran fuertes efectos de desbordamiento en la Eurozona).

Estas externalidades son una poderosa causa de inestabilidad que solo puede ser superada por acción del gobierno. Volveré a este tema cuando analice la gobernanza de la Eurozona.

Para sintetizar la discusión anterior: los miembros de la unión monetaria son sensibles a movimientos de desconfianza que tienen la propiedad de cumplirse por sí mismos y que pueden empujarlos a malos equilibrios. Esto último debido a que la desconfianza puede poner en marcha una interacción malvada entre crisis de liquidez y de solvencia.

Una vez llegan a un mal equilibrio, es muy difícil que los miembros de la unión monetaria usen los estabilizadores automáticos del presupuesto: una recesión induce mayores déficits presupuestales del gobierno; esto a su vez genera desconfianza de los mercados en la capacidad de los gobiernos para servir su deuda futura, lo cual provoca una crisis de liquidez y de solvencia; esta última los obliga a instituir programas de austeridad en medio de una recesión. En el país independiente (Reino Unido) esto no ocurre porque la desconfianza generada por un déficit más alto activa un mecanismo estabilizador.

Los países miembros de una unión monetaria descienden entonces al estatus de economías emergentes, en las cuales es difícil, si no imposible, usar las políticas presupuestales para estabilizar el ciclo económico. Se ha demostrado que esta característica produce alzas y bajas pronunciadas en dichas economías (Eichengreen et al., 2005).

Esta característica de una unión monetaria la hace potencialmente muy costosa. Los estabilizadores automáticos del presupuesto del gobierno son un importante logro social en el mundo desarrollado porque alivian el dolor que las alzas y bajas producen a muchas personas en las sociedades capitalistas. Si una unión monetaria implica la destrucción de estos estabilizadores automáticos, no es claro que se pueda mantener la base social y política para esa unión. Es entonces importante diseñar una estructura de gobernanza que mantenga estos estabilizadores automáticos.

COMPETITIVIDAD Y DEUDA SOBERANA

El análisis anterior nos permite conectar la dinámica de la deuda soberana y los problemas de competitividad.

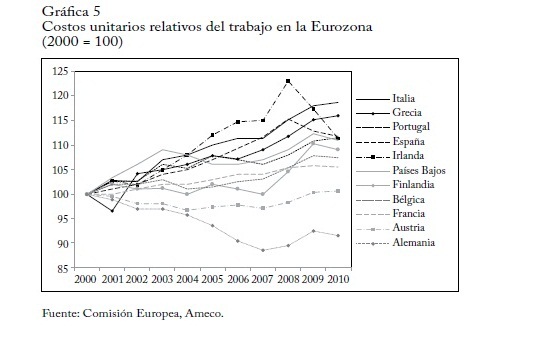

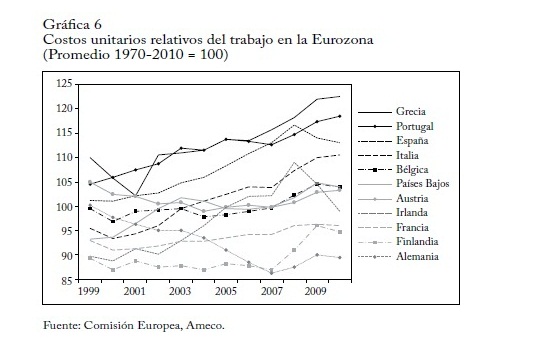

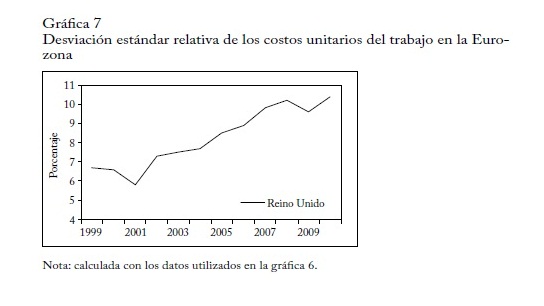

Hoy se acepta ampliamente que uno de los desequilibrios fundamentales de la Eurozona es la creciente divergencia en la posición competitiva de sus miembros desde 2000. Esto se muestra en la gráfica 5, la cual muchos lectores habrán visto en otra parte. Se puede criticar esta gráfica por la elección del año 2000 como año base. Esta elección supone que en ese año no había desequilibrios en la posición competitiva, de modo que cualquier alejamiento de los niveles del año 2000 es un alejamiento del equilibrio y, por tanto, problemático. Este no es el caso (Alcidi y Gros, 2010). Algunos países podían estar muy lejos del equilibrio en 2000 y los movimientos observados desde esa fecha pueden ser movimientos hacia el equilibrio. Para tener en cuenta esta crítica presento los costos unitarios relativos del trabajo de los países miembros usando como base el promedio de largo plazo del periodo 1970-2010. Los resultados se muestran en la gráfica 6. La divergencia es menos espectacular, pero es aún muy significativa. La gráfica 7 así lo confirma: la desviación estándar de los índices anuales aumentó significativamente desde 1999.

Los países que perdieron competitividad entre 1999 y 2008 (Grecia, Portugal, España e Irlanda) empezaron a mejorarla. Dada la imposibilidad de devaluar la moneda, se debe diseñar una devaluación interna, es decir, se deben reducir los salarios y los precios con respecto a los de los competidores. Esto solo se puede lograr con políticas macroeconómicas deflacionarias (principalmente políticas presupuestales). Inevitablemente, esto lleva primero a una recesión y luego (con la operación de los estabilizadores automáticos) a incrementos de los déficits presupuestales.

La mayoría de los análisis de libro de texto se detienen aquí señalando que este es un proceso lento y doloroso. Pero el análisis de las secciones anteriores nos permite ir más allá y vincularlo a la dinámica de la deuda. Es probable que los mercados financieros se pongan nerviosos cuando los países tienen déficits presupuestales crecientes mientras intentan mejorar su competitividad. La desconfianza se puede instalar a sí misma. Si es suficientemente fuerte, puede llevar a una crisis de liquidez, como ya se describió. Esta luego provoca inevitablemente una crisis de solvencia.

Es probable entonces que el periodo durante el cual los países intentan mejorar su competitividad sea doloroso y turbulento: doloroso, por la recesión y el aumento del desempleo; turbulento, porque durante el periodo de ajuste el país puede ser golpeado por una crisis de deuda soberana. Si esta última ocurre, la espiral deflacionaria se acentúa. Pues en ese caso la tasa de interés doméstica de largo plazo aumenta dramáticamente, y obliga a las autoridades a aplicar aún más austeridad presupuestal, la que a su vez lleva a una recesión aún más intensa. El país se puede encontrar en un mal equilibrio, caracterizado por programas de austeridad que no reducen los déficits presupuestales porque llevan a una espiral económica descendente y a niveles de tasa de interés punitivos. Para los miembros de una unión monetaria el camino hacia la recuperación puede ser propenso a la crisis.

El contraste con los países independientes que tienen la capacidad para emitir deuda en su propia moneda es sombrío. Cuando estos países pierden competitividad, normalmente intentan restablecerla dejando que la moneda caiga en el mercado de divisas. Esto no solo hace posible evitar la deflación sino que también evita una crisis de deuda soberana. Como ya vimos, los gobiernos de estos países no pueden ser forzados al incumplimiento provocando una crisis de liquidez. Lo que es más, el proceso de ajuste que implica la depreciación de la moneda puede promover la producción y la inflación, mejorando con ello la solvencia del soberano.

PROBLEMAS DE GOBERNANZA

La crisis de la deuda ha obligado a los líderes europeos a crear nuevas instituciones para enfrentar la crisis. La respuesta más espectacular fue la creación del Mecanismo Europeo de Estabilidad Financiera (MEDE) en mayo de 2010, que se transformará en un fondo permanente de rescate europeo, el Mecanismo Europeo de Estabilidad (MEE), desde 2013. Estas fueron medidas importantes y necesarias para mantener la estabilidad de la Eurozona. Pero la oposición a estas decisiones sigue siendo muy fuerte especialmente en los países del norte de Europa. Y también entre los economistas de esos países (ver la declaración de 189 economistas alemanes que advierte sobre las calamidades futuras si el MEDE fuese permanente, Plenum der Ökonomen, 2011).

Esta oposición se basa en un diagnóstico incompleto del problema de la deuda soberana en la Eurozona. Para los 189 economistas alemanes la historia es simple: algunos países (Grecia, Irlanda, Portugal y España) se portaron mal. Sus gobiernos gastaron demasiado en forma irresponsable, generando niveles de deuda insostenibles. Hoy son insolventes por sus propios errores. No hay que darles ayuda financiera porque esto no los hace solventes. Solo les da incentivos para perseverar en el comportamiento irresponsable (riesgo moral). En este diagnóstico, el problema es entonces una crisis de la deuda de un pequeño número de países, que solo puede resolver un mecanismo organizado de pago de la deuda. Esto último es esencial para evitar que los contribuyentes alemanes tengan que pagar la cuenta.

Aunque este análisis pueda ser correcto en el caso de Grecia, no entiende el carácter de la crisis de la deuda en otros países de la Eurozona, porque trata el problema como una serie de problemas individuales; no como el resultado del problema sistémico que ya describí. Este problema sistémico tiene varios componentes. Primero, al adquirir el estatus de países emergentes, los soberanos de los Estados miembros de una unión monetaria se vuelven frágiles, y los sentimientos desfavorables del mercado los pueden forzar al incumplimiento. Esto puede llevar a los países a un mal equilibrio, caracterizado por tasas de interés punitivas, déficits presupuestales crónicamente altos y bajo crecimiento. Segundo, el grado de integración financiera de la unión monetaria es tal que cuando algunos soberanos son empujados a un mal equilibrio, este afecta a los demás países. En particular vuelve frágiles a los sistemas bancarios de esos otros países. Se crean entonces fuertes externalidades, que hacen imposible aislar el problema financiero de un país del resto de la Eurozona. En otros términos, cuando un país experimenta un problema de deuda este se convierte en un problema de la Eurozona. Sostengo que la estructura de gobernanza que se está diseñando no tiene suficientemente en cuenta el carácter sistémico del problema de la deuda.

¿QUÉ CLASE DE GOBERNANZA?

Como sucede con todas las externalidades, la acción del gobierno consiste en internalizarlas. Este es también el caso de las externalidades creadas en la Eurozona. Idealmente, esta internalización se puede lograr con una unión presupuestal. Consolidando (centralizando) los presupuestos del gobierno nacional en un presupuesto central se puede organizar un mecanismo de transferencias automáticas. Ese mecanismo funciona como un mecanismo de aseguramiento que transfiere recursos al país golpeado por un choque económico negativo. Además, la consolidación crea una autoridad fiscal común que puede emitir deuda en una moneda controlada por esa autoridad. Con ello protege a los Estados miembros de ser forzados al incumplimiento por los mercados financieros.

Esta solución del problema sistémico de la Eurozona requiere un nivel de unión política de gran alcance. Los economistas subrayan que dicha unión política será necesaria para sostener la unión monetaria en el largo plazo (Comisión Europea, 1977, y De Grauwe, 1992). Es claro, sin embargo, que en Europa hoy no existe voluntad para aumentar significativamente el grado de unión política. Esta renuencia a avanzar en la unión política seguirá haciendo de la Eurozona una construcción frágil.

Pero esto no significa que debamos desesperarnos. Podemos avanzar a pasos pequeños. La estrategia de pasos pequeños no solo nos permite solucionar los problemas más inmediatos. También señala la seriedad de las autoridades europeas para avanzar en la dirección de una mayor unión política.

UNA ESTRATEGIA DE PEQUEÑOS PASOS

Distingo tres pasos, cada uno de los cuales requiere cambios institucionales. Algunos de ellos ya se han dado. Desafortunadamente, como argumentaré, están llenos de características que amenazan con debilitar su efectividad.

Un Fondo Monetario Europeo

Un paso importante se dio en mayo de 2010 cuando se creó el MEDE, que se convertirá en un fondo permanente, el MEE, el cual obtendrá fondos de los países participantes y dará préstamos a los países en dificultades. Entrará en existencia, entonces, un Fondo Monetario Europeo, como propusieron Gros y Maier (2010).

Es esencial que el MEE adopte un enfoque más inteligente de la financiación a los países con dificultades que el que ha seguido el MEDE hasta ahora. La tasa de interés que aplicó el MEDE al programa de rescate irlandés fue de casi un 6%. Esta alta tasa de interés tiene un efecto muy infortunado. Primero, hace más difícil que el gobierno irlandés reduzca su déficit presupuestal y reduzca la acumulación de deuda. Segundo, al cobrar una prima de riesgo casi un 3% superior a la tasa sin riesgo de la que disfrutan los gobiernos alemán, holandés y austríaco, el MEDE señala al mercado que existe un riesgo significativo de incumplimiento, y que el gobierno irlandés no podrá poner en orden su presupuesto. No es de extrañar que los mercados financieros mantengan su desconfianza y cobren una alta prima de riesgo. Todo ello aumenta el riesgo de incumplimiento, de un modo que se cumple por sí mismo.

El enfoque inteligente de la ayuda financiera consiste en usar una política de garrote y zanahoria. El garrote es la condicionalidad, es decir, un claro paquete de austeridad durante un tiempo suficientemente largo para que el crecimiento económico tenga una oportunidad. La carga de la deuda no puede disminuir sin crecimiento económico. La zanahoria es una tasa de interés concesiva que dé facilidades para que el país en problemas frene la acumulación de deuda. Una baja tasa de interés también indica confianza en el éxito del paquete, la confianza que los mercados financieros necesitan para inducirlos a comprar deuda del gobierno a una tasa de interés razonable. Infortunadamente, el MEE aplicará una tasa de interés 200 puntos básicos superior a su tasa de financiación. No hay ninguna buena razón para ello. Aplicando esa prima de riesgo, el MEE señalará al mercado que no cree en el éxito de su programa de préstamos.

El MEE tiene otras características que debilitarán su capacidad para estabilizar los mercados de bonos soberanos de la Eurozona. Desde 2013, todos los miembros estarán obligados a introducir "cláusulas de acciones colectivas" cuando emitan nuevos bonos del gobierno. La implicación práctica es la siguiente. Cuando en el futuro un gobierno de la Eurozona recurra al MEE para obtener financiación, se podrá pedir a los tenedores privados de bonos que participen en la reestructuración de la deuda. En otras palabras, que asuman algunas de las pérdidas. Esta puede parecer una buena decisión. Los tenedores de bonos tendrán que pensarlo dos veces cuando inviertan dinero en bonos del gobierno, pues pueden no ser tan seguros como piensan.

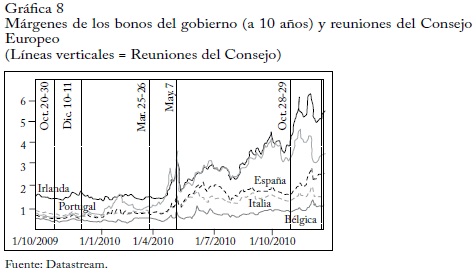

La intención puede ser buena, pero el efecto será negativo (De Grauwe, 2010). Ya vimos los efectos. Cuando el gobierno alemán hizo la primera propuesta de introducir cláusulas de acciones colectivas en la reunión del Consejo Europeo de octubre de 2010, el efecto inmediato fue acentuar la crisis en los mercados de bonos soberanos de la Eurozona. Muestro la evidencia en la gráfica 8, donde presento los márgenes de los bonos del gobierno de varios países. Se puede ver que inmediatamente después de la reunión del Consejo Europeo del 28-29 de octubre, cuando se hizo el primer anuncio de atar cláusulas de acciones colectivas (CAC) a las futuras emisiones de bonos del gobierno, los márgenes de Irlanda, Portugal y España se dispararon casi inmediatamente. Estos márgenes permanecen altos desde entonces. Esto contrasta con los casos de las reuniones anteriores del Consejo Europeo, que no parecen haber afectado los márgenes, o de las reuniones de mayo de 2010, la cual fue seguida por una disminución (temporal) de los márgenes.

La reacción de los mercados al anuncio de CAC futuras no debería ser una sorpresa. Cuando los tenedores privados de bonos saben que en el futuro sus bonos automáticamente perderán valor cuando un país recurra al MEE, quieren ser compensados por el riesgo adicional con una tasa de interés más alta. Además, y aún más importante, cada vez que sospechen que un país puede recurrir al MEE inmediatamente venderán sus bonos, para evitar una pérdida potencial. Pero esta venta aumentará la tasa de interés de estos bonos, y hará más probable que el gobierno tenga que pedir ayuda del MEE.

Las cláusulas de acciones colectivas llevarán entonces a que los mercados de bonos del gobierno sean más frágiles y más sensibles a los temores especulativos. Ya señalé que el problema sistémico de la Eurozona consiste en que en una unión monetaria los gobiernos nacionales son más vulnerables a crisis de liquidez desencadenadas por alteraciones de la confianza en los mercados financieros. En vez de aliviar este problema, las cláusulas de acciones colectivas lo agravarán, porque en cada reducción de la confianza los tenedores de bonos "correrán a cubrirse" para evitar pérdidas, provocando así una crisis.

Las CAC degradan a los miembros de la unión monetaria al estatus de mercados emergentes, para los cuales se inventaron estas cláusulas. Es asombroso que los líderes europeos hayan diseñado una "solución" al problema sistémico que lo hace más grave.

El MEE tiene otra característica que en vez de solucionar un problema lo puede hacer más pronunciado. Ya señalé que cuando los países miembros de una unión monetaria son forzados a un mal equilibrio, pierden gran parte de su capacidad para aplicar los estabilizadores automáticos del presupuesto durante una recesión. Los países que soliciten financiación del MEE estarán sujetos a un duro programa presupuestal de austeridad como condición para obtener financiación. Así, en cada recesión, cuando algunos países de la Eurozona se vean forzados a recurrir al MEE estarán obligados a seguir políticas presupuestales procíclicas, es decir, a reducir gastos y subir impuestos. Una manera segura de empeorar la recesión.

El carácter anticíclico de los presupuestos del gobierno es un logro importante en el mundo desarrollado. Ha llevado a una mayor estabilidad del ciclo económico y a mayor bienestar social, protegiendo a las personas de la dureza de las alzas y bajas de los sistemas capitalistas. El diseño del MEE, sin embargo, tiene el riesgo de eliminar este logro. Todo esto es muy desafortunado. Especialmente porque la existencia de un mecanismo de ayuda económica en la Eurozona es una gran idea y un paso significativo en la construcción de una Europa integrada. Infortunadamente, con la introducción de todo tipo de restricciones y de condiciones, el MEE se ha transformado en una institución que difícilmente producirá más estabilidad en la Eurozona.

Emisión conjunta de Eurobonos

Un segundo paso hacia la unión política y el fortalecimiento de la Eurozona es la emisión conjunta de eurobonos, un importante mecanismo para internalizar las externalidades en la Eurozona que ya mencioné.

Por medio de la emisión de eurobonos los países participantes se hacen solidariamente responsables de la deuda que emiten en conjunto. Este es un compromiso muy visible y restrictivo que convencerá a los mercados de que los países miembros son serios acerca del futuro del euro (Verhofstadt, 2009; Juncker y Tremonti, 2010). Además, juntando la emisión de bonos del gobierno, los países miembros se protegen contra las crisis de liquidez desestabilizadoras que surgen por su incapacidad para controlar la moneda en que emiten su deuda. Una emisión común de bonos no padece este problema.

La propuesta de emitir eurobonos comunes ha despertado fuerte resistencia en algunos países (Issing, 2009). Esta resistencia es comprensible. Un eurobono común crea graves problemas que se deben resolver.

El primero es el riesgo moral. La emisión común de eurobonos da un seguro implícito a los países participantes. Como los países son colectivamente responsables de la emisión conjunta de deuda, se crea un incentivo para que confíen en este seguro implícito y emitan demasiada deuda. Esto crea mucha resistencia en los países que se comportan responsablemente. Es poco probable que estos países estén dispuestos a participar en una emisión común de eurobonos a menos que se resuelva este riesgo moral.

Surge un segundo problema (no desligado del anterior) porque algunos países como Alemania, Finlandia y los Países Bajos hoy tienen una calificación triple A que les permite obtener las mejores condiciones posibles de endeudamiento. Cabe preguntar entonces cómo se benefician estos países. No es inconcebible que si se unen al mecanismo de bonos comunes que incluirá a otros países cuyas calificaciones de crédito son menos favorables, Alemania, Finlandia y los Países Bajos pueden tener que pagar una tasa de interés más alta sobre su deuda.

Estas objeciones son serias. Y se pueden tratar con un diseño cuidadoso del mecanismo común de eurobonos. El diseño de los eurobonos comunes debe eliminar el riesgo moral y ser suficientemente atractivo para los países con calificaciones de crédito favorables. Esto se puede lograr actuando sobre las cantidades y los precios de los eurobonos.

Propongo combinar la propuesta del eurobono de Bruegel (Del-pla y von Weizsacker, 2010) con la de De Grauwe y Moesen (2009). Funcionaría así. Los países podrían participar en la emisión conjunta de eurobonos hasta el 60% de su PIB, creando "bonos azules". Por encima del 60% emitirían en los mercados nacionales de bonos ("bonos rojos"). Esto crearía un tramo mayor (azul) que tendría la mejor calificación posible. El tramo menor (rojo) enfrentaría una prima de riesgo más alta. La existencia de esta prima de riesgo crearía un incentivo poderoso para que los gobiernos reduzcan sus niveles de deuda. De hecho, es posible que la tasa de interés que los países tengan que pagar por sus bonos rojos sea más alta que la tasa que hoy pagan por su deuda pendiente (Gros, 2010), porque al crear un tramo mayor, la probabilidad de incumplimiento del tramo menor puede aumentar. Esto debería aumentar el incentivo para que los países limiten el componente rojo de su emisión de bonos.

La propuesta de Bruegel puede ser criticada por las siguientes razones. En la medida en que el riesgo subyacente de los bonos del gobierno no se altere, la partición de estos bonos en tramos diferentes no afecta su riesgo. Así, si el bono azul tiene una tasa de interés más baja, el bono rojo tendrá una tasa de interés más alta, tal que el costo promedio del endeudamiento sea exactamente igual a la que se tiene cuando solo existe un tipo de bono (ver Gros, 2011). Esta es una aplicación del teorema de Modigliani-Miller, que dice que el valor de una firma no es afectado por la manera como están estructuradas las obligaciones de esa firma.

Todo esto es cierto si el riesgo subyacente no se altera. El punto es, sin embargo, que la emisión común de bonos es un instrumento para proteger a los países de ser empujados a un mal equilibrio. Si la emisión común de bonos tiene éxito, el riesgo subyacente de los bonos de estos países disminuye. En ese caso, estos países pueden disfrutar de un costo de endeudamiento promedio más bajo. Al mismo tiempo, es probable que el costo marginal de endeudamiento sea mayor que el promedio. Esto es exactamente lo que se desea: una reducción del costo promedio de la deuda y un aumento de su costo marginal. Lo primero hace más fácil el servicio de la deuda; lo segundo da fuertes incentivos para reducir el nivel de la deuda. Esta característica es importante para reducir el riesgo moral.

La segunda característica de nuestra propuesta actúa sobre los precios de los eurobonos y sigue la propuesta de De Grauwe y Moesen (2009). Esta consiste en usar tarifas diferentes para los países que participan en la emisión de bonos azules. Estas tarifas estarían relacionadas con la posición fiscal de los países participantes. Los países con altos niveles de deuda del gobierno tendrían una tarifa más alta y los países con niveles de deuda más bajos pagarían una tarifa más baja. En términos prácticos esto significa que la tasa de interés que paga cada país en el tramo de bonos azules sería diferente. Los países fiscalmente prudentes tendrían que pagar una tasa de interés algo más baja que los menos prudentes. Esto aseguraría que la emisión de bonos azules siga siendo atractiva para los países con la mejor calificación de crédito, dándoles un incentivo para unirse al mecanismo de eurobonos.

Cabe señalar que si tiene éxito, la emisión común de eurobonos crearía un nuevo e inmenso mercado de bonos del gobierno con abundante liquidez. Esto a su vez atraería inversionistas externos y convertiría al euro en una divisa de reserva. El euro se beneficiaría entonces de una prima adicional. Se estima que la liquidez y la prima de divisa de reserva de que goza el dólar equivale aproximadamente a 50 puntos básicos (Gourinchas y Rey, 2007). El euro podría disfrutar de una prima similar. Esto haría posible que en los países de la zona del euro se reduzca el costo promedio del endeudamiento, como se ha hecho en Estados Unidos.

Coordinación de las Políticas Económicas

Un tercer paso importante hacia la unión política es establecer algunas restricciones a las políticas económicas nacionales de los Estados miembros de la Eurozona. El hecho de que la política monetaria esté totalmente centralizada mientras que los demás instrumentos de política económica permanecen firmemente en manos de los gobiernos nacionales es una grave falla de diseño. Idealmente, los países deberían trasladar la soberanía sobre el uso de estos instrumentos a las instituciones europeas. Pero la voluntad para dar un paso tan drástico hacia la unión política está totalmente ausente. Aquí también se deberían dar pasos pequeños.

La Comisión Europea propuso un registro de variables macroeconómicas (deuda privada y pública, desequilibrios en cuenta corriente, indicadores de competitividad, precios de la vivienda) que se deberían supervisar, y utilizar para impulsar a los países a usar sus instrumentos de política económica con el fin de generar mayor convergencia en estas variables macroeconómicas. La falla para actuar y eliminar estos desequilibrios podría activar un mecanismo de sanciones muy parecido en espíritu al mecanismo de sanciones del Pacto de Estabilidad y Crecimiento (Comisión Europea, 2010).

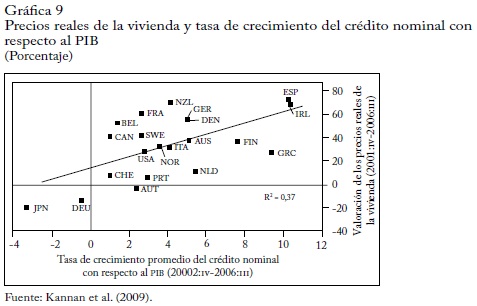

Aunque es un gran paso adelante, este enfoque es incompleto. Los gobiernos nacionales tienen relativamente poco control sobre muchas de las variables macroeconómicas que la Comisión Europea fija como meta. De hecho la evidencia disponible sobre la dinámica de la divergencia anterior a la crisis es que buena parte fue generada por desarrollos monetarios y financieros sobre los cuales los gobiernos nacionales tenían poco control. En la periferia de la Eurozona surgieron booms y burbujas locales. Provocados principalmente por la expansión del crédito bancario. Esto se ve claramente en la gráfica 9. Es la combinación de burbujas (especialmente en los mercados de vivienda) y la expansión del crédito la que hace potencialmente letales a las burbujas (Borio, 2003). Esto se hizo más claro con la experiencia de España e Irlanda.

Por tanto, toda política encaminada a estabilizar la actividad económica local también debe controlar la creación local de crédito. Es claro que debido a que los Estados miembros de la Eurozona entraron en una unión monetaria carecen de instrumentos para controlarlo. Dicho de otra manera, si los movimientos de la actividad económica son guiados por los espíritus animales que alientan el crédito, los únicos instrumentos que pueden tratar eficazmente este problema son los instrumentos monetarios. Los miembros de la unión monetaria, sin embargo, ceden estos instrumentos a las autoridades monetarias europeas.

Surge entonces la siguiente pregunta: ¿las autoridades monetarias europeas, en particular el BCE, pueden dar ayuda a los gobiernos nacionales? Se nos ha dicho que esto es imposible porque al BCE solo le deben interesar los agregados del sistema. No se puede hacer responsable de las condiciones económicas nacionales. Porque su objetivo es mantener la estabilidad de precios en la Eurozona como un todo y porque solo tiene un instrumento para lograr este objetivo.

Pienso que esta es una respuesta muy facilista. El BCE no solo es responsable de la estabilidad de precios, también es responsable de la estabilidad financiera. La crisis financiera que estalló en la Eurozona en 2010 tuvo origen en un número limitado de países. Es por consiguiente importante que el BCE no se ocupe únicamente de los agregados del sistema sino también de lo que ocurre en cada país. La excesiva creación de crédito bancario en algunos países miembros también debería aparecer en el radar del BCE en Frankfurt sobre el cual debe actuar el BCE.

Se podría objetar que el BCE no tiene los instrumentos para ocuparse del excesivo crédito bancario en algunas partes de la Eurozona. Pero no es así. El Eurosistema tiene la capacidad técnica para restringir el crédito bancario en algunos países más que en otros aplicando coeficientes mínimos de reserva obligatorias diferenciales o imponiendo relaciones de capital anticíclicas. Estos se pueden y se deben utilizar como instrumentos estabilizadores en el nivel nacional.

Otra objeción es que la responsabilidad de los supervisores financieros es ocuparse de los riesgos excesivos que asumen los bancos. Cuando los bancos extienden demasiado crédito y con ello aumentan el riesgo de sus balances, los supervisores nacionales deben intervenir. Esto es indudable. Al mismo tiempo esto no absuelve al Eurosistema de su responsabilidad en el mantenimiento de la estabilidad financiera. Cuando surge un boom alimentado por el crédito en algunos Estados miembros, actuar es responsabilidad del Eurosistema. Este también tiene los instrumentos más poderosos para controlar las consecuencias macroeconómicas de las alzas y bajas.

Las reformas recientes del marco de supervisión en la Eurozona aumentan el alcance de la acción del Eurosistema. La Junta Europea de Riesgo Sistémico (JERS) creada en 2010 es aquí de particular importancia. Deliberadamente, el presidente del BCE también presidirá la JERS. Los creadores de la JERS entendían claramente que el BCE está en el centro de la supervisión de los riesgos sistémicos que surgen en la Eurozona. Sería paradójico que el presidente de la JERS (el BCE) emitiera señales de alerta de riesgo sistémico y no obedeciera esta advertencia actuando para reducir los riesgos, dejando que solo actúen los supervisores nacionales.

Los pasos descritos en esta sección y en las anteriores implican que la responsabilidad de los gobiernos nacionales, las instituciones europeas y el Eurosistema es importante para avanzar hacia la unión política. También señalan a los mercados financieros que los países miembros de la Eurozona son serios en su deseo de garantizar la supervivencia de la Eurozona. Estos pasos también se deben ver como mecanismos de compromiso que afirman la credibilidad de la unión monetaria. Son esenciales para estabilizar los mercados financieros de la Eurozona.

CONCLUSIÓN

Una unión monetaria es más que una moneda y un banco central. Los países que se suman a la unión monetaria pierden más que un instrumento de política económica (la tasa de interés o la tasa de cambio). Cuando entran en la unión monetaria pierden su capacidad para emitir deuda en una moneda sobre la cual tienen pleno control. En consecuencia, una pérdida de confianza de los inversionistas de un modo que se cumple por sí mismo puede llevar al país al incumplimiento. Esto no es así para los países que pueden emitir deuda en su propia moneda. En estos países el banco central siempre puede proporcionar liquidez al soberano para evitar el incumplimiento. Esto puede conducir a una inflación futura, pero protege al soberano de un incumplimiento forzado por el mercado.

Los países miembros de una unión monetaria se vuelven entonces más vulnerables. El cambio de sentimientos del mercado puede llevar a "paradas en seco" en la financiación de la deuda del gobierno, lo que pone en movimiento una interacción malvada entre crisis de liquidez y de solvencia. Este aumento de la vulnerabilidad tiene una importante implicación adicional: los países miembros de una unión monetaria pierden gran parte de su capacidad para aplicar políticas presupuestales anticíclicas. Cuando los déficits presupuestales aumentan durante una recesión, se corre el riesgo de provocar una pérdida de confianza de los inversionistas en la capacidad del soberano para servir la deuda. Esto eleva la tasa de interés, empeora la recesión y lleva a déficits presupuestales aún mayores. Como resultado, los países de una unión monetaria pueden ser forzados a un mal equilibrio, caracterizado por deflación, altas tasas de interés y altos déficits presupuestales.

Estas características sistémicas de una unión monetaria no se han tomado suficientemente en cuenta en el nuevo diseño de la gobernanza económica de la Eurozona. En la mayor parte de este nuevo diseño influyó la noción (basada en la reflexión sobre el riesgo moral) de que cuando un país experimenta déficits presupuestales y deudas crecientes debe ser castigado con altas tasas de interés y duros programas de austeridad. Argumento que este enfoque usualmente no ayuda a restablecer el equilibrio presupuestal.

Además, algunas características del diseño de la ayuda financiera en la Eurozona encarnado en el MEE tendrán el efecto de que los países sean aún más sensibles al cambio de sentimientos en el mercado. En particular, las "cláusulas de acciones colectivas" que se impondrán en la Eurozona a futuras emisiones de deuda del gobierno aumentarán el nerviosismo de los mercados financieros. En cada recesión, los tenedores de bonos del gobierno, por temor a las pérdidas de valor, correrán a cubrirse, haciendo más probable una crisis de pagos. Es probable que todo esto aumente el riesgo de que los países de la Eurozona pierdan su capacidad para dejar que los estabilizadores automáticos del presupuesto cumplan su indispensable función de estabilización de la economía.

Una unión monetaria crea problemas colectivos. Cuando un gobierno afronta una crisis de deuda es probable que tenga grandes repercusiones financieras en otros países miembros. Porque una unión monetaria lleva a una fuerte integración financiera. Nos guste o no, los países miembros se ven forzados a ayudarse unos a otros. Ciertamente es importante dar los incentivos correctos a los gobiernos para que eviten una prodigalidad que podría llevar a una crisis de la deuda. La disciplina mediante la amenaza de sanciones es parte de ese esquema de incentivos. Argumenté, sin embargo, que en el nuevo diseño de la ayuda financiera en la Eurozona se ha dado demasiada importancia al castigo y no suficiente a la ayuda.

Este énfasis excesivo en el castigo es también responsable de la negativa a introducir nuevas instituciones que protejan a los países miembros de los caprichos de los mercados financieros que pueden atrapar a los países en una crisis de la deuda y un mal equilibrio. Una de esas instituciones es la emisión colectiva de bonos del gobierno. Argumenté que dicha emisión común de bonos hace posible un sistema colectivo de defensa contra los vaivenes de euforia y temor que dominan regularmente a los mercados financieros.

Una unión monetaria solo puede funcionar si existe un mecanismo colectivo de apoyo y control mutuos. En una unión política existe tal mecanismo colectivo. En ausencia de una unión política, los países miembros de la Eurozona están condenados a suplir las piezas necesarias de ese mecanismo colectivo. La crisis de la deuda ha hecho posible suplir algunas de esas piezas. Pero lo que se ha logrado está aún muy lejos de ser suficiente para garantizar la supervivencia de la Eurozona.

APÉNDICE: UN MODELO DE BUENOS Y MALOS EQUILIBRIOS

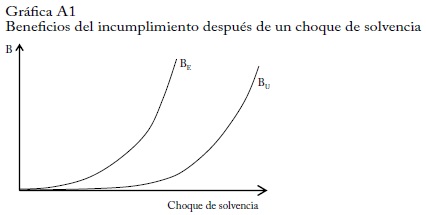

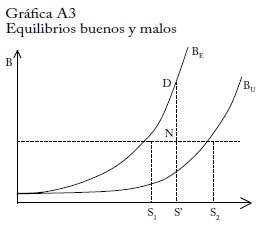

En esta sección presento un modelo muy simple que ilustra cómo pueden surgir equilibrios múltiples. El punto de partida es que el incumplimiento de la deuda tiene un costo y un beneficio, y que los inversionistas toman en cuenta este cálculo del soberano. Supongo que el país involucrado está sujeto a un choque, que toma la forma de una reducción de los ingresos del gobierno, el cual puede ser causado por una recesión o una pérdida de competitividad. A esto lo llamo choque de solvencia. Primero analizo el beneficio, que se representa en la gráfica A1. El eje horizontal corresponde al beneficio del choque de solvencia y el eje vertical al beneficio del incumplimiento. Hay muchas maneras y grados de incumplimiento. Para simplificar, supongo que toma la forma de una pérdida de valor en un porcentaje fijo. El beneficio de esta forma de incumplimiento es que el gobierno puede reducir la carga de intereses de la deuda pendiente. Por ello, después del incumplimiento tendrá que aplicar menos austeridad, es decir, tendrá que reducir el gasto y/o aumentar los impuestos menos que sin incumplimiento. Puesto que la austeridad es políticamente costosa, el gobierno se beneficia del incumplimiento.

Una característica importante del modelo es que el beneficio depende de que el incumplimiento sea esperado o no. El beneficio está representado por dos curvas: BU es el beneficio de un incumplimiento no esperado por los inversionistas y BE es el beneficio de un incumplimiento esperado. Primero analizo la curva BU. Tiene pendiente positiva porque cuando el choque de solvencia aumenta, se incrementa el beneficio del incumplimiento para el soberano; debido a que cuando el choque de solvencia es grande, es decir, hay un fuerte descenso del ingreso tributario, el costo de la austeridad es enorme. El incumplimiento es entonces más atractivo para el soberano. Aunque dibujo esta curva en forma no lineal, esto no es esencial para el argumento. Distingo tres factores que afectan la posición y la pendiente de la curva BU:

-

El nivel inicial de la deuda. Cuanto mayor es este nivel, mayor es el beneficio de un incumplimiento. Así, con un nivel inicial de deuda más alto la curva BU gira hacia arriba.

-

La eficiencia del sistema tributario. En un país con un sistema tributario ineficiente, el gobierno no puede aumentar fácilmente los impuestos. En tal país la opción de incumplimiento se vuelve más atractiva. La curva BU gira hacia arriba.

-

El tamaño de la deuda externa. Cuando la deuda externa representa una alta proporción de la deuda total hay menos resistencia política doméstica contra el incumplimiento, y lo hace más atractivo (la curva BU gira hacia arriba).

Ahora analizo la curva BE, que muestra el beneficio de un incumplimiento previsto por los inversionistas. Está ubicada por encima de la curva BU por la siguiente razón. Cuando los inversionistas esperan un incumplimiento, venden bonos del gobierno. Entonces la tasa de interés de estos bonos se incrementa. Esto eleva el déficit presupuestal del gobierno y requiere un programa de austeridad más intenso de recorte de gastos y aumento de impuestos. Así, el incumplimiento se vuelve más atractivo. En cada choque de solvencia, los beneficios serán más altos que cuando no se preveía un incumplimiento.

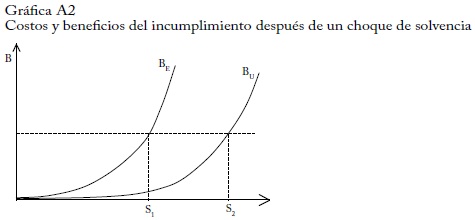

Ahora introduzco los costos. El costo del incumplimiento proviene de la pérdida de reputación del gobierno. Esta pérdida de reputación hace más difícil su endeudamiento en el futuro. Para simplificar supongo que este es un costo fijo. Ahora obtengo la gráfica A2 donde presento el costo fijo C y las curvas de beneficio.

Ahora tengo las herramientas para analizar el equilibrio del modelo. Distingo tres tipos de choques de solvencia, uno pequeño, uno intermedio y uno grande. Tomemos un choque pequeño: S < S1. En este choque el costo del incumplimiento es siempre mayor que los beneficios (tanto del incumplimiento esperado como del no esperado). Así, el gobierno no desea incumplir. Cuando las expectativas son racionales los inversionistas no esperarán un incumplimiento. En consecuencia, se puede sostener un equilibrio de cumplimiento.

Analicemos ahora un gran choque de solvencia: S > S2. En todos estos grandes choques observamos que el costo de un incumplimiento es siempre menor que los beneficios (de incumplimiento esperado y no esperado). Así, el gobierno deseará incumplir. En un marco de expectativas racionales, los inversionistas lo anticiparán. En consecuencia, el incumplimiento es inevitable.

Ahora paso al caso intermedio: S1 < S < S2. En estos choques intermedios obtengo una indeterminación, es decir, son posibles dos equilibrios. Cuál prevalecerá solo depende de lo que se espere. Para ver esto supongamos que el choque de solvencia es S' (gráfica A3). En este caso hay dos equilibrios potenciales, D y N. Consideremos el punto D. En este caso los inversionistas esperan un incumplimiento (D se ubica en la línea BE). El efecto es que el beneficio del incumplimiento es mayor que el costo C. Así, el gobierno incumplirá. D es un equilibrio consistente con las expectativas.

Pero N también es candidato a ser un punto de equilibrio. En N, los inversionistas no esperan un incumplimiento (N está sobre la línea BU). En consecuencia, el beneficio del incumplimiento es menor que el costo. Así, el gobierno no incumplirá. Se sigue que N es también un punto de equilibrio consistente con las expectativas.

Obtenemos dos equilibrios posibles, uno malo (D) que lleva al incumplimiento y uno bueno (N) que no lleva al incumplimiento. Ambos son igualmente posibles. La selección de uno de estos dos puntos solo depende de lo que esperen los inversionistas. Si esperan un incumplimiento habrá incumplimiento; si no lo esperan no lo habrá. Este notable resultado se debe a que las expectativas se cumplen por sí mismas.

Es poco probable la ocurrencia de equilibrios múltiples cuando el país es independiente, es decir, cuando puede emitir deuda en su propia moneda. Esto hace posible que el país siempre evite el incumplimiento absoluto porque el banco central puede ser forzado a proporcionar toda la liquidez necesaria para evitar ese resultado. Esto tiene el efecto de que solo hay una curva de beneficio. En este caso, el gobierno aún puede decidir incumplir (si el choque de solvencia es bastante grande). Pero el país no puede ser forzado a incumplir por el capricho de las expectativas del mercado.

PIE DE PÁGINA

1La fórmula es S > (r - g)D, donde S es el excedente primario del presupuesto, r es la tasa nominal de interés de la deuda pública, g es la tasa de crecimiento nominal de la economía y D es la relación entre deuda del gobierno y PIB.

REFERENCIAS BIBLIOGRÁFICAS

1. Alcidi, C. y D. Gros. "The European experience with large fiscal adjustments", CEPS, 2010, [http://www.ceps.eu/book/european-experience-large-fiscal-adjustments]. [ Links ]

2. Arezki, R., B. Candelon y A. Sy. "Sovereign rating news and financial markets spillovers: Evidence from the European debt crisis", IMF Working Paper 11/69, 2011. [ Links ]

3. Borio, C. "Monetary and financial stability: So close and yet so far?", National Institute Economic Review 192, 1, 2005, pp. 84-101. [ Links ]

4. Borio, C. "Towards a macroprudential framework for financial supervision and regulation?", BIS Working Paper 128, 2003. [ Links ]

5. Calvo, G. "Servicing the public debt: The role of expectations", American Economic Review 78, 4, 1988, pp. 647-661. [ Links ]

6. De Grauwe, P. "A mechanism of self-destruction of the Eurozone", CEPS Policy Briefs, 2010, [http://www.ceps.eu/book/mechanism-self-destruction-eurozone]. [ Links ]

7. De Grauwe, P. The economics of monetary integration, Oxford, Oxford University Press, 1992. [ Links ]

8. De Grauwe, P. y W. Moesen. "Gains for all: A proposal for a common Eurobond", Intereconomics 44, 3, 2009, pp. 132-135. [ Links ]

9. Delpla, J. y J. von Weizsacker. "The blue bond proposal", Bruegel Policy Brief 2010/03, 2010. [ Links ]

10. EC Commission. Report of the study group on the role of public finance in European integration, Brussels, 1977. [ Links ]

11. Eichengreen, B., R. Hausmann y U. Panizza. "The pain of original sin", Other people's money: Debt denomination and financial instability in emerging market economies, Chicago, Chicago University Press, 2005. [ Links ]

12. European Commission. A structured framework to prevent and correct macroeconomic imbalances: Operationalizing the alert mechanism, Brussels, 2010. [ Links ]

13. Gourinchas, P. O. y H. Rey. "From world banker to world venture capitalist: The US external adjustment and the exorbitant privilege", R. Clarida, ed., G7 current account imbalances: Sustainability and adjustment, Chicago, University of Chicago Press, 2007. [ Links ]

14. Gros, D. "The seniority conundrum: Bail out countries but bail in private short-term creditors", CEPS Commentary, 2010. [ Links ]

15. Gros, D. y T. Mayer. "Debt reduction without default", CEPS Policy Briefs, 2011, [http://www.ceps.eu/book/debt-reduction-without-default]. [ Links ]

16. Gros, D. y T. Mayer. "Towards a European Monetary Fund", CEPS Policy Brief, 2010, [http://www.ceps.eu/book/towards-european-monetary-fund]. [ Links ]

17. Issing, O. "Why a common Eurozone bond isn't such a good idea", Europe's World, Summer, 2009, pp. 77-79. [ Links ]

18. Juncker, J.-C. y G. Tremonti. "E-bonds would end the crisis", Financial Times, 5 de diciembre de 2010, p. 5. [ Links ]

19. Kannan, K., P. Rabanal y A. Scott. "Macroeconomic patterns and monetary policy in the run-up to asset price busts", IMF Working Paper 09/252, 2009. [ Links ]

20. Kopf, Ch. "Restoring financial stability in the euro area", CEPS Policy Briefs, 2011. [ Links ]

21. Plenum der Ökonomen. "Stellungnahme zur EU-Schuldenkrise", 2011, [http://www.wiso.uni-hamburg.de/lucke/?p=581]. [ Links ]

22. Verhofstadt, G. De Weg uit de Crisis. Hoe Europa de wereld kan redden, Amsterdam, De Bezige Bij, 2009. [ Links ]