Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Revista de Economía Institucional

Print version ISSN 0124-5996

Rev.econ.inst. vol.16 no.30 Bogotá Jan./June 2014

LOS CICLOS ECONÓMICOS DEPARTAMENTALES EN COLOMBIA, 1960-2011

Departmental Economic Cycles in Colombia, 1960-2011

Fredy Vásquez Bedoya*

Sergio Iván Restrepo Ochoa**

Mauricio Lopera Castaño***

María Isabel Restrepo Estrada****

*Magíster en Economía y profesor de la Universidad de Antioquia, catedrático de la Universidad Nacional de Colombia, Sede Medellín, Colombia, [favasquez@economicas.udea.edu.co].

**Doctor en Economía, Universidad del País Vasco, profesor asociado de la Universidad de Antioquia, Medellín, Colombia [siro@economicas.udea.edu.co].

***Magíster en Estadística de la Universidad Nacional de Colombia, docente ocasional de la Universidad de Antioquia, Medellín, Colombia [mloperac@gmail.com].

****Magíster en Economía, Universidad de Antioquia y magíster en Economía de la Empresa y Métodos Cuantitativos, Universidad Carlos III de Madrid. Docente ocasional de la Universidad de Antioquia, Medellín, Colombia [mirestrepo@economicas.udea.edu.co]. Este artículo forma parte de los proyectos "Integración latinoamericana: sincronicidad de los ciclos económicos" (UDEA, EAFIT) y "Procesos de integración en América Latina y el Caribe: estudio sobre las determinantes económicas de su consolidación" (Conicet).

Fecha de recepción: 6 de febrero de 2013, fecha de modificación: 18 de febrero de 2014, fecha de aceptación: 25 de abril de 2014.

RESÚMEN

En este trabajo se estima el ciclo del PIB nacional y de algunos departamentos entre 1960 y 2011 usando el modelo de tendencia lineal local de Nelson y Plosser, así como el coeficiente de correlación entre el componente cíclico de las series del PIB departamental y nacional para clasificar sus co-movimientos. El estudio revela una diversidad de comportamientos de las fluctuaciones económicas departamentales con respecto a la nacional y, además, que las economías departamentales fuertemente procíclicas son las más diversificadas y más ricas.

[Palabras clave: ciclos económicos, técnicas de filtrado, análisis shiftshare; JEL: C80, E32, R11].

ABSTRACT

We estimated the GDP cycle for Colombia and some departments in the period 1960-2011. The Nelson and Plosser (1982) model of local lineal tendency is employed. The correlation coefficient between the cyclic component of the national and departmental GDP series is also employed. Thus, the co-movements between national and departmental economies are classified in three categories: strongly procyclical, procyclical and acyclic. The results show a diversity on the behavior of the departmental economic fluctuations with respect to the national one. Additionally, it is found that the strongly procyclical departmental economies are the richest and most diversified.

[Keywords: Economic cycles, filtering techniques, analysis shift-share;JEL: C80, E32, R11].

El estudio de los ciclos económicos es de sumo interés para los economistas y encargados de política económica. Los trabajos pioneros sobre el tema fueron los de Juglar (1862) y Jevons (1865).El debate teórico se animó con la publicación de Measuring Business Cycles, de Burns y Mitchell, en 1946; y el artículo de Lucas (1977) reavivó el debate sobre las causas y la determinación de los ciclos económicos.

El artículo de Lucas dio lugar a una amplia discusión teórica y numerosos estudios empíricos para estimar los ciclos económicos. Enesa discusión hay algunos elementos comunes que se pueden sintetizarasí. En primer lugar, no hay una única definición de los ciclos, pero se considera que un ciclo es una fluctuación de la actividad económica agregada en torno a una tendencia de largo plazo. En segundo lugar, el problema metodológico es encontrar la manera más adecuada de medirlos, porque las técnicas estadísticas y econométricas que seaplican a un caso pueden arrojar resultados diferentes. Por último se considera necesario determinar con precisión los puntos de inflexión del ciclo, para poder limitar su duración y suavizar las fluctuaciones.

Un tema de discusión reciente es la correlación entre ciclos económicos nacionales y regionales, para identificar, por ejemplo, las regiones que lideran los procesos expansivos o están en recesión, y extraer conclusiones de política. El objetivo de este trabajo es determinar la relación entre el ciclo económico departamental y el nacional. Para ellose estima el componente cíclico de la serie del PIB del mayor número de departamentos de los que se dispone de información, mediante unmodelo de tendencia lineal de Nelson y Ploser (1982), método que lo diferencia de otros trabajos similares. Las estimaciones permitirán hacer inferencias acerca de las relaciones entre la actividad económica nacional y departamental e identificar los departamentos clave para el crecimiento económico del país. El método shift-share se usa para analizar y explicar el comportamiento cíclico del PIB departamental.

En la primera sección se reseñan algunos trabajos que han hecho aportes a la teoría de los ciclos económicos y elaborado métodos para analizar las fluctuaciones económicas, y en la segunda algunos estudiosrelacionados con los ciclos económicos regionales. La tercera sección presenta la metodología y los datos que usamos en nuestro análisis delos ciclos económicos departamentales, y en la cuarta se describe el comportamiento de las fluctuaciones departamentales con respecto a las nacionales. Por último se presentan las conclusiones.

APORTES A LA COMPRENSIÓN DE LOS CICLOS ECONÓMICOS

Pese a que los primeros aportes a la teoría de los ciclos económicos datan del siglo XIX y la teoría se desarrolló en las primeras décadas del siglo XX, con los trabajos de Keynes, Samuelson, Harrod y Hicks,la obra de Burns y Mitchell (1946) fue "el primer estudio sistemático de los ciclos económicos basado en series de tiempo" (Avella y Fergusson, 2003). Estos dos autores concebían los ciclos como una serie de expansiones seguidas por contracciones de las variables económicas,una definición de la cual se extraen dos elementos. Primero, Burns y Mitchell examinaron el movimiento conjunto de las series de tiempo de ciertas variables económicas mediante la técnica de clusters y, segundo, establecieron las fases del ciclo determinando los cambios de tendencia de cada serie. Su trabajo se centró en el método estadístico y por ello se ha considerado como "una sustitución del esfuerzo teó-rico para explicar las causas del ciclo, por el de ilustrar la secuencia de eventos que lo caracterizan" (Avella et al., 2003).

No tardarían en aparecer trabajos que reprobaban algunos aspectosde esa obra, como el de Koopmans (1947), quien hizo dos críticas básicas: que no exponía en forma sistemática las razones teóricas paraincluir algunas variables1, y que no presentaba hipótesis explícitas sobre la distribución de probabilidad de las variables, es decir, que no especificaba cómo inciden las perturbaciones aleatorias en la economíaa través de las relaciones entre las variables2.

En los años posteriores se relegó el estudio de las causas y mecanismos de propagación de los ciclos económicos para ocuparse de las políticas económicas que atenuaran las fluctuaciones. Pero en los añoscincuenta y sesenta hubo grandes avances teóricos que llevaron a un resurgimiento del análisis del ciclo económico, entre ellos la teoría neoclásica del crecimiento económico, la teoría del equilibrio general y la teoría de las expectativas racionales (Avella et al., 2003). Lucas (1977) retomó el análisis de las causas de los ciclos económicos y de su caracterización. Para él, los ciclos son "los movimientos en torno a la tendencia del Producto Nacional Bruto", y el más importante es el movimiento conjunto de los componentes cíclicos de los agregadoseconómicos. Su trabajo fue un gran avance en la compresión de los ciclos en cuanto usa herramientas de la teoría del equilibrio competitivo y no modelos ad hoc inconsistentes con el comportamiento racional y el equilibrio general (Cooley, 1995).

El trabajo de Lucas se convirtió en punto de referencia y atrajo la atención de muchos economistas. De allí surgieron numerosostrabajos que buscan la forma más apropiada de caracterizar el ciclo económico. El trabajo de Hodrick y Prescott (1981), uno de los más influyentes, usa un conjunto de estadísticos que resumen la información de las fluctuaciones económicas. En su artículo proponen un filtro que extrae el componente permanente y el componente cíclico de una serie minimizando la distancia entre el valor observado de la serie y su tendencia, así como el cambio en el valor de la tendencia.Este procedimiento se aplica al logaritmo de la serie,lo que minimizala variabilidad de la tasa de crecimiento del componente permanente (Melo y Riascos, 1997). Como ambas condiciones son contradictoriasse debe dar a cada una un peso que se refleja en el parámetro de suavización, la razón de varianzas de la tendencia con respecto al ciclo (Miller, 2003). Uno de los puntos más controvertidos acerca del filtro de Hodrick y Prescott es el valor que debe asumir este parámetro,normalmente, de 1.600 para datos trimestrales, de 14.400 para datos mensuales y de 100 para datos anuales.

En un artículo posterior, Kydland y Prescott (1990)3 adoptan la definición de Lucas, añaden que la tendencia sigue la predicción de la teoría neoclásica del crecimiento y adoptan el método propuesto por Hodrick y Prescott, el más empleado en el análisis de los ciclos nacionales (Blackburn y Ravn, 1992; Stock y Watson, 1998) e internacionales (Backus y Kehoe, 1992).

CICLOS ECONÓMICOS REGIONALES

La investigación de los ciclos económicos regionales es motivada por la necesidad de conocer la duración y las fases del ciclo económico para explicar el comportamiento de algunos agregados económicos,y medir el impacto de las políticas en el desempeño económico. Este tipo de investigación establece relaciones entre la actividad económicaregional y nacional, identifica las regiones que desempeñan un papel crucial en el crecimiento económico y ayuda a entender el efecto de las políticas macroeconómicas en el nivel regional.

Entre las metodologías que adoptan estos estudios se destacan dos enfoques: el primero se basa en un conjunto de indicadores que permiten explicar la dinámica de las economías nacional y regional.El segundo emplea técnicas de filtrado para aislar el componente cíclico de las series temporales y analizar las propiedades de los ciclos económicos en ambos casos, con el fin de compararlos.

En la literatura internacional sobre ciclos regionales se encuentrantrabajos tales como el de Di Gresia y Garegnani (1999), quienes emplean el filtro de Hodrick y Prescott para estimar los componentes cíclicos del producto bruto geográfico de Argentina y sus provincias,en 1961-1995 y 1970-1995. Después de estimar los componentes cíclicos, calculan el coeficiente de correlación entre cada ciclo regional y el ciclo nacional para analizar sus relaciones. Este método les permite detectar choques regionales asimétricos y los lleva a destacar la necesidad de considerar los factores regionales en el diseño y la aplicación de la política económica.

Erquizio (2008) adopta el enfoque clásico propuesto por Burns y Mitchell para estudiar los ciclos regionales en México entre 1980 y 2004. Construye índices de carácter regional, sectorial y sector-regional, así como de semejanza recesional, que dan cuenta delcomportamiento de las economías regionales durante las recesiones nacionales más recientes: 1982-1983, 1986, 1995 y 2001-2003. A partir de los resultados, concluye que los ciclos económicos regionalesson diferentes y que el diseño de políticas regionales influye en las fases del ciclo nacional así como en el desarrollo económico regional.

Carlino y Sill (2000) usan la técnica de filtrado propuesta por Beveridge-Nelson (1981) para aislar y estudiar la dinámica del componente de tendencia y del componente cíclico del ingreso per cápita de Estados Unidos y de 7 de sus regiones más importantes entre 1956y 1995. Calculan el grado de asociación entre los componentes cíclicosnacional y regional a partir del coeficiente de correlación muestral.Además, emplean un modelo de corrección de errores y la propuesta de Vahid y Engle (1993, 1997) para corroborar la existencia de ciclos comunes.Los resultados los llevan a concluir que los ciclos regionalesestán, en su mayoría, altamente correlacionados con el ciclo nacional pese a las diferencias de volatilidad y que las regiones que estudian comparten ciclos comunes. Este trabajo muestra la importancia de establecer las causas de la variación de los ciclos regionales con respecto a los ciclos nacionales.

Gadea, Gómez y Montañés (2006) buscan determinar si existen o no ciclos económicos regionales en España, y de ser así, contrastar los ciclos regionales con el nacional. Usan la técnica de clusters para agrupar las regiones, y modelos Markov-switching autorregresivos (MS-AR) y vectoriales autorregresivos (MS-VAR) para identificar los ciclos mediante el índice de producción industrial. Encuentran que existen ciclos regionales y muestran su relación con el ciclo español, y resaltan la importancia de identificar los ciclos regionales para aplicarpolíticas adecuadas para cada región o cluster de regiones.

Artis et al. (2011) estudian la convergencia de los ciclos de 41 regiones de la zona del euro y de 48 estados estadounidenses mediante un modelo de datos de panel con efectos espaciales. El método les permite establecer si los movimientos conjuntos de los ciclos regionales obedecen a factores relacionados con la ubicación, y no solo a la existencia de un ciclo común.Y, además, analizar la sincronización de las fluctuaciones económicas, un aspecto relevante en el análisis deuna política monetaria común y en la creación de zonas monetarias óptimas. Encuentran que si bien a nivel nacional se observa una ten-dencia a la convergencia del ciclo económico, eso no ocurre a nivel regional. Además, señalan que la heterogeneidad del comportamientocíclico en las regiones europeas no es un impedimento para una política monetaria común en la zona del euro.

En Colombia, el estudio de los ciclos regionales es relativamente nuevo. Zuccardi (2002) analiza los co-movimientos del empleo a nivelnacional y en las principales áreas metropolitanas, para identificar las relaciones entre el ciclo nacional y los ciclos regionales. Adopta la sugerencia de Sherwood y Call (1988) para medir la fuerza de cohesión, que consiste en descomponer la varianza de largo plazo del ciclo regional. Esta medida le permite identificar las regiones fuerte y débilmente relacionadas con el ciclo del empleo nacional. Estima sietemodelos VAR estructurales para las principales áreas metropolitanas, usando como proxy de la actividad económica el total de ocupados por área metropolitana entre 1986-I y 2000-IV, con datos de la Encuesta Nacional de Hogares del DANE. No encuentra evidencia de un ciclo nacional uniforme del empleo, pues las áreas metropolitanas no muestran el mismo grado de co-movimiento. No obstante, Bogotá y Medellín son las que más responden a los choques nacionales, en el corto y en el largo plazo, y muestran un "alto grado de co-movimiento"con el ciclo del empleo nacional. En el largo plazo, Cali es la que más responde a los choques nacionales; y Bucaramanga en el corto plazo.Las ciudades que tienen menos relación con el ciclo nacional en el largo plazo son Pasto, Barranquilla y Manizales.

Muñoz y Perfetti (2003) hacen un ejercicio para pronosticar el PIB caldense e identificar los puntos de inflexión del ciclo. Se proponen construir indicadores sintéticos cuyo comportamiento se asemeje al delPIB para poder pronosticar su comportamiento cíclico. Descomponenlas series que utilizan usando el filtro de Hodrick-Prescott con un λ = 100. Así construyen dos indicadores sintéticos, de corto y largo plazo, que luego usan para construir un indicador sintético global, el cual sirve a su vez como insumo para estimar un modelo econométrico de vectores autorregresivos (VAR) que arroje pronósticos fuera de muestra de la serie del producto. Los autores señalan que aunque los resultados fueron satisfactorios se deben interpretar con cautela debido a la insuficiencia de información.

Chaves (2005) mide los ciclos económicos del total de la economíay de los sectores agrícola e industrial de Cundinamarca, en el período 1960-2000. Su ejercicio consiste en aplicar el filtro de Hodrick y Prescott para descomponer la tendencia y el ciclo del PIB per cápita, del PIB industrial per cápita y del PIB agrícola per cápita. Puesto que los datos son anuales da un valor de 100 al parámetro de suavización.Los resultados indican que en los años noventa aumentó la amplitud de los ciclos.

Gómez et al. (2006) determinan los ciclos económicos del Cauca empleando el filtro Hodrick-Prescott y el método "de vecinos más cercanos" (ajuste de Loess). Así obtuvieron los ciclos paramétricos y noparamétricos de 22 variables,del PIBy de algunos de sus componentesentre 1960 y 2005. Hicieron ese mismo ejercicio para comparar los ciclos paramétricos (obtenidos con el filtro de Hodrick-Precott) y los ciclos no paramétricos (obtenidos con el ajuste de Loess) del PIB del departamento y el PIB nacional.

Por su parte, Garza (2008) examinó la dinámica del crecimiento económico departamental entre 1975 y 2000 empleando el método shift-share. Si bien no se ocupó de los ciclos departamentales, aporta elementos que ayudan a explicar el comportamiento cíclico de las economías departamentales y su relación con el ciclo nacional. Esos elementos se relacionan con los efectos sobre el crecimiento del PIB de la estructura productiva de los departamentos y de su especialización en sectores específicos, en aquellos que marcan diferencias en su desempeño económico.

DATOS Y METODOLOGÍA

En este escrito se presenta evidencia de los ciclos económicos departamentales, más en concreto de la relación entre el ciclo económico colombiano y el de algunos departamentos en el periodo 1960-2011.El trabajo se diferencia de otros similares en cuanto emplea el modelode tendencia lineal local de Nelson y Plosser (1982) para extraer los componentes cíclicos, y el método shift-share para explicar el comportamiento cíclico del PIB de esos departamentos.

DATOS

Uno de los grandes problemas para estimar los ciclos regionalesusando la serie del PIB es la falta de una serie unificada para unperiodo relativamente largo. Por ello, y consultando otras fuentes,reconstruimos las series del PIB departamental usando las tasas de crecimiento resultantes de las estimaciones de las cuentas departamentales realizadas por Inandes (1960-1975) para Fonade y el DNP,del Centro de Estudios Ganaderos y Agrícolas (CEGA) (1975-2000)y del DANE (1980-2011). Para empalmar esas series primero se pasaron a precios de 1994. Luego, con los datos de Inandes y CEGA en términos reales se calcularon las tasas de crecimiento de 1961 a 1979,y con ellas se construyó una serie unificada usando el valor del PIB de 1980 calculado por el DANE. Este procedimiento se ha empleado para empalmar diversas series en estudios nacionales e internacionales,como señalan Gómez et al. (2006). La carencia de una serie unificada para el periodo 1960-2011 y la técnica de filtrado empleada para aislarel componente cíclico pueden condicionar los resultados.

MODELO DE TENDENCIA LINEAL LOCAL

Para encontrar la relación entre el ciclo nacional y el departamental hay que aislar el componente cíclico de las series del PIB, y para ello utilizamos el modelo de tendencia lineal local de Nelson y Plosser (ver Harvey, 1990). A diferencia de los modelos multivariados,como el VAR estructural y el de índices coincidentes en un esquema espacio-estado, este no requiere información adicional para aislar los componentes cíclicos. Entre los modelos univariados, los que más se usan para aislar el componente cíclico de las series de tiempo son el filtro paso de banda de Baxter y King (1999) -en el que se supone en forma arbitraria la duración del ciclo y se puede obtener un ciclo de longitud más corta que la serie de tiempo utilizada- y el filtro de Hodrick y Prescott (1981), para el cual se toman en forma arbitraria losvalores del parámetro de suavización. La ventaja del modelo de Nelsony Ploser con respecto a estos últimos es que no requiere supuestos que pueden ser o no racionales desde el punto de vista económico.

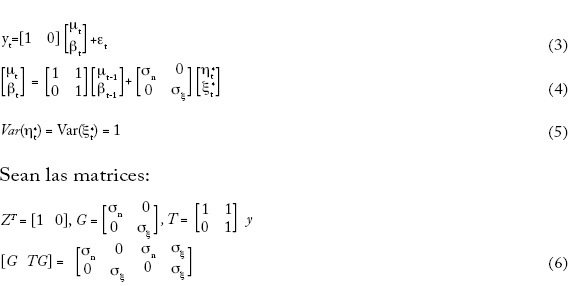

Con el modelo de Nelson y Plosser una serie de tiempo se puede descomponer en dos componentes no observables de la forma yt= -µt + εt, donde εt representa el componente cíclico de la serie y µ, el componente de tendencia dado por  . La representación espacio-estado está

. La representación espacio-estado está

Dada esta representación se puede aplicar el filtro de Kalman para estimar los parámetros σ2n, σ2 ξ y los componentes no observables µt y β. Es necesario garantizar que el filtro converja a un estado estable, lo que requiere analizar las propiedades de controlabilidad y observabilidad del proceso que genera los datos. Para probar que el modelo es controlable y observable se reescribe así:

Si la matriz [G TG] es de rango 2, lo cual se cumple si σξ> 0 , el modelo es controlable. Y es observable si la matriz [ZT T T T T ] es de rango completo, lo cual se satisface dado que:

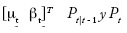

De acuerdo con Harvey (1990), si el sistema es controlable y observable también será estable y detectable.Cumplidas las condiciones paraque el filtro de Kalman converja a un estado estable, en el sentido de que las matrices de covarianza del vector de estado  tiendan a un valor constante, se puede aplicar el método de máxima verosimilitud, usando la descomposición error-predictor para estimarlos parámetros σn , σξ y el componente de tendencia µt. El componente cíclico se obtiene como

tiendan a un valor constante, se puede aplicar el método de máxima verosimilitud, usando la descomposición error-predictor para estimarlos parámetros σn , σξ y el componente de tendencia µt. El componente cíclico se obtiene como  .

.

Una vez aislado el componente cíclico de las series, se usa el coeficiente de correlación muestral (r) entre los componentes cíclicos de las series del PIB nacional y departamental, para establecer el grado deasociación entre el ciclo económico departamental y el nacional. Este coeficiente permite establecer los co-movimientos entre los ciclos y clasificarlos según su magnitud en procíclicos, acíclicos y contracíclicos. En nuestro análisis los llamamos fuertemente contracíclicos si -1.00 ≤ r < -0.60, contracíclicos si -0.60 < r < -0.29, acíclicos si -0.29 < r < -0.29, procíclicos si -0.29 < r < -0.60, y fuertemente procíclicos si 0.60 < r < 1.00. También usamos la razón entre las desviaciones estándar de los componentes cíclicos departamental y nacional para determinar lavolatilidad relativa del ciclo departamental con respecto al nacional: sies mayor que 1, las fluctuaciones del ciclo departamental son mayoresque las del ciclo económico, es decir, los ciclos departamentales son más volátiles que el nacional; si es menor que 1 sucede lo contrario.

ANÁLISIS "SHIFT-SHARE"

El método shift-share es una herramienta descriptiva que descompone el crecimiento del PIB departamental en tres efectos aditivos:un efecto regional, un efecto nacional y un efecto estructural (Bonet,1999; Galvis, 2001). A la suma del efecto nacional y estructural se la llama crecimiento hipotético. El efecto regional da cuenta del crecimiento del PIB explicado por los factores endógenos y es un resultadode las ventajas comparativas o competitivas de cada departamento.El efecto nacional indica el valor que el PIB departamental podría alcanzar si hubiese presentado la tasa de crecimiento promedio del PIB nacional. El efecto estructural indica el comportamiento del PIB departamental en caso de conservar su estructura inicial; también muestra las diferencias entre un departamento y la media nacional debidas a la especialización productiva.

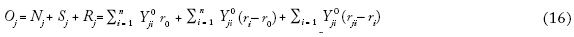

Para presentar el modelo shift-share se consideran m departamentos en una economía con n sectores cada uno. De acuerdo con Bonet y Galvis, el crecimiento hipotético del PIB departamental, Hj, es la sumatoria del producto de la tasa de crecimiento del PIB sectorial a nivel nacional, rj, por el PIB inicial, Yji 0 r, en cada sector i del departamento j, es decir:

El efecto regional, Rj , se obtiene restando el crecimiento hipotético al crecimiento observado, Oj, es decir, Rj = Osj = - Hj. También se puede calcular como la sumatoria del producto del diferencial de las tasas de crecimiento sectoriales del departamento j, rji , con respecto a las sectoriales nacionales, ri, por el PIB inicial de cada sector del departamento j, es decir:

Cuando Rj > 0, en el departamento j hay sectores con mayor crecimiento que en el promedio nacional, y cuando Rj < 0 hay sectores con mayor crecimiento en el promedio nacional que en el departamento j.

El efecto nacional se puede calcular como la sumatoria del PIB inicial sectorial por la tasa de crecimiento inicial del PIB nacional, r0:

El efecto estructural, Sj, recoge las diferencias entre un departamento y el promedio nacional, y se calcula como la sumatoria del producto del diferencial de las tasas de crecimiento sectoriales con respecto a la tasa de crecimiento inicial del PIB nacional por el PIB inicial sectorial:

Así, si todas las tasas de crecimiento sectoriales del departamento json iguales a la tasa de crecimiento inicial del PIB nacional, el efecto estructural es 0. Dado que el crecimiento hipotético se puede expresarcomo la suma del efecto nacional y el efecto estructural, se tiene que:

En (14), ri -r0representa el crecimiento del PIB en el sector i con respecto al crecimiento del PIB nacional, que se podría explicar por la mayor concentración de la producción en sectores con tasas de crecimiento superiores (inferiores). Tanto r0 como ri y rji , representan tasas de crecimiento anuales en el periodo [t0, t1].

El crecimiento observado, Oj , es la suma de los efectos nacional, estructural y regional, es decir:

Esta descomposición permite identificar los sectores que más influyenen el signo y la magnitud de cada efecto, es decir, los sectores líderes de la actividad económica departamental.

El efecto neto total, ENTj, es la diferencia entre el nivel observado de la variable departamental y el que tendría si hubiese crecido a la tasa promedio nacional, es decir, entre el efecto regional observado (Oj) y el efecto crecimiento nacional (Nj); por tanto:

Si ENTj > 0, el PIB departamental crece más que el PIB nacional promedio; si ENTj = 0, el PIB departamental crece al mismo ritmo que el PIB nacional promedio, y si ENTj < 0, el PIB departamental crece menos que el PIB nacional promedio.

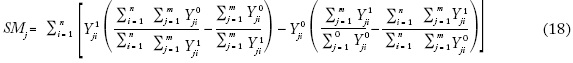

Tal como se presenta el método shift-share, el análisis se haceaño a año, arroja resultados sobre el comportamiento del PIB en dos momentos y no muestra su comportamiento dinámico, lo que impide saber si existe o no un cambio estructural. Para hacer el análisis en un periodo más amplio se emplea el análisis shift-share dinámico modificado, sugerido por Stilwell (1969) y adoptado por Cuadrado et al., (1998) (ver Galvis, 2001), en el cual se hacen los cálculos año a año y se calculan los resultados netos como la suma de los efectos anuales. Para cuantificar el impacto de un cambio estructural en el comportamiento del PIB se calcula un nuevo efecto llamado efecto estructural modificado o efecto reasignación (SMj). Siguiendo a Galvis (2001), para ello se calculan el efecto estructural, Sj , y el efecto estructural inverso, S'j que equivale a Sj pero usando la composición del PIB en el periodo final. El efecto reasignación es la diferencia entre Sj y S'j , y se calcula así:

El efecto reasignación contiene índices de especialización regional.Si SMj > 0 la especialización regional se está orientando hacia sectores con mayor dinamismo, y si SMj < 0 se está orientando hacia sectores en retroceso. Así, el efecto reasignación da una medida de la tendencia de la estructura productiva. En el análisis shift-share dinámico modificado se emplean los datos desagregados por ramas de actividad que publica el DANE en las cuentas departamentales de 1980 a 2011.

RELACIÓN ENTRE CICLO NACIONAL Y DEPARTAMENTAL

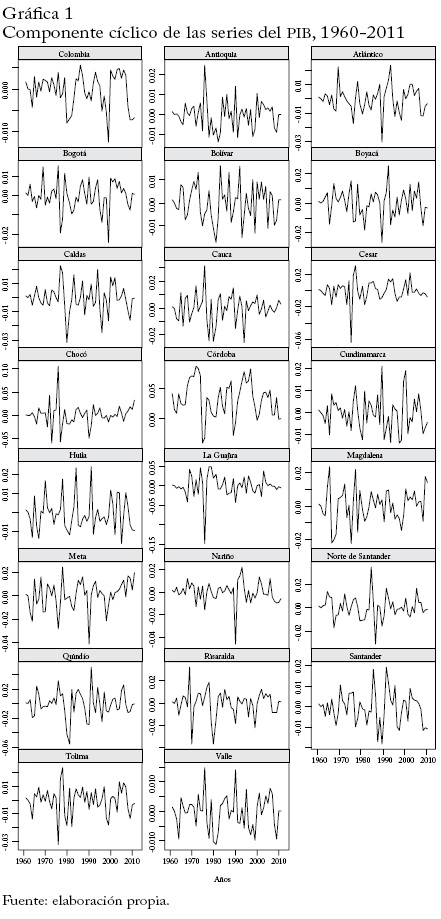

Para estimar el componente cíclico del logaritmo de las series del PIB departamental y nacional que se presentan en la gráfica 1 se usó el modelo de tendencia lineal local de Nelson y Plosser, porque aísla ciclos económicos cuya longitud es más consistente con la que sugiereel National Bureau of Economic Research. Para estimar los ciclos se empleó el lenguaje PROC IML del paquete SAS.

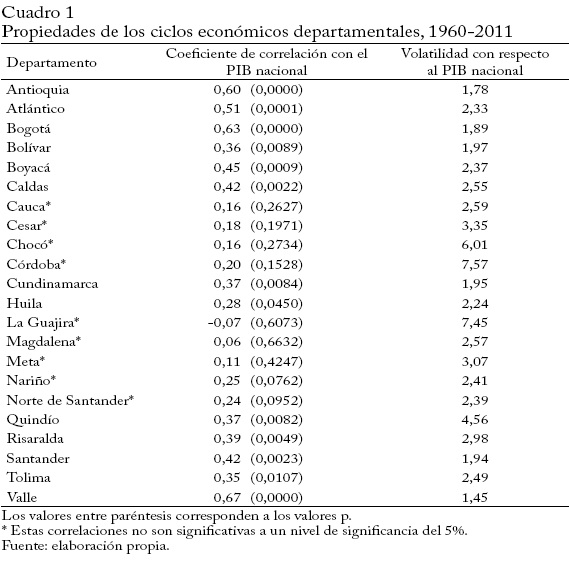

En el cuadro 1 se presenta el coeficiente de correlación entre los componentes cíclicos de las series del PIB nacional y departamental,al igual que la razón entre las desviaciones estándar del componente cíclico departamental y nacional.

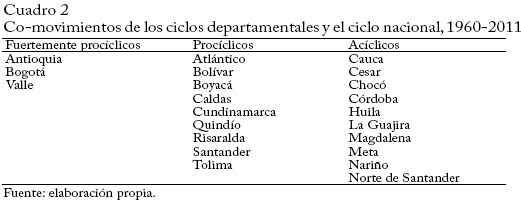

Con base en el coeficiente de correlación se clasifican los co-movimientos del PIB departamental con respecto al nacional en fuertemente procíclicos, procíclicos y acíclicos (cuadro 2). Las economías fuertemente procíclicas corresponden a los principales departamentos(Antioquia, Bogotá y Valle), son las más diversificadas y más ricas,tienen una participación en el PIB nacional. Las economías procíclicasson menos diversificadas y su participación en el PIB nacional no es muy alta. Las economías acíclicas son economías especializadas con baja participación en el PIB nacional. En todos los casos la volatilidad de la actividad departamental es superior a la volatilidad de la actividad nacional, lo que indica cierto grado de especialización de las economías departamentales. Las más volátiles son las de Córdoba,La Guajira,Chocó y Quindío; y las menos volátiles,las de Antioquia,Bogotá, Bolívar, Cundinamarca, Santander y Valle.

Los sectores que más contribuyeron al PIB nacional fueron la industria manufacturera, las actividades financieras, de seguros, inmobiliarias y de servicios a las empresas, así como las de comercio, agricultura,ganadería, caza, silvicultura y pesca. La construcción solo empezó a tomar fuerza en el valor agregado nacional a finales de los ochenta.Las tres economías fuertemente procíclicas tuvieron la mayor participación en los sectores que jalonaron el PIB nacional.

En 1990, su participación en el PIB agropecuario nacional fue de un 17% en Antioquia, menos del 1% en Bogotá y del 6% en el Valle.En industria, Antioquia aportó un 20%, Bogotá el 28% y Valle el 17%, y en su conjunto representaron el 65% del PIB industrial del país; así como el 61% en construcción, el 50% en comercio y el 75% en intermediación financiera y servicios conexos e inmobiliarios y alquiler de vivienda. En 2005, estas participaciones permanecieron casiinalteradas en estas últimas actividades y en las del sector agropecuario,mientras que en el sector industrial y la construcción se redujeron al 57,6% y al 54,7%, respectivamente. El comercio subió al 58%.

Entre las economías procíclicas, algunas tienen participaciones significativas en las mismas actividades económicas que las economíasfuertemente procíclicas. Por ejemplo, en las del sector agropecuario,silvicultura y pesca se destacan Cundinamarca, Tolima y Santander.En minería, Boyacá y Santander; y en industria, Atlántico, Cundinamarca, Santander y Bolívar.

Las economías acíclicas corresponden a economías que tienengran dependencia del sector extractivo primario y, por ende, son muy poco diversificadas, lo que las hace muy volátiles y dependientes de factores exógenos, como los precios internacionales, el hallazgo de yacimientos y los aumentos de demanda a nivel internacional y local.

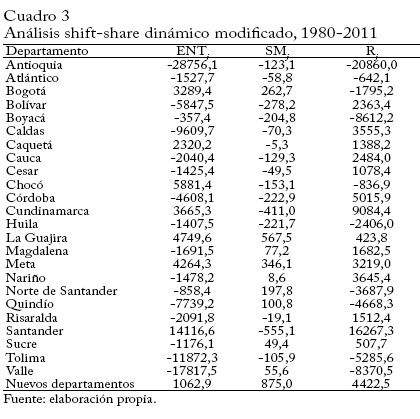

La variedad de correlaciones sugiere disparidades en la evolución de la actividad departamental debidas a las características de cada departamento, como sus condiciones tecnológicas, su capital humano, la existencia de ciertas instituciones, su capacidad productiva, su ubicación y sus condiciones geográficas. Para un examen detallado se analiza el crecimiento del PIB departamental, entre 1980 y 2011, usando el método shift-share y una desagregación en 13 sectores,conforme a la información suministrada por el DANE y a los cambios en el método de medición. Los sectores, más o menos similares a los que considera Garza (2008), se presentan en los anexos. No se analizael periodo 1960-1979 por falta de datos departamentales por rama de actividad. Los resultados del análisis shift-share se resumen en el cuadro 3. En el Anexo se presentan más en detalle los resultados del análisis shift-share por sectores y departamentos.

Los resultados del efecto regional (Rj) muestran un comportamiento mixto en los departamentos con sectores que crecen por encima y por debajo del promedio nacional; se destacan los Nuevos departamentos, que tienen el mayor número de sectores con un crecimiento superior al promedio nacional; los sectores de los tres principales departamentos muestran en cambio un crecimiento inferior, sobre todo en Antioquia, donde la mayoría de los sectores tiene un crecimiento negativo (Anexo, cuadro 5).

Por otra parte, Antioquia, Atlántico, Bolívar, Boyacá, Caldas, Caquetá, Cauca, Cesar, Chocó, Córdoba, Cundinamarca, Huila, Risaralda, Santander y Tolima muestran un efecto reasignación negativo,lo cual indica que la producción departamental se desplazó hacia sectores menos dinámicos. El cuadro 7 del Anexo muestra que los aportes negativos al efecto neto total de algunos sectores productivos son muy bajos. En Bogotá, el efecto neto y el efecto reasignación son positivos, lo cual significa que el crecimiento de su PIB es superior al del PIB nacional promedio y que su actividad económica se ha desplazado hacia sectores más dinámicos: finanzas, banca y seguros,alquiler de vivienda y servicios en general.

Aunque las economías departamentales fuertemente procíclicas,procíclicas y acíclicas muestran coeficientes de correlación de magnitud similar, su estructura productiva es muy diferente. Cuandose analiza el efecto neto total se observa que, entre las economías fuertemente procíclicas, el crecimiento del PIB de Antioquia y Valle es inferior al del PIB nacional promedio, y como ya se mencionó el de Bogotá es superior. El efecto reasignación indica que la economía de Valle también se está orientando hacia sectores económicos con mayor dinamismo y la de Antioquia, hacia sectores poco dinámicos.

Las economías clasificadas procíclicas se están especializandoen sectores poco dinámicos, pues el efecto reasignación es negativo,salvo en Quindío. El efecto total neto indica que el PIB de Atlántico,Bolívar, Boyacá, Caldas, Quindío, Risaralda y Tolima crece a una tasa inferior a la del PIB nacional promedio, y que el PIB de Cundinamarca y Santander crece a una tasa superior. Además, las tasas de crecimiento de los sectores productivos de estos últimos departamentos son superiores al promedio nacional, pues el efecto regional es positivo (Anexo, cuadro 5).

En las economías acíclicas,las de Chocó,La Guajira y Meta crecena una tasa superior al promedio nacional, pues el efecto total neto es positivo, quizá debido al peso de la minería en su estructura productiva (cuadro 7). Las economías de La Guajira, Magdalena, Meta,Nariño y Norte de Santander se están desplazando hacia sectores másdinámicos, pues el efecto reasignación es positivo.

El crecimiento superior del PIB de Bogotá, Caquetá, Chocó, Cundinamarca, La Guajira, Meta, Santander y los Nuevos departamentoscon respecto al del PIB nacional promedio obedece a dos razones.La primera es el peso del sector minero en casi todas estas regiones,que ha sido impulsado por el hallazgo de nuevos yacimientos y el aumento de la demanda y de los precios internacionales. La segunda es la diversificación de sus economías en el sector terciario, un sector muy estable que presenta una tendencia creciente.

Por otra parte, las economías de Bogotá, La Guajira, Magdalena,Meta, Nariño, Norte de Santander, Quindío, Sucre,Valle y los Nuevosdepartamentos se están especializando en los sectores económicos de mayor dinamismo, entre los que sobresalen minería, alquiler de vivienda, servicios personales, servicios del gobierno y servicios domésticos (Anexo, cuadro 4). Cabe señalar que el sector de servicios es el de mayor dinamismo y crecimiento en los últimos años. En suma, la tendencia de la estructura productiva de estas economías departamentales es la migración a los servicios.

Por último, las economías de Bolívar, Caldas, Caquetá, Cauca,Cesar, Córdoba, Cundinamarca, La Guajira, Magdalena, Meta,Nariño, Risaralda, Santander, Sucre y los Nuevos departamentosposeen sectores con crecimiento superior al promedio nacional. Si bien hay heterogeneidad entre departamentos, los sectores que más se repiten son electricidad, gas y agua y comunicaciones (Anexo, cuadro 5), controlados por grandes monopolios que prestan servicios en los principales centros urbanos. Otros sectores que sobresalen son servicios personales y servicios del gobierno.

CONCLUSIONES

A diferencia de estudios similares que emplean el filtro de Hodrick y Prescott (1981) para aislar el componente cíclico de series de tiempo, en este trabajo se emplea el modelo de tendencia lineal local de Nelson y Plosser (1982) para estimar el componente cíclico del PIB departamental y nacional entre 1960 y 2011, y la metodología shiftshare para explicar la evolución del PIB departamental.

Con base en la magnitud y en el signo del coeficiente de correlación entre el componente cíclico del PIB departamental y nacional,las economías departamentales se clasifican en fuertemente procíclicas, procíclicas y acíclicas. Las economías fuertemente procíclicas -las de Antioquia, Bogotá y Valle- tienen una alta participación en la producción nacional, son las más diversificadas y ricas, y allí se encuentran las tres principales ciudades del país. Zuccardi (2002) obtuvo un resultado similar; su trabajo presenta evidencia de la fuerteintegración del ciclo del empleo regional de Bogotá, Medellín y Cali con el ciclo nacional. Además, los resultados del análisis shift-share de Antioquia, Bogotá y Valle indican que la alta correlación de sus componentes cíclicos con el nacional se debe más al tamaño de sus economías que a estructuras productivas similares.

Entre las economías procíclicas están las del eje cafetero, Atlántico, Bolívar, Boyacá, Cundinamarca, Santander y Tolima, que en conjunto no tienen una alta participación en el PIB nacional. Las economías acíclicas corresponden a economías especializadas, cuya participación en el PIB nacional es baja.

Puede concluirse que la participación en el valor agregado nacional es un factor determinante de los co-movimientos de los ciclos económicos departamentales con el ciclo nacional. El análisis shiftshare indica que el desempeño de las economías departamentales está relacionado directamente con su estructura y su capacidad productiva, su posición geográfica, sus condiciones tecnológicas y la presencia de ciertas instituciones. Pese a sus diferencias, las economías con mejor desempeño económico comparten la tendencia a fortalecer el sector de servicios, propia de la desindustrialización.

Considerando la diversidad de grados de asociación de las economías departamentales con la nacional y la heterogeneidad de sus estructuras productivas revelada por el análisis shift-share, es claro que las políticas nacionales centradas en ciertos sectores productivos de la economía tienen efectos diferenciales en el desarrollo económico de cada departamento. Este resultado también es similar al que obtuvo Zuccardi, quien encontró que los choques económicos de carácter nacional tienen efectos diferenciados sobre las economías departamentales. Como conclusión final cabe decir, entonces, que para diseñar políticas públicas más eficientes se debe tomar en cuenta la diversidad de las estructuras productivas departamentales.

Pie de página

1Kydland y Prescott (1990) subrayan que la teoría es fundamental a la hora de seleccionar los hechos.

2Kydland y Prescott difieren en este punto pues consideran que "el reporte de los hechos (sin asumir que son generados por algún modelo probabilístico)es una actividad científica importante".

3Este artículo, que aporta elementos teóricos y analíticos, examina los ciclos de la economía estadounidense entre la guerra de Corea y finales de los años ochenta empleando un modelo neoclásico de crecimiento con incertidumbre.

REFERENCIAS BIBLIOGRÁFICAS

1. Artis, M.; C. Dreger y K. Kholodilin. "What drives regional business cycles? The role of common and spatial components", The Manchester School 79, 5, 2011, pp. 1035-1044. [ Links ]

2. Avella, M. y L. Fergusson. "El ciclo económico, enfoque e ilustraciones: los ciclos económicos de Estados Unidos y Colombia", Borradores de Economía 284, 2003, pp. 1-78. [ Links ]

3. Backus, D. y P. Kehoe. "International evidence on the historical properties of business cycles", The American Economic Review 82, 4, 1992, pp. 864-888. [ Links ]

4. Baxter, M. y R. King. "Measuring business cycles: approximate band pass filters for economic time series", Review of Economics and Statistics 81, 4, 1999, pp. 575-593. [ Links ]

5. Beveridge, S. y C. Nelson. "A new approach to decomposition of economic time series into permanent and transitory components with particular attention to measurement of the business cycle", Journal of Monetary Economics 7, 2, 1981, pp. 151-174. [ Links ]

6. Blackburn, K. y M. Ravn. "Business cycles in the United Kingdom: Facts and fictions", Economica 59, 236, 1992, pp. 383-401. [ Links ]

7. Bonet, J. "El crecimiento regional en Colombia, 1980-1996: una aproximación con el método shift-share" [1999], A. Meisel, ed.,Regiones, ciudades y crecimiento económico en Colombia, Bogotá, Banco de la República, 2001. [ Links ]

8. Burns, A. M. y W. C. Mitchell. "Measuring business cycles", New York, NBER, 1946. [ Links ]

9. Carlino, G. y K. Sill. "Regional income fluctuations: Common trends and common cycles", working paper No. 00-8, Federal Reserve Bank of Philadelphia, 2000. [ Links ]

10. Chaves, Á. H. "Evolución de la productividad multifactorial, ciclos y comportamiento de la actividad económica en Cundinamarca", Universidad Externado de Colombia, documento de trabajo 8, 2005. [ Links ]

11. Cooley, T., ed. Frontiers of business cycles research, Princeton, NJ, Princeton University Press, 1995. [ Links ]

12. Cuadrado, J.; T. Mancha et al. Convergencia regional en España. Hechos, tendencias y perspectivas", Madrid, Fundación Argentaria-Visor Editores, 1998. [ Links ]

13. Di Gresia, L. y M. L. Garegnani. "Relación entre el ciclo económico nacional y regional: análisis del periodo 1961-1995", Económica XLV,4, 1999, pp. 261-281. [ Links ]

14. Erquizio, A. "Ciclos regionales, tipología, asociación espacial y causas", Universidad de Sonora, Departamento de Economía, mimeo, 2008. [ Links ]

15. Gadea, M.; A. Gómez, y A. Montañés. "How many regional business cycles are there in Spain" A MS-VAR approach", Fundación Economía Aragonesa, documento de trabajo, 2006, pp. 1-56. [ Links ]

16. Galvis, L. A. "Recomposición del empleo industrial en Colombia. 1974-1996", A. Meisel, ed., Regiones, ciudades y crecimiento económico en Colombia, Bogotá, Banco de la República, 2001. [ Links ]

17. Garza, N. "Estructura y crecimiento departamental. Una lectura tipo shift-share", Revista de Economía del Caribe 1, 2008, pp. 78-113. [ Links ]

18. Gómez, A.; A. Miller e I. C. Rivera. Análisis y predicción de la economía del Cauca: 1960-2005, Popayán, Editorial Universidad del Cauca, 2006. [ Links ]

19. Harvey, A. C. Forecasting, structural time series models and the Kalman filter, Cambridge, Cambridge University Press, 1990. [ Links ]

20. Hodrick, R. y E. Prescott. "Postwar U.S. business cycles: An empirical investigation", Discussion Papers 451, Northwestern University, Center for Mathematical Studies in Economics and Management Science, 1981. [ Links ]

21. Jevons, W. S. "On the variation of prices and the value of the currency since 1782", Journal of the Statistical Society of London 28, 2, 1865, 294-320. [ Links ]

22. Juglar, C. Des crises commerciales et de leur retour périodique en France, en Angleterre et aux États-Unis, Paris, Guillaumin, 1862. [ Links ]

23. Koopman, S. J.; N. Shephard y J. A. Doornik. "Statistical algorithms for state space models using Ssf Pack 2.2", Econometrics Journal 2, 1, 1999, pp. 107-160. [ Links ]

24. Koopmans, T. C. "Measurement without theory", Review of Economic Statistics 29, 3, 1947, pp. 161-172. [ Links ]

25. Kydland, F. y E. Prescott. "Business cycles: Real facts and a monetary myth", Federal Reserve Bank of Minneapolis Quartely Review 14,2, 1990, pp. 3-18. [ Links ]

26. Lucas, R. E. "Understanding business cycles", Carnegie-Rochester Conference Series on Public Policy 5, 1, 1977, pp. 7-29. [ Links ]

27. Melo, L. F. y Á. Riascos. "El producto potencial utilizando el filtro de Hodrick-Prescott con parámetro de suavización variable y ajustado por inflación: una aplicación para Colombia", Borradores de Economía 83, 1997, pp. 1-24. [ Links ]

28. Miller, S. "Métodos alternativos para la estimación del PIB potencial: una aplicación para el caso de Perú", Estudios Económicos 10, 2003, pp. 1-38. [ Links ]

29. Muñoz, J. E. y M. Perfetti. "Pronósticos del producto de Caldas con base en la utilización de indicadores sintéticos incorporados en un modelo VEC", Manizales, CRECE, 2003. [ Links ]

30. Nelson, C. R. y C. I. Plosser. "Trends and random walks in macroeconomic time series: some evidence and implications", Journal of Monetary Economics 10, 2, 1982, pp. 139-162. [ Links ]

31. Sherwood, C. "Exploring the relationships between national and regional economic Fluctuations", Economic Review 3, 1988, pp. 15-25. [ Links ]

32. Stilwell, F. J. B. "Regional growth and structural adaption", Urban Studies 6, 2, 1969, pp. 162-178. [ Links ]

33. Stock, J. y M. Watson. "Business cycle fluctuations in U.S macroeconomic time series", NBER paper 6528, 1998, pp. 1-83. [ Links ]

34. Vahid, F. y R. F. Engle. "Common trends and common cycles", Journal of Applied Econometrics, 8, 1993, pp. 341-60. [ Links ]

35. Vahid, F. y R. F. Engle. "Codependent cycles", Journal of Econometrics 80 1997, pp.199-221. [ Links ]

36. Zuccardi, I. E. "Los ciclos económicos regionales en Colombia", Documentos de trabajo sobre Economía Regional 25, 2002, pp. 1-57. [ Links ]

ANEXOS