Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Revista de Economía Institucional

Print version ISSN 0124-5996

Rev.econ.inst. vol.16 no.31 Bogotá July/Dec. 2014

CARACTERIZACIÓN Y COMPARACIÓN DEL MERCADO OTC DE VALORES EN COLOMBIA

Characterization and comparison of the OTC security market in Colombia

Carlos León*

Jhonatan Pérez**

* Candidato a doctor en Economía, Tilburg University. Jefe de investigación y desarrollo, Departamento de Seguimiento a la Infraestructura Financiera, Banco de la República, Bogotá, Colombia [cleonrin@banrep.gov.co].

** Ingeniero Industrial (Universidad Industrial de Santander), profesional especializado, Banco de la República, Bogotá, Colombia [jperezvi@banrep.gov.co].

Fecha de recepción: 28 de mayo de 2013, fecha de modificación: 23 de octubre de 2013, fecha de aceptación: 29 de octubre de 2014.

Sugerencia de citación: León, C y J. Pérez "Caracterización y comparación del mercado OTC de valores en Colombia", Revista de Economía Institucional 16, 31, 2014, pp. 223-250.

RESÚMEN

Este artículo analiza algunos elementos característicos del mercado OTC de valores colombiano. Usando métricas del análisis de redes e información de las transacciones de títulos de deuda pública, compara el mercado OTC de valores con sus mercados organizados. Los resultados muestran una semejanza estructural entre las redes del OTC y delMEC, que son robustas a choques aleatorios pero frágiles ante choques dirigidos. Aunque el SEN incide en forma decisiva en la estructura jerárquica del mercado de valores de deuda pública y el que capta la mayorproporción del valor de las operaciones, la red del mercado de valores de deuda pública en su conjunto se asemeja a las redes del OTC y del MEC.

[Palabras clave: mercado sobre el mostrador, OTC, deuda pública, análisis de redes, árbol de cobertura mínima; JEL: D85, G2, E42].

ABSTRACT

This article analyzes some distinctive features of the Colombian OTC securities market. Based on network analysis’ statistics and adatabase of sovereign securities’ transactions, this article comparesthe OTC market with the corresponding organized markets. Resultsshow a structural similarity between OTC and MEC networks, which tends to be robust to random shocks –yet fragile to targeted attacks.Despite SEN determining the hierarchical structure of the sovereign securities market and contributing the most to the value of operations, the overall sovereign securities network’s resembles that of OTC and MEC.

[Keywords: market over the counter, OTC, public debt, network analysis, minimum spanning tree; JEL: D85, G2, E42].

Cuando los mercados financieros se clasifican según el escenario donde se realiza la negociación se pueden dividir en mercados organizados y mercados sobre el mostrador (OTC, over the counter).

Los mercados organizados son multilaterales y los participantes acceden a la información disponible (de precios y tasas, p. ej.) en condiciones de igualdad. Además, para fomentar la correcta formación de precios, las intenciones son anónimas (es decir, son mercados "ciegos"1) y las condiciones financieras de las operaciones se revelan en forma oportuna a los participantes y al público en general. Las transacciones se suelen llevar a cabo en bolsas de valores o de derivados, según las características de cada mercado y las disposiciones de las autoridades financieras sobre tales actividades2.

El mayor grado de regulación de los mercados organizados y la necesidad de productos que respondan a necesidades específicas de los participantes han dado lugar a un mercado alternativo: el mercado OTC, en el que las reglas son definidas entre las partes mediante contratos o acuerdos bilaterales, que especifican las condiciones de los procesos de celebración (negociación), confirmación, compensación y liquidación final. Además, determinan aspectos de las operaciones como la administración de riesgos, las garantías, la resolución de conflictos y las notificaciones.

Puesto que los administradores de las plataformas donde se lleva a cabo el mercado organizado centralizan las operaciones, las autoridades financieras tienen fácil acceso a información consolidada y homogénea. En el mercado OTC, la información de las operaciones es restringida para el público y fragmentada e incompleta para las autoridades; no es consolidada y homogénea, porque los participantes no desean revelar su estrategia y administran la información de la manera que juzgan más conveniente.

La buena información del mercado OTC es de gran importancia para los participantes y, en especial, para las autoridades financieras. Las iniciativas recientes del Banco de Pagos Internacionales y de la Organización Internacional de Comisiones de Valores sobre la creación de infraestructuras que centralicen la información del mercado (trade repositories) son un paso importante para dar transparencia a los mercados financieros. Y son consecuencia de la última crisis financiera internacional, que evidenció que la opacidad del mercado OTC, especialmente de derivados financieros, provocó una gran incertidumbre sobre la exposición crediticia de los participantes3.

En los mercados organizados y en el OTC, las operaciones incluyen procesos de compensación y liquidación, a través de los cuales se definen y ejecutan las obligaciones de entregar lo pactado y pagar lo convenido. En las diferentes etapas de estos procesos existen infraestructuras que prestan servicios centralizados a los participantes para que puedan cumplir sus compromisos. De modo que, en desarrollo de su labor de soporte, las infraestructuras involucradas en la negociación, compensación y liquidación acumulan información relevante para entender los mercados.

Con base en información extraída de la infraestructura financiera local, en este trabajo se estudia el mercado OTC de valores colombiano a partir de la caracterización del mercado OTC de deuda pública local (que representa el 80% del mercado de valores OTC), empleando métodos y métricas del análisis de redes complejas para caracterizar y comparar -por primera vez en el país- la estructura de la red del OTC y las de los mercados organizados (SEN y MEC).

Cabe destacar cuatro hallazgos: 1) la semejanza estructural entre el mercado OTC y el MEC, cuyas redes son poco densas, tienen centros y periferias bien definidos4, y estructuras que, de acuerdo con algunos autores5, dan lugar a sistemas robustos pero frágiles; 2) en comparación con las otras y según la literatura, la red del SEN -más densa, más homogénea, mejor conectada y menos concentrada (sin centros y periferias claros)- es la menos frágil pero también la menos robusta; 3) pese a que el SEN es el sistema menos jerárquico, contribuye en forma decisiva a la estructura jerárquica (centro-periferia) del mercado de valores de deuda pública en su conjunto; y 4) la no linealidad en la agregación de las redes analizadas, que se evidencia numéricamente en que la red del mercado de valores de deuda pública en su conjunto se asemeja más a las redes del OTC y del MEC, aunque el SEN registra el 61% del valor de las operaciones.

El artículo consta de cuatro secciones. En la primera se hacen algunas consideraciones sobre la definición del OTC en el ámbito local y su vínculo con la infraestructura financiera, así como una breve descripción de dicha infraestructura. En la segunda se describe la metodología. Con base en información recopilada de las infraestructuras financieras, en las secciones tercera y cuarta se caracteriza el mercado OTC de deuda pública local, y se lo compara con los mercados organizados correspondientes. Al final se destacan algunos hallazgos y sus implicaciones de política.

EL OTC DE VALORES Y LA INFRAESTRUCTURA FINANCIERA

En Colombia, las características de los mercados organizados de valores se reflejan en los sistemas de negociación de valores. Tienen un carácter multilateral y los participantes acuden en igualdad de condiciones para hacer ofertas de compra o venta, y realizar operaciones (cierres) con los valores autorizados.

Por su parte, el mercado OTC está integrado por todos los medios diferentes al mercado organizado que permiten llevar a cabo intenciones de compra o venta de activos financieros (teléfono, chat, etc.); según la regulación financiera local, el mercado OTC es aquel que se desarrolla por fuera de los sistemas de negociación de valores6. Y está vinculado a la infraestructura financiera a través de los sistemas de registro de operaciones sobre valores, que acopian la información de las operaciones que se realizan por medios distintos de los sistemas de negociación de valores. La regulación autoriza operaciones de contado, a plazo y algunas del mercado monetario (p. ej., repos, simultáneas y transferencias temporales de valores). Y los únicos instrumentos autorizados para ser negociados son valores inscritos en el Registro Nacional de Valores y Emisores7 (RNVE) distintos de acciones y bonos convertibles en acciones. Para tener acceso a los sistemas de registro de las operaciones OTC, los participantes deben ser intermediarios vigilados por la Superintendencia Financiera (SF).

También están regulados los procesos de compensación y liquidación de operaciones de valores en el mercado OTC. Salvo las excepciones dispuestas por la SF, todas las operaciones realizadas se deben compensar y liquidar en forma centralizada en los sistemas autorizados bajo el mecanismo Entrega contra Pago (EcP)8. Además, antes de este proceso es necesario consignar la información de las operaciones (precio, tasa, monto, tipo de instrumento, contraparte, etc.) en un sistema de registro de operaciones de valores9.

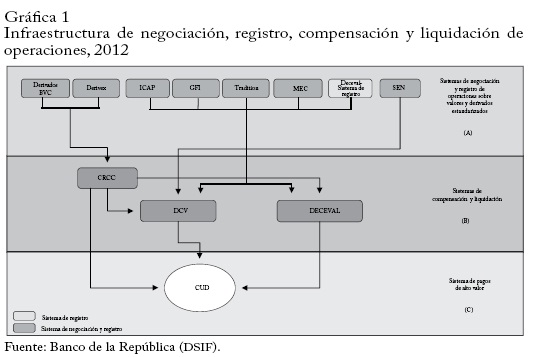

La gráfica 1 muestra el ordenamiento de las entidades que participan en las etapas de negociación, compensación y liquidación centralizada de transacciones realizadas en el mercado OTC de valores colombiano10. Con respecto a las plataformas transaccionales, es necesario mencionar que la mayoría de los sistemas autorizados ofrece a sus participantes sistemas de negociación y de registro de operaciones en un solo producto tecnológico.

En lo que respecta a los valores, en la franja A (parte superior) se encuentra el SEN, administrado por el Banco de la República, donde solo se negocian y registran operaciones con títulos de deuda pública11. La BVC administra el MEC, donde se negocian y registran operaciones de deuda pública y privada. También se encuentran los sistemas GFI, ICAP y Tradition (en adelante, brokers) que, a través de plataformas híbridas (voz y datos), permiten negociar y registrar operaciones entre participantes. Por último, Deceval-Sistema de Registro, administrada por el Depósito Centralizado de Valores (Deceval), presta el servicio de registro de operaciones para todo tipo de valores autorizados. La BVC y Derivex administran el registro de operaciones de derivados estandarizados12.

En la franja B se encuentran los sistemas de compensación y liquidación de operaciones de valores y de derivados estandarizados; las entidades financieras recurren a estas infraestructuras para liquidar las obligaciones que contraen en los diferentes mercados. En esta franja se incluye el Depósito Central de Valores (DCV), administrado por el BR, que solo compensa y liquida operaciones de títulos de deuda pública, y Deceval, que lo hace para todo tipo de valores (p. ej., acciones, deuda pública no emitida por el gobierno central y deuda corporativa). La compensación y liquidación de derivados estandarizados se realiza en la Cámara de Riesgo Central de Contraparte de Colombia (CRCC), que cumple las funciones de entidad de contrapartida central.

Por último, en la franja C se encuentra el único sistema de pagos de alto valor, el CUD, administrado por el BR. En este sistema confluye la liquidación del dinero de todas las operaciones compensadas y liquidadas en las infraestructuras correspondientes (CRCC, DCV, Deceval).

LOS DATOS

La descripción anterior indica que en la prestación de los diferentes servicios a lo largo del ciclo de operaciones se genera información que puede ser útil para entender los mercados. La principal fuente de información para caracterizar el mercado OTC de valores en Colombia proviene de las operaciones con títulos de deuda pública compensadas y liquidadas en el DCV en 2012 (compra-ventas y constitución de simultáneas). Esta información incluye las operaciones negociadas en el OTC y luego registradas en el módulo de registro del MEC así como las realizadas a través de los sistemas de negociación (SEN, MEC y brokers). La información del mercado de deuda pública es bastante representativa. El valor total de las transacciones con títulos de deuda pública durante el periodo analizado representó cerca del 80% del OTC de valores y un 91% del total negociado en el mercado de valores local, con una cifra cercana a 9,9 billones de pesos en promedio diario.

METODOLOGÍA

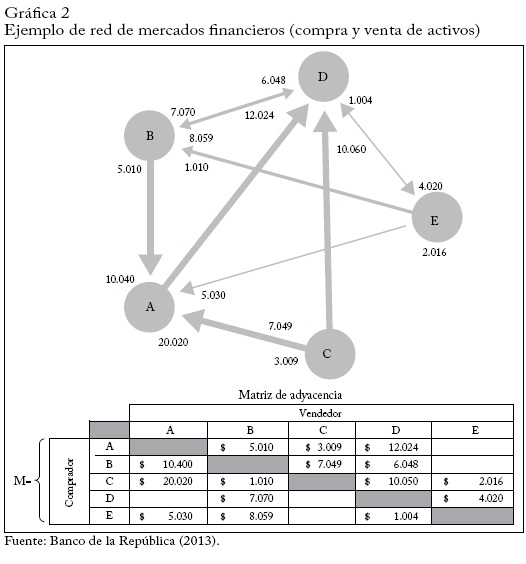

Una red es una representación estructural abstracta de un sistema que indica las relaciones entre los participantes. Si las relaciones son jerárquicas, es decir, si unas son más importantes que otras, se dice que la red es ponderada. Y si el sentido de la relación es relevante, se considera dirigida. La representación de este sistema puede ser gráfica (grafo) o numérica (matriz de adyacencia).

Las transacciones generadas entre instituciones financieras en el ejercicio de las actividades de intermediación son ejemplo de una red ponderada y dirigida. La gráfica 2 representa las relaciones de intercambio de activos financieros entre los participantes A, B, C, D y E. En el grafo (parte superior), las instituciones se representan mediante nodos y las relaciones, mediante flechas. El grosor de las flechas indica la realización del pago por un intercambio (p. ej., de títulos valores) y el sentido indica el originador y el receptor. En la matriz de adyacencia, por su parte, la representación corresponde a un arreglo origen-destino.

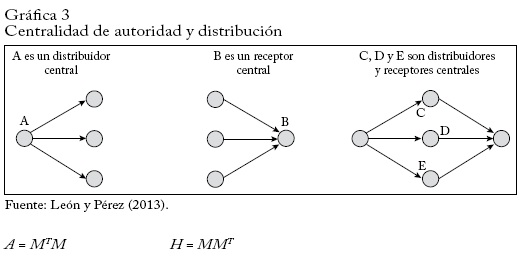

Uno de los temas más recurrentes en el análisis de redes es la importancia (centralidad) de ciertos nodos frente a otros. Si bien existen diferentes métricas, las características de la red son las que determinan su elección. En el caso de redes dirigidas y ponderadas (como las de mercados financieros), las métricas Katz centrality, PageRank centrality y hub/authorities centrality son las más apropiadas (Newman, 2010). En nuestro caso, con base en León y Pérez (2013) se usa esta última alternativa, que describimos brevemente.

Kleinberg (1998) elaboró un algoritmo para cuantificar la importancia de un nodo a partir de la capacidad de recepción y distribución de sus conexiones. Un nodo distribuidor central (hub centrality) es aquel que apunta a las mayores autoridades centrales (authority centrality), y un nodo autoridad central es aquel que recibe conexiones de los mayores distribuidores centrales (gráfica 3).

Para estimar la centralidad de autoridad y de distribución se calcula la centralidad de eigenvector13 sobre dos versiones modificadas (A y H) de la matriz de adyacencia M. Esta modificación, que multiplica una matriz de adyacencia asimétrica por su traspuesta, no solo genera una matriz simétrica sino que considera las adyacencias de segundo orden de cada nodo, bien sean de entrada (autoridades) o de salida (distribuidores).

De acuerdo con Bjelland et al. (2008), A = MTM envía la ponderación de las conexiones en dirección contraria, mientras que H = MMT la envía en el mismo sentido de las conexiones. Así, el eigenvector principal de A estima la centralidad de autoridad (como receptor de conexiones) de un nodo como el promedio ponderado de la centralidad de distribución (como originador de conexiones) de los nodos con que está conectado, mientras que el eigenvector principal de H estima la centralidad de distribución de un nodo como el promedio ponderado de la centralidad de autoridad de los nodos con que está conectado; un nodo tiene alta centralidad de autoridad cuando está conectado con nodos con alta centralidad de distribución, y viceversa.

Puesto que en redes de instituciones financieras las relaciones representan compras y ventas de activos financieros, la métrica descrita resulta en que un vendedor central es aquel que entrega títulos a un comprador central y que un comprador central es aquel que adquiere títulos a un vendedor central.

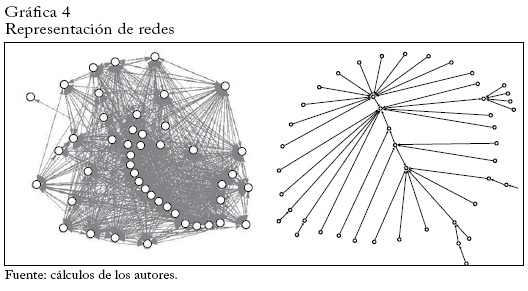

A medida que aumenta el número de conexiones y de nodos es más complejo construir el grafo. Aunque existen varias herramientas de visualización (como Gephi y Matlab) que permiten construir redes complejas mediante algoritmos de programación, los resultados no siempre son intuitivos o fáciles de interpretar. Por ello, caracterizamos el mercado OTC de valores mediante árboles de cobertura mínima (Minimal Spanning Tree, MST). Este método, proveniente de la física, consigue extraer el grafo que contiene las conexiones que dominan el sistema (es decir, las más relevantes), y se suele usar para filtrar la información contenida en sistemas complejos, y para describir su jerarquía implícita.

En términos prácticos, si se tiene una red dirigida completa (todos sus nodos están conectados) compuesta por N participantes, el método MST reduce un sistema de N(N - 1) conexiones potenciales a uno de (N - 1) conexiones, y las conexiones resultantes maximizan la importancia de las conexiones de toda la red. Según la literatura14, existe una alta correlación entre las principales estadísticas del sistema completo y del sistema resultante, y el árbol de cobertura mínima proporciona mucha información. Y según Kim y Jeong (2004) y Kim et al. (2005), con independencia del algoritmo utilizado para construir el árbol mencionado. En este trabajo se utiliza el algoritmo de Kruskal (1956).

El árbol de cobertura mínima que resulta de cada red contiene las conexiones más informativas de cada participante y, por tanto, del sistema en su conjunto. En ese sentido, como señalan Braunstein et al. (2007) y Wu et al. (2006), este método permite representar el "esqueleto" del sistema completo, e identificar los participantes y las conexiones que -por su centralidad- constituyen su "columna vertebral"; de este modo, la utilización del mencionado árbol permite diferenciar los nodos y conexiones que conforman "super-autopistas" de aquellos que constituyen "caminos", lo cual, a su vez, sustenta su documentada utilidad (Marsh et al., 2003) para identificar instituciones financieras centrales y periféricas (gráfica 4).

RESULTADOS

Para el análisis gráfico de los resultados es necesario tener en cuenta las siguientes convenciones y especificaciones:

- Para preservar la legibilidad del grafo se excluyeron los intermediarios cuya venta de títulos de deuda pública no superó el 0,1% del total; el valor de las transacciones representadas corresponde al 96,5% del valor original.

- Cada nodo representa un intermediario de valores, bien sea establecimiento de crédito (B), comisionista de bolsa (C), fondo de pensiones y cesantías (P), fiduciaria (F) u otro (O).

- El grosor de las líneas indica el valor de las operaciones realizadas entre los intermediarios que componen la red, bien sea en posición propia o de terceros.

- En el grafo estándar y en el MST la dirección de la flecha indica la entrega del título, bien sea en una venta o en la constitución de una simultánea.

- El diámetro de cada nodo indica la participación en el valor de las operaciones cruzadas o transacciones en las que el intermediario operó en ambas puntas (transacciones posición propia-cliente o cliente-cliente).

- En el grafo MST el diámetro de cada nodo indica el promedio simple de la métrica centralidad de autoridad (centralidad de comprador) y centralidad de distribución (centralidad de vendedor), y la dirección de las flechas indica la entrega del título valor.

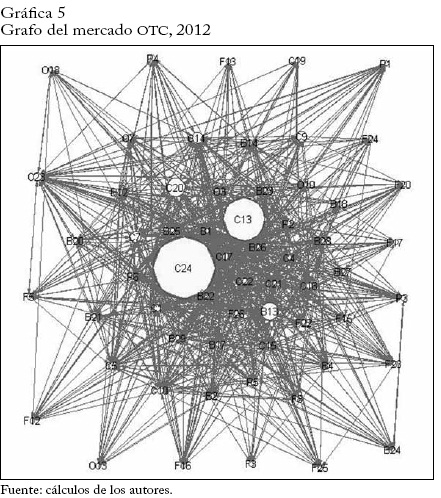

El mercado otc de valores de deuda pública

La gráfica 5 muestra el grafo del mercado OTC de valores de deuda pública. A primera vista la red de intermediarios no es completa (no todos los nodos se conectan entre sí). Parece existir un grupo de entidades periféricas -en su mayoría fondos de pensiones, fiduciarias y otros intermediarios-, mientras que la mayoría de los establecimientos de crédito y comisionistas de bolsa aparecen hacia el centro del grafo. La cercanía de las entidades ubicadas al centro del grafo denota un mayor volumen de transacciones entre ellas.

En esta red también se resalta el diámetro de los nodos de algunos intermediarios (C24, C13, C20, B13, C14), que corresponde al valor de las operaciones cruzadas que realizaron en el periodo analizado. En 2012 la participación de las operaciones cruzadas en el total de operaciones del OTC de deuda pública fue del 18,6%, y los beneficiarios finales fueron personas naturales (7,6%), personas jurídicas no vigiladas por la SF (8,8%), personas jurídicas vigiladas por la SF (60,7%) y otros (22,9%).

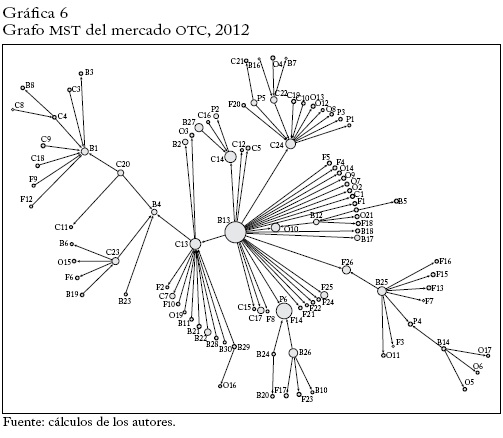

Puesto que el número de participantes y de conexiones dificulta el análisis del grafo, se usó el método MST para caracterizar de mejor manera la topología de la red del mercado OTC15. Como se mencionó, este método extrae un grafo que contiene las conexiones que dominan el sistema. La gráfica 6 muestra el grafo MST del mercado OTC de valores de deuda pública en 2012. El sentido de las flechas indica la dirección de la entrega de títulos valores16, mientras que el diámetro de los nodos representa el promedio simple de la centralidad de autoridad y de distribución de cada nodo dentro de la red completa. El 9,9% de las conexiones de la red MST (98 conexiones de 987 observadas) cubre el 31,6% del valor de las conexiones originales.

El grafo muestra que la estructura del mercado OTC de valores de deuda pública es muy segmentada, como documenta la BVC (2012), con grupos o clústeres bien definidos, presididos en su mayoría por establecimientos de crédito y comisionistas de bolsa17. Se destacan los clústeres encabezados por B13, C13, C24, B1 y B25, que resultan los más conectados, con 26, 14, 11, 8 y 8 conexiones directas (de 98 posibles), respectivamente, lo que de acuerdo con Gilmore et al. (2010) y Hawkesby et al. (2005) indica que son nodos centrales y, por tanto, tienen mayor importancia en la transmisión de choques a través del sistema18.

En cuanto al tipo de entidades que compone cada clúster, los grupos encabezados por B13 y C13 son heterogéneos; estas entidades se conectan directamente con todo tipo de instituciones financieras, mientras que la gran mayoría de las conexiones directas de C24, B1 y B25 son con instituciones que no son establecimientos de crédito, en especial con fiduciarias y comisionistas de bolsa. Cabe destacar que los establecimientos de crédito que lideran clústeres en el grafo MST tienen un papel claro, entregar (B13, B25) o recibir (B1) títulos valores de deuda pública, mientras que las comisionistas de bolsa cumplen un papel más heterogéneo, que combina entregas y recibos en proporciones similares (C24 y C13), quizá debido al modelo de negocio de cada tipo de entidad financiera.

En lo que respecta a los fondos de pensiones, dos de ellos (P6 y P4) presiden dos grupos dentro de la red MST; los demás hacen parte del grupo liderado por C24 o C14; se destaca el diámetro del nodo P6, que indica su relevancia dentro de la red del OTC.

Los clústeres parecen seguir cierto patrón: un establecimiento de crédito o una sociedad comisionista de bolsa central (de mayor diámetro) encabeza un grupo de intermediarios, en su mayoría sociedades comisionistas de bolsa, fiduciarias, fondos de pensiones y cesantías y otros intermediarios, de diámetro (centralidad) inferior. La excepción más evidente es P6, la entidad que no es establecimiento de crédito ni comisionista de bolsa que presenta mayor centralidad y que lidera un clúster compuesto por establecimientos de crédito y fiduciarias con baja centralidad en promedio.

El mercado organizado de valores de deuda pública (sen y mec)

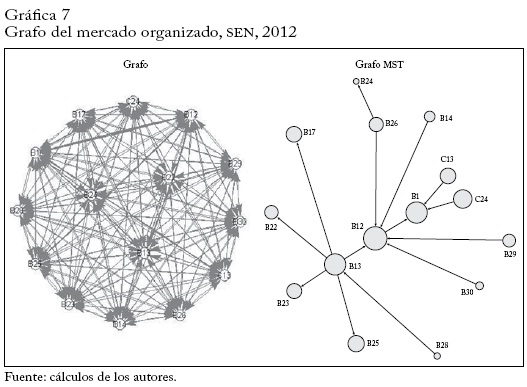

Como ya se señaló, el mercado organizado cuenta con dos sistemas de negociación principales: SEN y MEC19. Con las especificaciones y convenciones antes descritas, la gráfica 7 muestra el grafo (panel izquierdo) y el grafo MST (panel derecho) del SEN, primer escalón. Este sistema de negociación, al que solo tienen acceso 15 instituciones pertenecientes al Programa de Creadores de Mercado para Títulos de Deuda Pública del MHCP, muestra una red completa (todos los nodos se conectan entre sí en el grafo del panel izquierdo), en la que no existen nodos que se puedan calificar fácilmente como periféricos o centrales. A diferencia del OTC, en el SEN no hay operaciones cruzadas, de modo que el diámetro de los nodos del grafo (panel izquierdo) es idéntico.

En cambio, el grafo MST de la red del SEN muestra cierto grado de agrupación alrededor de B13 y B12: el 13,3% de las conexiones (15 de 105 observadas) representa el 29,65% del valor de las operaciones. En este grafo B13 encabeza un clúster al que pertenecen cinco participantes (B17, B28, B25, B23 y B22) y B12 lidera uno con ocho participantes (B24, B26, B14, B1, C13, C24, B29 y B30). Los nodos de mayor diámetro (B13, B12 y B1) aparecen a lo largo de este grafo, lo que corrobora su papel central dentro del SEN. Pero a diferencia del grafo MST del OTC, en el SEN solo hay un nodo alejado o periférico (B24), lo que dificulta la identificación tradicional de estructuras de centro y periferia, o de clústeres20.

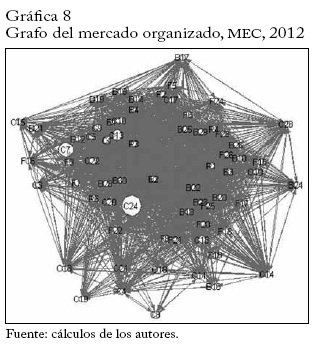

En la gráfica 8 se representa el otro sistema de negociación, el MEC. Igual que en el mercado OTC, a primera vista la red de intermediarios no es completa. Y parece existir un grupo de entidades periféricas, aunque su composición es más heterogénea que en la red del mercado OTC. En la red del MEC también se destaca el diámetro de algunos intermediarios, que corresponde al valor de sus operaciones cruzadas; pero la importancia relativa de estas operaciones en el MEC es inferior a la del mercado OTC (un 4% del valor de las operaciones del MEC de deuda pública).

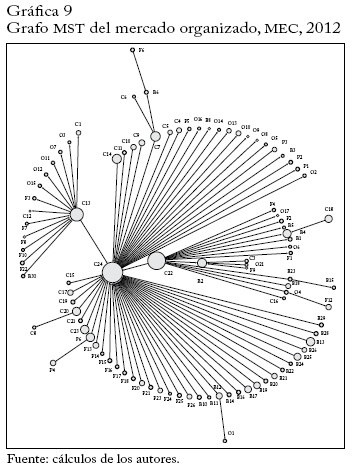

El grafo MST del MEC21 (gráfica 9) tiene algunas similitudes con el grafo MST del OTC. En ambos hay clústeres claramente definidos, en los que C24 y C13 coinciden como líderes.

En el grafo MST del MEC se destaca la importancia de C24. Esta comisionista de bolsa concentró el 60,4% de las conexiones directas de la red (58 conexiones directas de las 96 posibles), conexiones que son heterogéneas con respecto al tipo de contraparte y al tipo de operación (entrega o recibo del título valor); por su número de conexiones durante 2012, C24 fue el intermediario de valores más importante en el sistema de negociación de la BVC (el MEC).

También se destaca el papel de dos sociedades comisionistas de bolsa, C13 y C22, cada cual con el 16,6% (14 conexiones directas de las 96 posibles). C13 tiene una importancia similar a la que se tiene en el mercado OTC, y C22 tiene mayor importancia en el MEC que en el OTC, aunque en el OTC ocupaba una posición semejante: la de nodo intermedio entre C24 y otros intermediarios de valores. Igual que en el OTC, las comisionistas de bolsa centrales del grafo MST del MEC entregan y reciben títulos valores de deuda pública en proporciones similares.

Por último, cabe destacar la escasa importancia de los establecimientos de crédito en el MEC. En comparación con el mercado OTC y el SEN, no parecen ocupar un lugar importante en el MST del MEC, como indica el diámetro de sus nodos.

El mercado de valores de deuda pública (organizado y otc)

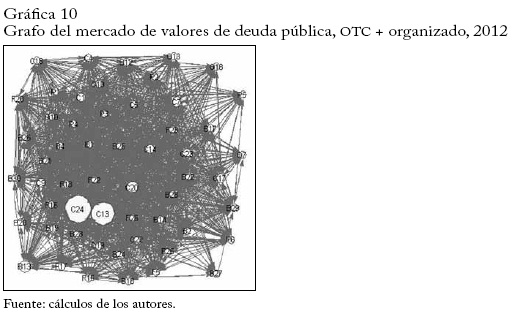

Cuando se agregan los mercados OTC y organizado (SEN, MEC y brokers) se obtiene una representación total del mercado de valores de deuda pública, que constituye el 91% del mercado de valores colombiano. La gráfica 10 muestra el grafo del mercado de valores de deuda pública.

Como era de esperar, el grafo del mercado de valores guarda alguna semejanza con los grafos que representan a cada parte del mercado organizado y OTC. La red no es completa, se destaca la participación de C24 y C13 en las operaciones cruzadas22, y existe cierto grado de cercanía entre C24, C13 y B13.

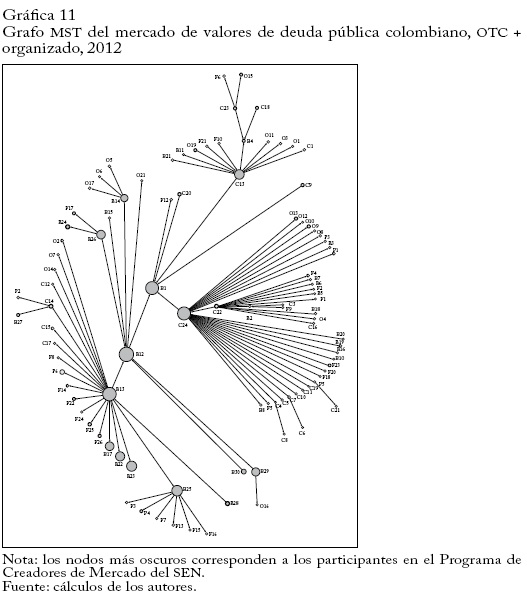

Igual que antes, dada la complejidad de la red, la gráfica 11 muestra el grafo MST del mercado de valores de deuda pública, que representa el 26% del valor total de las transacciones con el 4,6% de las conexiones originales.

El grafo MST indica una fuerte segmentación alrededor de seis entidades (B13, B12, B1, C24, C13 y B25) que atraviesan el grafo de arriba hacia abajo. C24 concentra 26 conexiones directas de las 100 posibles, e igual que en el OTC y el MEC, el tipo de entidades con las que se conecta y el tipo de operaciones que realiza (entrega o recibo de títulos valores de deuda pública) es heterogéneo. B13 concentra 20 conexiones directas de las 100 posibles, mientras que C13, B12, B25 y B1 concentran 11, 8, 7 y 6, respectivamente. Cabe resaltar que las seis entidades de mayor importancia en la red MST, por su diámetro o su número de conexiones, pertenecen al Programa de Creadores de Mercado del MHCP (nodos oscuros), es decir, participan en el SEN.

De acuerdo con el grafo MST de la gráfica 11, el mercado de valores colombiano en 2012 era una estructura jerárquica (centro-periferia), en la que cumplían un papel central unos pocos establecimientos de crédito (B25, B13, B12 y B1) y sociedades comisionistas de bolsa (C13 y C24), con clústeres liderados por dichas entidades centrales, y en la que el SEN contribuye a la estructura jerárquica. La centralidad de autoridad y distribución corrobora que esos nodos son los pilares de la estructura del mercado de valores de deuda pública local.

La comparación entre redes muestra cierta semejanza entre el MEC y el OTC que, pese a sus diferencias operativas y legales, tienen una estructura jerárquica y clústeres bien definidos, liderados por intermediarios de valores que se pueden considerar centrales por el número de sus conexiones en el grafo MST y su centralidad de autoridad y distribución. En ambas redes coincide la importancia de unas pocas sociedades comisionistas de bolsa, mientras que la importancia de los establecimientos de crédito se limita al OTC.

La red del SEN tiene características diferentes a las del MEC y del OTC. Su estructura no muestra un nivel de jerarquía similar al de las otras dos, ni ofrece la posibilidad de identificar gráficamente nodos céntricos o periféricos. No obstante, las entidades del SEN coinciden con las entidades centrales en el OTC y en la red completa del mercado de valores (nodos en gris).

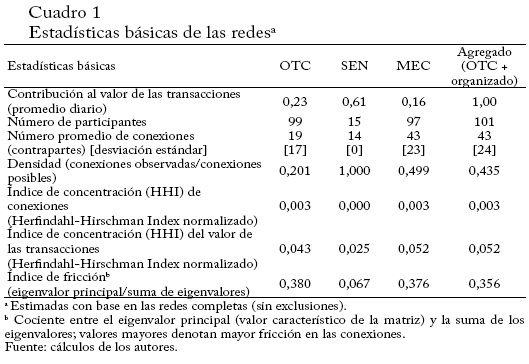

Estadísticas básicas de las redes

Como complemento del análisis topológico anterior, el cuadro 1 muestra algunas estadísticas básicas de las redes. Los datos utilizados en los análisis anteriores indican que el mercado OTC representa el 23% del valor de las transacciones del mercado de valores de deuda pública; el SEN y el MEC representan el 61% y el 16%, respectivamente. El número de participantes en el OTC, el MEC y el mercado de deuda pública agregado (OTC y organizado) es similar, mientras que en el SEN es bajo por las condiciones de entrada a este sistema de negociación.

En cuanto a la densidad de las redes, tal como se vio en el análisis de los grafos de cada mercado, el SEN es una red completa de máxima densidad (todos los nodos están conectados entre sí, y todos comparten el mismo número de conexiones). Este es un caso poco usual en el análisis de redes -financieras o no-, ya que por lo general las redes no tienen tal característica. En cambio, el OTC y el MEC tienen una densidad relativamente baja (0,201 y 0,499, respectivamente), que finalmente predomina en el nivel de densidad del mercado de valores en su conjunto (0,435).

De manera consistente con la densidad de las redes analizadas, los indicadores de concentración (HHI normalizados23) son bajos para el SEN, y mayores para el OTC, el MEC y el mercado de valores de deuda pública en su conjunto; el MEC muestra la mayor concentración. Este resultado corrobora la particularidad de la red del SEN, ya que, por lo general, las redes financieras presentan algún grado de concentración. También confirma el resultado de la inspección de los grafos MST del OTC y del MEC, que muestran una clara concentración alrededor de unas pocas instituciones.

Por otra parte, el índice de fricción, el cociente entre el primer eigenvalor principal y la suma de todos los eigenvalores principales de la matriz respectiva24, varía entre 0 y 1, donde valores cercanos a 0 (1) corresponden a sistemas donde la distancia genera una baja (alta) resistencia o fricción para los flujos que componen la red. La red del SEN es la de menor fricción, lo que indica que los flujos entre sus participantes son muy ágiles. Esta baja fricción es intuitiva porque además de ser un mercado en el que se negocia y se cumple de manera anónima (es ciego), no hay cupos de contraparte, y en el marco del Programa de Creadores de Mercado del MHCP los participantes deben cumplir diversos indicadores de desempeño25; esto quizá explique la ausencia de una estructura de centro-periferia en el SEN. No obstante, su bajo índice de fricción también sugiere que el SEN se aproxima a una red aleatoria, donde es difícil encontrar participantes o conexiones significativamente importantes.

El MEC y el OTC tienen índices de fricción similares, cercanos a 0,38, similares al de la red agregada (0,36). El grado de alejamiento con respecto al límite inferior (0) y al índice del SEN (0,07) indica que estas redes presentan una mayor fricción en los flujos que conectan a los participantes. Esta mayor fricción se puede explicar con base en la caracterización de las redes MST que proponen Braunstein et al. y Wu et al.: la entidad promedio del MEC, OTC y el mercado de deuda pública agregado (OTC y organizado) es periférica y, por tanto, debe utilizar "caminos" de tránsito lento, mientras que la entidad promedio del SEN dispone de "super-autopistas". Desde el punto de vista operativo, la pluralidad y heterogeneidad de los participantes, y la existencia de cupos de crédito en el OTC y el MEC, ayudan a explicar esta mayor fricción. No obstante, a diferencia de lo que sucede con el SEN, el mayor índice de fricción del MEC y el OTC facilita la caracterización de sus redes, pues se alejan de una red puramente aleatoria, y tienden a ser estructuras en las que un núcleo de pocas entidades concentra mayor cantidad y volumen de operaciones.

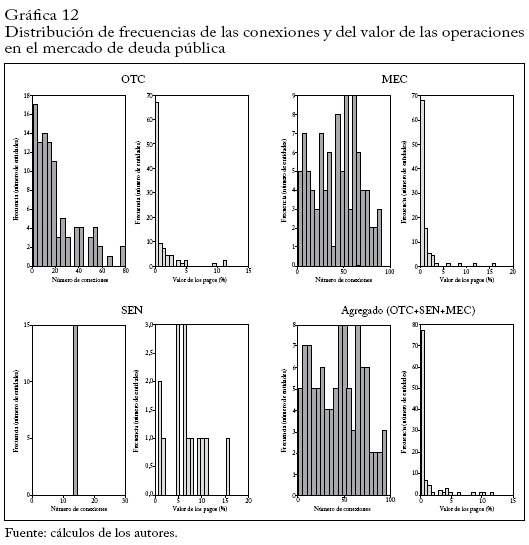

En cuanto al nivel de concentración de las conexiones y su valor en cada red, la gráfica 12 muestra la distribución de frecuencias observada. La distribución del número de conexiones (en azul), una de las características más importantes de las redes (Newman, 2010 y 2008; Kim y Jeong, 2004), indica una gran disparidad entre las redes analizadas; la del valor de los pagos (en gris claro) indica cierto grado de semejanza.

La red del mercado OTC es la más similar a la distribución típica (tipo power-law) de las redes observadas en la vida diaria (internet, redes sociales), tanto en número como en valor de las conexiones, donde la concentración de un gran número de conexiones y su valor en un bajo número de participantes resulta en distribuciones con un fuerte sesgo positivo. Debido al tipo de distribución algunos autores (León y Murcia, 2012; León y Machado, 2013; Haldane, 2009; Cepeda, 2008) han logrado caracterizar algunas redes financieras como robustas ante fallas (aleatorias uniformes), pero frágiles ante choques (determinísticos)26.

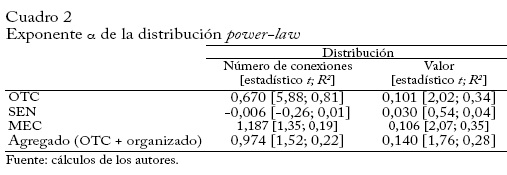

El grado de semejanza de la distribución de las conexiones y del valor de las transacciones del OTC con una distribución tipo power-law está dado por el exponente a de (1). De acuerdo con Newman (2010), a determina si pk, la probabilidad de ocurrencia de un número de conexiones o de valores de transacciones k, varía en función de la potencia de k, donde C es una constante sin importancia. Y de acuerdo con Markose et al. (2012), cuando a > 0 el sistema se caracteriza por la presencia de pocos nodos muy conectados y muchos poco conectados27.

pk = Ck-α ( 1 )

El cuadro 2 muestra el exponente a de cada red analizada. En la red completa del OTC ese exponente es significativo (medido por el estadístico t del parámetro y el R2 de la regresión28) y tiene el signo esperado (positivo, la probabilidad decae con el número o valor de las conexiones) para ambas distribuciones de frecuencia. Esa significancia confirma que hay una alta concentración en unos pocos participantes, sugiere que existe una estructura jerárquica de tipo centro-periferia e indica que la red en cuestión se puede considerar robusta pero frágil. Esto coincide con el análisis de los grafos MST del OTC.

Como ya se indicó, la distribución de frecuencias del valor de las entregas de valores por participante en todos los histogramas es similar, y sugiere cierta coincidencia con el tipo de distribución (power-law) documentado en la literatura. Sin embargo, la distribución de frecuencias del número de conexiones del MEC y del agregado (organizado más OTC) difiere en algún grado de la del OTC; no obstante, la forma de la distribución, así como el signo y la magnitud del exponente a del MEC y del agregado, sugieren que tiende a un número reducido de nodos que concentra un gran número de conexiones, aunque esa concentración sería inferior a la del OTC29. Así como en el caso del OTC, el análisis de los grafos MST y de las distribuciones de frecuencia del MEC y el agregado coinciden.

El caso del SEN es aún más particular y contrario a lo documentado por la literatura sobre redes: la distribución del número de conexiones se concentra en un solo rango, que corresponde al número máximo de contrapartes con el que es posible conectarse, y es también el número promedio de conexiones de la red. El exponente a muestra en forma inequívoca que las conexiones y los valores transados en el SEN no se ajustan a una distribución power-law, mientras que la coincidencia entre el número de conexiones de cada participante y el promedio indicaría que se trata de un caso especial de una red aleatoria30.

Así, de acuerdo con la literatura sobre las implicaciones de la distribución de frecuencias de las conexiones como determinante de las características de las redes, el MEC, el OTC y el mercado agregado (OTC y organizado) se pueden considerar robustos ante fallas (aleatorias), pero frágiles ante choques determinísticos. En comparación con esas tres redes, el SEN es menos robusto, pero también menos frágil, y una falla o un choque tienden a tener efectos similares.

En términos prácticos, el hecho de que el SEN sea menos robusto implica que la supresión aleatoria (uniforme) de una parte significativa de sus participantes o conexiones afecta su estructura en forma significativa; esa misma supresión aleatoria no afectaría de la misma forma las redes del OTC, del MEC y del mercado agregado. Por otra parte, el hecho de que las redes del OTC, del MEC y del mercado agregado sean más frágiles implica que la supresión del participante más conectado afecta significativamente su estructura31, mientras que en el SEN esa supresión determinística no difiere mucho de una supresión aleatoria, y, por tanto, su efecto es menos significativo.

COMENTARIOS FINALES

En la caracterización del mercado OTC de valores de deuda pública mediante el análisis de redes se encuentran unas pocas entidades, y sus interconexiones (tres establecimientos de crédito y dos comisionistas de bolsa) tienen la mayor importancia y constituyen su "columna vertebral" o "super-autopista". La importancia de estas entidades se comprobó mediante el análisis gráfico de su papel en la estructura jerárquica más sencilla que caracteriza mejor el mercado en su conjunto (MST); por la posición y el número de conexiones que mantienen en dicha estructura jerárquica, y por su centralidad como vendedor-comprador de títulos de deuda pública.

También se encontró que la estructura de este mercado OTC es jerárquica (no aleatoria), muy similar a las que documenta la literatura sobre redes financieras y de la vida diaria, en las que el número y el valor de las conexiones se concentran en los participantes que ocupan posiciones importantes en el sistema por su centralidad. El resultado de la caracterización confirma la significancia de las distribuciones sesgadas, tipo power-law, para describir las conexiones y el valor de las transacciones de la red del mercado OTC de valores de deuda pública en 2012, cuya red es robusta pero frágil.

Con fines comparativos se caracterizaron las redes del SEN, del MEC y del mercado de valores de deuda pública en su conjunto (OTC y organizado). Al identificar la "columna vertebral" o "superautopista" de cada mercado se observó que algunos intermediarios cumplen un papel significativo en todas las redes, y otros solo en alguna(s) de ellas.

Cabe destacar cuatro resultados de la comparación: 1) la semejanza estructural entre el mercado OTC y el MEC, con redes poco densas, centros y periferias bien definidos, y estructuras que pueden resultar en sistemas robustos pero frágiles; 2) el SEN, un sistema más denso, más homogéneo, mejor conectado y menos concentrado (sin centros y periferias claros), puede ser caracterizado como el menos frágil y el menos robusto; 3) pese a que el SEN es el sistema menos jerárquico, contribuye en forma decisiva a la estructura jerárquica del mercado de valores de deuda pública en su conjunto; y 4) la no linealidad en la agregación de las redes analizadas, que numéricamente se manifiesta en que la red del mercado de valores de deuda pública en su conjunto se asemeja más a las redes del OTC y del MEC, pese a la alta proporción del valor de las operaciones en el SEN (61%).

En conjunto, estos resultados tienen gran importancia para las autoridades financieras, así como para los intermediarios y emisores de títulos de deuda pública. Implican que pese a que en el SEN se realiza más de la mitad del volumen de transacciones del mercado de deuda pública local, no es representativo de la estructura de la red agregada de ese mercado; de modo que usar el SEN como base de referencia es inconveniente, en especial cuando se trata de medir el riesgo sistémico o la importancia de la conectividad32. Para caracterizar y analizar el mercado de deuda pública colombiano es necesario utilizar la red completa del mercado de deuda pública (OTC y organizado).

Por último, este trabajo resalta la importancia de las entidades que participan en la negociación, compensación y liquidación de operaciones para analizar los mercados financieros. Un aspecto de sumo interés para las entidades que se ocupan de la supervisión, la regulación y el seguimiento del mercado de valores, pues a través de la infraestructura financiera pueden obtener información centralizada, con alto nivel de detalle y de estandarización.

Pie de página

1Los mercados pueden ser ciegos en la negociación o en el cumplimiento de las operaciones. El Mercado Electrónico Colombiano (MEC), de la Bolsa de Valores de Colombia (BVC), solo es ciego en la negociación, mientras que el primer escalón del Sistema Electrónico de Negociación (SEN) del Banco de la República es ciego en la negociación y en el cumplimiento de las operaciones.

2En Colombia, como se verá, los mercados organizados no necesariamente se llevan a cabo en una bolsa de valores sino a través de sistemas de negociación, que pueden pertenecer a una bolsa de valores (como el MEC) o no (como el SEN).

3Braithwaite (2011) resalta la dificultad de los participantes en los mercad' financieros internacionales y de las autoridades financieras para identificar los niveles de exposición asociados a la quiebra de Lehman Brothers durante 2008.

4Este resultado es consistente con el de Saade (2010), quien encontró que en el periodo 2006-2010 el MEC (transaccional y registro) era fuertemente concentrado y tenía bajo nivel de conectividad.

5León y Murcia (2012), León y Machado (2013), Newman (2010 y 2008), Haldane (2009) y Cepeda (2008).

6Decreto 2555/2010, art. 7.4.1.1.1, Ministerio de Hacienda y Crédito Público (MHCP).

7La división de la Superintendencia Financiera donde se inscriben todas las emisiones públicas del mercado de valores y sus emisores.

8El mecanismo entrega contra pago (Delivery vs. Payment, DvP) para liquidar operaciones del mercado de valores es el proceso de intercambio simultáneo de títulos y dinero a través de un sistema de compensación y liquidación.

9Decreto 2555/2010, art. 2.15.3.1.2, MHCP.

10Este artículo no trata las infraestructuras que sirven a mercados distintos del mercado de valores (cámaras de compensación de divisas, sistemas de pago de bajo valor, etc.). Para una visión global de todas las infraestructuras, ver el Reporte de Sistemas de Pago del Banco de la República (2013).

11En el primer escalón del SEN solo pueden participar intermediarios que hagan parte del Programa de Creadores de Mercado del MHCP.

12En Colombia, estos derivados hacen parte de la normativa del mercado de valores. Por ello se incluyen en la descripción de la infraestructura del mercado de valores.

13La centralidad de eigenvector indica que un nodo puede ser central cuando tiene muchas conexiones, conexiones que se pueden considerar centrales, o ambas cosas. De acuerdo con Bonacich (1972), el eigenvector correspondiente al eigenvalor principal de una matriz M proporciona un índice de popularidad o centralidad de cada participante, donde la representatividad del eigenvalor principal indica qué tan eficiente es para resumir las relaciones existentes en la red. Así, la centralidad de eigenvector de un nodo (εi) dentro de una matriz de adyacencia M, con elementos Mi,j, corresponde a la suma de la centralidad de las contrapartes de dicho nodo. Como se muestra en Newman (2010), la centralidad de eigenvector se estima como ε. = λ1ãj, Mijεj, donde λ1 es el eigenvector principal de M.

14Kim et al. (2005), Kim y Jeong (2004), Onnela et al. (2003) y Mantegna (1999).

15El grafo MST no excluye transacciones por su valor pero no incluye las operaciones cruzadas.

16Los grafos MST que se presentan en esta sección corresponden a la entrega de títulos valores. La estructura básica de cada red es similar en las entregas y en los recibos de títulos valores de deuda pública, aunque existen diferencias puntuales.

17Los términos "presidir", "encabezar" o "liderar" se usan en un sentido diferente al de pertenencia a un conglomerado o de propiedad accionaria, y se refieren al rol de un nodo como conector de un clúster con otro(s). El término "clúster", según la definición de Onnela et al. (2003), se refiere al conjunto de nodos que se conectan con la "columna vertebral" de la red a través de otro nodo, que inicia el clúster; en este artículo "clúster" y "grupo" se usan indistintamente.

18El número de conexiones en un grafo MST tiene mayor significancia que en un grafo estándar completo. Mientras que en el grafo estándar es posible encontrar nodos con alto número de conexiones de poca relevancia (baja ponderación), en el grafo MST la existencia de múltiples conexiones en un solo nodo solo es posible si para otros nodos esta es la más importante de sus conexiones; es decir, como el grafo MST solo conserva las conexiones más relevantes para cada nodo, la concentración de conexiones es un indicador inequívoco y significativo de centralidad e importancia sistémica. Por ello, como señalan Bonanno et al. (2003), la distribución de frecuencias del número de conexiones del MST permite caracterizar cuantitativamente su estructura.

19Existen otros sistemas de negociación, proporcionados por los brokers. Como el SEN y el MEC cubren más del 99% del valor de las transacciones del mercado de deuda pública, no se analizaron individualmente las redes de los brokers; pero al analizar el mercado de valores de deuda pública en su conjunto sí se considerados estos sistemas. Las transacciones del SEN corresponden al mercado secundario de TES en el primer escalón; en el periodo analizado no hubo transacciones en el segundo escalón.

20Este hallazgo coincide con los resultados de Laverde y Gutiérrez (2012) sobre la dificultad para encontrar entidades sistémicamente importantes con base en las conexiones del SEN.

21El 4,6% de las conexiones cubre el 31,3% del valor de las transacciones originales.

22Las operaciones cruzadas representaron el 5,1% de las transacciones totales en el mercado de deuda pública en 2012.

23Que miden la concentración del mercado o el tamaño relativo de los participantes. El HHI varía entre 0 y 10.000. La interpretación habitual de sus valores es una baja concentración si el IHH es inferior a 1.000, una concentración moderada si se sitúa entre 1.000 y 1.800, y una alta concentración si es superior a 1.800. En este trabajo la escala se normalizó [0-1].

24Gould (1967) justifica el uso de los eigenvalores como medida de la fricción de la distancia entre nodos para caracterizar y comparar ciertos tipos de matrices; el cociente entre el eigenvalor principal y la suma de los eigenvalores representa dicha fricción. Alternativamente, este cociente indica la capacidad de un modelo lineal de pocos factores para caracterizar un sistema matricial: un bajo (alto) valor del cociente representa una menor (mayor) capacidad. Como se argumenta más delante, una mayor fricción en la red puede facilitar su caracterización.

25Por ejemplo, entre las obligaciones de los participantes en el Programa de Creadores de Mercado del MHCP se incluye la de cotizar permanente y simultáneamente puntas de compra y venta en el primer escalón del SEN, con un margen máximo entre compra y venta en emisiones abiertas y cerradas, tanto en la parte larga como en la parte corta de la curva de rendimientos.

26Según Haldane (2009) esto explica la existencia de largos periodos de aparente robustez, en los que los nodos periféricos -sistémicamente no importantes- son objeto de choques aleatorios, con cortos pero severos episodios de choques sistémicos en los que las instituciones sistémicamente importantes amenazan la estabilidad financiera. De ahí que Haldane caracterice la red financiera internacional como robusta pero frágil. Esta caracterización de redes no financieras (internet, sociales y de contagio epidemiológico) se describe y analiza en Newman (2008 y 2010).

27De acuerdo con Newman (2010), el exponente a suele variar entre 2 y 3, aunque ocasionalmente se pueden observar valores por fuera de este rango. Por ejemplo, en las redes de mensajes electrónicos entrantes/salientes varía entre 1,5 y 2,0.

28La manera más común de estimar el exponente a consiste en aplicar MCO a una transformación logarítmica de [1]: ln(pk) = InC - aln(k). Pero como se documenta en Clauset et al. (2009), esta estimación no está exenta de problemas, y se deben utilizar métodos más robustos (como el de máxima verosimilitud) para determinar si una variable es extraída de este tipo de distribución. Puesto que nuestro objetivo no es comprobar si la distribución power-law describe de manera fidedigna las variables, sino determinar si las variables se aproximan a algún tipo de distribución sesgada (similar a la power-law), usamos MCO. Así se logra establecer si las variables cumplen la condición necesaria -aunque no suficiente- para caracterizar una distribución power-law.

29Newman (2008) señala que la ausencia de una distribución power-law no implica que las conexiones no se concentren en pocos nodos; según él, muchas redes de la vida real (internet, redes sociales y de distribución de energía eléctrica) han sido caracterizadas con otros tipos de distribución que reconocen ese tipo de sesgo.

30El término "red aleatoria" se refiere a los grafos aleatorios tipo Poisson, conocidos como modelos Erdõs-Rényi, en los que la distribución de frecuencias de las conexiones no muestra sesgos significativos (Newman, 2010), la estructura no es jerárquica (Bonanno et al., 2003) y el número de conexiones de cada nodo es cercano a la media de las conexiones de la red (Newman, 2008).

31Newman (2008) documenta que si la distribución de las conexiones de una red puede ser caracterizada como power-law, sin importar el exponente a, se requiere remover menos del 3% de los nodos más importantes para afectar severamente la conectividad de una red.

32Es el caso de Laverde y Gutiérrez (2012).

REFERENCIAS BIBLIOGRÁFICAS

1. Banco de la República. Reporte de sistemas de pago, Bogotá, 2013. [ Links ]

2. Bjelland, J.; G. Canright y K. Engo-M. "Web link analysis: Estimating document's importance from its context", Telektronikk 1, 2008. [ Links ]

3. Bolsa de Valores de Colombia. Mercado de renta fija colombiano. Evolución y diagnóstico, Estudios Técnicos, Bogotá, BVC, 2012. [ Links ]

4. Bonacich, P. "Factoring and weighting approaches to status scores and clique identification", The Journal of Mathematical Sociology .2, 1, 1972. [ Links ]

5. Bonanno, G.; G. Caldarelli et al. "Topology of correlation-based minimal spanning trees in real and model markets", Physical Review E 68, 2003. [ Links ]

6. Braithwaite, T. "Finance: elusive information", Financial Times, February 15th, 2011. [ Links ]

7. Braunstein, L. A.; Z. Wu et al. "Optimal path and minimal spanning trees in random weighted networks", International Journal of Bifurcation and Chaos 17, 7, 2007. [ Links ]

8. Cepeda, F. H. "La topología de redes como herramienta de seguimiento en el sistema de pagos de alto valor en Colombia", Borradores de Economía 513, Banco de la República, 2013. [ Links ]

9. Clauset, A.; C. R. Shalizi y M. E. J. Newman. "Power-law distributions in empirical data", SIAM Review 4, 51, 2009. [ Links ]

10. Gilmore, C. G.; B. M. Lucey y M. WW. Boscia. "Co-movements in government bond markets: A minimum spanning tree analysis", Physica A 389, 2010. [ Links ]

11. Gould, P. R. "On the geographical interpretation of eigenvalues", Transactions of the Institute of British Geographers 42, 1967. [ Links ]

12. Haldane, A. G. "Rethinking the financial network", Speech delivered at the Financial Student Association (Amsterdam, Netherlands), abril de 2009. [ Links ]

13. Hawkesby, C.; I. W. Marsh e I. Stevens. "Co-movements in the prices of securities issued by large complex financial institutions", working paper 256, Bank of England, 2005. [ Links ]

14. Kim, D.-H. y H. Jeong. "Scale-free spanning trees of complex networks", Journal of the Korean Physical Society 44, 3, 2004. [ Links ]

15. Kim, D.-H.; S. W. Son et al. "Underlying scale-free trees in complex networks", Progress of Theoretical Physics Supplement 157, 2005. [ Links ]

16. Kleinberg, J. M. "Authoritative sources in a hyperlinked environment", Proceedings of the ACM-SIAM Symposium on Discrete Algorithms, 1998. [ Links ]

17. Kruskal, J. B. "On the shortest spanning subtree of a graph and the traveling salesman problem", Proceedings of the American Mathematical Society 1, 7, 1956. [ Links ]

18. Laverde, M. y J. Gutiérrez. "¿Cómo caracterizar entidades sistémicas?: medidas de impacto sistémico para Colombia", Temas de Estabilidad Financiera 65, Banco de la República, mayo de 2012. [ Links ]

19. León, C. y C. Machado. "Designing and expert knowledge-based systemic importance index for financial institutions", Journal of Financial Markets Infraestrcuture 2, 1, 2013. [ Links ]

20. León, C. y A. Murcia. "Systemic importance index for financial institutions: A principal component analysis approach", Borradores de Economía 741, Banco de la República, 2012. [ Links ]

21. León, C. y J. Pérez. "Authority centrality and hub centrality as metrics of systemic importance of financial market infrastructures", Borradores de Economía 754, Banco de la República, 2013. [ Links ]

22. Mantegna, R. N. "Hierarchical structure in financial markets", The European Physical Journal B 11, 1999. [ Links ]

23. Markose, S.; S. Giansante y A. R. Shaghaghi. "'Too interconnected to fail' financial network of US CDS market: Topological fragility and systemic risk", Journal of Economic Behavior and Organization 83, 2012. [ Links ]

24. Marsh, I. WW.; I. Stevens y C. Hawkesby. "Large complex financial institutions: common influences on asset price behaviour?", Financial Stability Review, Bank of England, diciembre de 2003. [ Links ]

25. Newman, M. E. J. "The physics of networks", Physics Today 33, 2008. [ Links ]

26. Newman, M. E. J. Networks, Oxford University Press, 2010. [ Links ]

27. Onnela, J.-P.; A. Chakraborti et al. "Dynamics of market correlations: Taxonomy and portfolio analysis", Physical Review E 68, 2003. [ Links ]

28. Saade, A. "Estructura de red del Mercado Electrónico Colombiano e identificación de agentes sistémicos según criterios de centralidad", Temas de Estabilidad Financiera, Banco de la República, 2010. [ Links ]

29. WWu, Z.; L. A. Braunstein et al. "Transport in weighted networks: Partition into superhighways and roads", Physical Review Letters 96, 2006. [ Links ]