Los créditos UVA no lograron resolver el problema de acceso a la vivienda. En realidad, se extrajeron los ahorros -a través de la tasa de interés bancaria y de un mayor endeudamiento de largo plazo dado por la fuerte inflación que incrementó las cuotas- de la población de ingresos medios.

Introducción

En las últimas décadas, las políticas urbanas y sectoriales de la construcción han exacerbado ciertos problemas críticos de sus ciudades, como los fuertes contrastes y desigualdades sociales en los que imperan condiciones de segregación y acceso a la vivienda; en este contexto, el problema de la vivienda cobra particular relevancia porque no afecta únicamente a los sectores más empobrecidos.

A partir del año 2003, Argentina experimentó un fuerte crecimiento económico, siendo la industria de la construcción y el sector inmobiliario algunos de los sectores más pujantes (Del Río, Langard y Arturi, 2014). En este contexto de 'boom inmobiliario' que se vivió a nivel nacional, la ciudad de La Plata fue un caso representativo, no solo por ser la capital de la principal provincia de Argentina y la cuarta ciudad en cuanto a ranking de población -con casi 650,000 habitantes (Instituto Nacional de Estadísticas y Censos-INDEC)-, sino también porque tuvo un aumento del 51% de la cantidad de viviendas frente al 13% del incremento de su población, según los datos de los últimos Censos Nacional de Población y Vivienda de los años 2001 y 2010 (INDEC, 2001; 2010). Por su parte, la superficie autorizada para construir en el distrito de La Plata representó un 5.5% de las 60 principales ciudades del país que releva el INDEC.

Pero, con tal crecimiento del sector constructivo, los créditos hipotecarios han sido restrictivos durante más de quince años para los sectores medios (Banzas, A. y Fernández, L., 2007; Cherkasky Rappa, M. y Gambaro, S., 2013) y, ante los constantes aumentos de los inmuebles (Del Río, J. et al. 2014. y Subsecretaría de Planificación Territorial de la Iinversión Pública-SSPTIP, 2015), se les hizo cada vez más difícil acceder a la propiedad de la vivienda recurriendo al arrendamiento de la misma.

En lo que respecta a la política habitacional, el gobierno central implementó en el año 2004 una importante política de inversión a través del Plan Federal de Vivienda, dirigido a los hogares más vulnerables. A partir del 2012, el gobierno reorientó los recursos subsidiando la demanda a través del Programa de Crédito Argentino (Procrear) para la vivienda.

El nuevo gobierno, que asumió el poder en diciembre de 2015, se propuso diseñar mecanismos financieros con la menor subvención del estado. Por ello, en el año 2016, el Gobierno Nacional diseñó un crédito hipotecario ajustable por inflación. Estos créditos, a diferencia de los tradicionales a tasa fija, tienen un mecanismo de ajuste mensual predeterminado. El monto prestable de estas líneas no se establece en pesos, sino en una unidad alternativa, denominada unidad de valor adquirida (UVA), la cual se actualiza mensualmente en función del coeficiente de estabilización de referencia (CER)[2], que mide la inflación.

Estos créditos estaban orientados a una demanda solvente capaz de afrontar los pagos mensuales en un plazo de 30 años.

En un trabajo anterior se analizaron los créditos UVA de la línea para compra de vivienda y se realizó una aproximación de las posibilidades de acceder a la misma ante el mercado inmobiliario de la ciudad de La Plata, un mercado fuertemente especulativo, orientado a la renta y al resguardo de valor monetario. El período de análisis abarcó desde el inicio de estos créditos en abril del 2016, hasta diciembre del 2018.

Se llegó a la conclusión de que, ante estas particularidades del mercado inmobiliario platense y el proceso inflacionario que se desató en Argentina, las personas que ya habían obtenido el crédito se encontraron en una situación de dificultad creciente para el pago de una cuota progresiva al ritmo de la inflación. A su vez, quienes aspiraban al crédito, encontraron que ya no tenían los ingresos suficientes para obtenerlo, lo que disolvió la posibilidad de varios hogares de acceder a su primera vivienda. Esto llevó a la caída de la demanda de estos créditos de la mano de la crisis económica que vive el país.

En este artículo se continúa el trabajo mencionado y se pretende dar cuenta de cómo, además de la crisis económica del país, las dinámicas inmobiliarias y territoriales condicionaron los créditos UVA en el proceso de acceso a la vivienda en la ciudad de La Plata.

Desde el punto de vista metodológico no solo se profundiza el análisis teórico y de revisión de antecedentes especializados, sino que también se incorporan entrevistas en profundidad, complementadas con los datos estadísticos, tanto de fuentes oficiales como relevamientos propios, que permiten establecer regularidades para luego conocer los detalles. Dentro de los datos estadísticos, se abordó información sobre el mercado inmobiliario del distrito de La Plata, a partir de publicaciones especializadas como SIOC -Sistema Inmobiliario de Ofertas por Computación- e Inmobúsqueda -Portal Inmobiliario Argentino-. Dicho relevamiento se efectuó en el mes de junio de 2016, y en junio de 2018 se lo georreferenció y se hizo el análisis estadístico mediante un sistema de información geográfico de un total de 2168 viviendas. Finalmente, se realizaron entrevistas en profundidad a referentes del Colectivo Nacional Hipotecados UVA, autoconvocados con la intención de hallar explicaciones más convincentes.

El trabajo se estructura de la siguiente forma. En una primera parte se hace un análisis teórico de cómo el uso de la vivienda pasó a ser un bien de inversión y el acceso a la misma dejó de ser un problema de los sectores sociales más vulnerables, afectando también a sectores medios. En segundo lugar, se expone la particularidad de esta financiarización de las viviendas en la Argentina y se repasan los créditos UVA. Finalmente, se revisa el mercado inmobiliario en la ciudad de La Plata; esa revisión incluye tanto aquellas viviendas orientadas a la renta como las que se adecuan a los requisitos de los mencionados créditos, haciendo una caracterización de los inmuebles y de su distribución en la ciudad.

La Especulación y el Acceso a la Vivienda

La financiarización de la economía en su conjunto es entendida como un nuevo régimen de acumulación basado en los negocios que tendrían a la actividad financiera, y a un grupo altamente concentrado de corporaciones (financieras y no financieras), en el proceso de circulación de la renta (Tabb, 2007; Rolnik, 2013; Socoloff, 2019). Esta financiarización es una forma de acumulación de capital que no se genera por la producción de mercancías materiales, sino por la especulación en los mercados bursátiles. De esta forma, muchas empresas productoras de bienes y de servicios invierten parte de sus ganancias en los mercados de valores.

Con la intención de activar un nuevo ciclo de expansión de acumulación, ha prosperado la necesidad de invertir el excedente económico en nuevos campos de acumulación. En el siglo XXI, la vivienda fue incluida como uno de estos nuevos campos de aplicación de los excedentes de capitales en la creación de un mercado secundario de hipotecas. La vivienda ha sido un vehículo importante para conectar los sistemas domésticos de financiamiento habitacional a los mercados globales (Rolnik, 2017). El resultado ha sido la deconstrucción de la vivienda como un bien social y su conversión en mercancía y activo financiero. De necesidad básica humana, la vivienda ha pasado a ser base de capitales ficticios y un objeto material para la extracción de renta. Así, un inmueble no es solamente el lugar para una necesidad básica como vivienda o desarrollar una actividad; sino un activo que se puede rentabilizar, sacar ganancia Por ello se convierte en un activo financiero. La propiedad del suelo ha dejado de ser parte de un medio de producción y se ha convertido en una poderosa reserva de valor. Este uso de la vivienda como un bien de inversión llevó a abandonar el significado conceptual de la vivienda como un bien social, como un producto para residir, y la transformó en un producto financiero, excluyendo, por lo tanto, toda demanda habitacional (Rolnik, 2013.).

Esta financiarización del mercado inmobiliario es una tendencia mundial de este siglo XXI en donde los capitales financieros e inmobiliarios trasnacionales conquistan ciudades y se han instalado, con su lógica lucrativa, en las políticas de vivienda de muchos países del mundo, con el consentimiento de gobiernos de todo signo político (Harvey, 2014).

Tal como afirma Abramo (2009), el mercado inmobiliario se convirtió en el principal eslabón de la valorización del capital, y ahora está en el corazón del proceso de generación y distribución de la riqueza urbana en las grandes ciudades latinoamericanas. Es esencial para ello que el Estado genere el mejor contexto posible.

Esto significa que ha de velar por la reducción de los riesgos (los obstáculos administrativos en la concesión de licencia, las normativas sotioambientales que impidan la realización de las operaciones o el surgimiento de movilizaciones sociales de oposición a los posibles efectos de esas inversiones) y la garantía de rentabilidad. (García-Jerez, 2019, p. 24)

El Acceso a la Vivienda y al Espacio Urbano

Con esta financiarización del mercado inmobiliario, la gran mayoría de la población es rehén de esa concepción cada vez más arraigada de un valor de cambio de la vivienda en desmedro de valores de uso, con "consecuencias para la provisión de viviendas adecuadas y asequibles [que] han sido desastrosas para un sector cada vez mayor de la población." (Harvey, 2014, p. 22). Así, los agentes económicos que se vuelcan a este modelo inmobiliario finantiarizado no asumen más responsabilidad social que la obtención de dividendos para sus inversores y la de satisfacer las necesidades parciales de sus clientes (García-Jerez, 2019).

Las estrategias para las inversiones especulativas en los mercados inmobiliarios se han orientado tanto en el centro de la ciudad como en la construcción de megaproyectos en la periferia, afectando inmensamente la asequibilidad a la vivienda en las ciudades. El resultado ha sido la creación de enclaves para los sectores sociales pudientes, donde aquellos que no pueden vivir en tales áreas son empujados a un tipo de vivienda inadecuada, en sitios con pocos o ningún servicio básico y lejos de los recursos de subsistencia. En el contexto de esta incongruencia entre necesidad y disponibilidad, y de falta de accesibilidad, los propietarios individuales se encuentran compitiendo con corporaciones multinacionales por una localización, generando consecuencias predecibles (Rolnik, 2013).

Uno de los problemas de las ciudades latinoamericanas es que se urbanizan mucho y se disuelven. Como afirma Borja (2019), una gran parte de la población no habita en la ciudad sino en zonas más o menos urbanizadas. Pero la mayor parte de las zonas urbanas sin ciudad son escasamente urbanizadas, deficitarias de los servicios básicos o del acceso a los transportes colectivos; carecen, además, de centros sanitarios, escuelas o distintos equipamientos sociales.

Las desigualdades sociales se vinculan complejamente con el espacio urbano en el acceso desigual a la ciudad. Por un lado, es indudable que las desigualdades entre clases sociales se objetivan en el acceso desigual a la ciudad, concebida, de modo amplio, tanto como lugar de residencia como de disponibilidad de infraestructura y servicios urbanos, acceso al espacio público y demás cuestiones de la vida urbana. Por otro lado, y de manera menos evidente, se manifiesta en la forma en que los distintos sectores sociales experimentan cotidianamente la ciudad (la carga simbólica del lugar donde residen, el acceso desigual al espacio urbano, los tiempos y los medios para desplazarse, la forma de tramitar los encuentros y las interacciones en el espacio público), permitiendo conocer cómo los distintos grupos sociales ocupan el espacio urbano (Segura, 2012).

En lo que respecta a este trabajo, para poder entender cómo se manifiesta el acceso a la vivienda y su localización en la ciudad, se remite a dos variables fundamentales: accesibilidad y proximidad. Los recursos no son solo económicos, sino que también pueden ser sociales (sector o status), espaciales o simbólicos, plausibles de ser apropiados y satisfacer distintas necesidades de las personas. Ahora bien, al hablar de variables en el espacio, como lo son la accesibilidad y la proximidad, emerge la cuestión de las centralidades urbanas (Granero Realini, 2017). Es a partir de la accesibilidad y proximidad a estas donde se originan los problemas que engendran la creciente concentración del suelo y la dificultad del acceso al espacio urbano de los sectores con menores recursos. El acceso al suelo (a la vivienda y a los beneficios de las ciudades) es de hecho un problema de larga data en Latinoamérica.

La Finaciarización Urbana en Argentina

En el caso de Argentina, la crisis económica del año 2001 intensificó la desconfianza en el sistema bancario [3], movilizando activos hacia otros destinos. A su vez, se incrementó la liquidez proveniente de los sectores favorecidos con el nuevo tipo de cambio y el aumento del precio de los commodities exportables. Un mercado inmobiliario cuya transacción se hace en dólares [4] -lo cual permite a los inversores cierta protección frente a la inflación- y las bajas tasas de interés de los depósitos en el sistema bancario hasta el año 2015, hicieron que, a partir de 2003, los dólares circulantes se orientaran al mercado inmobiliario (Losano, 2011; del Río et al., 2014).

En principio, podríamos afirmar que no fueron los bancos (públicos o privados) los que financiaron a la demanda inmobiliaria. Socoloff (2019) afirma que los desarrolladores residenciales declaran haberse financiado principalmente a través de la preventa a inversores y usuarios finales. Esta inversión en el sector inmobiliario dio lugar a un boom en la edificación. Ese boom fue financiado principalmente con ahorro local y/o deuda a corto plazo, con una participación limitada de los bancos y muy limitada del mercado de capitales. Socoloff (2019) sostiene, también, que los desarrolladores locales buscaron canalizar esos ahorros para el sector inmobiliario en el país y en el exterior, y que la incidencia de la dinámica del precio de las commodities (soja y sus derivados principalmente) en el sector inmobiliario se debió estrictamente a la liquidez proveniente de las exportaciones de soja.

El contexto de fuerte inestabilidad e imprevisibilidad ante otros sectores de la economía argentina, hizo que fuera seguro preferir colocar departamentos para su alquiler, a pesar de tener bajas tasas de rentabilidad en el sector inmobiliario. En la ciudad de Buenos Aires, en promedio, las rentas brutas anuales estaban en 3.5% en el año 2018 (Reporte Inmobiliario, 2019). Los precios de los inmuebles, al estar expresados en dólares, mientras que los alquileres lo estaban en pesos, no pudieron moverse con la velocidad que lo hizo dicha moneda a partir de la devaluación [5]. Este desequilibrio entre precios estables en dólares y bajos alquileres medidos en dicha moneda hizo notoria la pérdida de la rentabilidad.

Respecto a la gestión de ciudades y la vivienda, tanto los gobiernos locales como los provinciales y el gobierno central, desempeñan un papel fundamental en la adopción de este modelo financiarizado de la política habitacional, exponiendo la producción del espacio urbano a las expectativas de rentabilidad, bajo un ritmo de mayor frecuencia y de mayor volumen. Tal ritmo lo administran a través de reiterados cambios en las normativas constructivas y en el aumento de densidades de áreas urbanas, así como a través de su extensión o flexibilizatión. Estas regulaciones se centran, principalmente, en liberar tierras para la urbanización y desregular las normas de construcción, tamaño y calidad de la vivienda, desatendiendo formas alternativas de producción habitacional. Un ejemplo de ello es el código de edificación (Ley 6100) de la Ciudad de Buenos Aires, que entró en vigencia el 1° de enero 2019, permitiendo una superficie mínima de las unidades residenciales de 18m2, más 2.5m2 correspondientes al baño. Por su parte, en la ciudad de La Plata, se modificó la normativa que establece los usos del suelo y densidades constructivas tanto en el año 2000 como el 2010 aumentando, en ambos casos, densidades constructivas y extendiendo las zonas urbanas sobre áreas periurbanas o rurales (Losano, 2017) [6].

Los Créditos Hipotecarios Ajustados por Inflación

Ante el contexto descrito, en Argentina se fueron creando las condiciones materiales y simbólicas para la marginalización y la situación de desventaja de cada vez más amplios sectores de la población para desenvolverse en el mercado inmobiliario [7] y con un sector de la construcción casi paralizado (Indicador sintético de la actividad de la construcción 2012-2020, INDEC). Fue entonces cuando se implementaron, en abril del 2016, los créditos UVA.

Estos créditos, como se mencionó, tienen un mecanismo de ajuste mensual por inflación. También se adiciona una tasa de interés como ganancia de la entidad prestable la cual, al momento de su lanzamiento, variaba del 3.5% al 5.5% anual, según el banco y si se es cliente o no de él, llegando a 7.9% en el año 2019. Este mecanismo permite fijar la ganancia de las entidades financieras mediante esa tasa de interés y no trasladarlo a las cuotas iniciales que deben pagar los tomadores de créditos, por lo cual, al comienzo, son cuotas más baratas que los créditos de tasas fijas.

La fuerte demanda por los créditos UVA en sus primeros dos años se podría explicar por varios factores:

Hasta diciembre de 2015 las ofertas de crédito hipotecario eran muy limitadas y con fuertes requisitos

Había una demanda insatisfecha, pues una gran cantidad de personas que querían acceder a la vivienda propia no tenían forma de lograrlo, por no poder acceder a un crédito hipotecario (que es para muchos la única forma factible para acceder a su vivienda)

Teniendo en cuenta el punto anterior, había un incentivo importante para arriesgarse a tomar un crédito, ya que los alquileres presentaban valores similares a las cuotas de los créditos UVA

Tan alta fue la demanda que dejaron de ofrecer créditos de tasa fija y quedaron como única opción estos tipos de créditos. En cuanto a la evolución de las variables que inciden en el indicador de acceso al crédito [8], el incremento de las cuotas crediticias estuvo impulsado fuertemente por el alza del tipo de cambio y, en menor medida, por la valorización del inmueble en dólares.

Sin embargo, la recesión que inició en 2018, la aceleración en los precios y el escenario pesimista que se generalizó, rápidamente invirtieron el flujo, y comenzó un último proceso contractivo a partir de abril del 2018, llegando a diciembre a solo $ 2.7 mil millones otorgados en créditos UVA, en contraste del máximo otorgado en marzo del mismo año de 14 mil millones de pesos (BCRA). Es decir, hubo un retroceso del 80.7%.

En años anteriores, la demanda de inmuebles con fines rentísticos, cuyos precios están fijados en dólares, hizo difícil alcanzar una vivienda a los hogares cuyos salarios eran en pesos. En estos últimos años, tal dificultad ha incrementado como consecuencia de una fuerte devaluación de la moneda local, volviendo a restringir el acceso a la vivienda a cuantiosos hogares, sin asumir una deuda que se hace cada vez más difícil de saldar. Estas dos cuestiones hicieron fracasar los créditos UVA tanto en su objetivo de acceder a la vivienda como de reactivar el sector de la construcción.

En la actualidad, diversos entrevistados del Colectivo Nacional Hipotecados UVA Autoconvocados afirman que no se modifica absolutamente nada en el crédito. Tanto el capital como la cuota se siguen ajustando por inflación. Han sido "víctimas de una gran estafa por publicidad fraudulenta al afirmar que la cuota no podía ser de más del 30% de sus ingresos" (N. Vacarini, entrevista personal, 23 de diciembre de 2019) y hoy las familias pagan el crédito, pero luego no pueden pagar ciertos impuestos ni ciertos servicios.

El Mercado Inmobiliario en La Plata y su Oferta de Vivienda para los Créditos UVA

Es necesario hacer una breve descripción de la ciudad de La Plata y de su periferia, dado que es obligatorio conocer las características del territorio para entender su mercado inmobiliario. La Plata fue construida a fines del siglo XIX para ser capital de la provincia de Buenos Aires. Se la diseñó con un amanzanamiento en cuadrícula y un sistema de avenidas, plazas y parques urbanos distribuidos homogéneamente, conformando un trazado geométrico de aproximadamente 25 kilómetros cuadrados que hoy en día se conoce como casco urbano o casco fundacional. Es aquí donde se encuentran la mayor concentración de la actividad comercial, financiera y administrativa tanto del gobierno provincial como local; "lo que implica 70% de los servicios comerciales, 42% de los equipamientos deportivos y clubes culturales, y 48% de los espacios verdes públicos, todos concentrados en tan solo el 3% de la superficie del partido" (Freaza, Giglio y Aón, 2017, p. 5).

Según los últimos datos disponibles, en este trazado fundacional residen 195,000 personas y 459,000 en su periferia (INDEC, 2010). Así, su aglomerado urbano "se encuentra dividido en el casco urbano (relativamente homogéneo en términos socioeconómicos) y otros 18 centros comunales, muy heterogéneos entre sí y en su composición interna" (Segura, 2012: 110). La expansión urbana se produjo mediante un crecimiento horizontal a partir del centro, con todas sus infraestructuras y servicios, que dio lugar a una periferia cada vez más carente cuanto más lejos del centro se encuentra. A su vez, la periferia de La Plata evidencia peores condiciones socioeconómicas que el casco urbano (INDEC, 2010). Esta segregación urbana se fue dando hacia el sector sudoeste, conurbando pequeñas localidades rurales conectadas por rutas secundarias hacia el interior de la provincia. La expansión hacia el sudeste es la menos extensa, pero tiene una escasa y deficiente infraestructura vial, por lo que es poco poblada. Finalmente, la periferia noroeste se formó por la clase media y media-alta que buscó alejarse del centro por propia elección, dando prioridad a la calidad de vida antes que a la proximidad. Esta periferia noroeste, se encuentra estructurada a partir importantes ejes viales, que ligan a la ciudad de La Plata con Buenos Aires.

Como se analizó en el trabajo precedente, el capital inmobiliario y el sector constructivo en La Plata estaban movilizados principalmente por una demanda especulativa. Según Del Río (2017), estos elementos operan con dos tipos de estrategias: por un lado, la práctica de anticipación de los promotores inmobiliarios que tienen poder de lobby y buscan, a través de la venta anticipada de partes indivisas, fondear el proyecto y transferir el riesgo del proceso de aprobación del loteo que impone la normativa urbana a los usuarios finales. Por otro lado, es posible identificar prácticas inmobiliarias espurias que, aun con conocimiento de la inviabilidad de aprobación de la subdivisión, promueven el 'loteo' con las expectativas de que futuras excepciones normativas regularicen los emprendimientos, constituyendo verdaderas estafas [9]. Esto no es un dato menor al momento de entender la oferta disponible de viviendas en condiciones de ser hipotecadas.

Estas prácticas asociativas entre el capital y el estado han propiciado un modelo de desarrollo urbano donde el mercado inmobiliario es el único promotor en la satisfacción de la necesidad de vivienda, produciendo y orientando la demanda de manera independiente a las necesidades reales. La consecuencia directa ha sido un aumento de los precios de oferta de las propiedades, fomentando así la segregación espacial y residencial para cada vez más residentes (Barakdjian y Losano, 2013; Del Río, 2016 [10]).

Fue en el casco urbano donde se produjo la mayor concentración constructiva, con el 64.9% de la superficie acumulada durante los años 2002-2009, dado que se encuentran los mayores indicadores de edificación. Seguidamente, fue la periferia noroeste, con el 22.6% (en base a Barakdjian y Losano, op. Cit.). Estudios más recientes, en referencia al casco urbano, aseguran

que el incremento del parque habitacional es tres veces mayor que el incremento de la población, lo que arroja un índice de ocupación de 1.85 hab./vivienda, muy por debajo del índice de ocupación del partido (2.55 hab./ vivienda) y del índice provincial (2.91 hab./vivienda). (Freaza et al., 2017, p. 8)

La tendencia no se altera tampoco en la periferia dado que "entre los años 2012 y 2016 es posible observar como el crecimiento de la mancha urbana de La Plata aumentó drásticamente, especialmente en el sector noroeste del partido" (Giglio, Rodríguez Tar-ducci, Cortizo y Frediani, 2019, p. 73).

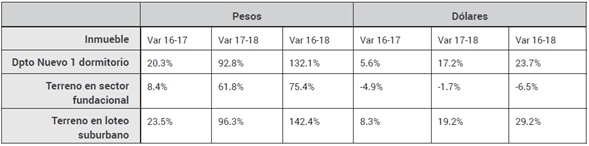

En la Tabla 1 se puede ver la variación de los precios de las propiedades en el período de análisis, se toma un departamento nuevo de un dormitorio tanto en pesos argentinos como en la moneda estadounidense. Los mayores incrementos en pesos se dan entre los años 2017 y 2018 por la fuerte devaluación que se mencionó. Si bien los terrenos en el área fundacional tuvieron una leve baja en dólares, esto se debe a que su demanda es para la construcción de edificios, viéndose esta reducida por el estancamiento de la actividad constructiva. Los mayores incrementos se dieron en los loteos periféricos, como se mencionó, en constante expansión.

Tabla 1 Valor de oferta inmuebles en La Plata correspondiente a los meses de junio de 2016 y junio de 2018

Fuente: Relevamiento propio de portales inmobiliarios SIOC e Inmobusqueda

En el punto siguiente se procederá a estudiar la localización de la oferta de inmuebles en condiciones de ser hipotecados, de acuerdo con el rango de financiación propuesto por los créditos UVA y su distribución en el espacio urbano.

Menos Superficie y más Distancia

Por lo analizado hasta aquí, se puede reconocer el territorio como la materialización del capital financiero en cuestión, ofreciendo posibilidades de rentabilidades futuras. Es el sector inmobiliario el vínculo entre el capital financiero y el territorio. Así, este capital se materializa en el espacio con un sector corporativo de oficinas, shoppings o residencias. Esto produce dinámicas territoriales específicas, jerarquizando diferencialmente el territorio, amplificando los procesos especulativos en algunos lugares o reduciendo las expectativas en otros, condicionando así la oferta y la demanda para los segmentos capaces de adquirir créditos hipotecarios.

De acuerdo al relevamiento de las propiedades en venta en La Plata en junio de 2016, 26 casas ofertadas (4.7%) y 556 departamentos (42.5%) se encontraban en condiciones de ser hipotecadas y con un valor de la propiedad dentro del rango de financiación propuesto por los créditos hipotecarios UVA. Para junio de 2018, había 10 casas ofertadas (0.8%) y 431 departamentos (51.6%) en tales condiciones, por lo cual se tomaron estos últimos tipos de inmuebles como referencia para el análisis.

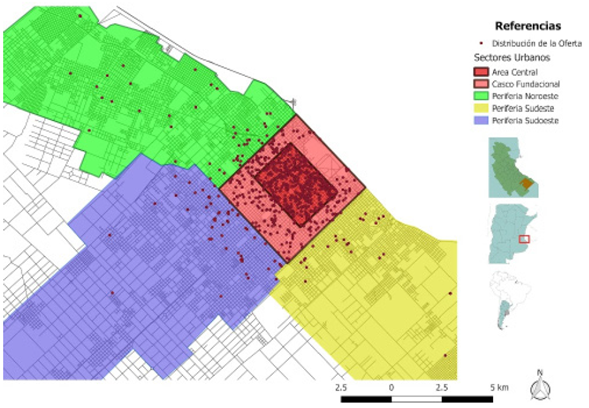

La totalidad de los departamentos en venta se distribuyó mayormente dentro del casco fundacional (88.9%), el cual, como se vio, no presenta disparidades en la calidad de infraestructura, equipamiento, ni diferencias sustanciales en cuanto a las condiciones sociales, a diferencia de las que presentan la periferia consolidada y la suburbana. Por ello, el análisis se centró en dos variables: la distancia al centro del casco fundacional de La Plata y las características de los departamentos ofertados como aptos para los créditos hipotecarios. Dentro de las características de los departamentos se tomó su valor y superficie, para visualizar cómo se distribuyeron en el espacio urbano, que fue dividido por sectores (Mapa 1).

Fuente: Relevamiento propio.

Mapa 1 Distribución de la oferta total relevada de viviendas en el distrito de La Plata.

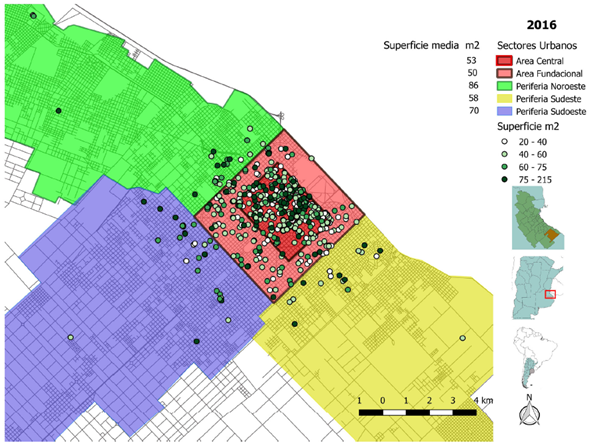

Primeramente, se elaboró una matriz de distancia al centroide del área central del casco fundacional, considerando la oferta de departamentos cuyos valores se encontraban por debajo del monto medio y máximo que otorgaba el Banco Provincia (principal entidad financiera en otorgar estos créditos en la ciudad de La Plata) en los años 2016 y 2018.

De manera general, se clasificó a los que se encontraban por debajo y por encima del valor máximo que permitían los créditos. Para el año 2016, el 88.1% de la oferta entraba en el rango de valor admitido por los créditos, con una superficie media de 50m2. Mientras tanto, el 11.7% de los inmuebles restantes tenían una superficie media de 102m2.

La totalidad de los inmuebles se ubica a una distancia promedio de 1,967 metros del centroide mencionado, mientras que los inmuebles aptos para los créditos de valores medios se ubican a 2,050 metros en promedio, y los de mayor valor a 1,880 metros. Estas diferencias se explican porque los inmuebles, dentro de los valores más altos que admite el crédito UVA, no solo permiten una mayor cercanía al centro, sino también una vivienda de mayor superficie, particularmente en la periferia norte. Por su parte, los que se encuentran en el rango de valores medios, se distribuyen más homogéneamente en el territorio, pero con una reducción notable en cuanto a su superficie, particularmente en el casco fundacional y la periferia sudeste (ver Mapa 2 y Tabla 3).

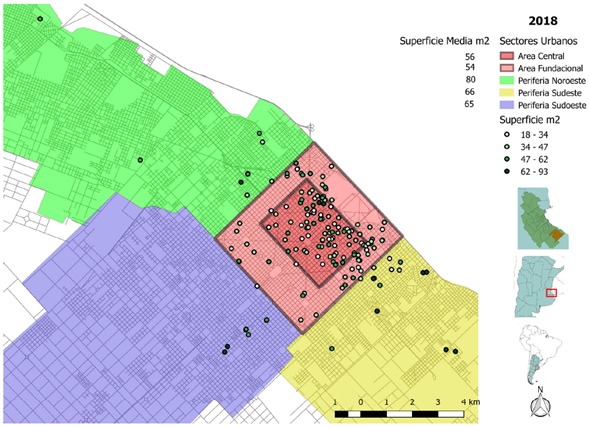

En el año 2018, no solo hubo una menor cantidad de inmuebles ofertados (Mapa 2), sino que tan solo el 39.8% de los mismos entraron en el rango de valor admitido por los créditos, con una superficie media de 43m2, mientras que el 60.2% de los inmuebles restantes tenían una superficie media de 74m2.

Fuente: Relevamiento portales inmobiliarios de La Plata.

Mapa 2 Distribución de los valores de departamentos ofertados en condiciones de ser hipotecados 2016 y 2018.

La distancia promedio del total de la oferta es de 1,908 metros. Aquellas viviendas que se encuentran en los valores máximos que otorgan los bancos se encuentran a 2,020 metros y tienen una superficie de 45m2. Mientras tanto, para los valores medios de los créditos otorgados, las viviendas se ubican a 2,036 metros y son de 37m2, es decir, se encuentran más dispersas y son de menor tamaño. En cuanto a su distribución en la estructura urbana, hay un fuerte predominio en la locación -en el casco histórico- de los inmuebles que pueden ser adquiridos por los tomadores de créditos, y que tienen dimensiones menores a las de aquellas viviendas que se encuentran en los sectores de la periferia. La periferia sudeste ofrece alguna alternativa de adquirir un inmueble con dimensiones mayores a 60m2, mientras que la media es de 37m2 para todo el aglomerado urbano, y de 32m2 para el sector más céntrico. Como se vio, es en este sector de la periferia donde hay mayor carencia social.

Comparando la totalidad de departamentos ofertados para los créditos en los años en cuestión, se aprecia un incremento de la participación de las cantidades de departamentos en el área central del casco fundacional y de la periferia sudeste. Respecto a los valores medios que admiten los créditos, el comportamiento es similar al descrito, pero más evidente, siendo el incremento en el área central y en la periferia SE de 4%. Mientras tanto, la diferencia en cuanto a la distribución territorial de la oferta, cuyos valores son los máximos admitidos por los créditos, es menor en el área central y mayor en el resto del casco fundacional (ver Tabla 2).

Tabla 2 Cantidad de departamentos ofertados según valores máximos admitidos y medios otorgados por los créditos 2016-2018

| TOTAL | MAXIMO VALOR ADMITIDO | VALOR MEDIO OTORGADOS | ||||||

| Sector urbano | jun-16 | jun-18 | Sector urbano | jun-16 | jun-18 | Sector urbano | jun-16 | jun-18 |

| Centro | 63% | 65% | Centro | 62% | 51% | Centro | 53% | 57% |

| Resto Casco | 26% | 23% | Resto Casco | 26% | 43% | Resto Casco | 31% | 27% |

| Periferia N | 4% | 3% | Periferia N | 5% | 2% | Periferia N | 1% | 1% |

| Periferia SO | 5% | 3% | Periferia SO | 7% | 4% | Periferia SO | 6% | 3% |

| Periferia SE | 2% | 3% | Periferia SE | 1% | 15% | Periferia SE | 5% | 9% |

Fuente: Elaboración propia a partir de portales inmobiliarios SIOC e Inmobusqueda y Banco Provincia

Al comparar a nivel general del aglomerado urbano las dimensiones de los departamentos en 2016 y 2018, y considerando la totalidad de la oferta, vemos que hay un incremento de la superficie media ofertada de 3m2. Por el contrario, hay una fuerte reducción de los departamentos aptos para ser adquiridos mediante créditos UVA, a excepción de la periferia sudeste, con altos niveles de carencia socioeconómicas. Incluso en los valores más altos que admiten los créditos, hubo una reducción de la superficie media ofertada de hasta 30m2 en los departamentos disponibles localizados tanto en el resto del casco fundacional como en la periferia norte (Tabla 3 y Mapa 3).

Tabla 3 Superficie mediana (m2) de departamentos ofertados según valores máximos admitidos y medios otorgados por los créditos 2016-2018

| TOTAL | MAXIMO VALOR ADMITIDO | VALOR MEDIO OTORGADOS | ||||||

| Sector urbano | jun-16 | jun-18 | Sector urbano | jun-16 | jun-18 | Sector urbano | jun-16 | jun-18 |

| Centro | 53 | 56 | Centro | 67 | 40 | Centro | 40 | 32 |

| Resto Casco | 50 | 54 | Resto Casco | 70 | 40 | Resto Casco | 44 | 38 |

| Periferia N | 86 | 80 | Periferia N | 85 | 55 | Periferia N | 67 | 60 |

| Periferia SO | 70 | 65 | Periferia SO | 74 | 60 | Periferia SO | 65 | 55 |

| Periferia SE | 58 | 66 | Periferia SE | 55 | 60 | Periferia SE | 53,5 | 60 |

| Total partido | 55 | 58 | Total partido | 70 | 40 | Total partido | 43 | 37 |

Fuente: Elaboración propia a partir de portales inmobiliarios SIOC e Inmobusqueda y Banco Provincia

Fuente: Relevamiento portales inmobiliarios de La Plata.

Mapa 3 Distribución de superficies ofertadas 2016 y 2018.

La reducción de las dimensiones de los inmuebles, la lejanía del área central y el direccionamiento hacia la periferia empobrecida fueron las alternativas que ofreció el mercado para las familias que disponían de estos créditos hipotecarios.

Así, vemos que estos nuevos créditos hipotecarios no solo sofocan los ingresos de las familias, sino que también propician cierto acceso desigual al espacio urbano, a los tiempos y medios para desplazarse. Como se explicó, esos créditos son incapaces de competir con los valores de una vivienda destinada a una demanda dominada por las estrategias de inversiones financieras. Estos créditos UVA resultaron ser un instrumento más de este modelo financiero.

Finalmente, se aprecia cierto ajuste espacial del mercado para créditos UVA, el cual se apoya en la reducción de opciones de las áreas residenciales y en su localización más periférica, implicando más altos costos de transporte y tiempo de desplazamiento. En definitiva, esto es parte del resultado de asegurar la producción del espacio urbano a las expectativas de rentabilidad, impulsando los valores y demandando buenas localizaciones.

Reflexiones finales

Los créditos UVA no lograron resolver el problema de acceso a la vivienda. En realidad, se extrajeron los ahorros -a través de la tasa de interés bancaria y de un mayor endeudamiento de largo plazo dado por la fuerte inflación que incrementó las cuotas- de la población de ingresos medios. El aumento del valor de las cuotas del crédito se volvió mayor que el pago mensual del alquiler, empeorando la situación de estos hogares.

Estos créditos permitieron una mayor renta financiera que la generada por el alquiler de propiedades, pues aseguraron una tasa de 7.9% para los bancos, frente a la 3.5% que generaba el arrendamiento de una vivienda. Fue esta una diferencia que debieron afrontar por treinta años los tomadores de créditos cuando dejaban de ser inquilinos.

Se observa una reducción de la superficie de los inmuebles que pueden ser adquiridos por los créditos UVA, a excepción de la periferia sudeste, la cual posee altos índices de pobreza. Entonces, a las familias que tomaron los créditos, les quedaría por escoger el hacinamiento o una mejor proximidad al área central.