1. INTRODUCCIÓN

En años recientes, las discusiones de política económica han incluido cada vez más los tópicos referentes al correcto ajuste del tipo de cambio y su estabilidad como elementos claves en la economía. En particular, es ampliamente aceptado que los desajustes persistentes del tipo de cambio (sobre o sub-valuaciones) generan severos desequilibrios macroeconómicos que muchas veces conllevan a crisis costosas para las economías. Por lo tanto, cualquier intervención para defender una paridad debe tener en cuenta una aproximación del grado de desajuste del tipo de cambio real.

La economía venezolana no escapa del debate tanto a nivel académico como empresarial en torno a la sobrevaluación de su signo monetario. El objetivo del artículo es el de analizar el nivel de desalineamiento del tipo de cambio real (TCR) en el período 1999-2010, para ello es necesario determinar el tipo de cambio de equilibrio de largo plazo (TCRE) sobre la base de un marco analítico desarrollado bajo el enfoque BEER (Behavioral Equilibrium Exchange Rate) que explica los desvíos de la paridad con base en los llamados “fundamentos económicos”2.

El documento se ha dividido en cinco partes de las cuales esta introducción corresponde a la primera de ellas. En la sección 2 se expone una breve base conceptual y algunos aspectos teóricos citados en la literatura referente al tema, en la sección 3 se describe el comportamiento del TCR en el período de estudio, en la sección 4 se desarrolla la metodología utilizada para evaluar la relación de largo plazo entre el TCR y sus fundamentos y se exponen los resultados de la estimación de la ecuación fundamental del TCR, asimismo se calcula el grado de desalineamiento y las fuentes de variación en el tipo de cambio real. Para terminar, se esbozan las conclusiones en la sección cinco.

2. BASES TEÓRICAS

2.1. El desalineamiento cambiario

El desalineamiento de la tasa de cambio real se refiere a una situación en la cual esta última se desvía de una tasa “ideal” implícita. Se dice que la tasa de cambio está subvaluada cuando está más depreciada que esta tasa “ideal”; en el caso contrario, cuando la tasa corriente está más apreciada que la “ideal” se habla de una tasa de cambio sobrevaluada. De acuerdo a lo planteado por Echavarría, López y Misas (2007) los desalineamientos son utilizados como una herramienta para predecir desplazamientos futuros de la tasa de cambio en el caso de los países que flotan (Goldfajn y Valdés,1999) y para evaluar la necesidad de ajustar la tasa de cambio en países con regímenes menos flexibles. La literatura también sugiere que los desalineamientos pueden tener efectos nocivos sobre el crecimiento y el bienestar (Edwards, 1989a; Milesi-Ferretti, Razin, 1998; Razin y Collins, 1997) y que estos efectos pueden ser de carácter permanente (Cerra y Sweta, 2005).

2.2. El tipo de cambio real de equilibrio y su medición

El concepto de TCRE es sumamente importante, dado que representa una norma contra la cual se evaluarán las fluctuaciones del tipo de cambio real. La teoría de la Paridad del Poder adquisitivo (PPA) ya vislumbrada en los planteamientos de David Ricardo, no fue dada a conocer sino hasta 1916 por el economista sueco Gustav Cassel, quien junto con otros defensores de esta tesis plantea que en el largo plazo, el precio de la divisa tiende al de la PPA.

El tipo de cambio debía fluctuar de forma tal que contrarreste los movimientos de las tasas de inflación relativa de las diferentes monedas. En este sentido, la PPA se convirtió en una primera medida del TCRE. Sin embargo, la PPA presenta problemas no sólo teóricos sino también empíricos. En primer lugar, la PPA sólo toma en cuenta la parte monetaria de las fluctuaciones del tipo de cambio, el cual también puede variar por factores reales, tales como los términos de intercambio, variaciones de productividad o de los flujos de capital. Segundo, a pesar de cierto progreso alentador en la literatura empírica, la PPA como teoría del TCRE en el mediano y largo plazo está aún lejos de ser validada. Cabe destacar que una de las explicaciones más populares de las desviaciones significativas y persistentes de la PPA es la existencia de bienes no transables. La incapacidad de la PPA para pronosticar el nivel de equilibrio del tipo de cambio real en el mediano y largo plazo, dio lugar a teorías alternativas del TCRE. Calderón (2004).

Debido a las críticas recibidas surgió una segunda corriente que supone que la tasa de cambio de equilibrio varía en el tiempo, y se puede especificar como una función de los valores sostenibles de los fundamentos económicos. Su cálculo permite responder preguntas como: ¿Cuál es aquella tasa de cambio que resulta al remover los elementos especulativos y cíclicos? ¿Qué varía con los fundamentos exógenos y con los cambios en variables endógenas? En este contexto, aparecen teorías vinculadas a modelos estructurales donde el TCRE es compatible con el equilibrio interno y externo de la economía. De esta nueva concepción resultan diversas alternativas para estimar el TCRE, tal como se detalla en Ferreyra y Herrada (2003). Una de estas fue el BEER (“Behavioural Effective Exchange Rate” o Modelo de Comportamiento del TCR) que relaciona directamente el TCR con sus fundamentos, metodología que se encuentra explicada en Clark y MacDonald (1998).

La inclusión de los fundamentos para la determinación del tipo de cambio mejoró el entendimiento de su trayectoria. Sin embargo surgió una corriente liderada por Williamson (1994) donde se precisa que la tasa de equilibrio en la economía se define como la consistente con un balance macroeconómico dado por el equilibrio interno (pleno empleo y baja inflación) y equilibrio externo (cuenta corriente sostenible). Este enfoque de equilibrio tiene dos componentes principales a partir de los cuales se realiza la estimación del tipo de cambio real de equilibrio: 1) una cuenta corriente estructural basada en las elasticidades de comercio internacional 2) una cuenta corriente objetivo, basada en el equilibrio sostenible y consistente en el largo plazo.

3. EL COMPORTAMIENTO DEL TIPO DE CAMBIO REAL EN VENEZUELA

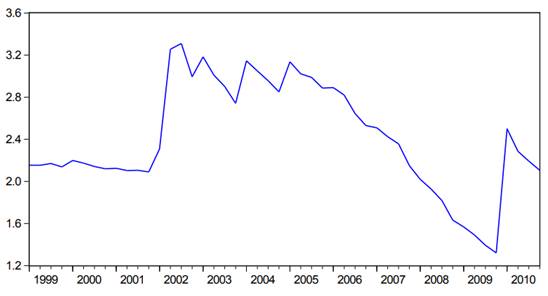

En el Gráfico 1 se puede observar el comportamiento del tipo de cambio real en Venezuela3 para el periodo 1999-2010 gráfico 1. En principio se puede argumentar que se está en presencia de una serie cambiante donde no es posible hablar de un patrón único a lo largo del tiempo. Entre los años 1999 y 2001 se presenta una ligera apreciación cambiaria o real4, producto de devaluaciones nominales por debajo de la inflación y de la pérdida de credibilidad en el sistema de bandas cambiarias (Villegas, 2003).

Fuente: Banco Central de Venezuela (BCV) y cálculos propios (2012).

Gráfico 1 Tipo de Cambio Real en Venezuela

En el año 2002 se experimenta una modificación del régimen cambiario lo que produce una depreciación nominal y real de la moneda, luego entre los años 2003-2005 se denota un movimiento hacia la depreciación cambiaria5, para luego marcar nuevamente una tendencia hacia la apreciación del TCR desde el año 2005 hasta finales de 2009 debido fundamentalmente al diferencial positivo de precios, es decir, una mayor tasa de inflación interna con respecto a la de los principales socios comerciales. En el año 2010 se experimenta una devaluación nominal de la moneda nacional que se refleja en el aumento del TCR.

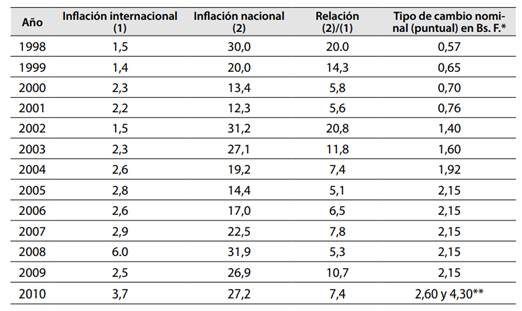

Las tendencias hacia la apreciación real se deben principalmente al diferencial positivo de precios, es decir, una mayor tasa de inflación interna con respecto a la de los principales socios comerciales (tabla 1).El comportamiento de la inflación registra durante todo el período índices de dos dígitos, superiores al promedio internacional.

Tabla 1. INFLACIÓN (VARIACIONES ANUALES) Y TIPO DE CAMBIO

Fuente: 1 y 2 Maza (2009), BCV y cálculos propios (2012).

* El tipo de cambio nominal esta reexpresado a la escala monetaria vigente a partir del año 2008.

** Tipo de cambio dual dependiendo de ciertos rubros, para mayores detalles véase BCV (2011).

Siguiendo a Caputo, Núñez y Valdés (2008), dado que el TCR es una variable altamente endógena, el vínculo que este indicador tiene con la competitividad no es mecánico. En particular, algunos de los elementos que determinan cambios en la competitividad como son los cambios en la productividad relativa entre países, tienen efectos sobre el TCR. Es decir, si el país es más competitivo porque es más eficiente, es posible que estos aumentos de productividad se traspasen, en parte, a aumentos de salarios y precios, y por lo tanto se traduzcan en caídas del TCR. Así la competitividad puede aumentar y al mismo tiempo, el TCR apreciarse. Por lo tanto es muy importante identificar cuáles son los elementos que están detrás de los movimientos del TCR.

4. ESTRATEGIA EMPÍRICA Y ANÁLISIS ECONOMÉTRICO

La mayoría de los modelos de una sola ecuación siguen un método de tres pasos para estimar el TCRE Baffes, Elbadawi y O’Connell (1999) y evaluar la desalineación del TCR observado. A la luz del marco conceptual y empírico adoptado, se planteó el siguiente modelo econométrico para el TCRE:

Donde  es el vector de valores permanentes o de estado estacionario de los fundamentos y es el vector de parámetros que determinan la magnitud y dirección en la cual los fundamentos influyen sobre el TCRE. Para calcular el TCRE es necesario estimar el vector de los parámetros de interés de largo plazo, y seleccionar un conjunto de valores permanentes para los fundamentos del TCRE.

es el vector de valores permanentes o de estado estacionario de los fundamentos y es el vector de parámetros que determinan la magnitud y dirección en la cual los fundamentos influyen sobre el TCRE. Para calcular el TCRE es necesario estimar el vector de los parámetros de interés de largo plazo, y seleccionar un conjunto de valores permanentes para los fundamentos del TCRE.

Para la estimación del TCRE, se utilizará un modelo con variables en niveles siempre y cuando estas sean I (1), es decir, que contengan una raíz unitaria (No estacionarias), luego se verificará que los residuos de este modelo (o ecuación) sean estacionarios, de manera que exista una relación de cointegración entre las variables explicativas (fundamentales) y el TCR (Procedimiento Engle y Granger, 1987) “Ecuación de largo plazo o regresión de cointegración”.

Posteriormente, en caso de que dichos residuos sean efectivamente estacionarios (condición necesaria), se procederá a estimar un modelo de corrección de errores (MCE) uniecuacional con las variables en primeras diferencias (Estacionarias) e incorporando los residuos rezagados un período (t-1) en la ecuación (ERROR_COINT1(-1)) que representa la velocidad de convergencia o de ajuste entre el corto y el largo plazo. Finalmente una vez estimados ambos modelos (de largo y corto plazo) se procederá a estimar el TCRE y sus fundamentos de largo plazo, utilizando los coeficientes estimados en la regresión de cointegración y empleando los valores tendenciales de largo plazo de los fundamentos aproximados por el filtro de Hodrick-Prescott.

4.1. El modelo de largo plazo (modelo de fundamentales del tipo de cambio real de equilibrio)

Siguiendo a Coeymans (2008), la estrategia de selección del modelo fue a partir de la estimación de una ecuación lo más general posible que incluyó variables como la balanza comercial, entrada de capitales, inversión extranjera directa en el país, precio del petróleo, saldo en la balanza de cuenta corriente, y luego se aplicó un proceso de reducción de parámetros mediante los test de significancia. Las estimaciones se realizaron durante el período 1999:Q1-2010:Q4 con información estadística de periodicidad trimestral.

Cabe destacar, que las variables que presentaron un mejor ajuste fueron: flujo de capital, gasto público como porcentaje del Producto Interno Bruto (PIB), grado de apertura de la economía, términos de intercambio y productividad agregada6.

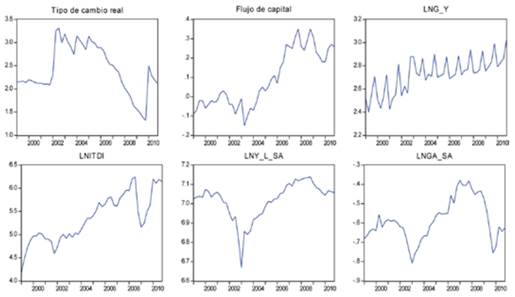

En este sentido, en el gráfico 2, se presenta la evolución temporal de las series, allí se puede apreciar que las mismas exhiben tendencias que sugieren, probablemente, la ausencia de estacionariedad. Unos de los aspectos fundamentales que debe analizarse antes de intentar realizar una estimación es determinar el orden de integración de las variables, ya que regresiones efectuadas entre variables no estacionarias podrían llevar a resultados espurios7, a menos que las mismas se encuentren cointegradas. Por lo tanto, se realizaron las pruebas de raíces unitarias convencionales para todas las variables que intervienen en el modelo, dada la metodología empleada.

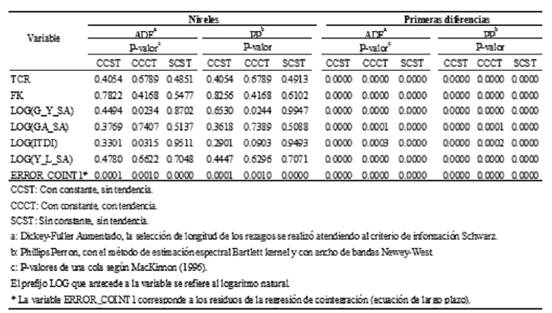

En este estudio se utilizaron las pruebas Dickey-Fuller Aumentada (ADF) y Phillips Perron (PP) en las cuales se contrasta la hipótesis nula de raíz unitaria con la hipótesis alternativa de estacionariedad. Los test fueron aplicados a las series expresadas tanto en niveles como en primeras diferencias, y a los residuos de la regresión de cointegración (ERROR_COINT1 que se presentan más adelante), tal como se puede apreciar en el cuadro 1 se puede concluir que todas las series en niveles, según las pruebas8, fueron integradas de orden I(1), mientras que los residuos de la regresión de cointegración fueron estacionarios en niveles. Dado que todas las variables del modelo son integradas del mismo orden podemos verificar si estas se hallan cointegradas, según el procedimiento en dos etapas de Engle y Granger (1987).

Fuente: BCV, INE, cálculos y elaboración propia (2012).

Grafico 2 COMPORTAMIENTO TEMPORAL DE LAS VARIABLES DEL ESTUDIO

Cuadro 1 PRUEBAS DE RAÍCES UNITARIAS

Fuente: Elaboración propia sobre la base del Eviews 6.0 (2012).

La posible cointegración entre el TCR y sus fundamentos surge entonces como una propiedad deseable de las series por dos motivos: primero, si se encuentran cointegradas podrán efectuarse estimaciones e inferencias consistentes mediante técnicas de regresión; y segundo, la cointegración de las series permitiría concluir que existe una relación de largo plazo entre el TCR y sus fundamentos.

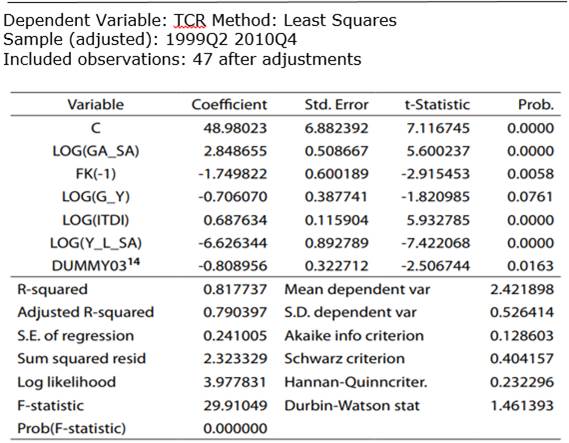

En este sentido, en el cuadro 2 se presentan los resultados del modelo (ecuación de largo plazo o regresión de cointegración) utilizando Mínimos Cuadrados Ordinarios (MCO) como método de estimación. En términos generales, se puede decir que los resultados fueron estadísticamente aceptables, en el sentido que se respetaron (y se cumplieron) los supuestos del modelo de regresión clásico y de MCO9.

En efecto, de los resultados se desprenden las siguientes interpretaciones:

C(2)*LOG(GA_SA): el coeficiente de la variable que mide el grado de apertura de la economía es positivo, lo cual apoya la noción de que reformas estructurales orientadas a lograr un mayor grado de apertura comercial tendrán un efecto positivo, ceteris paribus, sobre la competitividad de la economía, depreciando el tipo de cambio real en 0,028410 puntos.

C(3)*FK(-1): aumentos en los flujos de capital rezagados en un periodo aprecian, ceteris paribus, el tipo de cambio real. El efecto de los flujos de capital estimado indirectamente a partir de la magnitud del déficit comercial relativo al PIB pudo ser captado adecuadamente, de acuerdo a lo esperado a priori, el coeficiente de esta variable es negativo. Ello determina que un incremento de los influjos de capital aumenta la absorción doméstica, la cual se dirigiría principalmente a no transables, apreciando el TCR tal como señala la literatura estándar.

C(4)*LOG(G_Y): incrementos en la absorción fiscal aprecian el tipo de cambio real (un aumento de 1 punto porcentual en dicha absorción reduce el tipo de cambio real en 0,0071 puntos). Como se supone que el gasto fiscal es relativamente intensivo en bienes no transables, cuando estos se incrementan presionan sus precios y reducen el tipo de cambio real.

C(5)*LOG(ITDI): en cuanto a los términos de intercambio, el signo del coeficiente resultó positivo. Lo que significa que un shock positivo de términos de intercambio eleva el TCR, mientras que una caída lo aprecia. Cuantificando el efecto de IDTI sobre el TCRE, una mejora en términos del intercambio de un 1% implicaría una depreciación de alrededor de 0,00687 puntos del tipo de cambio real de equilibrio y viceversa.

C(6)*LOG(Y_L_SA): un aumento en la productividad agregada aprecia el tipo de cambio real (un incremento 1 punto porcentual en esta razón reduce el tipo de cambio real en 0,0662 puntos). Como se supone que el producto por población ocupada puede ser una proxy de la productividad total de factores (PTF), cuanto mayor es dicho producto, más alta tiende a ser la PTF. El resultado está de acuerdo con el Efecto Balassa-Samuelson, según el cual países con más rápido crecimiento de la PTF, en comparación con sus socios comerciales, tienden a la apreciación real (Ferreyra y Herrada, Op. cit 2003).

4.2. El modelo de corrección de errores

Tal como se mencionó anteriormente una vez estimada la ecuación de largo plazo en niveles, se puede estimar un Modelo de Corrección de Errores (MCE) utilizando las variables en primeras diferencias (Estacionarias) y los residuos (ERROR_COINT1) en niveles, siempre y cuando éstos sean estacionarios (ver cuadro 1),en la regresión de cointegración (cuadro 2). En este sentido, se utilizaron los residuos rezagado un período (ERROR_COINT1 (-1)),Ut-1, de dicha ecuación, el cual representará en el MCE la velocidad de convergencia o ajuste entre el corto y largo plazo11, dicho modelo se presenta en el cuadro 3.

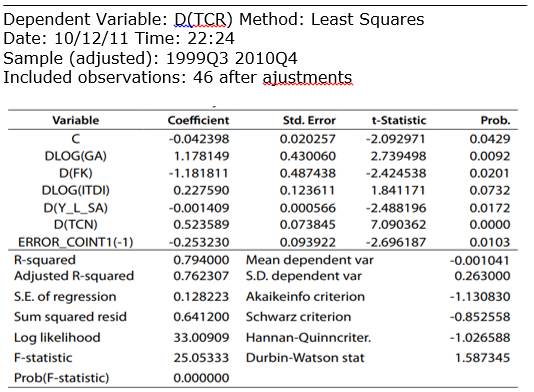

Cuadro 3 MODELO DE CORRECCIÓN DE ERRORES (MCE)

Fuente: Elaboración propia sobre la base del Eviews 6.0 (2012)

El término -0.253230 (Ut-1) es el mecanismo de corrección de errores. El signo negativo actúa para reducir el desequilibrio en el próximo período, en nuestro caso, trimestralmente. En efecto, si las variables están en desequilibrio en el período t-1, entonces el MCE actúa para restaurar las variables gradualmente hacia el equilibrio en el período t, o en el futuro.

Desde un punto de vista económico, el modelo estimado presenta un resultado, relativamente, satisfactorio con un 79% de bondad de ajuste con las variables en primeras diferencias. Los coeficientes obtenidos tienen, en todos los casos, signos consistentes con aquellos estimados para el largo plazo y una significación estadística a nivel individual (coeficientes estimados) del 5%, excepto por DLOG (ITDI) que es significativo al 10%.

La dinámica de corto plazo del TCR está influida por, el efecto Balassa- Samuelson, los términos de intercambio, la apertura, los cambios en el tipo de cambio nominal y los flujos de capitales. Asimismo, según las pruebas ADF y PP y de la inspección visual del correlograma de los residuos en niveles se rechazó la Ho: de presencia de raíz unitaria, por lo que la evidencia disponible sugiere que los residuos del MCE son estacionarios.

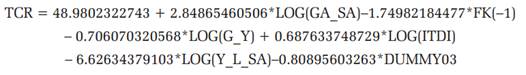

4.3. Estimación del tipo de cambio de equilibrio

Una vez estimados la ecuación de largo plazo o regresión de cointegración y el MCE, se procede ahora a la estimación del tipo de cambio real de equilibrio utilizando los coeficientes estimados previamente, en la regresión de cointegración (ecuación de largo plazo) en conjunto con los valores tendenciales de largo plazo, aproximados por el filtro Hodrick-Prescott, de las variables fundamentales (las regresoras del modelo). La ecuación a estimar basada en los fundamentos a largo plazo sería:

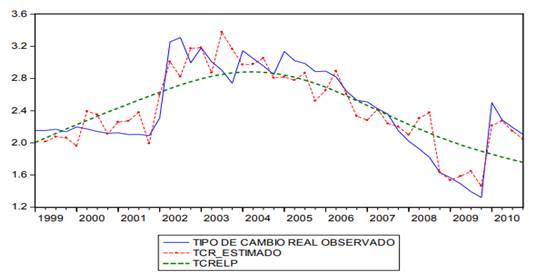

En este sentido, al sustituir los valores tendenciales de largo plazo de los fundamentos en la ecuación (2) y estimar la serie durante el período de estudio se obtienen el TCR de equilibrio de largo plazo (TCRELP). En el gráfico 3 se presenta el comportamiento temporal del TCR observado, del TCR estimado a través de sus fundamentos, y del TCRELP.

Gráfico 3 COMPORTAMIENTO EVOLUTIVO DEL TIPO DE CAMBIO REAL OBSERVADO, ESTIMADO Y DE EQUILIBRIO DE LARGO PLAZO

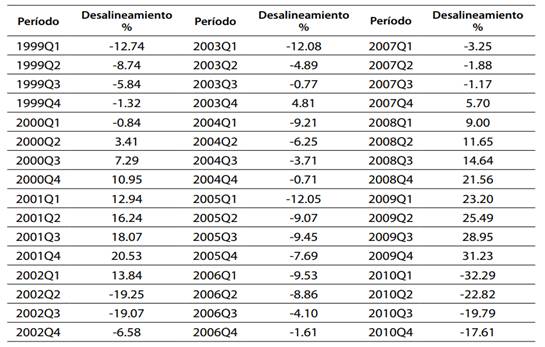

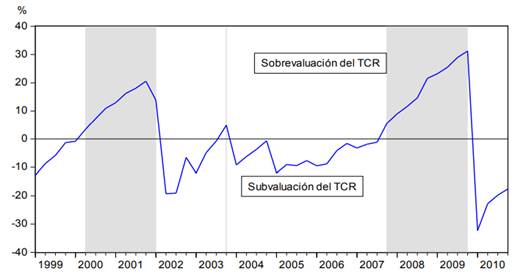

El desalineamiento se calcula a partir de los valores de equilibrio de largo plazo del TCR en la ecuación 2 (ver gráfico 4). Observando dicho gráfico, se puede apreciar que si el valor del desalineamiento se sitúa por encima de cero (0) nos indica que el TCR está sobrevaluado con respecto a su valor de equilibrio (área sombreada) y cuando se ubica por debajo de cero el TCR esta subvaluado con respecto a su valor de equilibrio.

Fuente: Cálculos propios (2012).

Gráfico 4 GRADO DE DESALINEAMIENTO DEL TIPO DE CAMBIO REAL EN VENEZUELA

Del análisis precedente se pueden resaltar los periodos y el grado de desajustes cambiarios (desalineamiento) durante el período de estudio, los cuales se muestran en la tabla 2.

En este orden de ideas, y considerando que se puede clasificar a un desajuste como significativo cuando el desvío supere la banda de 10 puntos porcentuales (Edward, 1989a, 1989b), se puede señalar que en el primer período entre el cuarto trimestre del 2000 y finales del 2001 se encuentra el desvío de mayor magnitud ya que alcanza el 20% de sobrevaluación del TCR.

De los resultados obtenidos se pueden agregar los siguientes comentarios: Tras la adopción del sistema de bandas cambiarias en julio de 1996, la política antiinflacionaria se sustentó esencialmente en la estabilidad del tipo de cambio, con mayor énfasis entre febrero de 1999 y febrero de 2002. El gasto gubernamental mostró un papel activo como propulsor de la demanda, en este período se acentúan las condiciones de pérdida de competitividad, la filtración hacia el exterior de la corriente de demanda que el mayor gasto propiciaba debilitó el efecto multiplicador que pudo tener la ampliación de las erogaciones tanto del Gobierno como del sector privado (Guerra, 2003).

Es importante destacar, sin embargo, que desde el segundo semestre de 2000 se observó que el ritmo al cual disminuía la inflación era cada vez menor, lo que sugería que el anclaje del tipo de cambio como instrumento contra la inflación se estaba agotando. Señala el mismo autor que tal des- gaste obedecía al hecho de que existían expectativas de depreciación que se gestaron producto de una política fiscal que era inconsistente con la política cambiaria que procuraba mantener la estabilidad del tipo de cambio.

Los fundamentos económicos reportaron el siguiente comportamiento: caída de los términos de intercambio en el año 2001 (año de mayor porcentaje de sobrevaluación)12, de la apertura, y mayor relación en el término de los flujos de capital, por otra parte la tendencia hacia la baja productividad presionaba hacia una depreciación real.

El segundo período resaltado como de subvaluación del TCR con respecto al equilibrio abarca el abandono del sistema de bandas de flotación. El porcentaje de subvaluación más significativo en el período se ubica en el año 2002 e inicios del 2003, específicamente el segundo y tercer trimestre de 2002 con 19,25 y 19,07 de porcentaje de subvaluación.

El 2002 resultó un año particularmente complejo, tanto por lo que se refiere al encuadre de las políticas en el marco institucional prevaleciente, como por lo que atañe a la flexibilidad con la cual debieron éstas ser dotadas para enfrentar las restricciones derivadas de desequilibrios macroeconómicos preexistentes y de elementos extraeconómicos que afectaron profundamente el desenvolvimiento de las principales variables objetivo (BCV, 2002). En varias oportunidades, el enfoque y el alcance de las políticas económicas debieron ser sustituidos o redimensionados, según el caso, en respuesta a los cambios en el entorno, especialmente en materia de políticas cambiaria, monetaria y fiscal.

Como resultado de la notable presión sobre el mercado cambiario evidenciada desde agosto de 2001, el comienzo del año 2002 estuvo signado por el final del esquema de bandas, que había estado vigente desde 1996. A fin de mantener tal esquema, que había resultado exitoso en términos del control de la inflación, el BCV agotó las opciones disponibles, como lo son las intervenciones en el mercado cambiario y la redefinición de los parámetros de la banda. Ello sin embargo, no redundó en una estabilización del mercado cambiario (BCV, 2002).

En este contexto, la prioridad de la política cambiaria pasó a ser la protección de las reservas internacionales y la estabilización del sector externo, por lo cual, de entre las distintas opciones que se consideraron para sustituir al régimen de bandas, se seleccionó el esquema de flotación. El cambio de régimen fue anunciado el 12 de febrero, junto con una serie de medidas de política fiscal encaminadas a procurar un anclaje a los precios, distinto al de tipo de cambio nominal.

Además del objetivo de proteger las reservas internacionales, el BCV adoptó un mecanismo operativo caracterizado por la fijación de un monto diario de suministro de divisas al mercado, a ser distribuido por medio de tres subastas diarias de “sobre cerrado de primer precio”. La determinación del monto del suministro así como los recursos para posibles intervenciones, provenían de la armonización de las necesidades reales de la economía y de los flujos de divisas provenientes de Petróleos de Venezuela (Pdvsa), con el objetivo de reservas internacionales (BCV,2002).

Adicionalmente, el BCV se reservó la potestad de moderar volatilidades excesivas mediante intervenciones discrecionales. De igual manera, se estableció un monto máximo a ser adjudicado por operador y se mantuvo en vigencia una serie de regulaciones aplicadas durante el régimen de bandas a los fines de reducir la volatilidad.

El comportamiento del tipo de cambio durante el período de flotación sugiere la presencia de una tendencia alcista acompañada de una volatilidad relativamente elevada. El período comprendido entre enero y la primera mitad del mes de febrero, se caracterizó por una inestabilidad creciente del mercado cambiario estimulada por la percepción de los agentes económicos acerca de la posibilidad de que el esquema de bandas vigente experimentara modificación. Ciertamente, entre febrero de 2002 y enero de 2003, el tipo de cambio nominal acumuló una depreciación de 87% acompañado de volatilidades con tendencia a disminuir hasta septiembre de 2002 para luego, a partir de octubre, volver a aumentar (BCV, 2002).

Por tanto, se puede colegir de la experiencia de la flotación cambiaria que las fuerzas que provocaron su abandono no residieron en el sistema mismo, sino más bien en el desmejoramiento generalizado de la situación económica y en la crisis política que se intensificó a partir del 11 de abril de 2002.

Durante la primera parte de diciembre de 2002 el BCV hizo un esfuerzo para evitar que la crisis política se tradujera en una acentuación de la volatilidad del tipo de cambio para lo cual intensificó su intervención a través de la mesa de cambio. Con la exacerbación de la conflictividad política en la segunda mitad de diciembre y en enero de 2003 en un entorno en el cual las exportaciones petroleras descendieron abruptamente, las reservas internacionales experimentaron una significativa disminución, lo que acentuó la tendencia a la depreciación del tipo de cambio y su volatilidad (BCV,2002). En el año 2003 se impone el control de cambios, en términos del grado de desalineamiento se observa en la tabla 2 una disminución en el ritmo de la subvaluación en ese año, por otra parte la gestión fiscal se caracterizó por una gestión expansiva del gasto (BCV, 2003).

A partir del año 2004 se experimentan mejoras en los precios de los términos de intercambio lo que también incide en la mayor depreciación del TCR dado el efecto sustitución intratemporal, por otra parte, el comportamiento de la mayor productividad agregada, gasto público e influjos de capitales reclamaban una mayor apreciación real que se hizo inminente hasta finales de año. Es de hacer notar que en el año 2005 el tipo de cambio nominal fue ajustado en 12,0% en el mes de marzo, por lo cual la nueva paridad se elevó a Bs.F./US$ 2,1446 para la compra y Bs.F./US$ 2,1500 para la venta y el pago de la deuda pública externa. Desde 2005 hasta el tercer trimestre de 2007 la tendencia a la subvaluación se mantiene pero su magnitud no es significativa.

En el tercer período comprendido entre el cuarto trimestre de 2007 y finales del 2009 vuelve a mostrarse el TCR sobrevaluado, siendo su punto más alto en el último trimestre de 2009 con un porcentaje de sobrevaluación del 31,23%, es de recordar que el mercado petrolero mundial comenzó a verse seriamente afectado por las secuelas de la crisis económica global. Es importante recalcar que la fijación del tipo de cambio nominal se ha traducido en un significativo diferencial entre las tasas de cambio del mercado oficial y el resultante de las transacciones financieras (paralelo).

La situación descrita sucede a pesar de la intervención del gobierno en ese mercado mediante la adjudicación de notas estructuradas y más recientemente a través de la venta de divisas por parte de filiales de Pdvsa. Con todo, esa brecha supera el 100% y refleja las expectativas de depreciación del Bolívar. De esta forma, se ha conformado, en los hechos, un sistema de cambio dual con dos tasas de cambio claramente identificadas, pero sin la transparencia y ventajas que reporta ese esquema cambiario cuando el mismo se oficializa (Levy, 2009) 13.

Con respecto a los fundamentos se observa una caída en los términos de intercambio, un menor grado de apertura que explican la sobrevaluación del TCR, por otra parte el menor gasto público, menor productividad agregada acentuaban la tendencia hacia la depreciación del tipo de cambio de equilibrio.

En el cuarto período se observa una subvaluación real, producto de una devaluación nominal del bolívar; el BCV, en coordinación con el Ejecutivo Nacional, realizó ajustes al esquema cambiario vigente desde 2003. A comienzos de año, se implementó un régimen dual, en sustitución de una paridad única oficial, el mayor porcentaje de subvaluación (32,29 %) se alcanzó en el primer período de 2010 hasta ubicarse en 18% al final del año. Con relación a los fundamentos se experimentó un aumento en la relación de los términos de intercambio y en el grado de apertura que acentuaban una tendencia a la depreciación del tipo de cambio real, y la mejora en los influjos de capitales, gasto público y productividad agregada requerían de una mayor apreciación real.

5. CONCLUSIONES

El debate académico y empresarial ha girado en torno a la sobrevaluación de nuestro signo monetario, por lo que esta investigación se propuso la estimación del tipo de cambio real de equilibrio en Venezuela para el período 1999-2010 con datos de periodicidad trimestral a través de un modelo de cointegración y un MCE con MCO.

Se utilizó un modelo analítico basado en el enfoque BEER que explica los desvíos de la paridad con base en los llamados “fundamentos económicos”. Para calcular el tipo de cambio real de equilibrio se utilizaron los coeficientes estimados de la ecuación de cointegración y los valores tendenciales de las respectivas variables fundamentales aproximadas por el filtro de Hodrick y Prescott.

Los resultados sugieren que en Venezuela en el período estudiado han existido lapsos temporales de desalineación del tipo de cambio real, en ambas direcciones, (sobrevaluaciones y subvaluaciones). Sin embargo, la tendencia del tipo de cambio real es a no regresar a su nivel de equilibrio de largo plazo, por lo que las desviaciones fueron permanentes, lo cual confirma la inexistencia de una relación empírica con la teoría de la paridad del poder de compra. Este resultado está en línea con los hallazgos de Edwards y Savastano (1999) quienes afirman que los estudios recientes sobre el tipo de cambio real en América Latina no respaldan la hipótesis de Paridad del Poder Adquisitivo, lo que sugiere que existen variables que apartan al tipo de cambio real observado de manera permanente de algún nivel constante o, desde otra óptica, que los ajustes del tipo de cambio nominal no se corresponden en el tiempo con los diferenciales de inflación del país y sus socios comerciales.

Las salidas netas de capital, la inflación persistente, la caída de la inversión neta y la existencia de un mercado paralelo;, son aspectos que en la coyuntura estudiada pudieran haber jugado un papel en contra de la credibilidad de la política económica y de la formación de expectativas en el desenvolvimiento de nuestro signo monetario.

En cuanto a los resultados del modelo, las regresiones de cointegración corroboran la predicción teórica, todas las estimaciones del largo plazo tienen los signos esperados y son estadísticamente significativos a niveles de confianza convencionales. De lo anterior se desprende que el modelo cumple con las características descriptivas y funcionales básicas buscadas al inicio de esta investigación.

Entre los principales resultados reportados para el modelo, se tienen que: existe una relación de largo plazo entre el tipo de cambio real y la productividad agregada desestacionalizada, los términos de intercambio, el gasto público como porcentaje del PIB desestacionalizado, el grado de apertura de la economía y los flujos de capitales.

La productividad agregada desestacionalizada está asociada con el tipo de cambio real, siguiendo la hipótesis del efecto Balassa-Samuelson. Mejoras en la razón de productividad en Venezuela podrían generar una apreciación real.

El gasto público como porcentaje del PIB desestacionalizado presenta el signo esperado, es decir un aumento del gasto del gobierno provocaría, ceteris paribus, una apreciación real. El nivel de gasto del gobierno y su composición entre transables y no transables tienden a afectar el comportamiento del TCR. Sin embargo aunque el país no dispone de una discriminación de la serie de gasto del gobierno en transables y no transables, no obstante, se espera que una gran proporción de los gastos del gobierno esté sesgado hacia el sector doméstico, hecho por lo cual se espera que la influencia de esta variable sobre el TCR sea negativa, es decir un fuerte incremento del gasto del gobierno tenderá a apreciar al TCR.

Con respecto a los términos de intercambio, los resultados obtenidos indican que una mejora de ellos lleva a una depreciación del TCR, lo que significa que el efecto sustitución domina al efecto riqueza. En este caso para los países pequeños los precios internacionales están dados, por ende un incremento de la riqueza estaría sesgado hacia el incremento del consumo de los importables, con los que los precios de los no transables deberían disminuir generando una mejora en el nivel del TCR.

Los aumentos en los flujos de capital rezagados un periodo aprecian, ceteris paribus, el tipo de cambio real. El efecto de los flujos de capital estimado indirectamente a partir de la magnitud del déficit comercial relativo al PIB pudo ser captado adecuadamente, de acuerdo a lo esperado, el coeficiente de esta variable es negativo. Ello determina que un incremento de los influjos de capital aumenta la absorción doméstica, la cual se dirigiría principalmente a no transables, apreciando el TCR tal como señala la literatura estándar.