Serviços Personalizados

Journal

Artigo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Acessos

Acessos

Links relacionados

-

Citado por Google

Citado por Google -

Similares em

SciELO

Similares em

SciELO -

Similares em Google

Similares em Google

Compartilhar

Ecos de Economía

versão impressa ISSN 1657-4206

ecos.econ. vol.19 no.40 Medellín jan./jun. 2015

https://doi.org/10.17230/ecos.2015.40.3

RESEARCH ARTICLE

Efectos de las decisiones de política del Banco Central sobre los retornos de la Bolsa de Comercio en Chile

The Effect of Central Bank Policy Decisions on Stock Market Returns in Chile

Andrés A. Acuña**, Cristián F. Pinto***

* El presente artículo es fruto del proyecto del investigación 122417 3/I, financiado por la Dirección de Investigación de la Universidad del Bío-Bío.

** Universidad del Bío-Bío, Concepción, Chile. Correo electrónico: aacunad@ubiobio.cl

*** Universidad del Bío-Bío, Concepción, Chile. Correo electrónico: cpinto@ubiobio.cl

JEL Codes: E52, E58, G14

Received: 15/05/2015 Accepted: 22/05/2015 Published: 30/06/2015

Resumen

Este paper analiza la respuesta de la Bolsa de Comercio a las decisiones que toma el Banco Central de Chile en cuanto a política monetaria. Utilizamos una metodología diseñada para el estudio de eventos poco frecuentes y datos mensuales desde Septiembre de 2001 hasta Diciembre de 2013 con el fin de estimar el efecto de cambios anticipados y no anticipados en la política monetaria chilena sobre la tasa de interés de los retornos de la Bolsa. En contraste con los resultados de investigaciones en la literatura de Estados Unidos, no encontramos evidencia alguna que demuestre que las sorpresas monetarias afectan los retornos chilenos en la Bolsa.

Palabras clave: Estudio de eventos, metas de inflación, política monetaria, retorno accionario, Chile.

Abstract

This paper analyzes the stock-market response to monetary policy decisions made by the Central Bank of Chile. We use a methodology designed for the study of low frequency events and monthly data from September 2001 to December 2013 to estimate the effect of anticipated and unanticipated changes in the Chilean monetary policy interest rate on stock returns. In contrast to the research findings in the literature for the U.S., we find no evidence that monetary surprises affect Chilean stock returns.

Keywords: Event study, inflation targeting, monetary policy, stock returns, Chile.

1 Introducción

Históricamente se ha seguido con interés la relación entre las medidas de política monetaria y los efectos que tienen en los mercados financieros, aun cuando las primeras están orientadas a alcanzar objetivos macroeconómicos no directamente relacionados con los mercados financieros. Se ha observado que analistas y traders intentan anticipar los posibles movimientos que realizará la autoridad monetaria y ajustan sus estrategias y operaciones de mercado de acuerdo con sus previsiones. Las razones de este interés y sus consecuencias para el mercado de valores y la economía real han llamado la atención del mundo académico, el que ha tratado de encontrar explicaciones acerca de los canales de transmisión de la política monetaria hacia el mercado de capitales, en particular del mercado de acciones.

En el caso del mercado chileno, la prensa financiera ha asimilado las prácticas de los países anglosajones e incluye las previsiones sobre las decisiones de política monetaria de manera importante en sus contenidos informativos. Cabe, por tanto, preguntarse hasta qué punto influyen realmente las decisiones del Banco Central en la rentabilidad de la inversión en acciones. Sobre este particular, es necesario también tener presente que el Banco Central de Chile tiene un objetivo monetario explícito, reflejado en el cumplimiento de una meta de inflación expresamente declarada, y los fundamentos de sus medidas de política son exhaustiva y ampliamente difundidos. En este contexto, las intenciones de las decisiones de política monetaria debieran dejar un escaso margen para la sorpresa, y ser si no del todo, altamente predecibles por los agentes económicos.1

El presente trabajo entrega una visión empírica sobre la respuesta de los retornos accionarios a la información de la decisión del Comité de Política Monetaria del Banco Central de Chile. En particular, busca mostrar el efecto de las variaciones anticipadas y no anticipadas de la tasa de política monetaria sobre la rentabilidad del mercado accionario chileno bajo un enfoque de metas de inflación. Para comprobar tal relación se emplea el enfoque de estudio de eventos presentada por Cook y Hahn (1989). Adicionalmente, se intenta optimizar las estimaciones del retorno accionario contrastando distintas variantes del modelo GARCH. Este estudio utiliza como indicador de las expectativas del mercado la Encuesta de Expectativas Económicas, realizada mensualmente a un panel de expertos por el Banco Central de Chile.

El artículo se desarrolla de la siguiente forma: la sección 2 presenta la revisión de la literatura sobre la materia; en la sección 3 se desarrolla la metodología del estudio empírico; en la sección 4 se presentan y discuten los principales resultados encontrados, y finalmente, la sección 5 expone las conclusiones del trabajo.

2. El retorno del mercado accionario y la política monetaria

Una de las primeras cuestiones relativas a la relación de la política monetaria y los mercados de acciones fue abordada por Tobin (1969), quien presenta un modelo de equilibrio general del cual extrae la conclusión de que las políticas monetarias, entre otros eventos, pueden alterar la relación entre la valoración (de mercado) de los activos reales y su costo de reemplazo (el coeficiente q del modelo después conocido como ''q de Tobin''). Estas alteraciones pueden ocurrir a través de cambios en las preferencias por activos de los agentes económicos, determinadas por varios factores entre los que menciona las expectativas, la apreciación del riesgo y la actitud frente al riesgo. En esta misma línea, Rozeff (1974) encuentra evidencia de que incrementos en la tasa de crecimiento del dinero incrementan en promedio la rentabilidad de las acciones.

A partir de entonces, la literatura parece coincidir en aceptar la significancia de las medidas de política monetaria en la rentabilidad del mercado accionario, aunque aumentando la diversidad de metodologías para la verificación empírica y, una vez confirmada la existencia del efecto del shock monetario, estudiando aspectos ulteriores como las asimetrías en su magnitud según el tamaño de la firma, el sector productivo, o la dirección de la tendencia cíclica de mediano plazo del mercado accionario (bear market o bull market). Es así como Thorbecke (1997) aplica una variada gama de metodologías y encuentra con todas ellas evidencia de que las medidas de política monetaria expansiva incrementan los retornos accionarios ex post. Aventura también la utilización de un modelo multifactorial donde confirma la evidencia para los retornos ex ante.

Más recientemente, Ehrmann y Fratzscher (2004) encuentran evidencia de respuesta heterogénea de los retornos a los eventos de política monetaria, en particular relacionados con el sector productivo específico de la firma, el valor de los activos, el volumen de cash-flow y la calificación crediticia. Guo (2004) concluye que los precios accionarios reaccionan significativamente a cambios no anticipados en la tasa objetivo de la Reserva Federal (Fed), comprobando además el efecto asimétrico según el tamaño de la firma, aunque esta asimetría se verifica solo para periodos de malas condiciones para los negocios (i.e., fines de 1970). Bernanke y Kuttner (2005) hallan una respuesta fuerte y consistente del mercado accionario a las medidas inesperadas de política monetaria de la Fed, encontrando también diferencias en la magnitud de la respuesta entre distintos sectores productivos.

Por su parte, Basistha y Kurov (2008) muestran evidencia de que los retornos accionarios responden con mayor intensidad a cambios sorpresivos de la política monetaria en periodos de recesión y en épocas de restricción en el mercado de crédito. En la misma línea, Jansen y Tsai (2010) se enfocan en la asimetría del impacto de la sorpresa monetaria sobre el retorno accionarios según la tendencia del mercado, encontrando un efecto importante y negativo de los cambios no anticipados en el objetivo de tasa de interés en periodos de tendencia a la baja, independientemente del tamaño, el sector productivo o la capacidad de obtener financiamiento externo, aunque esta última es capaz de mitigar el efecto de una medida contractiva en periodos de mercado a la baja. Alternativamente, Tsai (2011) innova en la materia al utilizar la metodología Autoregressive Conditional Hazard VAR a fin de construir una medida para la sorpresa monetaria proveniente de la decisión adoptada por la Reserva Federal. De acuerdo a la evidencia encontrada, el mercado accionario es más sensible a las alzas no anticipadas de la tasa objetivo de la Fed que a las reducciones de la misma, sensibilidad que se disipa en las compañías de mayor capitalización.

Todos estos estudios se enfocan en el sistema financiero de los Estados Unidos y en las medidas de la Reserva Federal sobre las tasas de fondos federales. Por esta razón, debe tenerse en consideración que los objetivos de la política monetaria del organismo, contenidos en la FederalReserve Act, contemplan el ''promover efectivamente el máximo empleo, precios estables y tasas de interés de largo plazo moderadas''. El hecho de no contener una meta específica de inflación, o una definición cuantitativa de las variables objetivo, y la combinación de empleo y precios estables en los objetivos de la Fed, genera un margen para la generación de expectativas diversas entre los agentes económicos acerca de las intenciones de las medidas de política monetaria en el corto plazo, hacia las cuales apuntan las decisiones del Federal Open Market Comitee (FOMC), que son las generadoras de los indicadores de política en los estudios referidos sobre la materia.

En el campo de las metodologías empíricas, que persiguen verificar la relación entre las acciones de política monetaria y su efecto sobre variables económicas reales, Friedman y Schwartz (1963), y más tarde Boschen y Mills (1995), adoptaron un ''indicador narrativo'', el cual consiste en la elaboración de un índice de política monetaria con base en información documental, que gradúa el carácter expansivo o contractivo de la política monetaria durante un periodo largo de tiempo, y luego se relaciona este indicador con la evolución de variables reales de la economía. Bernanke y Blinder (1992) aplicaron la metodología de autorregresión vectorial (VAR) para comprobar el poder predictivo de cambios en la tasa de interés de la Reserva Federal sobre variables reales como el desempleo y la producción industrial. Cook y Hahn (1989) desarrollaron el estudio de eventos para verificar el efecto de los cambios no anticipados en la tasa objetivo de fondos federales de la Fed sobre la estructura temporal de tasas de interés de mercado.

En el caso de la realidad chilena, existe un número reducido de trabajos que abordan específicamente esta materia. Muñoz et al. (2007), en un estudio sobre el efecto de cambios brutos en la tasa de interés sobre la rentabilidad de las acciones, concluyen que las medidas de política monetaria tienen importantes efectos en los retornos accionarios en un horizonte de ocho a doce meses, y este efecto es marcado en los sectores de minería e industria, aunque menor en otros sectores. En el ámbito de la comprobación empírica, Larraín (2007) utiliza la metodología del estudio de eventos para estimar el impacto de una sorpresa monetaria (variación no anticipada de la tasa de interés) sobre la estructura temporal de tasas de interés nominal y real, encontrando un efecto positivo y significativo, validando la eficacia de las decisiones de política monetaria del Banco Central en alterar la curva de rendimiento de mercado en distintos plazos. Larraín utilizó como indicador del componente anticipado de la variación de la tasa de interés el tramo de corto plazo de la curva de tasas forward y, complementariamente, confirma sus conclusiones con los datos de la Encuesta de Expectativas Económicas que lleva a cabo el Banco Central.

3. Metodología del estudio empírico

El presente trabajo utiliza la metodología del estudio de eventos de baja frecuencia2 para verificar el efecto de los cambios esperados y no esperados de la tasa de política monetaria en el retorno del mercado accionario, la cual se desarrolla a continuación.

A partir de las reuniones de política monetaria llevadas a cabo mes a mes por el Banco Central de Chile, es posible definir el cambio en la tasa rectora (∆tpmt) como la diferencia entre la decisión de política monetaria actual (TPMt) y la estipulada en la reunión inmediatamente anterior (TPMt-1). Es decir:

De acuerdo al enfoque introducido por Cook y Hahn (1989), es posible descomponer el cambio anterior en sus componentes anticipado ( ) y no anticipado (

) y no anticipado ( m). Formalmente:

m). Formalmente:

donde el componente anticipado se define como la diferencia entre la expectativa vigente durante el mes en que se realiza la reunión de política y la TPM fijada en la reunión del mes anterior. Esto es:

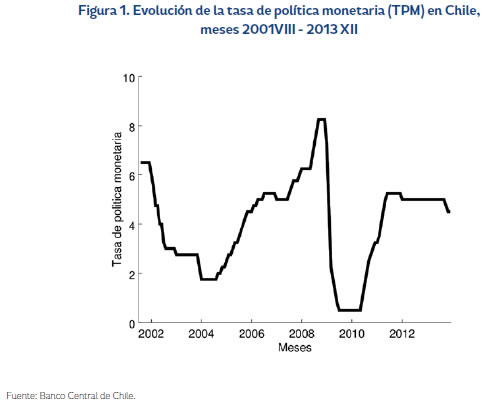

En el presente estudio empírico, la expectativa de los agentes privados respecto de la tasa de política monetaria  es capturada a partir de la Encuesta de Expectativas Económicas, la que ha sido aplicada regularmente por el instituto emisor desde septiembre de 2001, tras la nominalización del instrumento monetario. Esta encuesta captura la opinión de un panel de entre 40 y 45 expertos y actores relevantes del ámbito financiero, empresarial y académico chileno, y arroja, entre otras informaciones, la expectativa de los consultados acerca de la TPM que resultará de la próxima Reunión del Comité de Política Monetaria (RCPM). Las decisiones de las RCPM se recopilaron para el periodo septiembre de 2001 a diciembre de 2013, lapso en que se registraron 148 RCPM. De estas, 35 fueron reuniones en las que se resolvió aumentar la TPM, en 93 se decidió mantener, y en 20 se resolvió bajar la TPM, a partir de lo cual se identifican claramente dos subperiodos de marcado sesgo expansivo y dos subperiodos de corte contractivo (ver Figura 1). Del total de reuniones, en 47 oportunidades la decisión fue diferente a lo esperado por los encuestados.

es capturada a partir de la Encuesta de Expectativas Económicas, la que ha sido aplicada regularmente por el instituto emisor desde septiembre de 2001, tras la nominalización del instrumento monetario. Esta encuesta captura la opinión de un panel de entre 40 y 45 expertos y actores relevantes del ámbito financiero, empresarial y académico chileno, y arroja, entre otras informaciones, la expectativa de los consultados acerca de la TPM que resultará de la próxima Reunión del Comité de Política Monetaria (RCPM). Las decisiones de las RCPM se recopilaron para el periodo septiembre de 2001 a diciembre de 2013, lapso en que se registraron 148 RCPM. De estas, 35 fueron reuniones en las que se resolvió aumentar la TPM, en 93 se decidió mantener, y en 20 se resolvió bajar la TPM, a partir de lo cual se identifican claramente dos subperiodos de marcado sesgo expansivo y dos subperiodos de corte contractivo (ver Figura 1). Del total de reuniones, en 47 oportunidades la decisión fue diferente a lo esperado por los encuestados.

Por otra parte, los cambios no anticipados en la TPM (i. e., la sorpresa monetaria) se obtienen a partir de la variación real ex post determinada en la RCPM y descontando de ella la variación anticipada por los agentes económicos, tal como es revelada en la Encuesta de Expectativas Económicas. En términos prácticos, el componente no anticipado se obtiene por simple diferencia a partir de la relación (2), es decir:

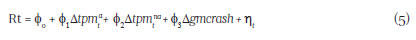

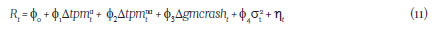

En orden a evaluar el impacto de las decisiones de política monetaria sobre el retorno del mercado accionario chileno, se propone estimar el siguiente modelo empírico:

Dada la cronología de los eventos3, R1 es la rentabilidad registrada por el mercado accionario entre el día en que se produjo la reunión de política monetaria y el día hábil siguiente;  los cambios anticipado y no anticipado de política monetaria, respectivamente; gmcrasht, variable dummy que captura los episodios de alta turbulencia bursátil registrados en los mercados globales durante el periodo muestral4, y η1 el error de estimación.

los cambios anticipado y no anticipado de política monetaria, respectivamente; gmcrasht, variable dummy que captura los episodios de alta turbulencia bursátil registrados en los mercados globales durante el periodo muestral4, y η1 el error de estimación.

Las series de retornos utilizadas en el estudio comprenden observaciones diarias de cierre de los índices de mercado amplio IGPA, IPSA e INTER10, los índices clasificados por capitalización IGPA Small e IGPA Large, y los índices sectoriales Banca, Commodities, Construcción e inmobiliario, Consumo, Industrial, Retail y Utilities. Todos ellos son elaborados por la Bolsa de Comercio de Santiago y se encuentran disponibles en su sitio web.5

Dado que las series de retornos accionarios presentan asimetría y exceso de curtosis, estos no pueden ser modelados eficientemente utilizando mínimos cuadrados ordinarios (MCO). La literatura econométrica ha planteado una serie de alternativas a MCO para modelar la volatilidad de tales series, la cual se caracteriza por la dependencia y la no correlación de sus observaciones. En la década de los ochenta se introdujo el concepto de heterocedasticidad condicional tras los aportes de Engle (1982) y Bollerslev (1986) mediante los modelos ARCH y GARCH, respectivamente.6 En años posteriores se introdujeron modificaciones a la especificación original de los citados modelos, entre estas destacan el GARCH integrado (IGARCH) de Engel y Bollerslev (1986), GARCH en la media (GARCH-M) de Engel et al. (1987), GARCH exponencial (EGARCH) de Nelson (1991), y threshold GARCH (TGARCH) propuesto inicialmente por Glosten et al. (1993).

En este sentido, para avalar el enfoque econométrico aplicado en el presente estudio empírico es necesario contrastar la presencia del efecto ARCH en las series de retornos. Para ello se aplica el test del multiplicador de Lagrange propuesto por Engle (1982), cuyo estadístico se distribuye chi-cuadrado con m grados de libertad. El procedimiento implica estimar la media condicional del retorno diario observado, cuyos residuos al cuadrado son regresionados mediante un proceso autorregresivo de orden

m. El coeficiente de determinación, R2, de esta última estimación, permite construir el estadístico n R2,

donde n es el número de observaciones empleadas.

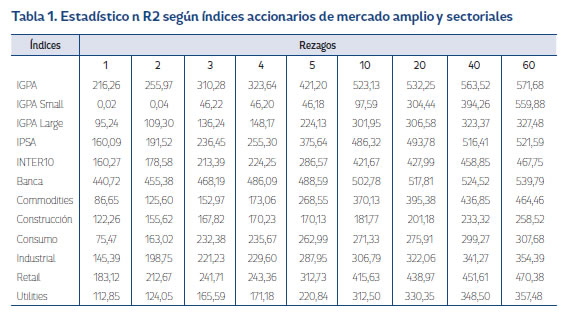

La Tabla 1 reporta los resultados tras la aplicación del contraste a cada uno de los índices accionarios bajo estudio. La lectura del cuadro permite afirmar que todos los índices presentan efecto ARCH de primer orden en adelante, salvo la serie IGPA Small, que lo exhibe desde el tercer rezago. Cabe señalar que el contraste no se limitó a los eventos de política monetaria, sino que se extendió a todo el periodo de análisis, ya que de acotar el periodo muestral se puede inducir a errores al momento de descartar la presencia del efecto ARCH y caracterizar las propiedades estadísticas de las series de retornos.

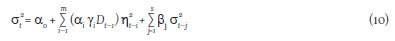

Sobre el fundamento anterior, el modelo empírico representado por (5) es complementado, en primer lugar, por un proceso de heterocedasticidad condicional autorregresivo generalizado de orden (m,s), caracterizado por las siguientes relaciones:

donde εi es i.i.d. N(0,1).

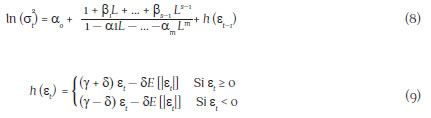

En segundo lugar, la especificación dada por (5) y (6) se estima considerando un GARCH exponencial de orden (m,s), que es descrito como sigue:

donde L es el operador de rezagos y

En tercer lugar, se estima la versión TGARCH del modelo definido, donde la volatilidad condicional se caracteriza de la siguiente forma:

Finalmente, se estima el retorno accionario bajo un proceso GARCH en la media. Esto requiere modificar el modelo especificado por (5) de manera tal que sea posible vislumbrar si el retorno es influenciado por su volatilidad. En concreto, la nueva especificación es la siguiente:

Los resultados obtenidos a partir de la estimación del modelo planteado bajo las variantes propuestas se discuten en la siguiente sección.

4 Principales resultados

4.1 Índices de mercado amplio

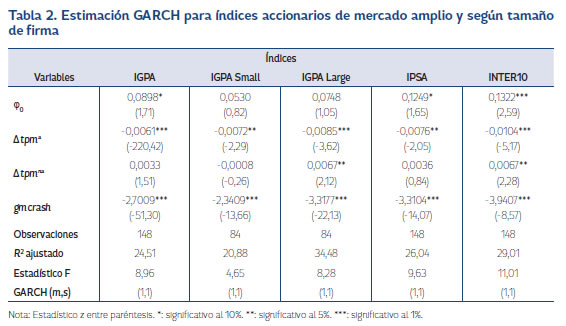

En la Tabla 2 se resume el resultado de las estimaciones para las distintas series de retornos accionarios. Se incluyen las estimaciones para el mercado amplio, IGPA e IPSA, complementado con submuestras diferenciadas de empresas pequeñas (IGPA Small) o grandes (IGPA Large). El índice es generado por la Bolsa de Comercio de Santiago desde enero de 2007 utilizando como criterio de clasificación la capitalización bursátil. El número de observaciones, por tanto, es menor que para la muestra completa, de la cual se verificó el retorno del IPSA (índice selectivo compuesto de los títulos con mayor presencia bursátil). Por último, se ha incluido en este cuadro el índice INTER 10, de acciones que transan títulos en mercados bursátiles externos a través de ADR.

Los resultados para la muestra completa y retorno accionario amplio muestran tanto para IPSA como IGPA un coeficiente de regresión estadísticamente significativo de alrededor de -0,007 para las variaciones anticipadas de la TPM. Es decir, por cada 100 puntos básicos de crecimiento anticipado de la tasa de interés el retorno del índice al día siguiente cae 0,7%.

Para el caso de los cambios no anticipados de la TPM, contrariamente a lo reportado en la literatura asociada a la Fed, no se encuentra evidencia de respuesta estadísticamente significativa de los retornos accionarios de mercado amplio.

La significancia estadística de los coeficientes de los componentes anticipado y no anticipado se repite en el caso de los retornos clasificados por tamaño de la firma, aunque hay una leve diferencia de magnitud en la respuesta del componente anticipado, siendo mayor en las compañías de mayor tamaño (-0,0085) que en las más pequeñas (-0,0072).

Para el caso de las compañías agrupadas en el índice INTER 10, se confirma la significancia del componente anticipado (-0,0104). La respuesta del componente no anticipado también es significativo al nivel de 5%, con un valor de 0,0067.

La significancia estadística de la variable dummy gmcrash para todas las estimaciones indica que los resultados son sensibles a la inclusión de outliers asociados a eventos de extrema turbulencia en los mercados (e. g., crash bursátil de octubre de 2008).

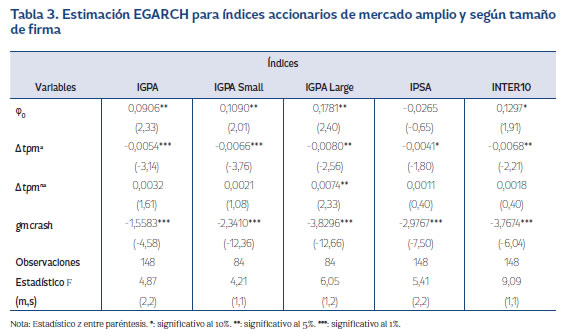

En la Tabla 3 se muestran los resultados de la estimación para el modelo GARCH exponencial (EGARCH), los que no difieren en lo esencial de la estimación GARCH, salvo reducir el nivel de significancia en algunos de los coeficientes. En particular, esto acontece con los coeficientes asociados a las variaciones anticipadas de la TPM para los índices clasificados por tamaño. En cuanto a los coeficientes relativos a las variaciones no anticipadas de la TPM, se conserva la significancia al 5% para IGPA Large (0,0074), y no se registra significancia del coeficiente para la serie INTER 10.

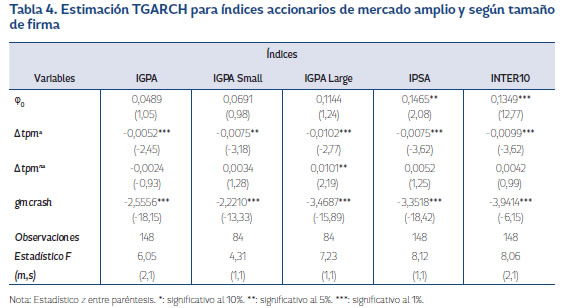

En la Tabla 4 se muestra la estimación del modelo threshold GARCH (TGARCH). En esta se confirma la significancia de los coeficientes asociados a las variaciones anticipadas de la TPM, con una significancia al 1% para todas las series, con excepción de IGPA Small, la que conserva la significancia al 5% de la estimación TGARCH. En cuanto a los coeficientes asociados a las variaciones no anticipadas de la TPM, los resultados van en la línea de lo obtenido con el modelo EGARCH, siendo solo significativo el coeficiente asociado a la serie IGPA Large (0,0101) a un nivel de significancia del 5%.

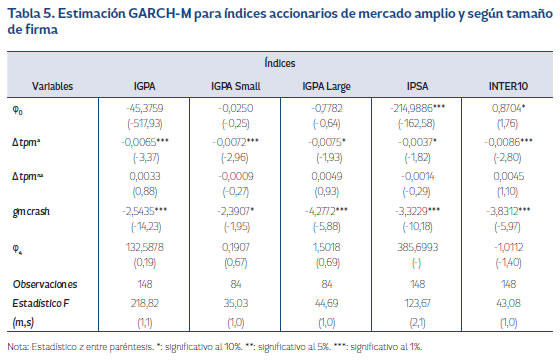

En la Tabla 5 se muestra el resultado de la estimación de un modelo GARCH en la media (GARCH-M). En esta variante se constata la significancia de los coeficientes asociados a las variaciones anticipadas de la TPM, aunque con un nivel de significancia del 10% para la serie de títulos de IGPA Large y para la serie de IPSA, y de 1% para todos los demás casos. En cuanto a los coeficientes asociados a las variaciones no anticipadas de la tasa de política monetaria (TPM), ninguno aparece como estadísticamente significativo. Las estimaciones del parámetro φ4 de la ecuación (11), interpretado en la literatura como indicador de premio al riesgo, al vincular la varianza con el retorno no registran coeficientes significativos para ninguna de las series.

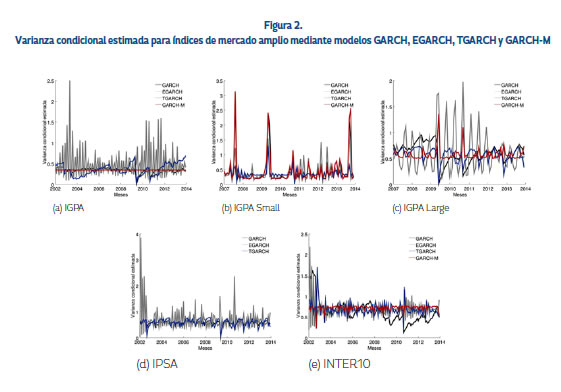

Tras la estimación de los modelos anteriores es posible reportar la varianza condicional estimada para cada uno de los índices de mercado amplio. La figura 2 resume dicho proceso, donde la línea negra representa el modelo GARCH, la línea gris el modelo EGARCH, la línea azul el modelo TGARCH y, finalmente, la línea roja el modelo GARCH-M.

4.2 Índices sectoriales

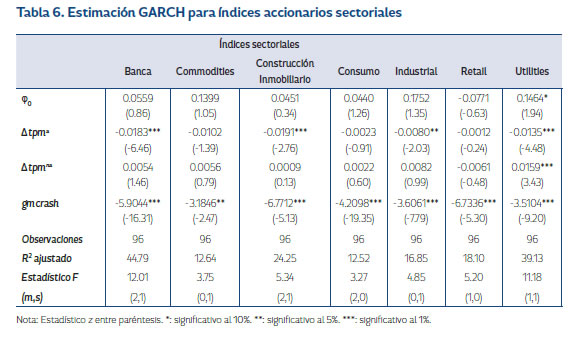

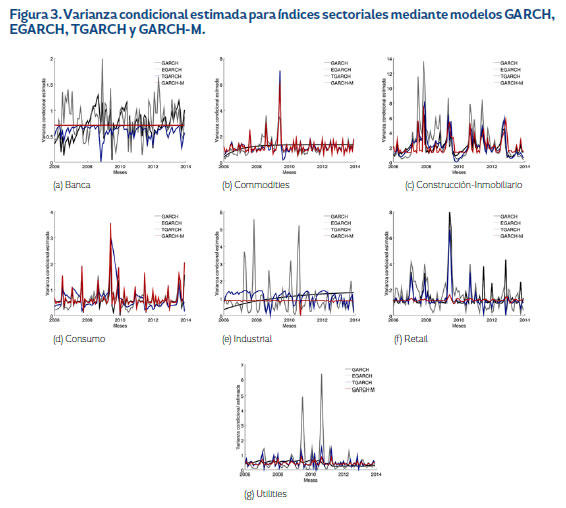

La Tabla 6 muestra los resultados de la estimación del modelo para un conjunto de submuestras sectoriales de títulos elaborados por la Bolsa de Comercio de Santiago, las cuales son una descomposición no exhaustiva de los índices de mercado amplio.

El panorama para la descomposición sectorial es más diverso que lo exhibido por los índices de mercado amplio y los clasificados por capitalización. En los sectores Banca y Construcción-inmobiliario se repite el resultado obtenido en los índices de mercado amplio, el retorno responde de manera significativa a la variación del componente anticipado de la tasa de interés y la respuesta no es significativa para el componente no anticipado.

En la misma línea, en el sector Industrial el nivel de significancia estadística de la respuesta del componente anticipado es más baja (5%) y la respuesta al componente no anticipado no es significativa.

En los sectores Commodities, Consumo y Retail la respuesta del retorno no es significativa tanto para el componente anticipado como para el componente no anticipado.

Finalmente, la evidencia encontrada para el sector Utilities (Servicios Públicos) indica que la respuesta del retorno a componente anticipado y al componente no anticipado son estadísticamente significativas al 1%. El coeficiente para el componente no anticipado es positivo, indicando que un incremento no anticipado por el mercado en la TPM en realidad incrementó en promedio los retornos de las acciones de las compañías pertenecientes a dicho sector.

El coeficiente de la variable gmcrash, que recoge el factor de turbulencia extrema en el mercado, es significativo en todas las series al 1%, con excepción del sector Commodities, en el que el nivel de significancia es del 5%.

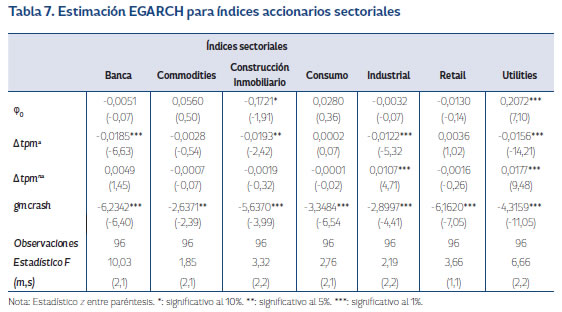

La Tabla 7 muestra las estimaciones del modelo GARCH exponencial (EGARCH) para las series de retornos sectoriales. Los coeficientes correspondientes a las variaciones anticipadas son significativos al 1% para las series de los sectores Banca, Industrial y Utilities, y al 5% para el sector Construcción-inmobiliario. No se evidencia la significancia estadística para los coeficientes de los sectores Commodities, Consumo y Retail. En cuanto a las variaciones no anticipadas de la tasa de política monetaria (TPM), se encuentra significancia estadística al 1% en los coeficientes de los sectores Industrial y Utilities. Para el resto de los sectores el coeficiente no es significativo. El coeficiente de la variable gmcrash es significativo al 1% en todos los sectores, salvo en el sector Commodities, en el cual es significativo al 5%.

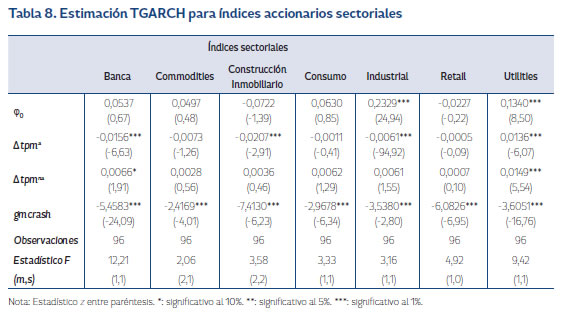

En la Tabla 8 se resume el resultado de la estimación de los retornos según el modelo threshold GARCH (TGARCH). Los coeficientes de la variable que recoge las variaciones anticipadas de la TPM son significativos al 1% en las series de los sectores Banca, Construcción-inmobiliario, Industrial y Utilities, mientras que para los sectores de Commodities, Consumo y Retail no son significativos. En cuanto a las variaciones no anticipadas de la TPM, el coeficiente asociado solo aparece como significativo para el sector Utilities (al 1%) y para el sector Banca al 10%, no siéndolo para todos los demás. La variable gmcrash se muestra a su vez significativa al 1% en todos los sectores.

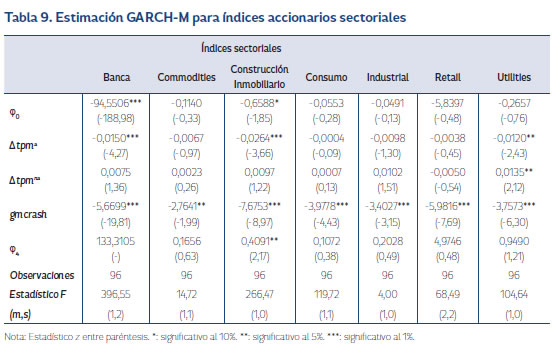

La Tabla 9 muestra la estimación utilizando la variante GARCH en la media (GARCHM). En este caso los coeficientes asociados a las variaciones anticipadas de la tasa de política monetaria (TPM) son significativos al 1% para los retornos de los sectores Banca, Construcción-inmobiliario, Industrial y Utilities, no siéndolo para los sectores de Commodities, Consumo y Retail. En el caso de los coeficientes de los cambios no anticipados en la TPM, estos no son significativos para los sectores de Utilities (al 1%) y Banca (al 10%), no siendo significativos en ninguno de los demás. El coeficiente de la variable gmcrash aparece como significativo al 1% en todas las series.

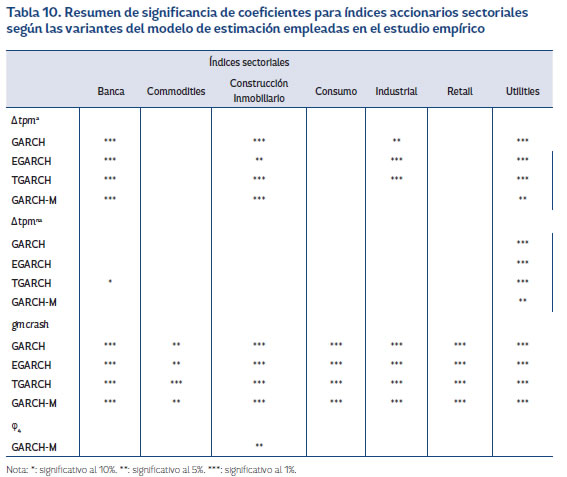

Si intentamos resumir los resultados de las estimaciones por sector considerando las cuatro variantes del modelo GARCH que se han utilizado, podemos notar que en el sector Banca el coeficiente asociado a las variaciones anticipadas de la TPM es significativo al 1% en todas las variantes, mientras que el coeficiente vinculado a las variaciones no anticipadas no es significativo en ninguna variante, salvo en TGARCH (al 10%). En el sector de Commodities, ninguno de los coeficientes relacionados con la variación de la TPM, sea anticipada o no anticipada, es significativo. En el sector de Construcción-inmobiliario el coeficiente de las variaciones anticipadas es significativo para todas las variantes del modelo de estimación, mientras que el coeficiente de las variaciones no anticipada no es significativo en ninguna de las variantes. El sector de Consumo no presenta coeficientes significativos para las variaciones anticipadas ni para las no anticipadas. El sector Industrial presenta un coeficiente significativo para las variaciones anticipadas en tres de las cuatro variantes del modelo de estimación, y un coeficiente significativo para las variaciones no anticipadas en una de los cuatro variantes. En el sector de Retail ninguno de los coeficientes relacionados con la variación de la TPM, sea anticipada o no anticipada, es significativo. El sector de Utilities presenta coeficientes significativos tanto para las variaciones anticipadas como para las no anticipadas de la tasa de interés de política monetaria (TPM) en todas las variantes del modelo de estimación. Todas las series de retornos sectoriales evidenciaron coeficientes significativos respecto de la variable gmcrash, que captura la presencia de turbulencia extrema en los precios del mercado accionario de referencia.

Se presenta un resumen de la significancia de los coeficientes en la Tabla 10. Como se puede apreciar, el comportamiento sectorial de los retornos tiene tres tipos. En primer lugar, los sectores Banca, Construcción-inmobiliario e Industrial presentan en general coeficientes significativos para las variaciones anticipadas de la tasa de política monetaria, mientras que para las variaciones no anticipadas los coeficientes no son significativos. En segundo lugar, los sectores de Commodities, Consumo y Retail no presentan coeficientes significativos, tanto para las variaciones anticipadas como para las no anticipadas. Por último, el sector Utilities presenta coeficientes significativos para ambos tipos de variaciones de la TPM, las anticipadas y las no anticipadas. Cabe también notar que el sector Construcción-inmobiliario fue el único en presentar un coeficiente significativo para la variable j que captura, en el modelo GARCH en la media, la relación entre varianza y retorno, y que puede ser visto como el premio por riesgo de ese sector.

Finalmente, la figura 3 exhibe la varianza condicional estimada para los índices sectoriales del mercado chileno. En esta figura nuevamente los modelos GARCH, EGARCH, TGARCH y GARCH-M son representados por las líneas de color negro, gris, azul y rojo, respectivamente.

5. Conclusiones

En este estudio se buscó evidencia sobre la significancia y magnitud de los efectos de cambios anticipados y no anticipados de las acciones de política monetaria en las rentabilidades de los índices accionarios bajo un esquema de metas de inflación. Para ello, se verificó la respuesta de los retornos de índices accionarios amplios y clasificados por tamaño y sector productivo a las variaciones anticipadas y no anticipadas de la tasa de política monetaria, discriminadas según los datos de la Encuesta de Expectativas del Banco Central de Chile.

Se encontró evidencia estadísticamente significativa de la respuesta de los retornos accionarios ante cambios anticipados de la tasa de política monetaria en los retornos accionarios. Lo anterior, tanto para los índices de mercado amplio, como para los índices clasificados por tamaño y para los índices sectoriales, con excepción de los sectores Commodities, Consumo y Retail.

No se encontró evidencia estadísticamente significativa de la respuesta de los retornos accionarios ante cambios no anticipados de la tasa de política monetaria para el caso de los índices de mercado amplio, los clasificados por capitalización bursátil, y para los índices sectoriales, con excepción del índice de acciones de empresas de mayor tamaño del IGPA (IGPA Large), y de las empresas clasificadas en el sector de Utilities (Servicios Básicos). Este resultado es contrapuesto a lo señalado ampliamente en la literatura basada en las medidas de política de la Fed.

En general, es posible afirmar que para el caso chileno no se encuentra evidencia de que los eventos no anticipados de política monetaria produzcan una respuesta significativa en los retornos accionarios cuando se emplean las predicciones reveladas por los agentes económicos como una aproximación de las expectativas del mercado. Una explicación para este resultado puede radicar en que los objetivos de política monetaria objetivizados, cuantificados y con horizontes explícitos del Banco Central de Chile, junto con una consistencia en la fundamentación de sus decisiones a lo largo del tiempo, han inducido a los agentes económicos a no sobrerreaccionar ante las decisiones del Comité de Política Monetaria. El bajo número de episodios de sorpresa y la escasa cuantía de las diferencias de predicción apoyan esta idea. Distinto sería el caso de las decisiones de la Reserva Federal, que no están objetivizadas, no tienen horizontes definidos, y tienen la contraposición de los objetivos de empleo y estabilidad de precios en el corto plazo, generando más espacio para la formación de expectativas diversas por parte de los agentes económicos.

Cabe sí mencionar que las conclusiones precedentes no se aplican de manera uniforme según los diferentes sectores productivos representados en el mercado accionario. Es así como los retornos de los sectores de Commodities, Consumo y Retail no presentan respuesta significativa a los cambios de la TPM, ya sean anticipados o no anticipados. En el sector de Utilities (Servicios Básicos), en tanto, la respuesta del retorno de las acciones es significativa tanto para los cambios anticipados como para los no anticipados en la tasa de política monetaria. Estos resultados sugieren la necesidad de una investigación más profunda para arribar a una adecuada interpretación de los mismos.

1. Para un análisis de la experiencia del Banco Central de Chile en la implementación de metas de inflación véase Schmidt-Hebbel y Tapia (2002). Por otra parte, para una evaluación de los alcances de la adopción de este enfoque de política monetaria en América Latina y en el mundo véase Corbo et al. (2001) y Schmidt-Hebbel y Werner (2002), respectivamente.

2. Véase Gurkaynak et al. (2005) para un análisis de los efectos de la política monetaria estadounidense utilizando estudio de eventos de alta frecuencia.

3. Se debe tener presente que el comunicado de la decisión de la Reunión del Comité de Política Monetaria se hace horas después del cierre de las operaciones bursátiles.

4. Durante el periodo de análisis se consideran los siguientes crash bursátiles: burbuja tecnológica del 9 de octubre de 2002, colapso del mercado crediticio estadounidense de la semana del 1 al 10 de octubre de 2008, y el colapso por riesgo de recuperación económica en Estados Unidos que arrastró a los mercados internacionales el 17 de junio de 2009.

5. Ver http://www.bolsadesantiago.com/Theme/listadoindicesbursatiles.aspx

6. Para una discusión de los enfoques ARCH, GARCH y sus extensiones posteriores, véase Hamilton (1994, cap. 21) o Tsay (2005, cap. 3).

Referencias

Basistha, A., & Kurov, A. (2008). Macroeconomic cycles and the stock market's reaction to monetary policy. Journal of Banking and Finance, 32, 2606-2616. [ Links ]

Bernanke, B. S., & Blinder, A. S. (1992). The Federal funds rate and the channels of monetary transmission.

American Economic Review, 82(4), 901-921. [ Links ]

Bernanke, B. S., & Kuttner, K. N. (2005). What explains the stock market's reaction to Federal Reserve policy? Journal of Finance, 60(3), 1221-1257. [ Links ]

Bollerslev, T. (1986). Generalized autoregressive conditional heteroskedasticity. Journal of Econometrics, 31(3), 307-327. [ Links ]

Boschen, J. F., & Mills, L. O. (1995). The relation between narrative and money market indicators of monetary policy. Economic Inquiry, 33(1), 24-44. [ Links ]

Cook, T. & Hahn, T. (1989). The effect of changes in the Federal funds rate target on market interest rates in the 1970s. Journal of Monetary Economics, 24, 331-351. [ Links ]

Corbo, V., Landerretche, O., & Schmidt-Hebbel, K. (2001). Assessing inflation targeting after a decade of world experience. International Journal of Finance & Economics, 6(4), 343-368. [ Links ]

Ehrmann, M., & Fratzscher, M. (2004). Taking stock: Monetary policy transmission to equity markets. Journal of Money, Credit and Banking, 36(4), 719-737. [ Links ]

Engle, R. F. (1982). Autoregressive conditional heteroscedasticity with estimates of the variance of United Kingdom inflation. Econométrica, 50(4), 987-1007. [ Links ]

Engle, R. F., & Bollerslev, T. (1986). Modelling the persistence of conditional variances. Econometric Reviews, 5(1), 1-50. [ Links ]

Engle, R. F., Lilien, D. M., & Robins, R. P. (1987). Estimating time varying risk premia in the term structure: The Arch-M model. Econométrica, 55(2), 391-407. [ Links ]

Friedman, M., & Schwartz, A. (1963). A monetary history of the United States, 1867-1960. New Jersey, USA: Princeton University Press. [ Links ]

Glosten, L. R., Jagannathan, R., & Runkle, D. E. (1993). On the relation between the expected value and the volatility of the nominal excess return on stocks. Journal of Finance, 48(5), 1779-1801. [ Links ]

Guo, H. (2004). Stock prices, firm size, and changes in the federal funds rate target. The Quarterly Review of Economics and Finance, 44, 487-507. [ Links ]

Gurkaynak, R. S., Sack, B., & Swanson, E. T. (2005). Do actions speak louder than words? The response of asset prices to monetary policy actions and statements. International Journal of Central Banking, 1(1), 55-93. [ Links ]

Hamilton, J. D. (1994). Time series analysis. New Jersey, USA: Princeton University Press. [ Links ]

Jansen, D. W., & Tsai, C. (2010). Monetary policy and stock returns: Financing constraints and asymmetries in bull and bear markets. Journal of Empirical Finance, 17(5), 981-990. [ Links ]

Larraín, M. (2007). Sorpresas de política monetaria y la curva de rendimiento en Chile. Economía Chilena, 10(1), 37-50. [ Links ]

Muñoz, J. A., Recabal, C. A., & Acuña, A. A. (2007). La política monetaria y su impacto sobre los retornos reales del mercado bursátil chileno. Horizontes Empresariales, 6(2), 9-29. [ Links ]

Nelson, D. B. (1991). Conditional heteroskedasticity in asset returns: A new approach. Econométrica, 59(2), 347-370. [ Links ]

Rozeff, M. S. (1974). Money and stock prices: Market efficiency and the lag in effect of monetary policy. Journal of Financial Economics, 1(3), 245-302. [ Links ]

Schmidt-Hebbel, K., & Tapia, M. (2002). Inflation targeting in Chile. North American Journal of Economics and Finance, 13(2), 125-146. [ Links ]

Schmidt-Hebbel, K., & Werner, A. (2002). Inflation Targeting in Brazil, Chile, and Mexico: Performance, Credibility, and the Exchange Rate. Economía, 2(2), 31-89. [ Links ]

Thorbecke, W. (1997). On stock market returns and monetary policy. Journal of Finance, 52(2), 635-654. [ Links ]

Tobin, J. (1969). A general equilibrium approach to monetary theory. Journal of Money, Credit and Banking, 1(1), 15-29. [ Links ]

Tsai, C. (2011). The reaction of stock returns to unexpected increases in the federal funds rate target. Journal of Economics and Business, 63(2), 121-138. [ Links ]

Tsay, R. S. (2005). Analysis of financial time series. New Jersey, USA: John Wiley & Sons. [ Links ]