Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Citado por Google

Citado por Google -

Similares en

SciELO

Similares en

SciELO -

Similares en Google

Similares en Google

Compartir

Perfil de Coyuntura Económica

versión On-line ISSN 1657-4214

Perf. de Coyunt. Econ. no.17 Medellín jun. 2011

TIPO DE CAMBIO Y POLÍTICA CAMBIARIA

La tasa de cambio nominal: una aproximación desde la oferta y la demanda de divisas*

The nominal exchange rate: an approach from supply and demand for currencies

Jaime Montoya R.**

** Profesor, Departamento de Ciencias Económicas Universidad de Antioquia. Dirección electrónica: jhmontoya@economicas.udea.edu.co.

–Introducción. –I. Modelo de oferta y demanda de divisas. –A. El lado de la demanda de divisas. –B. El lado de la oferta de divisas. –II. Estimación del modelo. –III. Conclusiones. –Anexos. –Referencias bibliográficas.

Primera versión recibida el 1 de abril de 2011; versión final aceptada el 13 de julio de 2011.

RESUMEN

La presente investigación estudia el problema de la determinación del tipo de cambio nominal en Colombia. Para tal efecto, se construye un modelo teórico del tipo de cambio basado en las ofertas y demandas de divisas siguiendo la metodología keynesiana de la demanda de dinero; tanto la demanda como la oferta se descomponen en fundamentales transaccionales y especulativos. La ecuación reducida del tipo de cambio obtenida es estimada por mínimos cuadrados ordinarios diferenciando entre fundamentales de largo y corto plazo; los resultados obtenidos fueron valores razonables de los estadísticos t, ausencia de heteroscedasticidad y no existencia de errores de especificación mediante el test Reset de Ramsay. Posteriormente, se estima por componentes principales como una vía alternativa para testear mejor la estacionariedad de residuales con resultados favorables. Lo anterior sugiere una aproximación alentadora en la investigación sobre el tipo de cambio nominal.

Palabras clave: Modelo de tasa de cambio nominal, demanda y oferta transaccional de divisas, demanda y oferta especulativa de divisas, ecuación reducida, estimación econométrica.

ABSTRACT

This research studies the problem of determining the nominal exchange rate in Colombia. To this end, build a theoretical model of exchange rate based on supply and demand of currencies following the methodology of Keynesian demand for money, both demand and supply are broken down into fundamental and speculative transaction. The reduced equation obtained exchange rate is estimated by OLS fundamentals differentiating between long and short term, the results were reasonable values of the t statistics, no heteroscedasticity and errors of specification by Ramsay reset test. Subsequently, principals component is estimated as an alternative way to test better the existence of unit roots in the residuals with favorable results.

Key words: Model of the nominal exchange rate, demand and supply of foreign exchange transaction, speculative demand and supply of foreign currency, reduced equation, econometric estimation.

RÉSUMÉ

Cepapier étudie le problème de la détermination du taux de change nominal en Colombie. À cette fin, nous proposons un modèle théorique du taux de change basé sur l'offre et la demande de devises, tout enadoptantle concept de demande keynésienne de monnaie, lequel permet distinguer la demande pour motif de transactions et la demande pour motif de spéculation. Distinction fait entre les variables decourt et de long terme,l'équation réduite du taux de change est estimée par MCO. Les estimations permettent d'obtenir un R2 = 0,99 et un Darwin Watsonégal à 2,0. Il s'agit des valeurs tout à fait raisonnables pour un statistique t, dans l'absence de hétéroscédasticité et des erreurs de spécification du modèle par le test Reset de Ramsay. Par la suite, nous estimonsl'équation par la méthode des composantes principalesen tant que moyen alternatif pour tester la stationnarité résiduelle avec des résultats favorables. Nos résultats suggèrentune piste de recherche prometteuseconcernant le taux de change nominal.

Mots clef : Taux de change nominal, offre et demande de devises, spéculation sur le marché de devises, estimation économétrique.

Clasificación JEL: C22, F31, F32.

Introducción

La teoría económica de los determinantes del tipo de cambio nominal ha sido abordada desde diferentes enfoques. Al menos, existen 6 tipos de estructuras teóricas básicas que son muy utilizados para el análisis empírico y son: 1) el modelo monetario simple con precios flexibles, 2) el modelo monetario con precios rígidos, 3) el modelo de activos y de balance de portafolio, 4) las zonas objetivo o bandas cambiarias, 5) modelos basados en nueva información y el comportamiento heterogéneo de los agentes que participan en el mercado, 5) modelos de cuenta corriente, 6) estructuras caóticas y de no linealidades en el tipo de cambio, entre otros1.

Los estudios empíricos sobre el tema coinciden en que no hay soportes robustos que validen los modelos teóricos; algunas razones son: a) R2 bajos, b) R2 altos y estadísticos Durbin-Watson muy bajos, c) signos contrarios en las variables a los que predicen los modelos teóricos, c) coeficientes no estables y d) reducida capacidad de pronóstico. Algunas explicaciones, entre otras, sobre estos resultados son: 1) los modelos teóricos y empíricos no se encuentran bien especificados: por ejemplo, faltan fundamentos importantes; 2) el origen y el procesamiento de datos: puede existir información no revelada por los agentes generadores de la misma y problemas en las agregaciones o en la construcción de indicadores que se utilizan para las estimaciones; 3) la existencia de especificidades productivas y comerciales que afectan al tipo de cambio y no son tenidas en cuenta en aplicaciones para economías específicas y 4) horizontes temporales para el trabajo empírico muy cortos porque, al parecer, el tipo de cambio se puede predecir con mejor precisión cuando se dispone de bastantes datos en el tiempo.

Los propósitos centrales de este trabajo son dos: a) presentar un marco analítico amplio para la tasa de cambio nominal basado en la hipótesis de que la oferta y demanda de divisas y ciertas especificidades comerciales de la economía colombiana, determinan el precio de la divisa y b) realizar una estimación econométrica de la ecuación reducida del tipo de cambio, que se obtiene del modelo teórico, para hallar evidencia empírica que soporte a la teoría.

El artículo se divide en cuatro partes, siendo la primera la introducción; en segunda instancia, se formulan el modelo teórico de oferta y demanda de divisas y la ecuación reducida para el tipo de cambio nominal; en la tercera parte, se presentan los resultados del proceso de estimación y en la última, se presentan las conclusiones.

I. Modelo de oferta y demanda de divisas

El tipo de cambio nominal es un precio de gran importancia económica real y financiera en cuanto a que su evolución influye en las decisiones que toman los agentes, entre las cuales podemos mencionar: 1) el origen (nacionales o importados) y el costo de los bienes finales a consumir por parte de los hogares y el gobierno, 2) el origen de materias primas e intermedias y el costo de la inversión en equipos y en tecnologías disponibles utilizadas por las empresas (privadas y del sector público) para la producción, 3) el gasto de los extranjeros o la demanda externa (hogares, gobiernos y empresas privadas y públicas) de bienes finales e intermedios producidos en la economía local, 4) las composiciones y rendimientos de los portafolios entre activos locales y externos, 5) la evolución de la deuda externa pública y privada y la composición (sustitución) de la deuda en interna y externa y 6) el comportamiento del banco central según sus objetivos de política monetaria y cambiaria (inflación, mayor actividad económica real o relativa estabilidad del precio de la divisa). Las decisiones anteriores, son de demanda y de oferta y se materializan en salidas e ingresos de moneda externa.

De acuerdo a lo anterior, el modelo teórico de determinación del tipo de cambio, se puede formular a través de estructuras de oferta y demanda de divisas. Esta alternativa teórica es la que a continuación se presenta.

La demanda parte de la metodología Keynesiana de las tenencias de dinero y que identifica los motivos que inducen al público a mantener unas cantidades específicas del circulante. Así, los motivos para la demanda de divisas podemos dividirlos en tres categorías: a) demanda de divisas para transacciones comerciales y financieras planeadas, b) demanda precautelativa de divisas para transacciones comerciales y financieras y c) demanda especulativa de divisas motivada por la expectativa de ganancias financieras (los individuos eligen entre 4 activos: liquidez local, bonos domésticos, liquidez externa y bonos externos).

La oferta de divisas tiene al menos 2 componentes o factores que la determinan: a) una oferta de divisas proveniente de la realización de transacciones comerciales y financieras regulares como son las exportaciones de bienes y servicios y la proveniente por ingresos de las cuentas de servicios, rentas de factores y de transferencias corrientes y b) una oferta especulativa de divisas proveniente desde el extranjero con el objetivo de ganancias futuras. Sin embargo, cuando una economía genera muy poco ahorro debido a niveles bajos de ingresos, el endeudamiento externo se constituye en una tercera fuente de provisión de divisas; en el caso de que la economía genere un ahorro importante a través del tiempo, estos recursos pueden salir de la economía, por ejemplo, bajo la forma de crédito. Unas fuentes no regulares de ingresos de divisas son la inversión extranjera directa y las ventas de firmas, públicas y privadas, al capital extranjero; como fenómenos transitorios afectarán temporalmente a la oferta de divisas y el impacto temporal sobre el tipo de cambio si los recursos ingresan a la economía, de su magnitud y de respuesta del banco central a través de sus intervenciones en el mercado de divisas.

A. El lado de la demanda de divisas

Las tenencias deseadas de divisas por precaución se explican porque los importadores y los especuladores consideran el posible valor del tipo de cambio en el futuro y modificar sus demandas presentes. Si el tipo de cambio hoy es relativamente bajo respecto de su valor tendencial de largo plazo, entonces ambos agentes aumentan sus tenencias actuales de divisas y evitan tener que pagar en el futuro un mayor importe por unidad de moneda extranjera; sucederá lo contrario si el tipo de cambio hoy es muy alto en relación a su valor tendencial. Así, la demanda precautelativa aparece como una función inversa del tipo actual y positiva de las expectativas sobre el tipo de cambio futuro.

Sin embargo, por razones de simplicidad matemática y teórica, se asume que las expectativas futuras sobre el tipo de cambio, se encuentran relacionadas básicamente con la demanda especulativa de divisas, en el sentido de que las expectativas se determinan fundamentalmente por el papel de activo financiero de las monedas extranjeras. Dada la simplificación anterior, la función de demanda de divisas se puede representar de la forma siguiente:

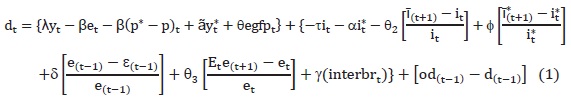

El grupo de variables dentro del primer corchete representan la demanda de divisas para transacciones comerciales y financieras planeadas y se encuentran expresadas en logaritmos: yt e y*t son los productos de la economía doméstica y externa, respectivamente; et es tipo de cambio nominal; ( p*- p)t es el diferencial de precios externos e internos y egfpt es la sumatoria de los egresos de las balanzas de servicios, renta factorial y de transferencias de la balanza de pagos; la expresión {-βet - β(p*- p)t} es el logaritmo de la tasa de cambio real medida como TCR=E(P*/P). Los parámetros λ, β, ã y θ representan las elasticidades de la demanda con respecto a cada variable.

La demanda especulativa de divisas se encuentra expresada por las variables dentro del segundo corchete; no obstante, debe realizarse una aclaración importante: estas tenencias de divisas se encuentran relacionadas negativamente con su propio precio, el tipo de cambio nominal, el cual se encuentra dentro del primer grupo de variables. Dado que el tipo de cambio afecta en el mismo sentido a la demanda por importaciones como a la especulativa, se puede suponer que el coeficiente β de la ecuación 1 recoge ambos efectos. βet podría también agruparse con los términos en el segundo corchete. Medido el tipo de cambio como la cantidad de moneda local por unidad de moneda externa, un aumento en éste, ceteris paribus, reduce la demanda de divisas puesto que ahora habría que dedicar una mayor parte de los recursos para adquirirlas; así, una reducción del tipo de cambio, tiene el efecto contrario: aumenta el poder de compra de los recursos en divisas y, por tanto, ceteris paribus, aumenta la demanda y se reducen las tenencias de otros activos sustitutos (dinero local y bonos locales).

it e i*t son las tasas de interés locales y externas y sus expectativas futuras se determinan por las expresiones θ2[(īt+1)-it)/it] y Φ[(ī*t+1)-i*t)/ i*t]; podríamos observar que mientras en ciertos períodos de tiempo los bancos de economías grandes reducen la tasas de interés, en las economías pequeñas podrían mantenerse o elevarse según lo considere el banco central en relación a su objetivo inflacionario. Cuando se produce este divorcio, desde la perspectiva de los agentes especuladores, se divorcian de igual manera las expectativas de tasas de interés local y externa y cada una debería considerarse por separado en el problema de asignación de recursos. En este sentido, las expectativas sobre la tasa de interés para cada economía, se pueden asociar a la brecha entre la cantidad esperada de dinero de largo plazo para el período (t+1) y la cantidad observada de dinero en t; si hoy la liquidez se encuentra por encima de la esperada en (t+1), habrá un exceso de circulante, por lo que se espera que el banco central comience a ejecutar una política monetaria contraccionista elevando la tasa de interés desde el presente; así, el tipo de cambio nominal podría comenzar a revaluarse en el período actual y la demanda de liquidez externa crecería. Lo contrario sucedería en la circunstancia de una brecha positiva: las expectativas sobre la tasa de interés serían al descenso y el tipo de cambio comenzaría a devaluarse, reduciéndose la demanda de divisas.

Las expectativas sobre el tipo de cambio nominal se formulan teniendo en cuenta el enfoque del comportamiento heterogéneo de los agentes que participan en el mercado, tipo Frenkel y Froot (1986)2. En este, los agentes se dividen en dos grupos: chartistas y fundamentalistas. Las expectativas del primer grupo se forman empíricamente de acuerdo al comportamiento en el pasado reciente e histórico del tipo de cambio sin tener en cuenta sus determinantes y en la ecuación 1 se miden a través del componente [(et-1 - et-1)/et-1]; el segundo grupo de agentes forman sus expectativas, dadas por [(Etet+1 - et)/et], basados en lo que ellos esperan sea el comportamiento de los fundamentos o determinantes del tipo de cambio nominal en el período (t+1), para lo cual se requiere de un modelo teórico. Debe ponerse de relieve el papel heterogéneo que juegan los dos tipos de agentes: mientras los primeros actúan de forma desestabilizadora al prolongar en el tiempo t una apreciación o depreciación del tipo de cambio desde el pasado, los segundos actúan de forma estabilizadora porque presumen que para el período siguiente se anula la apreciación o depreciación, ya que el tipo de cambio tenderá al de equilibrio de largo plazo. El efecto total de las dos expectativas sobre el tipo de cambio, dependerá del peso relativo de los grupos de agentes en el mercado.

El último componente de la demanda especulativa es la intervención neta del banco central en el mercado de divisas, (interbr =compras-ventas)t; la intervención que realiza el banco central se puede definir en dos sentidos; en primer lugar, un hecho estilizado básico de la flotación es la alta volatilidad del precio de la divisa, caso en el cual el banco podría intervenir con el objeto de amortiguar dicha volatilidad, pero no impedir la dirección que debe tomar el tipo de cambio, según las condiciones del mercado. Así, las intervenciones no pueden ser profundas y continuas en el tiempo de forma que puedan influir en la determinación del valor de la divisa. En segundo lugar, la intervención se podría realizar con el objetivo implícito de mantener temporalmente el tipo de cambio dentro de ciertos rangos, acordes con el objetivo coyuntural y final de desinflación de la política monetaria. Así, las intervenciones pueden ser profundas y más continuas porque no solo se trata de amortiguar la volatilidad sino también de influir en el valor temporal del tipo de cambio. El requerimiento para esta estrategia, es una acumulación o tenencias de divisas por parte del banco central como un blindaje contra ataques especulativos y una intervención con compras menos dinámicas que las ventas para el alcance de tasas de inflación bajas y estables. De igual forma, las ventas de divisas tratan de suavizar las presiones alcistas sobre el tipo de cambio; sin embargo, para contener la inflación, la intervención debe ser más fuerte para impedir el alza de precios.

La variación en provisión de divisas, (odt - odt-1), es un indicador importante del riesgo en el cumplimiento de los pagos del comercio internacional de bienes y servicios y de los compromisos financieros externos de la economía; en una situación en la cual se espera que la provisión de moneda externa desde el extranjero disminuya durante períodos prolongados, debido a una pérdida de confianza de los inversores internacionales o a fuertes descensos en las exportaciones, es muy común que se produzcan expectativas a la depreciación y que tanto los importadores como los deudores y los asignadores adelanten compras de divisas; los dos primeros para enfrentar efectos riqueza negativos y los últimos para obtener ganancias futuras o efectos riqueza positivos.

B. El lado de la oferta de divisas

Las fuentes básicas de ingresos de divisas son las actividades exportadoras y financieras planeadas, la actividad especuladora sobre activos locales realizada por agentes foráneos y el endeudamiento externo (no se tienen en cuenta la inversión extranjera directa ni las ventas de firmas al capital extranjero).

La función propuesta de oferta de divisas es la siguiente:

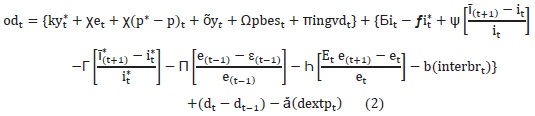

La oferta de divisas por transacciones comerciales y financieras planeadas se origina en las variables incluidas en el primer corchete; ellas son los logaritmos del producto externo e interno, y*t e yt, respectivamente; la tasa de cambio real en logaritmos cuyos componentes son el tipo de cambio nominal et y el diferencial del logaritmo de los precios externos e internos (p*- p)t; pbest es el logaritmo del precio externo de bienes transables específicos que se producen en la economía como materias primas (petróleo, carbón, cobre, etc.) o de bienes y servicios producidos por procesos avanzados en tecnología; ingvdt son los ingresos provenientes de las balanzas de servicios, renta factorial y de transferencias.

El ingreso de capitales especulativos se encuentra bajo la consideración de inversionistas externos que eligen cómo mantener su riqueza financiera (al igual que el asignador doméstico, el inversor externo puede elegir la conformación de su portafolio teniendo en cuenta la liquidez y los bonos de su economía como la liquidez y los bonos de otros países).

El inversor externo considera el nivel del tipo de cambio nominal y lo percibe como el inverso del tipo de cambio de la economía doméstica; en esta última, el tipo de cambio se mide como la cantidad de unidades monetarias locales que se entregan a cambio de una unidad de moneda externa; una depreciación de nuestra moneda se percibe por el especulador externo como una apreciación de la suya y él estaría dispuesto a adquirir liquidez en el extranjero por que espera obtener ganancias de su posesión. Lo anterior significa que ingresan divisas a nuestra economía. Así como en caso de la demanda de divisas, aquí el tipo de cambio afecta de igual forma a las exportaciones y a la oferta especulativa y puede considerarse que el término χet incluye ambos efectos y su ubicación en la ecuación 2 podría ser dentro del segundo corchete.

Para la toma de decisiones, el asignador externo también considera su tasa de interés i*t y la tasa de interés it; mientras más alta sea it y más baja sea i*t se producen ingresos de divisas debido a los mayores rendimientos de los bonos en la economía doméstica. Con respecto a las expectativas sobre las tasas de interés en su economía, dadas por [(ī*t+1) - i*t)/ i*t] y con (ī*t+1) siendo la tasa de largo plazo, se puede conjeturar una relación negativa entre la oferta de divisas y dichas expectativas; si la tasa de interés i* se encuentra por encima de la esperada en (t+1), su tipo de cambio se encuentra revaluado, entonces las alternativas se concentran en la adquisición de activos en su economía ante expectativas al descenso en las tasas de interés o en la adquisición de activos externos si la depreciación esperada y los rendimientos externos superan a las ganancias de capital.

Con respecto a las expectativas sobre tasas de interés en el extranjero, expresadas a través de [(īt+1) - it)/it], si hay tasas de interés que superan a (īt+1), podría suceder que en el presente esto no sea suficiente para inducir al especulador a la adquisición de activos en el exterior y desestimula la permanencia de los recursos ya ingresados, salvo que las ganancias esperadas de capital sean mayores a la apreciación esperada, no obstante, con un diferencial de intereses positivo para la economía doméstica, unas expectativas al alza de la tasa de interés i induce una mayor depreciación esperada que podría compensar las pérdidas de capital y ocasionar ingresos de capitales especulativos en el presente; en caso de que las expectativas sean a la baja, pero con un diferencial que seguirá siendo positivo, es muy posible que continúen ingresando divisas.

En el contexto mundial, las economías grandes imponen las tasas de interés y las pequeñas son seguidoras; en el corto plazo, pueden darse movimientos en la tasa de interés en las economía seguidoras que van en contravía del movimiento en las grandes debido a que los bancos centrales pueden tener objetivos de política por cumplir; de esta forma, las expectativas correctas sobre tasas de interés también podrían ir en direcciones opuestas a las indicadas por el contexto externo; un ejemplo de ello es cuando se opta por políticas monetarias más laxas en la economías líderes, con la consecuente reducción en la tasa de interés mundial. Estaríamos tentados en formular unas expectativas a la reducción de la tasa de interés en las economías seguidores; sin embargo, el objetivo de inflación en el corto plazo puede no estarse alcanzando, por ejemplo, debido a un ciclo expansivo del producto, y el banco central podría elegir elevar las tasas de interés o no modificarlas según sean las presiones del gobierno y los gremios económicos. Si la diferencia entre la inflación observada y los pronósticos de inflación es muy fuerte, lo más probable es que el banco privilegie su objetivo y las expectativas sobre las tasas de interés serán al alza. Así, en el corto plazo, y aún en el mediano, formular expectativas correctas es quizás muy dificultoso.

Un mecanismo alternativo consiste en estimar los rezagos con los que un banco central en economías pequeñas va ajustando la tasa de interés ante cambios en las tasas de interés internacionales, con el fin de determinar algún patrón temporal de acomodamiento y derivar de allí un esquema de expectativas.

Para el inversor externo se mantienen los mecanismos de formación de expectativas sobre el tipo de cambio futuro, es decir las expectativas chartistas y las fundamentalistas; como se señaló antes, tomando como referencia el precio de la divisa en la economía receptora de divisas, el precio de la moneda local en relación a la moneda externa, el tipo de cambio del país de origen del colocador es el inverso del tipo de cambio del país receptor; para mantener la medición en términos de la moneda doméstica, desde el lado de la oferta de divisas anteponemos un signo negativo a las ecuaciones de expectativas chartistas y fundamentalistas formuladas en la función de demanda.

La intervención neta del banco central en el mercado de divisas, medida como la diferencia entre el logaritmo de las compras y de las ventas y llamada (interbr)t, afecta negativamente el ingreso de divisas. Para un colocador externo, dadas las tasas de interés, le interesa que la moneda de la economía receptora se encuentre depreciada, con la consecuente expectativa de apreciación, pues requiere menos unidades monetarias de su país para adquirir bonos externos denominados en moneda externa.

En el contexto de una economía receptora y pequeña con un claro objetivo de control de inflación y carente de recursos para financiar el gasto y la inversión , garantizar el flujo de recursos externos implica mantener diferenciales de intereses positivos y una clara tendencia temporal hacia la apreciación; en el mercado de divisas, esto se alcanza por lo menos de dos formas: por un lado, realizando intervenciones de compra menos fuertes, sin esterilización o esterilizando parcialmente las compras, que las intervenciones de ventas de divisas y la consecuente acumulación de reservas internacionales y por otro lado, manteniendo un diferencial positivo y siguiendo con retrasos los descensos en la tasa de interés internacional y respondiendo al alza con mayor velocidad cuando la tasa externa suba.

Así, dado el diferencial de intereses, un saldo positivo de la intervención neta (compras-ventas) de divisas provoca menos entradas de capitales por el tiempo que el banco central lo planee, ceteris paribus. El saldo positivo es una señal clara de que el tipo de cambio se encuentra apreciado, mientras que si éste es negativo, la señal indica que el precio de la divisa es alto. Igualmente puede expresarse de la siguiente manera: si el banco central viene comprando divisas en períodos recientes, sin esterilización, la expectativa del colocador externo es a una baja en la tasa de interés y a una depreciación del tipo de cambio en la economía receptora. El ingreso de divisas dependerá entonces de qué tanto baja la tasa de interés y de la magnitud del diferencial de intereses.

El término (dt - dt-1), la diferencia de los logaritmos de la demandas de divisas actual y pasada, expresa las presiones de demanda sobre el tipo de cambio por parte de los agentes locales; niveles actuales de demanda elevados dt, respecto del período precedente dt-1, dada la oferta, inducen presiones a la depreciación (apreciación para los colocadores externos) con lo cual entran recursos a la economía mediante la venta de bonos locales.

Por último, el stock o acumulación de la deuda externa puede operar como un indicador de riesgo para los colocadores externos y debe producir alertas sobre la capacidad de cumplimiento de las obligaciones contraídas por los agentes locales. Mientras más elevado es el endeudamiento externo, mayor es el riesgo, y por lo tanto, se disminuye el acceso al crédito internacional y las colocaciones de los especuladores disminuyéndose así la afluencia de divisas. Este fenómeno debe ser mucho más fuerte en economías pequeñas y poco generadoras de ahorro, en las cuales, la emisión de deuda externa se convierte casi que en el único camino para financiar proyectos de inversión y el gasto no financiado con recursos locales. Cuando las economías deudoras, no están generando el PIB y el ahorro requerido para el cumplimiento de obligaciones internacionales, se produce la llamada ''corrida de inversionistas extranjeros''. En otra situación, los recursos afluyen a las economías y crece la oferta de divisas. Así, el signo del endeudamiento externo sobre la oferta de divisas se encuentra asociado no solo al ingreso efectivo de recursos sino también al riesgo. Un riesgo alto, a pesar de que la economía históricamente haya sido buena cumplidora, deberá desestimular el ingreso de divisas cuando el saldo de las deudas vigentes sea elevado.

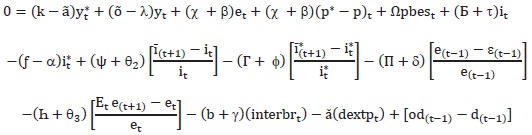

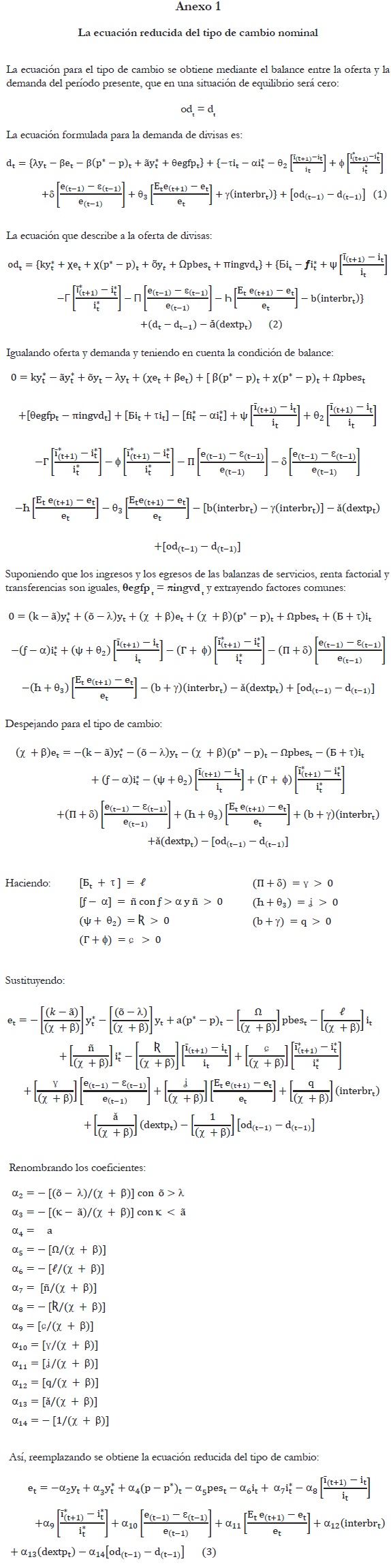

La ecuación reducida para el tipo de cambio se obtiene igualando la oferta y la demanda en el momento t; haciendo iguales los egresos y los ingresos de las balanzas de servicios, renta factorial y de transferencias, (πingvdt = θegfpt), utilizando la ecuación de balance (odt - dt = 0) y agrupando términos comunes, se obtiene la siguiente expresión:

El signo esperado del producto externo y*t sobre el tipo de cambio nominal debería ser positivo por lo que k < ã; es decir, en relación al PIB externo, la elasticidad de las importaciones domésticas debe ser más alta que la elasticidad de las exportaciones; respecto del producto local, el signo debe ser negativo, lo que implica que la elasticidad de las exportaciones locales debería ser superior a la elasticidad de la importaciones, o sea õ > l. También debe admitirse que, ante una tasa elevada i*t, la respuesta del inversor externo debe ser mayor que la respuesta del inversor local, ƒ > α, de forma que los menores ingresos de divisas y la salida de capitales desde la economía doméstica deprecien el tipo de cambio. Despejando para el tipo de cambio nominal et3 se obtiene la siguiente ecuación:

La ecuación anterior postula que:

1) El tipo de cambio nominal se aprecia si se incrementa el producto local, aumentan los precios internacionales de materias primas como las no renovables, la tasa de interés local es elevada o si las expectativas sobre ella son al alza. Además esto ocurre si las expectativas fundamentalistas son al descenso debido a que el tipo de cambio actual se encuentra por encima del de equilibrio tendencial, si los especuladores chartistas creen que la apreciación pasada continuará en el período actual, si el banco central realiza compras de divisas menores a las ventas y no esteriliza la intervención y cuando en el período anterior se produjeron excesos de oferta de divisas.

2) El tipo de cambio nominal se eleva cuando crece el producto o la demanda externa, el diferencial de precios es positivo, la tasa de interés externa es elevada o existen expectativas a su crecimiento, los especuladores chartistas creen que la depreciación pasada continuará en el período actual, el banco central realiza compras de divisas mayores a las ventas y no esteriliza la intervención, si las expectativas fundamentalistas son al alza y cuando en el período anterior se produjeron excesos de demanda de divisas.

3) En relación al endeudamiento externo, el tipo de cambio se podría revaluar si el saldo de la deuda no se considera peligroso para la estabilidad fiscal y económica; en estas circunstancias, el riesgo de no pago y de moras en las amortizaciones percibido por los prestamistas es muy bajo y podría incrementarse la afluencia del crédito externo.

II. Estimación del modelo

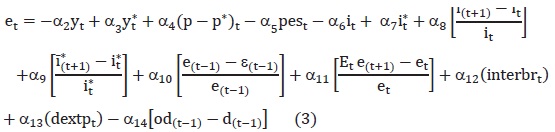

La ecuación 3, que se obtuvo a partir de la oferta y demanda de divisas, identifica los determinantes del tipo de cambio nominal y se constituye en la función objetivo para el análisis econométrico. Los fundamentos pueden dividirse en dos tipos: los que definen el nivel del precio de la divisa en el corto plazo y los que lo determinan en plazos mayores.

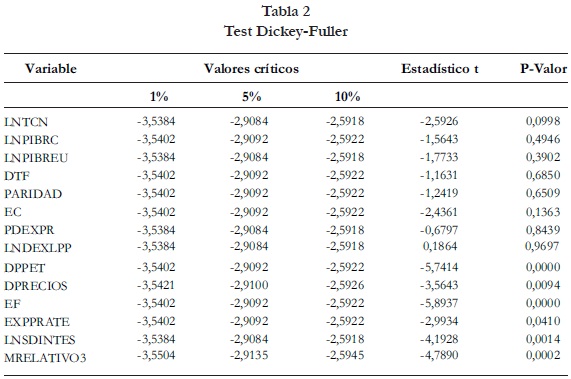

Los test de raíz unitaria de Dickey-Fuller, permiten aproximarnos a dicha clasificación porque es una técnica que diferencia a las variables entre estacionarias, las que influyen en el corto plazo, y las no estacionarias o que pueden tener una relación de largo plazo con el tipo de cambio nominal. Para verificar la existencia de relaciones de largo plazo se suele recurrir a la prueba de cointegración multivariada de Johansen, la cual arroja como resultado los llamados vectores de cointegración, en caso de que existan tales relaciones. Finalmente, se procedería al cálculo de un modelo de correción de errores en el cual se incluyen las variables no estacionarias rezagadas varios períodos y las estacionarias sin rezagos; este último procedimiento requiere de un tamaño grande de la muestra para que los grados de libertad de la estimación sean confiables. Los VEC, o modelos de corrección de errores, se interpretan como el efecto que tienen los cambios en las variables endógenas sobre la variación en la tasa de cambio nominal.

Sin embargo, el interés del trabajo no radica en explicar esas variaciones sino en identificar los determinantes del NIVEL DE LA TASA DE CAMBIO NOMINAL y dado que el tamaño de la muestra es pequeño para estimar un VEC, éste no se calcula. Los caminos alternativos que se siguen en este documento son estimar por OLS y por componentes principales4.

En el proceso cuantitativo, la economía doméstica es Colombia y la economía externa son los Estados Unidos (la aproximación se basa en que los Estados Unidos son el principal socio comercial y financiero de Colombia). La base de datos es trimestral y el período de análisis va de 1992-1 a 2007-4. De la estimación se excluyeron los saldos de la balanza de servicios, transferencias y renta factorial; en las estimaciones iniciales de la ecuación 3, las variables (odt-1 - dt-1) y el saldo total de la deuda externa, dext, no resultaron significativas y su inclusión, al parecer, modificaban los signos esperados de otras variables; por ello, se introdujo la variable MRELATIVO3(-1), que es la liquidez externa relativa a la liquidez local, como una proxy de los excesos relativos de oferta de divisas durante el trimestre anterior. La deuda externa total se dividió en privada y pública y esta última en sus componentes de corto y largo plazo (la de corto plazo no resultó significativa).

La tabla 15 registra las variables que se utilizaron en la estimación y la forma como estas se midieron. La tabla 2, resume los resultados del test Dickey-Fuller y según éstos las variables I(1) son: logaritmos del producto local y externo, tasa de interés local (DTF), paridad, la deuda externa privada y pública y las expectativas chartistas; las variables I(0): diferencial de precios, el cambio en los precios del petróleo (proxy de los precios de los bienes específicos), las expectativas fundamentalistas, las expectativas sobre tasas de interés externas, la deuda interna, la intervención del banco central y la liquidez relativa.

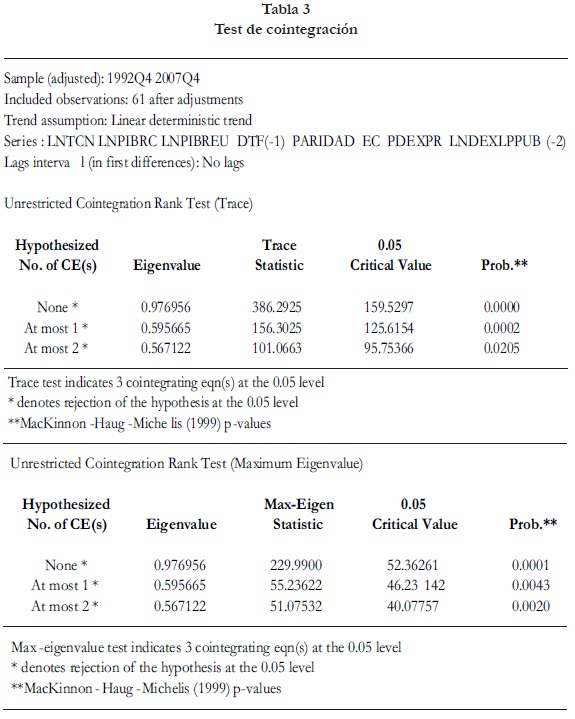

El test de cointegración de Johansen, para las variables (1), se corrió con y sin rezagos en la primera diferencia y considerando rezagos en algunas variables. Todas las especificaciones indicaron cointegración pero se eligió la que se presenta de forma resumida en la tabla 3 porque la ecuación de cointegración resultante respetó los de la ecuación 36.

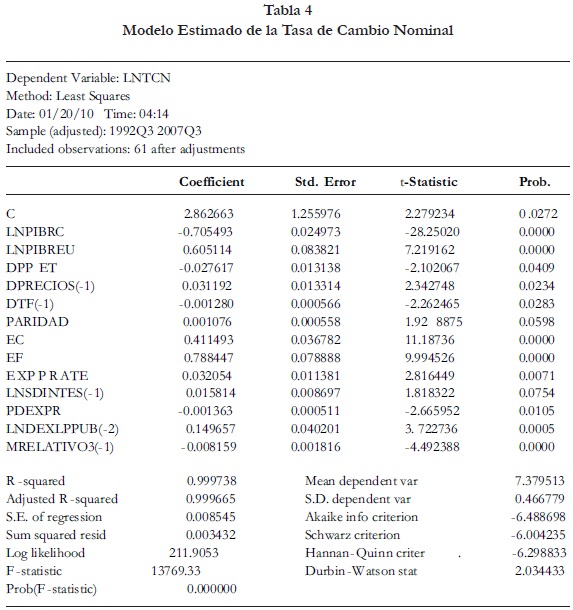

Dada la relación de largo plazo del tipo de cambio con las variables no estacionarias, se estima el modelo de la ecuación 3 por OLS; los resultados se presentan en la tabla 4.

La variable LNITERBR no resultó significativa en varias regresiones. Ante esta situación, debe abordarse la siguiente cuestión: la intervención del Banco de la República es neutral respecto del precio de la divisa?: hay dos razones que se pueden esbozar para formular una hipótesis contraria: a) se realizaron otras estimaciones, que no se presentan en este trabajo, en las cuales es posible obtener niveles de significación para las compras y las ventas de divisas; b) las compras de divisas no son estacionarias mientras que las ventas de divisas si lo son; esta asimetría de la intervención conlleva a que las ventas podrían tener una velocidad de impacto más rápida en el tiempo sobre el tipo de cambio que las compras; así, las intervenciones con ventas mantienen el tipo de cambio en niveles bajos o por lo menos evitan que se deprecie, mientras que la compras inciden con mayor lentitud en la depreciación; el resultado en el corto plazo, y quizás en el mediano, es un tipo de cambio que presenta una mayor tendencia a la apreciación, favoreciendo el alcance de metas de inflación bajas.

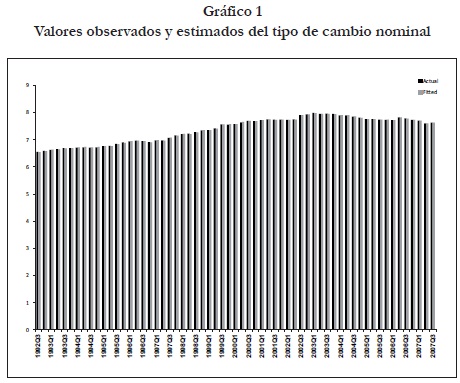

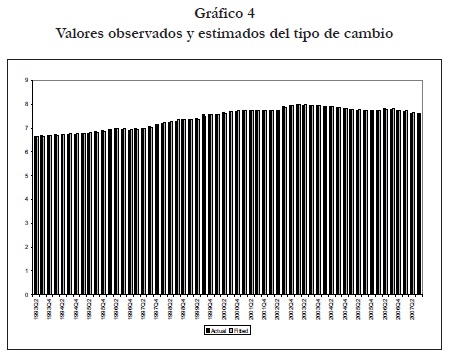

El modelo arroja muy buenos resultados en cuanto al coeficiente R2 que tiene un valor ideal cercano a 1, indicando un ajuste fuerte entre el valor observado del tipo de cambio y el estimado (gráfico 1). Además, nos arroja un estadístico D-W de 2 que también nos indica la ausencia de autocorrelación y la posibilidad de que los residuales del modelo sean estacionarios y tanto las pruebas t como los valores de los coeficientes no son escandalosamente grandes y registran los signos esperados desde el modelo teórico; estas características, junto con la prueba de cointegración, la aparente estacionariedad de los residuales del modelo y la prueba Reset de Ramsay, que se presentan más adelante, apoyan la idea de que la regresión no es espurea; con las variables no estacionarias, si éstas son significativas en el modelo, se puede postular la existencia de una relación de corto y mediano plazo entre el precio de la divisa con el diferencial de precios, las expectativas fundamentalistas, las expectativas sobre la tasa de interés externa, el saldo de la deuda interna en TES y el tamaño relativo de liquidez externa en relación a la interna.

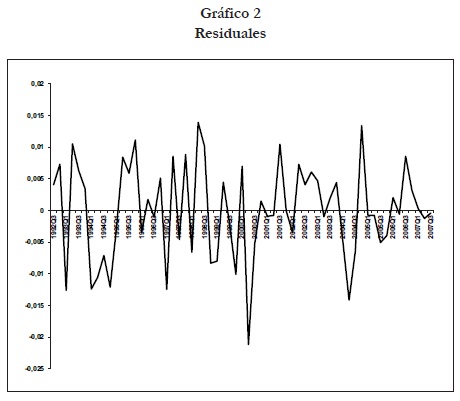

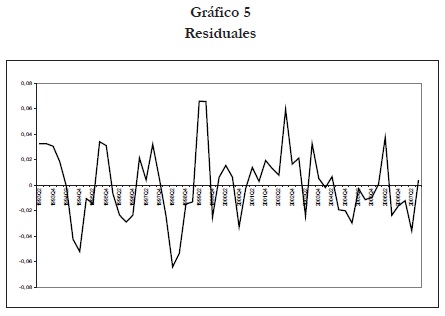

El ajuste entre el valor observado y el estimado por el modelo se ilustra en el gráfico 1 y su diferencia, los residuales, en el gráfico 2; mientras más pequeña es esta diferencia, se presume que el modelo estima valores del tipo de cambio que se acercan mucho a sus valores muestrales.

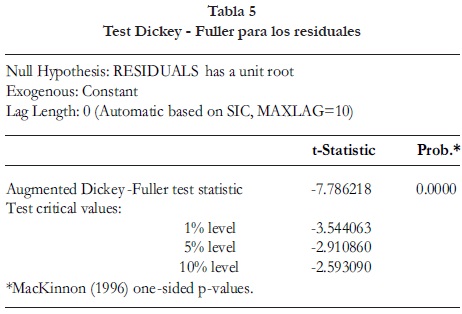

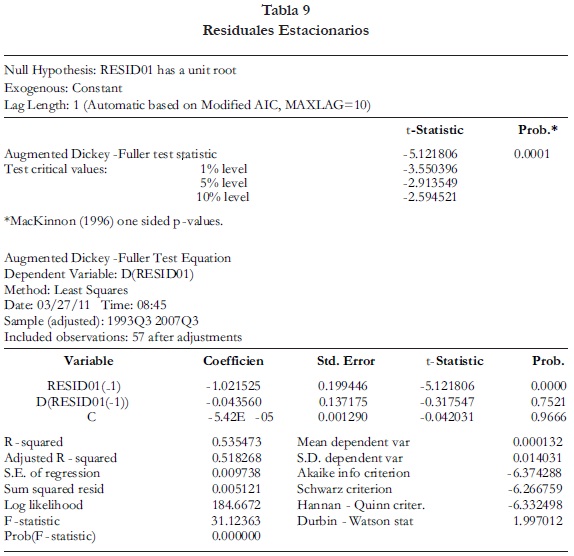

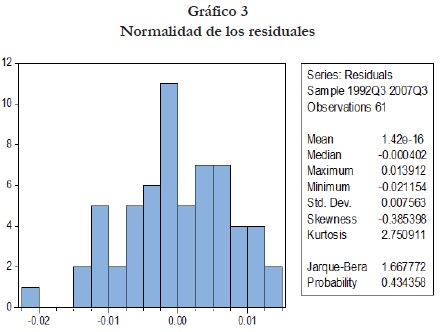

La estimación presentada en la tabla 4 es una combinación de variables estacionarias y no estacionarias; debe comprobarse que los residuales son estacionarios para alejar la posibilidad de la existencia de una regresión espurea; como se señaló antes, el valor del estadístico Durbin-Watson de 2 es un primer indicio favorable a la hipótesis de que los residuales son ruido blanco. Se aplicó el test Dickey-Fuller, tabla 5, y los residuales del modelo resultaron estacionarios al 1%, al 5% y al 10%; sin embargo, como se estableció en el pie de pagina número 5, estrictamente se debe consultar la tabla de Mackinnon para un número de variables k=13 y un número de observaciones N=61; resultó imposible encontrar la tabla con estas especificaciones y no se contó con programas en lenguaje Fortran o Linux para generar los valores críticos. No obstante lo anterior, se puede continuar conjeturando la estacionariedad de los residuales.

El ''posible'' cambio estructural más importante durante el período fue el registrado al final del tercer trimestre de 1999 cuando se eliminó el régimen de bandas cambiarias. El test de Chow rechaza la hipótesis nula de no cambio estructural; sin embargo cuando se introduce una variable dummy (0 para el período 1992-1999Q2 y 1 para el resto de la muestra), no resulta significativa y ni modifica el R2 y el Durbin-Watson de forma importante7. Una hipótesis que puede explicar la situación anterior es que, aunque normativamente existió una banda cambiaria, durante la mayor parte de su existencia fue el mercado quien dictaminó el rumbo del tipo de cambio; de ahí la inoperancia del régimen, su fracaso y su desmonte posterior; en la práctica el tipo de cambio, al parecer, operó más parecido a un esquema de flotación controlada. En este sentido, la inclusión de una dummy para detectar los cambios estructurales no debería resultar significativa.

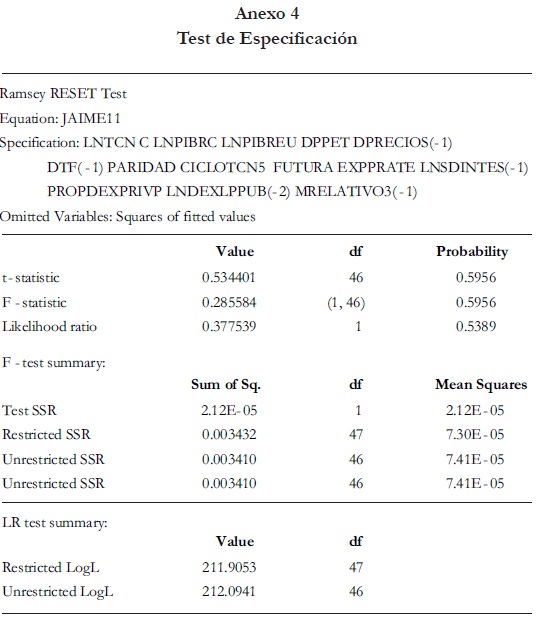

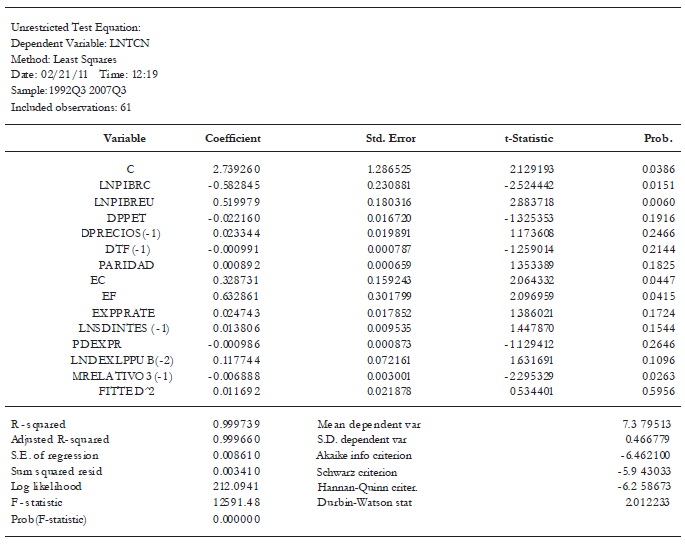

Con el objeto de comprobar si la especificación lineal es adecuada, se procedió a realizar el test de estabilidad de Ramsay; al modelo de la tabla 1, se le agregan los valores estimados al cuadrado del tipo de cambio en el modelo de regresión lineal, identificados como (FITTED)2t. La forma a estimar es la siguiente:

LNTCNt = α1 - α2LNPIBRCt + α3LNPIREUt - α4DPETTt + α5DPRECIOS(-1)t - α6DTF(-1)t + α7PARIDADt + α8 ECt + α9 EFt + α10 EXPPRATEt + α11LNSDINTES(-1)t + α12 PDEXPRt + α13 LNDEXLPPUB(- 2)t+ α14MRELATIVO3(-1)t + Υ(FITTED)2t + ut

Si Υ es significativamente diferente de cero, la hipótesis sobre que la especificación lineal es adecuada se rechaza. En el anexo 4 se presentan los resultados del test. Como su estadístico t es apenas de 0.5 y el p-value es de 0.6, se puede aceptar la hipótesis nula de que su coeficiente Υ =0; es decir, que no existen errores de especificación.

Como se señaló antes, a pesar de que los residuales de la regresión de la tabla 1 resultaron estacionarios, la prueba no es concluyente. Una vía alternativa para estimar la ecuación 3 y probar la estacionariedad de los residuales, es reducir el número de variables independientes, empeorando los resultados obtenidos8.

Otro camino es probar una técnica que permita agrupamientos de variables como la de componentes principales; este procedimiento se aplicó realizando varias agrupaciones: a) por naturaleza9, b) por efectos temporales10 y c) según los efectos sobre el tipo de cambio ( un componente que integra a las variables revaluadoras y otro componente que incluye a las variables con efectos devaluadores). Siguiendo esta última clasificación11, los componentes revaluadores y depreciadores se identifican en las tablas 6 y 7.

Dentro del primer componente, CR, se encuentran el PIB real de Colombia, la variación de los precios de petróleo, la tasa de interés DTF retrasada un período, la proporción con respecto al PIB de la deuda externa total privada y la liquidez en Estados Unidos relativa a la liquidez en Colombia; en el segundo componente, CD, se incluyen el PIB real de Estados Unidos, el diferencial de precios retrasado un período, la proxy para la tasa externa prime rate, las expectativas sobre el tipo de cambio, las expectativas futuras sobre la prime rate, el saldo de la deuda interna rezagada un período y la deuda externa pública de largo plazo rezagada 2 trimestres.

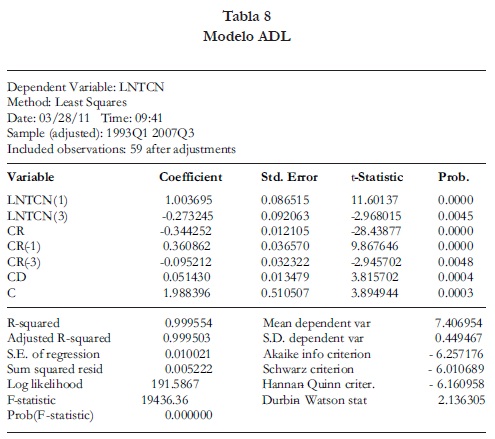

Dados los resultados de las tablas 6 y 7, la existencia de covarianzas entre las variables de cada grupo, se corrió un modelo Autorregresivo de Rezagos Distribuidos (hasta 4 rezagos) con los componentes CR y CD; los resultados se presentan en la tabla 8.

Como se observa en la tabla anterior, los resultados sobre el ajuste y el Durbin- Watson son casi idénticos a los del modelo original. El LNTCN está expresado así: a) con rezagos 1 y 3 de ella misma; b) la componente CR y sus rezagos 1 y 3, y c) la componente CD sin rezagos. Estos resultados sugieren una asimetría en la que el tipo de cambio nominal reacciona más lentamente ante perturbaciones en el componente revaluador y más rápidamente si la perturbación se produce en el devaluador.

Según el Test: Breusch-Pagan-Godfrey no hay heteroscedasticidad12, el correlograma y el Durbin Watson indican la no autocorrelación en los residuales y el test de Chow sugiere la no existencia de cambio estructural en LTCN; aunque el test Reset de Ramsay indicó errores en la especificación del modelo, ello puede deberse a que los ''scors'' de los componentes son el resultado de las combinaciones de variables y no los valores originales.

El gráfico 4 muestra los valores observados del tipo de cambio nominal y de los estimados por componentes; según éste, los residuales del modelo deben ser pequeños, tal como lo ilustra el gráfico 5.

Los residuales resultaron estacionarios, tal como se observa en la tabla 9.

Al integrar las variables en 2 componentes, CR y CD, se logró reducir el número de k variables de forma que la aplicación del test de Dickey-Fuller es más confiable y se rechaza la hipótesis nula consiste en el supuesto de existencia de raíz unitaria en los residuales; es decir, éstos son ruido blanco.

Conclusiones

1) En el análisis precedente, se logró identificar fundamentos de la demanda y de la oferta de divisas que permitieron posteriormente formular una función para el tipo de cambio; los determinantes identificados del tipo de cambio son: el PIB real de Colombia, el PIB real de Estados Unidos, los diferenciales de precios entre Colombia y Estados unidos rezagados un período, los cambios en los precios del petróleo, la liquidez en Estados Unidos relativa a la liquidez en Colombia durante el trimestre anterior, tasas de interés local DTF(-1), la tasa de interés de paridad, las expectativas sobre la tasa de interés externa (Prime Rate), la deuda externa privada total como proporción del PIB, la deuda interna, la deuda externa pública de largo plazo y las expectativas sobre el tipo de cambio (chartistas y fundamentalistas).

2) Las variables que más inciden sobre el precio de la divisa en el largo plazo son el PIB real interno y externo, la deuda pública externa de largo plazo y las expectativas chartistas sobre el tipo de cambio; las tasas de interés nominales presentan coeficientes muy bajos; en el corto y mediano plazo, las expectativas fundamentalistas son las que producen el mayor ajuste sobre el tipo de cambio, seguidas por el diferencial de precios y el cambio en los precios del petróleo.

3) El signo positivo de la deuda pública de largo plazo en la función del tipo de cambio puede explicarse porque ante una acumulación excesiva, los acreedores perciben un mayor riesgo y disminuyen el acceso al crédito; adicionalmente, la recomposición de la deuda pública a favor de la interna, al parecer reduce el ingreso de divisas; la consecuencia es una presión a la depreciación del tipo de cambio nominal, ceteris paribus; estos dos fenómenos han estado presentes en la economía colombiana desde mediados de la década de los 90 hasta hoy; si el tipo de cambio se ha apreciado, es porque hay otros factores, como por ejemplo el ciclo expansivo del PIB durante los años 2004-2007 en Colombia, la elevación de los precios mundiales del petróleo desde 1999, la política monetaria expansiva en los Estados Unidos después del 2008 y las elevadas tasas de interés local en relación a la prime rate.

4) Los test de raíces unitarias para las series de compras y ventas de divisas sugieren una asimetría en la intervención del Banco de la República; según el test de Dickey-Fuller, las ventas son I(0) y las compras son I(1). Así, la intervención del Banco de la República no es neutral y para atajar la apreciación, en caso de que sea un deseo del banco, se requiere entonces de políticas más agresivas, entre otras, como por ejemplo impuestos al ingreso y a la salida de capitales, la aplicación de encajes sobre ellos y compras masivas e intensivas de divisas no esterilizadas.

5) Los resultados empíricos son aceptables y sugieren que este es un camino válido para explorar la construcción de modelos del tipo de cambio. Variables como el PIB local y el externo, las tasas de interés externas y domésticas, los diferenciales de precios y las ofertas relativas de dinero arrojaron signos iguales a los obtenidos por muchos estudios internacionales usando modelos monetarios del tipo de cambio.

Referencias bibliográficas

1. ABDULAI, A. and JAQUET, P. (2002): ''Exports and Growth: Cointegration and [ Links ]

2. ALONSO, J.; PATIÑO, C. (2007). ¿Crecer para exportar o exportar para crecer?: El caso del Valle del Cauca. Centro Regional de Estudios Económicos Cali; Ensayos sobre Economía Regional, No. 46. [ Links ]

3. APLEYARD y FIELD. (1995). Economía Internacional; Prentice Hall. [ Links ]

4. AWOKUSE, T. (2003). Is the Export-led Growth Hypothesis Valid for Canada? [ Links ]

5. BALAGUER, J. and CANTAVELLA-JORDÁ, M. (2001): ''Examining the Export-led Growth Hypothesis for Spain in the Last Century''. Applied Economics Letters, Vol. 8, pp. 681-685. [ Links ]

6. BERTOLA, G. y CABALLERO, R. (1992). Target Zones and Realignments; The American Economic Review, Vol. 82, No. 3. [ Links ]

7. CANADIAN JOURNAL OF ECONOMICS. Vol. 36, No. 1, pp. 126-136. [ Links ]

8. CÁRDENAS, M.; ALONSO, J. C.; BERNAL, R. y PRADA, J. I. (1997). La tasa de cambio en Colombia. Fedesarrollo; Cuadernos de Fedesarrollo; No. 1. [ Links ]

9. CÁRDENAS, M. (1996). La tasa de cambio nominal en Colombia. Fedesarrollo; Debates de Coyuntura Económica, No. 40. [ Links ]

10. CARRASQUILLA, A. (1997). An Exchange rate band in times of turbulence: Colombia 1991-1996. Banco de La República; Borradores Semanales de Economía, No. 70. [ Links ]

11. CARRASQUILLA, A. (1995). Bandas cambiarias y modificaciones a la política de estabilización: lecciones de la experiencia colombiana. Banco de La República; Borradores Semanales de Economía, No. 22. [ Links ]

12. CARRASQUILLA, A. y GALINDO, A. (1995). Consideraciones sobre el comportamiento de la tasa de cambio al interior de las bandas. Banco de La República; Borradores Semanales de Economía, No. 34. [ Links ]

13. CASTAÑO, E.; GÓMEZ, W.; MESA, R.; ORTIZ, C. y RENHALS, R. (2002). Realineamientos y estados de la tasa de cambio nominal en Colombia. Centro de investigaciones Económicas CIEUniversidad de Antioquia; Lecturas de Economía, No. 56. [ Links ]

14. DE LA ROSA, L. (1999). Ataques especulativos: un enfoque de incertidumbre e información. Banco de La República; Borradores Semanales de Economía, No. 130. [ Links ]

15. DORNBUSCH, R. Y FISHER, S. Macroeconomía; MacGraw-Hill. [ Links ]

16. ENGEL, C.; MARK, N. C. AND WEST, K. D. (2007). Exchange rate models are not as bas as you think. NATIONAL BUREAU OF ECONOMIC RESEARCH. Working Paper 13318. [ Links ]

17. FLOOD, R. ROSE, A. MATHIENSON, D. (1991). An empirical exploration of exchange rate target zones. Carnegie-Rochester Series on Public Policy, No. 35. [ Links ]

18. FRENKEL, J. (1993). Monetary and portafolio-balance models of exchange rate determination. MIT Press. [ Links ]

19. FRENKEL, J. (1979). On the mark: A theory of floating exchanges rates based on real interest differentials. American Economic Review, Vol. 69, No. 4. [ Links ]

20. FRENKEL, J. (1996). Recent Exchange Experience and Proposals for Reform. American Economic Review, paper and proceedings. [ Links ]

21. FRENKEL, J. ROSE, A. Empirical Reserch on Nominal Exchange Rates. G.M. [ Links ]

22. GROSSMAN Y K. ROGOFF EDITIONS. (1995). Handbook of International Economics, Vol. 3. [ Links ]

23. GALINDO, A. (1999). La credibilidad de la banda cambiaria en Colombia: implicaciones sobre el diferencial de tasas de interés. Fedesarrollo; Coyuntura Económica, Vol. 29, No.2. [ Links ]

24. HOYOS, C. (1999). Es creíble la política cambiaria en Colombia? DNP; Archivos de Macroeoconomía, No.101. [ Links ]

25. India: Cointegration and Causality Evidence (1971 - 2001), forthcoming in the [ Links ]

26. JIN, J.C. (2002). Exports and Growth: is the Export-led Growth Hypothesis valid for provincial economies? Applied Economics Letters, Vol 34, pp 63-76. [ Links ]

27. KRUGMAN, P R. (1991). Target Zones and Exchanges Rate Dinamics. Quaterly Journal of Economics, Vol. 116. [ Links ]

28. LEIDERMAN, L. Y BUFMAN, G. (1996). A la búsqueda de ancla nominales para las economías vulnerables en los años noventa: metas inflacionarias y bandas cambiarias; en: Hausmann, R y Reisen, H. Hacia la estabilidad y el crecimiento en América Latina. Banco Interamericano de Desarrollo y OCDE. [ Links ]

29. LÓPEZ, A. (1987). Las minidevaluaciones en Colombia: un largo período de búsqueda de una tasa de cambio libre pero intervenida. Banco de La República, En: 20 años del Régimen de Cambios y de Comercio Exterior. [ Links ]

30. LOZANO E., L. I. (2002). Dinámica y Características de la Deuda Pública en Colombia: 1996; Banco de La República; Borradores de Economía, No. 221. [ Links ]

31. OBSTFELD, M.; ROGOFF, K. (1996). Foundations of Internationals Macroeconomics; MIT Press. [ Links ]

32. OBSTFELD, M. ROGOFF, K. (1995). The Mirage of Fixed Exchange Rates. Journal of Economic Perpectives. [ Links ]

33. PANAS, E. And VAMVOUKAS, G. (2002). Further Evidence on the Export-led. Publishers. Review of Development Economics (2004). [ Links ]

34. ROWLAN, P. Forecasting the USD/COP Exchange Rate: random walk whit a variable drift. Banco de La República, Borradores de Economía No 254. [ Links ]

35. SACHS, J. and LARRAÍN, F. Macroeoconomía en la Economía Global; Prentice Hall. [ Links ]

36. SARNO, L. and TAYLOR, M. (2006). The Economics of Exchange Rates. Cambridge University Press, edición 4. [ Links ]

37. STEINER, R. WÜLLNER, A. (1994). Efecto de la volatilidad de la tasa de cambio en las exportaciones no tradicionales. Coyuntura Económica, Vol. 24, No. 4. [ Links ]

38. URRUTIA, M. (1981). Experience with de Crawling Peg in Colombia. En: J. Williamson. Exchamges Rates Rules, St. Martinus Press, NY. [ Links ]

39. WILLIAMSON, J. (1986). The Crawlling Band as en Exchange Rate Regime. Lesson from Chile, Colombia, and Israel. Washington: Institute for International Economics. [ Links ]

Anexos

Anexo 2 Base de datos

Continuación Anexo 2

Anexo 3 Prueba de cointegración de Johansen

DTFA es la tasa de interés DTF rezagada un período y LNDEXLPPUB1 es el logaritmo de la deuda externa pública rezagada 2 períodos. Así, las variables I(1) tal como se encuentran expresadas en la tabla 9, cointegraron mejor que otras especificaciones alternativas. El test de la traza indica 3 relaciones de cointegración, al igual que Maximun Eigenvalue. Sin embargo, solo la tercera ecuación de cointegración es la que conserva completamente los signos del modelo de regresión.

La ecuación de cointegración resultante es:

LNTCN= -28.7(LNPIBRC + 24.8(LNPIBREU) - 0.8(DTF(-1)) + 0,96PARIDAD +15.2EC - 0,008(PROPDEXPRIVP) + 24,5(DEXLPPUB(-2))

NOTAS

* El presente trabajo sintetiza los principales resultados de mi tesis de grado para optar al título de Magíster en Economía en la Universidad Nacional de Colombia y que lleva por nombre ''Los determinantes del tipo de cambio nominal en Colombia.1991-2007''.

1 Una exposición amplia en la formulación teórica de los modelos y sus evidencias empíricas, puede consultarse en:

a. Obstfeld, M. Rogoff, K. Foundations of Internationals Macroeconomics; MIT Press, 1996.

b. Cárdenas, Mauricio. Alonso, Julio C. Bernal S, Raquel. Prada, Jorge I. La tasa de cambio en Colombia. Fedesarrollo; Cuadernos de Fedesarrollo; # 1, septiembre de 1997.

c. Gámez, Consuelo; Torres, José l. Teoría Monetaria Internacional. MacGraw-Hill, 1997.

d. Sarno, Lucio. Taylor, Mark. The Economics of Exchange Rates. Cambridge University Press, edición 4, 2006.

e. Engel, Charles; Nelson C. Mark; Kenneth D. West. NATIONAL BUREAU OF ECONOMIC RESEARCH. Working Paper 13318, august 2007.

2 Frenkel, J; Froot, K. Understanding the US dollar in the eigthties: the expectations of chartists and fundamentalists; Economic Record, vol. 62, pags. 24-38.

3 El proceso se desarrolla al final en el anexo 1.

4 La utilización de componentes principales también se realiza para verificar la estacionariedad de los residuales; la estimación por OLS incluye más de 7 variables independientes en Eviews 7. Este software, utilizado para la estimación, tiene diseñado el test de Dickey-Fuller para un número de variables inferior; Así, aunque el resultado de dicho test sugiera que los residuales son estacionarios, la prueba no es concluyente. Al utilizar componentes principales, se reduce el número de variables según sea el número de componentes, que en el presente trabajo son dos como se verá más adelante, y se podrá realizar el test con mucha más confiabilidad.

5 La base de datos se encuentra en el anexo 2.

6 El test completo se reproduce en el anexo 3.

7 La estimación incorporando una variable dummy para el cambio estructural en la serie del tipo de cambio, se presenta en el anexo 4.

8 En varios ejercicios se procedió de esta forma; los resultados fueron demasiado pobres porque basta eliminar una variable para que el ajuste y el Durbin-Watson disminuyan de forma significativa, principalmente el segundo.

9 Incluye un componente transaccional, un componente especulativo y un componente de stocks que incluye los saldos del endeudamiento externo e interno público y privado y la liquidez relativa.

10 Agrupando las variables independientes en un componente de largo plazo y otro componente de corto plazo; el criterio es si las variables en el modelo son I(1) o I(0).

11 Se optó por esta última debido a que los resultados son mejores que en los otros dos casos; ello debido, quizás, a la naturaleza y medición de algunas variables del modelo original.

12 Los resultados de esta prueba y las que se mencionan posteriormente no se presentan por lo limitado del espacio.