Serviços Personalizados

Journal

Artigo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Acessos

Acessos

Links relacionados

-

Citado por Google

Citado por Google -

Similares em

SciELO

Similares em

SciELO -

Similares em Google

Similares em Google

Compartilhar

Perfil de Coyuntura Económica

versão On-line ISSN 1657-4214

Perf. de Coyunt. Econ. no.21 Medellín jun. 2013

ARTÍCULOS

Tasa de cambio nominal: un conjunto alternativo de determinantes bajo un modelo de oferta y demanda de divisas*

Nominal exchange rate: an alternative set of determinants under a model of supply and demand for foreign exchange

Jaime Montoya R.**

* Profesor, Departamento de Ciencias Económicas Universidad de Antioquia. Dirección electrónica: jhmontoya@economicas.udea.edu.co.

Introducción. -I. Formulación del tipo de cambio nominal. -II. A. La ecuación reducida del tipo de cambio. B. Modelos sin intervención del banco central. C. Modelos con intervención del banco central. D. Modelos en diferencias. E. Modelos con arreglos de tasas de interés. F. Una aproximación a nivel internacional: la economía chilena. -III Conclusiones -Referencias bibliográficas.

Primera versión recibida: el 8 de octubre de 2012; versión final aceptada el 21 de febrero de 2013

RESUMEN

El presente trabajo sobre la tasa de cambio nominal se encuentra basado en dos trabajos anteriores que indagan sobre los determinantes del precio de la divisa; el modelo teórico es de oferta y demanda de divisas siguiendo la metodología keynesiana de la demanda de dinero; así, tanto la demanda como la oferta de divisas se descomponen en fundamentales transaccionales y especulativos. Las tareas desarrolladas fueron: a) comprobar que el grupo de variables utilizadas en los trabajos iniciales se mantiene cuando se amplía la muestra, b) introducir la intervención del Banco de La República en el mercado de divisas como variable explicativa, c) estimar modelos con arreglos de tasas de interés, aunque no se trató de formular y probar empíricamente reglas de Taylor, que contienen a las tasas externas y una regla de decisión para el cambio de postura de política monetaria como aquella basada en la comparación de la inflación básica y la meta o la inflación de largo plazo de la economía, y d) la estimación del modelo para la economía chilena como un primer acercamiento a estudios internacionales.

Palabras clave: tasa de cambio nominal, demanda transaccional de divisas, demanda especulativa de divisas, oferta transaccional de divisas, oferta especulativa de divisas, compras y ventas de divisas, arreglos de tasas de interés.

Abtract

The present work about the nominal exchange rate is based on two previous works which inquire about determinants of the price of currency; the theoretical model is a model of supply and demand of currency following the Keynesian methodology of money demand; thus, both the supply and demand of currency are decomposed in transactional fundamentals and speculative. Tasks developed were: a) Prove that the group of variables used in the previous works holds when the sample is extended, b) Introduce the intervention of the Republic Bank in the market of currency as an explanatory variable, c) estimate models with adjustments of interest rates, although no attempt was made to formulate and empirically test Taylor rules, which contains external rates and a decision rule for the chance of monetary policy position like that based in the comparison of the basic inflation and the objective or the large term inflation of the economy, and d) the estimation of the model for the Chilean economy as a first approach to international studies.

Keywords: Nominal Exchange Rate, Transactional Demand of Currency, Speculative Demand of Currency, Transactional Supply of Currency, Speculative Supply of Currency, Purchases and Sales of Currency, Adjustments of Interest Rates.

RÉSUMÉ

Ce travail sur le taux de change nominal est basé sur deux travaux précédents qui étudient les déterminants du prix de la monnaie. Le modèle théorique est celui de l'offre et de la demande de devises en suivant la méthodologie keynésienne de la demande de monnaie. Ainsi, à la fois la demande et l'offre de devises se décomposent en transactions fondamentales et spéculatives. Les tâches développées sont les suivantes: a) vérifier que le groupe des variables utilisées dans les travaux initiaux se maintient lorsque l'échantillon est prolongé, b) introduire l'intervention de la Banque de la République dans le marché de devises comme variable explicative, c) estimer des modèles avec des ajustements du taux d'intérêt ; cependant nous ne cherchons pars à formuler et tester empiriquement les règles de Taylor, qui comprennent les taux externes et une règle de décision pour le changement d'orientation de la politique monétaire, comme celui basé sur la comparaison entre l'inflation basique et la cible d'inflation ou l'inflation à long terme, d) Finalement, dans l'objectif de faire un premier rapprochement avec les études internationales, nous estimons un modèle pour l'économie chilienne.

Clasificación JEL: E60, E62, H63.

Introducción

La presente investigación estudia el problema de la determinación del tipo de cambio nominal en Colombia; para tal efecto, se parte del modelo1 teórico del tipo de cambio de Montoya (2011a) y Montoya (2001b) basado en las ofertas y demandas de divisas siguiendo la metodología keynesiana de la demanda de dinero; tanto la demanda como la oferta de divisas se descomponen en fundamentales transaccionales y especulativos. El modelo reseñado, la ecuación reducida del tipo de cambio2, se estimó con una muestra trimestral para el período 1992Q1-2007Q4 por OLS y se obtuvo un R2 de 0.99, D-W=2.0, las pruebas de autocorrelación, heteroscedásticidad, normalidad y estacionariedad de residuales, el test de especificación de Ramsay y el Cusum pasaron sus respectivos contrastes de hipótesis; la inclusión de la intervención del Banco de La República, variable muy importante para analizar el comportamiento del tipo de cambio, no favoreció la estimación frente a la que finalmente se presentó en el estudio.

Existen, por lo menos, dos razones que pueden explicar la no neutralidad de la intervención: a) utilizando el test Dickey-Fuller, el logaritmo de las ventas de divisas3 son estacionarias mientras que las compras de divisas no lo son; esta asimetría de la intervención conlleva a que las ventas podríantener una velocidad de impacto más rápida en el tiempo sobre el tipo de cambio que las compras; así, las intervenciones con ventas mantienen el tipo de cambio en niveles bajos o por lo menos evitan que se deprecie en el corto plazo, mientras que la compras, al parecer, inciden con mayor lentitud en la depreciación; el resultado en el corto plazo, y quizás en el mediano, es un tipo de cambio que presenta una mayor tendencia a la apreciación; la anterior asimetría puede originarse, quizás, en la heterogeneidad de agentes que participan en el mercado y sus diferentes respuestas a la intervención y/o en el diseño mismo del mecanismo de intervención; b) favoreciendo el alcance de metas de inflación bajas , el fenómeno de la apreciación se refuerza cuando el banco central de la economía se dedica, por un lapso de tiempo considerable, a acumular reservas internacionales, como lo ha hecho el Banco de La República en Colombia desde el año 2000.

El propósito central de éste estudio es proponer algunas reformulaciones, ampliando el primer trimestre de 2011, manteniendo el esquema de un modelo de ofertas y demandas dedivisas que: a) contengan la intervención como variable explicativa desde lo empírico y b) aunque no se trata de formular y probar empíricamente reglas de Taylor, se tratará de introducir arreglos de tasas de interés local que contengan a las tasas externas yuna regla de decisión para el cambio de postura de política monetaria como aquella basada en la comparación de la inflación básica y la meta o la inflación de largo plazo de la economía. Esta estrategia se propone porque en muchas de las cuantificaciones realizadas, la tasa de interés extranjera no ha resultado significativa cuando se introduce de forma individual y directa, dado el conjunto de variables que ya se encuentran en los modelos estimados. El modelo propuesto es flexible en el sentido de que, con los ajustes requeridos, se pueden integrar y eliminar variables ya que sus dinámicas se modifican en el tiempo, lo mismo que su importancia cuantitativapara explicar el tipo de cambio en períodos de tiempo específicos; además, debido a cambios estructurales de la economía, es muy posible que aparezcan otras variables que antes no afectaban significativamente el precio de la divisa y pierdan importancia otras que eran relevantes.

Con los resultados obtenidos, se puede considerar que se posee un buen grupo de variables y estructuras de referencia para dar el salto a estudios posteriores que involucren otras economías latinoamericanas4. Debe recalcarse que el esfuerzo de la presente investigación se centra en obtener evidencia empírica para un modelo teórico que se encuentra en construcción y, que por lo tanto, no se aborda el problema de la capacidad de pronóstico fuera de la muestra. Tampoco se trata de una estimación de ecuaciones simultáneas de oferta y demanda de divisas para obtener la del tipo de cambio, trabajo que bien podría realizarse posterior a éste, sino de estimar la ecuación reducida que se obtiene del modelo teórico con el objetivo de identificar las potencialidades de las variables en la determinación del precio de la divisa.

I. Formulación del tipo de cambio nominal

En este apartado se realiza un esbozo del modelo teórico y luego se abordan varias reformulaciones con sus respectivos resultados empíricos.

A. La ecuación reducida del tipo de cambio

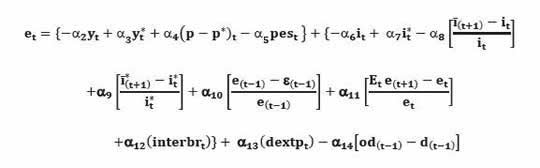

La ecuación reducida para el tipo de cambio que se obtuvo en el modelo original, Montoya (2011a y 2011b), a partir de las funciones de oferta y demanda de divisas fue la siguiente5:

Donde:

et: es el cambio de tipo nominal

yt:Producto de la economía doméstica

y*t: producto de la economía externa.

(p-p*)t: es el diferencial de precios entre la economía local y la externa.

pest: es un indicador de precios de ''comodities'' o de productos especiales de exportación de la economía local como materias primas(petróleo, carbón, cobre, etc,) o de bienes y servicios producidos por procesos avanzados en tecnología.

it: tasa de interés doméstica

i*t: tasa de interés externa.

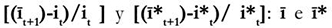

se definen como las tasas de interés de equilibrio de largo plazo o tendenciales; las ecuaciones son las expectativas que se hacen los especuladores locales y externos sobre las tasas de interés de la economía local como la externa.

se definen como las tasas de interés de equilibrio de largo plazo o tendenciales; las ecuaciones son las expectativas que se hacen los especuladores locales y externos sobre las tasas de interés de la economía local como la externa.

[Et et-1 - εt-1 ]/ et]: representan una formulación de expectativas chartistas para introducir las expectativas de devaluación al final del anterior.

[Et et+1 - et/ et]6]: expectativas futuras sobre el tipo de cambio o la formación de expectativas futuras sobre la demanda especulativa de divisas7. El efecto total de las dos expectativas sobre el tipo de cambio, dependerá del peso relativo de los grupos de agentes en el mercado.

(interbr=compras-ventas)t: es la intervención neta del banco central en el mercado de divisas; la intervención puede realizarse para el control de volatilidad o buscar objetivos temporales sobre el tipo de cambio en un proceso de control de inflación.8.

(dext)t: es la deuda externa total de la economía doméstica que actúa sobre el precio de la divisa por el lado de la oferta. El signo del endeudamiento externo sobre el tipo de cambio se encuentra asociado no solo al ingreso efectivo de recursos sino también al riesgo que perciben los inversores externos sobre economías específicas hacia el futuro y a la inestabilidad del mercado mundial de capitales.

(odt-1- dt-1):es el balance entre la oferta y la demanda de divisas del período anterior; éste balance determina la inercia que puede seguir el precio de la divisa en el momento presente.

Dentro del primer corchete de la ecuación 3 se encuentra el componente transaccional que resulta de la interacción entre la oferta y la demanda de divisas; en el interior del segundo corchete se identifica el componente especulativo, incluida la intervención del banco central; el saldo de deuda externa total y el balance externo del período anterior, si bien no se incluyeron en la clasificación anterior, se tienen en cuenta porque estos se encuentran relacionados con la provisión de divisas para la economía y deben por lo tanto afectar el precio de la divisa.

B. Modelos sin intervención del banco central.

En el proceso cuantitativo9, la economía doméstica es Colombia y la economía externa son los Estados Unidos (la aproximación se basa en que los Estados Unidos son el principal socio comercial y financiero de Colombia). La ecuación 3 fue estimada en Montoya (2011a y 2001b) para el período 1992Q1-2007Q4, las variables expectativas sobre tasas de interés doméstica y la intervención del Banco de la República no resultaron significativas y, aunque en algunas exploraciones sobre las funciones de oferta y de demanda si lo fueron, se excluyeron de la estimación. La variable deuda externa total tampoco aparecía como relevante y se optó por descomponerla en sus componentes de deuda externa privada total y deuda externa pública de largo plazo (se excluyó la de corto plazo porque en ninguna estimación fue significativa). El balance entre oferta y demanda de divisas del período anterior, se aproximó por medio de varios indicadores y el que mejor se comportó de acuerdo al signo esperado fue el cociente entre la oferta monetaria externa relativa a la local.

Cuando se amplió el tamaño de la muestra hasta el primer trimestre de 2011, los resultados desmejoraron en relación al modelo teórico estimado para el período 1992Q1-2007Q4 en cuanto hubo presencia de autocorrelación y las pruebas t se redujeron para algunas variables. La situación anterior ha sido un fenómeno general de los modelos del tipo de cambio a nivel mundial debido a diferentes problemas, entre los cuales se encuentran un horizonte temporal muy corto para el trabajo empírico, especificaciones inadecuadas y la no inclusión de variables relevantes; al parecer, el tipo de cambio se puede determinar con mejor precisión cuando se dispone de bastantes datos en el tiempo y se especifica mejor el modelo, (Sarno & Taylor, 2006); quizás estas dificultades son las que se encuentran presentes en la tarea de ampliar la muestra, que aún parece seguir siendo pequeña, hasta el primer trimestre de 2011 para modelo original.

No obstante, Engel-Nelson & Kenneth(2006), motivados por los hallazgos de (Mark & Soul,2001), (Rapach & Wohar,2002) and (Groen,2005), quienes encontraron evidencia favorable para modelos que incluyen variables típicas de las teorías monetarias del tipo de cambio utilizando tamaños de muestras grandes10, se dieron a la tarea de producir estimaciones de los modelos monetarios tradicionales, utilizando la técnica de panel de datos y país por país, rediseñando la estructura de las ecuaciones a formas de valor presente y endogenizando la política monetaria a través de modelos modernos de reglas de Taylor. Confirman, que el poder de pronóstico con datos dentro y fuera de la muestra, no solo puede ser incrementado, sino que derrotan la técnica del random walk con o sin drift.

De acuerdo a los dos párrafos anteriores, es posible mejorar los resultados empíricos de un modelo a la par que se amplía la muestra: a) incluyendo nuevas variables (manteniendo en lo posible las variables originales) y/o b) establecer vínculos entre un grupo de variables (establecer, por ejemplo, reglas de Taylor). En el presente trabajo se sigue la primera opción.

Pensando en una economía que lleva cerca de 20 años integrándose comercial y financieramente al resto del mundo, especialmente fortaleciendo estos vínculos con Estados Unidos, para un inversor externo localizado en esa economía, los activos colombianos pueden rivalizar con los de otras economías más desarrolladas, como la Europea o la Asiática, o por lo menos servir de refugio temporal ante expectativas de pérdidas en esas economías. La afluencia de divisas a la economía colombiana estará entonces ligada a la decisión que toma el asignador externo según sea el comportamiento, por ejemplo, del dólar frente al euro y/o el yen; la mala racha que ha sufrido la economía real y financiera de Europa y los Estados Unidos en los años recientes, y que aún persiste, a reforzado el ingreso de capitales a las economías emergentes, como Colombia, que han sorteado hasta el momento los efectos depresivos de la crisis en los países desarrollados; el resultado previsible de este fenómeno ha sido la revaluación de las monedas en las economías receptoras de recursos externos. La función de oferta de divisas se modifica positivamente al incluir el euro ya que expectativas de pérdidas por la posesión de activos europeos puede conducir a la adquisición de activos en Colombia. La función de demanda de divisas no se altera ya que se puede considerar que el vínculo financiero entre Colombia y Europa es aún muy débil y que la decisión relevante para el asignador doméstico sigue siendo entre el dólar y el peso.

Metodológicamente, los pasos realizados fueron los siguientes:

a. Chequeo de raíces unitarias11: las variables I(1) son : logaritmos naturales de la tasa cambio nominal (lntcn), del producto local (lnpibrc) y externo (lnpibreu), deuda externa pública lndexlppub); la proporción de la deuda externa privada en relación al PIB (pdexpr), la tasa de interés local (DTF), paridad (proxy de la tasa de interés externa; las estacionarias o I(0): diferencial de precios (dprecios), el cambio en los precios del petróleo (dppet), proxy de los precios de los bienes específicos, las expectativas fundamentalistas (ef), las expectativas sobre tasas de interés externas (expprate), el logaritmo natural la deuda interna en TES, la intervención del banco central y la liquidez relativa. Las expectativas chartistas resultaron débilmente estacionarias para el período 1992Q1-2007Q4 pero estacionarias para 1992Q1-2011Q4.

b. Normalmente, demostrada la cointegración de las variables I(1), se puede proceder a una estimación de un vector de corrección del error y aun modelo de corrección de errores; los VEC se interpretan como el efecto que tienen variaciones en las variables explicativas sobre la variación en la tasa de cambio nominal; sin embargo, el interés del trabajo también radica en identificar los determinantes del NIVEL DE LA TASA DE CAMBIO NOMINAL; así, en un primer nivel de cuantificación, se estima el nivel de la tasa de cambio por MCO, tal como se hizo en Montoya (2011a y 2011b) y deberá probarse que los residuales de la regresión siguen un proceso estacionario o no poseen raíces unitarias12; Las variables I(1), recogen los efectos sobre el nivel de largo plazo sobre la variable dependiente(LNTCN); las variables I(0), explican los impactos y los ajustes que sufre el tipo de cambio en corto y mediano plazo. Posteriormente, el modelo se presentará en diferencias como un medio para eliminar la colinealidad.

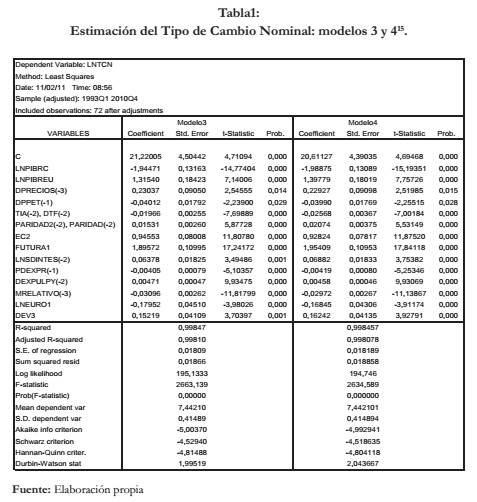

c. Se incluyó el tipo de cambio LNEURO1=LN(1/1Euro/U$) en la ecuación estimada y, adicionalmente, la correlación serial se corrigió en parte utilizando distintas medidas de la devaluación nominal13, entre las cuales está DEV2=(LNTC(-1)-LNTCN(-3). La tabla 115 presenta las estimaciones.

En este punto se deben precisar varios hallazgos:

a. La permanencia del grupo de variables en la estimación actual en relación al grupo de variables en Montoya (2011a y 2011b), a excepción de las expectativas sobre tasas de interés externas, y en otros tipos de modelos, como aquellos en donde se considera la intervención del banco central y que se analizarán más adelante, sugiere que este grupo es relevante para el análisis del tipo de cambio en Colombia.

b. La permanencia del grupo de variables en la estimación actual en relación al grupo de variables en Montoya (2011a y 2011b), a excepción de las expectativas sobre tasas de interés externas, y en otros tipos de modelos, como aquellos en donde se considera la intervención del banco central y que se analizarán más adelante, sugiere que este grupo es relevante para el análisis del tipo de cambio en Colombia.

c. Los rezagos utilizados en las variables DPRECIOS, DPPET, MRELATIVO, LNSDINTES, DEXPULPY y en algunos casos PDEXPR en las múltiples estimaciones realizadas y que arrojaron resultados positivos en los signos, son los mismos que se utilizaron en estimaciones14 consistentes en cuantificar el modelo de Montoya (2011a y 2011b), sin incluir medidas de devaluación pero si una medida de las expectativas sobre tasas de interés externas y el precio del dólar en euros, para el período 1992Q1-2011Q1. Esto parece sugerir una determinación adecuada del número de rezagos de cada variable para el tamaño de la muestra.

Nótese que los estadísticos de significancia, el R2 y las pruebas tasí como los estadísticos F, indican que la estimación es robusta y no existe autocorrelación según el Durbin-Watson=2; igualmente los test de normalidad, LM, heteroscedasticidad, de especificación de Ramsay y el test cusum para la estabilidad, pasan sus respectivos contrastes de hipótesis.

C. Modelos con intervención del banco central.

Para los especuladores, es crucial el comportamiento del banco central en el mercado de divisas; si éste último posee alguna regla clara, explícita y pronta que ponga en acción los mecanismos de intervención, las expectativas de los especuladores estarán bien definidas en su dirección, en los montos y el momento propicio de la intervención y las ganancias derivadas de la actividad, quizás no sean tan grandes.

Si se espera una compra de divisas, hay expectativas del que el tipo de cambio se depreciará, ceteris paribus, en el presente se acumulan divisas por los especuladores, reduciéndose las tenencias de dinero doméstico y de bonos locales si la devaluación esperada supera sus rendimientos y del grado de aversión al riesgo. La expectativasobre la compra de divisas por parte del banco se origina en excesos de oferta, pero esto no garantiza que la compra se efectuará porque la apreciación le conviene si su objetivo es reducir la inflación; si el banco realiza la intervención y no esteriliza, la depreciación se produce, las ganancias de los especuladores serían exorbitantes y el banco central acumula divisas. En el caso de defender unas expectativas de cero depreciación por algún período de tiempo, hará que los agentes muy impacientes reduzcan sus tenencias de divisas y acumulen dinero local porque saben que la acción inmediata será la esterilización de la intervención que sería completa; pero si el objetivo implícito del banco es el empleo y el crecimiento, los menos impacientes, mantendrán sus tenencias de divisas porque a la final el banco central tendrá que producir la depreciación. Las ventas de divisas se deben a incrementos en la demanda y en la consecuente presión a la depreciación; su efecto es una revaluación si no se esteriliza la intervención o ninguno si se esteriliza completamente tal acción.

En Colombia, a la política monetaria se le ha asignado el objetivo final del control de inflación; el principal instrumento de política monetaria, las tasas de interés de intervención, se modifican cuando el pronóstico de inflación básica, aquella de la cual se ha eliminado la causada por factores de oferta como la de los alimentos, la de combustibles y de los bienes y servicios regulados, está por encima o por debajo de la meta inflacionaria fijada para un año; si en cualquier momento el pronóstico está arriba de la meta, el Banco de La República eleva las tasas de interés para reducir las presiones inflacionarias y las reduce si el pronóstico se encuentra por debajo del objetivo; en un segundo plano, se encuentran las operaciones tradicionales, las OMAS, cuando el primer instrumento es insuficiente u opera con mucho retardo en la consecución del objetivo.

En la ejecución de la política cambiaria, Banco de La República(2011), actualmente se utilizanlas siguientes operaciones: a) ''put'' y ''call'' para acumulación y desacumulación de divisas cuyos montos son discrecionales y se hacen cuando la TRM es alta o más baja que su promedio móvil de los últimos 20 días hábiles; el mecanismo opera cuando el tipo de cambio supera en más o en menos su promedio móvil de los últimos 20 días hábiles; b) operaciones ''put'' y ''call'' para el control de volatilidad que se aplica cuando la TRM supera su promedio móvil de los últimos 20 días hábiles en más o en menos el 4% y su cupo máximo es de U$200 millones; c) operaciones de intervención directa: el banco es discrecional en la definición del monto y en el mecanismo de la intervención16

Sin embargo, cuando el banco central tiene incentivos para producir esterilizaciones por debajo o por encima de la requerida o cuando se producen intervenciones discrecionales, como en el caso de Colombia, que se realizan cuando el banco central lo considere necesario, sin necesidad de anunciarlas y de acuerdo a su objetivo fundamental de política que es la reducción de la inflación, se crea una situación de incertidumbre que favorece la especulación. Las intervenciones discrecionales bien pueden obedecer a un objetivo intermedio para el tipo de cambio en razón de la causalidad entre devaluación e inflación. Este mecanismo profundiza la intervención cuando las operaciones regulares no son suficientes para contener las brechas entre la oferta y la demanda de divisas y disminuir la variabilidad del tipo de cambio, de forma que no solo se suaviza la volatilidad sino, quizás, se podría influir en su nivel. En éste sentido, la intervención del banco central tendría 2 componentes: uno regular y que opera en el muy corto plazo, días, basado en las intervenciones para el control de volatilidad; el otro, es de corto y mediano plazo, meses, y se concreta en las intervenciones discrecionales.

Dado que al objetivo de inflación se subordinan los estados del resto de variables económicas, el comportamiento de la inflación no solo debería reflejar los desequilibrios del mercado de divisas y la variación del tipo de cambio sino que la política cambiaria bien podría ser utilizada para complementar la acción del instrumento monetario; lo anterior quiere decir que, desde lo normativo, los instrumentos de política cambiaria, las intervenciones de compras y ventas de divisas regulares y discrecionales deberían colocarse en funcionamiento a tono con las tasas de intervención. Según el Banco de La República (página WEB), habrá de pasar cerca de un año para que la variación de las tasas de intervención impacten a las tasas de interés de mercado (la DTF y la de colocación) y casi otro tanto para que los efectos de demanda agregada se transmitan al nivel general de precios. Por lo tanto, un ancla nominal, como el tipo de cambio, puede contener temporalmente los precios mientras los efectos directos de la política monetaria se materializan. La anterior, es una conjetura acerca del comportamiento del Banco de La República en torno a las relaciones entre ambas políticas económicas.

En Montoya(2001a) se estimaron funciones de oferta y demanda de divisas con el ánimo de corroborar los signos y la significancia de las compras y la ventas; los resultados obtenidos sugirieron que las ventas se encuentran estrechamente más relacionadas con la demanda, mientras que las compras con el lado de la oferta; de esta forma, en la función demanda, ecuación 1 del anexo 1, la intervención neta se puede reemplazar por las ventas y en la ecuación 2, la función de oferta, en el mismo anexo, se reemplaza por las compras; en la ecuación reducida del tipo de cambio, las ventas aprecian el tipo de cambio pero las compras lo deprecian. En las muchas estimaciones de las ecuaciones 3 y 4 que incluyeron las compras y las ventas de divisas, una gran parte arrojó resultados aceptables.

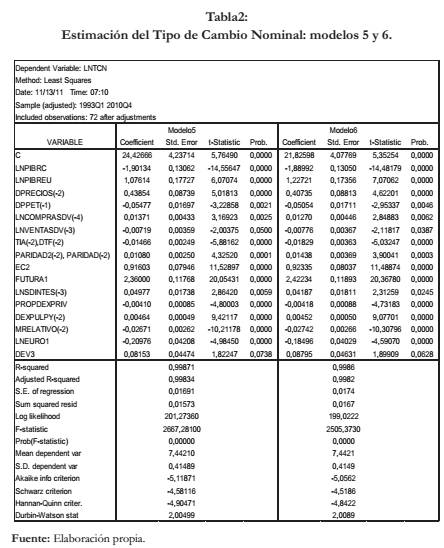

La tabla 2 presenta las estimaciones de las ecuaciones 5 y 617 que incluyen la intervención del Banco de La República en el mercado de divisas; la intervención se midió separando las compras y las ventas para determinar el efecto de cada una ellas sobre el tipo de cambio.

Cuando se aplicó la intervención, la mejor estimación que se obtuvo fue modificando los rezagos de algunas variables: al diferencial de precios, DPRECIOS, se le disminuyó un rezago, y entre las variables deuda interna en TES, LNSDINTES, y liquidez relativa, MRELATIVO, se intercambiaron sus rezagos. La relevancia de la estimación radica en que se mantiene el grupo de variables de la tabla 1 y que la intervención de Banco de La República y el euro resultaron esenciales para el modelo.

Los resultados obtenidos en relación a las compras y a las ventas de divisas, parecen confirmar la conjetura realizada atrás: la intervención del Banco de La República en el mercado de divisas, a parte de las presiones corrientes ejercidas por los mercados reales, las debidas a los ingresos y egresos corrientes de moneda externa y, con ciertos rezagos, a las originadas en los mercados financieros, no solo atenúa la volatilidad del tipo de cambio sino que también influye en la determinación de su nivel; tal influencia opera con retardos de cerca de un año y estos instrumentos de intervención cambiaria quizás anclan el precio de la divisa y están conectados a la operatividad y el objetivo del instrumento monetario.

Es inexorable que investigadores se indaguen por si los modelos se encuentran sobredimensionado o no; lo que puedo decir al respecto son dos cosas: primero, en Montoya(2011b) para corroborar que los residuales del modelo son estacionarios, se procedió a agrupar las variables en un componente devaluador y otro revaluador; con estas dos variables se estimó por MCO y los resultados fueron robustos y el R2 y el test Durbin-Watson fueron similares a los de las tablas 1 y 2; efectivamente, se comprobó que los residuales del modelo eran ruido blanco; el ejercicio no se reproduce en este trabajo pero, de poder realizarse, creo que el resultado sería positivo porque los estadísticos Dickey-Fuller para las pruebas de raíces unitarias de residuales de cada modelo, son ahora más negativos que en Montoya(2011b).

Adicionalmente, mientras una variable adicional aporte a la explicación y contribuya a elevar el test Durbin-Watson, a la par que puede mejorar otros test de hipótesis, es una variable que debe estar en el modelo; en los modelos propuestos en este trabajo y en esta metodología, por el contrario, comenzar a reducir variables empeora los resultados. Podría pensarse sí, en una suerte de combinaciones de variables que disminuyan su número.

Las estimaciones 3-6 parecen ser muy buenas aproximaciones para analizar el tipo de cambio en Colombia; contienen lo que podríamos llamar un ''conjunto de variables de referencia'' o de ''rango'' que puede utilizarse para afinar el estudio teórico y empírico. Aunque la variable expectativas sobre tasas de interés externa no aparece en las estimaciones de este trabajo, no debe eliminarse del conjunto pues en varias estimaciones sin intervención y sin el euro, ella arrojó estadísticos t cercanos a 2.

D. Modelos en diferencias.

Un tema pendiente de las estimaciones anteriores es la co-linealidad o la existencia de relaciones lineales entre las variables independientes; si bien lo modelos 3-6 permiten identificar el llamado conjunto de referencia de fundamentos, violan el supuesto de la independencia lineal de las variables explicativas; una implicación de lo anterior es que los valores estimados de los parámetros son sesgados.

Un tema pendiente de las estimaciones anteriores es la co-linealidad o la existencia de relaciones lineales entre las variables independientes; si bien lo modelos 3-6 permiten identificar el llamado conjunto de referencia de fundamentos, violan el supuesto de la independencia lineal de las variables explicativas; una implicación de lo anterior es que los valores estimados de los parámetros son sesgados.

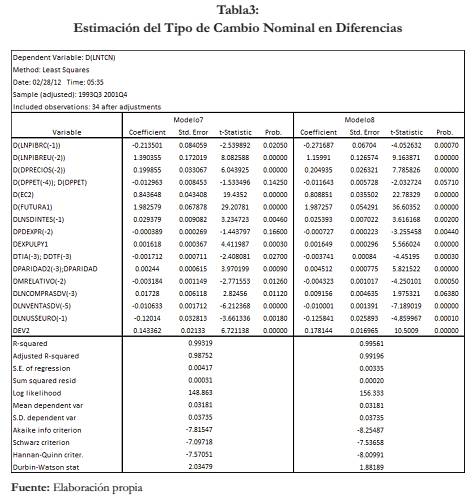

Las estimaciones de modelos en diferencias sin intervención para el período 1992Q1-2011Q1, presentaron un R2 similar a los registrados en las tablas 1 y 2; sin embargo, los estadísticos Durbin-Watson fueron inferiores y oscilaron entre 1.3 y 1.8; adicionalmente, algunas variables, como el cambio en los precios del petróleo, registraron pruebas pequeñas o signos contrarios a los esperados; ante esta situación, se optó por estimar modelos con intervención y los resultados fueron bastante mejores y optimistas; en un primer grupo de cuantificaciones, estas arrojaron R2 muy altos, todas las variables registraron pruebas t superiores a 2, se aprueban más que satisfactoriamente los contrastes de correlogramas, autocorrelación serial, heteroscedasticidad, el de especificación de Ramsay, el cusum para la estabilidad, la estacionariedad de residuales, estadísticos Durwin- Watson aceptables y el índice de condición ICJ para la co-linealidad; sin embargo, su debilidad se presentó en el test Jarque-Bera y en la probabilidad de que los residuales siguieran una distribución normal (esta probabilidad arrojó valores de menos de 0.3 que aunque pueden pasar el test de normalidad, quizás no son valores contundentes); en un segundo grupo, se estimaron modelos en los cuales se pretendió mejorar la Kurtosis, el test Jarque-Bera y la probabilidad de una distribución normal en los residuales; el costo que se asumió consistió en que algunas variables disminuyeron su significancia en relación al primer grupo y el resto de los test, excepto el ICJ, disminuyeron sus valores, aunque pasan sus contrates de hipótesis. La tabla 3 presenta los resultados de dos estimaciones pertenecientes al segundo grupo de modelos18.

El modelo 7 se ha estimado con 4 rezagos en la segunda diferencia de los precios del petróleo, la primera diferencia de las tasas de interés activa rezagada 3 trimestres y la proxy de la tasa de interés internacional PARIDAD2, cuya primera diferencia también se encuentra rezagada 3 trimestres; la estimación del modelo 8 se realizó con la segunda diferencia de los precios del petróleo sin rezagos, la primera diferencia de la DTF a 90 días y de la proxy de la tasa de interés internacional PARIDAD, rezagadas ambas 3 trimestres. El resto de variables registran los mismos retrasos en las dos estimaciones; a pesar de que los cambios en precios del petróleo y en la proporción de la deuda externa privada a PIB tienen pruebas t entre (2;-2) en el modelo 7, en el modelo 8 estas se encuentran por fuera de ese intervalo pero muy cercanas a los límites por lo que no deben eliminarse de la estimación; los índices de condición ICJ para los modelos 7 y 8 son respectivamente 8.7 y 14.7, lo que significa que se ha eliminado la co-linealidad o se han aislado las relaciones de dependencia entre las variables independientes.

Nuevamente, la intervención si parece influir sobre el comportamiento del tipo de cambio y apoya la conjetura de su uso como ancla nominal en el proceso del control de la inflación; se destaca igualmente que los efectos no son contemporáneos y que las ventas influyen significativamente más sobre la revaluación que las compras sobre la devaluación.

Al parecer, los crecimientos en las compras abundantes de divisas en los últimos años no han tenido la fuerza suficiente para depreciar la divisa debido a dos cosas: el efecto de las ventas de períodos anteriores y la acumulación intensiva de reservas internacionales en un contexto de una fuerte confianza de los inversores externos, que anula cualquier intención de crear una burbuja especulativa en el mercado; quizás, esto mismo es lo que explica la burbuja especulativa que sufrió Colombia después de 1996 hasta el 2001: la fuerte corrida de inversores externos ante las dificultades que vivieron las economías emergentes, y la consecuente reducción en la dinámica de ingresos de capitales externos, cuando el stock de reservas internacionales quizás no era el adecuado, fueron el caldo de cultivo para la creación de la burbuja especulativa porque al mismo tiempo que el banco vendía o desacumulaba divisas, los especuladores sabían que no ingresarían divisas y que el banco no contaba con las cantidades suficientes para mantener prolongadamente la intervención.

Las dificultades para estimar el modelo en diferencias sin intervención parecen radicar precisamente en la ausencia de la misma pues al incorporarla, la estimación es más robusta.

E. Modelos con arreglos de tasas de interés.

En la estructura de oferta y demanda de divisas utilizada en este trabajo para la determinación del tipo de cambio nominal, no ha sido fácil hallar apoyo empírico para la hipótesis sobre los efectos que tiene la tasa de interés externa individualmente sobre el precio de la divisa; en Montoya (2011a y 2011b), cuyo período muestral es 1992Q1-2007Q4 y no se consideró la intervención del Banco por su bajo

nivel de significancia, la inclusión de la tasa ''prime rate'' no resultó significativa; debido a ello se optó por construir las variables PARIDAD Y PARIDAD2, que fueron importantes en el modelo, como proxys para dicha tasa. En este apartado intentaré construir un arreglo o indicador de tasa de interés doméstica que incluya 2 componentes importantes:

a. Uno que refleje el hecho de que Colombia es una economía pequeña y abierta y seguidora de tasas de interés internacional, aunque exista cierto grado de imperfección en la movilidad de capitales; en este sentido, mantener una brecha positiva entre la tasa interna y externa es un mecanismo que posibilita la afluencia de capitales cuando en la economía doméstica se genera ahorro insuficiente o cuando el acceso a los recursos provistos por el banco central es limitado para financiar la inversión o el gasto en bienes finales. Bajo el esquema de inflación objetivo, de flotación del tipo de cambio con intervención y la mayor flexibilidad de la política monetaria, el banco central puede retardar el ajuste de la tasa de interés local a la tasa externa mientras alcanza metas inflacionarias.

b. Otro componente relacionado a los cambios en la postura de política monetaria; los indicadores de pronósticos de la llamada inflación básica (núcleo 20, sin alimentos y sin alimentos-combustibles-servicios públicos) proveen al Banco la información para identificar el origen de las presiones de inflación en el futuro cercano y las acciones a emprender; si la inflación sin alimentos (medida proxy de la inflación de demanda) hoy y su pronóstico se encuentran por encima de la meta inflacionaria, el banco comienza a elevar las tasas de intervención, y las reduce en caso contrario.

En una regla de tasas de interés, normalmente se incluye la brecha del PIB; sin embargo, en el arreglo de tasas de interés que se propone, no incluiré esta variable ya que el producto hace parte del componente transaccional en la función de demanda de importaciones. El arreglo, en general, considera el diferencial entre la tasa local y externa, el nivel de la tasa externa y la brecha entre la inflación sin alimentos y la inflación de largo plazo de 3% o la meta de inflación, ambas determinadas por el Banco de La República. Cabe advertir que el banco utiliza la diferencia entre el pronóstico de inflación básica en (t+k) períodos adelante y la meta de inflación en (t+k) períodos adelante como la intuición principal para modificar sus postura de política monetaria en el presente. Sin embargo, no se dispone de una serie de tiempo sobre el pronóstico de inflación básica porque el banco no la publica. Adicionalmente, como se expresó en la introducción, no se trata de estimar econométricamente el arreglo como tal sino de construir un indicador de intereses que refleje el comportamiento de las tasas de mercado.

Se diseñaron varios arreglos y se estimaron ecuaciones con y sin intervención; los tipos de arreglos que mejores resultados arrojaron son los siguientes:

a. Indicador de tasas de interés i1: su utilizó la dtf a 90 días, la prime rate como medida de tasa de interés internacional, la inflación básica sin alimentos y la inflación de largo plazo igual al 3% (esta tasa es definida por el Banco de La República como la tasa de equilibrio de largo plazo y actualmente se identifica también como la meta de inflación).

it1= (dtf t-2-prate t-2) + prate t-1+ (infbsa t-2- inflp t-2)

El ultimo componente implica que si en el pasado reciente la inflación básica se encuentra por encima de la inflación de la largo plazo, el banco deberá producir alzas en los intereses que a su vez deben revaluar el tipo de cambio actual; una economía pequeña con una alta movilidad de capitales y poca generación de ahorro doméstico, deberá ajustar sus tasas de interés de acuerdo a las brechas recientes no ajustadas y al nivel del tipo de la tasa externa del período del anterior; la revaluación resultante sería producto de la política antinflacionaria y de la política de financiamiento externo. Si el último componente se expresa en términos de la inflación básica futura, la elevación actual de los intereses y la revaluación provocada en el presente aparecerían como una situación en la cual el banco y los agentes anticipan el ajuste de forma parcial o completa (esto dependerá de las asimetrías de información, de las rigideces en los mercados y de los rezagos con que opera la política).

b. Indicador de tasas de interés it2: es la misma regla anterior pero el último componente se rezaga solo un período.

c. Indicador de tasas de interés i3:

it3= (dtf t-2- prate t-2) + (dtf t-1- prate t-1) + prate + (infbsa t-1- inflp t-1)

Los indicadores también se calcularon con la tasa activa y la tasa de intervención del banco (la serie se completo con la TIB para antes del año 2000).

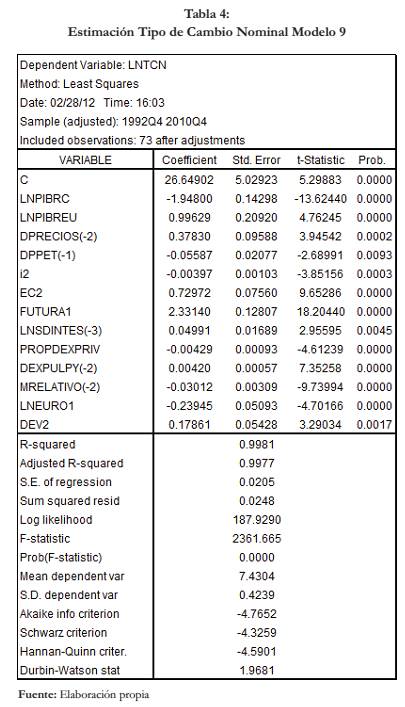

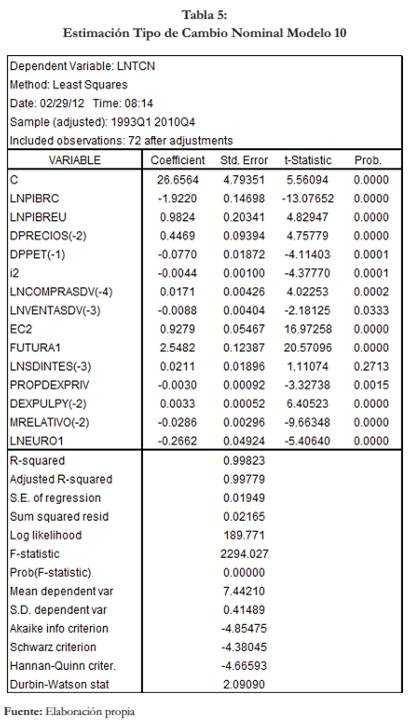

Las cuantificaciones de los modelos con arreglos de tasas de interés sin intervención, con intervención y en diferencias con intervención se exponen en las tablas 4, 5 y 619. La tabla 4 presenta una estimación del tipo de cambio con el arreglo de tasas de interés i2; de la cuantificación se han se han sustraído las tasas de interés DTF, TIA y las proxis PARIDAD y PARIDAD2 porque las tasas internas y externas se incluyen en el arreglo; el resto de las variables se mantienen pero se producen alteraciones en los rezagos de DPRECIOS, LNSDINTES y MRELATIVO en relación al modelo sin intervención de la tabla1 pero, curiosamente, iguales a los rezagos de la estimación con intervención en tabla 2.

Los signos de las variables son los esperados, destacando que el arreglo de tasa de interés resultósignificativo; en la estimación del tipo de cambio con intervención, tabla 5, aparece el mismo arreglo de intereses i2 y las variables con los mismos rezagos de la taba 3; las compras y las ventas de divisas entran con los mismos rezagos, igual que las demás variables, que se obtuvieron en la estimación del tipo de cambio cuando se consideraron las tasas DTF; TIA; PARIDAD y PARIDAD2; es decir, la introducción del arreglo no modificó laestructura de rezagos de la estimación en la tabla 2, salvo que ahora le medición relevante de la devaluación es DEV2 y no DEV3. Esto parecería implicar un acercamiento en la definición de los rezagos para los modelos en niveles del tipo de cambio.

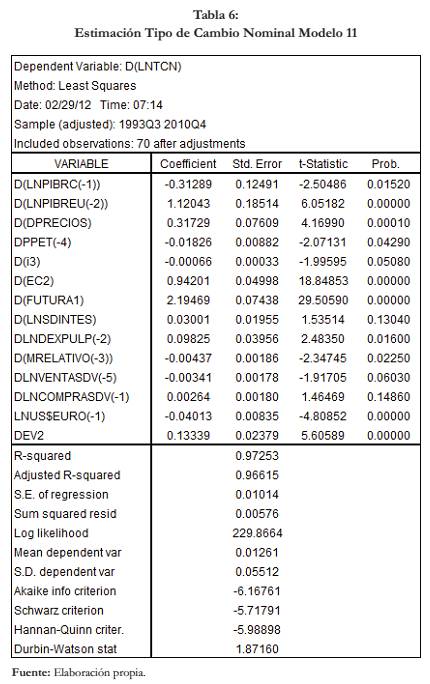

Igual que antes, las dos estimaciones en niveles adolecen de co-linealidad; la tabla 6 ilustra el modelo en diferencias con intervención como una especificación alternativa para corregir las relaciones endógenas entre las variables independientes; el índice de condición ICJ es de 4.5 con lo cual el modelo de la tabla 6 ya no presenta el problema de colinealidad. La mejor estimación es la que se obtuvo con el arreglo de tasas de interés i3 y debió eliminarse de la cuantificación la deuda externa privada porque su signo no era el esperado.

En relación al modelo en diferencias sin arreglos de intereses, tabla3, los cambios en el precio del petróleo se expresan ahora en primera diferencia; los rezagos de varias variables, entre ellas los de las compras de divisas, se modificaron; los rezagos de producción interna y externa y los de las ventas de divisas se mantuvieron; igualmente, las pruebas t de algunas variables no pasarían el test de significancia pero sus signos son correctos; no obstante, los test fundamentales para el modelo son aprobados; por lo tanto, dados los resultados de las diferentes cuantificaciones, este camino parece seguir siendo correcto para estimar la variable dependiente. Quizás, debería refinarse la medición de variables y del arreglo de intereses.

F. Una aproximación a nivel internacional: la economía chilena.

En este apartado, se tratará de estimar el tipo de cambio para la economía chilena como una primera aproximación a la evidencia internacional; el punto de partida es el conjunto de referencia identificado en el caso de la economía colombiana; una gran dificultad es la disponibilidad de información trimestral para un horizonte temporal suficientemente largo; el set de información para las variables solo se encuentra disponible desde 1996

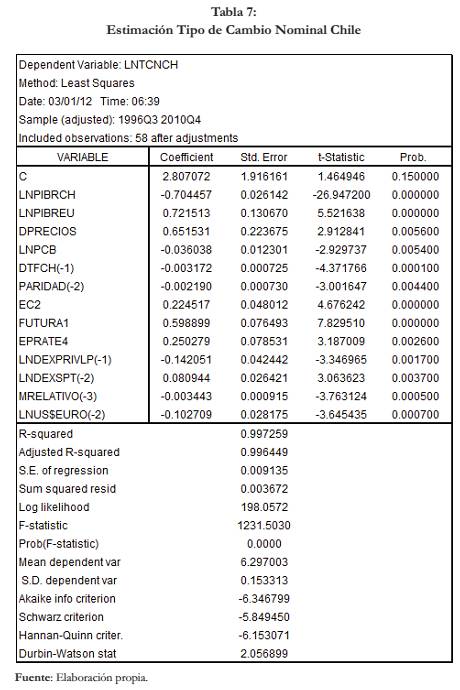

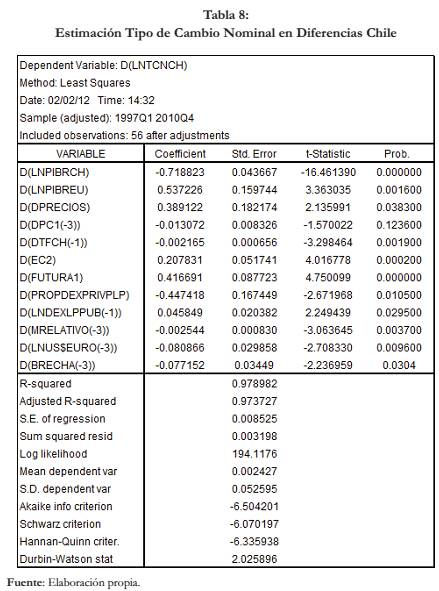

La estimación se llevó a cabo primero en niveles y luego en diferencias, pero ambas cuantificaciones sin intervención del Banco Central de Chile debido a que el sistema cambiario de flotación es muy puro y las intervenciones muy esporádicas (durante el período solo se produjeron 4 intervenciones); las variables utilizadas son esencialmente las mismas utilizadas para el caso de Colombia y se encuentran medidas de forma similar; la economía externa son los Estados Unidos, uno de los principales compradores de productos chilenos. Los resultados en niveles y en diferencias se encuentran en las tablas 7 y 820

Con el fin de capturar especificidades de la economía chilena se utilizaron los precios bienes de específicos y la diferencia entre el tipo de cambio de mercado y el tipo de cambio ''acuerdo''; como precios especiales se utilizaron los precios del cobre y de la celulosa blanqueada; en algunas estimaciones del modelo en niveles, el precio del cobre arrojó el signo correcto, negativo, pero su estadístico t alcanzó valores máximos entre (1.5; 1.7) y en otras, fue menor a 1; en cambio, el LNPCB arrojó mejores estadísticos t y por eso aparece en la regresión de la tabla 7; para el modelo en diferencias, se comportó mejor la segunda diferencia en el precio del cobre rezagada 3 trimestres, DDPC1;aunque su prueba t es inferior a 2. La variable BRECHA que aparece en el modelo de la tabla 8, es la diferencia entre el tipo de cambio de mercado y el tipo de cambio ''acuerdo''; esta variable también se utilizó en el modelo de nivel del precio de la divisa y arrojó el mismo signo y sus pruebas t eran superiores a 2, lo que indicaba significancia de la variable en la explicación del tipo de cambio; a pesar de esto, se optó por extraerla porque su presencia hacía que en las regresiones la constante del modelo fuera cero. La variable EPRATE4 en el modelo en niveles son las expectativas sobre tasas de interés externas (prime rate) y esta medida como la proporción de la diferencia entre el valor tendencial de M1(calculada con filtro de Hodry-Prescott), en Estados Unidos, y su valor observado con respecto al valor observado. Esta variable también resultó significativa en Montoya (2011a y 2011b) en las regresiones llamadas modelos 1, 2 y 2a que no se incluyen en este estudio.

El índice de condición ICJ para el modelo en diferencias fue de 6.3, por lo que se ha eliminado la colinealidad. Los resultados para Chile son en general aceptables; es de esperar que con un buen set de información se puedan obtener resultados mucho más robustos.

II. Conclusiones

1. Uno de los resultados básicos del presente análisis consistió en acercamiento exitoso en la identificación de un grupo de determinantes o fundamentos del tipo de cambio nominal; se obtuvieron resultados cuantitativos que apoyan la anterior afirmación a través de las diferentes estimaciones realizadas. Este logro se produjo en 2 etapas: 1) aunque no es muy ortodoxo desde la teoría econométrica mezclar variables estacionarias y no estacionarias en una regresión por MCO para cuantificar el nivel del tipo de cambio, éste camino permitió identificar fundamentos ya que las variables resultaron significativas y los residuales de las regresiones resultaron estacionarios; además, los test básicos de contraste de hipótesis, excepto el de colinealidad, son favorables y 2) los modelos en diferencias no solo eliminaron la co-linealidad, con los demás test arrojando resultados aceptables, sino que también avalan a los grupos de variables de los modelos en niveles.

2. Se logró también un avance importante respecto de los trabajos de Montoya (2011a y 2011b) en relación a la intervención del Banco de La República en el mercado de divisas; la intervención del banco a través de las compras y las ventas de divisas en períodos anteriores, sí parece tener influencia en el nivel del tipo de cambio actual o corriente; este resultado es importante porque sugiere que la política cambiaria, en parte, se utiliza en combinación con la monetaria para el control de la inflación; el anclaje de tipo de cambio actual, de forma temporal, no se produce con las intervenciones corrientes y esto, quizás, es lo que ha dificultado tener evidencia empírica para verificarlo; particularmente, los cambios en las ventas de divisas rezagadas 5 trimestres influencian negativamente al tipo de cambio en el presente, mientras que las variaciones en las compras, parecen que no son suficientes para impedir el descenso del tipo de cambio.

3. Otro de los objetivos del trabajo consistió en soslayar si arreglos de tasas de interés, que involucren las tasas domésticas y las externas y una intuición o regla de cambio de postura de política monetaria, podrían afectar al tipo de cambio actual; en las estimaciones se utilizaron 3 indicadores de intereses construidos sobre la base de que el indicador en el período presente se determina con rezagos en los diferenciales de intereses, los niveles pasados o actuales de la tasa externa y la diferencia rezagada entre la inflación básica sin alimentos y la inflación de largo plazo o meta de inflación de largo plazo, que se estima por el banco en 3%. Los resultados, a pesar de los problemas que pueda tener la estimación en niveles, parecen favorecer la conjetura; éste resultado es importante porque la trayectoria del tipo de cambio podría estar siendo influenciada deliberadamente para reforzar las reducciones en la inflación.

4. El experimento con la economía chilena, como una aproximación a la evidencia internacional, también parece sugerir que el grupo de variables de referencia puede ser una buena alternativa en la explicación del tipo de cambio. Desafortunadamente, no se puede decir nada de la intervención del Banco Central de Chile debido a que éste interviene muy pocas veces ( en el período de estudio solo realizó 4 intervenciones).

Notas

*Este artículo es un producto derivado de la investigación: Tasa de cambio Nominal: un conjunto alternativo de determinantes bajo un modelo de oferta y demanda de divisas. la cual fue financiada por la Facultad de Ciencias Económicas.

1El modelo teórico que se utiliza como base para el presente estudio se encuentra en:

- Montoya R, Jaime H. ''los Determinantes del tipo de Cambio Nominal en Colombia: 1992-2007; tesis de grado para optar al título de Magister en Economía, Universidad Nacional de Colombia sede Medellín, 2010.

- Montoya R, Jaime H. LA TASA DE CAMBIO NOMINAL: una aproximación desde la oferta y la demanda de divisas. En Perfil de Coyuntura Económica No 17, agosto de 2011, Facultad de Ciencias Económicas, Universidad de Antioquia.

- Montoya R, Jaime H. Tasa de Cambio Nominal: un conjunto alternativo de determinantes del tipo de cambio nominal bajo un modelo de oferta y demanda de divisas; mimeo.

2 Si bien en el estudio inicial se estimaron funciones de oferta y demanda de divisas, el objetivo fundamental fue soslayar desde lo empírico que las variables identificadas como fundamentos de la oferta y demanda, si lo eran; metodológicamente, no se trató, ni se tratará en el presente trabajo, de realizar estimaciones simultáneas de la demanda, la oferta y el tipo de cambio; lo que se estima cuantitativamente es la ecuación reducida del tipo de cambio.

3 Para la estimación del tipo de cambio, las series originales de las compras y ventas de divisas se transformaron debido a que en varios trimestres sus valores fueron cero y el logaritmo natural de las series completas no se puede obtener; la transformación consistió en elevar la escala de ambas variables en 100. Con las variables transformadas, el logaritmo natural de las ventas son estacionarias y el logaritmo natural de las compras tiene raíz unitaria.

4 En el trabajo se presenta una aproximación inicial al caso chileno; las variables incluidas en esta estimación corresponden al grupo de ''rango'' identificado en las anteriores investigaciones reseñadas para Colombia. No se considera la intervención del Banco Central de Chile en el mercado de divisas porque el número de sus intervenciones en el período de estudio son prácticamente nulas.

5 La exposición del modelo teórico, la identificación de los determinantes del precio de la divisa y la obtención de la ecuación reducida pueden consultarse de forma amplia en Montoya (2011a y 2011b).

6 Esta formulación teórica sigue una propuesta por J. Ellis en 1994, la cual es expuesta en: Gámez, Consuelo; Torres, José l. Teoría Monetaria Internacional. MacGraw-Hill, 1997. Ellis construyó un modelo simple de caos en el mercado financiero en el cual la demanda especulativa de divisas se encuentra expresada así:

Dt= a [Se(t+1)-St ]/St

Se(t+1)es el tipo de cambio de equilibrio de largo plazo y St es el tipo de cambio actual; como el coeficiente  y puede tomar valores pequeños o infinito, se generan no linealidades en el mercado de divisas y una dinámica caótica del tipo de cambio.

y puede tomar valores pequeños o infinito, se generan no linealidades en el mercado de divisas y una dinámica caótica del tipo de cambio.

7Gámez, Consuelo; Torres, José l. Teoría Monetaria Internacional. MacGraw-Hill, 1997. Allí se exponen métodos alternativos para el análisis de las llamadas expectativas fundamentalistas como son :método de expectativas inflacionistas (Frenkel 1976), método de expectativas regresivas (Frankel 1979), método de expectativas adaptativas y el método de expectativas racionales.

8 Montoya, R. Jaime. LA TASA DE CAMBIO NOMINAL: un camino posible para la investigación teórica y empírica, 2011.

9 La forma en que se midieron las variables se encuentran en el anexo al final del texto.

10 Las variables son: la producción local y externa, stocks de dinero y/o tasas de interés doméstica y extranjera y diferencial de precios entre las economías relacionadas; éstas mismas variables se encuentran incluidas en el modelo aquí expuesto y su evidencia empírica fue inicialmente favorable.

11 La pruebas de raíces unitarias para las variables del modelo se especifican en el anexo 3. En el anexo 7, se hallan las pruebas de cointegración de Johansen

12 Debe advertirse que bajo esta especificación se corre el peligro de la presencia de co-linealidad, que de hecho se produce según los índices ICJ obtenidos, pues la naturaleza de la endogeneidad que existe entre las variables independientes es muy estrecha. No obstante, el procedimiento permite identificar fundamentos así no se puedan realizar inferencias válidas.

13 Se utilizaron también otras mediciones como :a) DEV1=(lntcn(-1)-lntcn(-2)) ,b)DEV3=(lntcn(-1)-lntcn(-4))

14 La cuantificación referida, que fue llamada modelo 2a, no se presenta por lo limitado del tamaño del texto.

15 Se eliminó de la estimación las expectativas sobre tasas de interés externa debido a que, a pesar de registrar el signo correcto, su prueba t en varios ensayos fue pequeña; los resultados de la cuantificación se encuentran en la tabla1; el modelo 3 se calculó con la TIA y la proxy PARIDAD2 y el modelo 4 con la DTF y la proxy PARIDAD; la medida de devaluación que resultó relevante y contribuyó con la disminución de la autocorrelación fue DEV3, la variación registrada del tipo de cambio entre el período anterior y el de hace 4 trimestres

16 Hasta el 28 de octubre de 2001, en las operaciones de control de volatilidad el promedio móvil fijado fue del 5% el monto máximo fue de U$180 millones.

17 El modelo 5 se estimó con TIA(-2) y PARIDAD2(-2); el modelo 6 con DTF(-2) y PARIDAD(-2); la demás variables son idénticas en ambos modelos. Todos los test se pueden analizar en el anexo 6.

18 Los test de correlogramas, histogramas, correlación serial, heterscedasticidad, de Ramsay y de estabilidad cusum son aprobados.

19 Los test relevantes de las tres estimaciones (correlogramas, histogramas, pruebas de correlación serial, heteroscedasticidad, de Ramsay, de estabilidad cusum y de estacionariedad de los residuales de las regesiones) fueron aprobados.

20 En el anexo 9 se encuentran los test que se han utilizado durante los experimentos cuantitativos; todos son aprobados aunque se registra co-linealidad en el modelo en niveles pero ésta se elimina en el modelo de diferencias.

Referencias bibliográficas

CÁRDENAS, MAURICIO.Diciembre de (1996)La Tasa de Cambio Nominal en Colombia. Fedesarrollo; Debates de Coyuntura Económica, #40 [ Links ]

CÁRDENAS, MAURICIO. Alonso, JulioC. BernAl s, rAquel. prAdA, JorGe i.septiembre de (1997) La tasa de cambio en Colombia. Fedesarrollo; Cuadernos de Fedesarrollo; # 1 [ Links ]

GÁMEZ, C., TORRES J.l.(1997). Teoría Monetaria Internacional. Madrid:Editorial MacGraw-Hill. [ Links ]

ENGEL, CHARLES; NELSON C. MARK; KENNETH D. WEST. NATIONALBUREAU OF ECONOMIC RESEARCH.Working Paper 13318, august 2007. [ Links ]

MONTOYA, J. (2011a). Los Determinantes del Tipo de Cambio Nominal en Colombia:1992-2007. Tesis de Grado para optar al título de Magister en Economía, Facultad de Ciencias Humanas y Económicas, Universidad Nacional de Colombia-sede Medellín, Medellín. [ Links ]

MONTOYA, J. (2011b). La tasa de cambio nominal: una aproximación desde la oferta y la demanda de divisas) [ Links ]

OBSTFELD, M., ROGOFF, K.(1996.) Foundations of Internationals Macroeconomics; MIT Press, [ Links ]

SARNO, LUCIO., TAYLOR, MARK. (2006) The Economics of Exchange Rates. Cambridge University Press, edición 4. [ Links ]

III. Anexos

Anexo : Medición de Variables

1) LNTCN: logaritmo natural de la tasa de cambio nominal. Fuente Banco de La República; el dato trimestral se calculó como el promedio simple de tres meses que conforman el trimestre

2) LNPIBRC: logaritmo natural del PIB real de Colombia en moneda local. Fuente: DANE, DNP, Banco de La República.

3) LNPIBREU: logaritmo natural del PIB real de los Estados Unidos; fuente: U.S. Bureau of Economic Analysis (BEA) y Centro de Estudios de las Finanzas Públicas de la H. Cámara de Diputados de México con datos de U.S. Bureau of Economic Analysis (BEA).

4) DPPET: es la primera diferencia de logaritmo natural del precio externo del petróleo WTI; fuente: DNP, Banco de La República.

5) DEPRECIOS: es el diferencial de logaritmo natural del índice de precios al consumidor en Colombia, base 2008, con información del Banco de La República, y el logaritmo natural del índice de precios al consumidor en Estados Unidos, base 2008, con la información U.S. Bureau of Labor Statistics.

6) DTF: Tasa de interés a 90 días de Depósitos a Término fijo; fuente: banco de la República; el dato trimestral es un promedio simple de tres meses.

7) TIA: Tasa de interés de Colocación total del Sistema Financiero(incluye tesorería); fuente: banco de la República; el dato trimestral es un promedio simple de tres meses.

8) PARIDAD: en las estimaciones se intentó incluir por separado la tasa de interés local y la prime rate como la tasa externa; sin embargo, la prime rate resulto significativa en las estimaciones por lo que se optó por construir la variable PARIDAD que replica la paridad cubierta de intereses de la siguiente forma: PARIDAD=dtf+(lntcntendlntcn)*dtf+(lntcntend-lntcn)

9) PARIDAD 2: por las mismas razones anteriores, se construyó esta proxy pero con la tasa de colocación tia.

10) EC, EC2: es una medida de expectativas chartistas; se calculó como la diferencia entre el logaritmo natural del valor de la tendencia del tipo de cambio de período anterior, utilizando un filtro de Hodrick-Prescott, y el logaritmo natural del tipo de cambio observado en el mismo período:EC=(lntcn(-1)-lntcntend(-1))

11) EF, FUTURA1: expectativas sobre el tipo de cambio para el período siguiente; como no se conoce el valor de la divisa en (t+1), para el cálculo se supone que el tipo de cambio en (t+1) es el promedio de los últimos dos períodos, promedio en (t-1) y t; así, la demanda actual de divisas se modifica según lo siguiente:FUTURA=-(tcntendprom(1)-lntcn)Tcntendprom es el valor promedio tendencial del logaritmo del tipo de cambio utilizando un filtro de Hodrick-Prescott.

12) EXPPRATE: representa las expectativas sobre la tasa de interés internacional; como no se conoce la tasa en (t+1), se utilizó como proxy su tendencia hasta el período presente; así, la expectativa se obtuvo como diferencia proporcional entre la tendencia de la prime rate, calculada utilizando un filtro de Hodrick-Prescott, y el valor trimestral observado de la misma: EXPPRATE= (pratetend-prate)/prate-Pratetend es la tendencia de la prime rate y prate la tasa observada. Los datos de la prime rate se obtuvieron de la Reserva Federal de los Estado Unidos.

13) EPRATE4: proxy de la tasa externa prime rate.

EPRATE4=(m1eutend-m1eu)m1eum1eu es el agregado monetario M1 de los Estados Unidos; m1eutend es el valor tendencial del agregado anterior utilizando un filtro de Hodrick-Prescott. Los datos de M1 se obtuvieron de la Reserva Federal de los Estado Unidos.

14) LNVENTASDV: es una medida del efecto de la intervención del banco central; es logaritmo natural de las ventas de divisas. Debido a que hay períodos en que no rige éste tipo de operación, 1992-1996 y períodos en los cuales su valor es cero, después de 1996, la serie original se ajustó sumándole un valor de 100 y así poder calcular su logaritmo natural. El valor trimestral se obtuvo como un promedio simple de tres meses. Fuente: Banco República:

LNVENTASDV=

LN(VENTASDV+100)

15) LNCOMPRASDV: es una medida del efecto de la intervención del banco central; es logaritmo natural de las compras de divisas. Debido a que hay períodos en que no rige éste tipo de operación, 1992-1996 y períodos en los cuales su valor es cero, después de 1996, la serie original se ajustó sumándole un valor de 100 y así poder calcular su logaritmo natural. El valor trimestral se obtuvo como un promedio simple de tres meses. Fuente: Banco República:

LNCOMPRASD=

LN(COMPRASDV+100)

16) LNSDINTES: es el logaritmo natural de la deuda interna en TES; fuente: Ministerio de Hacienda y Crédito Público, CGN, Contaduría General de la Nación.

17) PDEXPR: es la proporción de la deuda externa privada en relación al PIB medidos en dólares; fuente: Banco de La República, CGN; Contaduría general de Nación.

18) LNDEXLPPUB: es el logaritmo de la deuda externa de largo plazo pública; fuente: Banco de La República, CGN; Contaduría general de Nación.

19) DEXPULPY: proporción de la deuda externa pública de largo plazo en relación al PIB medidos en dólares; fuente: Banco de La República, CGN; Contaduría general de Nación.

20) MRELATIVO3, MRELATIVO: es la proporción entre la liquidez en estados Unidos y de Colombia. La Liquidez en Estados Unidos se representó por el agregado monetario M1 en millones dólares conformado por el efectivo, cheques de viajeros y depósitos, fuente: Board of Governors of the Federal Reserv Sistem; la liquidez en Colombia son los medios de pago M1 en millones de pesos que estructuralmente es el efectivo y los depósitos en cuenta corriente.

MRELATIVO3=(m1e U$/m1col$)*100