Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

AD-minister

Print version ISSN 1692-0279

AD-minister no.26 Medellín Jan./June 2015

https://doi.org/10.17230/ad-minister.26.4

ARTÍCULO ORIGINAL

doi: 10.17230/ad-minister.26.4 Análisis Competitivo por parte de los talleres de servicio automotriz, mediante el uso del valor percibido por el cliente Competitive analysis by automotive repair shops, using customer perceived value

Jaime Baby Moreno1, Juan Fernando Uribe Arango2

1 Ph. D. de la Universidad de Nebraska, Estados Unidos. Profesor Investigador, Departamento de Mercadeo, Escuela de Administración, Universidad EAFIT, Medellín, Colombia. Correo electrónico: jbaby@eafit.edu.co. http://orcid.org/0000-0002-2366-186X

2 MBA, Ingeniero de Producción de la Universidad EAFIT, Especialista en Mercadeo, Especialista en Asesoría y Consultoría Organizacional. Asesor, Consultor y Formador en Contact Center, Medellín, Colombia. Correo electrónico: juan.uribea@gmail.com. htt://orcid.org/0000-0002-7618-4788

Recibido: 13/03/2015 Modificado: 27/04/2015 Aceptado: 25/05/2015

Resumen

Este artículo trata del uso del Valor Percibido por el Cliente (VPC) como herramienta para el análisis competitivo por parte de talleres de reparación y mantenimiento automotriz. Se muestra cómo se determinan tanto la importancia relativa de los atributos que los compradores tienen en cuenta para evaluar el desempeño de un taller automotriz, como la evaluación de desempeño, realizada por los compradores de los "Talleres de los concesionarios" y de aquellos que son propiedad de individuos.

Posteriormente, se ilustra la manera como unos y otros visualizan su posición competitiva. También muestra la brecha entre los valores ideales esperados y los percibidos por el mercado, la cual se constituye en una especie de "mapa" de oportunidades para las firmas actualmente presentes en el mercado y para nuevos participantes.

Palabras clave: valor percibido por el cliente; vpc; análisis competitivo; oportunidades de mercado; taller automotriz; vehículos.

Clasificación JEL: M31, L62

Abstract

This paper addresses the use of customer perceived value (CPV) as a tool for competitive analysis among automotive repair and maintenance shops. It describes how to determine both the relative importance of properties taken into account by customers when assessing the performance of an automotive repair shop, and the performance assessment conducted by the users of repair shops owned by car dealers and by individuals. Subsequently, it illustrates how both types of repair shops view their competitive position. It also shows the gap between the ideal expected values and the values perceived by the market which becomes a sort of âmap" of opportunities both for businesses currently present in the market and for new participants.

Keywords:customer perceived value; cpv; competitive analysis; market opportunities; automotive repair and maintenance shops; vehicles.

JEL Classification: M31, L62

Este artículo aborda el tema de Valor Percibido por el Cliente (VPC) como instrumento de análisis competitivo a disposición de los talleres de reparación y mantenimiento automotriz, tanto de ensambladores y concesionarios de vehículos automotores de uso particular ("Talleres de los concesionarios"), como de los talleres independientes ("Talleres independientes", entendidos como otros que no son propiedad de los concesionarios) en la ciudad de Medellín.

La industria automotriz constituye uno de los principales renglones de la economía de muchos países. En el caso colombiano, en 2012, esta industria representó el 4% del PIB industrial. De un lado, está la capacidad que tiene esta industria de activar alrededor de sesenta sectores relacionados con la producción de vehículos, tales como plásticos, siderúrgicos, químicos, vidrios, cerámicos, metalmecánicos, eléctricos, electrónicos y de seguros, entre otros. Del otro, es importante el capital de conocimiento y tecnología que es transferido al país y el desarrollo de mano de obra especializada requerida (ANDI, 2012, p. 3). Este sector ha sido seleccionado por el Gobierno Nacional dentro de su Plan de Desarrollo Productivo, como uno de los ocho sectores de talla mundial (Departamento Nacional de Planeación, 2010, p. 7).

En 2012, Colombia contaba con ocho empresas ensambladoras y 179 de autopartes, con una capacidad instalada de 320000 vehículos. En cuestión de empleo, aporta 24783 directos (ANDI, 2012, p. 3) y alrededor de 1500 indirectos (Revista Dinero, 2012).

En 2014, el número de vehículos matriculados en Colombia fue de 326023 unidades, 10,8% más que en 2013 y 5% más que en 2012 (ANDI & FENALCO, 2015). Medellín ocupa el cuarto lugar en el país, con 12455 unidades, que representan el 3,8%. De esta cifra, el 84,8% fue de vehículos para uso particular. Los expertos señalan la falta de herramientas de análisis para conocer cuál es la percepción que el mercado tiene de ellos y para identificar los aspectos que les son relevantes, con el propósito de tener elementos de juicio para el diseño y la implementación de estrategias tendientes a elevar su desempeño, a través de la oferta de alternativas que sean de mayor valor para los clientes frente a las disponibles por parte del resto de competidores. Por ser actores principales en el proceso de venta de vehículos, toda vez que realizan la intermediación entre los fabricantes y los clientes, los concesionarios, junto con las marcas que representan, ejercen un impacto importante en la experiencia del cliente y en su decisión de compra.

Este artículo se desprende de un proyecto que hace parte de uno más amplio3 referido a varios sectores de la economía, en cada uno de los cuales se presenta la manera en que puede usarse el VPC como una herramienta para el análisis competitivo, como lo es en este caso, los talleres de reparación y mantenimiento de vehículos automotores de consumo (uso no empresarial). Según los expertos consultados (gerentes generales de concesionarios y compañías relacionadas y gerentes comerciales de ensambladoras), los talleres, constituyen una parte significativa del negocio del concesionario.

Para llevar a cabo este propósito, se hará un breve recuento del marco de referencia del VPC, el método y los resultados de la investigación realizada, con el propósito de ubicar al lector en el contexto de la temática. Dicho análisis es un procedimiento cuyo conocimiento es, relativamente, de dominio público, dado que ha sido componente esencial de la planeación estratégica. Sin embargo, no se presentan aquí en su totalidad los elementos que comprenden tal análisis, pues solamente se trata de ilustrar el uso del VPC como una de las herramientas disponibles, la cual tiene el mérito de permitir la comparación, desde la perspectiva del cliente, del desempeño de productos, servicios, proveedores, distribuidores, etc., que compiten en un mismo mercado.

El problema abordado por la investigación se definió como la posible ineficiencia en la asignación de los recursos por parte de los propietarios de talleres de reparación y mantenimiento automotriz, originado por el desconocimiento de aquellos elementos de valor apreciados por su mercado, lo cual impide el correcto direccionamiento y la priorización de las inversiones. Para los "Talleres de los concesionarios", el problema se agrava por la deserción de sus clientes hacia los "Talleres independientes", una vez termina el período de garantía del vehículo. Tal como lo indican Sinha y DeSarbo (1998), las preguntas clave en este análisis son: ¿cuáles son los generadores de valor importantes para el cliente? y ¿cómo se desempeñan las marcas competidoras frente a tales generadores? En consecuencia, los objetivos fueron la determinación de los generadores de valor para su mercado, de su peso relativo y de la calificación del desempeño de los oferentes de servicios de taller automotriz a la luz de cada uno de dichos generadores.

El método seguido en la investigación se dividió en dos etapas: una cualitativa y otra cuantitativa. La cualitativa comprendió entrevistas en profundidad a expertos conocedores de la industria y la realización de dos sesiones de grupo para identificar los atributos que los usuarios de los talleres de reparación y mantenimiento automotriz en Medellín tienen en cuenta cuando van a decidir qué taller van utilizar y algunos rasgos de la industria. Por su parte, en la etapa cuantitativa se determinaron los pesos relativos de los atributos y la calificación de desempeño dada tanto a los "Talleres de los concesionarios" como a los "Talleres independientes". Se diseñó un cuestionario estructurado de preguntas cerradas de múltiple selección, el cual se aplicó, por muestreo no probabilístico incidental, a una muestra tomada de los niveles socioeconómicos 3, 4, 5 y 6 del área metropolitana de Medellín. De los 34 atributos identificados, los cuatro más importantes fueron: Honestidad (14,24%), Entrega del carro (7,47%), Precio del servicio (6,67%) y Repuestos (6%).

En la calificación total, los "Talleres de los concesionarios" resultaron mejor evaluados que los "Talleres independientes". Mediante la utilización de los resultados obtenidos se ilustró la manera de llevar a cabo un análisis competitivo que permite a las empresas del sector identificar acciones concretas para lograr un mejor desempeño desde el punto de vista del mercado.

Aunque esta investigación se llevó a cabo en la ciudad de Medellín (Colombia), el carácter general y básico del procedimiento seguido hace viable su adaptación a otros productos/servicios y en otras áreas geográficas.

Los temas se abordarán en el siguiente orden:

Fundamentos y conceptos del VPC

- Método

- Resultados

- Análisis competitivo

- Oportunidades en el mercado

- Conclusiones y futuras investigaciones

Fundamentos y conceptos del VPC

El VPC es considerado por algunos autores como uno de los aspectos más importantes de investigación en el campo de los negocios. El concepto ha sido de interés tanto para académicos como para industriales (Sánchez-Fernández & Iniesta-Bonillo, 2007). A continuación, se presentan, de manera resumida, algunos temas teóricos específicos fundamentales para la comprensión del presente artículo.

Definición

A pesar de que el concepto del VPC data de finales de los años setenta del siglo pasado, los esfuerzos para su aplicación son recientes, dada la dificultad para su comprensión y, por ende, para su uso. Su comprensión se ha complicado en tanto que el juicio de valor depende de múltiples factores (precio percibido, beneficio percibido, precio monetario, precio sicológico y precio no monetario), al tiempo que la percepción varía de un individuo a otro, toda vez que varios de ellos pueden presentar diferentes respuestas frente a un mismo estímulo (Baby & Londoño, 2005). Por eso, para su comprensión y conceptualización, es necesario identificar tres elementos fundamentales (Eggert & Ulaga, 2002, p. 109):

- Múltiples componentes del VPC: el VPC puede entenderse como el balance entre beneficios (atributos físicos, de servicio y de uso) y renuncias (monetarias y no monetarias) que representa la oferta considerada por el cliente. Monroe (1990) afirma que los consumidores llegan a valorar más un ahorro en las renuncias que un aumento en los beneficios.

- Carácter subjetivo de las percepciones: varios individuos pueden tener diferentes percepciones del valor representado en un mismo producto, lo cual depende de las condiciones y de las experiencias particulares de cada individuo.

- Importancia de la competencia: el VPC le permite a una organización medir la percepción de valor que un cliente tiene de sus productos frente a otros comparables de la competencia. Esto hace posible tomar acciones dirigidas a ganar una ventaja competitiva.

Smith y Colgate (2007, p. 10) aportan elementos que permiten una mejor comprensión del VPC al diseñar un marco conceptual de la creación de valor para el cliente, tomando las fortalezas de los marcos existentes con el fin de ofrecer un esquema que pueda ser aplicado tanto a los mercados de consumo masivo (B2C), como a los industriales (B2B). Afirman que, a pesar de que los beneficios y los sacrificios varían en cada contexto, las categorías de valor son iguales.

Swaddling y Miller (2002) operacionalizan el concepto de VPC por medio de tres componentes que permiten su aplicación práctica: atributos, importancia relativa y desempeño relativo. Definen atributo como "cualquier factor que los clientes usen para comparar una oferta con otra" (p. 66), por ejemplo, calidad, facilidad de contacto, veracidad de la información, acceso a los vendedores y facilidad de negociación. Las organizaciones estiman importante ofrecer servicios suplementarios, en respuesta al valor que sus clientes les otorgan a estos (Anderson & Narus, 1995, p. 75).

Para propósitos de la investigación, se adoptó la siguiente definición de VPC dentro de los lineamientos de Zeithaml (1988), Swaddling y Miller (2002), y Eggert y Ulaga (2002): Valor Percibido por el Consumidor es la evaluación global por parte del mismo, de la utilidad y desempeño de un producto con relación a la competencia y basada en las percepciones de lo que se recibe y de lo que se da a cambio.

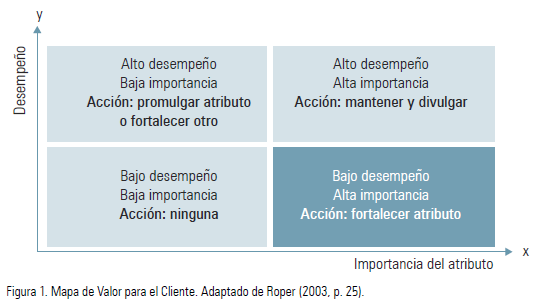

El concepto del Mapa de Valor

El VPC puede servir para la toma de decisiones de naturaleza estratégica, tales como posicionamiento, desarrollo de productos e innovación, precio, canales de distribución, operaciones y segmentación. El Mapa de Valor para el Cliente (Roper, 2003, p. 25) permite visualizar la "ubicación" de un producto en la percepción del cliente en relación con los de la competencia. Con base en esto, la organización podrá definir acciones conducentes a mejorar su desempeño.

En el Mapa de Valor para el Cliente propuesto por Roper (Figura 1), es posible ubicar cuatro zonas:

- Alto desempeño-Alta importancia: el producto o la organización han sido bien calificados en un atributo que el mercado estima importante. La acción recomendada es permanecer allí y dar a conocer su fortaleza, ya que esto representa una buena oportunidad para diferenciar a la organización de la competencia, apalancándose en dicho atributo.

- Bajo desempeño-Baja importancia: se tiene una baja calificación ante un atributo al cual el mercado asigna baja importancia. Ninguna acción para mejorar su desempeño frente al correspondiente atributo será apreciada por el mercado.

- Alto desempeño-Baja importancia: representa una alta calificación en un atributo poco valorado por el mercado. En el caso de considerarlo pertinente, la empresa podría optar por dar a conocer al mercado la importancia del atributo en cuestión; en caso contrario, los recursos destinados a mantener o mejorar el desempeño en dicho atributo podrían ser utilizados en otros que sí sean valorados por el mercado.

- Bajo desempeño-Alta importancia: desempeño pobre en un atributo de alta relevancia para el mercado. Se deberán tomar medidas para elevar el desempeño del producto o la organización frente a este aspecto.

Medición

En un comienzo, la aplicación del VPC se hacía solamente con mediciones cualitativas; actualmente se usan, además, mediciones cuantitativas, con el fin de imprimirle un soporte estadístico a las investigaciones.

Según Woodruff y Gardial (1996), las técnicas cualitativas pueden capturar la esencia del VPC, por lo cual proponen el uso de grupos focales, entrevistas en profundidad y métodos de observación para identificar los elementos relevantes para el cliente y el grado de importancia de estos. Para un estudio de percepción de jugos de frutas, Zeithaml (1988, p. 14) usó grupos focales y entrevistas en profundidad para conocer las opiniones de los clientes en los atributos de calidad y valor.

En la medición cuantitativa, el VPC, entendido como una medida unidimensional autorreportada, supone que todos los entrevistados entiendan lo mismo por valor. Bolton y Drew (1991, p. 377) le agregan a la medición de valor del servicio cinco componentes: tres de desempeño, uno de calidad y otro de valor. Dodds, Monroe y Grewal (1991, p. 307), por su parte, probaron un modelo en el que medían el VPC con base en la calidad y el sacrificio percibidos. Usaron una escala Likert de 7 puntos para medirlo por medio de cinco ítems acerca de la percepción de valor de un producto, en relación con el dinero pagado.

Anderson, Jain y Chintagunta (1993, p. 10), dentro de los nueve métodos utilizados, aplicaron uno que medía la importancia relativa de los atributos para comprender el valor de una oferta al ser contrastada con las calificaciones alcanzadas por los proveedores, con respecto a los elementos evaluados.

Chang y Wildt (1994, p. 20) hicieron uso de una escala Likert de 9 puntos para medir el VPC con un solo elemento. Grewal, Monroe y Krishnan (1998, p. 47) predecían la intención de compra con base en el valor percibido; proponían la calidad percibida y el valor percibido de transacción como los predictores del valor percibido de adquisición.

Cronin, Brady y Hult (2000, p. 212) midieron el VPC del servicio con una escala de dos ítems y nueve puntos para indagar por el valor global de una opción y su capacidad para satisfacer las necesidades y deseos de los clientes, en relación con sus renuncias (sacrificio).

Sweeney y Soutar (2001, p. 207) desarrollaron una escala de valor de cuatro dimensiones y diecinueve ítems. Las dimensiones de valor comprenden aspectos de calidad, emociones, sociales y de precio, relevantes para los consumidores. Encontraron que una medición de cuatro dimensiones es más adecuada que la de un solo ítem. El beneficio tiene relación con un tipo de atributo de más alto nivel de abstracción que indica lo que el cliente realmente busca al hacer una compra. Por ejemplo, superficies pulidas al comprar un papel de lija o un cepillo de carpintería. Recomiendan no ir muy lejos en la jerarquía conceptual de requerimientos del cliente al tratar de medir necesidades básicas tales como ganar dinero, ahorrar tiempo, reducir riesgo, etc. Siendo importantes, son poco específicas.

En las mediciones, la importancia radica en tener la destreza suficiente para identificar qué es lo realmente importante para los clientes prospectos, al evaluar una alternativa de decisión que pueda ser interpretada como un atributo para medir el VPC.

Teniendo en cuenta que iguales atributos pueden tener diferente importancia, dependiendo del entrevistado, se debe indagar no solamente acerca de cuáles son los atributos importantes, sino cuál es la importancia relativa que cada entrevistado le asigna a cada uno de ellos y cómo califican a cada proveedor. Así, será posible predecir el comportamiento futuro del cliente, por depender la decisión de compra de la percepción que el posible cliente tenga de las diferentes ofertas.

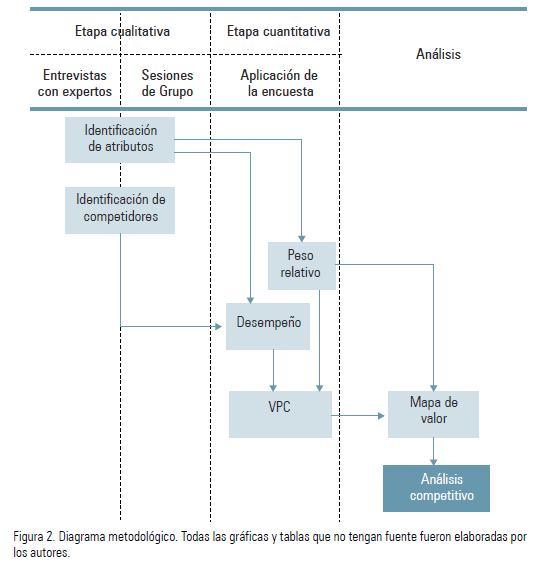

Método

A partir del esquema presentado por Baby y Londoño (2005), se desarrolla el siguiente diagrama metodológico (Figura 2) que incluye los momentos en los cuales cada actividad es realizada:

En la etapa cualitativa (entrevistas con expertos y sesiones de grupo), se identifican los atributos más importantes percibidos por los clientes, junto con los nombres de los principales competidores (proveedores) desde la perspectiva del cliente. Con los resultados obtenidos, se pasa a la etapa cuantitativa, en la que, mediante la aplicación de la encuesta, se calcula el peso relativo de cada uno de los atributos y la calificación de desempeño de los proveedores, que son la base para encontrar el VPC. A partir del VPC y del peso relativo se construye el Mapa de Valor, el cual permite, a su vez, la realización del análisis competitivo.

La investigación se realizó en dos etapas: la cualitativa, que buscaba identificar los atributos relevantes para valorar el desempeño de los talleres de reparación y mantenimiento automotriz, así como el reconocimiento de los negocios existentes en el mercado por parte de los entrevistados. Igualmente, buscaba identificar los comportamientos de compra de estos productos. Por su parte, la etapa cuantitativa pretendía determinar tanto la importancia relativa de los atributos y la calificación de desempeño dada a los talleres de reparación y mantenimiento automotriz existentes en el mercado, como medir la presencia de algunos comportamientos de compra.

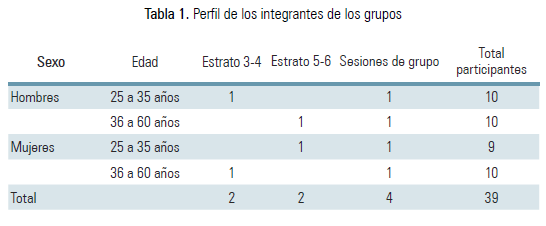

En cuanto a la etapa cualitativa, se realizaron cuatro sesiones de grupo, con hombres y mujeres que en los últimos doce meses habían comprado vehículo o que en ese momento estuvieran en proceso de compra, seleccionados por conveniencia.

Los participantes fueron contactados telefónicamente mediante referidos, garantizando que en los últimos doce meses no hubiesen participado en otras investigaciones cualitativas (en el momento de la citación y antes de iniciar la sesiones de grupo se realizó un filtro, igualmente se contrastó con la base de datos de los asistentes a este tipo de reuniones que tiene la empresa encargada de las sesiones).

Antes de iniciar cada sesión, se informó a los asistentes que la reunión sería grabada en audio y video con el fin de generar el informe de la investigación, que la información suministrada sería manejada con la debida confidencialidad y en ningún momento a nombre propio, y que si no estaban de acuerdo con los fines de la investigación era importante que lo manifestaran antes de comenzar. También se les pidió que confirmaran su deseo de participación mediante el diligenciamiento del formato de asistencia.

Las sesiones de grupo fueron moderadas por una psicóloga profesional de una firma especializada en investigación de mercados, con experiencia en la técnica. El personal encargado del reclutamiento y transcripción fue debidamente entrenado en principios generales de investigaciones de mercados, social y de opinión, código de ética y confidencialidad, y, además, en las especificaciones técnicas y temas objeto de estudio.

La etapa cuantitativa se realizó entre el 1 y 24 de octubre de 2013, mediante un muestreo no probabilístico incidental. Se aplicó la encuesta a una muestra de 250 individuos (población mayor de 10000 elementos con un nivel de confianza del 95% y un error estándar de 6,2%) con cuestionario estructurado conformado por preguntas cerradas de múltiples alternativas y selección única, a hombres y mujeres residentes en el municipio de Medellín, pertenecientes a los estratos 3, 4, 5 y 6, con edades entre 25 y 60 años, que han tenido la experiencia de compra de carro nuevo para uso particular (no para negocio). Los participantes en la investigación fueron contactados puerta a puerta (viviendas) y sitios estratégicos (escenarios deportivos, parqueaderos, parques, gimnasios, servicios de lavado de autos, gasolineras y oficinas de tránsito). Se realizó una selección amplia de diferentes unidades muestrales y en cada una de ellas los diferentes encuestadores, en diferentes días y horas, contactaron a los participantes en la investigación (elemento muestral). Dados los criterios de selección, se espera que la muestra tenga una distribución similar a la de la población.

De acuerdo a proyecciones de datos del DANE, los habitantes del municipio de Medellín, a 2013, son 691680 personas con edades comprendidas entre 25 y 60 años, en los estratos 3 al 6. Según información suministrada por la compañía de investigaciones de mercado, CONSENSO, la cual, a partir de los datos de la encuesta del DANE (Calidad de Vida 2012) y el Sistema Único de Información de Servicios Públicos (Energía)4, calcula que el promedio de personas por hogar aplicable al municipio de Medellín es de 3,4. Teniendo como datos de entrada los habitantes del municipio de Medellín y el número de personas por hogar, se proyectan 203435 hogares. La Revista Motor(2013) indica que, según el DANE, en el 2012, el 26% de familias tenían vehículo, lo cual resulta en una población de 52839 hogares con vehículo.

Para obtener el peso relativo de los atributos, se les pidió a los entrevistados seleccionar de un listado los cinco que consideraban más importantes, calificándolos de 1 a 10 sin repetir valor, siendo 1 el valor mínimo y 10 el máximo.

Para conocer el desempeño de los talleres de reparación y mantenimiento automotriz, se les solicitó a los encuestados que, a través de una calificación, manifestaran la percepción que tenían del desempeño, tanto de los "Talleres de los concesionarios" como de los "Talleres independientes", frente a cada uno de los cinco atributos que ellos consideraran más importantes. De esa manera, se determinó la calificación de unos y otros. La calificación del "Taller ideal" se tomó como aquella que obtendría un taller que hubiese recibido la máxima nota en los cinco atributos más importantes para cada entrevistado.

Finalmente, el VPC resultó de una combinación lineal de los pesos relativos de los atributos y la calificación recibida por cada concesionario en cada uno de dichos atributos. Este resultado se dividió por el número de encuestas (frecuencia) en que fue mencionado dicho proveedor.

Resultados

En esta sección, se presentarán separadamente los componentes del VPC: atributos, peso relativo y calificación del desempeño de las marcas.

Atributos

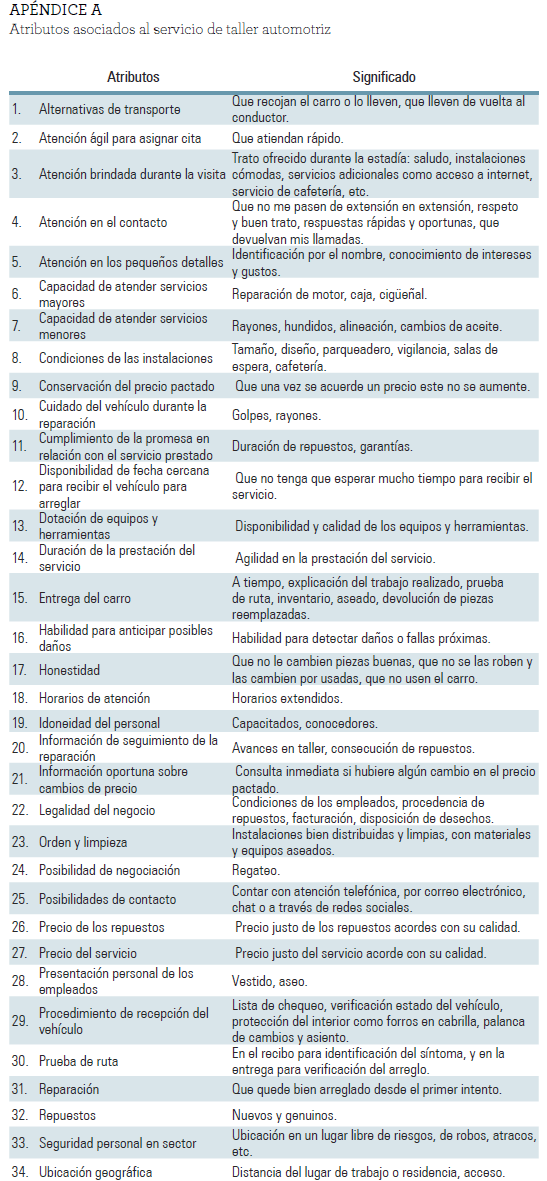

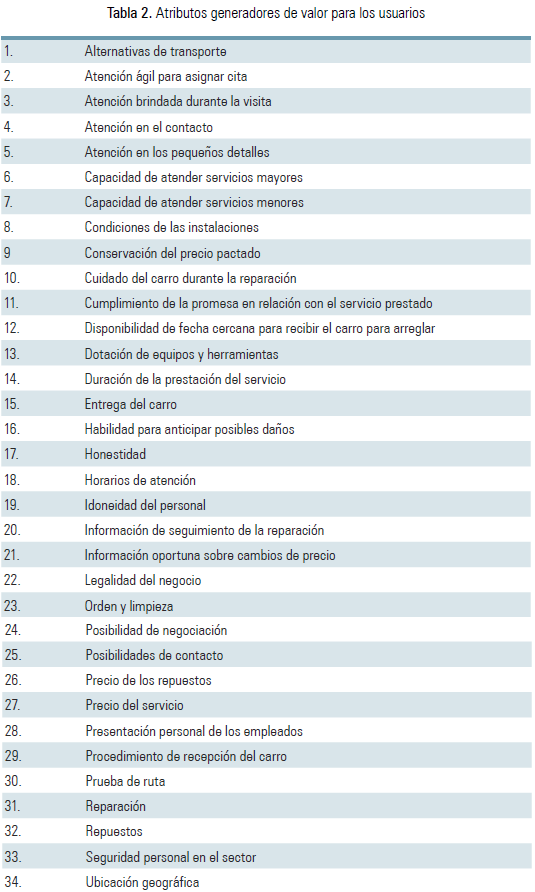

Los talleres de reparación y mantenimiento automotriz encuentran en los atributos un primer elemento que les indica en qué aspectos realizar sus inversiones tendientes a la satisfacción de sus usuarios y, en consecuencia, a su éxito en el mercado. Sin este conocimiento, estos establecimientos no tendrían orientación alguna para ofrecer un servicio que satisfaga al mercado. Tales aspectos corresponden a los 34 atributos que se detectaron como generadores de valor, tanto durante las sesiones de grupo como en las conversaciones con expertos sobre el tema y en la revisión de la literatura. En el Apéndice A se ofrece una explicación del significado de cada uno de ellos.

Peso relativo

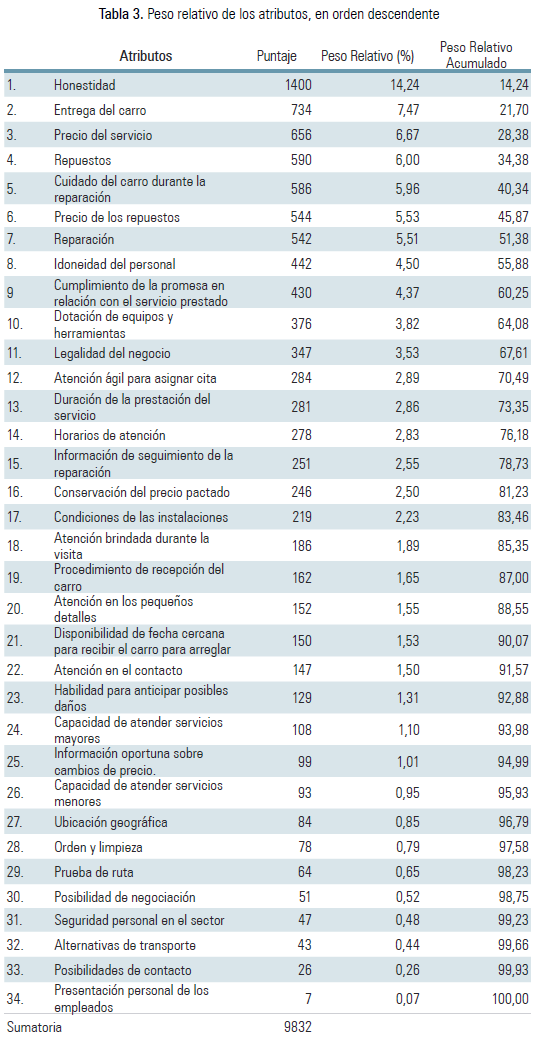

Como se dijo en párrafos anteriores, conocer los atributos constituye solo una primera, aunque importante, aproximación al análisis competitivo. Ese conocimiento no permite aún priorizar el esfuerzo económico de mercadeo para optimizar el uso de los recursos escasos de la organización. Tal priorización es orientada por la importancia relativa de los atributos para el mercado. En principio, los más importantes recibirán la mayor atención. Dicha importancia para cada atributo se calculó así:

- Suma de los puntos asignados (calificación de 1 a 10) a cada atributo por cada uno de los encuestados. Ver columna "Puntaje".

- Sumatoria del total de puntos alcanzados por todos los atributos.

- Participación porcentual de los puntos logrados por cada atributo en la sumatoria total (Sumatoria), la cual resulta de dividir la calificación total obtenida por cada atributo por la Sumatoria y expresada en porcentaje. Ver columna "Peso Relativo" (Ver Tabla 3).

Con el propósito de visualizar los atributos más importantes que conforman aproximadamente el 80% del peso relativo acumulado, se ordenaron según su peso relativo y en forma descendente (Tabla 3). Según el principio de Pareto, esos 16 atributos serían los que, en principio, deberían recibir mayor atención por parte de los talleres. Los cuatro primeros fueron Honestidad (14,24%), Entrega del carro (7,47%), Precio del servicio (6,67%) y Repuestos (6%).

El conocimiento de los factores que generan valor a los usuarios actuales y potenciales de los servicios de taller automotriz y de su peso relativo, indica, "en principio", como se dijo anteriormente en esta misma sección, hacia dónde dirigir, prioritariamente, los esfuerzos de mercadeo. Sin embargo, la intensidad de la aplicación de sus recursos a unos u otros generadores de valor dependerá de la posición relativa que el taller ocupe dentro del grupo de competidores, según la calificación de desempeño que el mercado les asigna frente a dichos generadores.

Calificación de desempeño

En vista de que los concesionarios expresaron la importancia que dentro de su negocio tiene el taller y de su interés en evitar la deserción de sus usuarios una vez termina el período de cubrimiento de la garantía (42% de los encuestados), se decidió comparar la percepción que el mercado tiene del desempeño de los "Talleres de los concesionarios", en general, con el de los "Talleres independientes" (otros no pertenecientes a concesionarios).

A los encuestados se les solicitó que, a través de una calificación, manifestaran la percepción que tenían del desempeño de los "Talleres de los concesionarios" y de los "Talleres independientes", frente a cada uno de los cinco atributos que ellos consideraron más importantes. De esa manera se determinó la calificación de unos y otros.

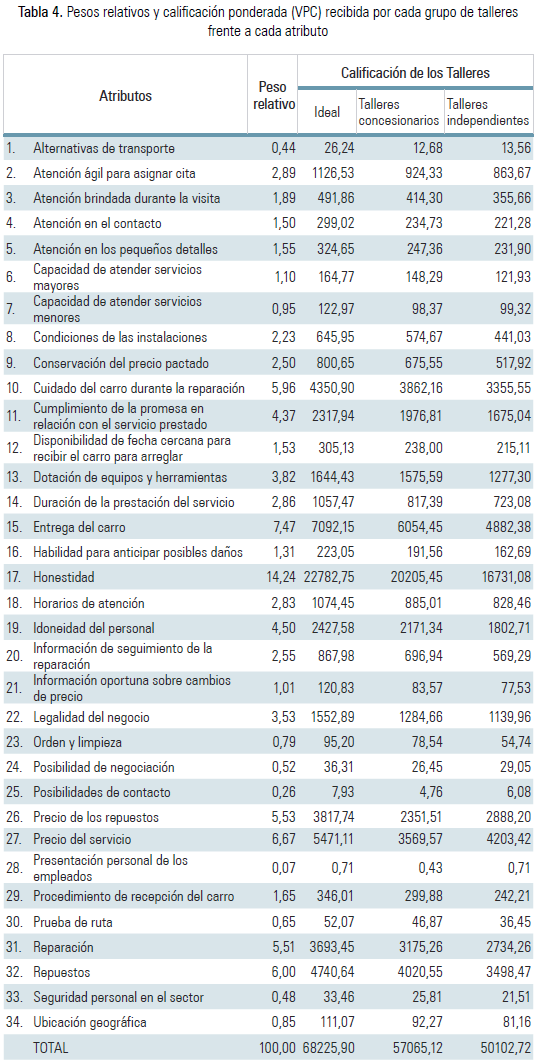

La Tabla 4 muestra la lista de atributos, sus pesos relativos y las calificaciones de desempeño recibidas por los "Talleres de los concesionarios", los "Talleres independientes" y el "Taller ideal". La calificación del "Taller ideal" se tomó como aquella que obtendría un taller que hubiese recibido la máxima nota en los cinco atributos más importantes para cada entrevistado.

Para ilustrar la lectura de esta tabla y anticipar el enfoque que se seguirá para el análisis competitivo, podemos tomar la fila correspondiente al atributo "Honestidad" y observar en qué condiciones se encuentran los "Talleres de los concesionarios". En primer lugar se trata del atributo más importante (14,24%). Los concesionarios pueden, claramente, comparar el desempeño de sus talleres (20205,45) con el de los "Talleres independientes" (16731,08) y con el del ideal (22782,75).

Análisis competitivo

El análisis se realizó siguiendo los lineamientos del Mapa de Valor para el Cliente de Roper (2003) (Figura 1), el cual ayuda a visualizar los movimientos estratégicos que podrían surgir a partir del informe de VPC. Si una empresa muestra un desempeño sobresaliente frente a un atributo de importancia alta (cuadrante superior derecho), deberá permanecer allí y capitalizar su fortaleza. Sin embargo, si un competidor muestra un mejor desempeño, la empresa tendrá en ello un claro campo de acción para el mejoramiento. En el otro extremo del espectro, un desempeño bajo frente a un atributo no tan importante (cuadrante inferior izquierdo) ameritará alguna acción, solamente después de haber agotado oportunidades más promisorias. Si la compañía está en una situación de desempeño sobresaliente ante un atributo de inferior importancia (cuadrante superior izquierdo), podría pensar en transferir recursos que actualmente se estén invirtiendo en esa área a otra con mejores perspectivas de retribución. Podría, también, estudiarse la viabilidad de "vender" al mercado la idea de la importancia del atributo. Finalmente, un desempeño indeseable ante un atributo de alta importancia (cuadrante inferior derecho) ameritará emprender acciones de mejoramiento de desempeño en cuanto al atributo, teniendo presente la calificación que la competencia está recibiendo en ese aspecto.

El desarrollo de dicho análisis competitivo, que se presenta a continuación, se llevó a cabo mediante el examen de la percepción de valor que el cliente tiene de las tres modalidades de taller establecidas (Tabla 4), y estuvo conformado por el tratamiento de la posición relativa del VPC total de cada modalidad de taller, el desempeño relativo de las mismas frente a cada uno de los generadores de valor; es decir, sus "fortalezas y debilidades" con respecto a sus competidores, y el análisis gráfico (mediante el uso del Mapa de Valor para el Cliente) que relaciona los generadores de valor y sus correspondientes pesos relativos con las calificaciones de desempeño de los distintos talleres.

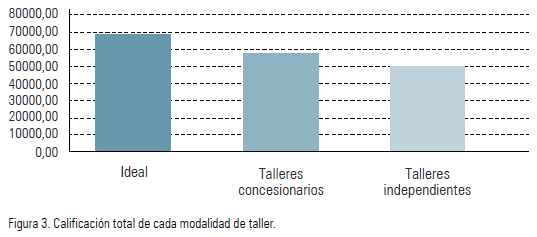

Posición relativa del VPC total de cada modalidad de taller

La Figura 3 muestra la calificación total recibida por cada modalidad de taller; es decir, una representación numérica del VPC total de cada una de ellas. Obviamente, el más altamente calificado es el "Ideal" (68225,90), puesto que corresponde a un inexistente taller que hubiese recibido la máxima calificación de los entrevistados y, por tanto, los satisfaría completamente. En la calificación total existe un vacío entre ese "Ideal" (lo que el mercado espera) y lo que percibe que le ofrecen los "Talleres de los concesionarios" (57065,12) y los "Talleres independientes" (50102,72), lo cual representa un vacío de desempeño u oportunidad de mejoramiento para las dos modalidades de taller. Igualmente, entre estos últimos y los primeros existe una brecha a favor de los "Talleres de los concesionarios".

Aunque es ya importante poder compararse en términos globales con la competencia, estas calificaciones totales no proveen información sobre las causas u orígenes de tales desempeños. Por consiguiente, no permiten el emprendimiento de acciones específicas encaminadas a mantener una posición competitiva favorable o para salir de una desfavorable.

Desempeño relativo de los talleres

La modalidad de taller que desee hacer un análisis competitivo deberá comparar la calificación de su desempeño con el de las demás, respecto a cada uno de los atributos y, también, comparar su propio desempeño en todos los atributos, para así concentrarse en mejorar aquellos en los cuales su desventaja sea más grande (Roper, 2003), teniendo en cuenta, además, la importancia de los atributos. Así, tendrá un panorama general acerca de sus fortalezas y debilidades, tal como se ilustró en el último párrafo de la sección sobre calificación de desempeño.

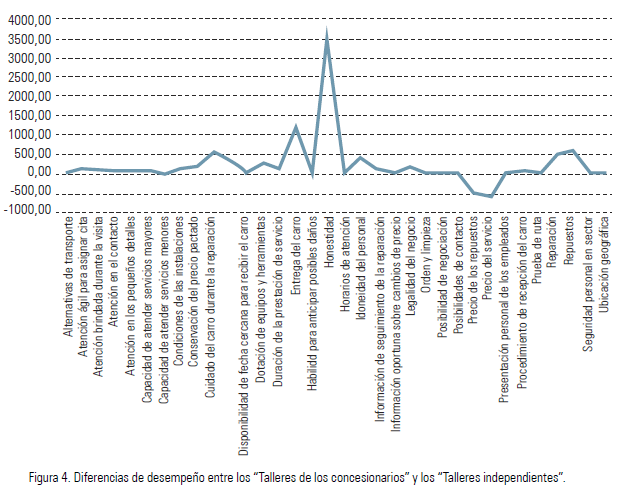

La Figura 4 muestra la diferencia que existe entre la calificación de desempeño de los "Talleres de los concesionarios" y la de los "Talleres independientes". Esta figura y la Tabla 4 permiten observar, al restar el valor obtenido por los "Talleres independientes" del alcanzado por los "Talleres de los concesionarios", que los primeros sobrepasan en su desempeño a los segundos en los atributos Precio del servicio (6,67%), Precio de los repuestos (5,53%), Capacidad de atender servicios menores (0,95%), Posibilidad de negociación (0,52%), Alternativas de transporte (0,44%), Posibilidades de contacto (0,26%) y Presentación personal de los empleados (0,07%). Estos atributos pueden observarse en la Figura 4 ubicados por debajo del eje X. Los dos primeros atributos mencionados ofrecen oportunidades de mejoramiento competitivo a los "Talleres de los concesionarios", ya que tienen alto peso relativo y su desempeño es percibido por parte del mercado como inferior al de los "Talleres independientes". En cuanto a los otros cinco atributos mencionados, aunque los "Talleres de los concesionarios" presentan calificación inferior, no constituyen motivo de preocupación, puesto que la importancia relativa es baja.

Con el resto de los atributos, frente a los cuales los "Talleres de los concesionarios" aventajan en calificación a los "Talleres independientes", no hay urgencia de emprender acciones de mejoramiento, excepto si pretendieran acercarse al "Ideal" u óptimo pedido por el mercado. Es el caso de los atributos Honestidad (14,24), Entrega del carro (7,47), Repuestos (6) y Cuidado del carro durante la reparación (5,96). En forma similar, los "Talleres independientes" pueden hacer su análisis competitivo.

Análisis gráfico mediante el Mapa de Valor para el Cliente

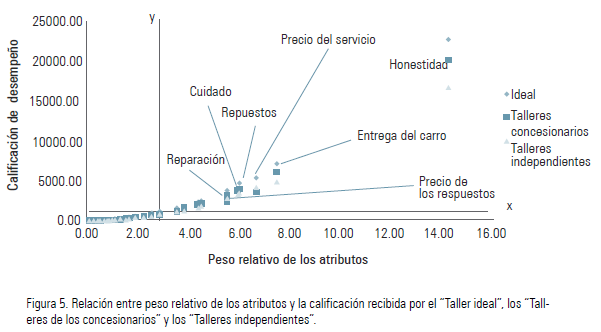

Para llevar a cabo el análisis competitivo, es posible, también, construir un Mapa de Valor para el Cliente (Roper, 2003) a partir de la representación gráfica de la relación entre peso relativo de los atributos y la calificación recibida por el "Taller ideal", por los "Talleres de los concesionarios" y por los "Talleres independientes" (Figura 5). Para conformar dicho mapa basta establecer un umbral para cada una de las variables por debajo del cual el valor se considera bajo y por encima, alto. Para el ejemplo que se está reportando, se adoptó la media de cada una de estas variables (peso relativo y calificaciones) como umbral. Sobre el eje horizontal y en el punto correspondiente al promedio de los pesos relativos (2,94) se levanta la perpendicular y'. En forma similar, sobre el eje vertical y en el punto correspondiente al promedio de las calificaciones (1576) se traza una línea paralela al eje horizontal, x'. Quedan así definidos los cuatro cuadrantes del Mapa de Valor.

En primera instancia, en el primer cuadrante se evidencian, a simple vista, los atributos con peso relativo superior al promedio y las calificaciones recibidas por cada una de las modalidades de taller estudiadas, superiores al promedio de las calificaciones respecto a esos atributos: Honestidad, Entrega del carro, Precio del servicio, Repuestos, Cuidado del carro durante la reparación, Precio de los repuestos, Reparación, Idoneidad del personal, Cumplimiento de la promesa en relación con el servicio prestado, Dotación de equipos y herramientas, y Legalidad del negocio.

Para ilustrar la forma de leer y utilizar la información suministrada por la figura, se analizarán algunas de las relaciones más evidentes (las explícitamente nombradas allí). Los "Talleres independientes" superan a los "Talleres de los concesionarios" solamente en los atributos Precio del servicio y Precio de los repuestos. Estos dos aspectos ofrecen oportunidades de mejoramiento competitivo a los "Talleres de los concesionarios", ya que tienen alto peso relativo y su desempeño es percibido por parte del mercado como inferior al de los "Talleres independientes". Por su parte, los "Talleres de los concesionarios" superan a los "Talleres independientes" en los atributos Honestidad, Entrega del carro, Repuestos, Cuidado del carro durante la reparación y Reparación. Estos requieren emprender acciones de mejoramiento por parte de los "Talleres independientes". Las mayores diferencias, es decir, las prioridades de inversión, se presentan en orden descendente, así: Honestidad, Entrega del carro, Repuestos, Cuidado del carro durante la reparación y Reparación.

Oportunidades en el mercado

Se han llamado "oportunidades en el mercado" a aquellos aspectos en los cuales existe una brecha entre lo que idealmente quisiera el mercado y lo que realmente está percibiendo que recibe de los talleres. Las brechas negativas, es decir, cuando lo que realmente está percibiendo que recibe de los talleres actualmente es menor que el desempeño ideal, constituyen una oportunidad competitiva tanto para los participantes actuales como para nuevos oferentes, teniendo siempre en cuenta la importancia relativa del correspondiente atributo.

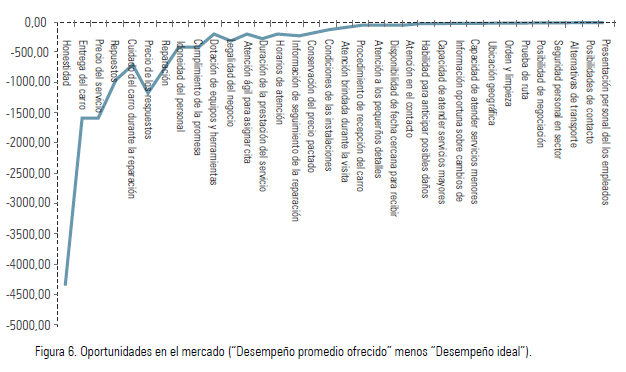

Lo que realmente el mercado está percibiendo que recibe de los talleres (Desempeño promedio ofrecido) fue representado por el promedio entre las calificaciones recibidas por los "Talleres de los concesionarios" y las de los "Talleres independientes" frente a cada uno de los atributos contemplados. A su turno, lo que sería un desempeño percibido como ideal (Desempeño ideal) se estimó como el promedio de las calificaciones que los talleres hubiesen logrado de haber sido calificados con la máxima puntuación posible. Las diferencias entre lo que el mercado percibe como recibido y lo ideal esperado se presentan en la Figura 6, cuyo eje vertical corresponde a tales diferencias y el horizontal a los diferentes atributos.

El área comprendida entre los ejes y la curva "Desempeño promedio ofrecido" menos "Desempeño ideal" representa las oportunidades de mejoramiento. Así, el mercado valorará más una mejora en Honestidad (cuya diferencia entre el "Desempeño ideal" y el "Desempeño promedio ofrecido" es -4314,48) que en Precio del servicio (cuya diferencia es -1584,62), además, el primero tiene un peso relativo superior al segundo. La magnitud de las oportunidades de mercado está representada por la profundidad de las "depresiones", la cual corresponde a las brechas frente al desempeño ideal. Por ejemplo, las principales oportunidades de mejoramiento competitivo se observan en Honestidad, Entrega del carro, Precio del servicio y Repuestos.

Conclusiones

Como lo indican Wang, Lo, Chi y Yang (2004), la creación de valor para el cliente se ha convertido en un imperativo estratégico para construir y sostener una ventaja competitiva. Para llevar a cabo un análisis competitivo, es necesario que la empresa conozca no solo los ofrecimientos de valor que sus mercados tienen en cuenta al momento de tomar las decisiones de compra y la importancia relativa de tales ofrecimientos, sino también la percepción de su propio desempeño ante tales generadores de valor por parte de sus clientes actuales y potenciales, puesto que con base en ese conocimiento pueden dirigir y priorizar sus estrategias. El constructo de VPC permite generar tal conocimiento. A la luz de lo anterior se pueden enunciar algunas conclusiones.

La identificación de los aspectos que el mercado tiene en cuenta para evaluar una oferta (atributos) constituye el primer paso para este análisis competitivo. Sin este conocimiento, la empresa no dispondría de elementos que la orientaran para la asignación eficiente de sus recursos. Los talleres de reparación y mantenimiento de automotores deberán saber que para ofrecer valores significativos para su mercado tendrán que hacerlo por medio de inversiones en campos atinentes a: Honestidad, Entrega del carro, Precio del servicio, Repuestos, Cuidado del carro durante la reparación, Precio de los repuestos, Reparación, Idoneidad del personal, Cumplimiento de la promesa en relación con el servicio prestado, Dotación de equipos y herramientas, Legalidad del negocio, Atención ágil para asignar cita, Duración de la prestación del servicio, Horarios de atención, Información de seguimiento de la reparación, Conservación del precio pactado y otros que se pueden observar en la Tabla 2.

Adicionalmente, los talleres deben disponer de criterios para priorizar su atención en unos u otros atributos; sin esta orientación, podría estar asignando recursos ineficientemente. En consecuencia, el taller deberá conocer la importancia relativa de los atributos. En principio, la mencionada prioridad será en este orden: Honestidad (14,24%), Entrega del carro (7,47%), Repuestos (6,67%), Cuidado del carro durante la reparación (6%), Precio de los repuestos (5,96%), Reparación (5,53%), Idoneidad del personal (5,51%), Cumplimiento de la promesa en relación con el servicio prestado (4,50%), entre otros (Tabla 3).

De igual manera, los talleres necesitan conocer cómo son percibidos por el mercado (Tabla 4). Allí pueden visualizar sus fortalezas y debilidades según su superior o inferior desempeño frente a sus competidores, en los aspectos de importancia para los compradores. Por ejemplo, las decisiones de posicionamiento y comunicaciones de mercado constituyen un tema estratégico en el cual el VPC aporta elementos de juicio, toda vez que una marca, en este caso una modalidad de taller, que obtenga un desempeño diferenciado de la competencia en algunos de los atributos más valorados, podrá sustentar su posicionamiento con base en dichos aspectos específicos.

En consecuencia, los atributos Precio del Servicio (6,67%) y Precio de los Repuestos (5,53%) ofrecen oportunidades de mejoramiento competitivo a los "Talleres de los concesionarios", ya que tienen alto peso relativo y su desempeño es percibido por parte del mercado como inferior al de los "Talleres independientes". Esto confirma una percepción generalizada en cuanto a desempeños inferiores por parte de los "Talleres de los concesionarios" respecto a tales atributos.

A su vez, los "Talleres independientes" tienen oportunidades de mejoramiento competitivo al obtener calificaciones inferiores en atributos de alta importancia como Honestidad (14,24%), igual que ante otros como Entrega del carro (7,47%), Repuestos (6%) y Reparación (5,51%), entre otros.

Por otra parte, el procedimiento seguido en el proyecto de investigación genera información acerca de oportunidades de mejoramiento del desempeño en el mercado, tanto para los actuales participantes como para posibles nuevos competidores, al detectar vacíos entre las expectativas de los compradores y la percepción que estos tienen del desempeño real de las dos modalidades de taller. Existen oportunidades de mejoramiento y lanzamiento de nuevos emprendimientos que se propongan subsanar las carencias, que se ilustran en la Figura 6, frente a todos los atributos, pero en forma más ostensible en áreas como Honestidad, Entrega del carro, Precio del servicio y Reputación.

Finalmente, se puede concluir que el VPC provee elementos pertinentes y confiables para el análisis competitivo en un determinado sector de la economía, lo cual se evidencia al observar la concordancia entre los distintos resultados y lo que la lógica podría indicar. Es decir, el modelo tiene capacidad de abstraer y reflejar la realidad del fenómeno estudiado.

Los resultados obtenidos pueden ser usados por instituciones académicas como material didáctico en sus programas relacionados con las disciplinas de la administración; por los concesionarios, ensambladoras e importadoras de vehículos automotores; así como por los "Talleres independientes", como orientación para la asignación eficiente de sus recursos entre las distintas actividades generadoras de valor.

Como el proyecto de investigación de donde resulta este artículo tiene una limitación socio-geográfica, sería importante replicar la investigación en otras regiones del país para así articular un análisis de corte nacional.

Notas al pie

3 Los artículos realizados ilustran al lector acerca de la aplicación del VPC, entendido como una herramienta útil para el análisis competitivo, tanto en el mercado masivo, como en el industrial. Ver: Baby & Londoño (2005), Baby, Cabrera & Lozano (2011), Baby & Restrepo (2014) y Baby & Uribe (2014).

4 Esta información se encuentra disponible en los siguientes sitio web: DANE, Estimación y proyección de población nacional, departamental y municipal por sexo, grupos quinquenales de edad y edades simples de 0 a 26 años 1985-2020 http://www.dane.gov.co/files/investigaciones/poblacion/proyepobla06_20/Edades_Simples_1985-2020.xls y en el sitio Web del Sistema Único de Información de Servicios Públicos (SUI), http://www.sui.gov.co/SUIAuth/logon.jsp

Referencias

Anderson, J. C., Jain, D. C., & Chintagunta, P. K. (1993). Customer Value Assessment in Business Markets: A State of Practice Study. Journal of Business to Business Marketing, 1(1), 3-29. doi: 10.1300/J033v01n01_02. [ Links ]

Anderson, J. C., & Narus, J. A. (1995). Capturing the Value of Supplementary Services. Harvard Business Review, 73(1), 75-83. [ Links ]

ANDI & FENALCO. (2015). Informe del sector automotor a diciembre de 2014. Recuperado de http://www.andi.com.co/Documents/INFORME%20DEL%20SECTOR%20AUTOMOTOR%20A%20DICIEMBRE%202014%20cierre%20a%C3%B1o.pdf. [ Links ]

ANDI. (2012). Boletín de prensa del comité automotor colombiano. Recuperado de http://www.andi.com.co/cinau/Documents/Documento%20de%20Caracterizaci%C3%B3n%20Industria%20de%20Veh%C3%ADculos.pdf [ Links ]

Baby, J., Londoño, L. & Lozano, H. (2011). Generadores de valor para clientes de productos industriales. Caso: laminado doble capa de polipropileno biorientado (PPBO) metalizado, para empaque de alimentos. AD-minister, (18), 27-47. Recuperado de http://publicaciones.eafit.edu.co/index.php/administer/article/viewFile/812/722 [ Links ]

Baby, J. & Londoño, J. (2005). Valor Percibido por el Cliente (VPC), como una herramienta para el análisis competitivo. AD-Minister, (6), 96-113. Recuperado de http://publicaciones.eafit.edu.co/index.php/administer/article/view/666#.U15j3VV5O4s [ Links ]

Baby, J. & Restrepo, C. (2014) Análisis competitivo por parte de los fabricantes de automóviles y camionetas SUV mediante el uso del Valor Percibido por el Cliente como una herramienta para ese propósito. AD-minister, (24), 9-32 Recuperado de http://publicaciones.eafit.edu.co/index.php/administer/article/view/2128/2305 [ Links ]

Baby, J & Uribe, J. (2014) Análisis competitivo por parte de los concesionarios de vehículos automotores en la ciudad de Medellín, mediante el uso del Valor Percibido por el Cliente, Revista Oikos (35), 23-50, Recuperado de http://bibliotecadigital.ucsh.cl:90/ [ Links ]

Bolton, R. N., & Drew, J. H. (1991). A longitudinal analysis of the impact of service changes on customer attitudes. Journal of Marketing, 55(1), 1-9. [ Links ]

Chang, T., & Wildt, A. R. (1994). Price, Product Information, and Purchase Intention: An Empirical Study. Journal of the Academy of Marketing Science, 22(1), 16-27. [ Links ]

Cronin, J. J., Brady, M. K. & Hult, G. T. M. (2000). Assessing the Effects of Quality, Value, and Customer Satisfaction on Consumer Behavioral intentions in Services Environments. Journal of Retailing, 76(2), 193-218. [ Links ]

Departamento Nacional de Planeación. (2010). Documento Conpes 3678. Recuperado de http://wsp.presidencia.gov.co/sncei/politica/Documents/Conpes-3678-21jul2010.pdf. [ Links ]

Dodds, W. B., Monroe, K. B., & Grewal, D. (1991). Effects of Price, Brand, and Store Information on Buyers' Product Evaluations. Journal of Marketing Research, 28(3), 307-319. [ Links ]

Eggert, A., & Ulaga, W. (2002). Customer Perceived Value: A Substitute for Satisfaction in Business Markets? The Journal of Business & Industrial Marketing, 17(2/3) 107-118. [ Links ]

Grewal, D., Monroe, K. B., & Krishnan, R. (1998). The Effects of Price-Comparison Advertising on Buyer's Perceptions of Adquisition Value, Transaction Value, and Behavioral Intentions. Journal of Marketing, 62(2), 46-59. [ Links ]

Monroe, K. B. (1990). Pricing: Making Profitable Decisions. New York: McGraw Hill. [ Links ]

Revista Dinero. (2012) Santos pide a industria automotriz ser más creativa para enfrentar TLC. Recuperado de http://www.dinero.com/negocios/articulo/santos-pide-industria-automotriz-mas-creativa-para-enfrentar-tlc/144248 [ Links ]

Revista Motor. (2013). Análisis del desempeño de la industria automotriz nacional en el 2012. Recuperado de http://www.motor.com.co/revista-motor/23deenerode2013/Articulo-web-new _ nota _ interior-12535803.html [ Links ]

Roper, K. S. (2003). A Strategic Corner Stone-Defining and Measuring Customer Value. Journal of Construction Accounting and Taxation, 13(2), 24-30. [ Links ]

Sánchez-Fernandez, R., & Iniesta-Bonillo, A. (2007). The concept of perceived value: a systematic review of the research. Marketing Theory, 7(4), 427-451. doi: 10.1177/1470593107083165 [ Links ]

Sinha, I., & DeSarbo, W. S. (mayo, 1998). An integrated approach toward spatial modeling of Perceived Customer Value, Journal of Marketing Research,35, 236-249. [ Links ]

Smith, J. B., Colgate, M. (2007). Customer value creation: A practical framework. Journal of Marketing- Theory and practice, 15(1). 7-23. [ Links ]

Swaddling, D. C., & Miller, C. (2002). Don't measure customer satisfaction, customer perceived value is a better alternative to traditional customer satisfaction measurements. Quality Progress, 35(5), 62-67. [ Links ]

Sweeney, J. C., & Soutar, G. N. (2001). Consumer Perceived Value: the development of a multiple item scale. Journal of Retailing, 77(2), 203-220. doi: 10.1016/S0022-4359(01)00041-0 [ Links ]

Wang, Y., Lo, H. P., Chi, R., & Yang, Y. (2004). An Integrated Framework for Customer Value and Customer-Relationship-Management Performance: A Customer-Based Perspective from China. Managing Service Quality, 14(2-3), 169-182. doi: 10.1108/09604520410528590 [ Links ]

Woodruff, R. B., & Gardial, S. F. (1996). Know Your Customer: New Approaches to Understanding Customer Value and Satisfaction. Cambridge: Blackwell Publishers Inc. [ Links ]

Zeithaml, V. A. (1988). Consumer perceptions of price, quality and value: a means-end model and synthesis of evidence. Journal of Marketing, 52(3), 2-22. [ Links ]