Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Revista Ingenierías Universidad de Medellín

Print version ISSN 1692-3324On-line version ISSN 2248-4094

Rev. ing. univ. Medellin vol.5 no.9 Medellín July/Dec. 2006

Modelación de la volatilidad y pronóstico del precio del café

Fredy Ocaris Pérez Ramírez*

* Matemático de la Universidad de Antioquia, Magíster en Matemáticas Aplicadas de la Universidad EAFIT y Estudios de Especialización en Estadística de la Universidad Nacional sede Medellín. Profesor de tiempo completo, Facultad de Ingenierías. Programa de Ingeniería Financiera. Universidad de Medellín. e-mail: foperez@udem.edu.co

RESUMEN

En este trabajo se presenta una revisión del modelo GARCH (heteroscedasticidad condicional autorregresiva generalizada) y se dan algunas propiedades del proceso con sus demostraciones. Además, se presenta una aplicación a los modelos ARIMA-GARCH, considerando el precio del café desde enero 02 de 2002 hasta abril 17 de 2006.

De igual manera, se muestra el modelo de predicción más acertado para la estimar el precio y la volatilidad esperada del café, con el objetivo de encontrar la mejor alternativa a la hora de decidir en la venta o compra de este producto en el futuro, buscando tener la estrategia ideal a llevarse a cabo dentro del negocio de un caficultor y lograr, de esta manera, una competencia ideal a escala mundial.

Palabras clave: GARCH, ARIMA, heteroscedasticidad, volatilidad.

ABSTRACT

In this paper we can see a review or the GARCH model (heteroscedasticity conditional autoregressive generalized) and it presents some of the properties of the process and its demonstrations. Also it presents the application for the ARIMA-GARCH models, considering the price of the coffee from January 2- 2002 to April 17- 2006.

The same way it shows the most accurate prediction model to estimate the price and the expected volatility of the coffee, the target is to find the best choice to decide the sale and buy of this product in the future, looking to find the ideal strategy in the coffee business and to obtain in this way an ideal competition in a worldwide level.

Key words: GARCH, ARIMA, Heteroscedasticity, Volatility.

INTRODUCCIÓN

La predicción de series de tiempo en el mundo moderno se presenta como una gran alternativa que nos ayuda a diagnosticar la posible conducta presentada en los rendimientos de las series financieras, sirviendo de referencia para tomar una acertada decisión a la hora de enfrentarse a diferentes alternativas. La implementación de modelos heteroscedásticos en el mercado financiero actual nos ayudan a identificar con mayor certeza el posible comportamiento de un activo a través del tiempo.

La prolongada situación de un mercado de precios deprimidos y el exceso de oferta han modificado, de manera dramática, las condiciones del negocio cafetero nacional y mundial, de igual forma el manejo de la caficultora colombiana durante varios años.

La nueva visión sobre el futuro del mercado cafetero resalta la necesidad de identificar y establecer unos objetivos renovados y frescos que permitan a la caficultora adaptarse a los desafíos del nuevo entorno internacional, ya que durante los últimos años se han presentado crisis en la industria cafetera debido a la disminución de los precios de productos básicos, a la sobreproducción mundial y a la inequidad en la distribución de los beneficios de su comercialización.

De esta manera, en el siguiente trabajo retiraremos el comportamiento del precio del café durante las ú ltimas décadas, donde observaremos cómo tanto precios internos como externos han presentado la misma tendencia decreciente, esto debido a la dependencia estrecha que se tiene con la evolución de los precios externos, a pesar de que se encuentren regulados por la Federación Nacional de Cafeteros. Esta brecha, desde los años ochenta, se hizo más grande, evidenciando una fuerte presión de las políticas de estabilización de precios realizada por el gremio cafetero.

Los factores fundamentales que influyen en la formación de los precios del café son la producción, el consumo y los movimientos de existencias. Al mismo tiempo, sin embargo, otros factores menos fundamentales entran también en juego en las actividades comerciales y se superponen a los factores principales para influenciar la evolución y la volatilidad de los precios del café.

En los cuatro años tomados como datos históricos se dieron los siguientes acontecimientos:

2002: los datos históricos comienza desde el 02 de enero de 2002. Para esta fecha la oferta de café mostraba cinco años consecutivos superando ampliamente el consumo, a pesar de darse en una é poca de crisis mundial; para muchos analistas, el año considerado como el más devastador en la historia del grano. Asimismo, la producción total fue suficiente para atender la exportación y el consumo interno.

2003: el año comienza con una volatilidad elevada proveniente del año anterior, pero en descenso hasta el mes de marzo donde empieza a mantener una volatilidad más constante comparada con los años anteriores; teniendo en cuenta que esta presenta elevaciones cuando el precio del café está bajando y viceversa, se nota que la volatilidad tiene un comportamiento más calmado, manteniendo la misma tendencia.

Este año se observó un descenso cercano a los 12 millones de sacos frente a la producción del año anterior, algo que no se había dado desde hacía 5 años donde la oferta era inferior al consumo, dándose un restablecimiento de algún grado de equilibrio entre oferta y demanda generando una mejoría nominal en los precios.

2004: el año comienza con alza en los precios del café, mostrando volatilidades más bruscas, con un descenso mucho más rápido comparado con el año inmediatamente anterior en el que la oferta estaba por debajo de lo que se había venido presentando ú ltimamente como efecto de la reducción de la producción en Brasil; esta es la razón principal por la cual se da en el mercado un alza en los precios a finales de este período y principios del 2004; otra razón es la incertidumbre climática que afectó la producción en algunas zonas de ese país.

El aumento de los precios del café a partir del último trimestre de 2004 es particularmente benéfico para los productores colombianos, gracias a los avances en productividad logrados en los últimos años y a los cambios en la política cafetera, mediante un incentivo por palo renovado equivalente a casi el 20% del valor.

2005: vemos para este año una continuidad en el alza de los precios del grano para los primeros meses, sin embargo, a partir de mediados del mes de marzo comienza un leve descenso hasta el mes de julio donde hay una aceleración en su caída.

La volatilidad de los precios del grano y la debilidad del dólar realzan la importancia de trabajar con clientes que cubran sus riesgos de mercado (que cierren precios de compra y venta de café de manera casi simultánea) y sus riesgos cambiarios (que tengan financiación en dólares o utilicen derivados cambiarios).

Se puede decir que los principales factores que contribuyen al alza de los precios en los últimos años son los siguientes:

1. Especulación de fondos de inversión: buscando alternativas diferentes al dólar y a las bajas tasas de interés.

2. Menor producción estimada en Brasil: clima adverso y sustitución por cultivo de soya en algunas regiones.

3. Consumo superior a la producción en aproximadamente 7 MM de sacos: el inventario mundial estaba estimado en 40 MM de sacos.

4. Relativa escasez de cafés arábigos y abundancia de robustas.

2006: el año comienza con un descenso después del buen precio alcanzado en el 2005. En enero siguieron firmes los precios del café donde se intensificaron los cambios en la volatilidad de los precios, debido principalmente a la gran actividad de los fondos de inversión en el mercado de futuros de Nueva York.

En marzo los precios del café descendieron otra vez ligeramente con respecto al nivel de febrero, como resultado de una serie de correcciones del mercado, aunque los factores fundamentales siguen siendo favorables a que se mantenga una tendencia firme.

La volatilidad de los precios, en cambio, disminuyó un poco en marzo. En el mes de abril, debido a la influencia del retroceso en los precios del petróleo y el índice de materias primas, el precio del café tuvo descenso

Hoy en día la diplomacia cafetera ha permitido que los actores de café miren hacia la actual crisis cafetera, generando una contribución cafetera previsible de estimar y adaptada a las nuevas circunstancias del mercado, además de mejorar su recaudo y consultar los intereses de los pertenecientes al negocio cafetero.

Estas circunstancias han traído varios beneficios como la reducción de la volatilidad en el presente y la consecución de recursos dentro de la estabilidad financiera.

En el caso de los precios del café, la volatilidad está muy influida por las condiciones de la oferta y la demanda. Para los productores de café, la volatilidad se convierte en un problema preocupante cuando hay un descenso del precio o una corrección de los precios. En cambio, cuando hay una subida importante de los precios, se presta poca atención a la volatilidad.

Cabe señalar que la volatilidad registrada a partir de 2002 no es más fuerte que la de años anteriores, aunque la tendencia sigue siendo ascendente. De hecho, si bien la volatilidad depende básicamente de acontecimientos específicos que afectan la industria del café, está cada vez más influenciada por las actividades de los fondos de inversión. También contribuyen al aumento de la volatilidad las conmociones exógenas que no tienen que ver con los factores fundamentales, en especial, los problemas climáticos en los principales países exportadores.

Es así como en el presente artículo se observará el comportamiento de la serie del café, desde enero del 2002 hasta mediados del mes de abril del 2006; cuatro años que nos permitirán identificar de manera más acertada cuál será el rumbo que podría llegar a tomar el café dentro del mercado tanto nacional como mundial.

EL MODELO GARCH (modelo ARCH generalizado)

El modelo GARCH (1,1)

La modelación del GARCH proviene de avances en la modelación de la volatilidad en los años ochenta; este proceso se introduce en el grupo de análisis que trata el exceso de kurtosis y el agrupamiento de la volatilidad, dos de las características más comunes en las series financieras. Los modelos de volatilidad condicional proporcionan una adecuada manera de modelar y pronosticar las varianzas y covarianzas de los retornos de los activos.

Se pueden aplicar modelos GARCH en cualquiera de los diversos campos de la administración del riesgo, de la administración de portafolio, en la asignación de activos, en las opciones de precio, en las tasas de cambio, en la estructura de tasas de interés, etcétera.

Se pueden encontrar grandes efectos significativos del GARCH en mercados accionarios, no sólo para choques individuales, sino también para stock de portafolios e índices, y para mercados futuros accionarios. Estos efectos son importantes en algunas de las áreas de la valoración del riesgo (VaR), y en otras aplicaciones de la administración del riesgo concernientes a la eficiencia de la colocación del capital. Se pueden usar los modelos GARCH para examinar la relación entre las tasas de interés de corto y largo plazo, debido a la incertidumbre de las tasas el modelo sirve también en el análisis de la variación del tiempo en el retorno de las tasas.

A continuación se muestran algunas definiciones y teoremas del modelo GARCH, desarrolladas por Bollerslev (1986).

DEFINICIÓN 1

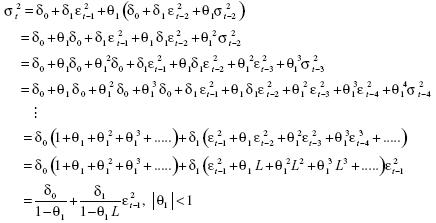

El modelo GARCH(1,1) para un proceso εt se define como εt = σt αt donde αt ˜ N (0,1), σt y αt independientes εt |Ωt-1 ˜ N (0, σ2t) y

es una condición necesaria para la estacionalidad del modelo. Bajo esta condición, el modelo GARCH(1,1) equivale a un modelo ARCH de orden infinito.

Veamos la justificación de que un proceso GARCH(1,1) puede aproximarse a un proceso ARCH(p) si p es lo suficientemente grande.

Sea

Luego

Por lo tanto

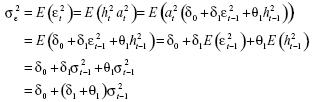

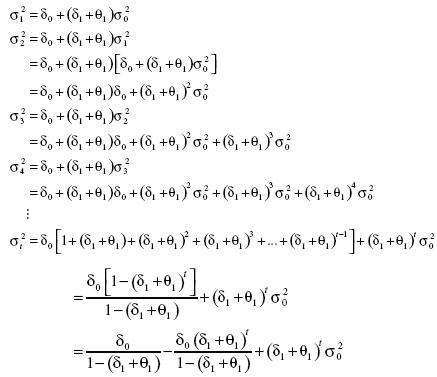

TEOREMA

Si los εt siguen un proceso GARCH(1,1), entonces la varianza no condicional de εt esta dada por

DEMOSTRACIÓN:

Por lo tanto, utilizando la fórmula de recurrencia , y suponiendo que s es finita, se tiene que σ20 es finita, se tiene que

entonces, si y se cumple que

,

Al aumentar el horizonte de previsión s, puede probarse que el valor esperado de la varianza condicional converge hacia σ2.

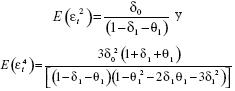

En general, 2n-ésimo momento del modelo GARCH( 1,1), existe si

donde

El 2n-ésimo momento se puede expresar por la siguiente fórmula recursiva:

Por ejemplo, en el caso del proceso ARCH(1), si la condición (2) se reduce a

. Por otra parte, particularizado (2), el momento de cuarto orden en el modelo GARCH(1,1), existe si

, en cuyo caso

por lo tanto, el coeficiente de Kurtosis es

por lo que el proceso GARCH(1,1), es leptocúrtico, al igual que ocurre con los modelos ARCH.

En las aplicaciones prácticas de este modelo, se tiene con frecuencia que es aproximadamente igual a la unidad, con lo que el proceso σ2t no se separa mucho de uno no estacionario. Tal proceso se dice que es integrado en varianza, ya que la primera diferencia de este sería un proceso estacionario.

En tal modelo, la previsión de la varianza condicional para

, no converge hacia σ2 al crecer en el horizonte de previsión, sino que depende explícitamente de Ωt.

EL MODELO GARCH (p,q)

DEFINICIÓN 2

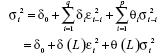

El modelo GARCH(p, q) para el proceso εt , se define como

Donde

Para el proceso se reduce a un modelo ARCH(q) y para

es simplemente un proceso de ruido blanco.

Si todas las raíces del polinomio están fuera del círculo unitario, la ecuación (3) puede escribirse como

donde (1) denota el valor numérico que resulta de sustituir L por 1 en el polinomio

(L). Es decir, el proceso en (3) puede escribirse como un ARCH

, donde los coeficientes

provienen de la expansión en series de potencias de

es decir, que los coeficientes son de la forma

donde n = min (p, i -1). Si va decreciendo para i más grande que m = max{p, q}. Así, si

, el proceso GARCH (p, q) puede aproximarse a un modelo estacionario ARCH(q), para un valor de q lo suficientemente grande.

ESTRUCTURA DE AUTOCORRELACIÓN Y AUTOCORRELACIÓN PARCIAL

Las funciones de autocorrelación y autocorrelación parcial son útiles para identificar y chequear los comportamientos de series de tiempo en la varianza condicional del proceso GARCH.

Consideremos el proceso general GARCH (p,q) especificado en (3) y asumamos que en el proceso el momento de cuarto orden es finito.

Denotemos la función de covarianza de por

. Por lo tanto, se tiene que

por ser un proceso ARMA

Donde

para para

. De (4) es inmediato deducir que las autocorrelaciones de

vienen dadas por

De esta forma, las p primeras autocorrelaciones de dependen directamente de los parámetros

, mientras que las autocorrelaciones parciales de orden superior se calculan recursivamente a partir de (5). Estos resultados son similares a los resultados de las autocorrelaciones de un proceso ARMA (m, p).

Por otra parte, dado que las ecuaciones en (5), son análogas a las de Yule-Walker, la autocorrelación parcial de orden k para que denotamos por

, se obtiene a partir de la resolución del siguiente sistema de k ecuaciones con k parámetros

.

De (5) es cero después de q rezagos para un proceso ARCH(q), es decir

Este comportamiento es idéntico al de la función de autocorrelación parcial de un proceso AR(q). También, si el proceso es un GARCH(p,q) estacionario, las autocorrelaciones simples y parciales no se hacen cero, pero decaen rápidamente.

MODELOS ARCH ASIMÉTRICOS

Otra de las principales características de los mercados financieros es que ante malas noticias se producen caídas en las cotizaciones que tienen una volatilidad mayor, es decir, son de mayor magnitud que cuando se producen alzas en las cotizaciones por buenas noticias, en cuyo caso la volatilidad es de menor magnitud.

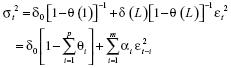

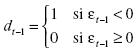

Para estos casos de volatilidad asimétrica se desarrollaron los modelos TARCH, EGARCH (entre muchos otros). En particular, los modelos TARCH( 1,1) o Threshold ARCH proponen la siguiente ecuación para estimar la varianza condicional

donde

Es decir, valores negativos del residuo de la regresión son interpretados como malas noticias para el mercado y los valores positivos representan las buenas noticias. Las malas noticias tendrán un impacto sobre la varianza condicional, mientras que las buenas noticias solo impactarán en

. Si

, se dice que existe el efecto de apalancamiento (leverage effect); dicho efecto se refiere al hecho de que a rentabilidades negativas corresponda una mayor volatilidad condicional que a rentabilidades positivas. Si

, se dice que el impacto de las noticias es asimétrico.

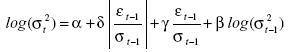

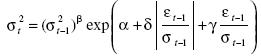

Por otra parte, el modelo EGARCH(1,1), se define como

En este caso, la influencia de los residuos sobre la varianza condicional es de tipo exponencial, ya que se puede escribir como

Donde el parámetro mide el efecto de apalancamiento.

APLICACIÓN

Para ilustrar el uso de los modelos ARIMA-ARCH en las aplicaciones financieras, se realizará el análisis del precio del café considerando una muestra que va desde el 02 de enero de 2002 hasta el 17 de abril de 2006, incluyendo 1074 datos diarios de cierre del precio.

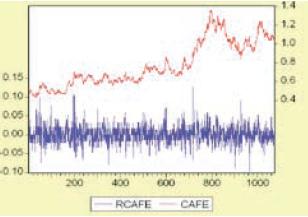

La figura 1 muestra el comportamiento de cierre del precio del café en el periodo muestral y la rentabilidad diaria, respectivamente.

Figura 1. Comportamiento del precio del café y la rentabilidad diaria del precio del mismo entre enero de 2002 y abril de 2006.

Fuente: Base de datos obtenida de Corfinsura. (Internet, Abril de 2006)

En la figura 1, los precios del café se representan en el eje derecho y la rentabilidad de los mismos en el eje izquierdo (calculado como el logaritmo del precio de hoy dividido por el precio de ayer). Se observa una tendencia creciente en la curva superior, lo que indica que dicha variable parece ser no estacionaria en media, es decir, la media no será constante para todas las observaciones del proceso aleatorio a modelar. La serie de rentabilidades muestra cierta volatilidad y, además, que los períodos de mayor volatilidad coinciden con los períodos descendientes en los valores de cierre del precio de la curva superior.

CARACTERÍSTICAS PRINCIPALES DE LA RENTABILIDAD DIARIA DEL PRECIO DEL CAFÉ (RCAFE)

a) Exceso de Kurtosis

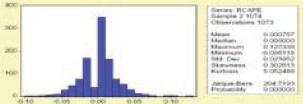

Se inicia el análisis de la rentabilidad diaria del precio del café, observando el histograma y sus estadísticas principales.

Figura 2. Histograma y estadísticos principales de RCAFE entre enero de 2002 y abril de 2006.

Fuente: Base de datos obtenida de Corfinsura. (Internet, abril de 2006).

En la figura 2 se observa que la distribución de la rentabilidad diaria del precio es leptocúrtica (una de las principales características de las series financieras) ya que el coeficiente de Kurtosis es mayor que el coeficiente que se obtiene de una distribución normal. Esta es una prueba clara de que existe un mayor número de valores extremos de lo que se esperaría de una distribución normal estándar. El valor-p asociado al estadístico de prueba de Jarque- Bera muestra que la rentabilidad diaria del precio no sigue una distribución normal.

Otra forma de verificar si la distribución de la rentabilidad diaria del precio sigue una distribución normal es por medio del gráfico Quantile–Quantile. La figura 3 muestra como una S, lo que indica que la rentabilidad diaria del café no sigue una distribución normal y, además, presenta valores extremos.

Figura 3. Cuantil-cuantil de la rentabilidad diaria del precio del café entre enero de 2002 y abril de 2006.

Fuente: Base de datos obtenida de Corfinsura. (Internet, abril de 2006).

b) Agrupamiento de la volatilidad

Otra de las características relevantes en las series financieras es el agrupamiento de la volatilidad, es decir, cuando la volatilidad es elevada es probable que permanezca elevada y cuando ésta es baja es probable que permanezca baja. Para comprobar si existen clusters de volatilidad se traza el siguiente correlograma de la rentabilidad diaria de los precios al cuadrado.

Figura 4. Correlograma de la rentabilidad diaria de los precios al cuadrado

Se observa en la figura 4 que algunas probabilidades en el correlograma son inferiores al 5%, por lo tanto, se verifica que la rentabilidad diaria del precio del café presenta agrupamientos de volatilidades (clusters).

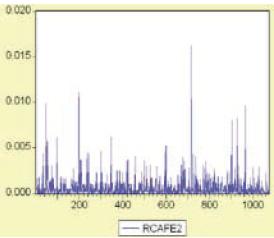

Ahora analicemos el gráfico de la rentabilidad diaria del precio del café al cuadrado.

Figura 5. Rentabilidad diaria del precio del café al cuadrado

Se observa también en la figura 5 que cuando la volatilidad es elevada ésta permanece elevada y cuando es baja ésta permanezca baja, confirmando de nuevo el agrupamiento de la volatilidad.

ELECCIÓN DEL MODELO

Para obtener el modelo de predicción que permita estimar los precios futuros del café (PCAFE) y su volatilidad, se construirá primero el modelo ARIMA utilizando la estrategia de Box and Jenkins (1976) y segundo el modelo GARCH utilizando los pasos de Bollerslev (1986).

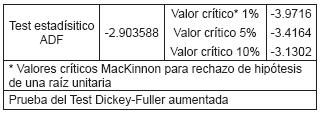

Al trazar el correlograma muestral de la variable PCAFE, se observó que los valores de autocorrelación decaen lentamente a cero, indicando que el proceso no es estacionario, sino explosivo. Una prueba más formal para contrastar la estacionariedad o no del PCAFE es el desarrollar el siguiente test de raíz unitaria de Dickey-Fuller aumentado, donde la hipótesis nula es que la serie no es estacionaria.

Se observa que el valor de estadístico t = -2.903588 , por lo que no hay evidencia para rechazar la hipótesis nula de existencia de raíz unitaria. Tampoco fue posible rechazar la hipótesis nula por medio de la prueba de Phillips y Perron donde el valor del estadístico fue de -2.815232. Por lo tanto, la serie PCAFE no es estacionara. Este resultado nos lleva a analizar una serie derivada de la misma, la cuál es la rentabilidad diaria del precio de cierre del café.

ANÁLISIS DE LA RENTABILIDAD DIARIA DEL PRECIO DEL CAFÉ (RCAFE)

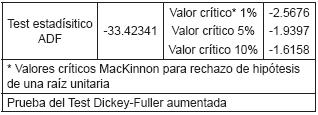

Para analizar la estacionariedad de la RCAFE se realiza el contraste de raíz unitaria de Dickey-Fuller aumentado, donde la hipótesis nula es que la serie no es estacionaria.

Con base en lo anterior, se observa que el estadístico de prueba de Dickey-Fuller en valor absoluto es 33.44311 y el estadístico de prueba en valor absoluto utilizando la pruebe de Phillips y Perron fue de 33.51131, el cual conduce a rechazar la hipótesis nula de existencia de raíz unitaria, lo que indica que la serie rentabilidad diaria del precio del café es estacionaria en media. Por lo tanto, es aplicable la metodología de análisis de series de tiempo a la variable RCAFE.

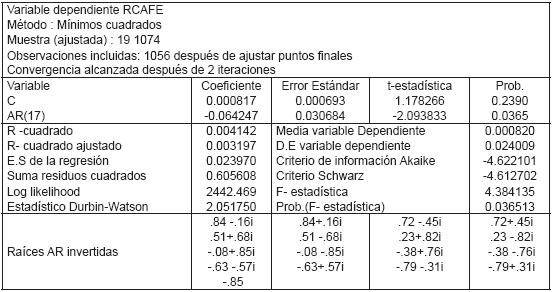

Para encontrar el modelo que permita estimar la rentabilidad diaria del precio del café, se observaron los gráficos del ACF y PACF, los cuales indican que podemos considerar los siguientes modelos: AR(17), MA(25) y ARMA(17,25). De los tres modelos el mejor es el AR(17), ya que los parámetros son significativos y el correlograma de los residuos muestra que los errores son ruido blanco, indicando que el modelo es adecuado. La siguiente salida del Eviews muestra la estimación del modelo AR(17) para la rentabilidad diaria del precio del café

Por lo tanto, el modelo ARMA para estimar la rentabilidad es

Para verificar que la especificación del modelo AR(17) es correcta, se realiza la prueba de autocorrelación conocida como el estadístico 'Q' de Ljung Box, para lo cual se analiza el siguiente correlograma de los residuos del modelo estimado

Figura 6. Correlograma de la residuos del modelo AR(17) ajustado.

En la figura 6, se observa que los residuales del modelo ajustado son ruido blanco, ya que la probabilidad de todas las observaciones presentan un pvalue mayor a 0.05, esto significa que los residuales no están correlacionados, indicando así que dicho modelo esta bien identificado.

EXISTENCIA DE EFECTO ARCH

Para determinar si existe efecto de volatilidad condicional heteroscedástica se realiza el siguiente correlograma de los residuos al cuadrado del modelo AR(17) para la rentabilidad diaria.

Figura 7. Correlograma de los residuos al cuadrado.

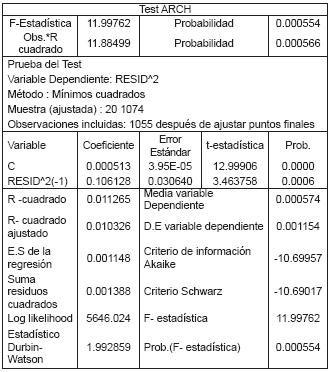

Se observa en la figura 7 que posiblemente existe volatilidad condicional heteroscedástica, ya que las probabilidades indican que los valores de autocorrelación de los residuos al cuadrado son significativos. Para validar la posible existencia de heteroscedasticidad condicional en la varianza, se efectúa el test ARCH-LM sobre los residuos al cuadrado de la regresión de la media que contiene el término constante y un AR(17). El contraste de hipótesis es el siguiente

: No existe efecto ARCH

: Existe efecto ARCH

La probabilidad asociada al estadístico F del contraste se encuentra en la región de rechazo de la hipótesis nula, es decir, se rechaza la hipótesis nula de varianza constante y se valida la existencia de heteroscedasticidad. Con base en esta información se procede a estimar de nuevo el modelo.

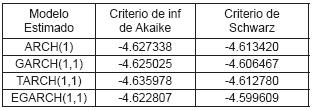

ESTIMACIÓN DE LA VOLATILIDAD

A continuación se procede a estimar la rentabilidad diaria del precio esperado y la varianza condicional heteroscedástica con un proceso TARCH(1,1) ya que al estimar los diferentes modelos se llegó a la conclusión que existen efectos de asimetría, descartando así los modelos ARCH(1) y GARCH(1,1) y también es mejor que el modelo EGARCH(1,1) por tener menor criterio de información de Akaike (AIC) y menor criterio de Schwarz . Además, el correlograma muestral de los residuos del modelo TARCH(1,1) mostró que los residuales son ruido blanco y el correlograma muestral de los residuos al cuadrado no muestran ningún comportamiento sistemático, por lo que no habría evidencia de términos ARCH adicionales. En la siguiente tabla se muestran el AIC y el criterio de Schwarz de los anteriores modelos estimados.

Por lo tanto, se eligió el modelo TARCH(1,1) como el más adecuado ya que refleja mucho mejor el comportamiento asimétrico de la rentabilidad diaria del precio del café.

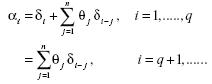

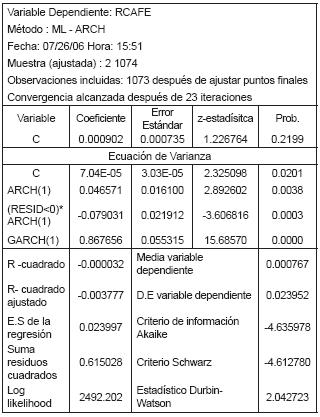

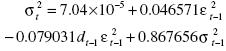

La estimación de la varianza condicional heteroscedástica se muestra en el siguiente modelo ajustado.

donde la ecuación para la rentabilidad diaria del precio esperada es

(1)

y la ecuación para la varianza condicional heteroscedástica es

La estimación del modelo TARCH(1,1) en la tabla 3 muestra que todos los coeficientes son significativos, en particular, el término de asimetría. Además, como entonces se puede decir que el impacto de las noticias es asimétrico. Para validar el modelo TARCH(1,1) se graficó el correlograma muestral de los residuos, indicando ruido blanco y el correlograma muestral de los residuos al cuadrado mostrando que no existe ningún comportamiento sistemático en los residuos, por lo que no habría evidencia de términos ARCH remanentes o adicionales.

La ecuación (1) nos indica que la rentabilidad esperada del precio del café es del 0.09% diario, lo que equivale a un 1.8% mensual (suponiendo 20 días) y a un 21.96% anual (suponiendo 244 días).

Si la rentabilidad en el período está por debajo de su media

, entonces la rentabilidad del precio del café tiene una varianza no condicional o de largo plazo de 0.043% diario, lo que equivale a una volatilidad diaria de 2.07% y a una volatilidad anual del 32.28% (suponiendo 244 días).

Si la rentabilidad en el periodo está por encima de su media

, entonces la rentabilidad del precio del café tiene una varianza no condicional o de largo plazo de 0.082% diario, lo que equivale a una volatilidad diaria de 2.86% y a una volatilidad anual de 44.75% (suponiendo 244 días).

Si la rentabilidad en el periodo está por debajo de su media

, entonces la rentabilidad del precio del café tiene una varianza condicional de 0.052% diaria, lo que equivale a una volatilidad condicional diaria de 2.28% y a una anual de 35.67% (suponiendo 244 días).

Si la rentabilidad en el periodo está por encima de su media

, entonces la rentabilidad del precio del café tiene una varianza condicional de 0.055% diaria, lo que equivale a una volatilidad condicional diaria de 2.33% y a una anual de 36.53% (suponiendo 244 días).

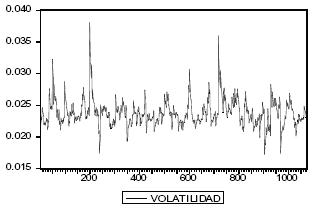

En la figura 8 se muestran las volatilidades condicionales generadas por el modelo TARCH(1,1).

Figura 8. Volatilidad condicional TARCH(1,1). Rentabilidad diaria del precio del café

CONCLUSIONES

1. En el presente artículo se utilizaron los modelos de heteroscedasticidad condicional, ARCH(1), GARCH(1,1), TARCH(1,1) y EGARCH(1,1), para estimar la volatilidad de los rendimientos del precio de cierre del café. El modelo que mejor se ajustó fue el TARCH( 1,1), lo cual permite concluir que para el período de análisis la serie de rendimientos de los precios del café muestra presencia de efectos ARCH. Esto indica que la volatilidad de dicha serie no permanece constante a lo largo del tiempo. Además, existe evidencia de asimetría en la incorporación de nueva información en los precios, así, las malas noticias se traducen en rendimientos negativos que superan en magnitud a aquellos rendimientos positivos que ocurren como consecuencia de la incorporación de buenas noticias.

2. Entender el comportamiento de la volatilidad de la serie de precios del café permite a los agentes que actúan tomando posiciones en dicho activo prever el impacto que tienen las variaciones del precio del café en el valor de sus portafolios. De acuerdo con los resultados del estudio, se espera que las pérdidas derivadas de cambios desfavorables en el precio del café, cada vez que estos ocurren, tiendan a superar las ganancias que usualmente se obtienen cuando ocurren cambios favorables.

3. El modelo TARCH(1,1) especificado puede servir de herramienta para la predicción de la volatilidad con el objeto de utilizarla en negociaciones OTC de opciones sobre el café, para el cálculo de medidas de riesgo tales como el VaR (Value at Risk), CFaR (Cash Flow at Risk) y el EaR (Earnings at Risk); asimismo contribuye a comprender el proceso estocástico asociado a dicha serie con el propósito de ser utilizada en ejercicios de simulación, que permitan establecer programas de coberturas para los agentes expuestos al riesgo asociado a las variaciones del precio del café.

BIBLIOGRAFÍA

1. ANDERSEN, T. & BOLLERSLEV, T. 1998. Answering the skeptics: Yes, standard volatility models do provide accurate forecasts. International Economic Review 39:885-906. [ Links ]

2. BOLLERSLEV, T. 1986, Generalized autoregressive conditional heteroscedasticity. Journal of Econometrics, 31f:307-327. [ Links ]

3. BOX, G. E. P. & JENKINS, G. 1976. Time Series Analysis: Forecasting and control, Holden-Day. [ Links ]

4. ENDERS, W. 1995. Applied econometrics time series. Wiley series in: Probability and mathematical statistics, New York, John Wiley and Sons, Inc. [ Links ]

5. ENGLE, R. 1982. Autoregresive conditional heteroscedasticity with estimates of the variance of United Kingdom inflation. Econometrica, 50(4):987-1007. [ Links ]

6. ENGLE, R. 1983.Estimates of the variance of U.S. inflation based upon the ARCH model. Journal of Money, Credit and Banking, 15(3): 286-301. [ Links ]

7. ENGLE, R. & BOLLERSLEV, T. 1986. Modelling the persistence of conditional variances. Econometrics Review, 5(1):1-50. [ Links ]

8. ENGLE, R., LILLIEN, F. & ROBINS, D. 1987.Estimating tune varing risk premia in the term estructure: the ARCH-M model. Econometrica, 55:391-407. [ Links ]

9. GRIFFITHS-HILL-JUDGE 1993.Learning and practicing econometrics. Nueva York, John Wiley and Sons, Inc. [ Links ]

10. HAMILTON, J. D. 1989.A new approach to the economic analysis of nonstationary time series and business cycle. Econometrica 57:357-384. [ Links ]

11. NOVALES, A. y GRACIA-DIEZ M. 1993. Guía para la estimación de modelos ARCH. Estadística Española, 35(132):5-38. [ Links ]

12. TSAY, R. S. 1986-Nonlinearity test for time series. Biometrica, 73:461-f466. [ Links ]

13. TSAY, R. S. 1989. Testing and modeling threshold autoregressive processes. Journal of the American Statistical Association, 84:231-240. [ Links ]

14. TSAY, R. 2002. Analysis of Financial Time Series. Wüey series in probability and statistics, John Wiley and Sons, Inc. [ Links ]

15. TIAO, G. C. & TSAY R. S. 1994.Some advances in non-linear and adaptive modelling in time series. Journal of forecasting, 13:109-131. [ Links ]

16. TONG, H. & LIM, K. S. 1980. Threshold autregresion, limited cycles and cyclical data. Journal of the Royal Statistical Society, Series B, 42:245-292. [ Links ]

17. WHITE, H. 1980. A heteroscedasticity consistent covariance matrix estimation and a direct test for heteroscedasticity. Econométrica 48:817-838. [ Links ]

Recibido: 21/07/2006

Aceptado: 07/09/2006