Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Revista Ingenierías Universidad de Medellín

Print version ISSN 1692-3324

Rev. ing. univ. Medellín vol.12 no.22 Medellín Jan./June 2013

ARTÍCULO ORIGINAL

MODELOS DE FINANCIACIÓN DE VIVIENDA. CASOS: MÉXICO, CHILE Y COLOMBIA

MORTGAGE FINANCING MODEL FOR HOUSING. Case study: Mexico, Chile and Colombia

Miguel David Rojas López*; Nelson Yovany Bran Rueda**; Carolina Rincón López***

* Ph. D en Ingeniería Universidad Nacional de Colombia. E-mail: mdrojas@unal.edu.co

** Ingeniero Administrador Universidad Nacional de Colombia. E-mail: nybranr@unal.edu.co

*** Ingeniería de Sistemas e Informática Universidad Nacional de Colombia. E-mail: carinconlo@unal.edu.co

Recibido: 02/08/2012

Aceptado: 07/05/2013

RESUMEN

Esta investigación compara los sistemas de financiación de vivienda en Chile, Colombia y México. Usando metodologías similares en la amortización se observa que las variables principales en los créditos son el interés, el monto y plazo. El índice de precio al consumidor –IPC–, varía en cada país, porque realizan el cálculo de forma diferente y este afecta la unidad de cuenta empleada para la amortización de los créditos de vivienda.

PALABRAS CLAVE

Financiación de vivienda, hipotecas, IPC, unidad de cuenta.

ABSTRACT

This research article presents a brief comparison of housing finance systems in Chile, Colombia and Mexico. By using similar amortization methodologies, it was observed that the principal credit variables are the interest, the amount and the time-lapse. The Consumer Price Index– CPI, which varies in every country, is calculated differently and therefore it affects the unit of account applied for the amortization of housing credits.

KEY WORDS

Housing systems, mortgage, CPI, unit of account.

INTRODUCCIÓN

La financiación de vivienda está reglamentada por normas que afectan el mercado inmobiliario. Un modelo de financiación de vivienda acorde con las necesidades propias de cada país es estudiado y comparado con otros modelos para realizar analogías que permitan mejorar este en cada región.

La información es obtenida de entidades públicas y privadas de diferentes países por medio de la web, haciendo comparaciones entre intereses, valores y plazos de financiación para comparar los sistemas hipotecarios.

1 MARCO TEÓRICO

La vivienda es para los hogares el mayor gasto y el activo más importante. La financiación de vivienda es el componente del buen funcionamiento de sistema de vivienda; los estudios internacionales existentes sobre financiación de vivienda son informativos, pero carecen del análisis formal y están centrados en pocos países [1].

1.1 Oferta y demanda

La financiación de vivienda se rige por factores de oferta y demanda [1].

Según el Banco Mundial (1993), entre los diferentes países, la oferta de vivienda tiende a ser idiosincrásica.

En contraste, la demanda en todos los países es relativamente predecible, ya que varía con el nivel de ingresos. Para un determinado nivel, la disponibilidad de financiamiento hipotecario varía con las tasas de interés [1].

1.1.1 Demanda

La demanda de financiación de vivienda depende del porcentaje del crecimiento de hogares y el ingreso de cada uno de ellos.

El valor de la cuota de vivienda está en función de los ingresos mensuales, y la vivienda, para ser asequible, requiere amortización de pagos a largo de plazo; para Colombia, generalmente es a 15 años [1].

1.1.2 Oferta

Se requiere una política que promueva el préstamo a largo plazo, la habilidad para valorar la propiedad y la información sobre la solvencia de los potenciales prestatarios; las variables macroeconómicas como la inflación son factores que promueven la movilización de fondos como ahorros y depósitos a la vista, mercados de capital, incentivos gubernamentales o mercados secundarios [1].

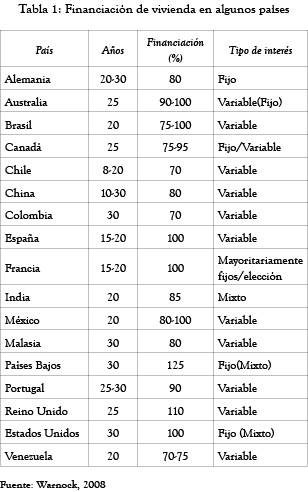

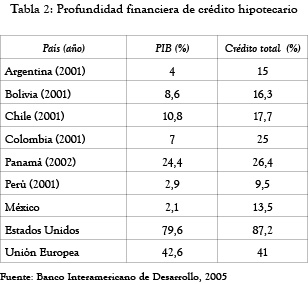

Como se observa en la tabla 1, los créditos hipotecarios son homogéneos respecto a plazos; en lo referente al porcentaje de financiación predominan rangos similares, a excepción del Reino Unido y los Países Bajos donde el porcentaje de financiación es superior al valor de la vivienda; se observan tasas variables para los créditos en la mayoría de los países.

1.1.3 El mercado

La profundidad del mercado hipotecario se presenta por medio del saldo de créditos vigentes y el Producto Interno Bruto (PIB) [2]. Se puede clasificar como:

Mercado primario: aquí se encuentra todo el conjunto de créditos con garantía hipotecaria que las entidades financieras conceden para compra y rehabilitación de vivienda; los créditos otorgados están relacionados con los sistemas de financiación de las entidades crediticias. La captación de fondos en el mercado primario tiene tres formas de recaudar que son depósitos, ahorro vinculado o emisión de títulos hipotecarios [2].

Mercado secundario: en este se efectúan operaciones de compra y venta de hipotecas y títulos hipotecarios, dotando al mercado primario de liquidez. Además, estandariza los mercados locales [2, 3].

La tabla 2 muestra la proporción entre el PIB y la ponderación de cuánto representa en el crédito. En esta variable el mercado hipotecario refleja cómo el sistema crediticio de vivienda impulsa la economía de un país; por ejemplo, en USA, el 79,6% del PIB es soportado por el 87,2% del crédito hipotecario. Lo contrario ocurre en otros países como Argentina que solo el 4% del PIB es soportado por el 15% del crédito.

2 FINANCIACIÓN DE VIVIENDA EN COLOMBIA

Los sistemas utilizados para créditos están denominados en pesos o en Unidad de Valor Real, UVR [4]. Los sistemas de financiación de vivienda en UVR son los más usuales para las familias de ingresos bajos y medios [12].

2.1 Sistema de cuota constante en UVR

Consiste en cuotas mensuales fijas en UVR durante todo el crédito y se ajusta por inflación; la cuota mensual crece en pesos. Se amortiza a capital desde el inicio del crédito, y el saldo del crédito en UVR disminuye mes a mes [4].

2.2 Sistema de amortización constante a capital en UVR

Este sistema resulta de dividir el valor total del crédito en UVR por el número de meses. A la cuota resultante se suman los intereses causados sobre el saldo del crédito para cada período. En este sistema la cuota mensual disminuye en UVR pero aumenta en pesos por efecto de la inflación, a una tasa inferior al índice de precios al consumidor –IPC– [4].

2.3 Sistema de cuota decreciente mensualmente en UVR

En este sistema las cuotas del crédito en UVR disminuyen mensualmente y suben nuevamente al cabo de 12 meses. Para cada período anual del crédito se repite la serie de doce cuotas decrecientes. El decremento anual equivalente debe ser igual a la inflación proyectada y no podrá modificarse dentro del plazo. Este sistema busca establecer una cuota en pesos que permanece casi constante durante un año y tiene un crecimiento igual a la inflación para el siguiente [4].

2.4 Sistema de cuota constante en pesos

Es un sistema en el que la cuota mensual es fija en pesos por todo el plazo del crédito. En este sistema las cuotas no varían durante la obligación [4].

2.5 Sistema de amortización constante a capital

Sistema en que la cuota mensual resulta de dividir el capital por el número de meses pactado, más los intereses calculados sobre el saldo insoluto. Bajo este sistema, las cuotas mensuales son decrecientes [4].

2.6 Comparación de amortizaciones

Un sistema de amortización se compone de los siguientes elementos:

- La función que define el comportamiento de las cuotas.

- La ecuación para el cálculo de la primera cuota que permite el cálculo de las demás.

- La tabla de amortización.

El saldo del crédito se puede conocer en todo momento por la ecuación de recurrencia (1) [5].

De donde:

K = 1, 2,..., 12n

S0 = Valor del crédito

S12n = 0

Para construir la ecuación (1), el saldo del crédito en el mes k(Sk), es igual al saldo del período anterior (Sk–1) más los intereses generados por el saldo, menos la cuota abonada.

También se conoce el valor de la primera cuota, porque de esta dependen las demás. Se calcula el valor presente iterando la ecuación (2) y luego se despeja el valor de la cuota.

Multiplicando a ambos lados de la ecuación (3) por  se tiene:

se tiene:

Como la condición de cierre al final del crédito es S12n = 0 entonces:

Lo que indica que el valor presente del crédito es igual a la suma de los valores presentes de las cuotas.

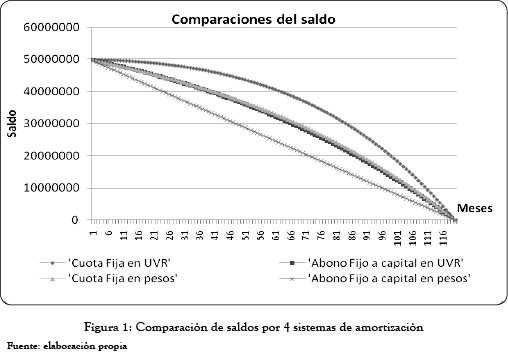

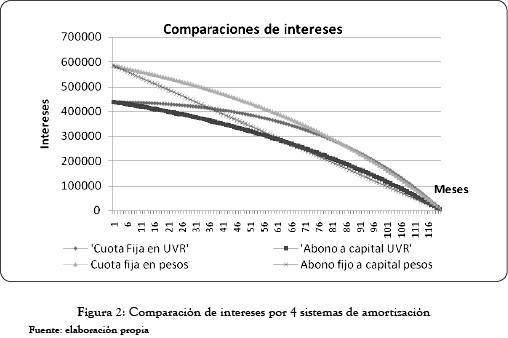

La forma que tome la función γk define el sistema de amortización [5].

Datos de simulación: Crédito de 50 millones, interés del 11%, plazo de 10 años y UVR de $167.9940 para el día 28-06-2009. La figura 1 muestra cómo el saldo decrece rápidamente cuando es un crédito por abono fijo a capital en pesos. La figura 2, los intereses son más bajos desde el comienzo del crédito y decrecen rápidamente en la amortización por abono a capital en UVR.

3 CASO DE VIVIENDA EN CHILE

En Chile el sistema tradicional para adquirir vivienda es el crédito hipotecario mediante las Letras de Crédito Hipotecario –LCH–. En segundo lugar se encuentra el Mutuo Hipotecario Endosable –MHE– y, finalmente, el leasing habitacional. Estas tres alternativas financian prácticamente el 80% de las viviendas [6].

Se usan las Unidades de Fomento –UF–, como una unidad de cuenta o moneda teórica, que varía diariamente según las fluctuaciones del IPC del mes anterior.

En Chile se trabaja en tres factores clave: inflación, política social de vivienda por parte del Estado y el desarrollo del mercado de capitales [7].

3.1 Financiación por letras hipotecarias

Fundamentado en el instrumento financiero emitido al portador, este se recupera con el pago de cupones periódicos, generalmente trimestrales, y comprende cuotas de amortización y de intereses. La letra es emitida por un banco solo con motivo del otorgamiento del préstamo que debe estar garantizado con el inmueble [7].

El monto máximo del crédito no debe ser superior al 75% del valor de tasación de la propiedad ofrecida en garantía y, en general, al calificar a los potenciales deudores, los bancos consideran como capacidad de pago una fracción no superior a 25% de los ingresos mensuales familiares [7].

El riesgo vinculado con la emisión de estos instrumentos está asociado con la morosidad del conjunto de deudores que respaldan una serie de letras, dado que los dividendos asociados con el préstamo hipotecario proporcionan los recursos financieros que requiere el banco para respaldar los cupones; la garantía está asumida principalmente por el banco y luego por los deudores; por ello las letras se consideran instrumentos titularizados. Se otorgan a un plazo de 15 a 20 años, generalmente en pesos y a una tasa de interés que oscila entre 6% y 9% [7].

3.2 Financiación por mutuos hipotecarios

El mutuo es un préstamo en dinero, es decir, que el deudor obtiene directamente del acreedor el dinero con que pagará al vendedor de la propiedad que está adquiriendo.

Los mutuos pueden ser otorgados por bancos, sociedades financieras y agentes administradores de mutuos hipotecarios endosables. El agente o el banco otorgan el contrato, mediante endoso, a una compañía de seguros o a otras sociedades autorizadas para invertir en estos instrumentos, con el objeto de refinanciar la operación y continuar otorgando créditos [7].

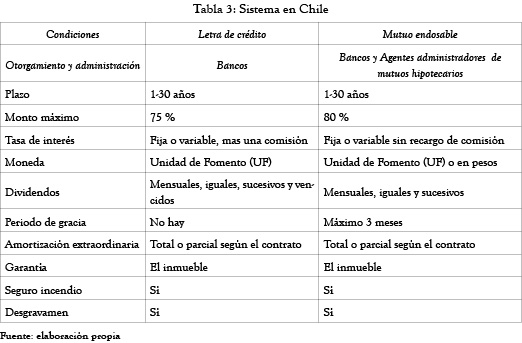

La tabla 3 presenta las características del sistema de amortización en Chile.

A diferencia del sistema de letras de crédito hipotecarias, en el mutuo hipotecario endosable el contrato es el que se constituye en instrumento financiero. La cesión se realiza descontando el flujo de dividendos a que se ha comprometido el deudor, a la tasa interna de retorno que se acuerde con el inversionista institucional, más una prima por riesgo. Dicha tasa de cesión es inferior a la de colocación del mutuo, lo que permite al otorgante obtener su margen de utilidad. En consecuencia, en el uso de los mutuos hipotecarios no existe una comisión explícita propiamente dicha. De esto se deduce que en el mutuo el riesgo del instrumento está directamente relacionado con la solvencia del deudor y la calidad de la garantía [7].

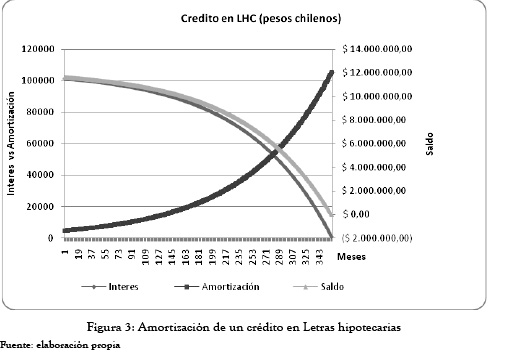

En la figura 3 se muestra una simulación para un crédito en letras por valor de 60 millones de pesos colombianos equivalente a $15'505.238 pesos chilenos, con interés del 11%, a un plazo de 10 años, con una UF de 20956,09 para el día 21 de junio del 2009. El saldo y los intereses presentan el mismo comportamiento de decrecimiento para un crédito hipotecario en letras.

4 CASO DE VIVIENDA EN MÉXICO

Desde 1995, se establecieron créditos en unidades de inversión –UDI– en México. Las UDI son la unidad de cuenta que refleja el cambio en los precios al consumidor. Los créditos en UDI pueden ser en tasa fija y pagos en UDI o tasa fija y pagadera en salarios [8]. El plazo de los créditos en UDI es máximo 25 años en pesos, UDI o salarios mínimos.

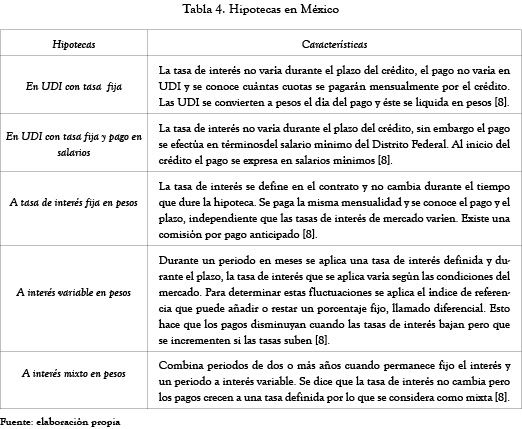

Para realizar las proyecciones se usan los parámetros salario mínimo en el Distrito Federal –SMDF– y n veces el Salario Mínimo Mensual en el Distrito Federal, VSMMDF. En la tabla 4 se muestran las diferentes hipotecas y sus características.

4.1 Consideraciones sobre los sistemas de amortización en México

En la financiación por créditos en pesos, las hipotecas se prestan en condiciones de tasa de interés y pago en pesos. En ellos se conoce por anticipado el pago [8].

Existen otros créditos otorgados por la entidad financiera estatal o privada como: INFONAVIT, SOFOL, banco o ISSSTE [8].

4.2 Enganche o anticipo

Es ''el porcentaje máximo de financiamiento''; el beneficiario debe disponer de dinero para iniciar el negocio. Es el anticipo, y entre sus modalidades más frecuentes es el enganche diferido, integración gradual a través de ahorro o entrega al contado en una sola exhibición [8].

La porción que pertenece al usuario del crédito se obtiene restando el capital insoluto de la deuda al préstamo original y a esto se le suma el enganche [8].

4.3 Costo anual total –CAT–

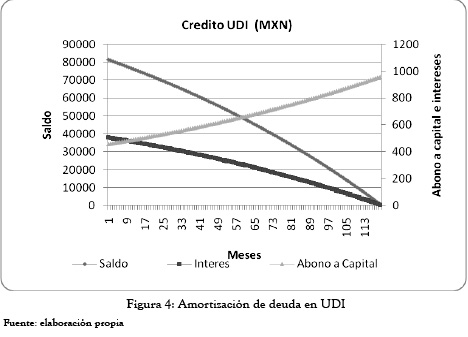

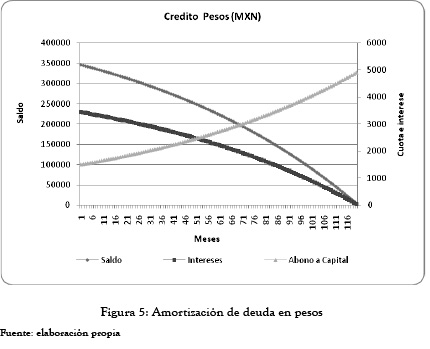

Anualiza la totalidad de los costos directos inherentes al crédito. El CAT de un crédito en pesos no se compara con el otro nombrado en UDI; el CAT de una tasa se refiere a la fórmula financiera que difiere de la tasa de interés del crédito, y que resulta alta por considerar los costos financieros del crédito adicionales a la tasa de interés [9]. En la simulación valor del préstamo en UDI es de 90393, con valor de la UDI 4.247,856 para el 22 de junio del 2009, valor de enganche del 10% del saldo, con tasa fija anual del 7.45% en UDI y del 11.94% en pesos (MXN). Las figuras 4 y 5 muestran como el abono a capital difiere de manera apreciable entre un crédito en UDI y un crédito en pesos desde el primer mes.

5 METODOLOGÍA

5.1 Comparación de los modelos de financiación

Se usan las amortizaciones en pesos, ya que son los sistemas ''menos afectados'' por las unidades de cuenta UVR, UF o UDI y que presentan más similitud para realizar análisis comparativos.

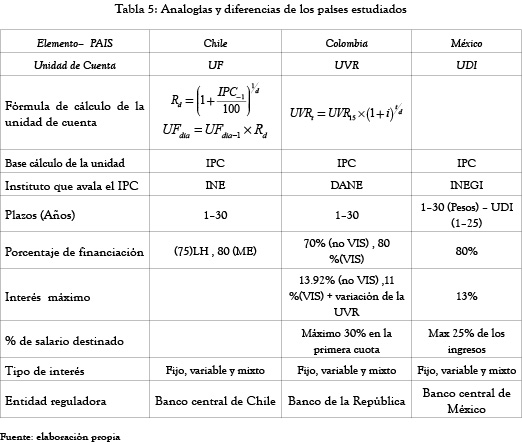

En la tabla 5 se observa el cálculo de las unidades de cuenta; el referente es el IPC el cual tiene ponderaciones y distribuciones distintas para cada uno los tres países en mención: Chile, México y Colombia.

Los elementos presentados en la tabla 5 muestran como las estructuras para el ofrecimiento de crédito hipotecario de los diferentes países presentan grandes diferencias; por ejemplo, en el caso del cálculo del IPC, en Chile se basa en 483 productos y 157 artículos [10], mientras que en Colombia son 371 que están en fase de revisión actualmente debido al cambio de base al año 2008 [11]; se suman, además, las ponderaciones que se les otorgan a los diferentes productos de la canasta familiar en cada país; en las clasificaciones por área geográfica, por área urbana, entre otras, este indicador ejerce un efecto importante al momento de comparar los créditos hipotecarios.

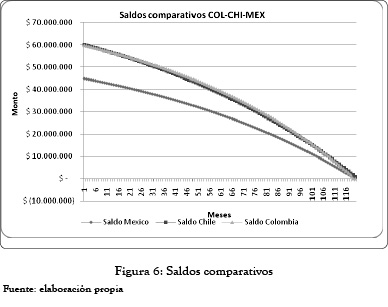

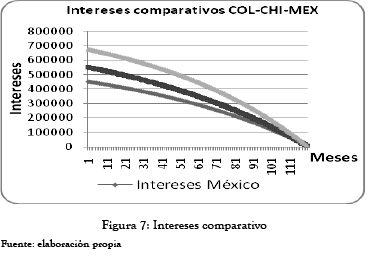

La simulación muestra la conversión a pesos colombianos, así se comparan en la misma moneda, para el supuesto son: $60'000.000, con plazo de 10 años, una tasa promedio del 11% bajo amortizaciones en pesos usadas en los tres países. En las figuras 6 y 7, México es la mejor opción en financiación de vivienda;, el saldo, intereses y aportes a capital muestra menores costos, la ventaja es por el enganche del 10% del valor y en la tabla de amortización mejora la deuda.

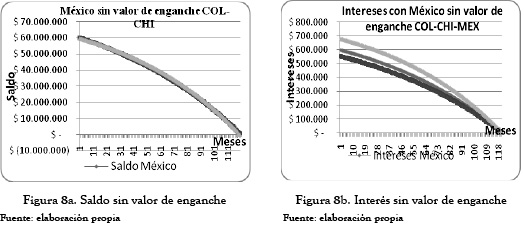

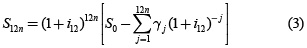

En las figuras 8A y 8B para México, sin el valor de enganche, el mejor sistema de financiación de vivienda es Chile, como se aprecia en la curva de interés.

6 CONCLUSIONES

Los sistemas de amortización son diferentes en cada país, poseen cierta similitud en cuanto a metodologías de cálculo, aplicabilidad y relación con otros temas; el IPC juega un papel importante en los modelos de financiación de vivienda, ya que en ése basan las amortizaciones y principalmente los intereses que se generan para el pago de la deuda en el mercado hipotecario.

El porcentaje de tasa de interés para el crédito hipotecario es menor en Chile y México; Colombia es la tasa más alta.

El valor de ''enganche'' en México permite conseguir una deuda menor al momento de pagar un crédito de vivienda, porque la base del crédito es menor.

Para Chile y Colombia, la amortización, la tasa de interés, periodos y montos son similares, como muestran las proyecciones del crédito hipotecario a futuro.

El sistema de financiación de vivienda se refleja en la proporción del PIB y el porcentaje del crédito hipotecario; esa relación influye en el desarrollo económico de una nación.

El déficit de vivienda es un tema que los países deben afrontar y es importante investigar como incrementar los sistemas de financiación eficiente de vivienda.

REFERENCIAS

[1] V. Warnock, F. Warnock. Markets and housing finance. Journal of Housing Economics. Number 17 (2008). pág. 239–251. Disponible en: http://dx.doi.org/10.1016/j.jhe.2008.03.001 Consulta: 15 de enero del 2009. [ Links ]

[2] J. Redondo, M. López. El mercado del crédito hipotecario en la Unión Europea. Revista Galena de Economía. Vol. 10, número 001. 2001. Disponible en: http://redalyc.uaemex.mx/redalyc/pdf/391/39110116.pdf Consulta: 20 de enero del 2009. [ Links ]

[3] Banco Interamericano de Desarrollo. Capitulo 15 - Los cimientos del crédito para la vivienda. 2005. Disponible en: www.iadb.org/res/ipes/2005/docs/Chapter15spa.pdf. Consulta: 30 de noviembre del 2008. [ Links ]

[4] A. Pérez. Financiación de vivienda en Colombia. Mercatura, Revista virtual. Universidad de San Buenaventura. Edición N 7. Medellín. 2006: pp. 12-19. ISSN: 1692-1175 Disponible en: www.usbmed.edu.co/mercatura/nro7/docs/financiacion.doc Consulta: Enero del 2009. [ Links ]

[5] L. Cortés, A. Osorio. Análisis y evaluación de los sistemas de financiación de vivienda en Colombia. 2001. Tesis de grado. Universidad Nacional. [ Links ]

[6] E. Vucina. Valorización, opciones y Spread de letras de crédito hipotecario en Chile. 2004. Universidad Católica de Chile. Disponible en: www.riskamerica.com/papers/papers.asp?doc=ValOpSprLCH.pdf. Consulta: Marzo 2009 [ Links ]

[7] C. García, F. Morandé. Financiación de la vivienda en Chile. Banco interamericano de desarrollo BID. Documento de trabajo N°502. Disponible en: http://idbdocs.iadb.org/wsdocs/getdocument.aspx?docnum=788321.Consulta: 22 de marzo del 2009 [ Links ]

[8] SFH. Conoce más sobre los créditos hipotecarios en México. Portal Web. Disponible en: http://www.shf.gob.mx/clientes/2_2_informacion_acreditados.html. Consulta: Marzo 2008. [ Links ]

[9] I. Beteta. Vivienda y Crédito Hipotecario en México. SF. Disponible en: http://www.ibeteta.com/El_CAT_instrumento%20.asp. Consulta: Marzo 2009 [ Links ]

[10] INE. Disponible en: http://www.ine.cl/canales/chile_estadistico/estadisticas_precios/ipc/metodologia/pdf/aspectosmetodologicos.pdf. Consulta: marzo 2009. [ Links ]

[11] DANE. Disponible en: http://www.dane.gov.co/files/investigaciones/fichas/Metodologia_IPC.pdf. Consulta: marzo 2009. [ Links ]

[12] Rojas M., Osorio, A., Jaramillo, M. Sistemas de Financiación de Vivienda. Revista DYNA 132, 65-72. [ Links ]