Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Citado por Google

Citado por Google -

Similares en

SciELO

Similares en

SciELO -

Similares en Google

Similares en Google

Compartir

Entramado

versión impresa ISSN 1900-3803

Entramado vol.9 no.1 Cali ene./jun. 2013

Evaluación de proyectos de generación eléctrica bajo incertidumbre en política climática1

Evaluation of electric power generation projects in an environment of climate policy uncertainty

Avaliação de projetos de produção de energia sob condições de incerteza na Política climática

Diego Fernando Manotas Duque*

*Candidato a Doctor en Ingeniería, Universidad del Valle. Magíster en Gestión Financiera, Universidad de Chile. Especialista en Finanzas, Universidad del Valle. Ingeniero Industrial, Universidad del Valle. Profesor Asociado, Escuela de Ingeniería Industrial, Grupo de Investigación en Logística y Producción, Facultad de Ingeniería, Universidad del Valle diego.manotas@correounivalle.edu.co

• Clasificación JEL: G31, G32

Fecha de recepción: 29-08-2012 Fecha de aceptación: 03-12-2012

Resumen

Se presentan los resultados de un modelo de evaluación financiera de plantas de generación hidroeléctrica de mediana capacidad, considerando la incertidumbre asociada a variables como el precio de la electricidad, el nivel de generación real y la política climática, materializada a través de los precios de los certificados de reducción de emisiones. El modelo desarrollado consta de dos etapas. La primera se basa en la metodología de flujo de caja libre descontado y en la segunda se propone un análisis basado en simulación de Monte Carlo, para considerar el nivel de riesgo de las variables críticas. Los precios de la electricidad se simularon mediante un proceso Wiener generalizado, con parámetros de tendencia y volatilidad obtenidos a partir del análisis de los precios medios de contratos bilaterales reportados en el mercado eléctrico colombiano. Para la generación real, se ajustó una distribución de probabilidad basada en la información de factor de planta de un grupo de pequeñas centrales hidroeléctricas en el mercado colombiano. Posteriormente se estudiaron los indicadores de riesgo financiero del proyecto y se realizó un análisis de sensibilidad en diferentes franjas de precio de los certificados de reducción de emisiones. Los resultados muestran que si bien los incentivos en materia de política climática están bien intencionados, su efectividad en relación con la rentabilidad de los proyectos no es la mejor si se consideran las perspectivas de precio de los certificados de reducción de emisiones.

Palabras clave: Proyectos de generación eléctrica, análisis de inversiones bajo incertidumbre, certificados de reducción de emisiones.

Abstract

This article discusses the results of a financial evaluation model for medium-capacity hydroelectric generation plants taking into account uncertainty associated with variables such as electricity price, actual generation level, and climate policy, materialized in the form of the prices of emission reduction certificates. The model consists of two phases. The first is based on the discounted free cash flow method, and the second proposes an analysis based on a Monte Carlo simulation to consider the risk level of critical variables. Electricity prices were simulated by means of a generalized Wiener process, with trend and volatility parameters obtained from an analysis of average prices of bilateral agreements reported on the Colombian electric power market. For actual generation, an adjustment was made to a probability distribution based on plant factor information of a group of small hydroelectric power facilities on the Colombian market. Then, the financial risk indicators of the project were reviewed, and a sensitivity analysis was carried out at different price ranges of emission reduction certificates. The findings show that, while climate policy incentives are well-intentioned, their effectiveness on project profitability is not optimal if consideration is given to perspectives based on the price of emission reduction certificates.

Keywords: Electric generation projects, analysis of investments under uncertainty, emission reduction certificates.

Resumo

São apresentados os resultados de um modelo de avaliação financeira de usinas de produção hidroelétrica de média capacidade, considerando a incerteza associada a variáveis como o preço da eletricidade, o nível de produção real e a política climática, materializada através dos preços dos certificados de redução de emissões. O modelo desenvolvido consiste de duas fases. A primeira é baseada na metodologia de fluxo de caixa livre descontado e na segunda se propõe uma análise baseado em simulação de Monte Carlo, para considerar o nível de risco das variáveis críticas. Os preços da eletricidade foram simulados usando um processo de Wiener generalizado, com parâmetros de tendência e volatilidade obtidos a partir da análise dos preços médios de contratos bilaterais relatados no mercado de eletricidade colombiano. Para a produção real, foi ajustada uma distribuição de probabilidade baseada na informação de fator de usina de um grupo de pequenas centrais hidroelétricas no mercado colombiano. Posteriormente foram estudados os indicadores de risco financeiro do projeto e foi realizada uma análise de sensibilidade em diferentes faixas de preço dos certificados de redução de emissões. Os resultados mostram que embora os incentivos em matéria de política climática sejam bem intencionados, sua eficácia em relação com a rentabilidade dos projetos não é a melhor se forem consideradas as perspectivas de preço dos certificados de redução de emissões.

Palavras-chave: Projetos de produção elétrica, análise de investimentos sob incerteza, certificados de redução de emissões.

Introducción

Uno de los aspectos más relevantes para el adecuado desarrollo de un país es la evolución de su infraestructura eléctrica. En este sentido, de conformidad con el crecimiento económico, la demanda de electricidad se convierte en uno de los aspectos fundamentales que se explican a partir del desempeño industrial y empresarial. En la actualidad, la gran mayoría de los sistemas eléctricos del mundo han evolucionado hacia la liberalización, lo que ha permitido la participación de agentes privados y públicos en las diferentes etapas de la cadena de valor de la industria eléctrica.

Uno de los problemas más relevantes en la industria eléctrica actual es justamente el proceso de planeación de inversiones en las actividades de generación, transmisión y distribución. La expansión de la capacidad de generación es una consecuencia directa del comportamiento de la demanda y de las reducciones en la oferta, producto de la salida del mercado de plantas generadoras que han cumplido su ciclo de vida.

Al analizar el problema de planeación de la capacidad de generación conocido como GEP por sus siglas en inglés (Generation Expansion Planning) se identifica claramente una brecha en el proceso de toma de decisiones relacionada con el hecho de que si bien la planeación es usualmente una responsabilidad de las autoridades energéticas en procura de garantizar un suministro energético confiable y a bajo costo, la decisión de invertir en una u otra tecnología de generación recae en inversionistas privados o públicos que buscan maximizar la rentabilidad de sus inversiones.

De acuerdo con Blyth et al. (2007), las inversiones en generación eléctrica presentan tres rasgos claramente distintivos. En primer lugar, esta clase de inversiones son total o parcialmente irreversibles. Segundo, si no se adoptan estrategias de cobertura, los riesgos de precio, la evolución de los mercados y la incertidumbre derivada de cambios en la regulación pueden afectar de manera significativa el desempeño financiero de los proyectos. Tercero, los inversionistas en proyectos de generación pueden tomar la decisión de invertir ahora o posponer la decisión hasta que consideren que poseen la información pertinente. En este sentido puede decirse que los inversionistas en la industria eléctrica tienen la opción, pero no la obligación de invertir en determinado momento. Sin embargo, para garantizar la confiabilidad del sistema eléctrico, algunos países han adoptado mecanismos de compensación como el denominado "cargo por confiabilidad" en el cual los promotores de un proyecto eléctrico reciben un ingreso fijo por garantizar potencia en firme al sistema, previo cumplimiento de una serie de condiciones técnicas y económicas.

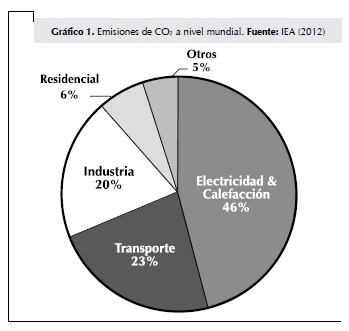

En la actualidad, el problema de las inversiones en materia de generación eléctrica involucra además otro aspecto fundamental, relacionado con la consideración de los impactos ambientales derivados de los proyectos de generación, ya que a nivel mundial dicho sector es el de mayores aportes en cuanto a gases efectos invernadero se refiere. (Ver Gráfica 1).

Aunque el tipo de tecnología de generación es determinante de la cantidad de emisiones de gases efecto invernadero por unidad de energía producida, es necesario considerar también los riesgos inherentes a la política climática, que a nivel de esta clase de proyectos se materializa en aspectos como incentivos a la generación limpia o impuestos a la generación eléctrica contaminante. El estudio del problema de la expansión de la capacidad de generación, teniendo en cuenta aspectos ambientales, ha sido tratado por diversos autores. Tekiner, Coit y Felder (2010), desarrollaron un sistema de optimización estocástico multi-objetivo en el cual consideran la minimización de las variables de costo de generación y emisiones de gases efecto invernadero.

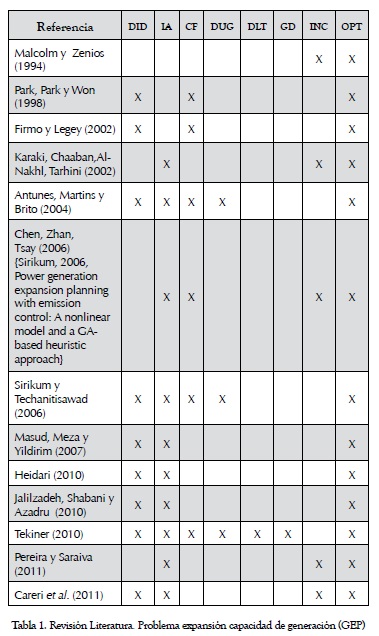

El modelo contempla además la incorporación de un portafolio de generación basado en diferentes tecnologías como plantas térmicas de carbón, plantas nucleares y parques eólicos. En la Tabla 1 se presentan algunos de los trabajos más relevantes sobre el problema de expansión de la capacidad de generación, que incluye factores como:

DID: Decisiones de inversión discretas

IA: Impacto ambiental

CF: Confiabilidad

DUG: Disponibilidad de unidades de generación

DLT: Disponibilidad de líneas de transmisión GD: Generación distribuida

INC: Incertidumbre

OPT: Optimización

Uno de los instrumentos de política ambiental más utilizados por los proyectos de generación eléctrica son los denominados certificados de reducción de emisiones (CRE) a través de los cuales se puede obtener una compensación económica derivada de la venta de dichos certificados, en los llamados mercados voluntarios de carbono. El precio de venta de los certificados es función de la reducción comprometida en términos de toneladas de dióxido de carbono (CO2) y del precio por tonelada reducida que se paga en los mercados de emisiones.

Este mecanismo constituye un incentivo a la generación con fuentes energéticas limpias, en procura de hacerse a un mayor ingreso producto de las toneladas de CO2 reducidas.

Los mercados de carbono juegan un importante papel en la orientación de las fuentes de financiamiento hacia actividades de mitigación de cambio climático. Aunque existen diversas maneras de formalizar la compra-venta de créditos de carbono, los dos principales subgrupos de transacciones se definen como los mercados primario y secundario: el mercado primario involucra a proponentes de proyecto que están directamente relacionados con los compradores de créditos, usualmente a través de contratos a plazo; el mercado secundario involucra transacciones con créditos comercializados previamente, lo que usualmente ocurre entre corredores (brokers) y compradores de créditos secundarios. Un crédito puede ser comercializado varias veces, hasta que es retirado (en otras palabras, hasta que el comprador final adquiere el crédito para la reducción de emisiones asociada).

En este artículo, se presenta un modelo de análisis de inversiones en generación eléctrica considerando el impacto de diferentes escenarios de precios asociados a los mecanismos de estímulo que han sido diseñados. En los resultados se discute el impacto de dichos mecanismos sobre la rentabilidad y los indicadores de riesgo financiero del proyecto.

La introducción de efectos económicos asociados a aspectos ambientales en los proyectos de generación eléctrica ha sido tratada ampliamente en la literatura académica. Lemming (2003) analizó el riesgo financiero existente en los mercados de emisiones desde la perspectiva de los actuales poseedores y nuevos inversionistas en activos de generación. Su trabajo se basó en la determinación de una condición de equilibrio para un mercado de consumidores de certificados de reducción de emisiones y una oferta de dichos certificados a partir de proyectos de generación eólica. Laurikka y Springer (2003), propusieron un marco de evaluación para analizar los riesgos de inversión en proyectos de mitigación climática que generan ingresos por venta de certificados de reducción de emisiones. El trabajo desarrollado utilizó elementos de la teoría de portafolio al analizar la complementariedad de una cartera de seis proyectos tipo afectados por diferentes factores de riesgo.

Posteriormente, Laurikka y Koljonen (2006) analizaron los efectos derivados de la comercialización de emisiones sobre las inversiones en generación eléctrica en Finlandia. Estos autores agruparon dichos efectos en cuatro categorías: (1) Alteración de los rubro de costo, por fenómenos como cambios en las políticas fiscales relacionadas con combustibles de generación. (2) Nuevos costos de transacción asociados al proceso de certificación de la reducción de emisiones. (3) Presión hacia el incremento de los precios de la electricidad, debido a la incorporación de costos ambientales relacionados con matrices de generación focalizadas en combustibles fósiles. (4) Ingresos adicionales, producto de la venta de certificados de reducción de emisiones.

Nuevamente, Laurikka (2006) presentó un modelo de simulación utilizando el análisis de opciones reales para valorar una planta de generación de ciclo combinado considerando efectos derivados del mercado de emisiones europeo. El estudio simuló tres variables a saber, precio de la electricidad, precio del gas y precio de los certificados de emisión.

El modelo de valoración elaborando en el presente trabajo corresponde a una planta de generación hidroeléctrica con una capacidad de 50 MW. Dado su tamaño, este tipo de plantas deben ser despachadas centralmente por el administrador del sistema interconectado nacional (SIN). El proyecto en consideración tiene la posibilidad de comercializar certificados de reducción de emisiones, debido a la sustitución de generación con energías fósiles.

El trabajo se divide en dos fases. En primer lugar, se realiza un análisis determinístico del proyecto en consideración. En segundo lugar, se utiliza un modelo de simulación de Monte Carlo para incorporar el nivel de riesgo asociado a variables claves en los modelos de generación como son, el comportamiento de los precios de la electricidad, el nivel de generación real de la planta y el precio de los certificados de reducción de emisiones.

1. Desarrollo

La valoración de plantas de generación eléctrica se ajusta a un protocolo basado en la técnica de análisis de flujo de caja descontado. Sin embargo, dada la complejidad de las inversiones a desarrollar, su carácter irreversible y la incertidumbre asociada a variables como el precio de la electricidad, la demanda de energía eléctrica, el comportamiento de los aportes hidrológicos, en el caso de plantas hidroeléctricas, o el costo del combustible de generación, en el caso de plantas térmicas, se hace necesario incorporar en el modelo de análisis, la consideración de indicadores de riesgo financiero asociados a la factibilidad de las inversiones analizadas. En este sentido, en el presente trabajo se estiman indicadores como probabilidad de éxito y valor en riesgo de la inversión.

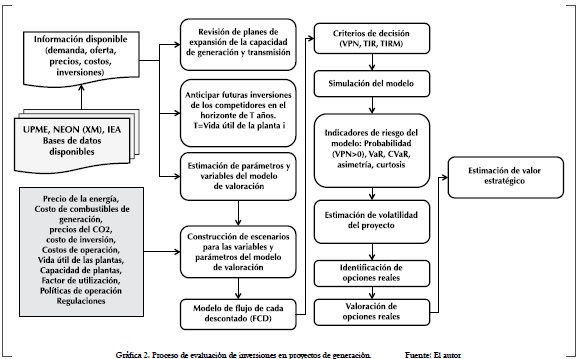

La metodología empleada se basa en el modelo general de valoración de activos de generación eléctrica propuesto en la Gráfica 2. Dicho modelo es aplicable a las particularidades propias de cualquier proyecto de generación eléctrica. Para efectos del presente trabajo, el alcance del modelo de valoración solo llega hasta la determinación de los indicadores de riesgo financiero asociados a los indicadores de viabilidad económica del proyecto.

La componente relacionada con la estimación de la volatilidad implícita del proyecto y el análisis de opciones reales no se incluye en el modelo, ya que esta etapa está supeditada a la identificación de opciones reales de carácter estratégico para el proyecto. Para la central de generación en proceso de análisis no se identifican opciones de aplazamiento, debido a que el proyecto debe ser desarrollado en la fecha comprometida en el plan de expansión nacional, gestionado por la Unidad de Planeación Minero Energética (UPME). De igual manera, las características técnicas del proyecto no hacen previsible el uso de opciones de expansión, asociadas al comportamiento de la demanda.

Dado que la generación con plantas hidroeléctricas no utiliza combustibles fósiles, no se requiere la modelación de las llamadas opciones de margen, más conocidas como "spark spread options" por su nombre en inglés, que relacionan el precio de la electricidad con el costo variable de generación, estimado a partir del costo de combustible y la eficiencia térmica de la planta.

Aunque en el caso del presente proyecto no se considera la aplicación del análisis de opciones reales, se reconoce su importancia en la valoración de ciertos proyectos de generación eléctrica como lo han advertido los trabajos de Griffes, Hsu y Kahn (1999), quienes estudiaron diferentes tipos de opciones reales que se pueden presentar en esta clase de proyectos. Ellos observaron que en los proyectos de generación es posible encontrar opciones de abandono, expansión y espera, además de algunas opciones de carácter técnico como el cambio de combustible de generación y las relacionadas con la flexibilidad operacional de las plantas.

En materia específica de evaluación financiera de proyectos de generación hidroeléctrica, que son los que conciernen al presente trabajo, se pueden encontrar algunos autores como Kjærland (2007) quien realizó una valoración de las oportunidades de inversión en proyectos hidroeléctricos en Noruega utilizando la metodología de opciones reales, a partir del modelo propuesto por Dixit y Pindyck, (1994), para el análisis de opciones de espera. Este análisis era apropiado en este caso, dado que los inversionistas responsables del desarrollo del proyecto adquirían licencias de explotación del recurso hidrológico que podían aprovechar comercialmente durante un determinado tiempo, al cabo del cual si no se ejercía la opción de inversión debería retornarse dicho derecho al gobierno. De igual forma, otros autores como Fleten y Kristoffersen (2007) elaboraron un modelo de valoración de pequeñas centrales hidroeléctricas basado en el análisis de opciones de espera y en la determinación de un precio de activación del proyecto. Posteriormente, Mishra, Singal y Khatod (2011) desarrollaron un modelo de optimización orientado hacia la minimización de los costos de instalación de pequeñas centrales hidroeléctricas, teniendo en cuenta el impacto de los mecanismos de desarrollo limpio.

Por otro lado, Santolin et al. (2011) elaboraron un modelo de análisis técnico económico tendiente a determinar la capacidad de generación óptima para una central hidroeléctrica de mediana escala. Shrestha y Abeygunawardana (2009) desarrollaron un estudio para determinar la rentabilidad ex-ante y ex-post de un proyecto hidroeléctrico.

1.1. Variables y parámetros de entrada

Los parámetros de entrada definidos para el modelo son básicamente aquellos elementos cuyo comportamiento se asume fundamentalmente determinístico. En el marco de un proyecto de generación eléctrica, se incluyen aquí aspectos como los costos de inversión, los costos de operación y mantenimiento de la central, la capacidad de la planta en términos de potencia, la vida útil de las plantas y las políticas regulatorias en materia de tasas impositivas y cargos de acceso a la red de transmisión eléctrica.

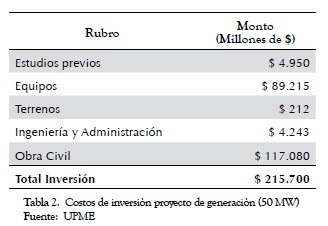

En relación con los costos de inversión en proyectos de generación hidroeléctrica, se identifican fundamentalmente dos grandes grupos: los costos asociados a las obras civiles, que usualmente son los más significativos, y los costos de los equipos electromecánicos requeridos para el proceso de transformación energética propio de la planta. Adicionalmente, se incluyen también en el rubro de costos de inversión aspectos relacionados con las actividades de planificación y gestión del proyecto, mitigación de impacto ambiental y social, mitigación histórica y arqueológica en algunos casos.

Los costos de inversión asociados a obras civiles dependen del sitio específico de construcción, las características topográficas de la zona y el diseño. De igual manera, dada la necesidad de mano de obra empleada en estos procesos, el costo de personal es un elemento fundamental del costo de inversión y a nivel internacional representa una de las principales fuentes de variación en el costo final del proyecto, considerando las diferentes políticas que en materia de empleo y remuneración tiene cada país.

Para el proyecto en estudio, los costos de inversión se han obtenido de conformidad con el presupuesto propio del proyecto de generación. (Ver Tabla 2).

Usualmente, los costos de operación y mantenimiento de las plantas hidroeléctricas pueden dividirse en sus componentes fijo y variable. Los costos fijos, de acuerdo con el concepto tradicional, son independientes del volumen de producción e incorporan elementos como gastos de funcionamiento, personal, seguros, arrendamientos y algunos impuestos municipales. Se incluyen también aquí los cargos por depreciación y amortización de las inversiones iniciales del proyecto. Por otra parte, están los costos variables, cuyo comportamiento depende de los niveles de producción de la central. Generalmente se incluyen aquí los costos de arranque y parada, contribuciones medio ambientales y los cargos por uso de la red de transmisión, al entregar potencia al sistema.

Además de los parámetros de costo presentados, se han considerado los siguientes elementos para el modelo:

- Vida útil de operación: 20 años

- Costo de capital: 11.5% (Estimado de acuerdo la estructura financiera del proyecto)

- Capacidad: 50 MW

Como variables de entrada del modelo se identifican aquellos elementos que serán considerados teniendo en cuenta el factor de riesgo financiero derivado de su comportamiento estocástico. Las variables de entrada utilizadas en el modelo fueron el nivel de generación real basado en el factor de planta, el precio de la electricidad y el precio de los certificados de reducción de emisiones.

Nivel de generación real y factor de planta: El nivel de generación real corresponde a la cantidad de energía generada en un periodo producto del suministro al Sistema Interconectado Nacional (SIN). Este valor depende del despacho central de la planta y se materializa mediante la expresión

GRi = Capacidad(MW) x FP

donde FP representa el factor de planta.

Para modelar la energía generada por la central hidroeléctrica se utilizó la serie de generación real mensual de centrales de capacidad similar en el periodo comprendido entre enero de 2011 y diciembre de 2012. Esta información se obtuvo del sistema de información NEON, administrado por la compañía XM, operador principal del sistema eléctrico colombiano.

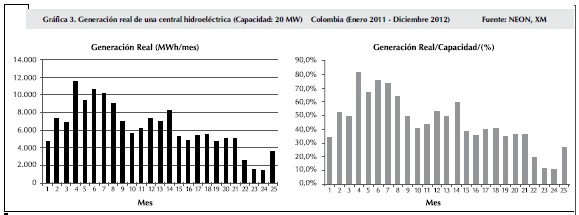

En la Gráfica 3, se presenta la generación real promedio de una central hidroeléctrica con capacidad de 20 MW. También el porcentaje de generación en función de la capacidad bruta de la planta Este elemento es la base de la modelación del factor de planta.

De acuerdo con la información analizada, la generación mensual real promedio fue de 6.232,79 MWh con una desviación estándar de 2.613,75 MWh. En función de la capacidad de la planta, la generación real promedio fue de 44.4%.

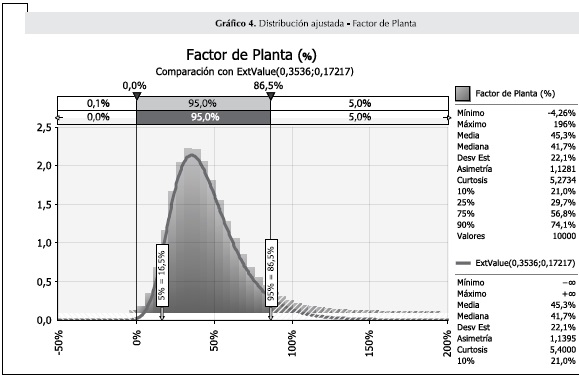

Para establecer una relación entre la capacidad de la planta y la generación asociada se utilizó la herramienta de ajuste estadístico del software @Risk versión 4.5., a partir de la evaluación de los factores de planta presentados en la Gráfica 3. El factor de planta representa el porcentaje de tiempo en el que la planta se encuentra generando energía. Dicho factor se ajustó de conformidad con los factores de planta observados para 12 pequeñas centrales hidroeléctricas en Colombia, en el periodo enero de 2011 a diciembre de 2012. En la Gráfica 4 se revela el ajuste estadístico correspondiente a la variable factor de planta. De acuerdo con los resultados, dicha variable se modela mediante una distribución de valor extremo con parámetros de localización α y de forma β=0.17217. (Ver Gráfica 4). Para la distribución obtenida se introdujeron límites mínimo y máximo en el proceso de simulación. Dichos límites correspondieron a los valores de los percentiles 5 y 95, que representan niveles de utilización de la planta entre 16,5% y 86,5%.

Otra de las variables determinantes de la rentabilidad de los proyectos de generación eléctrica es el comportamiento de los precios de la electricidad, base de las estimaciones de ingresos. En la literatura sobre este tema es común observar una diferenciación entre el análisis de los precios de la electricidad en horizontes de corto y de largo plazo. Los factores que influyen en el precio en el corto plazo pueden ser, entre otros, las condiciones climáticas, la disponibilidad de las plantas y las congestiones en la red. En el horizonte de largo plazo, los elementos determinantes están asociados al comportamiento de la demanda, la incertidumbre regulatoria y los precios de los combustibles y fuentes sustitutas.

Autores como Lucia y Schwartz (2002) presentan varios modelos aplicables al comportamiento de los precios de la electricidad, tanto en el corto como en el largo plazo. De acuerdo con su trabajo, las variaciones en el corto plazo de los precios de la electricidad pueden explicarse mediante modelos de reversión a la media, pero en el largo plazo el uso de procesos como el movimiento Browniano es más apropiado. Por otra parte, Pindyck (2001), afirmó que la evolución de largo plazo en los precios de los "commodities", basado en el uso de modelos de movimiento Browniano puede inducir pequeños errores. De acuerdo con Barria y Rudnick (2011), los precios spot de la energía exhiben los siguientes rasgos distintivos:

- Alta volatilidad: Asociada con factores ambientales y comportamientos estratégicos de los agentes.

- Reversión a la media: Debido a la presión competitiva entre los diferentes agentes, la tasa evolución de los precios spot revierte a un valor medio de largo plazo, orientado por el costo marginal de las plantas participantes en el despacho centralizado.

- Picos y saltos: Este fenómeno se asocia a la presencia de picos de demanda durante determinadas horas del día, de conformidad con la curva de carga y el despacho central.

- Estacionalidad y efectos periódicos: Los precios exhiben rasgos de estacionalidad, dado que en ciertos periodos del año se presenta mayor consumo y además una disminución de la oferta de generación con base en las fuentes tradicionales. Por ejemplo, en épocas de alta temperatura, la oferta hidroeléctrica disminuye y aumenta el consumo por el uso frecuente de unidades de aire acondicionado.

Dado el horizonte de tiempo sobre el cual se valoran los proyectos de generación eléctrica, las decisiones de inversión asociadas a los mismos no están usualmente basadas en el comportamiento de los precios spot de la electricidad, ya que dichos precios son influenciados en forma significativa por factores de corto plazo. Algunos autores como Schwartz (1998) proponen que para el análisis de decisiones de inversión en horizontes de largo plazo, se podría utilizar una especie de "precio spot sombra" el cual representa el equilibrio de largo plazo de los mercados y es básicamente equivalente a un precio spot corregido de los factores de corto plazo que lo alejan de su media.

En este sentido, el mismo autor plantea que el precio spot sombra puede asimilarse a los precios observados de los contratos forward de largo plazo en los mercados de electricidad. En esta lógica, los precios asociados a los contratos bilaterales en los mercados de electricidad pueden considerarse como precios equivalentes ciertos para efectos de valoración. Esto tiene una fuerte repercusión desde el punto de vista financiero, puesto que permitiría la valoración de los proyectos en condiciones de riesgo neutral.

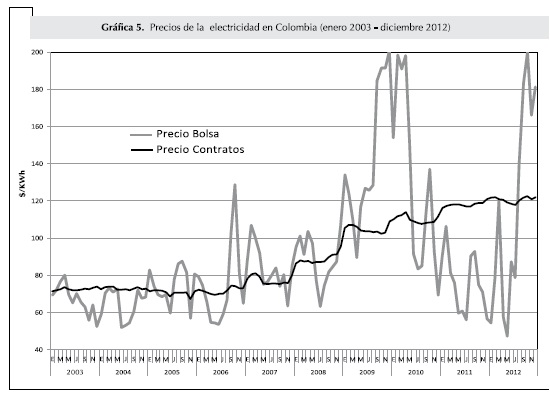

Basado en las anteriores premisas, en el presente trabajo se utilizaron los precios medios reportados por el mercado de electricidad en Colombia para contratos bilaterales, con el fin de valorar activos de generación en horizontes de largo plazo. En la Gráfica 5 se contrastan los precios spot y los precios medios de los contratos bilaterales reportados por los agentes generadores al sistema de información NEON. Como se puede observar, el precio medio de la electricidad en contratos bilaterales presenta un comportamiento mucho más estable que el precio spot observado en la bolsa de energía. Por otra parte, en la Gráfica 6 se ilustra el comportamiento de la volatilidad mensual de dichos precios, en el periodo enero de 2003 a diciembre de 2012.

Se concluye claramente que en un marco conservador los precios de los contratos bilaterales en el sistema eléctrico constituyen una mejor señal de precio de largo plazo para las compañías de generación, dada la gran volatilidad que exhiben los precios spot debido a factores de corto plazo.

En el presente trabajo se ha considerado que la totalidad de la energía generada por la central objeto de estudio, se venderá mediante la vía de contratación bilateral. Esto supone que la planta no tendrá la flexibilidad asociada a la posibilidad de conformar un portafolio de comercialización de energía que incluya posiciones ligadas al precio de bolsa y ligadas al precio de contratos bilaterales a plazo.

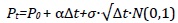

El comportamiento del precio de largo plazo de la electricidad utilizado en este trabajo se ajustó mediante un proceso estocástico Wiener generalizado, basado en movimiento browniano con tendencia, de acuerdo con la siguiente expresión:

dP = αdt + αdzt

La ecuación previa ilustra el cambio en la variable precio dP como resultado de la interacción de dos componentes: una constante de tendencia a determinística y una componente estocástica direccionada por un factor de volatilidad constante σ ∈ [0,∞] y un incremento dado por el proceso Wiener  donde ε∼N(0,1) y Cov(εt,εs)=0 para t≠s y donde dt representa el incremento en tiempo.

donde ε∼N(0,1) y Cov(εt,εs)=0 para t≠s y donde dt representa el incremento en tiempo.

Los valores de los parámetros requeridos para la modelación del precio de la energía de largo plazo se obtuvieron a partir de los precios medios de contratos bilaterales reportados por los agentes generadores en el periodo 2003-2012. Los valores anualizados de dichos parámetros fueron para tendencia α=0.054 y para volatilidad σ=0.0734.

De acuerdo con el proceso estocástico considerado, las trayectorias de precio se simularon asumiendo un precio inicial de 110.92 $/KWh, que correspondía al observado al momento del proceso de valoración, de conformidad con la siguiente expresión:

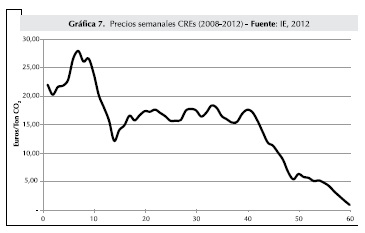

En este estudio, la tercera variable analizada fue el precio de los certificados de reducción de emisiones (CREs) como una evidencia de la política climática adoptada. Dicho precio se determina a partir del precio de la tonelada de CO2 reducida al sustituir generación térmica basada en combustibles fósiles, por generación limpia. En la Gráfica 7 se observa el comportamiento de esta variable en el periodo 2008-2012, para el mercado europeo de emisiones.

Dado el comportamiento decreciente en los precios de los certificados de reducción de emisiones, se optó por no simular este variable y en cambio sensibilizar el modelo al comportamiento de la misma, utilizando para ello diferentes franjas de precio.

1.2. modelo

Las ecuaciones generales del modelo desarrollado se presentan a continuación:

MCt=(IEt+IPt) -(CVt +CFt+PTt+PRt)

donde:

MCt= Margen comercial en el periodo t

IEt= Ingresos venta energía en el periodo t

IPt= Ingresos por potencia en firme en periodo t

CVt= Costos variables en el periodo t

CFt= Costos fijos en el periodo t

PTt= Pagos al sistema de transmisión en el periodo t

PRt= Pagos compras en mercado spot en el periodo t

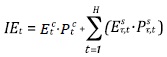

Los ingresos por la venta de energía IEtse obtienen a partir de la siguiente expresión

donde:

t = Tiempo de operación del activo (años) (t=1....T)

τ = Tiempo de operación anual del activo (horas/año) (τ=1...H)

T =Vida útil del activo (años)

H =Total de horas de operación por año

= Energía vendida vía contratos bilaterales en el año t (MWh)

= Energía vendida vía contratos bilaterales en el año t (MWh)

= Energía vendida en el mercado spot en el tiempo en el año t (MWh)

= Energía vendida en el mercado spot en el tiempo en el año t (MWh)

= Precio medio contrato de largo plazo en el año t ($/MWh)

= Precio medio contrato de largo plazo en el año t ($/MWh)

= Precio spot de la energía (costo marginal) en el tiempo en el año t ($/MWh)

= Precio spot de la energía (costo marginal) en el tiempo en el año t ($/MWh)

La utilidad operacional después de impuestos del periodo UODIt , se representa mediante la siguiente expresión:

UODIt =(MCt + ICERt)Ã(1-TR)

donde ICERt representa e ingreso por venta de certificados de reducción de emisiones y TR es la tasa de impuesto a la renta.

El flujo de caja libre FCLt se obtiene mediante la siguiente ecuación:

FCLt = ICERt + DEPt + AMORTt -IAFt -DCTt

donde DEPt + AMORTt corresponden a los cargos por depreciaciones y amortizaciones en el periodo t, IAFt es la inversión en activos fijos y ΔCTt representa la variación en capital de trabajo del proyecto en el periodo t.

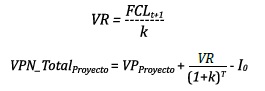

El valor presente neto del proyecto se obtiene mediante la suma del valor presente de los flujos de caja del proyecto durante el horizonte de tiempo considerado (VPProyecto) y el valor presente del valor residual (VR) del proyecto descontado a la tasa k, menos la inversión inicial I0.

k corresponde al costo de capital del proyecto, el cual se estimó en 11.5% anual.

2. Resultados

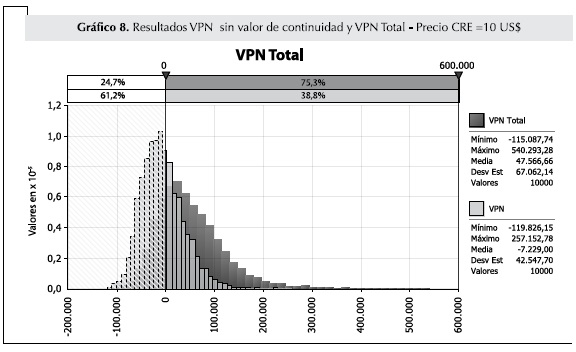

Una vez construido el modelo se procedió a la simulación del mismo mediante el método de Monte Carlo. Se generaron 10.000 escenarios con la ayuda de la herramienta @Risk versión 4.5 -Decision Tools Suite de Palisade. Se analizaron las variables de salida correspondientes al valor presente neto del proyecto, sin considerar su valor residual y posteriormente incluyendo dicho valor. En la Gráfica 8 se puede observar los resultados obtenidos para estas dos variables considerando una franja de precios de certificados de reducción de emisiones de 10 US$/tonelada reducida.

Como se puede ver, la probabilidad de éxito del proyecto considerando el valor de continuidad, dado que estas plantas pueden funcionar en horizontes de muy largo plazo. es del 75,3%. Si no se considera este valor la probabilidad de que el VPN sea positivo es apenas del 38,8%.

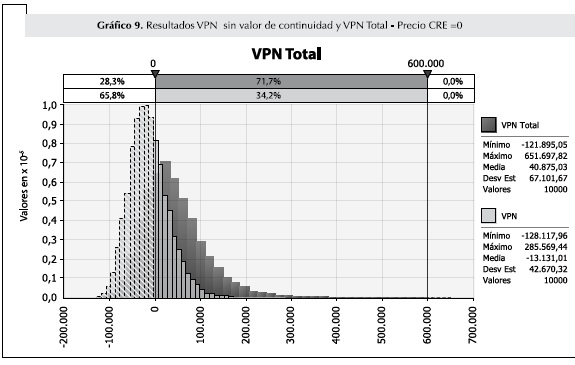

En la Gráfica 9 pueden observarse los resultados obtenidos cuando se considera que el valor de los certificados de reducción de emisiones es cero. Esta situación, aunque parece extrema, no dista mucho de la realidad actual debido a la sobreoferta de proyectos de reducción de emisiones y la disminución de la demanda por los certificados producto de la crisis económica en los países desarrollados, particularmente en la Unión Europea y Estados Unidos, quienes habitualmente son grandes demandantes de esta clase de instrumentos.

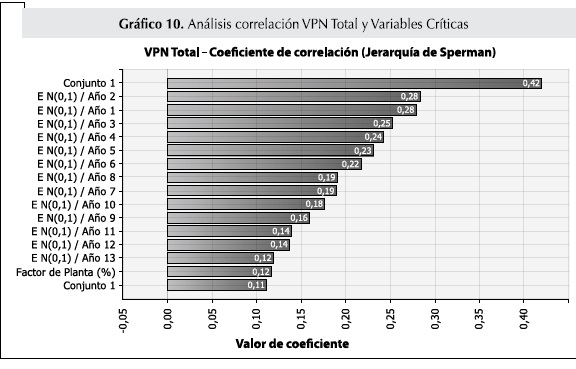

Desde el punto de vista del riesgo financiero de un proyecto de inversión, es importante considerar el nivel de correlación que exhiben las variables de salida y las variables de entrada que han sido simuladas. Esto con el fin de determinar las variables críticas del modelo que contribuyen a la variabilidad del resultado final. En la Gráfica 10 puede observarse el coeficiente de correlación de las principales variables de entrada y el VPN total del proyecto, es decir, incluyendo el valor de continuidad. De acuerdo con los resultados, la variable crítica en este caso es la identificada como "Conjunto 1", que corresponde al nivel de generación real de la planta.

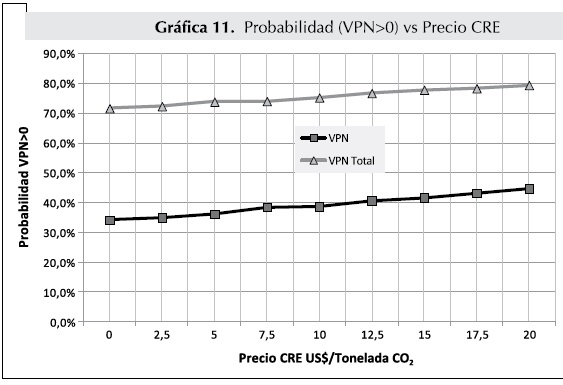

Teniendo en cuenta la volatilidad en las variables de precio de electricidad y generación real, puede observarse en la Gráfica 11, la sensibilidad en el indicador de probabilidad de éxito del proyecto, medido a través de la probabilidad de que en los resultados simulados el valor presente neto del proyecto sea positivo.Como se puede evidenciar, el comportamiento del precio de los certificados de reducción de emisiones es fundamental en la factibilidad económica de los proyectos de generación eléctrica. Sin embargo, su contribución a la rentabilidad de los proyectos se ve disminuida en la medida en que al considerarse un incentivo basado en el comportamiento del mercado, no existe certeza en su aporte, dado que el precio en el mercado depende de la oferta de proyectos ambientalmente sostenibles y al mismo tiempo de la demanda por esta clase de instrumentos.

3. Conclusiones

Los actuales niveles de precio de los certificados de reducción de emisiones no generan un incentivo claro hacia la reducción de la contaminación por gases efecto invernadero, en la medida que no hay una contribución significativa a la rentabilidad de proyectos cuya ejecución involucra gran incertidumbre, asociada a factores operacionales como el nivel de generación real que depende del programa de despacho central de las plantas, y al mismo tiempo el nivel de precios de la electricidad. En este contexto, no parece claro que las decisiones de certificar proyectos al amparo de mecanismos de desarrollo limpio se puedan tomar de forma inmediata y, posiblemente, sea preferible esperar una señal de precios en las emisiones que genere un mayor aporte a la rentabilidad. Debe recordarse que el proceso de certificación de proyectos como ambientalmente sostenibles implica costos administrativos adicionales.

Los incentivos a la generación eléctrica con fuentes alternativas, basados en mecanismos de desarrollo limpio como los certificados de reducción de emisiones, si bien son un instrumento de política ambiental bien intencionado, su efectividad como mecanismo de soporte económico no es la mejor, en la medida que su contribución depende de variables que no están bajo control de los gestores del proyecto como la oferta mundial de proyectos ambientalmente sostenibles y la demanda por esta clase de instrumentos, que finalmente es producto del comportamiento económico de los países que los demandan. En consecuencia, es un instrumento que queda expuesto a la volatilidad de los mercados.

El estancamiento en los precios de los certificados de reducción, podría generar una reorientación de las matrices energéticas de los países con mayor potencial de generación limpia, con el fin de hacer uso de la opción de aplazamiento de los proyectos a la expectativa de mejores señales de precio. En América Latina, dada du poca contribución al actual nivel de emisiones de gases efecto invernadero, se podría continuar dando un fenómeno que ya ha sido advertido por algunos investigadores como Arango y Larsen (2010) quienes lo han denominado la paradoja de la generación en América del Sur. Si bien hay potencial para generación limpia, los pocos estímulos a la inversión en fuentes de energía renovables y la escasa contribución a la rentabilidad de los proyectos a partir de los mecanismos que actualmente operan, han ocasionado un incremento en los niveles de generación con fuentes fósiles, las cuales generan una mayor contaminación por emisiones.

Si bien la naturaleza del activo de generación valorado en el presente trabajo no incluía ningún tipo de flexibilidad que pudiera ser considerada como fuente de valor de acuerdo con la teoría de opciones reales, es necesario aclarar que el proceso de valoración de plantas de generación eléctrica debe incorporar en la medida en que sean identificables y verificables las opciones reales implícitas del proyecto en estudio. Esto con el fin de tener una visión más completa y confiable del valor estratégico que cada proyecto aporta en la matriz de producción energética de la compañía generadora.

Aunque el concepto de modelación de precios utilizado como base en el presente artículo se fundamenta en la teoría de procesos estocásticos y en la adopción del precio de contratos bilaterales como estimador de largo plazo, es conveniente sensibilizar los resultados del proceso de valoración, teniendo en cuenta otros tipos de modelos de predicción de variables financieras como lo son los modelos unifactoriales y multifactoriales propuestos en la literatura.

Dada la volatilidad de los precios de los certificados de reducción de emisiones y el impacto sobre la rentabilidad que se evidenció en el presente artículo, es conveniente considerar algunos esquemas de cobertura sobre este subyacente, en los cuales se planteen, por ejemplo, franjas de precios con mínimos y máximos que reduzcan la volatilidad de este incentivo y en consecuencia estimulen la generación con fuentes limpias.

Una posible extensión del presente trabajo podría orientarse hacia la consideración del proceso de optimización del portafolio de generación de la planta. Es decir, teniendo en cuenta la frontera eficiente en términos de la cantidad de energía a comercializar vía bolsa, o mediante la suscripción de contratos bilaterales.

Notas

1 El presente artículo es uno de los resultado del proyecto de investigación "Optimization of investment portfolio in power generation technologies in a low-carbon economy", financiado por la Universidad del Valle.

Referencias Bibliográficas

1. INTERNATIONAL ENERGY AGENCY (IEA). CO2 Emissions from Fuel Combustion Highlights. France: IEA Publications, 2012. 138 p. [ Links ]

2. ANTUNES, C. H., MARTINS, A. G. & BRITO, I. S. A multiple objective mixed integer linear programming model for power generation expansion planning. In: Energy. Vol. 29, No. 4 (Mar. 2004); p. 613-627. [ Links ]

3. ARANGO, S. & LARSEN, E. R. The environmental paradox in generation: How South America is gradually becoming more dependent on thermal generation. In: Renewable and Sustainable Energy Reviews. Vol. 14, No. 9 (Dec. 2010); p. 2956-2965. [ Links ]

4. BARRIA, C. & RUDNICK, H. Investment under Uncertainty in Power Generation: Integrated Electricity Prices Modeling and Real Options Approach. In: Latin America Transactions, IEEE (Revista IEEE America Latina). Vol.9, No.5 (Sep. 2011); p. 785-792. [ Links ]

5. BLYTH, W., BRADLEY, R., BUNN, D., CLARKE, C., WILSON, T. & YANG, M. Investment risks under uncertain climate change policy. In: Energy Policy. Vol. 35, No. 11 (Nov. 2007); p. 5766-5773. [ Links ]

6. CARERI, F., GENESI, C., MARANNINO, P., MONTAGNA, M., ROSSI, S. & SIVIERO, I. Generation Expansion Planning in the Age of Green Economy. In: Power Systems, IEEE Transactions on Power Systems. Vol. 26, No.4 (2011); p. 2214-2223. [ Links ]

7. CHEN, S.-L., ZHAN, T.-S. & TSAY, M.-T. Generation expansion planning of the utility with refined immune algorithm. In: Electric Power Systems Research. Vol. 76, No. 4 (Jan. 2006); p. 251-258. [ Links ]

8. DIXIT, A. & PINDYCK, R. Investment Under Uncertainty, United States of America, Princeton University Press, 1994. 476 p. [ Links ]

9. FIRMO, H. T. & LEGEY, L. F. L. Generation expansion planning: An iterative genetic algorithm approach. In: IEEE Transactions on Power Systems. Vol. 17, No.3 (Ago. 2002); p. 901-906. [ Links ]

10. FLETEN, S.-E. & KRISTOFFERSEN, T. K. Stochastic programming for optimizing bidding strategies of a Nordic hydropower producer. In: European Journal of Operational Research. Vol.181, No.2 (Sep. 2007); p. 916-928. [ Links ]

11. GRIFFES, P., HSU, M. & KAHN, E. Power Asset Valuation: Real Options, Ancillary Services, and Environmental Risks. The New Power Markets: Corporate Strategies for Risk and Reward. London: Risk Books, 1999. [ Links ]

12. HEIDARI, A. R. Generation expansion planning in pool market: A hybrid DP/GT model. In: International Conference on Systems - Proceedings. (2010); p. 87-92. [ Links ]

13. JALILZADEH, S., SHABANI, A. & AZADRU, A. Multi-period generation expansion planning using genetic algorithm. In: International Congress on Ultra Modern Telecommunications and Control Systems and Workshops. (2010); p. 358-363. [ Links ]

14. KARAKI, S. H., CHAABAN, F. B., AL-NAKHL, N. & TARHINI, K. A. Power generation expansion planning with environmental consideration for Lebanon. In: International Journal of Electrical Power & Energy Systems. Vol. 24, No. 8. (Oct. 2002); p.611-619. [ Links ]

15. KJAERLAND, F. A real option analysis of investments in hydropower--The case of Norway. In: Energy Policy.Vol. 35, No. 11 (Nov. 2007); p. 5901-5908. [ Links ]

16. LAURIKKA, H. Option value of gasification technology within an emissions trading scheme. In: Energy Policy. Vol. 34, No. 18 (Dic. 2006); p. 3916-3928. [ Links ]

17. LAURIKKA, H. & KOLJONEN, T. Emissions trading and investment decisions in the power sector-a case study in Finland. In: Energy Policy. Vol. 34, No. 9 (Jun. 2006); p.1063-1074. [ Links ]

18. LAURIKKA, H. & SPRINGER, U. Risk and return of project-based climate change mitigation: a portfolio approach. En: Global Environmental Change. Vol. 13, No. 3 (Mar. 2003); p. 207-217. [ Links ]

19. LEMMING, J. Financial risks for green electricity investors and producers in a tradable green certificate market. In: Energy Policy. Vol. 31, No. 1 (Jan. 2003); p. 21-32. [ Links ]

20. LUCIA, J. & SCHWARTZ, E. Electricity Prices and Power Derivatives: Evidence from the Nordic Power Exchange. In: Review of Derivatives Research. Vol. 5, No. 1 (Jan. 2002); p. 5-50. [ Links ]

21. MALCOLM, S. A. & ZENIOS, S. A. Robust optimization for power systems capacity expansion under uncertainty. In: Journal of the Operational Research Society. Vol.45 (Sep. 1994); p. 1040-1049. [ Links ]

22. MASUD, A., MEZA, J. & YILDIRIM, M. A Multi-Objective Model for Power Generation Expansion Planning. IIE Annual Conference. Proceedings. (2007). [ Links ]

23. MISHRA, S., SINGAL, S. K. & KHATOD, D. K. Optimal installation of small hydropower plant-A review. In: Renewable and Sustainable Energy Reviews. Vol.15, No. 8 (Oct. 2011); p. 3862-3869. [ Links ]

24. PARK, Y. M., PARK, J. B. & WON, J. R. A hybrid genetic algorithm/ dynamic programming approach to optimal long-term generation expansion planning. In: International Journal of Electrical Power & Energy Systems. Vol.20, No.4 (May. 1998); p. 295-303. [ Links ]

25. PEREIRA, A. J. C. & SARAIVA, J. T. Generation expansion planning (GEP) - A long-term approach using system dynamics and genetic algorithms (GAs). In: Energy. Vol. 36, No.8 (Ago. 2011); p. 5180-5199. [ Links ]

26. PINDYCK, R. S. The Dynamics of Commodity Spot and Futures Markets: A Primer. In: The Energy Journal. 22, 3. (2001); p. 1-29. [ Links ]

27. SANTOLIN, A., CAVAZZINI, G., PAVESI, G., ARDIZZON, G. & ROSSETTI, A. Techno-economical method for the capacity sizing of a small hydropower plant. In: Energy Conversion and Management. 52, 7. (Jul. 2011); p. 2533-2541. [ Links ]

28. SCHWARTZ, E. Valuing long-term commodity assets. In: Journal of Energy Finance & Development. Vol. 3, No. 2 (1998); p. 85-99. [ Links ]

29. SHRESTHA, R. M. & ABEYGUNAWARDANA, A. M. A. K. Evaluation of economic rent of hydropower projects. En: Energy Policy. Vol.37, No. 5 (May. 2009); p.1886-1897. [ Links ]

30. SIRIKUM, J. & TECHANITISAWAD, A. Power generation expansion planning with emission control: A nonlinear model and a GA-based heuristic approach. In: International Journal of Energy Research. Vol. 30, No. 2 (Feb. 2006). p. 81-99. [ Links ]

31. TEKINER, H. Multi-objective stochastic models for electricity generation expansion planning problems considering risk. 2010. 251 p. PhD Thesis Industrial Engineering. Rutgers The State University of New Jersey. [ Links ]

32. TEKINER, H., COIT, D. W. & FELDER, F. A. Multi-period multiobjective electricity generation expansion planning problem with Monte-Carlo simulation. In: Electric Power Systems Research. Vol. 80, No. 12 (Dic. 2010); p. 1394-1405. [ Links ]