Introducción

Con la publicación del Manual de Oslo en el año de 1992 se generalizó el concepto de la innovación como una medida específica de la empresa y se definió como "la introducción de un nuevo, o significativamente mejorado, producto (bien o servicio), proceso, nuevo método de comercialización o un nuevo método organizativo, en las prácticas internas de la empresa, la organización del lugar de trabajo o las relaciones exteriores" (Organization for Economic Cooperation and Development, 2006, p. 56).

Los resultados de la innovación, sean innovaciones incrementales o radicales, tienen como objetivos, entre otros, afianzar la fidelidad de los clientes, aumentar la participación del mercado y asegurar al largo plazo la supervivencia de la empresa. Compañías como Salesforce.com, Tesla y Amazon constituyen ejemplos contemporáneos de firmas innovadoras que han llegado a ser pioneras en sus sectores, irrumpiendo la tradición del mercado con sus productos y servicios (Forbes, 2017).

Un requerimiento esencial para el desarrollo de la innovación lo constituye la capacidad que tenga la empresa para destinar recursos financieros a la investigación y desarrollo. Las inversiones en investigación y desarrollo, aunque indispensables para la innovación, son riesgosas debido a que las innovaciones no siempre alcanzan retornos positivos: a menudo los prototipos nunca se lanzan al mercado o no resultan exitosos como productos o servicios en el mercado, generando pérdidas financieras. Por esta razón, ligado a un proceso de innovación exitoso está una gestión financiera saludable de los recursos. Por otro lado, un proceso de innovación exitoso puede potenciar los resultados financieros de una empresa.

En junio del 2017 una de las revistas empresariales más importantes del país, la revista Dinero, publicó el primer ranking ampliamente reconocido de la innovación para Colombia ("Ranking innovación," 2017), e identificó las veinticinco empresas más innovadoras del país. Una pregunta abierta que surgió de tal publicación concierne a cuál es el desempeño financiero de estas empresas y, en definitiva, si son creadoras de valor económico.

Este artículo tiene como objetivo abordar esta pregunta y analizar la situación financiera de cada una de las empresas incluidas en el ranking1. Para eso, se recurre al cálculo de los indicadores contables y financieros de cada compañía (apalancamiento financiero total, rotación de activos operacionales, margen de utilidad neta y rendimiento del patrimonio), además de calcular el valor económico agregado y el valor de mercado agregado de cada una, con el fin de examinar si estas empresas innovadoras de Colombia han cumplido con su propósito de crear valor económico en los últimos cinco años.

La conclusión final obtenida es que durante los últimos cinco años entre las veintiuna empresas evaluadas, veinte generan rendimientos promedios positivos. Sin embargo, al considerar si estas empresas generan valor de mercado agregado, definido como el valor presente del valor económico agregado en el quinquenio de estudio (2012-2016), solo nueve de ellas lo logran. Es decir que la mayoría de las empresas innovadoras no logran generar un valor presente positivo de su valor económico agregado. Este resultado desfavorable para la gran mayoría de empresas examinadas obedece esencialmente a que el cargo de capital supera las utilidades operacionales después de impuestos. Debe recordarse que el cargo de capital no solo está afectado por las inversiones constantes en los activos para la creación de nuevos productos y servicios (por ejemplo, los productos y servicios innovadores), sino también por el costo de capital, el cual incluye el costo de la deuda y el costo de oportunidad del inversionista.

El artículo está estructurado de la siguiente manera: inicialmente se presenta la revisión de la literatura y el marco teórico. En segundo lugar, se presenta la metodología empleada que incluye el análisis de indicadores contables y financieros, el cálculo del valor económico agregado y el cálculo del valor de mercado agregado. Seguidamente se expone los resultados de la investigación y se discuten, para culminar con las conclusiones.

1. Revisión de la literatura y marco teórico

1.1. El desarrollo de la actividad de innovación en Colombia

En Colombia se han realizado diversos esfuerzos por promover el desarrollo de actividades de innovación, por ejemplo, a través de los lineamientos de políticas desarrolladas por el Consejo Nacional de Política Económica y Social -CONPES- (Consejo Nacional de Política Económica y Social, 2009). Además, se han instituido instrumentos para monitorear el avance en el desarrollo de actividades de innovación en el país como la Encuesta de Desarrollo e Innovación Tecnológica (EDIT) del Departamento Administrativo Nacional de Estadística (DANE) de Colombia. Adicionalmente se han realizado esfuerzos para reconocer a aquellas empresas que han desarrollado iniciativas innovadoras en el país, por ejemplo, a través del Premio INNOVA del Ministerio de Comercio, Industria y Turismo de Colombia.

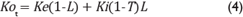

Sin embargo, a pesar de estos y otros esfuerzos, las políticas instituidas no han sido suficientes para el aumento en el desarrollo de las actividades de innovación del país. Según el Indice de Innovación Global 2016 (Cornell University, IN-SEAD, y WIPO, 2016), Colombia se encontraba a 2016 en el puesto 63 entre 128 países, siendo el tercer país surameri-cano más innovador, pero muy por debajo de Chile (puesto 44) y más bien cerca de Uruguay (puesto 62). Originalmente, Colombia había ganado posiciones en el Índice, pasando del puesto 90 entre 132 países en 2009-2010 al puesto 58 entre 141 países en 2012. Pero en los años posteriores hasta 2016 la posición del país en el Índice se estancó o se deterioró levemente (Figura 1) (Cornell University, INSEAD, & WIPO, 2013, 2014, 2015; Dutta y INSEAD, 2009, 2010, 2011; Dutta, 2012; Dutta, INSEAD y Caulkin, 2007).

Fuente: Compilado de Cornell University et al. (2013, 2014, 2015, 2016), Dutta (2012), Dutta y INSEAD (2009, 2010, 2011) y Dutta, INSEAD y Caulkin (2007)

Figura 1 Posición de Colombia en el ranking del Índice Global de Innovación

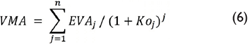

En cuanto a la inversión que se realiza en Colombia en investigación y desarrollo y en actividades de ciencia, tecnología e innovación, el país sigue estando muy por debajo de la meta establecida por el Gobierno en el Plan Nacional de Desarrollo (2014-2018) ("Por la cual se expide el Plan Nacional de Desarrollo 2014-2018 'Todos por un nuevo país'", 2015) de invertir alrededor del 1% del PIB en el rubro de innovación ("Por la cual se expide el Plan Nacional de Desarrollo 2014-2018 'Todos por un nuevo país'", 2015). Sin embargo, en la Figura 2 se puede observar cómo la inversión en investigación y desarrollo pasó de 0,427% del PIB en 2004 a 0,711% del PIB en el 2016, lo que supuso un aumento del 66,5% en trece años, al tiempo que la inversión en actividades de ciencia, tecnología e innovación pasaron del 0,154% del PIB en el 2004 al 0,217% en el 2016, lo que supone un aumento de 41% en trece años. No obstante, aunque se evidencian progresos en la inversión en investigación y desarrollo y en actividades de ciencia, tecnología e innovación, la meta de invertir el 1% del PIB en innovación planteada desde el año de 1970 continúa siendo lejana (Salazar et al., 2013, p. 434).

Fuente: Tomado de Lucio et al. (2016, p. 20)

Figura 2 Inversión en investigación y desarrollo y en actividades de ciencia, tecnología e innovación como porcentaje del PIB colombiano. Fuente: Tomado de Lucio et al. (2016, p. 20)

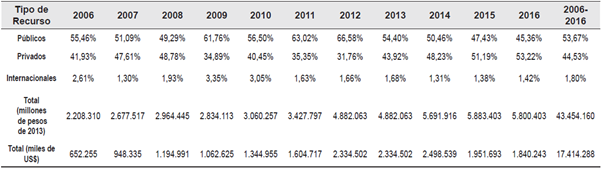

Con respecto a las fuentes de financiación en actividades de ciencia, tecnología e innovación del 2006 al 2014 la mayoría de la inversión provino del sector público, aunque esta tendencia cambió brevemente en el año 2013 (Tabla 1). Un aspecto por resaltar es cómo el total de recursos financiados en actividades de ciencia, tecnología e innovación se duplicó del 2008 al 2016.

Tabla 1 Financiación de las actividades de ciencia, tecnología e innovación por tipo de recurso del 2006 al 2016.

Fuente: Lucio et al., (2016, p. 21).

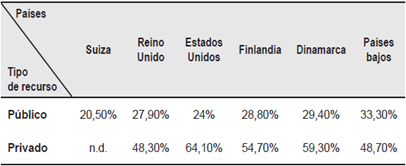

Por otra parte, la inversión de recursos en investigación y desarrollo del país, tal como se presenta en la Tabla 2, provino también mayoritariamente del sector público entre los años 2006 al 2013. A partir del año 2014, la tendencia cambia, y se presenta una mayor inversión por parte del sector privado. Lo anterior está en línea con datos de algunos de los diez países más innovadores (según el Global Innovation Index 2016) tales como Reino Unido, Estados Unidos, Finlandia, Dinamarca y Países Bajos, en los que la inversión privada en investigación y desarrollo suele ser mayor a la pública (Tabla 3).

Tabla 2 Inversión en investigación y desarrollo por tipo de recurso 2006-2016

Fuente: Lucio et al., (2016, p. 21).

Tabla 3 Porcentaje países más del gasto interno bruto en investigación y desarrollo por los diez innovadores según el Índice Global de Innovación de 2016.

Fuente: Tomado de Unesco (2017).

Adicionalmente, la inversión extranjera en investigación y desarrollo en Colombia decayó más de un punto porcentual del 2006 al 2016, pasando de ser el 3,53% del total financiado en investigación y desarrollo en el 2006 al 2,48% en el 2016. Sin embargo, el total del valor en la inversión en investigación y desarrollo en pesos colombianos aumentó aproximadamente en 170% en estos diez años, lo que sugiere que se está generando paulatinamente una cultura de innovación en el país donde la financiación de esta actividad empieza a ser apreciada como una inversión y no como un gasto (Tabla 2).

Algunos estudios empíricos que se han llevado a cabo sobre el tema de la innovación en las empresas colombianas se han basado en el análisis de los resultados de la EDIT en sus diversas versiones. Por ejemplo, el estudio de Langebaek y Vásquez (2007) analiza los resultados de la EDIT II (20082009) y concluyen que las grandes empresas manufactureras del país son quienes desarrollan mayoritariamente actividades de innovación y que estas se concentran principalmente en la compra de maquinaria y equipo. Resultados similares fueron obtenidos por Barona-Zuluaga, Rivera-Godoy, Aguilera-Cifuentes (2015, p. 90), quienes analizaron los resultados de la EDIT IV (2012-2013), y concluyeron que las empresas manufactureras desarrollaban con mayor intensidad innovaciones de producto y proceso, y que un 68,3% de las innovaciones en estas empresas correspondían a la compra de maquinaria y equipo.

En otro estudio que tuvo como objetivo evaluar el desempeño financiero de las empresas innovadoras de Colombia de siete sectores: alimentos y bebidas, confecciones y cueros, plásticos y caucho, minerales no metálicos y metales, durante el periodo 2000-2007, Rivera y Ruíz (2009) llegaron a la conclusión de que las empresas evaluadas destruían valor debido a que el rendimiento del capital era menor al costo de capital. Por otro lado, en la evaluación del desempeño financiero de las empresas innovadoras del sector de alimentos y bebidas de Colombia en el período 2000-2008, Rivera y Ruíz (2011), concluyeron que las empresas innovadoras destruían menos valor económico agregado que las no innovadoras. Igualmente, estos autores hallaron que la efectividad del desempeño de las empresas innovadoras dependía en gran parte de la eficiencia de sus activos, mientras que en las empresas no innovadoras dependía de la eficacia en la gestión de sus costos y gastos.

Para terminar, la investigación de Rivera-Godoy y Alarcón (2012) sobre la evaluación del desempeño financiero de las empresas innovadoras de confecciones de Cali encontró que las doce empresas más innovadoras del sector de confecciones en Cali han destruido valor económico agregado en promedio durante el período de 2002 al 2007. La destrucción de valor se debió en este caso a un mayor crecimiento de los activos con relación a la utilidad operacional después de impuestos, lo que generó un aumento del cargo de capital.

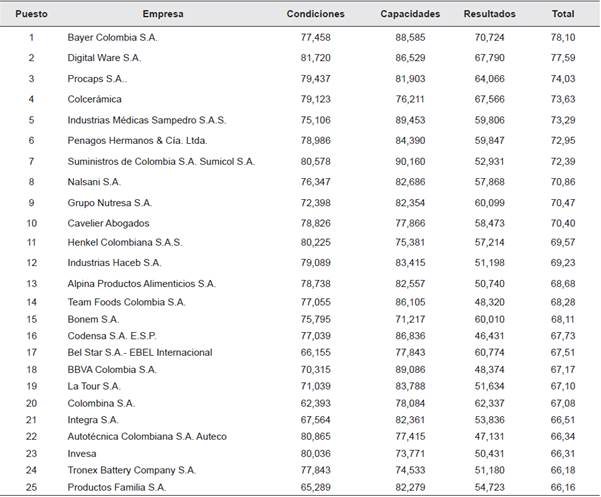

1.2. El Ranking de innovación

La revista Dinero y la Asociación Nacional de Empresarios (ANDI) publicaron el primer ranking de innovación empresarial de Colombia en 2017, en el que se basa el presente trabajo ("Ranking de innovación", 2017). Este ranking se realizó teniendo en cuenta un cuestionario con preguntas cualitativas y cuantitativas que evaluaban el estado de innovación de las empresas en tres componentes: las condiciones, las capacidades y los resultados del desarrollo de las actividades de innovación.

Dentro de las preguntas correspondientes a las condiciones del desarrollo de las actividades de innovación se evaluaron el propósito que tiene la empresa para desarrollar actividades de innovación, el nivel organizacional en el que se encuentra el área de innovación dentro de la empresa, el tiempo que se dedica al desarrollo de actividades de innovación y qué tan consolidada esta la cultura de la innovación en la empresa ("Ranking innovación," 2017, p. 43).

En el componente de capacidades del desarrollo de las actividades de innovación se evalúo si la empresa tiene sistema de gestión de la innovación, además de la relación existente y su constancia con el sistema de ciencia, tecnología e innovación, el presupuesto para el desarrollo de actividades de innovación y la inversión en actividades de ciencia, tecnología e innovación como porcentaje de las ventas del año ("Ranking innovación," 2017, p. 44).

Finalmente, dentro del componente de resultados del desarrollo de las actividades de innovación se evaluaron el número de patentes y modelos de utilidad desarrollados durante los últimos tres años, las innovaciones en productos o servicios desarrolladas en el último año, los ingresos de las innovaciones desarrolladas en el último año como porcentaje de las ventas totales, el mercado destino de las innovaciones desarrolladas y el desarrollo de innovaciones de proceso dentro de la empresa ("Ranking innovación," 2017, p. 44).

Así, a partir de una muestra de 219 empresas y de acuerdo con las ponderaciones dadas a los tres componentes en el ranking, se compiló la lista de las veinticinco empresas más innovadoras de Colombia al 2016 ("Ranking innovación," 2017, p. 42). De estas se encontraron datos contables de veintiún empresas con las que se conformó este estudio. Las veintiún empresas seleccionadas fueron: Alpina Productos Alimenticios S.A., Team Foods Colombia S.A., Colombina S.A., Bonem S.A., Nalsani S.A.S., Compañía Colombiana De Cerámica S.A.S. (Colcerámica), Suministros De Colombia S.A.S. (Sumicol), Codensa S.A. E.S.P., Bayer S.A., Procaps S.A., Industrias Medicas Sampedro S.A.S., Penagos Hermanos y Compañía S.A.S., Industrias Haceb S.A., Tronex S.A.S., Productos Familia S.A., Henkel Colombiana S.A.S., Bel Star S.A. - Ebel Internacional, La Tour S.A., Invesa S.A., Digital Ware S.A. y Autotécnica Colombiana S.A. (Auteco). Las empresas pueden ser clasificadas en el sector industria [maquinaria agrícola, productos para energía, papel y electrodomésticos] (4), farmacéutico (3), automotriz (2), alimentos (3), software (1), químicos (4), construcción (2), energía (1), y confecciones (1). La Tabla 4 presenta el ranking de la revista Dinero (Panel A) y los sectores representados en él (Panel B).

Tabla 4 Panel A: Ranking de innovación empresarial publicado en la Revista Dinero

Fuente: Tomado de la revista Dinero ("Ranking innovación," 2017, p. 41).

Panel B: Sectores representados en el ranking y sus siglas en este trabajo

Fuente: Tomado de la revista Dinero (“Ranking innovación,” 2017, p. 41).

En el Panel A de la Tabla 4 se puede observar que, entre las veinticinco empresas más innovadoras, las empresas con mayores puntuaciones en el componente de condiciones del desarrollo de las actividades de innovación fueron Digital Ware S.A. (81,720), Sumicol (80,578), Henkel Colombiana S.A.S. (80,225), Auteco (80,865) e Invesa (80,036), mientras que las empresas con menor puntuación fueron Colombina S.A. (62,393), Productos Familia S.A. (65,289), Bel Star S.A. (66,155) e Integra S.A. (67,564).

En el componente de capacidades, las empresas con puntuaciones más altas fueron Sumicol (90,160), Industrias Médicas Sampedro S.A.S. (89,453), BBVA Colombia S.A. (89,086) y Bayer Colombia S.A. (88,585), mientras que las empresas con puntuaciones más bajas fueron Bonem S.A. (71,217) e Invesa (73,771).

Finalmente, las empresas que mayores puntuaciones presentaron en el componente de resultados del desarrollo de actividades de innovación según el ranking fueron Bayer Colombia S.A. (70,724) y Digital Ware S.A. (67,790), mientras que aquellas con menores puntuaciones fueron Codensa S.A. E.S.P. (46,431), Auteco S.A. (47,131) y BBVA Colombia S.A. (48,374).

Cabe resaltar que no necesariamente las empresas que se encuentran en las posiciones más altas del ranking total tienen una puntuación uniformemente alta en los tres componentes, puesto que el ranking total depende conjuntamente de los tres componentes (Tabla 4, última columna).

2. Metodología

Para evaluar el desempeño financiero de las empresas de este estudio se realizó un análisis de tendencias de los indicadores financieros apalancamiento financiero total, rotación de activos operacionales, margen de utilidad neta y rendimiento del patrimonio, con base en la información contable de los años 2012 a 20162. La información contable fue tomada de la base de datos EMIS (2017) y el listado de las empresas más innovadoras del ranking de innovación publicado por la Revista Dinero ("Ranking innovación," 2017). La demás información financiera adicional indispensable para el cálculo del valor económico agregado fue tomada de otras fuentes secundarias (Damodaran, 2018; Superintendencia Financiera de Colombia, 2017).

Como indicador de eficiencia se calculó la rotación de los activos operacionales. Este indicador tiene como objetivo medir el esfuerzo que ha realizado la empresa para producir ganancias con los activos que tienen relación directa con el objeto de su negocio (Ortíz Anaya, 2014, p. 195; Wild, Subramanyam, & Hasley, 2007, p. 432).

Como indicador de eficacia se calculó el margen de utilidad neta. Este indicador tiene como propósito demostrar los beneficios que la empresa le está generando a sus propietarios (Rivera-Godoy, 2010, p. 45). Los indicadores de eficacia en general intentan demostrar la habilidad que tiene la empresa para administrar sus costos y gastos con el fin de obtener mayores utilidades.

Como indicador de efectividad se calculó el rendimiento del patrimonio (ROE), un indicador que tiene como objetivo conocer cuál es el rendimiento de la inversión que han hecho los socios y accionistas de la empresa (Ortíz Anaya, 2014, p. 201). Los indicadores de efectividad a grosso modo indican qué utilidad porcentual está generando la inversión de los dueños de la empresa y están estrechamente relacionados con los indicadores de eficiencia y de eficacia (Ross, Westerfeld, & Jordan, 2014, pp. 62-63).

Como indicador de endeudamiento se calculó el apalancamiento financiero total. Este indicador busca conocer el aporte proporcional que tienen los prestamistas respecto a los accionistas en el funcionamiento de la empresa (Rivera-Godoy, 2010, p. 44) y brinda una idea del grado de compromiso de los accionistas con los acreedores de la empresa (Ortíz Anaya, 2014, p. 218).

Además de evaluar el desempeño financiero de las empresas, se calculó su valor económico agregado y su valor de mercado agregado. El valor económico agregado, o EVA por sus siglas en inglés, se calculó como la utilidad residual que resulta de la diferencia entre la utilidad operacional después de impuestos y el cargo por la utilización del capital (Stewart, 2000, p. 164):

siendo UODI t la utilidad después de impuestos en el período t El cargo de capital en el período t por su parte resulta igual a:

donde ANO t-1 es el activo neto operacional al principio del período y Ko t es el costo de capital medio ponderado del período t. La variable ANO t-1 resulta de la sumatoria del capital de trabajo neto operativo KTNO t-1 y del activo fijo neto operacional AFNO t-1 :

El KTNO t-1 por otro lado es la diferencia entre los activos corrientes y los pasivos corrientes sin el costo explícito, mientras que el AFNO t-1 resulta de restar a los activos fijos operacionales su depreciación.

En cuanto al costo de capital medio ponderado del período t o Kot, de acuerdo con Modigliani y Miller (1963, p. 441) se puede calcular como:

donde Ke es el costo del capital propio o costo de oportunidad3L, es el nivel de endeudamiento que resulta de dividir la deuda con costo explícito entre el activo neto operacional ANO y Ki e s el costo de la deuda. Sin embargo, dado que los intereses son deducibles de la base gravable de la empresa, el costo de la deuda después de impuestos es el que interesa aquí y este es igual a Ki(1-T) donde T representa la tasa de impuestos de la empresa.

Stewart (2000, p. 163) presenta una segunda forma de calcular el EVA más simplificada, pero equivalente, que fue la utilizada en este trabajo:

donde (UAII t ) (1 - T) / (ANO t-1 ) es el rendimiento después de impuestos del activo neto operacional y las demás variables están definidas como antes. (En esta expresión, a la diferencia [(UAII t ) (1 - T) / (ANO t-1 ) - Ko t ] entre el rendimiento después de impuestos del activo neto operacional y el costo de capital medio ponderado Ko t se le conoce como el porcentaje de utilidad o pérdida residual).

Finalmente, al traer a valor presente del EVA (durante un periodo de estudio) se obtiene el valor de mercado agregado VMA del período evaluado. En otras palabras, el VMA de un período evaluado de n años se puede expresar como:

3. Resultados

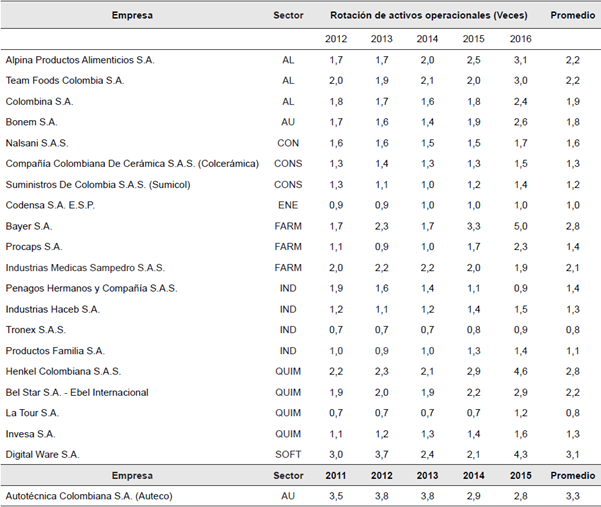

3.1. Indicador de eficiencia: rotación de activos operacionales

En la Tabla 5 se puede observar la rotación de activos operacionales de las veintiún empresas objeto de estudio. En este indicador se puede detallar que los sectores que obtuvieron una alta rotación de sus activos operacionales fueron alimentos con un promedio de 2,1 veces, farmacéutico con un promedio de 2,1 veces, automotriz con un promedio de 2,5 veces y software con 3,1 veces. Los sectores que obtuvieron una menor rotación de los activos netos operacionales fueron el energético con 1,0 veces e industrial con 1,1 veces.

Tabla 5 Rotación de activos operacionales empresas más innovadoras de Colombia.

Fuente: Datos calculados con base a los estados financieros publicados por EMIS (2017).

Nota: La rotación de activos operacionales se calcula como las ventas entre los activos operacionales brutos.

Las empresas con el mayor promedio de rotación de activos operacionales durante el quinquenio fueron Auteco, Digital Ware S.A., Henkel Colombiana S.A.S. y Bayer S.A., mientras que las empresas que en promedio presentaron una menor rotación de activos fueron Codensa S.A. E.S.P., La Tour S.A. y Productos Familia S.A. Sin embargo, cabe resaltar que entre las empresas anteriormente nombradas solo Auteco ostenta una tendencia a disminuir el indicador de rotación de activos operacionales durante el periodo de estudio.

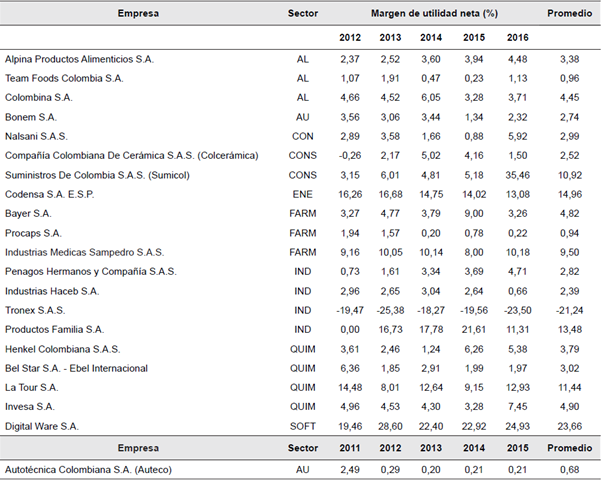

3.2. Indicador de eficacia: Margen de utilidad neta

En la Tabla 6 puede observarse el margen de utilidad de las empresas objeto de estudio durante el periodo seleccionado. Los sectores que generan un mayor margen de utilidad neta son el energético y el de software, mientras que el sector que menor margen de utilidad neta obtiene durante el periodo de estudio es el automotor.

Tabla 6 Margen de utilidad neta de las empresas más innovadoras de Colombia

Fuente: Datos calculados con base a los estados financieros publicados por EMIS (2017).

Nota: El margen de utilidad neta se calcula como la utilidad neta entre las ventas.

Entre las empresas más innovadoras de Colombia, las que en promedio han generado el mayor margen de utilidad neta en el período seleccionado de 2012 a 2016 fueron Digital Ware S.A. (23,66%), Codensa S.A. E.S.P. (14,96%), Productos Familia S.A. (13,48%), La Tour S.A. (11,44%), Sumicol (10,92%) e Industrias Medicas Sampedro S.A.S. (9,5%) (Tabla 6).

Al mismo tiempo, las empresas que en promedio han generado un menor margen de utilidad neta durante los cinco años seleccionados fueron Tronex S.A.S. con un margen negativo del 21,24%, seguido de Autotécnica Colombiana S.A. (Auteco) con un margen positivo de 0,68%, Team Foods Colombia S.A. con 0,96% y Procaps S.A. con 0,94%. Las demás empresas tienen un margen de utilidad neta entre 2,39% y 4,9% (Tabla 6).

Existen dos casos con valores atípicos: Sumicol (2016) y Bayer S.A. (2015) (Tabla 6). Sumicol presenta una disminución en sus costos y gastos durante 2016 lo que ocasiona que el margen de utilidad neta aumente extraordinariamente para este año. Para Bayer S.A. el aumento de las ventas fue muy superior al aumento de los costos de venta en 2015, lo que provocó un aumento del margen de utilidad neta considerable durante el año 2015.

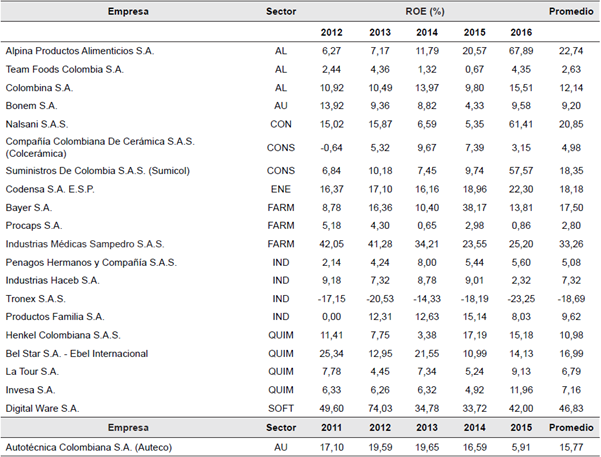

3.3. Indicador de efectividad: Rendimiento del patrimonio (ROE)

La Tabla 7 presenta el rendimiento del patrimonio (ROE) de las veintiún empresas innovadoras. Según los indicadores, los sectores que mayor rendimiento del patrimonio promedio les produjeron a sus inversionistas fueron el de confecciones, el energético, el farmacéutico y el de software. En contraste, los sectores que produjeron menor ROE fueron el automotor y el industrial.

Tabla 7 Rendimiento del patrimonio (ROE) de las empresas más innovadoras de Colombia

Fuente: Datos calculados con base a los estados financieros publicados por EMIS (2017).

Nota: El rendimiento del patrimonio se calcula como la utilidad neta sobre el patrimonio.

Las empresas que generaron mayores rendimientos del patrimonio promedio durante el quinquenio de estudio fueron Digital Ware S.A. (46,83%), Industrias Medicas Sampedro S.A.S. (33,26%), Alpina Productos Alimenticios S.A. (22,74%) y Nalsani S.A.S. (20,85%). Por otra parte, las empresas que menos rendimientos sobre el patrimonio generaron fueron, Industrias Haceb S.A. (7,32%), Invesa S.A. (7,16%), La Tour S.A. (6,79%), Penagos Hermanos y Compañía (5,08%), Colcerámica (4,98%), Procaps S.A. (2,80%) y Team Foods Colombia S.A. (2,63%). Cabe resaltar que del grupo de las veintiuna empresas solo Tronex S.A.S. obtuvo un rendimiento del patrimonio negativo para todo el quinquenio evaluado. Las demás empresas ostentaron un ROE entre el 10% y el 18%.

Alpina Productos Alimenticios S.A. y Bayer S.A. tuvieron valores inusuales en este indicador posiblemente debido a la reducción del patrimonio de ambas empresas a partir del año 2015. Por su parte, en el caso de Industrias Médicas Sampedro S.A.S. el indicador se redujo paulatinamente debido a un aumento del valor del patrimonio.

3.4. Indicador de endeudamiento: Apalancamiento financiero total

En la Tabla 8 se puede observar la evolución en el tiempo del apalancamiento financiero total para las empresas innovadoras objeto de estudio. Los sectores que tienen un mayor apalancamiento financiero total promedio durante el quinquenio seleccionado son el farmacéutico, el automotor y el de alimentos, mientras que los sectores que tienen un menor apalancamiento financiero son el energético y el de la construcción.

Tabla 8 Apalancamiento financiero total de las empresas más innovadoras de Colombia

Fuente: Datos calculados con base a los estados financieros publicados por EMIS (2017).

Nota: El apalancamiento financiero total se calcula como el total de los pasivos sobre el patrimonio.

En cuanto a las empresas de mayor apalancamiento financiero total en promedio durante los cinco años del 2012 al 2016 se encuentran Alpina Productos Alimenticios S.A. (470,66%), Nalsani S.A.S. (460,53%), Procaps S.A. (369,12%) e Industrias Haceb S.A. (237,10%). En contraste, las empresas con un nivel de apalancamiento financiero total promedio más bajo son Tronex S.A.S. (40,34%), Productos Familia S.A. (36,70%), Invesa S.A. (27,95%) y La Tour S.A. (12,60%). El resto de las empresas tiene su apalancamiento financiero total promedio entre 79% y 175%.

Dentro de los indicadores que llaman la atención por sus grandes valores se encuentran los de Alpina Productos Alimenticios S.A. y Nalsani S.A.S. Por ejemplo, Alpina Productos Alimenticios S.A. ostenta apalancamientos financieros que oscilan entre 117,54% y 1452,33% en el periodo de estudio. La razón por la que estas dos empresas (Alpina y Nalsani) tienen valores tan altos en estos indicadores se debe a que en las cuentas del patrimonio reportadas desaparece el superávit de valorizaciones y ambas empresas tienen utilidades retenidas con valores negativos, lo que hace que se reduzca significativamente el valor de su patrimonio total. Esta práctica pudo ser el resultado de la implementación de las normas internacionales de contabilidad NIIF que empezaron a aplicarse desde el año 2015 y que han tenido efectos atípicos sobre la presentación de los estados financieros de las empresas (Supersociedades Colombia, 2015, p. 10).

En el caso de Procaps S.A., sus altos valores de apalancamiento se pueden haber debido al aumento de sus pasivos debido a un incremento de las obligaciones financieras de corto y largo plazo y proveedores que al parecer financian parte de sus intangibles. Un caso similar ocurre con Industrias Haceb S.A. que aumentó sus obligaciones financieras de corto plazo y proveedores posiblemente para ayudar a financiar a sus clientes o al stock de inventarios.

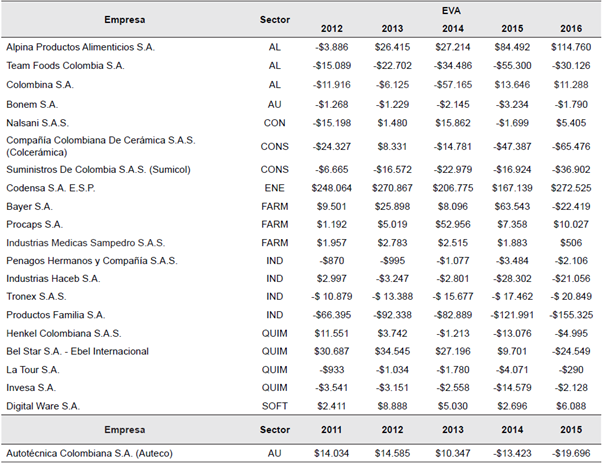

3.5. Valor Económico Agregado (EVA)

De las veintiún empresas consideradas en el estudio, solo trece generaron valor económico agregado en alguno de los cinco años considerados de 2012 a 2016. Estas fueron Alpina Productos Alimenticios S.A., Colombina S.A., Nalsani S.A.S., Colcerámica, Codensa S.A. E.S.P., Bayer S.A., Procaps S.A., Industrias Médicas Sampedro S.A.S., Industrias Haceb S.A., Henkel Colombiana S.A.S., Bel Star S.A., Digital Ware S.A. y Auteco (Tabla 9).

Tabla 9 Valor Económico Agregado (EVA) de las empresas más innovadoras de Colombia

Fuente: Datos calculados con base a los estados financieros publicados por EMIS (2017), la Superintendencia Financiera de Colombia (2017) y Damodaran (2018).

Entre estas trece empresas innovadoras que lograron generar valor en alguno de los años del quinquenio considerado, solo cuatro empresas generaron valor económico agregado durante los cinco años de estudio. Estas empresas fueron Codensa S.A. E.S.P., Procaps S.A., Industrias Médicas Sampedro S.A.S. y Digital Ware S.A.

Al mismo tiempo, múltiples empresas innovadoras no lograron generar valor económico agregado en ninguno de los cinco años considerados. Tal fue el caso de Team Foods Colombia S.A., Bonem S.A., Sumicol, Penagos Hermanos y Compañía S.A.S., Tronex S.A.S., Productos Familia S.A., La Tour S.A. e Invesa S.A.

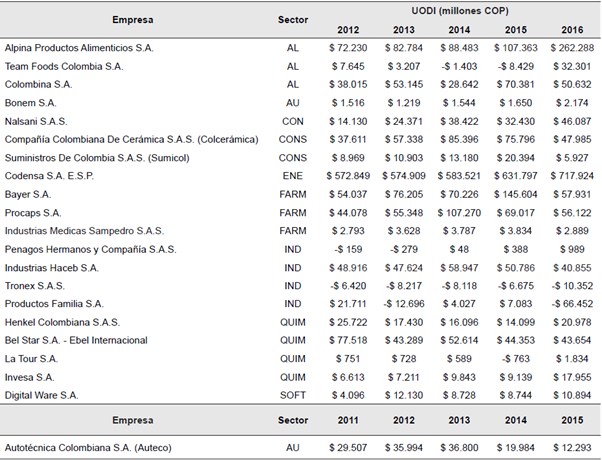

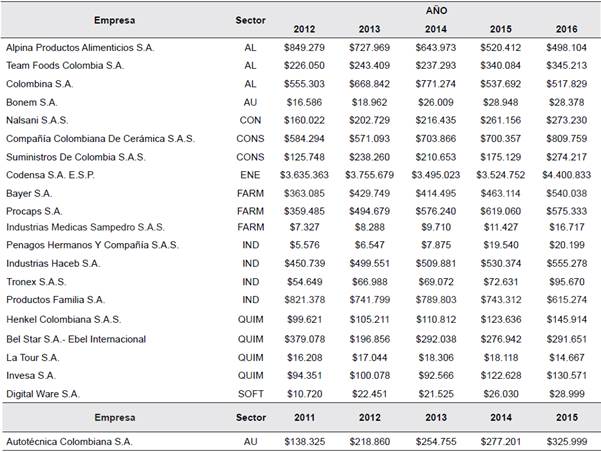

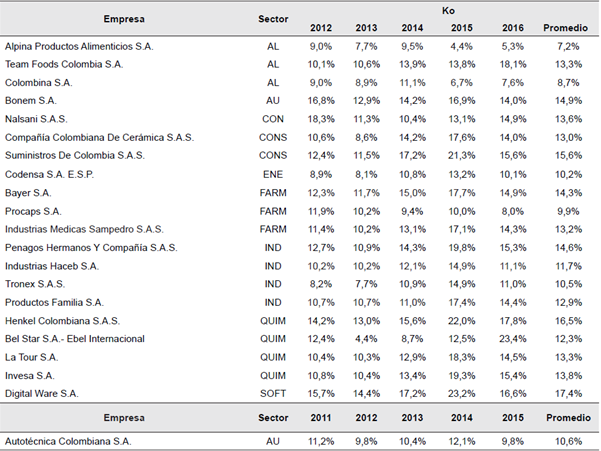

Las Tablas 10, 11 y 12 describen el comportamiento individual de los indicadores que hacen parte del cálculo del EVA: la utilidad operativa después de impuesto (UODI), el activo neto operacional (ANO) y el costo de capital medio ponderado (Ko).

Tabla 10 Utilidad operacional después de impuesto (UODI) de las empresas más innovadoras de Colombia

Fuente: Datos calculados con base a los estados financieros publicados por EMIS (2017).

Tabla 11 Activo neto operacional (ANO) de las empresas más innovadoras de Colombia

Fuente: Datos calculados con base a los estados financieros publicados por EMIS (2017).

Tabla 12 Costo de capital medio ponderado (Ko) de las empresas más innovadoras de Colombia

Fuente: Datos calculados con base a los estados financieros publicados por EMIS (2017).

Tabla 13 Valor de Mercado Agregado (VMA) de las empresas más innovadoras de Colombia

Fuente: Datos calculados con base a los estados financieros publicados por EMIS (2017).

Entre las veintiún empresas innovadoras, las empresas que generan valor económico en el quinquenio de estudio (Codensa S.A. E.S.P., Procaps S.A., Industrias Médicas Sampedro S.A.S., y Digital Ware S.A.), poseen igualmente una utilidad operacional después de impuestos positiva y de mayor valor que el cargo de capital (Tabla 10).

Al mismo tiempo, las empresas que han destruido valor en los cinco años del estudio (tales como Team Foods Colombia S.A., Sumicol, Productos Familia S.A., Bonem S.A., Invesa S.A. y La Tour S.A) tienen una utilidad después de impuestos positiva, pero de menor valor que el cargo de capital. En el caso de Tronex S.A.S. y Penagos Hermanos y Compañía S.A.S. la utilidad después de impuestos promedio es negativa debido a utilidades operativas negativas en varios de los años considerados.

En la Tabla 11 se puede observar que el activo neto operacional ha aumentado del año 2012 al 2016 para las siguientes empresas: Team Foods Colombia S.A., Bonem S.A., Nalsani S.A.S., Colcerámica, Sumicol, Codensa S.A. E.S.P., Bayer S.A., Procaps S.A., Industrias Medicas Sampedro S.A.S., Penagos Hermanos y Compañía S.A.S., Industrias Haceb S.A., Tronex S.A.S., Henkel Colombiana S.A.S., Invesa S.A. y Digital Ware S.A. Entre estas empresas, recuérdese que solo Codensa S.A. E.S.P., Procaps S.A., Industrias Medicas Sampedro S.A.S., y Digital Ware S.A. generan valor económico en todo el quinquenio estudiado, las demás empresas generan destrucción de valor económico en por lo menos algunos de los años estudiados. Por otra parte, durante los últimos cinco años del estudio Alpina Productos Alimenticios S.A., Colombina S.A., Productos Familia S.A., Bel Star S.A., y La Tour S.A. han reducido su activo neto operacional.

En la Tabla 12 se puede apreciar el costo de capital medio ponderado de las veintiún empresas innovadoras. Las empresas que tienen en promedio un alto costo de capital medio ponderado son Team Foods Colombia S.A., Bonem S.A., Nalsani S.A.S., Compañía Colombiana De Cerámica S.A.S., Sumicol, Bayer S.A., Industrias Medicas Sampedro S.A.S., Penagos Hermanos Y Compañía S.A.S., Industrias Haceb S.A., Productos Familia S.A., Henkel Colombiana S.A.S., Bel Star S.A.- Ebel Internacional, La Tour S.A., Invesa S.A. y Digital Ware S.A. Solo tres empresas ostentan un costo de capital medio ponderado relativamente bajo: Digital Ware S.A. (7,2%), Colombina S.A. (8,7%) y Procaps S.A. (9,9%), siendo estas empresas las mejor opcionadas para obtener un porcentaje de utilidad alto en el cálculo del EVA.

3.5. Valor de Mercado Agregado (VMA)

Al traer a valor presente el EVA de los cinco años evaluados para las veintiún empresas innovadoras se halló que solo nueve empresas presentan un valor de mercado agregado positivo: Alpina Productos Alimenticios S.A., Nalsani S.A.S., Codensa S.A. E.S.P., Bayer S.A., Procaps S.A., Industrias Médicas Sampedro S.A.S., Bel Star S.A., Digital Ware S.A. y Auteco) (Tabla 13).

Las doce empresas restantes (Team Foods Colombia S.A., Colombina S.A., Bonem S.A., Colcerámica, Sumicol, Penagos Hermanos y Compañía S.A.S., Industrias Haceb S.A., Tronex S.A.S., Productos Familia S.A., Henkel Colombiana S.A.S., La Tour S.A. e Invesa S.A.) presentaron un valor de mercado agregado negativo (Tabla 13).

4. Discusión

Las empresas innovadoras muestran una rotación de activos operacionales mayor a uno en promedio en el quinquenio de estudio en todos los casos, y mayor a dos en ocho casos de los veintiún examinados. Lo anterior denota que las empresas innovadoras tienen un indicador de eficiencia promedio que contribuye a generar ganancias con los activos que han sido adquiridos para cumplir con el objeto de su negocio. En general, además, la rotación de activos de cada empresa se ha mantenido aproximadamente constante, con las contadas excepciones. Entre estas excepciones se cuentan los casos de empresas que en 20i6 vieron aumentar inusitadamente su rotación de activos, precisamente el año en que las empresas fueron seleccionadas como las más innovadoras de Colombia. Solo una de las empresas de la muestra, Auteco, mostró un deterioro evidente en este indicador de eficiencia.

En cuanto al margen de utilidad neta, todas las empresas innovadoras, con una única excepción, mostraron márgenes promedios positivos. En general, los márgenes no fueron muy significativos para la mayoría de las empresas, siendo generalmente menores al 5%, pero por lo menos seis empresas mostraron márgenes excepcionales oscilando entre el 9,5% y el 23,66%. Estos resultados implican que las empresas innovadoras en general son eficaces en generar una rentabilidad para sus propietarios y en administrar adecuadamente sus gastos. Lo anterior resulta digno de mención, ya que los gastos involucrados en los proyectos de innovación son altamente riesgosos en tanto los prototipos de productos o servicios generados a menudo no se llevan al mercado o fracasan en él. De acuerdo con este indicador de eficacia, las empresas innovadoras gestionan apropiadamente sus innovaciones y las hacen rentables, y en casi el 30% de los casos incluso extraordinariamente rentables (casos como el de Tronex S.A.S.).

Por otro lado, el indicador de efectividad seleccionado, el rendimiento del patrimonio, los hallazgos encontrados sugieren que las empresas innovadoras son efectivas, ostentando solo una empresa de la muestra un rendimiento del patrimonio promedio negativo durante el quinquenio. Con excepción de cinco empresas, el rendimiento sobre el patrimonio estuvo sobre el 6%, siendo mayor al 10% en once casos, y mayor al 15% en ocho casos, llegando incluso a ser mayor al 30% en dos casos. De acuerdo con estas cifras, los socios o accionistas están obteniendo una excelente rentabilidad sobre su inversión, lo que sugiere que, para esta muestra de empresas innovadoras, innovar ha resultado rentable para los dueños y socios.

Respecto al indicador estudiado de endeudamiento, el apalancamiento financiero total promedio durante el periodo de estudio, el apalancamiento financiero promedio durante el quinquenio fue relativamente alto, con contadas excepciones, superando el i00% en todos los casos, menos nueve, y siendo superior al 70% en cinco de estos nueve casos. En siete casos, el apalancamiento superó el 150%, llegando a tener valores tan altos como el de Alpina (470,66%) o Nalsani S.A.S. (460%). Estos hallazgos indican que las empresas innovadoras dependen grandemente del crédito externo para desarrollarse y subsistir, y dependen en mayor parte de los prestamistas que de los accionistas. De acuerdo con lo anterior, la situación financiera de las empresas innovadoras es altamente riesgosa, pues las empresas están de facto poseídas por los prestamistas en la mayoría de los casos debido al alto endeudamiento que ostentan, lo que las pone en una situación de intensa vulnerabilidad. Tal situación, sin embargo, es consistente con las altas inversiones y el alto riesgo que los proyectos de innovación pueden suponer, y el hallazgo encontrado sugiere que los accionistas prefieren delegarle ese riesgo a los prestamistas que asumirlos ellos mismos mediante sus propias contribuciones de capital. Aunado con los hallazgos anteriores, se puede concluir que aparentemente los accionistas han logrado que los prestamistas asuman una parte mayoritaria de los riesgos obteniendo altas rentabilidades de su capital mediante esta estrategia.

El panorama anterior mostraría un desempeño financiero firme de las empresas innovadoras y se esperaría un panorama similar en cuanto a la generación de valor agregado. De hecho, son varios los estudios que sugieren que las actividades de innovación tenderían a generar valor económico agregado (Tseng y James Goo, 2005;Wang, 2008; Diéz, Ochoa, Begoña y Santidrían, 2010; Alipour, 2012; Joshi, Cahill, Sidhul y Kansal, 2013). Sin embargo, el cálculo del valor económico agregado para la muestra ofrece un panorama completamente distinto al del desempeño financiero. La contradicción se explica en que el valor agregado tiene en cuenta ahora la ganancia económica en lugar de la ganancia simplemente financiera, es decir, el valor creado por encima del retorno requerido por los inversionistas para el riesgo asumido.

Ocho de las veintiún empresas innovadoras, es decir casi el 40%, no lograron generar valor económico agregado en ninguno de los años considerados, mientras que solo cuatro empresas, es decir, menos del veinte por ciento lograron generar valor consistentemente durante todo el quinquenio. De estas empresas, dos estaban en el sector farmacéutico, una en el sector de software (la única en este sector de la muestra) y una en el sector energético (la única en este sector en la muestra). Según esto, la mayoría de las empresas, incluso aquellas en otros sectores de alto potencial, como el químico o el industrial, no pudieron generar consistentemente valor.

Cabe preguntarse, sin embargo, si en total las empresas generaron valor acumulativamente en el periodo de estudio, dado que la mayoría de ellas no lo hicieron en todos los años de este periodo y es esta la respuesta que el valor de mercado agregado responde. Del total de las veintiún empresas, solo nueve generaron un valor de mercado agregado positivo, es decir, menos del 40%. Es decir, en solo nueve empresas los accionistas de estas empresas obtuvieron rentabilidades superiores a su tasa mínima esperada de retorno debido al riesgo asumido en su sector.

Así, en suma, se puede percibir que, aunque las empresas más innovadoras de Colombia son efectivas para lograr rendimientos contables, la mayoría de ellas no recompensan al inversionista en términos económicos y por ende destruyen valor a pesar de intentar generarlo a través de sus esfuerzos de innovación.

5. Conclusiones

A pesar de que hoy en día la esperanza de crecimiento sostenible de las empresas se fundamenta en su capacidad innovadora, el desarrollo de estas actividades en Colombia sigue siendo bajo en relación con otros países, y la inversión en investigación y desarrollo no supera el 1% del PIB del país (Salazar et al., 2013, p. 434). No obstante, esta inversión ha venido aumentando paulatinamente (pasó del 0,427% en el 2004 al 0,711% en el 2016), siendo financiada principalmente por el sector público, aunque el sector privado ha tomado la delantera en los últimos años (Lucio et al, 2016, p. 20).

En este trabajo, basado en una muestra de veintiún compañías colombianas que hacen parte de las veinticinco empresas más innovadoras de Colombia según el ranking de Revista Dinero ("Ranking innovación," 2017), se pudo comprobar que catorce de ellas presentaban aumentos de sus inversiones en activos a lo largo del quinquenio 20122016, y se puede especular que gran parte destinada a actividades de innovación en consonancia con una mayor participación del sector privado en la financiación de la innovación.

Al evaluar el desempeño financiero de las veintiún empresas se observó a partir de la interpretación de los indicadores contables, y de manera particular del ROE promedio4, que veinte empresas (el 95%) presentaban resultados positivos, lo que implica que fueron efectivas en generar utilidades contables para los socios. Sin embargo, cuando se analizaron los indicadores de gestión de valor, específicamente el EVA y el VMA, se encontró que solo trece empresas (el 62%) crearon valor en por lo menos un año del quinquenio estudiado, y entre estas únicamente nueve de ellas (43%) cumplieron con el objetivo financiero de crear valor durante el quinquenio.

De estas nueve empresas con VMA positivo, cuatro figuran entre las cinco empresas más innovadoras de Colombia. Esto en cierta manera corrobora una correlación entre el éxito financiero y una innovación destacada. Sin embargo, el número de empresas innovadoras y generadoras de valor fue menor a la mitad. Esta diferencia entre los resultados del desempeño financiero de las empresas innovadoras mediante indicadores contables y mediante indicadores de gestión del valor obedece a que el ROE no tiene en cuenta los costos de oportunidad de los socios y se calcula con base a la utilidad neta contable, mientras que el EVA si considera estos costos y se basa en la utilidad residual. De acuerdo con estas consideraciones, el desempeño financiero de las empresas innovadoras resultó aceptable en términos financieros absolutos, pero no en los términos relativos del costo de oportunidad requerido por los inversionistas de estas empresas.

Los resultados obtenidos son semejantes a los presentados por Rivera y Ruiz (2009) para empresas innovadoras de siete sectores en Colombia entre el 2000 y 2007 y por Rivera y Ruiz (2011) para el sector alimentos y bebidas en Colombia durante 2000-2008, en cuanto que gran parte de las empresas que ellos examinaron fueron destructoras de valor.

Una posible línea de investigación futura puede consistir en complementar los resultados obtenidos con estudios específicos de cada sector al que pertenecen las empresas más innovadoras, como, también, con sectores de países similares a Colombia en términos de logros en la innovación.