Introducción

Debido a la globalización de la economía, las pymes en Colombia están obligadas a adoptar los estándares internacionales de prácticas contables para la elaboración de sus estados financieros. Por esta razón, resulta pertinente determinar cuáles variables propias de las pymes comerciales (como tamaño, antigüedad, proveedores, clientes, financiación, mercados que atiende, facturación y responsabilidad tributaria) influyen en la manipulación de los estados financieros, pues es a partir de esta práctica que se lleva a cabo la elusión o evasión de las responsabilidades tributarias del orden nacional y territorial, o la alteración del patrimonio financiero de las pymes comerciales (en el caso estudiado, de Medellín). Para prevenir o detectar dichos riesgos, se propone diseñar un módulo de indicadores antifraude, que faciliten la identificación de la evidencia del posible dolo en la alteración de los estados financieros básicos: estado de situación financiera, estado de resultado integral y flujo de efectivo. De esta forma se espera que la información financiera corresponda con la realidad (operativa y transaccional) de las organizaciones, para la toma de decisiones por parte de potenciales inversionistas, proveedores y demás partes interesadas, incluyendo entidades crediticias.

El presente estudio tiene un diseño de investigación, en el que se partió de una exhaustiva búsqueda de fuentes secundarias de información (para integrar el estado actual de los avances en este tema a nivel global, latinoamericano, nacional y regional) y de fuentes primarias para el caso de las pymes comerciales de Medellín (cuya búsqueda estuvo apoyada en un instrumento de medición -cuestionario- aplicado a una muestra representativa de las pymes comerciales de dicha ciudad). Este artículo analiza las tres variables dependientes de la alteración de estados financieros (evasión, elusión y políticas contables), su relevancia en las organizaciones y la pertinencia de los controles antifraude (como la propuesta de diseñar un módulo de indicadores para prevenir la manipulación de la información financiera).

Caracterización de las variables de la manipulación contable

Evasión tributaria

Inicialmente, como lo propone Ortega (2016), se debe mencionar que los impuestos no son siempre sufragados económicamente por los que están obligados a pagarlos: o simplemente no son pagados o los sujetos potencialmente obligados cambian de actividad para no hacerlo. Tales son los fenómenos de traslación, evasión y remoción del impuesto como formas de elusión de estos.

Ahora bien, los impuestos son considerados el eje central del Estado colombiano para funcionar, poder intervenir en gastos y en la distribución de recursos, pero las mencionadas son las formas más comunes en que los contribuyentes intentan disminuirlos o hasta no pagarlos. Puesto que dichos gravámenes son asignados por ley, muchos contribuyentes utilizan mecanismos fraudulentos para su evasión: ocultación de la información o modificaciones presentadas en el cumplimiento de las obligaciones tributarias, entre otros.

Así, los trabajos presentados por Tejerizo y Escribano (2012) analizan el fraude a la ley, partiendo de su concepto y la distinción de figuras afines como la simulación, la evasión fiscal o la economía de opción. También revisan los requisitos exigidos y el procedimiento para su declaración, entre otras cuestiones no claramente resueltas por el legislador. Todo ello lo hacen, no obstante, desde una perspectiva internacional (la de la Unión Europea).

En general, la idea que se tiene del fraude y de la evasión fiscal es muy reciente en el tiempo, formada, aproximadamente, en las últimas cuatro décadas. Precisando en el tema, no solo se puede hablar propiamente del fraude y evasión fiscal, sino que también lo podemos hacer desde el derecho y el Estado de derecho, como condiciones legales previstas en la ley y por parte de los legisladores.

De igual forma, cuando se habla de fraude y evasión, estos se catalogan como las modificaciones sufridas o realizadas de manera intencional para encubrir o alterar los resultados de las obligaciones que se tienen con el Estado a través del impuesto. Dichas modificaciones tienen por objeto reducir el valor a pagar o incluso hacerlo desaparecer. En algunos casos, la evasión o fraude se presenta como un incremento del valor a pagar cuando se tiene la intención de legalizar bienes y propiedades a través del pago de impuestos.

El problema de la eficacia de la norma y su relación directa con fenómenos económicos y sociales como la evasión, la elusión y el contrabando, así como la libre competencia y la igualdad para los participantes en el mercado, por un lado, y por otro, igualmente importante, pretende evidenciar si efectivamente este procedimiento administrativo constituye o no la materialización de una política pública clara sobre intervencionismo del Estado en la economía. (Acevedo, 2016, p. 12).

De esta manera, se puede observar que, en periodos anteriores, la evasión fiscal en Colombia supera los índices internacionales para países en desarrollo. A pesar de la mejoría en los resultados del recaudo del impuesto de renta de los últimos años (en los que se ha logrado reducir la tasa de no pago de un 36 %, en el 2002, a cerca de un 30 %, en el 2009), el país aún se encuentra sobre el 20 %, promedio semejante al de sociedades de características económicas similares (Casas, 2013).

Todo esto parece confirmar que la evasión en Colombia presenta una leve mejoría dada la disminución de los índices nacionales, pero esta situación, en comparación con los índices internacionales, no es suficiente para obtener una buena calificación frente al recaudo y la evasión de los impuestos en nuestro país.

En tal sentido, dentro de algunos de los problemas que tiene Colombia con respecto a la evasión está la sobrerregulación en materia de impuestos, que redunda en una abundante lista de trámites que tiene que realizar una empresa para entrar en la legalidad impositiva. Esta es una de las razones por las cuales se tiende a acudir a la evasión como solución a la crisis económica por la que pasan en algunas ocasiones las empresas o también por simple apalancamiento económico y hasta para cumplir con una serie de requisitos desde el sector privado para acceder en algún tipo de crédito.

Buena parte del bajo recaudo se explica por aquellos contribuyentes que no encuentran ningún incentivo para tributar (bien sea porque no lo consideran su deber, porque no están dispuestos a financiar al Estado o porque no esperan ser descubiertos y sancionados), por la evasión como estrategia para competir con quienes evaden, por los efectos negativos de las altas tarifas y además por la pérdida de recaudo generada en las múltiples exenciones. Todo esto se refleja en una baja disposición de los contribuyentes a cumplir voluntariamente. (Macías, Agudelo, & López, 2007, p. 70).

Para Acevedo (2016), la evasión es un fenómeno socioeconómico, por lo que es imposible desconocer que algunas de las pymes en Colombia tienen varias prácticas de tipo ilegal como es la elusión y evasión de impuestos, entre otras. El pensamiento de algunos microempresarios de no pagar el impuesto es latente, con la justificación de que los gobernantes de turno se roban dichos recaudos.

Todavía cabe señalar que una de las sanciones contempladas en el Decreto 2685 de 1999 (art. 488) -como parte de las infracciones aduaneras en que pueden incurrir los usuarios operadores de las zonas francas y las sanciones asociadas con su comisión- es considerar una falta gravísima no reportar a las autoridades competentes las operaciones sospechosas detectadas en el ejercicio de su actividad que puedan constituir conductas delictivas, por ejemplo, las relacionadas con el contrabando, la evasión y el lavado de activos.

Más aun, como lo afirma Plazas (2012), el Código Tributario puede comprender tanto los deberes como los derechos de los contribuyentes, con lo cual este se erige como una verdadera garantía para el Estado y para los asociados, en pos de la lucha contra los flagelos de la evasión fiscal y la arbitrariedad oficial. En este sentido, dicho Código trasciende el importante pero limitado alcance del que suele denominarse Estatuto del Contribuyente y permite que los lineamientos básicos de la relación jurídico-tributaria obren como contexto fundamental para la interpretación de sus normas.

De otro lado, en el caso de la evasión tributaria, el elemento subjetivo también se cumple cuando existe culpa grave o negligencia, en la medida que (i) el desconocimiento de la ley no sirve de excusa para su incumplimiento y (ii) el deber de contribuir impone al ciudadano un mínimo de diligencia en su ejecución (Ramírez, 2016).

De esta manera se requiere la gestión de control para la evasión de los impuestos siguientes: de renta, industria y comercio, de avisos y tableros, el impuesto predial unificado, las rentas no recurrentes como participación en el efecto de plusvalía, la compensación de cargas y beneficios o de áreas de cesiones tipo A, la contribución de valorización y los nuevos ingresos -como la venta de activos, posibles procesos de privatización y demás políticas de financiamiento adicionales- (Gómez, 2017).

Según lo anterior, la evasión es una acción muy generalizada, y este hecho se usa también como excusa para bajar el valor a pagar de los impuestos y en algunos casos para ni siquiera presentar valor a pagar. Además, la corrupción del Estado permite que, si un contribuyente es detectado evadiendo el impuesto, se contamine el debido proceso con un posible soborno a los funcionarios encargados de la revisión.

Así, se puede considerar que la evasión implica el incumplimiento de una obligación tributaria sustancial que, en cuanto es exigible, ya ha nacido a la vida jurídica, es decir, el hecho que la desencadena ya se produjo, y el sujeto pasivo, por omisión o por comisión, busca ocultarla o alterarla. Por ello, la evasión ocasiona siempre un ilícito sancionable, tal como lo establece el artículo 647 del Estatuto Tributario (Ramírez, 2016).

De igual forma, la evasión, la elusión y la renuncia fiscal siguen siendo aspectos débiles en la recaudación de los impuestos. Esto difícilmente se explica como resultado de tasas excesivas y de la cantidad diferencial de tasas, dado que en Colombia se registra una asociación positiva entre el nivel de estas y la eficacia recaudatoria de los tributos, sin considerar la ineficiencia de la normatividad presentada (Comisión Económica para América Latina y el Caribe [Cepal], 2012).

Si bien es cierto que la evasión hace parte del incumplimiento de los pagos de impuestos por parte del contribuyente que tiene el deber legal de hacerlos, es el Estado quien debe hacer valer y cumplir el derecho impositivo del orden jurídico tributario para tratar de disminuir la defraudación fiscal en Colombia. Así lo demuestra, por ejemplo, la Reforma Tributaria Especial del 2016, con la que se aprobó fortalecer el régimen de entidades sin ánimo de lucro, implementando mejores y mayores controles que aseguran que este no se convierta en un canal de evasión de impuestos. De esa manera se conservaron, además, los beneficios tributarios de las entidades que ejercen una de las 13 actividades meritorias (salud, educación, cultura, deporte, etc.), que permiten el acceso de la comunidad y que demuestran que reinvierten todos sus excedentes en el desarrollo del objeto social (Araque, 2016). La verdad es que ya era hora de que se controlara una fuente tremenda de evasión en nuestro país.

Lo que sí es cierto es que, paralelo a los controles y restricciones, no se abuse y se castigue entidades chicas que son realmente sin ánimo de lucro, ni que, por cualquier mal cumplimiento de un requisito, no puedan acceder a este régimen o sean castigadas (Araque, 2016).

Por otro lado, hay que tener en cuenta la participación de los profesionales que intervienen en la parte fiscal y tributaria de Colombia: ellos son parte fundamental de la evasión y la elusión fiscal, pues son manipulados para desarrollar estrategias que conllevan estas prácticas ilícitas, por esto hay muchas practicas antiéticas en estas profesiones.

Todas las profesiones y oficios desarrollan este modelo a través de formas grises de corrupción generalmente impunes y comúnmente frecuentes: los profesores dan clases particulares a sus propios alumnos, los contadores y tributaristas se convierten en magos de la evasión fiscal, los asalariados aplican todo tipo de estrategias para reducir sus horas de trabajo, los abogados se prestan para ser asesores de la mafia, quienes trabajan en el sector de los servicios obtienen mayores comisiones por la venta de productos que terminan siendo una estafa. (Castro, 2017).

Ante esta situación, el Estado ha buscado alternativas más efectivas para luchar contra la evasión en Colombia, por medio de reformas tributarias y leyes que penalizan de manera drástica a los contribuyentes infractores. Esta normatividad pretende disminuir la evasión combatiéndola como un delito, pero no resulta suficiente para introducir a los contribuyentes en la buena y sana cultura del pago de los impuestos.

Elusión tributaria

La manipulación de los estados financieros de las pymes en Colombia se ha presentado también con la figura de la elusión fiscal, fenómeno que suele denominarse en la doctrina universal como "abuso de las formas jurídicas" o "fraude a la ley" (Cahn & Speyer, 2009). Se refiere, con carácter general, a aquellas operaciones o actividades tendientes a reducir el pago de tributos y que, aunque respetan la literalidad de la normativa aplicable, no son respetuosas con el ordenamiento jurídico interpretado desde una perspectiva sistémica y con base en criterios teleológicos (Sanz, 2017).

Este fraude a la ley se asume desde la percepción de una práctica en la que el empresario no puede ser sancionado, ya que para la ejecución de dicho fraude no tergiversa la información financiera de la organización y solo se escuda en la utilización de los vacíos existentes en la norma para obtener beneficios impositivos y disminuir el pago de sus impuestos.

En Colombia la elusión no aparece consagrada como una figura sancionatoria, no se ha puesto en la normativa actual la estipulación de cláusulas antielusión que permitan acabar con este mecanismo de fraude con el Estado. Para Quinche (2009), la elusión consiste en un juego de poder desde el que se adoptan maniobras que, desde lo público pueden darse como aceptables. Es necesario, entonces, expedir normas que permitan sancionar las acciones elusivas de la misma forma que las evasivas en materia tributaria, sin embargo, la tarea es difícil ya que los legisladores, en ocasiones con intereses personales, son quienes al emitir las leyes influyen en que estos vacíos queden implícitos en las leyes.

Se presenta, en consecuencia, en el concepto de la elusión, un problema ético en el que están vinculados el contador y las directivas organizacionales. Para Galván y Olivares (2014), la elusión de impuestos hace referencia a las conductas del contribuyente orientadas a evitar el pago de impuestos mediante maniobras o estrategias permitidas por la misma ley o por los vacíos de esta. La elusión se asocia con la interpretación de las normas y, para el empresario de una pyme, la utilización de este mecanismo de fraude lo pondrá en situaciones de riesgo ante las revisiones de los entes de control.

Con la elusión se presenta un conflicto entre la ética del profesional contador y financiero y la percepción de que estos vacíos en la ley se pueden tomar como beneficios que el legislador deja a las empresas para que, con una adecuada planeación tributaria, puedan mejorar sus resultados. En este sentido, la elusión se confunde con prácticas de buen gobierno que, en lugar de denotar fraude al Estado, se plantean como un adecuado conocimiento de la norma y un nivel organizacional que permite, por medio de una adecuada planeación tributaria, obtener beneficios en el pago de impuestos.

La evaluación de la elusión implica la revisión de aspectos como la regulación existente sobre las utilidades de las empresas, para determinar los vacíos y corregirlos a fin de evitar la materialización del fraude. Al respecto, López (2016) expresa: las normas empresariales ya no se adaptan al entorno económico actual y necesitan evolucionar para identificar -en un mundo con estructuras organizacionales cada vez más complejas y con modelos de negocio globalizados- a qué país le corresponde, por ejemplo, gravar los resultados de las empresas multinacionales.

Para el caso de las pymes se hace necesario revisar si, de acuerdo con el tamaño de la organización, la elusión puede identificarse como una práctica recurrente como fraude fiscal o si se utilizan mecanismos como la evasión y el cambio de cifras contables directamente para mostrar menos utilidad y, por ende, pagar menos impuestos. Lo anterior porque en este tipo de empresas se encuentra que sus procesos aún son débiles, con manifestaciones de desorden y falta de control.

En Colombia, el sistema tributario presenta un alto valor de impuestos que obliga en muchos casos a las pymes -por su poca capacidad financiera- a buscar instrumentos que les permitan continuar en el mercado. En relación con este tema, Galván y Olivares (2014) expresan respecto a México: "Las altas tasas impositivas a las personas físicas y morales, la complejidad del sistema fiscal y la falta de beneficios fiscales impactan en el sector empresarial y alientan a la evasión y a la elusión fiscal". Además del alto valor impositivo, el difícil acceso al crédito que tienen las pymes por su debilidad financiera puede considerarse también como factor importante para que este tipo de empresas utilice la elusión como mecanismo para bajar el pago de impuestos.

Al analizar los resultados de la encuesta realizada a las pymes de la ciudad de Medellín en esta investigación, se encuentra, con respecto a la elusión, que el 38 % de las empresas registran partidas no monetarias como depreciación, amortización y provisiones, que pueden reversar registros de periodos anteriores para mejorar la utilidad: frecuentemente, el 3 %; ocasionalmente, el 7 %; algunas veces, el 13 %, y pocas veces, el 15 %. Esta situación evidencia que la práctica de reversión de asientos no monetarios que afectan el estado de resultados y la utilidad puede ser una práctica de elusión cuando se opta por un cambio en las políticas de depreciación por valoraciones ("estimaciones") en el tiempo de depreciación que, a su vez, afectan el valor a pagar por impuestos. Este 38 % representa un valor significativo, que muestra que algunas de las pymes, en ocasiones por presiones externas, pueden incurrir en esta práctica fraudulenta.

Desde otra perspectiva, los resultados de la investigación muestran que el 71 % de las pymes nunca omiten el registro de los descuentos como beneficios de proveedores para realizar una disminución de los ingresos operacionales de las empresas. Para este 71 %, entonces, la reducción del pago de impuestos a través de la modificación de los registros contables nunca es una práctica habitual. Ahora bien, en el 64 % de las empresas, los directivos nunca solicitaron abiertamente manipular los estados financieros con propósitos fiscales o crediticios, lo cual va en contra de lo planteado en la teoría de Galván y Olivares, pues esto evidenció que, en las pymes de la ciudad de Medellín, la manipulación de estados financieros no se presenta frecuentemente.

La Ley 1739 de 2014, en su artículo 44 (Colombia, Congreso de la República, 2014), creó la Comisión de Estudio del Régimen Tributario, el cual busca proponer reformas orientadas a combatir la evasión y la elusión fiscal y a hacer el sistema tributario colombiano más equitativo y eficiente. Se evidencia que el gobierno identifica, así, la necesidad de generar mecanismos que permitan disminuir las prácticas fraudulentas de evasión y elusión, sin embargo, el proyecto habla de una comisión sin remuneración y no determina políticas definitivas de cambio que permitan controlar la elusión.

El concepto de la elusión es un tema abordado en diversos países. En España, por ejemplo, se pueden tomar las reflexiones de Sanz (2017), quien analiza el concepto de elusión desde la perspectiva de la promoción de un mercado interior en condiciones de libre competencia. Así, muestra cómo las entidades de la Unión Europea cambian de parámetros: pasan de favorecer esta libre competencia y el libre intercambio a la aplicación de medidas antielusión estatales solo con carácter excepcional, pues consideran que la elusión daña las condiciones de libre competencia empresarial. Por lo anterior, resultó necesaria una acción positiva y coordinada, cuyo exponente más elaborado es la Directiva (UE) 2016/1164 del Consejo del 12 de julio de 2016, en la que se generaron reglas contra las prácticas de elusión fiscal que afectaran el funcionamiento del mercado interno.

La elusión, según Palao (2009) y Matus (2017), se presenta como fraude tributario y está determinada por el intento de ocultar a la administración de impuestos la existencia o la exacta cuantía de las obligaciones tributarias. En este sentido, se presenta una creciente normativa global que busca disminuir la elusión fiscal, ya que esta práctica está identificada como un instrumento que puede afectar en forma significativa el fisco de cualquier país.

El costo de la elusión en las pymes no solo es asumido por el Estado, el no pago de impuestos es asumido también por aquellos empresarios que pagan a tiempo sus impuestos y que terminan asumiendo cada vez más un incremento impositivo por la falta de recaudo que genera el déficit en las finanzas estatales y que obliga a reformas tributarias que nuevamente son instrumento de elusión. Esta situación genera un ciclo de fraude que trae nuevos controles, nuevos vacíos normativos o corrupción y, nuevamente, reformas tributarias -como pasa constantemente en Colombia-.

Políticas contables

La globalización, en términos empresariales, es la base fundamental y necesaria para el crecimiento de las economías locales, regionales y nacionales; en esa medida, las empresas están llamadas a ser competitivas dentro del contexto sectorial al que pertenecen. Es así como se ha llevado a cabo la implementación de los Estándares Internacionales de Información Financiera (IFRS™, por sus siglas en inglés), según consulta realizada en el portal web el 17 de mayo de 2018, por parte de 166 países (IFRS Foundation, 2018). Así mismo, otras naciones -México, por ejemplo- determinaron que la adaptación de dichos estándares serían su política pública de competitividad empresarial y comercial. No obstante, para el caso mexicano, la adopción de las IFRS™ es obligatoria únicamente para aquellas empresas que cotizan sus acciones en los mercados bursátiles.

En este sentido, la contabilidad es entonces una herramienta gerencial estratégica, cuyo propósito va más allá de controlar los registros de las transacciones -hechos económicos que las empresas realizan con sus clientes, proveedores y demás partes interesadas- de manera ordenada y cronológica. La contabilidad es la fuente de información financiera vital para los stakeholders cuyo propósito es conocer la situación y los resultados financieros de la entidad para tomar decisiones de inversión acordes con su capacidad para generar flujos futuros. Como evidencia de lo anterior, Cano-Morales (2010, p. 125) manifiesta que "la información contable es el método de comunicación más utilizado por las empresas y por los grupos de interés para fortalecer las relaciones comerciales y tomar decisiones locales, nacionales e incluso internacionales".

Si bien es cierto que la apertura a mercados globales ha requerido que los países se comprometan con la adopción de los estándares internacionales como sinónimo de calidad, también es necesario comprender que, en el contexto contable, la normatividad tributaria colombiana ha diferido ampliamente de aquellos. Prueba de esto es la afirmación de Cano-Morales (2010, p. 126) en cuanto a las IFRS™:

Esta normativa cuenta con artículos que no solo afectan la información tributaria de las organizaciones, sino que además ordenan que esos procedimientos se apliquen en la contabilidad, sin importar que con esos mandatos tributarios la información que se refleja en unos estados financieros y que es utilizada por unos usuarios para tomar decisiones de toda índole no muestre la realidad contable y financiera de la empresa.

Por ello, se hace necesario retomar para su análisis el marco normativo de las IFRS™, particularmente la NIC 1 ("Presentación de estados financieros"), norma que indica los diferentes informes que un ente debe elaborar, en consideración a que la finalidad de los estados financieros es, de manera estructurada, representar la situación financiera, al igual que el resultado o rendimiento financiero de una empresa u organización. Esta NIC determina la lista de estados financieros a ser generados por una entidad, así:

un estado de situación financiera al final del periodo;

un estado del resultado y otro resultado integral del periodo;

un estado de cambios en el patrimonio del periodo;

un estado de flujos de efectivo del periodo;

notas que incluyan un resumen de las políticas contables significativas y otra información explicativa;

un estado de situación financiera al principio del primer periodo inmediato anterior comparativo, cuando una entidad aplique una política contable de forma retroactiva o realice una reexpresión retroactiva de partidas en sus estados financieros, o cuando reclasifique partidas en sus estados financieros de acuerdo con los párrafos 40A a 40D. (IFRS Foundation, 2011).

Dentro de ese marco, la NIC 1 amplía el literal f arriba mencionado:

40A. Una entidad presentará un tercer estado de situación financiera al comienzo del periodo inmediato anterior, además de los estados financieros comparativos mínimos requeridos por el párrafo 38A si:

aplica una política contable de forma retroactiva, realiza una reexpresión retroactiva de partidas en sus estados financieros o reclasifica partidas en estos; y

la aplicación retroactiva, reexpresión retroactiva o reclasificación tiene un efecto material (de importancia relativa) sobre la información en el estado de situación financiera al comienzo del periodo inmediato anterior.

40B. En las circunstancias descritas en el párrafo 40A, una entidad presentará tres estados de situación financiera, como sigue:

al cierre del periodo actual;

al cierre del periodo inmediato anterior; y

al comienzo del periodo inmediato anterior.

40C. Cuando se requiera que una entidad presente un estado de situación financiera adicional de acuerdo con el párrafo 40A, deberá revelar la información requerida por los párrafos 41 a 44 y la NIC 8. Sin embargo, no necesitará presentar las notas relativas al estado de situación financiera de apertura al comienzo del periodo inmediato anterior.

40D. La fecha de ese estado de situación financiera de apertura será la del comienzo del periodo inmediato anterior, independientemente de si los estados financieros de una entidad presentan información comparativa para periodos anteriores. (IFRS Foundation, 2011)

Como se puede inferir de las anteriores evidencias, las políticas contables, a través de las notas a los estados financieros, hacen parte del conjunto de informes financieros de una entidad, cuyo propósito general se centra en garantizar la calidad de la información financiera, calidad que es determinante en la toma de decisiones.

Dentro de ese marco, se encuentra la NIC 8 ("Políticas contables, cambios en las estimaciones contables y errores"), que, de acuerdo con lo enunciado por la NIC 1, hacen parte de los estados financieros que una entidad debe presentar. En esta investigación, a través del instrumento de medición, se incluyeron las políticas contables, toda vez que son consideradas parte de las variables de las que depende el control y la manipulación de la información financiera, según el enfoque adoptado por la alta gerencia.

Aunque la NIC 8 fue emitida desde el año 2003, fue de obligatoria aplicación a partir del 1.° de enero de 2005. En el presente trabajo no se pretende analizar ni discutir la NIC 8, pero sí considerar algunos apartes de este estándar como variable de gran impacto, favorable o desfavorable, en la alteración o manipulación de estados financieros en las pymes comerciales de Medellín.

Método

Para este estudio se utilizó un enfoque cuantitativo con un alcance descriptivo, ya que se buscó recolectar información y medir de forma independiente y conjunta sobre las variables relacionadas con el tema de la alteración de información financiera. La muestra son aquellas pymes cuya actividad es comercial con domicilio en la ciudad de Medellín. Para la recolección de la información se utilizaron las variables asociadas a la evasión, elusión, acceso al sistema crediticio, niveles de formación de los empresarios y equipos administrativos de las empresas, entre otras. También se evaluaron e identificaron los riesgos de errores materiales y de importancia relativa para luego aplicar un instrumento de mensurabilidad bajo escala Likert. Para una mayor confiabilidad del instrumento aplicado, se utilizó el análisis de confiabilidad de Alfa de Cronbach.

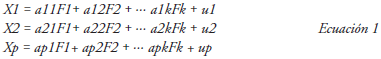

Una vez obtenidas las variables con sus respectivas frecuencias, se realizó un análisis factorial para reducción de datos y explicar las correlaciones entre las diferentes variables observadas. Dicho análisis se hizo mediante la Ecuación 1:

Donde:

F1,...,Fk (k<<p) son los factores comunes y u1,...up los factores únicos o específicos y los coeficientes {aij; i=1,...,p; j=1,...,k} las cargas factoriales.

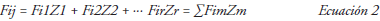

Posteriormente se utilizaron métodos paramétricos a través de modelos cuantitativos multivariables, por ejemplo, análisis de regresión lineal múltiple, la cual permitirá comprobar la hipótesis y relaciones causales a partir de la Ecuación 2:

Donde:

Fij = Puntuación factorial del individuo "j" en el factor "i".

Zm = Puntuaciones individuales en cada variable con puntuaciones estandarizadas. Cada Fim Zm = Es la ponderación factorial de la variable "m" en el factor "i".

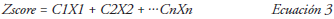

Ahora bien, el análisis discriminante múltiple permitirá analizar las diferencias entre grupos de variables y explicar en las características observadas de forma métrica por qué los sujetos/objetos se asocian con diferentes niveles de un factor. Este análisis se realiza a través de la Ecuación 3:

Variable dependiente no métrica; variables independientes métricas.

Donde:

Z = Punto de corte

Cn = Coeficiente discriminante

Xn = Variables independientes

Por último, se utilizó el método Montecarlo, en el que se simularon diferentes escenarios (orientados a gestionar la incertidumbre) para hacer varias estimaciones de las situaciones futuras. Esta técnica permite reducir el riesgo de inversión y elegir cuál de los escenarios es el adecuado para establecer los controles adecuados.

Aspectos éticos

Es importante destacar que este estudio no va en contra de los principios éticos establecidos por la Corporación Universitaria Remington. Por el contrario, entre las exigencias éticas establecidas por las ciencias contables que se tuvieron en cuenta, se destacan las siguientes:

Principio de privacidad y disposición de la información: Todas las personas y empresas tienen el derecho fundamental a la privacidad y, en consecuencia, el derecho a ser informadas y a autorizar la recolección, almacenamiento, acceso, uso, comunicación, manipulación y disposición de la información sobre sí mismas. Por tal motivo, cualquier información revelada por las empresas durante el proceso de la investigación ha sido manejada con cautela y discreción y su uso contó con la debida autorización previa.

Principio de transparencia: Durante el proceso de investigación se actuó de manera honesta. A los contadores y empresas investigadas se les informó cómo fue utilizada la información obtenida y su disposición final.

Principio de seguridad: Durante el proceso de investigación, a todos los contadores y empresas involucradas se les respetó el derecho a que la información legítimamente recopilada fuera debidamente protegida, mediante todas las medidas disponibles, razonables y apropiadas tendientes a evitar pérdidas y degradación, así como la destrucción, acceso, uso, manipulación, modificación o difusión no autorizadas.

Análisis de validez y confiabilidad del instrumento de medición

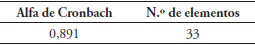

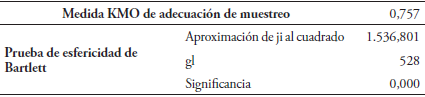

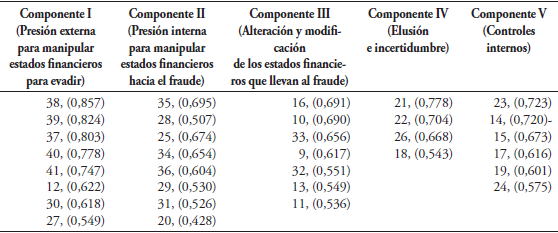

El nivel de confiabilidad del instrumento de medición (cuestionario estructurado) fue de 0,891 en el coeficiente de Cronbach, cuya escala de medición es de 0 a 1 (en donde 0 significa que la confiabilidad es nula y 1 significa confiablidad total, mientras que los resultados a partir de 0,7 se consideran aceptables). La validez de contenido o constructo se obtuvo con el análisis factorial confirmatorio de una agrupación de cinco componentes principales (detallados en la tabla 3) para medir los elementos claves de la manipulación, elusión, evasión y fraude contable. El test de KMO (Kaiser, Meyer y Olkin) registró una ji al cuadrado de 1.536 y una significancia de 0,0, por lo cual resultó un modelo óptimo para identificar los componentes principales (tablas 1, 2 y 3).

La fiabilidad estadística es necesaria para garantizar la validez y precisión del análisis estadístico. Para este método de análisis estadístico se definió el nivel de confiablidad a través del coeficiente de Cronbach, el cual mide esta última a partir de la consistencia interna de los ítems o variables, según el grado en que estos se correlacionan entre sí.

La prueba KMO relaciona los coeficientes de correlación. Cuanto más cerca de 1 esté el valor obtenido del test KMO, más alta es la relación entre las variables. Si KMO es mayor o igual a 0,9, entonces se considera el test como muy bueno; ≥ 0,8 es aceptable; ≥ 0,7 es medianamente aceptable; ≥ 0,6 es bajo y < 0,5 es muy bajo.

La prueba de Bartlett evalúa la aplicabilidad del análisis factorial de las variables analizadas. El modelo es significativo (acepta la hipótesis nula - H0) cuando se puede aplicar el análisis factorial.

Prueba de Bartlett:

Si Sig. (p-valor) < 0,05, se acepta H0 (hipótesis nula); se puede aplicar el análisis factorial.

Si Sig. (p-valor) > 0,05 se rechaza H0; no se puede aplicar el análisis factorial.

La tabla 3 muestra la clasificación en componentes de cada una de las preguntas del cuestionario estructurado (Anexo 1), de acuerdo con el enfoque establecido para medir la propensión a la manipulación de los estados financieros.

Resultados univariados

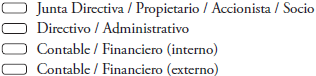

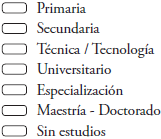

En la aplicación de la encuesta se consideró la medición de las características de los profesionales que interactúan directa o indirectamente con la información financiera; así mismo se caracterizaron aquellas empresas con algún nivel de alteración de la información contable o sanciones legales.

Perfil demográfico de los contadores y gerentes que contestaron la encuesta: El 77 % de los encuestados tiene el cargo de contador financiero (el 51 % de este grupo tiene contrato interno y el 26 % contrato externo). El 93 % de los encuestados tiene carrera profesional, especialización y maestría, formación que se distribuye de la siguiente manera: especialización, 39 %; título profesional, 38 %; maestría o doctorado, 16 %. El 66 % de los encuestados manifestó que su cargo tiene influencia significativa en la alta gerencia de la empresa y también el 66 % ha realizado diplomados o seminarios en Estándares Internacionales de Información Financiera (NIIF).

Empresas con sanciones legales: En cuanto a las empresas en las que trabajan o participan, el 66 % no ha pagado obligaciones tributarias nacionales o territoriales con extemporaneidad, el 71% no ha tenido procesos legales con entidades nacionales o territoriales por obligaciones tributarias y el 75% considera que la manipulación de los estados financieros es fraude.

Empresas con manipulación de los estados de la situación financiera (estado de resultados): Solo el 5 % de las empresas incrementan los gastos sin justificación operativa o comercial al final de un periodo contable, solo el 3 % de las empresas alteran el costo de mercancía vendida por medio de registros ficticios para influenciar el margen bruto, solo el 3 % de las empresas crean esquemas de ingresos ficticios que implican registrar ingresos no reales relacionados con la venta de bienes o servicios, solo el 5 % de las empresas practican incrementos o disminuciones en los saldos de los estados financieros para mostrar otra realidad de la empresa.

Activos y pasivos: Se encontró que el 72 % de las empresas nunca registra pasivos en calidad de préstamos a nombre de personas naturales sin documentos para legalizar el registro, el 18 % lo hace pocas veces y el 7 % lo hace algunas veces.

Por otra parte, en el 88 % de las pymes, los activos físicos se registran en los estados financieros en las cantidades y valores reales. El 95 % de las empresas consideran que los resultados financieros deben ser consistentes a través de los periodos contables con la siguiente distribución: frecuentemente, 51 %; ocasionalmente, 23 %, y algunas veces, 21 %. Solo el 16 % de las empresas considera que los activos, pasivos, ingresos o gastos deben ser reportados con base en estimaciones significativas que involucren juicios inusualmente subjetivos o que generen incertidumbre económica.

Razones financieras: el 84 % de las empresas no presentan un rápido e inusitado crecimiento de la rentabilidad, especialmente, en comparación con otras empresas de la misma industria. Esto se considera financieramente apropiado: nunca, 54 %; y pocas veces, 30 %. Por otra parte, el 38 % de las empresas registra partidas no monetarias como depreciación, amortización y provisiones, que pueden reversar registros de periodos anteriores para mejorar la utilidad. Esto lo hacen: frecuentemente, 3 %; ocasionalmente, 7 %; algunas veces, 13 %; y pocas veces, 15 %.

Ahora bien, solo el 14 % de las empresas elabora estados financieros "especiales" dependiendo del usuario final (por ejemplo, entidades financieras). Esto lo hacen: frecuentemente, 7 %, y ocasionalmente, 7 %. El 62 % de las pymes nunca reclasifica partidas contables o modifican los valores para generar mejores indicadores financieros, pero el 38 % lo hace: pocas veces, 18 %; algunas veces, 16 %; y entre ocasionalmente y frecuentemente, 4 %.

Impuestos: el 79 % de las pymes nunca corrige las declaraciones de impuestos de periodos anteriores para incluir partidas de periodos actuales, pero el 21% lo hace: pocas veces, 7 %; algunas veces, 13 %; y ocasionalmente, 2 %. El 71 % de las pymes nunca omite el registro de los descuentos como beneficios de proveedores para realizar una disminución de los ingresos operacionales de las empresas, pero el 29 % lo hace: pocas veces, 8 %; algunas veces, 14 %; y ocasionalmente, 7 %. Por otra parte, el 71 % de las pymes nunca hace cambios inexplicables en las rotaciones del inventario, cartera y proveedores, que indican manipulación de las cifras de las empresas, pero el 29 % lo hace: pocas veces, 8 %; algunas veces, 16 %; y ocasionalmente, 5 %. El 85 % nunca o pocas veces manipula los estados financieros con propósitos fiscales o crediticios (lo cual se considera una práctica habitual). De acuerdo con el cuestionario, el 5 % lo hace frecuentemente; el 3 %, ocasionalmente; y el 7 %, algunas veces. Para el 71 % nunca es una práctica habitual la reducción del pago de impuestos a través de la modificación de los registros contables, pero el 3 % lo hace frecuentemente; el 3 %, ocasionalmente; el 10 %, algunas veces; y el 13 %, pocas veces.

Crédito financiero: el 66 % nunca justifica la manipulación de los estados financieros con el argumento del difícil acceso al crédito, pero el 3 % lo justifica de esta forma frecuentemente; el 7 %, ocasionalmente; el 10 %, algunas veces; y el 15 %, pocas veces. Para el 64 % de las empresas, los directivos nunca solicitan abiertamente manipular los estados financieros con propósitos fiscales o crediticios, pero el 36 % lo hace con la siguiente distribución: el 5 %, frecuentemente; el 5 %, ocasionalmente; el 10 %, algunas veces; y el 16 %, pocas veces.

Análisis de los resultados multivariados

Este tipo de análisis hace parte de la técnica estadística utilizada para considerar los múltiples resultados correspondientes a las variables independientes objeto de medición, de tal forma que el resultado pueda ser interpretado de forma integral y no indivual.

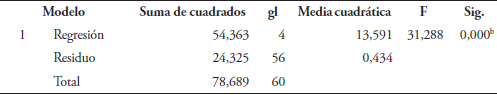

Una prueba Anova es una forma de averiguar si los resultados de encuestas o experimentos son significativos. En otras palabras, ayudan a descubrir si es necesario rechazar la hipótesis nula o aceptar la hipótesis alternativa.

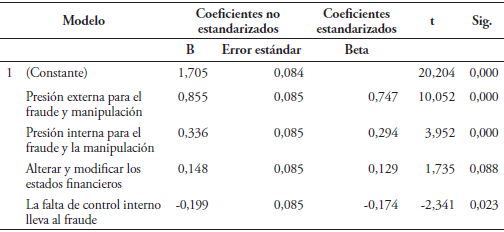

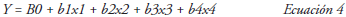

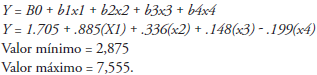

Para identificar la relación causa-efecto del fraude económico, se identificó una ecuación de regresión que relaciona las variables dentro de cada componente principal que inciden mayormente en la causa del fraude (Ecuación 4):

Donde:

Y = En su empresa, los directivos solicitan abiertamente manipular los estados financieros con propósitos fiscales o crediticios (medida en la escala de 1 a 5, así: 1, nunca; 2, pocas veces; 3, algunas veces; 4, ocasionalmente; y 5, frecuentemente).

B0 = La constante de la interacción de las cuatro variables independientes dentro del modelo de regresión.

b 1 = Valor de la pendiente de la variable X1 (presión externa para manipular estados financieros con el propósito de evadir).

X1 = Valor de la variable independiente X1, que va de 1 a 5.

b 2 = Valor de la pendiente de la variable X2 (presión interna para manipular estados financieros con el propósito de hacer fraude).

X2 = Valor de la variable independiente X2 que va de 1 a 5.

b 3 = Valor de la pendiente de la variable X3 (alteración y modificación de los estados financieros con el propósito de hacer fraude)

X3 = Valor de la variable independiente X3 que va de 1 a 5.

b 4 = Valor de la pendiente de la variable X4 (controles internos).

X4 = Valor de la variable independiente X4, que va de 1 a 5.

Con una R cuadrada de .691, se puede decir que el 69 % del fraude se debe a la interacción directamente proporcional de tres de las cuatro variables del bloque que integran el modelo de regresión. En este escenario, la variable de control interno es la única que muestra signo negativo, lo que lleva a comprender que la falta de control interno invita a incrementar el fraude en las empresas. Con un valor de F de 31.28 y significancia de .000, se puede decir que el modelo es adecuado para predecir el comportamiento de las variables independientes sobre la dependiente.

Existe presión interna por parte de los directivos y tomadores de decisión de la empresa para manipular la realidad contable y financiera de la empresa con fines tributarios y crediticios fraudulentos (evasión de impuestos y alteración y modificación de los estados financieros). Por último, hace falta un control interno de las empresas que evite la realización de actos fraudulentos. En consecuencia, las empresas colombianas están en mora de aplicar el gobierno corporativo con políticas claras de control interno y auditorías integrales para prevenir el fraude contable y financiero (tablas 3, 4 y 5).

Conclusiones

Es preciso indicar que, en las pymes del sector comercial ubicadas en Medellín, las principales variables en la alteración de la información financiera son básicamente determinadas por los actos de evasión y elusión tributaria, seguidas por la baja o nula existencia de control y políticas corporativas orientadas al proceso contable. Es evidencia de lo anterior, los resultados reflejados en la aplicación del instrumento de medición, cuyo propósito fue determinar la intencionalidad de manipulación y fraude contable, al igual que establecer los niveles de importancia e implementación de los controles por parte de los administradores de las empresas objeto de estudio.

El nivel de confiablidad del método aplicado fue determinado por el análisis Alfa de Cronbach como de 0,891, valor interpretado como aceptable desde la escala de medición 0-1 (donde cero indica que la confiabilidad del análisis estadístico es nula y uno es interpretado como de confiabilidad total). Se estableció, entonces, que un número de 33 variables correlacionadas era suficiente. En tal sentido, el coeficiente de correlación, por medio de la prueba KMO, evidenció una aceptable relación entre las variables, lo que a su vez implica un igual nivel de aceptabilidad en la estructura de la encuesta aplicada.

Con respecto al perfil del público encuestado -el 77 % de los cuales se desempeña como contador-, se resalta la condición del no pago de sanciones tributarias por extemporaneidad en la presentación de las obligaciones fiscales de las empresas en que laboran, pues el 66 % de los encuestados así lo indicó. Además, el 71 % de los encuesta-dos no ha enfrentado situaciones judiciales derivadas de los procesos contable-tributarios. Lo anterior es un indicio de la claridad que tienen las entidades en la conceptualización de la manipulación de la información financiera como fraude, lo cual conlleva al fortalecimiento de políticas de control al interior de las organizaciones. Esto último, lo refleja el comportamiento de los directivos al no incitar cambios en la información financiera (64 %), mientras que el restante 36 % admitió su intervención para modificar las cifras contables de la organización, así: pocas veces, 16 %; algunas veces, 10 %; ocasionalmente, 5 %; y frecuentemente, 5 %.