Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Revista de Economía del Caribe

Print version ISSN 2011-2106

rev. econ. Caribe no.4 Barranquilla July/Dec. 2009

ESTIMACIÓN DE LA TASA DE CAMBIO REAL DE EQUILIBRIO: APLICACION A COLOMBIA

Jaime Silva González *

* Profesor investigador del Instituto de Estudios Económicos del Caribe y miembro del Grupo de Investigación en Análisis Económico (GRANECO), Universidad del Norte, Barranquilla (Colombia).

En homenaje a la memoria del profesor Jaime Silva González, la Revista de Economía del Caribe publica este artículo, uno de los últimos trabajos académicos realizados por este colega y amigo.

Fecha de recepción: julio de 2009

Fecha de aceptación: septiembre de 2009

RESUMEN

El objetivo de este trabajo es reunir evidencia empírica para discernir el impacto de la tasa de cambio real sobre la economía colombiana durante el período 1990-2002. El problema a la hora de encontrar este impacto consiste en la estimación de la tasa de cambio real de equilibrio, aquella que es consistente con la obtención simultánea de los equilibrios externo e interno. En este sentido, para lograr este cometido se recurre al enfoque desarrollado por Edwards (1988). Este modelo identifica un conjunto de variables exógenas fundamentales que determinan los mencionados equilibrios. A partir de aquí se construye un modelo de forma reducida para Colombia que relaciona la tasa de cambio real con algunas de las variables propuestas en el modelo. Finalmente, se explica que la tasa de cambio real se aprecia con shocks positivos de la tasa de interés real y se deprecia con el alto servicio de la deuda, términos de intercambio volátiles, y la variable de formación bruta de capital.

Palabras clave: Tasa de cambio real, Colombia, equilibrio.

ABSTRACT

The aim of this study is to gather empirical evidence to discern the impact of real exchange rate on the Colombian economy during 1990 to 2002.The problem when you try to find this impact is the estimation of the real exchange rate of equilibrium, the one that is consistent whit the simultaneous acquisition of external and internal balance. In this regard to achieve this goal are we used the approach developed by Edwards (1988). This model indentifies a set of key exogenous variables that determínate those equilibriums. From this we develop a reduced model for Colombia that relates the real exchange rate with some of the variables proposed in the model. Finally we find that the real exchange rate appreciates with positive shocks to real interest rates and depreciates with the high debt service, volatile term of trade and with the variable of gross capital formation.

Keywords: Real exchange rate, Colombia, equilibrium.

1. INTRODUCCIÓN

Durante los últimos quince años la economía colombiana ha experimentado reformas que buscaban la estabilidad ma-croeconómica y la liberalización del mercado. Los resultados no son del todo claros en lo concerniente a los beneficios de las políticas implantadas por el gobierno, y desde 1999 existe un acuerdo extendido con el Fondo Monetario Internacional (FMI) para el monitoreo de las mismas. Según las autoridades, dichas políticas buscaban promover el crecimiento económico sostenible, la disminución del desempleo, reducir la inflación, el equilibrio externo y la reducción de la pobreza. En otros términos, los equilibrios interno y externo. Para conseguir este último hay que tomar en cuenta la competitividad del sector de bienes transables, la cual depende necesariamente de la tasa de cambio real.

En este trabajo se pretende reunir evidencia empírica para discernir el impacto de la tasa de cambio real sobre la economía colombiana durante los últimos años. El meollo del asunto estriba en la estimación de la tasa de cambio real de equilibrio, aquella que es consistente con la obtención simultánea de los equilibrios interno y externo.

Para lograr este cometido se recurrió al enfoque desarrollado por Edwards (1988). Este modelo identifica un conjunto de variables exógenas fundamentales que determinan los mencionados equilibrios. A partir de allí se "construye" un modelo de forma reducida que relaciona la tasa de cambio real con los fundamentales. Si los movimientos de la tasa de cambio están en línea con los fundamentales, se tiene un equilibrio de largo plazo, el cual puede ser alterado por desalineamientos de corto plazo inducidos por políticas fiscales y monetarias no siempre coherentes.

La metodología utilizada se ha aplicado a otros países como Malawi (Maticen, 2003), Finlandia (Feyzioglu, 1997) y Egipto (Mongardini, 1998). Este artículo ha sido organizado de la siguiente manera: En la segunda sección se describe el modelo de Edwards; en la tercera se presentan los datos, sus propiedades y la metodología de cointegración de Johansen (1988, 1991) junto con los resultados que llevan implícito un equilibrio de largo plazo y la dinámica de corto plazo; finalmente, en la cuarta se concluye.

2. MODELO TEÓRICO DE LA TASA DE CAMBIO REAL DE EQUILIBRIO

El modelo de Edwards presenta las características más sobresalientes de economías en desarrollo, lo que incluye controles de cambio, barreras comerciales y mercados paralelos de divisas para efectuar transacciones financieras. No obstante, este modelo dinámico de pequeñas economías proporciona un marco coherente para la identificación de las variables fundamentales asociadas con la tasa de cambio real de equilibrio. Se contemplan dos períodos de tiempo para capturar los comportamientos de corto y de largo plazo de la economía.

En este modelo de determinación de la tasa de cambio los factores reales y nominales juegan un rol importante en el corto plazo, mientras que sólo los factores reales influencian la tasa de largo plazo.

El modelo considera la existencia de tres bienes: Exportables (X), importables (M) y no transables (N), los cuales son producidos por muchas empresas maximizadoras del beneficio, con retornos constantes a escala y bajo competencia perfecta. Existe previsión perfecta, de modo que los agentes responden rápidamente frente a una cuenta corriente insostenible que altera sus decisiones de consumo e inversión. Hay una restricción presupuestaria intertemporal, los consumidores maximizan una función de utilidad intertemporal y consumen las tres clases de bienes. El gobierno consume bienes transables y no transables y también está restringido presupuestalmen-te en dos períodos, y finalmente, el modelo sólo contempla variables reales.

Se utilizan las siguientes convenciones: Los índices 1 y 2 indican períodos corriente y futuro respectivamente; un asterisco sobre un precio indica que el mismo es externo, y el precio del bien transable (X) se emplea como numerario.

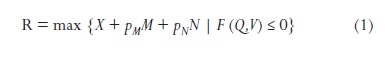

En lo concerniente a la producción, el modelo presenta una función de ingresos R, que las empresas maximizan al producir tres clases de bienes dados sus precios, la tecnología disponible, representada por la función de producción F y los factores de producción disponibles.

Donde X, M y N son las cantidades producidas de cada bien; Qes un vector que resume estas cantidades producidas, V es un vector de producción, pM es el precio doméstico de los bienes importables relativo a los exportables y pN es el precio relativo de los no transables. La ecuación (1) se puede resumir así:

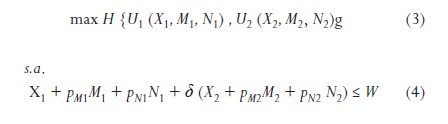

Con respecto al consumo, el agente representativo maxi-miza el valor presente de la utilidad, sujeto a su restricción presupuestaria intertemporal. Con una función homotética y separable en el tiempo, este problema de maximización puede ser descrito como:

Donde H es la función de utilidad total, U1 y U2 son funciones de utilidad durante los períodos 1 y 2 y W la riqueza.

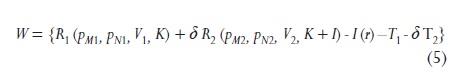

La riqueza es la suma descontada de los ingresos del consumidor en los dos períodos, y provienen del trabajo, rentas o transferencias gubernamentales. Por lo tanto, puede expresarse como:

Donde K es el stock de capital en el período 1, I(r) es la inversión en el período 1 como función de la tasa de interés real, r, y T es un impuesto de suma alzada, descontado en el período 2 aplicándole el factor doméstico de descuento,  .

.

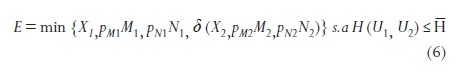

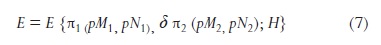

El problema del consumo se puede expresar también a través de una función de gasto:

Dado el supuesto de homoteticidad, se pueden introducir índices de precios  para definir funciones de gasto unitario de la forma

para definir funciones de gasto unitario de la forma

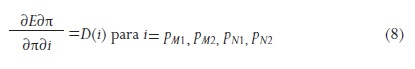

A partir de esta función, las demandas compensadas para cada bien en ambos períodos son obtenidas por diferenciación con respecto al precio relevante:

Donde D (i) es la función de demanda para los importables y no transables en cada período.

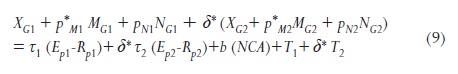

El sector gobierno consume exportables, importables y no transables. Sus ingresos provienen de impuestos de suma alzada, tarifas de importación, impuestos a los créditos recibidos del exterior por el sector privado y préstamos del exterior. Su restricción presupuestal se puede expresar de la siguiente forma:

Donde XG, MG, NG representa el consumo del gobierno; p*M es el precio de los bienes importados netos de tarifas; ó* es el factor mundial de descuento, igual al inverso del factor mundial de interés (1 + r*)- 1; T es la tarifa a las importaciones; b es igual al valor descontado de los impuestos pagados por unidad de préstamo en el extranjero (ó* -ó); NCA es la cuenta corriente (excluido los intereses) del sector privado en el período 2 y T es el impuesto de suma alzada.

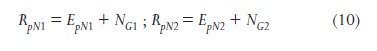

El equilibrio en la economía está definido por las restricciones presupuestales del sector privado (ecuaciones 4 y 5) y del gobierno (ecuación 9), como también por las siguientes condiciones para el sector no transable:

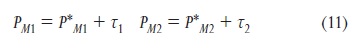

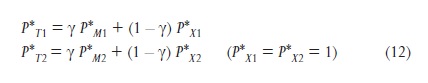

Junto con las siguientes ecuaciones de precios:

y las definiciones de los índices de precios de los transables como un promedio ponderado de precios de los importables y exportables:

Con estas condiciones y el supuesto de que la productividad marginal del capital en el período 2 iguala la tasa de interés doméstica, existe una sola tasa de cambio real de equilibrio para cada período, definida como el precio doméstico de los no transables PN sobre el precio internacional de los transables, que puede satisfacer todas las condiciones de equilibrio.

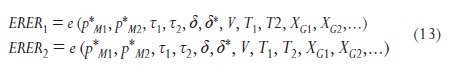

La ecuación de forma reducida puede describirse como:

Es importante resaltar que la ERER depende de dos factores: las condiciones estáticas de equilibrio interno (ecuaciones 10 y 11) y las condiciones dinámicas de equilibrio externo (ecuaciones 1 y 8). Lo trascendente es notar que un cambio en el consumo gubernamental, precios, términos de intercambio, etc., en el próximo período no sólo afectará el nivel futuro de la ERER, sino que también incidirá en las decisiones de asignación del sector privado en el período actual, dado el supuesto de previsión perfecta.

En especial es conveniente recordar que cambios en los impuestos en el período 1 no tendrán impacto sobre la ERER en ambos períodos, puesto que el sector privado esperaría que una reducción hoy sea cubierta con mayores impuestos mañana. De la misma forma, más préstamos al gobierno en los mercados internacionales para ser transferidos al sector privado tampoco tendrán algún impacto, debido a que mayores pagos por servicio de la deuda en el siguiente período tendrán que cubrirse con mayores impuestos. Esto de acuerdo con el teorema de Barro-Ricardo.

3. APLICACIÓN DEL MODELO TEÓRICO A COLOMBIA

3.1. Determinantes de la tasa de cambio real

Las variables explicativas derivadas del modelo de Edwards utilizadas en este análisis se describen a continuación.

• Consumo del gobierno en no transables. Un incremento en el consumo de estos bienes mejorará la cuenta corriente, y por tanto conducirá a una apreciación de la tasa de cambio real.

• Inversión. El signo esperado es ambiguo. Sin embargo, si la inversión es más intensiva en importaciones que el consumo, un incremento en esta variable aumentará la absorción, desmejorará la cuenta corriente y conducirá a una depreciación de la tasa de cambio real.

• Términos de intercambio. El signo esperado es positivo. Afectan la tasa de cambio real a través del efecto riqueza o ingreso, lo que significa que un shock positivo de términos de intercambio incrementará la demanda doméstica, y por lo tanto, el precio de los no transables.

• Progreso tecnológico. El signo esperado es positivo. El efecto Balassa - Samuelson establece que un incremento en la productividad de transables sobre el sector no transables de un país relativo a otros países eleva su salario relativo e incrementa el precio relativo de los no transables.

• Políticas macroeconómicas. El signo esperado es ambiguo. En el marco del modelo de Mundell - Fleming, políticas expansionarias (monetarias y fiscales) causan un déficit de balanza de pagos y una depreciación de la tasa de cambio nominal. Esta depreciación se puede reflejar en la tasa de cambio real dependiendo de la velocidad de ajuste de los precios domésticos.

• Tasa de interés real mundial. Un incremento en la variable conducirá a un aumento de la tasa de interés local, lo cual disminuirá la demanda por dinero, elevará el ahorro y mejorará la posición de activos externos netos. Si el país es un deudor neto, los pagos por interés de la deuda suben. En la medida en que este efecto no domine al del mayor ahorro, el balance externo mejorará, el país se moverá hacia un equilibrio interno en el cual la tasa de cambio real se apreciará y el consumo crece.

• Se incluyó además el servicio de la deuda. Siendo el país un deudor neto, de acuerdo con la discusión del párrafo previo, el signo esperado es negativo.

• Finalmente, se trabajó con la variable IIIP, desviaciones del arbitraje descubierto de tasas de interés, calculada asumiendo previsión perfecta. Una desviación positiva conduce a una apreciación de la tasa de cambio real, por lo tanto, el signo esperado es positivo.

3.2. Datos

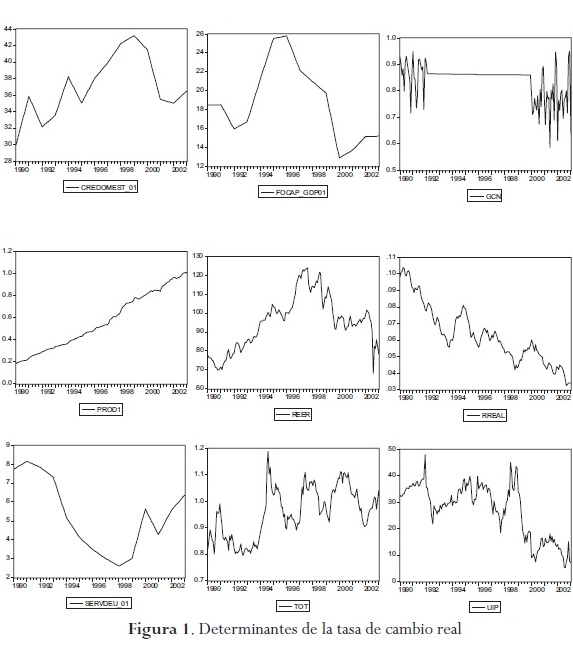

El conjunto de datos tiene frecuencia mensual, y va desde enero de 1990 a enero de 2003 (ver figura 1). Todas las variables están en niveles. La tasa de cambio real, REER, corresponde a la tasa real efectiva basada en el índice de precios al consumidor (IPC) calculada por el IMF. Un incremento de esta tasa significa una apreciación. La variable TOT, términos de intercambio, corresponde al cociente entre el precio de las exportaciones e importaciones y fue tomada de las estadísticas suministradas por el IFS del IMF.

La variable GCN se tomó de las estadísticas proporcionadas por el Departamento Nacional de planeación (DNP) en Colombia, mientras que la variable PROD1 fue calculada a partir de una mezcla entre los datos del IFS y del Banco de la República de Colombia.

La primera de las citadas anteriormente es una proxie del consumo gubernamental de no transables y es igual al cociente entre los gastos de funcionamiento y los gastos corrientes del gobierno; la segunda es una proxie para la productividad o el progreso tecnológico, y es el cociente entre los índices de precios al productor en Colombia y Estados Unidos.

Las variables FOCAP, SERVDEU y CREDOMEST corresponden a las series formación bruta de capital expresada como porcentaje del GDP (Producto Doméstico Bruto), servicio de la deuda en porcentaje del GNI (Ingreso Doméstico) y el crédito doméstico como porcentaje del GDP. Fueron tomados del WDI, sistema de indicadores del Banco Mundial como expresión de la inversión, política fiscal y monetaria respectivamente.

No existe disponibilidad de información acerca de los controles de capital y las restricciones al comercio.

La variable "servicio de la deuda" se utilizó pensando que podría ser determinante para una pequeña economía en un intervalo de tiempo dado, tal como la utilizó Mongardini (1998) en su aplicación a Egipto.

La variable RREAL, tasa de interés real, es la tasa de interés de largo plazo en Estados Unidos, deflactada con el índice de precios al consumidor en ese mismo país, y fue calculada a partir de datos tomados del IFS del Fondo Monetario Internacional.

La UIP se calculó con los datos de la tasa de interés de largo plazo en Estados Unidos del IFS y la información acerca de las tasas de interés activas en Colombia junto con las variaciones de la tasa de cambio nominal proporcionada por el Banco de la República. Esta variable también fue utilizada en el caso de Finlandia por Feyzioglu (1997).

3.3. Características econométricas

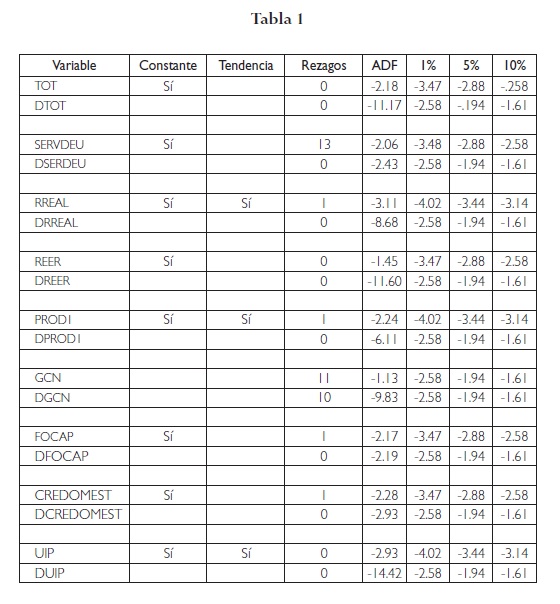

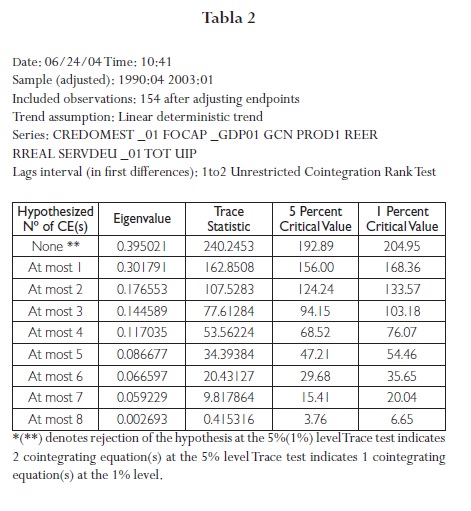

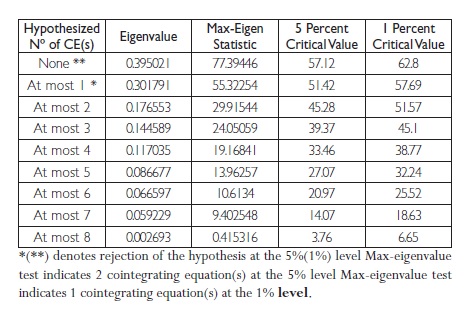

Inicialmente se probó la estacionalidad de las variables fundamentales (tabla 1), luego la cointegración (tabla 2), utilizando el método de Johansen descrito en el apéndice, y finalmente se procedió a estimar de acuerdo con la metodología contenida en el mismo apéndice.

Utilizando la estadística aumentada de Dickey - Fuller (ADF) y seleccionando el número de rezagos con base en el criterio de información de Schwartz, los resultados muestran que las variables TOT, RREAL, REER, GCN, PROD1, UIP y CREDOMEST son estacionarias en sus primeras diferencias. La estacionariedad de las variables SERVDEU y FOCAP puede aceptarse con un nivel de significancia del 5%, pero se rechaza al 1%. Como puede observarse en la figura 1, las variables RREAL y PROD1 muestran una clara tendencia lineal.

3.4. Metodología

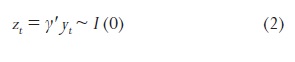

La técnica de cointegración se utiliza para investigar la relación entre la tasa de cambio real y sus fundamentales. Esta relación es de largo plazo y se puede definir como

Donde REERt es la tasa de cambio real efectiva, yt es el vector de fundamentales,  es el vector de coeficientes de cointegración y ut es el término de error.

es el vector de coeficientes de cointegración y ut es el término de error.

Si la tasa de cambio y las variables que son consideradas fundamentales forman un equilibrio, no deberían desviarse entre ellas en forma significativa por largo tiempo.

Esto significa que ut debería ser estacionario. La tasa de cambio que se prediga de esta ecuación es la tasa de equilibrio de largo plazo y está definida por los fundamentales en cada período t.

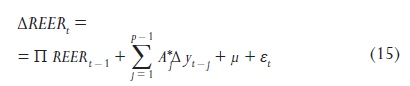

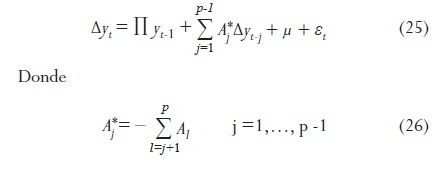

La dinámica de corto plazo consistente con el equilibrio de largo plazo es modelada como un mecanismo de corrección del error (ECM).

Donde p -1 es el número de rezagos considerado y n es definida en el apéndice I.

El ajuste de corto plazo fue modelado incorporando el vector de cointegracion obtenido del procedimiento de Johansen al mecanismo de corrección del error. Para tal propósito se utilizó el paquete Eviews.

3.5. Diagnósticos de cointegración y resultados

Los resultados de las pruebas de cointegración se muestran en la tabla 2.

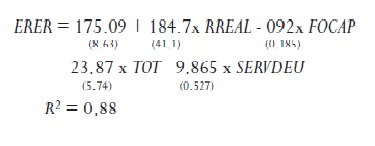

A un nivel de significancia del 1%, la estadística de la traza y del valor propio indican que existe una sola ecuación de cointegración; a un nivel del 5% ambos indicadores señalan la existencia de dos ecuaciones de cointegración. Con estos antecedentes, los fundamentales fueron modelados como exógenos y la relación de cointegración fue estimada con este supuesto. El resultado implica que la tasa de cambio de equilibrio real (ERER) es determinada así:

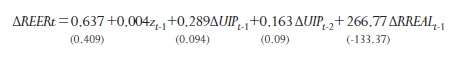

El coeficiente no es del signo esperado en la variable "términos de intercambio". El mecanismo de ajuste de corto plazo fue modelado como un ECM (Modelo de corrección del error). El vector de corrección del error, zt- j tomado del procedimiento de Johansen, se utiliza junto con valores corrientes y pasados de las variables fundamentales diferenciadas y otras variables que afectan la tasa de cambio real en el corto plazo. Las variables que no alcanzan significación estadística son excluidas. Los resultados aparecen en la tabla 3 y son los siguientes:

Una desviación positiva del arbitraje descubierto de tasas de interés conduce a una apreciación de la tasa de cambio durante los dos períodos siguientes. El diferencial de la tasa de interés real tiene el signo esperado. Un incremento en la tasa de interés real conduce a una tasa de cambio real apreciada en el corto plazo.

4. IMPLICACIONES

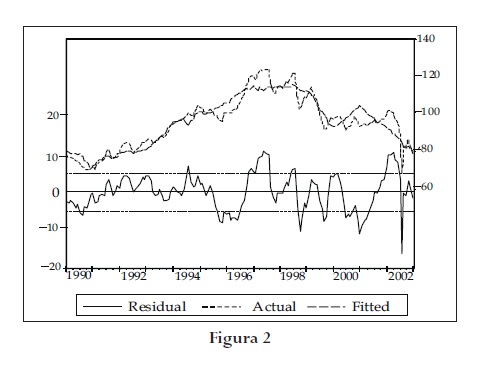

Los movimientos de largo plazo de la tasa de cambio real pueden explicarse combinando los efectos individuales de los fundamentales. Esto puede apreciarse en la figura 2.

Con respecto a los signos de las variables determinantes, especialmente los términos de intercambio, éstos han variado de manera considerable en el período de análisis, como puede verse en la figura 1. La composición de las exportaciones colombianas incluía en 1990 sólo un 22.8 por ciento de productos industriales, y el 54,5 por ciento aproximadamente correspondía a café, carbón y petróleo crudo, de los cuales al café le correspondía el 19%. Existe un argumento (Kenen, 1969) según el cual los productores de bienes primarios con términos de intercambio inestables retienen flexibilidad en su tasa de cambio en aras de amortiguar las fluctuaciones del ingreso. No obstante esto, Mc Kinnon (2003) advierte que un país que «amarra» la tasa de cambio a la fortuna de uno o dos productos primarios deteriora la diversificación de los portafolios privados y la disminución del riesgo internacional, y se observa que los extranjeros no querrán poseer obligaciones financieras de tal economía si conocen la volatilizad de su tasa de cambio. Y esta renuencia haría difícil que los residentes posean obligaciones de extranjeros si la economía presentase una cuenta corriente con superávit, lo cual se obtuvo sólo en 1999 luego de saldos negativos a partir de 1993. Ello implicaría una salida de capitales neta. Posiblemente, este tipo de consideración explicaría el efecto contrario a lo esperado de los términos de intercambio.

Cabe añadir que al incluir el servicio de la deuda, el signo de la tasa de interés real es el esperado. Si se realiza el ejercicio de su no inclusión, y dada la condición de deudor neto del país, el signo habría resultado negativo. Colombia pasó de un sistema de tipo de cambio reptante al sistema de bandas que operó durante buena parte del período de observación, hasta que finalmente hacia finales de 1999 se optó por dejarla flotar. Durante el período 1990 -2002, la tasa de cambio real presentó sobreapreciaciones en la mayor parte del mismo. Se piensa generalmente que los ingresos de divisas provenientes de actividades ilícitas en cuantía indeterminada podrían ayudar a explicar la sobre apreciación observada.

Finalmente, en el corto plazo, un incremento correspondiente de la tasa de interés doméstica por encima del incremento correspondiente de la tasa de interés en el extranjero debilita el consumo y conduce a influjos de capital, lo cual tiene como consecuencia una apreciación de la tasa de cambio real.

CONCLUSIONES

Los resultados de la estimación en forma reducida de la relación entre la tasa de cambio real y sus variables fundamentales parecen tener sentido: Ella se aprecia con shocks positivos de la tasa de interés real y se deprecia con el alto servicio de la deuda (ésta representa un 52% del GDP), términos de intercambio volátiles y la variable formación bruta del capital. Las desviaciones del arbitraje descubierto de las tasas de interés explican básicamente las fluctuaciones de corto plazo. Sobra anotar que estas aseveraciones se desprenden del análisis del período de observación(1990-2002).

Referencias

[1] Edwards, S. (1988). Real and Monetary Determinants of Real Exchange Rate Behavior: Theory and Evidence from Developing Countries. Working Paper 2721. Cambridge: National Bureau of Economic Research. [ Links ]

[2] Feyzioglu, T. 81997). Estimating the Equilibrium Real Exchange Rate: An Application to Finland. IMF Working Paper 97/109. Washington: International Monetary Fund. [ Links ]

[3] Greene, W. (1993). Econometric Analysis (2a ed.) USA: PrenticeHall. [ Links ]

[4] Intriligator, M., Bodkin, R. & Hsiao, Ch. (1996). Econometric Models, Techniques, and Applications (2a ed.). USA: Prentice-Hall. [ Links ]

[5] Johansen, S. (1991). Estimation and Hipotesis Testing of Cointegration Vectors in Gaussian Vector Autoregresive Models. Econometrica, 59(1) 551-1 580. [ Links ]

[6] Kenen, P. (1969). The Theory of Optimum Currency Areas: An Eclectic View. In R. Mundell & A. Swoboda (eds.), Monetary Problems of the International Economy (pp.41-60). Chicago: The University of Chicago Press. [ Links ]

[7] Mathisen, J. (2003). Estimation of the Equilibrium Real Exchange Rate for Malawi. IMF Working Paper 03/104. Washington: International Monet ary Fund. [ Links ]

[8] Mc Kinnon, R. (2003). Optimum Currency Areas and Key Currencies: Mundell I versus Mundell II. Stanford Working Paper. [ Links ]

[9] Mongardini, J. (1998). Estimating Egypts Equilibrium Real Exchange Rate. IMF Working Paper 98/5.Washington: International Monetary Fund. [ Links ]

[10] Pindyck, R. & Rubinfeld, D. (1998). Econometrics Models and Economic Forecasts (4a ed.). Singapore: McGraw Hill. [ Links ]

APÉNDICE Cointegración

Muchas series económicas no son estacionarias. La idea fundamental en cointegración consiste en que una combinación lineal de dos o más variables no estacionarias puede ser estacionaria.

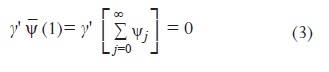

Si yt representa un vector de n variables en las que cada elemento es integrado de orden d (esto se denota como I(d)), entonces (1-L)dyt es estacionario. Generalmente una combinación lineal de ellas, por ejemplo, y' yt, estará también integrada de orden d. No obstante, si existe un vector y tal que y'yt sea I(d - b), b > 0, entonces yt es denominado cointegrado y el vector y se denomina vector de cointegración.

Representación de procesos de cointegración

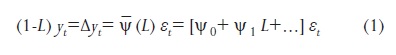

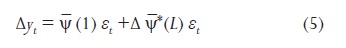

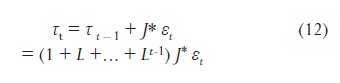

Las series de tiempo cointegradas comparten algunos componentes comunes, y por lo tanto es posible lograr una estructura económica y estadística más parsimoniosa y fácil de interpretar. Supongamos que cada componente del vectoryt es 7(1), entonces (1-1) yt es estacionaria y se puede representar así:

Donde  -(1 - L) y £t es un vector n x 1 que representa un proceso de ruido blanco. Si existe un vector y tal que

-(1 - L) y £t es un vector n x 1 que representa un proceso de ruido blanco. Si existe un vector y tal que

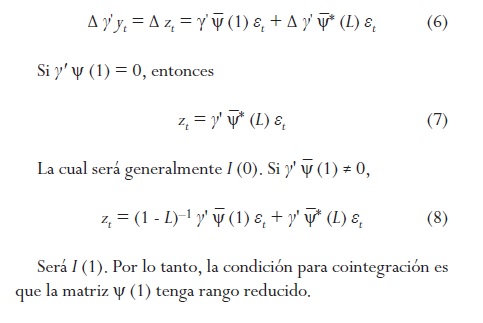

Entonces

Para verificar esto volvamos a escribir

Lo que se puede lograr igualando los coeficientes para las potencias de L, así que

Entonces (1) se convierte en

Multiplicando (5) por y' resulta

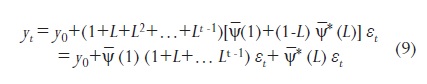

La restricción (3) también permite interpretar el proceso de cointegración en términos de las tendencias comunes. Si se asume un valor inicial y0 y £0 = Sx = ... = 0, de (5) se puede resolver para yt a través de sustituciones continuas como

Dado que  (1) tiene rango n - r, escribámosla como el producto de una matriz Q*, n x (n - r) y una matriz J*, (n - r) x n, ambas de rango (n - r):

(1) tiene rango n - r, escribámosla como el producto de una matriz Q*, n x (n - r) y una matriz J*, (n - r) x n, ambas de rango (n - r):

Entonces expresando yt en términos de la caminata aleatoria de menor dimensión Tt:

Donde Tt es un proceso de caminata aleatoria de dimensión (n - r) definido por

Con condición inicial To = 0. Como la dimensión de Tt es menor que la deyt, a Tt se le puede referenciar como las tendencias comunes en el sistema. En economía esto se puede interpretar así: Si yt es cointegrado, pueden existir variables que son responsables del crecimiento de muchas variables aleatorias separadas.

También es posible representar las tendencias comunes en términos de valores observados. Si una matriz de cointegración r de tamaño r x n puede particionarse en la forma

de tal manera que  1 es r x r y no singular. Al premul-tiplicar

1 es r x r y no singular. Al premul-tiplicar  por

por  1 -1 se obtiene una matriz de cointegración normalizada

1 -1 se obtiene una matriz de cointegración normalizada  * = (Ir, -B), donde B = -

* = (Ir, -B), donde B = -  1

1  2. Haciendo que

2. Haciendo que  sea conforme a la partición, el sistema se puede reescribir en la forma

sea conforme a la partición, el sistema se puede reescribir en la forma

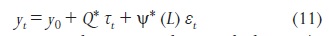

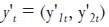

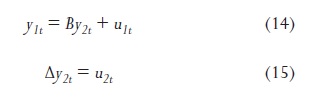

Donde se asume que el proceso u'lt = (u'lt ,u'2t) es estacionario e invertible y y2t corresponde a las tendencias comunes.

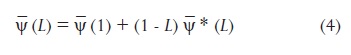

Un modelo de corrección del error es una especificación que integra el análisis de equilibrio de largo plazo y un ajuste dinámico de corto plazo incluyendo en el modelo dinámico de corto plazo una medida de cuánto por fuera del equilibrio se encontraban las variables en el período previo.

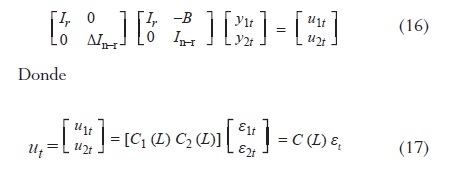

Si las ecuaciones (14) y (15) se escriben de esta forma:

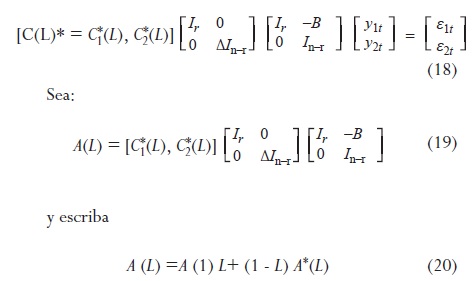

Donde  es un vector n x 1 correspondiente a un proceso de ruido blanco. Asumiendo que C (L) es invertible, y denotando C(L)-1 por C(L)* = [C*(L), C*(L)] y premultiplicando (16) por C(L)1 resulta:

es un vector n x 1 correspondiente a un proceso de ruido blanco. Asumiendo que C (L) es invertible, y denotando C(L)-1 por C(L)* = [C*(L), C*(L)] y premultiplicando (16) por C(L)1 resulta:

Lo cual siempre puede ser hecho igualando coeficientes para las potencias de L. Entonces | A*(L) | = 0 tiene raíces que caen fuera del círculo unitario y

El lado izquierdo de (22) es un vector autoregresivo en los cambios en yt. El lado derecho debe ser también I(0). Esto implica que -B]yt debe ser estacionario. Por lo tanto, [Ir, -B] debe ser igual a la matriz de vectores de cointegración r *.

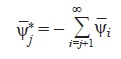

Si se mira a Y *yt = zt como errores que representan desviaciones del equilibrio, (22) se puede interpretar como un modelo de corrección de errores en el cual el error zt-1 es parcialmente corregido en el próximo período estableciendo yt de acuerdo con (22).

Determinación del rango de cointegración

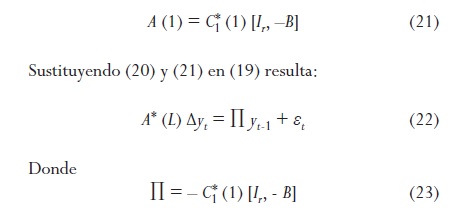

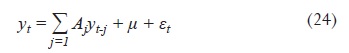

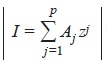

Johansen comienza expresando yt como un modelo de vectores autorregresivos sin restricciones:

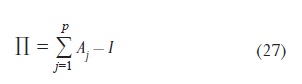

Donde cada Aj es n x n, ¡j es un vector n x 1 de constantes y las raíces de  = 0 son 1 o caen fuera del círculo unitario. Reparametrizando el sistema (24) en forma de corrección del error resulta:

= 0 son 1 o caen fuera del círculo unitario. Reparametrizando el sistema (24) en forma de corrección del error resulta:

Comparando (25) con (23) se sigue que la hipótesis de cointegración es definida como

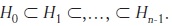

Donde Q y J son matrices n x r. Las hipótesis Hr especifican que el rango de n es menor o igual a r. Además, las hipótesis H),..., Hn, están anidadas con  Utilizando los resultados de la teoría del movimiento browniano, Johansen derivó la distribución asintótica de la estadística de la razón de verosimilitud, las cuales son tabuladas por simulación.

Utilizando los resultados de la teoría del movimiento browniano, Johansen derivó la distribución asintótica de la estadística de la razón de verosimilitud, las cuales son tabuladas por simulación.