Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Revista de Economía del Caribe

Print version ISSN 2011-2106

rev. econ. Caribe no.10 Barranquilla July/Dec. 2012

ARTÍCULO DE INVESTIGACIÓN

Inversión Extranjera Directa y crecimiento económico.

Evidencia para America Latina 1980-2010

Foreign Direct Investment and economic growth.

Evidence for Latin America 1980-2010

Álvaro José Anaya Mendoza*

*Economista, Universidad del Norte, Barranquilla (Colombia). alvarojanaya@hotmail.com

Correspondencia: Carrera 47 n.° 98-40, EdificioVilla Carmen, apto. 1, Barranquilla (Colombia).

Fecha de recepción: diciembre de 2011

Fecha de aceptación: abril de 2012

Agradezco al Dr. Camilo Almanza por sus comentarios en la realización de la presente investigación.

RESUMEN

La relación entre la Inversión Extranjera Directa (IED) y el Crecimiento Económico (CE), así como los motivos que llevan a los inversionistas a dirigirse a determinado país, han llamado la atención de la comunidad académica y de los hacedores de política económica. El objetivo de este trabajo es determinar si existió una relación causal entre la IED y el CE para seis países de América latina (Argentina, Brasil, Colombia, Chile, Perú yVenezuela) durante el periodo 1980-2010, mediante la aplicación de la prueba de causalidad de Granger en el marco de la estimación de un modelo VAR. Los resultados obtenidos confirman que existió una relación causal entre la IED y el CE en los países estudiados, siendo esta unidireccional en unos casos y bidireccional en otros.

palabras clave : Inversión Extranjera Directa, crecimiento económico, economía internacional.

clasificación Jel: F21, F23, O47.

ABSTRACT

The relationship between Foreign Direct Investment (FDI) and Economic Growth (EC), and the reasons that lead investors to a particular country, have gained the attention of both academics and policy makers.The goal of this study is to determine whether there was a causal relationship between FDI and the EC for six Latin American countries (Argentina, Brazil, Colombia, Chile, Peru and Venezuela) between 1980-2010, using Granger's causality tests in VAR models.The results confirm a causal relationship between FDI and the EC in these nations, being unidirectional and bidirectional in some cases.

keywords : foreign direct investment, economic growth, international economics.

Jel codes: F21, F23, O47.

INTRODUCCIÓN

La Inversión Extranjera Directa (IED en adelante) ha acaparado la atención tanto de hacedores de política como de la comunidad académica por los efectos que puede generar sobre el Crecimiento Económico (CE en adelante) del país receptor. Se observa que desde principios de la década de 1990 se ha experimentado una expansión de flujos de IED en la economía mundial. América Latina no ha sido indiferente a esta situación, y en un contexto de marcada globalización e internacionalización económica y financiera, ha registrado un notable crecimiento en la recepción de estos recursos (Morales etal., 2009).

Generalmente se considera que la IED impacta positivamente una economía al complementar la inversión nacional y trasmitirle nuevos conocimientos y tecnologías, como lo sugiere la nueva teoría del crecimiento (Romer, 1993).

Durante la segunda mitad del siglo XXlos gobiernos de América Latina implementaron políticas que buscaban atraer nueva IED sin prestarle mayor atención al comportamiento del CE como factor determinante en la atracción de mayores flujos de IED.

Por consiguiente, el objetivo de este trabajo es determinar si existió una relación causal que tradujo la IED en CE, y si a su vez esta dinámica estimuló la recepción de nueva IED, tomando el caso de seis países de América latina (Argentina, Brasil, Colombia, Chile, Perú y Venezuela) durante el periodo 1980-2010.

La importancia del estudio radica en buscar evidencia empírica acerca de la relación IED - CE, a la luz de las teorías que sustentan la existencia de diferentes relaciones causales entre estas variables.

Constantemente los Gobiernos de las naciones esgrimen argumentos a favor solo de promover el CE mediante la IED y no a la inversa. Lo anterior indica que a pesar de ser un tema estudiado aun no existe un consenso teórico sobre la relación entre la IED y el CE.

Asimismo la retroalimentación de las variables, el tamaño de la muestra, la metodología utilizada y el periodo de análisis ha sido poco estudiado en América Latina.

Los países escogidos sirven para los propósitos del estudio porque a través de las tres décadas han sufrido importantes cambios tanto en la recepción de IED como en sus tasas de CE.Las condiciones particulares de cada década marcan un interés para conocer su evolución, así tenemos que en los años 80 la IED era altamente restringida y regulada, para la década de los 90 se inician los procesos de apertura y estímulo, y en la primera década del siglo XXI los países experimentaron la recepción de grandes flujos de IED.En cuanto al CE de cada país durante estos años, fluctúo entre periodos de estancamiento, recesiones y notables aumentos influenciados por eventos externos.

El documento consta de cuatro secciones sin incluir esta introducción ni las conclusiones. En la primera sección se incluye la revisión de la literatura, seguida por el marco teórico. La tercera sección expone una reseña histórica para contextualizar la evolución de las variables en cada uno de los países analizados. La cuarta sección explica la metodología a utilizar, esta se refiere a la prueba de causalidad de Granger y los modelos VAR. Posteriormente se presentan los resultados de las estimaciones y las conclusiones.

1. REVISIÓN DE LA LITERATURA

En la literatura económica no existe consenso sobre la relación entre la Inversión Extranjera Directa (IED) y el Crecimiento Económico (CE). Diversos autores evidencian una relación positiva entre estas variables, pero también existen estudios que hablan de una relación negativa. En cuanto a la relación causal entre ambas, hay quienes afirman que es la IED la que promueve el CE, así como quienes encuentran que un mayor CE se traduce en un aumento de la IED; también hay un tercer grupo que logra detectar una relación bidireccional en el sentido de Granger. (Reina, 2007; Samad, 2009).

Por lo anterior, a continuación se exponen algunos de los documentos más relevantes de la literatura sobre el tema, con el objeto de tomarlos como referencia y contrastarlos con los resultados que se obtengan en la presente investigación.

Borensztein, De Gregorio y Lee (1998), mediante regresiones cross-country utilizaron datos de panel para determinar el impacto de la IED sobre el CE en países industriales y en vías de desarrollo, estos últimos como receptores de flujos de inversiones entre 1970 y 1989. Su principal hallazgo fue que la IED puede tener un efecto positivo sobre el CE bajo la condición de que los países destinatarios tengan un nivel de capital humano mínimo, capaz de asimilar y aprovechar las transferencias de tecnología que acarrean estas inversiones. En este sentido, los autores encontraron que aquellos países con mayores niveles de capital humano e IED crecieron un 4.3% al año en el periodo de análisis; mientras que los países con bajos niveles de estos dos indicadores solo crecieron anualmente en promedio 0.64%.

Para evidenciar si existió relación entre la IED y el CE en Nigeria durante el periodo de 1981- 2007; Egbo, Onwumere y Chigozie (2011) emplearon la prueba de causalidad de Granger con series de tiempo de periodicidad anual. Los resultados establecen una relación causal desde la IED hacia el CE: mayores niveles de inversión extranjera directa fueron los que propiciaron mayores tasas de crecimiento económico.

Asimismo Reina (2007), mediante un modelo de vectores auto regresivos VAR estimó la relación entre la inversión extranjera directa y el producto interno bruto para Colombia en el periodo 2001- 2006. Estos años se caracterizaron por la recepción de grandes flujos de IED y un destacado CE (ver la tercera sección de este documento). Reina concluye que cerca de un punto porcentual de crecimiento promedio en el periodo se explica por la IED; sin embargo, advierte que los resultados no son robustos debido a las fuertes variaciones de los flujos de IED durante el periodo de análisis, impulsados por la percepción de una mayor estabilidad macroeconómica, jurídica y de seguridad.

En algunos trabajos se han logrado establecer resultados como los anteriores utilizando diferentes técnicas econométricas. Gaviria y Gutiérrez (1993), en una investigación hecha para diez países receptores de IED en Latinoamérica durante los años 1965-1990, detectan una relación positiva entre la IED y el CE.Resaltan a su vez que la relación causal va desde la IED al CE.Concluyen lo anterior mediante la metodología de panel con efectos aleatorios, lo cual permite la inclusión de variables que son constantes en el tiempo.

Al contrario de las investigaciones anteriores, donde se demuestra una relación positiva, existen estudios que plantean que esta relación es negativa para las variables analizadas. Algunos autores enfatizan que los efectos negativos se presentan debido a que en los países receptores de IED estos flujos fueron destinados específicamente a un solo sector de la economía, el primario. Este sector se caracteriza por su bajo nivel de capital humano. En este orden de ideas, Alfaro (2003), mediante un modelo de regresión de sección transversal, detectó que la IED se relaciona negativamente con el CE en 47 países en desarrollo. Según la autora, lo anterior es ocasionado por la concentración de IED en los sectores primarios y de servicios, siendo el primero el de mayor recepción en la mayoría de los países en vía de desarrollo.

Por su parte, Adams (2009) investigó bajo qué condiciones la IED afecta positiva o negativamente el CE de los países en desarrollo, haciendo énfasis en los países africanos. Para tal fin empleó datos de panel para 42 países en el periodo 1990-2003, encontrando que a pesar del incremento en los flujos de IED durante estos años el impacto generado en el producto interno bruto fue negativo. Esta situación la explica el hecho de que la IED que recibieron los países de áfrica se dirigió principalmente al sector primario, en contraste con los países de Asia, donde las inversiones se destinaron al sector secundario, que diversifica la base exportadora y estimula el crecimiento de la economía.

Por último, en los trabajos que determinaron una relación bidireccional entre estas variables encontramos el realizado por Samad (2009), quien por medio de la prueba de causalidad de Granger, la técnica de cointegracion, y el modelo de corrección de errores (ECM) buscó establecer la relación de causalidad entre la IED y el CE para una muestra de 19 países en vía de desarrollo de América Latina y Asia Suroriental. Obtuvo una relación causal bidireccional en países como Bolivia, Colombia, India, Tailandia y Pakistán; en otros casos se observa que la IED causa EC y en otros es lo contrario.

Del mismo modo, Prakash (2009) indagó la presencia de una relación causal entre la IED y el CE durante el periodo entre 1970 y 2007 para el caso de cinco países de la Asociación de Naciones del Sudeste Asiático (Singapur, Malasia, Tailandia, Indonesia y Filipinas). Los resultados obtenidos por medio de la prueba de causalidad de Granger, analizando los países a nivel de panel e individual, le permitieron corroborar la presencia de una relación bidireccional a nivel grupal e individual, excepto en Malasia donde no hay relación. Por consiguiente, es claro que en estos países una política que favorezca mayores flujos de IED repercute en un mayor nivel de CE.Asimismo, un alto nivel de CE genera mayor atracción de IED.

2. MARCO TEÓRICO

El estudio de la relación entre la Inversión Extranjera Directa (IED) y el Crecimiento Económico (CE) se encuentra cimentado en diversas teorías, que abarcan la relación entre las variables a través del análisis de impactos y sus determinantes.

Impactos

Para determinar la relación entre la IED y el CE se tendrá en cuenta el marco de análisis con base en el modelo de crecimiento neoclásico y la teoría del crecimiento endógeno.

Modelo de crecimiento neoclásico

Desde el siglo XXla economía neoclásica ha buscado establecer los determinantes del crecimiento económico. Fue Solow (1956) quien estableció el punto de partida para la teoría neoclásica al afirmar que la acumulación de capital fijo y el progreso tecnológico son las bases para impulsar el CE (Ronderos, 2010).

Los modelos neoclásicos asumen que la IED no afecta al CE en el largo plazo debido al marco de competencia perfecta, retornos constantes a escala y productividad marginal decreciente. Sus supuestos establecen que los aumentos exógenos de la IED solo impactan positivamente el capital per cápita de manera temporal, dados los retornos decrecientes. Por lo tanto el CE en el largo plazo solo se puede afectar modificando dos factores exógenos: (i) la tecnología y (ii) el trabajo (Herranz, Barraza & Legato, 2009).

Teoría del crecimiento endógeno1

A mediados de la década de los ochenta, Paul Romer (1986) y Roberts Lucas (1988) reactivaron el estudio sobre el CE.Su aporte consiste en afirmar que la tasa de crecimiento en el largo plazo pude ser positiva sin tener en cuenta el supuesto a priori de crecimiento tecnológico exógeno, dando lugar a lo que se conoce como teoría del crecimiento endógeno.

Sus contribuciones fomentaron el debate por el tema incentivando nuevos aportes teóricos y empíricos, entre los que se destacan la eliminación del supuesto de rendimientos constantes en la función de producción, la mayor amplitud del concepto de capital al abarcar el humano y público, y por último el conocimiento que se adquiere por medio del learning by doing (Bengoa, 2000).

Esta nueva teoría indica que la IED impacta positivamente el CE de forma directa mediante la formación de capital y el desarrollo de recursos humanos. Concretamente, el incremento del acervo de capital se origina porque la IED estimula la participación de la inversión total en el PIB, convirtiéndose en una fuente de expansión de la capacidad productiva de los países receptores.

Asimismo los impactos de la IED sobre el CE se originan a través de las externalidades, siendo estas las transferencias de tecnologías y los spillovers. La IED facilita la transmisión de tecnologías y know-how2desde países desarrollados hacia aquellos en vía de desarrollo, generando un aumento de la productividad de todas las firmas y afectando positivamente a la economía en su conjunto; este canal es fundamental por sus implicaciones en el largo plazo (Romer, 1993).

Determinantes

Uno de los aspectos principales en el estudio de la IED es conocer qué motiva a una empresa a establecerse en el exterior. Esto es explicado mediante el análisis de los determinantes de la IED que esboza la teoría ecléctica y que están correlacionados con el CE del país receptor.

La IED y la teoría neoclásica

El análisis de la IED se inicia en una aplicación directa del modelo Heckscher-Ohlin3; este se refiere a la orientación del comercio internacional de acuerdo a las diversas asignaciones que tienen los países en los factores primarios de la producción.

La IED se incluye en este modelo mediante la siguiente tesis: al tener el capital perfecta movilidad a nivel internacional, la IED refleja un movimiento de este factor que se desplaza del país rico al pobre, impulsados por los beneficios mayores que ofrece la economía receptora.

Se cuestionó este modelo al considerarlo insuficiente por irregularidades empíricas, en el sentido que no explicaba de manera consistente la importancia de la inversión extranjera, el comercio inter industrial y el incremento de los servicios. En síntesis, el planteamiento neoclásico presentó deficiencias para explicar de forma más consistente la IED (Twomey, 1993).

La IED en el marco de competencia imperfecta

Ante las deficiencias de la teoría neoclásica surgen planteamientos teóricos que buscan darle un nuevo enfoque al estudio de la IED.Dichos planteamientos excluyen el marco de referencia que emplea el enfoque neoclásico de competencia perfecta, debido a que la IED no puede considerarse como una forma cualquiera de transferencia de capital al extranjero, sino que más bien se trata de una manera particular de canalizar el capital hacia otras economías (Lobejón, 2001).

El primer avance lo formuló Stephen Hymer en su obra publicada en 1976, donde explica la IED incorporando el planteamiento clásico de Coase (1937) y el de Williamson (1975) en lo referente al concepto de internalización. Este, en su sentido más amplio, se refiere a cómo determinadas operaciones que se llevan a cabo mediante el mercado, acarrean importantes costos de transacción que pueden evitarse si las empresas internalizan sus operaciones, es decir, si las integran en la propia firma.

La teoría ecléctica

Este enfoque tiene sus bases en la teoría neoclásica y toma dos corrientes: una que se refiere a la teoría ortodoxa del comercio internacional y la otra al movimiento internacional de factores.

Estas teorías presentan similitudes en algunas de las variables que explican la inversión y el comercio. Posteriormente a sus modelos fueron incorporados las tecnologías y el conocimiento, junto con la presencia de imperfecciones en los mercados y nuevas variables en común. Dichas teorías son integradas al planteamiento de Hymer (1976) por John Dunning (1977, 1979, 1988) en lo que se conoce como la teoría ecléctica, ya que agrupa posiciones de otras teorías que se habían trabajado por separado como elementos determinantes de la IED (Martínez, 1996).

La teoría ecléctica afirma que se propiciará la IED si hay ventajas en materia de propiedad y ubicación para que una empresa se instale en el extranjero. Estas ventajas se obtienen a través de la internalización de la producción que se da por la IED.Debido a las consideraciones de propiedad (ownership), ubicación (location) e internalización (internalization) también se le conoce como la teoría OLI. Las ventajas de propiedad se refieren a las patentes, técnicas de producción o administración y principalmente a la existencia de economías de escala; lo anterior se considera como específico de la empresa. Por su parte, las ventajas de ubicación se relacionan con la economía receptora de IED, que incluyen la disponibilidad de recursos, infraestructura, salarios, grado de apertura comercial y capital humano disponible, entre otras. Por último, la internalización, explicada anteriormente en esta sección (Twomey, 1993).

3. RESEÑA HISTÓRICA

La presente sección describe los hechos más destacados de la Inversión Extranjera Directa (IED) y el Crecimiento Económico (CE) en los países objetos de análisis entre los años de 1980 - 2010.

Como eventos a resaltar en la década del 80 se encuentran la crisis de la deuda y el modelo proteccionista adoptado por varios países de la región. Durante la década del 90 sobresalen los procesos de apertura y liberalización a los regímenes de IED, como también el incipiente crecimiento económico producto de las crisis financieras.

Por último, en la primera década del siglo XXI se destaca la consolidación de la región como receptora de grandes flujos de IED, el notable CE de países como Brasil, Chile, Colombia y Perú y la crisis financiera de 2008 en Estados Unidos (Ocampo, 2009).

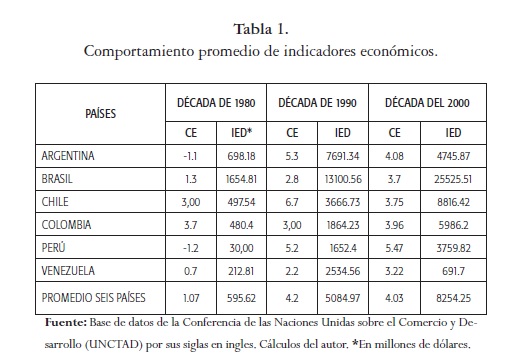

Esta contextualización histórica permitirá interpretar los resultados econométricos a nivel agregado, como región, y a nivel individual, para cada país. En la tabla 1 se resume el comportamiento promedio de las variables en cuestión para las décadas de 1980, 1990 y 2000.

Década de 1980

El incremento en la recepción de capital extranjero, al igual que los aumentos de los déficits de cuenta corriente en las balanzas de pagos de la región, originan la crisis de la deuda cuando los países incumplen con el pago de sus obligaciones4, lo que ocasiona fuertes ajustes macroeconómicos, producto del alza en las tasas de interés a nivel internacional (Uribe, 2010).

En el periodo pre-crisis (1977-1981) la región recibía el 11.7% del total de IED mundial y el 47.6% del total ingresado a los países en vía de desarrollo. Sin embargo, en la pos-crisis, específicamente en 1983, estas cifras caen al 5.7% y 23.7% respectivamente. Adicionalmente, el crecimiento anual de la IED entre los años 1980-1986 fue del 6.3%, inferior al 21% registrado entre 1986-1994 (Bittencourt & Domingo, 1996).

De igual modo, el CE en estos países de América del Sur también se vio influenciado negativamente por este mismo suceso, tanto así que a la década del 80 se le conoce como "La Década Perdida", por el estancamiento del Producto Interno Bruto (PIB), el aumento del desempleo y de la inflación (Moreno, 2008).

Se destaca que en dicha década el PIB de Argentina tuvo una variación promedio de -1.1%, el de Perú de -1.2% y el de Venezuela de 0.7%. Mientras que países como Brasil, Chile y Colombia crecieron a una tasa anual promedio de 1.3%, 3.0% y 3.7% respectivamente (CEPAL, 1996).

La mayoría de los países adoptaron modelos proteccionistas y de sustitución de importaciones para buscar un crecimiento económico soportado en el mercado doméstico, dejando en un segundo plano las relaciones comerciales y los incentivos para la IED.

Década de 1990

Esta década inicia con la consolidación del pensamiento neoliberal5en la economía mundial. Además, producto del pobre desempeño económico de la anterior década, los países de Latinoamérica optan por adherirse al Consenso de Washington6, que promulgaba la liberación del comercio.

Los cambios legislativos en lo concerniente al comercio exterior, los procesos de globalización y la privatización de empresas del sector público, predominaron en los primeros años de esta década. Entre 1993-1999 la IED dirigida a la región crece 30% anual, en contraste con el periodo previo entre los años 1980-1993, donde creció a una tasa menor del 2% anual (Montoya & Vélez, 2007).

El crecimiento económico en los países analizados se recuperó y alcanzó los niveles previos a la crisis económica de los años 80, alcanzando tasas anuales de 5.3% para Argentina, de 2.8% en Brasil, de 7.0% en Chile, 3.0% en Colombia, 5.2% en Perú y de 2.2% en Venezuela (CEPAL, 2000).

No obstante, como era de esperar, cada vez que ocurrió una crisis económica de carácter global los países en cuestión también se vieron afectados. Ejemplo de lo anterior fue la crisis del Sudeste Asiático7ocurrida en 1997, que para el caso colombiano significó el estallido de la burbuja especulativa en el mercado hipotecario.

Lo anterior sumergió a la economía colombiana en su primera crisis después de 68 años consecutivos de crecimiento (CEPAL 2001).

Primera década del siglo XXI

Las consecuencias de la crisis asiática y rusa de 1997-1998 se sintieron a principios de la presente década en los mercados financieros internacionales -que no se habían recuperado- y en la desaceleración del crecimiento económico mundial encabezado por Estados Unidos, Europa y los países Asiáticos (CEPAL, 2001).

Durante esta década los países de América Latina se consolidaron como receptores de IED, proceso que habían iniciado la década anterior. De acuerdo a Uribe (2009), lo anterior se evidencia en que entre los primeros 8 años de la década la región recibió el equivalente de 66% de la IED que había entrado en los últimos 29 años. Los mayores receptores en la década fueron Brasil, Chile y Colombia, que junto a México concentraron el 80% de la IED de la región para el año 2007 (CEPAL, 2007).

En 2008 los flujos de IED marcaron récord en la región, llegando a 128.301 millones de dólares; cabe destacar que la economía mundial estaba en medio de una fuerte crisis financiera (CEPAL, 2008). Durante el siguiente año, 2009, se comenzaron a sentir las consecuencias de la crisis con la reducción en la llegada de IED (hasta los U$ 76.687 millones), representando solo el 42% del 2008. Los países más afectados fueron Argentina, con una disminución del 50%, Brasil con 42%, Chile con 16%, Colombia 32% y Perú 31% (CEPAL, 2009).

Esta reducción fue temporal, puesto que en 2010 la región se convirtió nuevamente en el mayor receptor de IED a nivel mundial, con una histórica cifra de 113.000 millones de dólares (CEPAL, 2010).

Por otra parte, esta fue una década de notable crecimiento económico. A pesar de haber sentido de manera temporal el embate de la crisis internacional, los países objeto de estudio lograron cerrar la década con buenas cifras de crecimiento. Para el año 2010 la recuperación en los productos fue notoria en Argentina con CE de 9.2%, Brasil registró 7.5%, Chile 5.2%, Colombia 4.3% y Perú 8.8% (CEPAL, 2010).

4. DATOS Y PROCEDIMIENTO METODOLÓGICO

Se utilizó la base de datos de la Conferencia de las Naciones Unidas sobre Comercio y Desarrollo (UNCTAD, por sus siglas en inglés); por la confiabilidad de los datos y porque garantiza comparabilidad entre países.

Se tomaron como variables los flujos de Inversión Extranjera Directa (IED) y el Producto Interno Bruto per cápita (PIB pc)8, ambas con periodicidad anual y en millones de dólares estadounidenses a precios corrientes, para Argentina, Brasil, Colombia, Chile, Perú y Venezuela durante el periodo de 1980-2010.

Con el fin de alcanzar los objetivos propuestos en la investigación se aplicó la prueba de causalidad de Granger, para determinar la relación causal entre las variables, esto con base en la estimación de un modelo de vectores autorregresivos (VAR).

A continuación se describe brevemente cada parte de la metodología.

Vectores Autorregresivos (VAR)

Un VAR es un sistema de ecuaciones simultáneas donde cada una de las variables se explica por sus propios rezagos y los del resto de variables del sistema, todas las variables son consideradas endógenas (Sims, 1980).

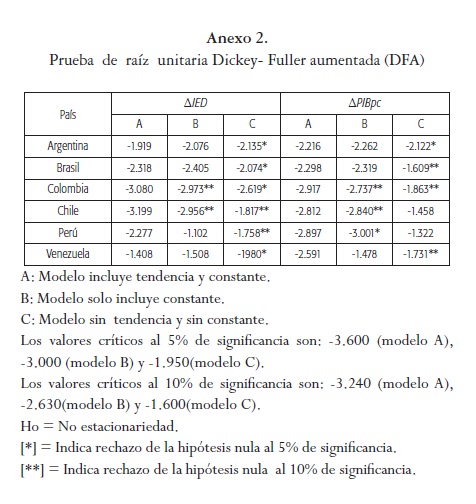

El primer paso para llevar a cabo la estimación del modelo VAR es evidenciar que las series de tiempo no tengan presencia de raíz unitaria, es decir que sean estacionarias I(0) para evitar resultados espurios o sin sentido (Wooldrige, 2009). Para comprobar la estacionariedad de las variables se aplicó la prueba de raíz unitaria de Dickey-Fuller aumentada (DFA).

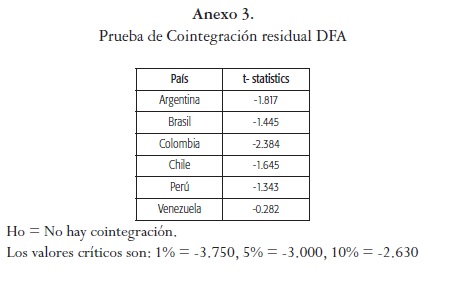

Cuando las series de tiempo se convierten en estacionarias al ser diferenciadas una vez o integradas de orden uno I(1), el segundo paso consiste en examinar si las series están cointegradas9, para determinar esto se emplea la prueba residual DFA, la cual se basa en el test de Engle-Granger (1987), y se utiliza para contrastar la hipótesis de cointegración de un modelo econométrico causal. Para elegir el orden del rezago en el modelo VAR a estimar, se tomará como base el número de rezago que minimice los criterios de información de Akaike (AIC) y el de Schwarz (SC).

Los antecedentes de los modelos VAR se encuentran en la prueba de causalidad de Granger (1969) (Guzmán & Alba, 2008). Este modelo sirve para los propósitos de la investigación, en la que se busca conocer cuál fue la relación entre la IED y el CE en los países de la muestra, porque establecerá cuál es el número óptimo de rezagos a incluir en la prueba de causalidad de Granger, la cual requiere que las series de tiempo sean estacionarias. Es importante señalar que un modelo VAR no impone una dirección de causalidad entre las variables a priori.

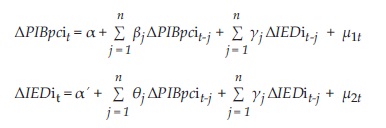

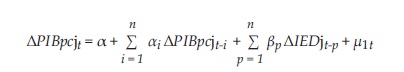

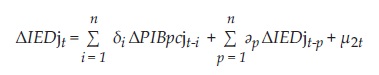

Las ecuaciones a estimar son las tasas de crecimiento de las variables mencionadas.

Estas ecuaciones endógenas indican que el ΔPIBpcactual de cada país i (Argentina, Brasil, Colombia, Chile, Perú y Venezuela) está en función de sus rezagos y de los rezagos de su ΔIED. Asimismo, la ΔIED actual de cada país itestá en función de su ΔPIBpcy de los rezagos de ella misma. Las μrepresentan los términos de error estocástico llamados impulsos-respuesta.

La metodología VAR presenta algunas limitaciones, por ejemplo, debido a que las herramientas de simulación (funciones impulso respuesta y la descomposición de la varianza del error de predicción) son atemporales y además dependen del ordenamiento de las variables, se producirán resultados distintos con diferentes tipos de ordenaciones (Stock & Watson, 2001).

Prueba de causalidad de Granger

Para poder utilizar la prueba de causalidad de Granger se requiere definir previamente cuál es el número de rezagos en las variables a incorporar en el modelo, esto se resuelve al desarrollar un modelo VAR (Wooldrige, 2009). En síntesis, al encontrar el orden de integración, establecer la prueba de cointegración y determinar el número óptimo de rezagos, se procede a aplicar la prueba de causalidad de Granger (Gujarati, 2004).

Esta prueba fue desarrollada por el premio Nobel de Economía (2003) Clive W. J. Granger, formalizada en el año 1969 en un artículo escrito para la revista Econométrica. El objetivo teórico de la prueba es determinar si una variable X causa a otra variable Y. El procedimiento que se utiliza es el siguiente: especificada la variable X y la variable Y, se realiza la regresión de la variable endógena Yt

Alvaro José Anaya Mendoza

sobre su propio pasado, es decir Yt-1, Yt-2, Yt-3, sobre la variable Xty una serie de valores retrasados de la misma, es decir Xt1, Xt2, XT3, etc. Una vez realizada dicha regresión, se determina si resulta más fácil predecir el futuro de la variable Y con este instrumento de lo que resultaría estimando exclusivamente en función de su pasado sin conocer su relación con X.

En conclusión, se analiza si la variable X actual y pasada aporta información valiosa para explicar el futuro de Y (se dice en ese caso que X es causa Granger de Y) (Gujarati, 2004). Un aspecto importante que permite la aplicación de esta prueba es conocer la dirección de la relación de causalidad entre las variables; se puede presentar la causalidad unidireccional de X hacia Y, de igual forma la causalidad unidireccional de Y hacia X, por otra parte se puede dar una causalidad bidireccional o bilateral entre estas y por último debe haber independencia cuando los conjuntos de coeficientes de X y Y no son estadísticamente significativos en ambas regresiones. La hipótesis que se contrasta es que los coeficientes de las regresiones de Y sobre X y de igual forma los de X sobre Y son nulos para la variable de apoyo, es decir, la variable X no aporta información para explicar a Y, o bien Y no aporta información para explicar X. Para probar esta hipótesis se aplica la prueba de Wald. Dicha prueba implica la determinación en el orden de integración de las series por medio de pruebas de raíces unitarias y el número óptimo de rezagos del modelo VAR utilizando algún criterio de información, en este caso el de (AIC) y el de (SC). La aplicación de la prueba de causalidad de Granger permitirá detectar y establecer la naturaleza de la causalidad, es decir la dirección de la relación entre la inversión extranjera directa y el crecimiento económico en los países objetos de estudio.

Se estimaron las siguientes regresiones en tasas de crecimientos sobre las variables mencionadas.

Estas ecuaciones postulan que el ΔPIBpcactual de cada país jt (Argentina, Brasil, Colombia, Chile, Perú y Venezuela) se encuentra relacionado con los valores pasados del mismo, al igual que con los valores pasados de su ΔIED. Igualmente que la ΔIED actual de los países está relacionada con sus valores pasados y con los valores pasados de su APIBpc. Los términos μ1t μ2t y son las perturbaciones y no están correlacionados.

El test de causalidad de Granger tiene sus limitaciones; una de estas es que solo funciona para dos variables, en caso de existir una tercera la validez del modelo se desmonta. Para suplir esta limitante el premio Nobel de Economía (2011) Christopher Sims desarrolló un método de modelización con series temporales en 1980, conocido como modelo VAR, que permite extrapolar la causalidad de Granger a modelos multivariantes. Otra limitación es que es una prueba muy sensible a la longitud del rezago trabajado en el modelo (Gujarati, 2004).

5. RESULTADOS

Prueba de causalidad de Granger

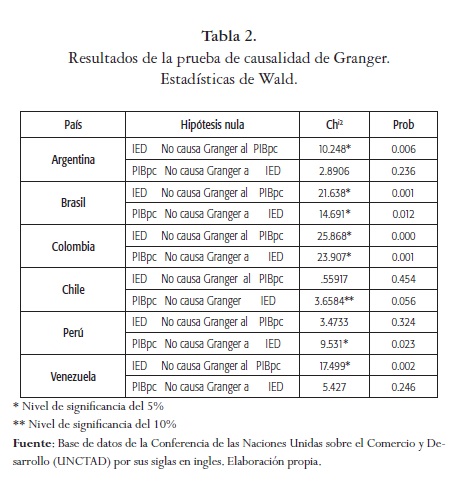

Por medio de la estimación de los modelos VAR se aplica la prueba de causalidad de Granger para determinar la relación causal entre la IED y el CE en el periodo objeto de análisis. Los resultados de la prueba se exponen en la siguiente tabla.

En Argentina se da una relación de causalidad entre la IED y el PIB pc para el periodo observado, la causalidad va de la IED al PIB pc indicando una relación unidireccional. Por lo tanto, la hipótesis nula de que la IED no causa al PIB pc se rechaza al nivel de significancia del 5%. A partir de este resultado se concluye que

la afluencia de IED hacia Argentina ha causado un impacto positivo sobre el crecimiento económico (CE), medido este por el PIB pc. La relación causal positiva implica que estimular la recepción de mayores flujos de IED se traduce en mayor CE.

Este resultado concuerda con el análisis realizado en la reseña histórica (ver sección 3), donde se encuentra que para Argentina el mayor nivel de CE promedio se dio en la década del 90 donde coincide con el mayor nivel de flujos de IED.El resultado de causalidad unidireccional de IED a CE también fue reportado por Samad (2009), quien utilizó el método de Engle-Granger para examinar otro periodo de tiempo (ver revisión de la literatura).

En Brasil se evidencia una relación bidireccional entre las variables en el periodo estudiado, lo que indica una retroalimentación de las mismas. La hipótesis nula de no causalidad Granger bidireccional se rechaza al nivel de significancia del 5%. Los flujos de IED provocaron un mayor nivel de CE, asimismo, un alto nivel de este causó la recepción de mayores flujos de IED.

Se destaca que Brasil ha sido el país de la región con el mayor nivel de recepción de flujos de IED, principalmente durante la primera década del siglo XXI, como se manifiesta en la sección 3. Igualmente, el CE ha mostrado tasas más altas y estables a partir de la última década, consolidando a esta nación como una de las principales economías emergentes del mundo. Por lo anterior se establece que los efectos de una variable sobre la otra son significativamente positivos.

El resultado de la prueba para Colombia revela que se dio una relación de causalidad bidireccional similar a la de Brasil. La hipótesis nula de no causalidad Granger bidireccional es rechazada al nivel de significancia del 5%. Por consiguiente, la política diseñada para favorecer mayores flujos de IED emprendida por las autoridades a principios de la década del 90, logró posicionar a Colombia, Brasil y Chile como los mayores receptores de la región en la primera década del siglo XXI, causando un efecto positivo sobre el CE, que a su vez alcanzó la mayor tasa de crecimiento promedio de las últimas tres décadas.

La hipótesis nula de que el PIB pc no causa Granger a IED es rechazada en el nivel de significancia del 10% para Chile. El resultado es aceptar que se da una relación causal positiva entre las variables durante el tiempo de estudio y hay que anotar que la dirección de la relación va desde el PIB pc a la IED, es decir unidireccionalmente.

Chile sorprende por los buenos resultados obtenidos en materia de estabilidad y CE en la región, e igualmente se destaca por ser un país que promueve la atracción de IED; después de Brasil es el mayor receptor de estos flujos en la región, como se aprecia en la tabla 1.

Con base en lo anterior se comprueba que el CE repercutió de manera positiva en la atracción de más IED.

En Perú se obtiene un resultado similar al de Chile. La hipótesis nula de que el PIB pc no causa Granger a IED se rechaza al nivel de significancia del 5%. Lo anterior demuestra que el CE de Perú atrajo la recepción de mayores flujos de IED.Para el periodo de análisis, este país alcanzó el mejor promedio de CE de la región en la última década (ver tabla 1), además, se pude apreciar que los flujos de IED en la primera década del siglo XXI se duplicaron con respecto a la década anterior, confirmando la existencia de una significativa relación positiva entre las variables.

Por último, la IED estimula al PIB pc en la nación Venezolana, esto se concluye cuando se rechaza la hipótesis nula de que la IED no causa Granger al PIB pc en el nivel de significancia del 5%. Sin embargo, este resultado no concuerda con la política del gobierno Venezolano emprendida a mediados de la primera década del siglo XXI, que no favorece la llegada de IED.Es necesario resaltar que la economía de Venezuela se basa en la producción y exportación de petróleo y que esta industria ha contado en décadas anteriores con importante participación de inversionistas extranjeros para su operación. En la década del 90, los flujos de IED hacia Venezuela eran superiores a los de Colombia y Perú.

6. CONCLUSIONES

El objetivo del presente trabajo fue determinar si existió una relación causal que tradujo la IED en CE, y a su vez si esta dinámica estimuló la recepción de nueva IED para el caso de seis países de América latina (Argentina, Brasil, Colombia, Chile, Perú y Venezuela), en el periodo 1980-2010. La principal conclusión es que se confirmó que sí concurrió tal relación, como lo indica la prueba de causalidad de Granger, previa estimación de un modelo VAR. Asimismo, se logró establecer la dirección de la causalidad entre estas variables para cada una de las naciones objeto de estudio.

Los resultados que arroja la aplicación de la prueba de causalidad de Granger demuestran que la relación es unidireccional en Chile y Perú y que esta va desde el CE a la IED, lo que señala que mayores tasas de CE atrajeron más flujos de IED.En Argentina y Venezuela la relación va desde la IED al CE; esto implica que el CE que experimentaron estas naciones para el periodo objeto de análisis tiene relación con la afluencia de IED.En el caso de Brasil y Colombia se observó una relación bidireccional, es decir que un alto nivel de IED en estos países generó un mayor nivel de CE, y que tasas más altas de CE causaron una mayor atracción de flujos de IED.

Los hallazgos obtenidos concuerdan con las teorías expuestas en el marco teórico que soportan la relación entre las variables en este trabajo. Los impactos positivos de la IED sobre el CE se fundamentan en la teoría del crecimiento endógeno. En aquellos países donde se dio esta situación se lograron asimilar las transferencias de conocimientos y tecnologías al contar con un nivel adecuado de capital humano. Las cifras respaldan el planteamiento anterior en Argentina, Brasil, Colombia y Venezuela. También se observa que los incrementos de IED van acompañados de mayor CE promedio. Borensztein, De Gregorio y Lee (1998), han encontrado resultados similares para otra muestra de países durante el periodo 1970-1989; igualmente, Reina (2007) demuestra el impacto positivo para Colombia.

La atracción de mayores flujos de IED por parte de CE es indicador de que el país receptor posee unas características especiales, como lo denota la teoría ecléctica. Dichas características se refieren a los determinantes de la IED; específicamente se trata de las ventajas de propiedad, localización e internalización. Las condiciones que ofrecen Chile y Perú en materia de estabilidad y CE sobresalen en la región, lo anterior avalado por las cifras.

La IED contribuye a que haya mayores tasas de CE debido a los efectos positivos que ocasiona en este, por lo anterior es importante atraer mayor cantidad de IED, pero al mismo tiempo se requiere que el país receptor tenga unas características que permitan magnificar dichos efectos. En síntesis, los impactos positivos de la IED que promulga la teoría del crecimiento endógeno se deben complementar con los determinantes señalados por la teoría ecléctica.

Este trabajo aporta evidencia empírica de una relación causal entre variables que contribuye al debate actual sobre cuál es la relación que existe entre la IED y el CE, e indica además la dirección de esta relación para una muestra de países con distintas características que han afrontado cambios importantes a lo largo de las ú tres décadas. Con el fin de contribuir más al conocimiento existente de la controvertida relación entre las variables, puede ser importante determinar en futuras investigaciones los impactos que se puedan presentar al darse intercambios de flujos de IED solo entre estos países.

Pie de pagina

1 Específicamente esta teoría se articula sobre tres puntos: i) el cambio tecnológico se plantea como el factor clave del crecimiento, ii) el capital humano es esencial en la producción del conocimiento técnico, y iii) los sectores que están relacionados con la creación de conocimientos se caracterizan por la presencia de situaciones no competitivas (Argandoña, Gámez & Mochón, 1997).

2 Son los conocimientos que desarrolla una empresa o economía como consecuencia de la experiencia y el aprendizaje adquiridos.

3 El argumento de que las diversas asignaciones en los recursos son el principal determinante de los patrones del comercio no tiene respaldo empírico. Por otra parte, las diferencias en tecnologías desempeñan un papel fundamental, como lo sugiere el modelo ricardiano (Krugman & Obstfeld, 1999). El modelo Heckscher-Ohlin recibió aportes del economista Paul Samuelson y se constituyó en el paradigma sobre comercio internacional durante más de medio siglo (Lobejón, 2001).

4 México fue el primer país en suspender el pago de sus obligaciones en 1982, evento que se trasladó al resto de economías de la región, donde los países debieron renegociar sus deudas (Moreno, 2008).

5 Se caracteriza por dar una mayor participación a los agentes privados en el aparato económico de las naciones, en un contexto de mercados libres y libertad de comercio donde el Estado cumple un papel de regulador de las actividades económicas (Harvey, 2005).

6 Los tres ejes fundamentales del Consenso de Washington durante los años 80 y 90 se refieren a la austeridad fiscal, las privatizaciones y la liberación de los mercados (Stiglitz, 2002).

7 La crisis económica del Sudeste Asiático se inició en Tailandia a mediados de 1997. Posteriormente afectó a Indonesia, Corea del Sur y Malasia (Lozano, Alba & Ramos, 2012).

8 Se utilizó el Producto Interno Bruto per cápita (PIB pc) como medida de aproximación al crecimiento económico.

9 En términos económicos dos variables serán cointegradas si hay relación de largo plazo o de equilibrio entre ambas (Pérez, 2006).

Referencias

Abello, N. (2010). Relación entre inversión extranjera directa y crecimiento económico en Argentina 1970-2008, En facultad de Ciencias Económicas, Universidad Nacional de Rio Cuarto, Córdoba/Argentina. [ Links ]

Alfaro, L. (2003). Foreign Direct Investment and Growth: Does the Sector Matter?Boston, MA: Harvard Business School, Mimeo. [ Links ]

Adams, S. (2009). Foreign Direct investment, domestic investment, and economic growth in Sub-Saharan Africa, Journal of Policy Modeling, 31, 939-949. [ Links ]

Argandoña, A., Gámez, C. & Mochón, F. (1997). Macroeconomía Avanzada II: Fluctuaciones cíclicas y crecimiento económico. Madrid: McGraw-Hill. [ Links ]

Bengoa, M. (2000). Inversión directa extranjera y crecimiento económico: una aplicación empírica con datos de panel en países en desarrollo.Anales de Economía aplicada, XIV. [ Links ]

Bittencourt, G. & Domingo, R. (1996). Inversión extranjera directa en América Latina: tendencia y determinantes, Documento de trabajo, 06/96, Universidad de la República. Uruguay. [ Links ]

Borensztein, E., De Gregorio, J. & Lee, J-W. (1998). How does foreign direct investment affect economic growth?. Journal of International Economics, 45, 115-135. [ Links ]

Bornschier, V., Chase-Dunn, C. & Rubinson, R. (1978). Cross- National of the effects of foreing investment and Aid on economic growth and inequality: A survey of findings and reanalysis, American Journal of Sociology, 84 (3). 651-683. [ Links ]

Borensztein, E., De Gregorio, J. & Lee, J. W. (1995). How Does Foreign Direct Investment Affect Economic Growth?, NBER Working Paper, 5057. [ Links ]

(UNCTAD Statistics). Conferencia de las Naciones Unidas sobre Comercio y Desarrollo. Manual de estadísticas en línea. [ Links ]

CEPAL (1996). "La inversión extranjera directa en América Latina y el Caribe 1995". Disponible en: http://www.CEPAL.org/publicaciones/informesanuales/lainversionextranjeradirecta [ Links ]

CEPAL (2000). La inversión extranjera directa en América Latina y el Caribe 1999. Disponible en: http://www.CEPAL.org/publicaciones/informesanuales/lainversionextranjeradirecta [ Links ]

CEPAL (2001). La inversión extranjera directa en América Latina y el Caribe 2000. Disponible en: http://www.CEPAL.org/publicaciones/informesanuales/lainversionextranjeradirecta [ Links ]

CEPAL (2007). La inversión extranjera directa en América Latina y el Caribe 2006. Disponible en: http://www.CEPAL.org/publicaciones/informesanuales/lainversionextranjeradirecta [ Links ]

CEPAL (2008). La inversión extranjera directa en América Latina y el Caribe 2007. Disponible en: http://www.CEPAL.org/publicaciones/informesanuales/lainversionextranjeradirecta [ Links ]

CEPAL (2009). La inversión extranjera directa en América Latina y el Caribe 2008. Disponible en: http://www.CEPAL.org/publicaciones/informesanuales/lainversionextranjeradirecta [ Links ]

CEPAL (2010). La inversión extranjera directa en América Latina y el Caribe 2009. Disponible en: http://www.CEPAL.org/publicaciones/informesanuales/lainversionextranjeradirecta [ Links ]

Clavijo, S. (1989). Macroeconometria de una economía pequeña y abierta usando análisis de vectores autorregresivos, Revista Desarrollo y Sociedad, 23. [ Links ]

Egbo,P., Onwumere, J. & Chigozie, G. (2011). Foreign Direct Investment and Economic Growth in Nigeria: A Granger causality analysis. International Journal of Current Research, 3. (11), 225-232. [ Links ]

Gaviria, A. & Gutiérrez, J. (1993). Inversión extranjera y Crecimiento económico. Archivos de Macroeconomía, 022, Bogotá: Departamento Nacional de Planeación. [ Links ]

Gujarati, D. (2004). Econometría (4ta. ed.). México D.F.: McGraw-Hill. [ Links ]

Guzmán, M. & Alba, P. (2008). El modelo VAR y sus principales problemas. Panorama Económico, 3. (6), 95-117. [ Links ]

Harvey, D. (2005). Breve historia del Neoliberalismo. Madrid: Akal. [ Links ]

Herranz, A., Barraza, S. & Legato, A. (2009). Foreign Direct investment and growth in Latin America. Información tecnológica, 20 (6), 115-124. [ Links ]

Judge, G. et al. (1985). The theory and practice of Econometrics. Wiley. [ Links ]

Krugman, P. & Obstfeld, M. (1999). Economía internacional. Teoría y política (4ta.ed.). Madrid: McGraw-Hill. [ Links ]

Lobejón, L. (2001). El comercio internacional. Madrid: Akal. [ Links ]

Lozano, I., Alba, L. & Ramos, J. (2012). Flujos de capital y política fiscal en las economías emergentes de América Latina. Borradores de Economía, 702, Bogotá: Banco de la República. [ Links ]

Martínez, A. (1996). La inversión extranjera directa y otras formas de financiamiento externo. Bogotá: Facultad de Ciencias Económicas, Universidad Nacional de Colombia. [ Links ]

Montoya, C. & Velez, M. (2007). La economía política en la inversión extranjera en América latina 1995-2004. Caso Brasil, Colombia, Chile y Venezuela. Revista Ciencias Estratégicas, 15 (17), 19-38. Medellín: Universidad Pontificia Bolivariana. [ Links ]

Moreno, N. (2008). El patrón de los flujos de inversión extranjera directa en los países de América Latina (1991-2005). Pensamiento y Gestión, 24. Barranquilla: Universidad del Norte. [ Links ]

Morales, L., Guerrero, O. & López, M. (2009). Una evaluación de las políticas promocionales de inversión extranjera directa en América Latina. Lecturas de Economía, 71, 141-168. Medellín: Universidad de Antioquia. [ Links ]

Ocampo, J. (2009). Impactos de la crisis financiera mundial sobre América Latina. Revista de la CEPAL, 97. [ Links ]

Perez, C. (2006). Econometría de las series temporales. Madrid: Pearson-Prentice Hall. [ Links ]

Prakash, R. (2009). The FDI- Led- Growth Hypothesis in ASEAN- 5 Countries: Evidence from Cointegrated Panel Analysis. International Journal of Business and Management, 4. (12). [ Links ]

Reina, M. (2007). Impacto de la inversión extranjera en Colombia: situación actual y perspectivas (informe final). Bogotá: Fundación para la educación superior y el Desarrollo, Fedesarrollo. [ Links ]

Romer, P. (1993). Idea gaps and object gaps in economic development. Journal of Monetary Economics, 32 (3), 543-73. [ Links ]

Ronderos, C. (2010). Inversión extranjera y Competitividad. Revista Globalización, Competitividad y Gobernabilidad, 4 (2), Bogotá: Universidad Sergio Arboleda. [ Links ]

Ronderos, C. (2006). El ajedrez del libre comercio. Integración, competitividad y globalización en Colombia y los países Andinos. Bogotá: Universidad Sergio Arboleda. [ Links ]

Samad, A. (2009). Does FDI cause economic growth? Evidence from South-East Asia and Latin America. Woodbury School of Business Working Paper, 1-09, Utah Valley University. [ Links ]

Sims, C. (1980). Macroeconomics and reality. Econométrica, 48, 1-48. [ Links ]

Stiglitz, J. (2002). El malestar en la globalización. Bogotá: Taurus Pensamiento. [ Links ]

Stock, J. & Watson, M. (2001). Vector Autoregressions. The Journal of Economic Perspectives, 15. (4), pp. 101-115. American Economic Association. [ Links ]

Twomey, M. (1993). Las corporaciones multinacionales y el tratado de libre comercio de América del Norte. México D.F.: Fondo de Cultura económica. [ Links ]

Uribe, J. (2010). Flujos de inversiones directas en Colombia. Nota editorial, Bogotá: Banco de la República. [ Links ]

Wooldridge, J. (2009). introducción a la econometría. Un enfoque moderno (4ta. ed.) México D.F.: Cengage Learning. [ Links ]

ANEXO