1. Introducción

La banca online ha ganado aceptación mundial como un nuevo canal que permite el acercamiento entre los bancos y los usuarios. En el contexto colombiano, los usuarios que realizan las operaciones bancarias online ascienden al 79,4% dentro del universo de internautas (Organización de Estados Americanos, 2019). En la venta de servicios suele existir una interacción frecuente entre los consumidores y los proveedores del servicio (Eisingerich & Bell, 2008), por lo que no es de extrañar que una de las partes perciba una pérdida durante la interacción, que en la mayoría de los casos es el usuario. En consecuencia, la respuesta casi inmediata consiste en elevar una queja cuando el servicio no cumple sus expectativas o requerimientos generales de servicio.

Al abordar las expectativas de los consumidores que emergen en dicha interacción, se ha encontrado que el medio online supera los aspectos transaccionales de entrega de productos financieros a los clientes, para dar paso a la satisfacción de los usuarios con el uso de la tecnología y con el uso de los servicios bancarios en sí mismos (Andrade et al., 2021).

Junto a la satisfacción, existen otros aspectos relevantes para el crecimiento del sector bancario como la lealtad y la retención de clientes, ya que los usuarios son voceros de la imagen del banco a través de la difusión de comentarios positivos sobre la entidad (Murthy & Subramanyam, 2021). En contraposición, están los detractores de la marca que utilizan el entorno online para desahogar las experiencias insatisfactorias y las frustraciones vividas con el banco, lo que desencadena en una serie de comentarios y valoraciones negativas hacia la institución financiera (Lappeman et al., 2021).

Los individuos diariamente están expuestos a una plétora de información que emana de varias fuentes y que en oportunidades puede ser contradictoria (Rudolph & Popp, 2007), por consiguiente, los bancos se enfrentan a numerosos desafíos durante los procesos de generación y circulación de información por parte de los usuarios. Uno de esos desafíos consiste en las actitudes que asumen los clientes actuales en relación con mantenerse leales a la entidad financiera.

A partir del anterior contexto, este trabajo responde al reciente llamado de Lappeman et al. (2021), en cuanto al desarrollo de investigaciones que exploren el papel que desempeñan los sentimientos hacia el banco junto con la experiencia del consumidor con el servicio bancario y su influencia en la Resistencia a la Información Negativa (RIN).

El presente estudio profundiza en el comportamiento de respuesta de los clientes bancarios, integrando en un solo modelo las actitudes cognitivas y afectivas que explican la RIN. Esto en atención a que en el contexto bancario la literatura aún es limitada en el abordaje de las razones por las que el cliente, aún en escenarios hostiles, se muestra renuente a aceptar información que afecte el concepto general que tiene del banco (Aaker, Fournier & Brasel, 2004; Eisingerich et al., 2011). Las brechas identificadas en la revisión conducen a la formulación de los siguientes interrogantes que guían este estudio, considerando el contexto online: ¿de qué manera las actitudes cognitivas y afectivas del usuario explican la RIN? ¿cuál actitud explica con mayor intensidad la RIN? ¿qué bancos presentan mayor RIN entre sus clientes?

Se espera que con los resultados de esta investigación los gerentes comerciales de los bancos puedan enriquecer las relaciones con sus clientes, incluidos aquellos que han vivido experiencias negativas y que realizan acciones antimarca como el boca a boca negativo. La secuencia propuesta para el texto es la siguiente: en primer lugar se encuentran los fundamentos teóricos que brindan elementos de soporte a las hipótesis formuladas acompañados de la metodología para su comprobación. En una sección posterior se presentan y discuten los resultados obtenidos, para finalizar con las conclusiones del estudio, sus implicaciones, limitaciones y las oportunidades para nuevas investigaciones.

2. Metodología

2.1 La relación consumidor-marca en el sector bancario de Colombia

En el panorama bancario colombiano esta relación consumidor-marca se manifiesta con frecuencia. Según el informe de la Superintendencia Financiera de Colombia (SFC), frente a la cantidad de quejas recibidas por parte de los usuarios durante el año 2021, Davivienda ocupa el primer lugar, Bancolombia el segundo; Scotiabank Colpatria el tercero; Banco Popular el cuarto; Banco de Bogotá el quinto; Banco Caja Social el sexto y el BBVA el séptimo. La SFC destaca que el 10% de las quejas corresponde a la indebida atención brindada al consumidor financiero y el 6% a fallas en Internet, las demás están asociadas a temas de seguridad, productos financieros, comisiones y liquidaciones, entre otras (SFC, 2021).

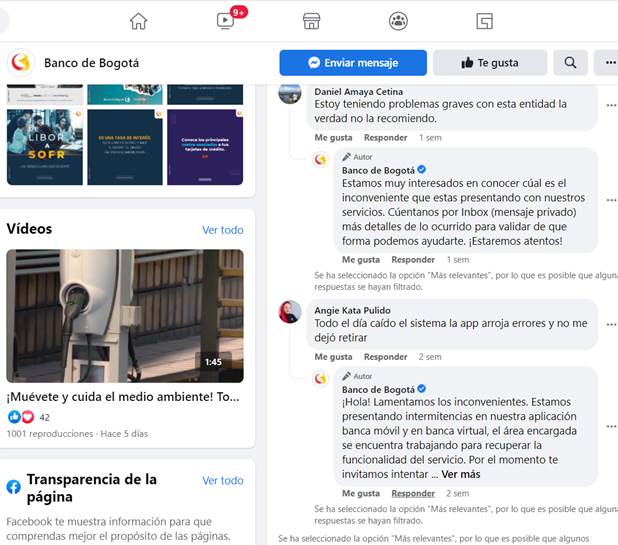

Dado que los consumidores utilizan con mayor frecuencia las plataformas que ofrece el social media, entre ellas Facebook, YouTube, Twitter e Instagram, se ha incrementado de forma exponencial su uso para la difusión de comentarios negativos. Lo anterior se interpreta como acciones antimarca, representadas en la participación en conversaciones cuya finalidad es desacreditar la marca a la que alguna vez fueron leales, pero que debido a su mala experiencia ahora expresan su resentimiento hacia ella (Japutra, Ekinci & Simkin, 2018). Algunas de esas manifestaciones se ven reflejadas en las figuras 1 y 2.

Las imágenes anteriores revelan la interacción y la formación de contenido generado por el usuario, el banco y otros usuarios. A través del social media se encuentran expresiones recurrentes que ilustran las relaciones complejas entre emisores y receptores de contenido. Así, en el canal oficial de YouTube de Davivienda, un individuo escribe “Retiren sus dineros de este banco, a mi familia y a mi nos saquearon en la madrugada 4 millones de la plataforma virtual y no responden”. Otra usuaria de Bancolombia expresa su frustración a través de Instagram: “Pésimo servicio, me encuentro en el exterior atrapada y sin acceso a mis recursos, los voy a demandar”. En esta línea, un usuario del BBVA manifiesta en Facebook “Lo peor en bancos en Colombia”. Igual sucede con la cuenta del Banco de Occidente en Facebook, en la que se publican comentarios similares a “Pésimo servicio al cliente. Me vi obligado a cancelar mis productos”. Incluso, en estas publicaciones se realizan comparaciones para establecer cuál banco es peor, en Twitter un usuario escribe “¿Existe un peor servicio que el de Scotiabank Colpatria?”, otro usuario responde “Sí, el de Banco de Occidente; top en mal servicio”.

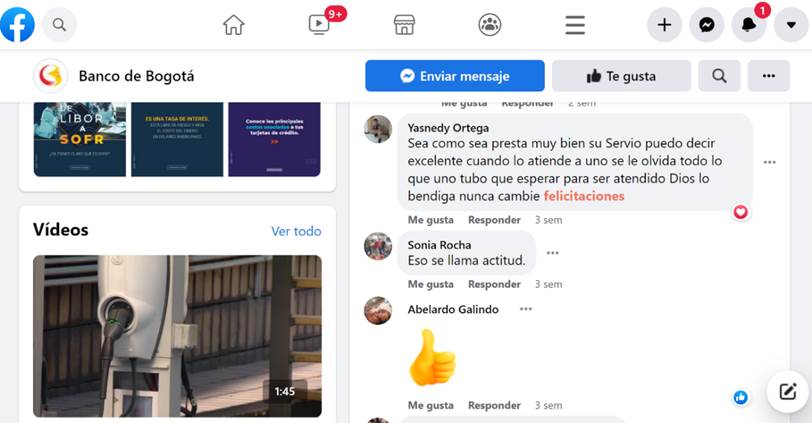

De manera opuesta a las acciones antimarca, están los participantes que intervienen con comentarios indulgentes o de respaldo hacia el banco, aún cuando este haya cometido fallas en la prestación del servicio y en la comunicación con los clientes. Esto se evidencia cuando los usuarios halagan las publicaciones del banco o manifiestan su respaldo a través de “me gusta” o mediante emojis o emoticonos, tal como se observa en la figura 3.

Figura 3 Manifestaciones de apoyo al banco (Cuenta corporativa del Banco de Bogotá en Facebook, 2022).

Las reseñas anteriores dan cuenta del respaldo hacia el banco, incluso evidencian el perdón ante posibles deficiencias. Asimismo, en la figura 3 se observa la actitud cognitiva y afectiva de la usuaria, no solo con las palabras, sino con el ícono en forma de corazón.

Visto así, las publicaciones con reseñas positivas expuestas en las redes sociales contribuyen en la disminución del impacto de las fallas en la relación entre el cliente y el banco. En otras conversaciones también se aprecian interacciones positivas en las que se utiliza un lenguaje más cálido. En YouTube, un usuario comenta sobre Scotiabank Colpatria: “Excelente servicio, excelente banco”, acompañado de un emoji de aplauso. En Instagram, un seguidor menciona en su publicación “Banco Popular siempre nos acompaña en las malas”.

Un dato relevante de esta revisión, coincidente con investigaciones anteriores, es que la información negativa es mayor que la positiva (Bachleda & Berrada-Fathi, 2016; Akdim, 2021). Sin embargo, en la literatura de la comunicación en marketing no hay un consenso que permita establecer cuál tipología de información (positiva o negativa) se percibe como más útil (Lutz, Pröllochs & Neumann, 2022). Concretamente, en el caso de la banca colombiana es necesario conocer si la información negativa es capaz de atraer la atención e influir en los usuarios leales. Esto subraya lo importante que es para las marcas emplear estrategias efectivas de comunicación en el entorno online, con el fin de evitar posibles afectaciones en las ventas y en la reputación e imagen del banco.

2.2 Las actitudes del consumidor y la resistencia a la información negativa

Según Eagly y Chaiken (1998), las actitudes se estructuran en dos dimensiones que sustentan el principio de “consistencia cognitivo-afectiva”, que se relacionan con la resistencia al cambio. Esta resistencia puede interpretarse como el rechazo a la información que eventualmente puede alterar una imagen que ha sido creada a partir de interacciones y experiencias previas. Por tanto, las dimensiones de las actitudes contribuyen en la ratificación o anulación de las creencias y sentimientos del individuo sobre el objeto de actitud (Rudolph & Popp, 2007).

La actitud cognitiva

Esta dimensión trata sobre las evaluaciones positivas o negativas que el sujeto realiza sobre el objeto de actitud (Eagly & Chaiken, 1998). Desde el punto de vista de Uyen y Nguyen (2021), cuando la empresa proporciona bienes y servicios que satisfacen las necesidades del consumidor, es probable que este desarrolle una actitud positiva hacia la empresa. Tal apreciación está representada en la dimensión cognitiva, que para efectos de esta investigación corresponde a la experiencia del servicio, definida como el conjunto de percepciones y actitudes que se forman durante la cadena de consumo, lo que implica la interacción con las personas y el entorno (Jain, Aagja & Bagdare, 2017).

Desde la teoría cognitiva experiencial (Epstein, 1998), los individuos procesan información a partir de los sistemas experiencial y racional. En el contexto del sector bancario, Rambocas, Kirpalani y Simms (2014), mencionan que “la evaluación de la experiencia del servicio afecta la respuesta emocional y psicológica hacia la marca, que a su vez influye en las actitudes y comportamientos” (p.303). Los juicios valorativos del consumidor soportados en la actitud cognitiva, pueden emitirse durante y después del consumo del servicio, de ahí la importancia de las interacciones continuas y satisfactorias entre el banco y el usuario.

La actitud afectiva

La dimensión afectiva se refiere a los sentimientos, emociones y estados de ánimo que los individuos experimentan con el objeto de actitud y que posteriormente asocian con él (Eagly & Chaiken, 1998). Desde el enfoque comunicacional del marketing, a pesar de la constante interacción del consumidor con múltiples marcas, este se decanta por aquellas por las que expresa sentimientos como el amor, el afecto o la pertenencia (Berry, 2000). Durante décadas los sentimientos se analizaron principalmente en las relaciones entre seres humanos. No obstante, la literatura existente sobre el sector bancario ha identificado varios elementos que conllevan a la formación de vínculos afectivos entre el consumidor y la marca. Algunos ejemplos en los que se manifiestan los sentimientos entre un consumidor y su marca bancaria son: mediante la orientación al cliente y la orientación a la calidad del servicio (Eisingerich et al., 2011); cuando un banco realiza acciones altruistas (Won, Tae & Kim, 2020); y, a través del respeto, la satisfacción y la confianza (Amegbe, Dzandu & Hanu, 2021), entre otros.

Debido a que son múltiples los sentimientos y las emociones positivas que los individuos desarrollan, esta investigación adopta el concepto del amor a la marca en representación de la dimensión afectiva. Según Amegbe et al. (2021), es “crucial que los bancos apunten siempre a desarrollar una lovemark para fidelizar a los clientes” (p. 5). El amor hacia una marca se define como el grado de apego emocional apasionado que un consumidor satisfecho tiene para la marca, que se refleja mediante el compromiso activo a través de la interacción y las calificaciones elevadas que el consumidor otorga a la marca amada por medio de los recursos online y offline (Carroll & Ahuvia, 2006; Joshi & Garg, 2021). Entre las ventajas de crear vínculos afectivos con las marcas, Batra, Ahuvia y Bagozzi (2012), mencionan que se destacan el boca a boca y la resistencia a la información negativa.

La resistencia a la información negativa

Brown & Reingen (1987), sugieren que la actitud de los consumidores hacia las empresas, marcas o productos está muy influenciada por el tipo de información que reciben, en consecuencia, responden a ella de forma positiva o negativa. Evidentemente, el aumento de sitios de redes sociales que funcionan como canales de comunicación, ha permitido a los usuarios convertirse en emisores y receptores interactivos. Estos internautas participan en conversaciones, difunden contenidos y generan mensajes positivos y negativos, de ahí que estas acciones pueden influir en la identidad y en la reputación de la marca o empresa (García, Herrero & Martínez, 2021).

Como se mencionó previamente, para el caso de los bancos colombianos la cantidad de reseñas negativas es superior que las positivas. Los usuarios molestos y traicionados difunden comentarios para sabotear la imagen de la entidad (La & Choi, 2012), es decir, realizan boca a boca negativo. Esta forma de comunicación se manifiesta cuando el individuo expresa su insatisfacción mediante quejas ante terceros, como familiares, amigos u otros usuarios, de manera presencial o virtual a través de Internet. Las razones que motivan este comportamiento se sustentan en el deseo de afectar el nombre de la empresa (Amatulli et al., 2021), además de alertar a otros consumidores para que eviten exponerse a experiencias desfavorables similares (Parra et al., 2011; Amatulli et al., 2021). La literatura sobre servicios sugiere que el boca a boca negativo puede llegar a los clientes actuales y futuros, por tanto, una forma de mitigar los posibles daños derivados de las interacciones entre los clientes es fortalecer las relaciones con el banco, con el fin de minimizar las diferencias y apoyar el perdón ante posibles fallas (Muhammad, Mahadi & Hussin, 2017).

Cuando se fomentan las relaciones entre el consumidor y la empresa, los clientes se convierten en promotores. Por ello, son proclives a postear noticias favorables, a subir fotos, videos y a presionar “like”, también se involucran en conversaciones en las que hablan bien y recomiendan la marca (Wallace, Buil & De Chernatony, 2014). Sumado a esto, los vínculos afectivos hacen que los usuarios resten credibilidad a la información y opiniones publicadas por terceros, cuyo contenido esté orientado a desprestigiar la marca. En resumen, la RIN se define como el mecanismo por el cual los clientes rechazan todo tipo de mensaje o contenido que disminuya la imagen de su marca o empresa (Eisingerich et al., 2011).

Thomson, MacInnis y Park (2005), sugieren de forma amplia que los vínculos afectivos y cognitivos de los clientes hacia una marca de servicio, influyen considerablemente en sus actitudes y comportamientos. No obstante, la naturaleza dinámica del comportamiento del consumidor hace que este confíe en las actitudes existentes hacia la marca, aunque también puede modificarlas con el tiempo (Foroudi, 2019).

La revisión de Eisingerich et al. (2011), demuestra que las actitudes cognitivas y afectivas del consumidor influyen en el deseo de continuar la relación con su banco. En la práctica es imposible que los bancos puedan evitar que la información negativa llegue a sus usuarios, no obstante, pueden adoptar medidas que reduzcan su efecto. Así, a nivel cognitivo, Trivedi y Sama (2021), destacan que durante la experiencia del servicio las interacciones del consumidor con todos los puntos de contacto deben ser muy significativas para que tenga un efecto duradero en la mente de este. A nivel afectivo, está ampliamente demostrado que el amor a la marca es un antecedente de RIN, principalmente cuando los consumidores comparten valores con la empresa y se identifican con ella (Bhattacharya & Sen, 2003), o cuando las marcas forman parte de la identidad del consumidor, lo que significa que si otros clientes hablan mal de la marca, estarían hablando mal de quien la usa (Batra et al., 2012).

2.3 Método

Esta investigación utiliza un enfoque cuantitativo para explicar la relación entre las variables a través de pruebas correlacionales; posteriormente mediante una regresión logística se comprueban las hipótesis de causalidad a partir de un modelo bidimensional que abarca las actitudes cognitivas y afectivas del consumidor, las cuales explican la RIN procedente de los diferentes medios sociales. Estas relaciones se estudian a través del desarrollo de las siguientes hipótesis, derivadas de la revisión teórica y conceptual:

H1. La actitud cognitiva representada a través de la experiencia del servicio tiene un efecto directo y positivo en la resistencia a la información negativa.

H2. La actitud afectiva representada a través del amor a la marca tiene un efecto directo y positivo en la resistencia a la información negativa.

Los datos recopilados corresponden a personas poseedoras de productos bancarios de las siguientes instituciones colombianas: Bancolombia, Banco de Bogotá, BBVA y Scotiabank Colpatria. A los encuestados se les solicitó una permanencia mínima de al menos doce meses como usuarios del banco. Este criterio ayudó a reclutar participantes que tenían una experiencia considerable en el uso de los servicios bancarios. Además, este estudio consideró únicamente a usuarios mayores de edad, que han leído reseñas de bancos a través de Internet al menos una vez en el último año.

Para evitar posibles confusiones en las respuestas y con el fin de garantizar el anonimato de los encuestados, se aseguró que los participantes comprendieran las preguntas, así como la confidencialidad de la encuesta. En este último aspecto se contó con la aprobación del Comité de Bioética del organismo que avala este estudio. Los cuestionarios se distribuyeron de manera virtual mediante el uso de correos electrónicos, la aplicación WhatsApp y la red social Facebook. A través de estos medios se envió un enlace al formulario, cuyas respuestas se recopilan mediante el software libre Google Forms. La encuesta estuvo disponible durante los meses de noviembre y diciembre de 2021.

El cuestionario se elaboró a partir de los ítems validados por Rambocas et al. (2014), para medir el componente cognitivo representado en la experiencia del servicio. El componente afectivo representado en el amor a la marca se midió con la escala implementada por Lee et al. (2020). Los ítems de RIN se adaptaron de Bhattacharya y Sen (2003). Todos los elementos del cuestionario utilizaron una escala tipo Likert de cinco puntos, con opciones que van desde "totalmente en desacuerdo" hasta "totalmente de acuerdo".

En el procesamiento de los datos la variable RIN inicialmente fue medida de forma jerárquica y luego de los cálculos de asociación con las demás variables, se convirtió en una variable dicotómica formando dos grupos. De esta manera, aquellos sujetos cuya media individual superó la media del total de encuestados se recategorizaron como sujetos con alta RIN, y aquellos con media individual menor a la colectiva, se consideraron con baja RIN. Una vez convertida la medición dicotómica de la variable consecuente, se realizó la regresión logística. Los datos reunidos se analizaron a través del software IBM SPSS Statistics V. 25.

3. Resultados y discusión

3.1 Caracterización de la muestra

La muestra estuvo conformada por 282 sujetos: 43% hombres y 57% mujeres. El 39% tiene como máximo nivel educativo el bachillerato y el 61% son profesionales. En cuanto a las entidades financieras con las que poseen relación, Bancolombia agrupa el 31% de los sujetos encuestados; Banco de Bogotá el 24%; BBVA el 23% y Scotiabank Colpatria el 22%. En la tabla 1 se presentan los resultados del comportamiento de RIN que informan los encuestados. Se observa que Bancolombia es la institución que agrupa la mayor cantidad de usuarios que se resisten a la información negativa con un 55%, le siguen el Banco de Bogotá, luego el BBVA y finaliza el Scotiabank con un 38,7%.

Tabla 1 Descriptivos de comportamiento de RIN por entidad financiera.

| Entidad | Descriptivos | Bajo nivel de RIN | Alto nivel de RIN | Total |

|---|---|---|---|---|

| Bancolombia | Frecuencia | 40 | 49 | 89 |

| % dentro de Banco | 44,9% | 55,1% | ||

| Banco de Bogotá | Frecuencia | 36 | 31 | 67 |

| % dentro de Banco | 53,7% | 46,3% | ||

| BBVA | Frecuencia | 37 | 27 | 64 |

| % dentro de Banco | 57,8% | 42,2% | ||

| Scotiabank Colpatria | Frecuencia | 38 | 24 | 62 |

| % dentro de Banco | 61,3% | 38,7% | ||

| Total | Frecuencia | 151 | 131 | 282 |

| % del total | 53,5% | 46,5% | 100% |

3.2 Comportamiento cognitivo, afectivo y la respuesta del consumidor de servicios bancarios

Los resultados de la tabla 2 demuestran la existencia de asociación entre las actitudes cognitivas y afectivas y el comportamiento RIN que tienen los usuarios del sistema financiero. En ella se evidencia que la asociación entre el comportamiento del consumidor de resistirse a la información negativa online con las actitudes cognitiva y afectiva es alta, positiva y significativa, indicando que estas variables se comportan a nivel asociativo de manera directamente proporcional, pero lo es con mayor intensidad cuando se relaciona con la experiencia del servicio (b = 0,704).

Tabla 2 Correlación entre actitudes cognitivas, afectivas y RIN.

| Actitud cognitiva | Actitud afectiva | ||

|---|---|---|---|

| Experiencia del servicio | Amor a la marca | ||

| Resistencia a la información negativa | Rho de Spearman | 0,704** | 0,683** |

| Sig. (bilateral) | 0,000 | 0,000 | |

*** p < 0,001; **p < 0,01; *p < 0,05

En la tabla 3 se presenta la demostración de las hipótesis de causalidad mediante la regresión logística del modelo planteado con las variables antecedentes representadas en las actitudes, y el comportamiento de RIN por parte de los usuarios de los servicios financieros como variable dependiente.

Tabla 3 Comprobación de hipótesis mediante regresión logística.

| Beta | Error estándar | Wald | Sig. | ||

|---|---|---|---|---|---|

| Paso 0 | Constante | -0,084 | 0,102 | 0,670 | 0,413 |

| Paso 1 | Constante | -5,529 | 0,621 | 79,209 | 0,000 |

| Actitud afectiva | 1,420 | 0,154 | 84,810 | 0,000 | |

| Paso 2 | Constante | -6,828 | 0,763 | 80,148 | 0,000 |

| Actitud cognitiva | 0,917 | 0,266 | 11,922 | 0,001 | |

| Actitud afectiva | 0,808 | 0,223 | 13,152 | 0,000 |

Variables especificadas en el paso 1: Actitud afectiva (Amor a la marca)

Variables especificadas en el paso 2: Actitud cognitiva (Experiencia del servicio)

De lo anterior se desprende la aceptación de H1 (b = 0,917***) y H2 (b = 0,808***). Esto indica que las actitudes cognitivas y afectivas presentan un efecto directo y positivo sobre RIN y pueden considerarse variables antecedentes que explican el comportamiento. Sin embargo, es más intensa la relación que presenta el componente racional, destacando así que la vivencia propia del usuario determinará su intención comportamental.

3.3 Discusión

Una vez analizado el efecto que tienen las actitudes del consumidor ante el rechazo de comentarios negativos sobre su marca bancaria, los resultados obtenidos revelan hallazgos significativos relacionados con el modelo bidimensional de Eagly y Chaiken (1998), sobre la consistencia cognitivo-afectiva.

Desde el punto de vista cognitivo, si la experiencia del usuario es satisfactoria es probable que surja un vínculo fuerte con la marca, lo que se traduce en lealtad, vista como la firmeza ante una oleada de reseñas negativas por parte de otros clientes. Este hallazgo respalda el estudio de Uyen y Nguyen (2021), en relación con las cogniciones y actitudes positivas que desarrolla el consumidor cuando la empresa proporciona una buena experiencia. Dado que la actitud cognitiva tiene un efecto positivo más fuerte en comparación con la actitud afectiva, es posible afirmar desde la teoría cognitiva experiencial (Epstein, 1998), que el usuario puede comprometerse a largo plazo con su marca de interés.

En otras palabras, el usuario es renuente a la influencia de comentarios negativos que puedan disminuir la visión que tiene del banco. Además, como se observa en las publicaciones realizadas por varios usuarios en las redes sociales, es probable que se involucren en procesos de retroalimentación tanto con el banco como con otros usuarios, lo que conlleva a la protección de la imagen de la marca. Es relevante señalar que este estudio ratifica el hallazgo de Batra et al. (2012), en el sentido de que la dimensión afectiva reflejada en el amor por la marca, constituye una influencia importante en las respuestas emocionales de los usuarios de las redes sociales, concretamente en los seguidores de los sitios virtuales de los bancos analizados.

4. Conclusiones

Hasta la fecha la literatura ha demostrado la relación afectiva entre el amor a la marca y la Resistencia a la Información Negativa (RIN), pero no se ha encontrado evidencia del poder explicativo de la experiencia del servicio en RIN. Por tanto, este estudio es pionero en plantear y confirmar esta relación evidenciando un resultado directo y positivo sobre RIN, lo que contribuye al enriquecimiento de la teoría del comportamiento del consumidor. Al respecto, se enfatiza que la experiencia del servicio como una actitud cognitiva que incide en RIN, es crucial en la formación de relaciones comerciales sólidas, debido a que da lugar a la fidelización del cliente. Por ende, si el consumidor es leal, se mostrará incrédulo ante una cobertura mediática en la que se vea expuesta la marca, contrario a esto, le brindará el respaldo en tiempos de crisis.

Los hallazgos derivados de este estudio también permiten implicaciones prácticas para los gerentes o directores de marketing de las instituciones bancarias, específicamente en temas de comunicación. En primer lugar, se sabe que los usuarios cada vez son más alfabetizados en el uso de redes sociales, dispositivos y aplicaciones inteligentes, lo que les permite comunicarse con mayor facilidad y rapidez. En consecuencia, se ven expuestos a un cúmulo de reseñas sobre su banco que en oportunidades demandan tiempo excesivo para analizarlas. Es indudable que el cliente no puede procesar la cantidad de información que recibe sobre su banco, por ello los responsables del área del marketing deben procurar por hacer uso de la comunicación disruptiva para que las reseñas que la entidad emite tengan una línea de argumentación más persuasiva, que ayude a los usuarios a optimizar la información y que esta conduzca a una mejor experiencia de compra.

Finalmente, esta investigación presentó algunas limitaciones de las que se desprenden oportunidades para el desarrollo de nuevos estudios. Debido a que el trabajo se enfocó en analizar las actitudes cognitivas y afectivas, aún se desconoce cuál es la percepción del usuario sobre las particularidades de las reseñas. Por tanto, las siguientes temáticas podrían hallar un nicho de investigación interesante al profundizar sobre las características del contenido, como: la fuerza del argumento, el tono del lenguaje, la extensión, la calidad del texto y la credibilidad de la fuente, entre otros elementos.