Serviços Personalizados

Journal

Artigo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Acessos

Acessos

Links relacionados

-

Citado por Google

Citado por Google -

Similares em

SciELO

Similares em

SciELO -

Similares em Google

Similares em Google

Compartilhar

Revista Finanzas y Política Económica

versão impressa ISSN 2248-6046

Finanz. polit. econ. vol.5 no.1 Bogotá jan./jun. 2013

ARTÍCULO DE INVESTIGACIÓN

¿PUEDE EL DESARROLLO FINANCIERO PROMOVER EL DESARROLLO HUMANO? EVIDENCIA PARA VENEZUELA

CAN FINANCIAL DEVELOPMENT PROMOTE HUMAN DEVELOPMENT? EVIDENCE FOR VENEZUELA

O DESENVOLVIMENTO FINANCEIRO PODE PROMOVER O DESENVOLVIMENTO HUMANO? EVIDÊNCIA PARA A VENEZUELA

LEONARDO VERAa

UNIVERSIDAD CENTRAL DE VENEZUELA

ALBANY HERNÁNDEZb

DORELIA OSORIOc

b Economista. Especialista Senior. Unidad de Riesgo Corporativo, Banco de Venezuela. Caracas, Venezuela. Correo electrónico: albanyhernandezd@gmail.com.

c Economista. Analista de Presupuesto. Oficina Nacional de Presupuesto (ONAPRE). Caracas, Venezuela. Correo electrónico: osoriodorelia@gmail.com.

Recibido: 13 de febrero de 2013 Concepto de evaluación: 10 de abril de 2013 Aprobado: 7 de mayo de 2013

RESUMEN

Este estudio presenta evidencia empírica para la economía venezolana (entre los años 1970 y 2009) de la posible relación que existe entre el acceso y uso de los servicios financieros por parte de la población y el grado de desarrollo humano. Usando varias proxis de bancarización, el estudio encuentra resultados robustos que indican que una mayor red de servicios y cobertura de depositantes explica las mejoras reportadas en el índice de desarrollo humano (IDH). El IDH también es impactado positivamente por la evolución que ha tomado el precio real de los hidrocarburos petroleros y el gasto público por habitante. De esta manera, el análisis se aleja de la muy conocida, pero controvertida relación entre desarrollo financiero y crecimiento económico, cuyo cuño explicativo se centra en las ganancias de eficiencia, para concentrarse más bien en la importancia que tiene la masificación de los servicios financieros en el bienestar de la población.

Palabras clave:desarrollo humano, bancarización, profundidad financiera, desarrollo financiero, Venezuela.

Clasificación JEL: G21, O15, O16

ABSTRACT

This study presents empirical evidence for Venezuelan economy (between 1970 and 2009) regarding a possible relation between how people access and use financing services and human development level. Using several proxies for access to banking services, the study finds robust results that indicate that a larger net of services and coverage of depositors explains reported improvements in Human Development Index (HDI). Evolutions of the real price of petroleum hydrocarbon and of the government expenditure per capita have had a positive impact on HDI. Thus, the analysis drifts apart from the well known, but controversial, connection between financial development and economic growth which is based on efficiency profits and it rather concentrates on the importance that financing services massification has on people's welfare.

Key words:human development, access to banking services, financial depth, financial development, Venezuela.

JEL Classification:G21, O15, O16.

RESUMO

Este estudo apresenta evidência empírica para a economia venezuelana (entre 1970 e 2009) da possível relação que existe entre o acesso e o uso dos serviços financeiros por parte da população e o grau de desenvolvimento humano. Ao usar várias proxies de bancarização, o estudo encontra resultados fortes que indicam que uma maior rede de serviços e cobertura de depositantes explica as melhorias relatadas no Índice de Desenvolvimento Humano (IDH). O IDH também é impactado positivamente pela evolução que o preço real dos hidrocarbonetos petroleiros e o gasto público por habitante vêm tomando. Dessa maneira, a análise se afasta da muito conhecida, mas controvertida, relação entre desenvolvimento financeiro e crescimento econômico, cujo cunho explicativo se centraliza nos lucros de eficiência para se concentrar mais na importância que tem a massificação dos serviços financeiros no bem-estar da população.

Palavras-chave:desenvolvimento humano, bancarização, profundidade financeira, desenvolvimento financeiro, Venezuela.

INTRODUCCIÓN

Por casi cuatro décadas una inmensa literatura empírica, en su mayoría inspirada por los trabajos pioneros de Gurley y Shaw (1955), Patrick (1966), Goldsmith (1969), McKinnon (1973) y Shaw (1973), se ha concentrado en la búsqueda de una relación entre el desarrollo financiero y el crecimiento económico. Un trabajo medular e influyente, de reciente data en esta línea empírica de investigación, fue presentado hace unos años por King y Levine (1993), quienes, para una muestra de 80 países y para el lapso 1960-1989, encontraron que el nivel inicial de desarrollo financiero precede y predice bastante bien las tasas de crecimiento económico1. El valor de este trabajo no solo está en haber puesto en boga un metodología empírica para estudios de países -ya antes utilizada por Robert Barro (1991)-, sino además en haber encontrado un conjunto de variables específicas que explican la causalidad que, según los autores, va desde el nivel de desarrollo financiero al crecimiento; una relación atribuida a ciertas observaciones hechas por Schumpeter muchos años atrás. Entre las variables de desarrollo o "profundidad" financiera que King y Levine señalan como relevantes para explicar el crecimiento están: la razón de depósitos y obligaciones líquidas de los bancos como proporción del PIB y variantes de la razón crédito/PIB. Los trabajos que se desarrollaron a partir de la contribución de King y Levine no quedaron incontestados y, a decir verdad, las críticas han sido abundantes. Estas han aparecido desde la inconveniencia de usar estudios de panel o sección cruzada multipaíses con series suavizadas y datos promediados a partir de observaciones anuales hasta la posible reversión de la causalidad entre desarrollo financiero y crecimiento condicionada al tipo de arreglo institucional al que esté sometido el sistema financiero de cada economía. Estás críticas -sobre las que no queremos extendernos aquí- están bien recogidas en Arestis y Demetriades (1997), Demetriades y Adrianova (2004) y Ang (2008).

Desde la perspectiva de nuestro trabajo, y en contraste con la extensamente explorada relación entre profundidad financiera y crecimiento, se sostiene más bien la idea de que la relación entre finanzas y desarrollo pudiera darse e instrumentarse a través de mecanismos y variables, que no necesariamente se expresan en el nexo que hipotéticamente se teje entre el crecimiento del PIB per cápita y las tradicionales medidas de desarrollo o profundidad financiera como la razón crédito/PIB, depósitos/PIB o liquidez/ PIB. En particular, es de nuestro interés observar y verificar en qué medida el desarrollo económico, medido por indicadores distintos al crecimiento del producto per cápita, puede ser explicado por el grado de acceso y uso que tiene la población a los servicios financieros. Esta idea es, desde luego, distinta a la planteada en la literatura antes comentada (sobre desarrollo financiero y crecimiento), pues en lugar de adherirse a la hipótesis de existencias de ganancias de eficiencia en sistemas financieros más desarrollados y no represados, se apoya más bien en las mejoras de bienestar socioeconómico que están asociadas a la masificación de los servicios financieros. En ese sentido, nuestro estudio sostiene una hipótesis de trabajo alterna que busca poner en relieve ciertos canales de transmisión relativamente inexplorados.

La idea pues de este trabajo es detectar y verificar si existe una conexión entre el grado de acceso y el uso de los servicios financieros que tiene el público -un concepto a menudo asociado al término "bancarización"- y el nivel de desarrollo socioeconómico, cuantificado por el índice de desarrollo humano (IDH), una medida de desarrollo ampliamente difundida y propuesta años atrás a nivel mundial por el programa de Naciones Unidas para el Desarrollo (PNUD). A tales efectos, el trabajo se concentra en la economía venezolana y, por tanto, deja para una fase posterior la posibilidad de explorar esta misma relación para un conjunto de países.

El trabajo se divide a partir de esta introducción en tres partes. En la primera sección, abordamos conceptualmente lo que en la literatura económica y financiera se entiende por bancarización. Determinamos en esta misma línea algunas aproximaciones viables para cuantificar el fenómeno para Venezuela y presentamos algunos hechos estilizados en torno al comportamiento y la evolución de las proxis de bancarización que hemos seleccionado para esta economía. En una segunda parte, se discute el espinoso asunto de la posible direccionalidad que se da en la relación entre desarrollo socioeconómico y bancarización. Si bien es cierto que desde el punto de visto analítico es factible concebir causalidad en una u otra dirección, nos concentramos mucho más en destacar los argumentos que permiten inferir que el grado de bancarización es un determinante importante del grado de desarrollo socioeconómico de la población. En la tercera parte procederemos a hacer pruebas y contrastes empíricos que permiten corroborar la hipótesis de trabajo. Las estimaciones prueban que la bancarización es un determinante importante de la evolución del índice de desarrollo humano en Venezuela; ellas indican, por los demás, la robustez de la especificación econométrica a distintas medidas de bancarización. De hecho, adicionalmente a las ya conocidas medidas de profundidad financiera, tales como la razón crédito/PIB, la razón depósito/PIB, el crédito real per cápita, el estudio prueba que las mejores proxis de bancarización son el número de sucursales y de ATM (Automatic Teller Machines), así como el número de depósitos que registra el sistema bancario. Las dos últimas variables son novedosas en este tipo de estudio. En el proceso de selección de las mejores variables de control, el ejercicio indica además que el índice de desarrollo humano en Venezuela es afectado por el precio real internacional del barril petrolero y por el gasto público del Gobierno central por habitante. Estas variables de control fueron escogidas, tanto por el grado de inherencia que tiene el recurso mineral petrolero en la economía venezolana como por el carácter distributivo que tiene el gasto público, cuyo apalancamiento de la renta petrolera ha sido reportado en numerosos estudios2.

Estas variables son no solo lo suficientemente exógenas, sino que además recogen, a nuestro juicio, buena parte de los fundamentos que gobiernan el resto de las variables macroeconómicas de la economía venezolana.

¿QUÉ SE ENTIENDE POR BANCARIZACIÓN Y QUÉ DICEN LAS MEDICIONES PARA EL CASO VENEZOLANO?

Existe una abundante y creciente literatura sobre bancarización, la mayor parte de ella se ha concentrado en el contexto financiero de las economías emergentes y en desarrollo, especialmente en las economías latinoamericanas. La revisión de lo que conceptualmente se entiende por bancarización muestra que es común el solapamiento entre conceptos como el acceso a los servicios financieros, la inclusión financiera, la disponibilidad e incluso el uso de los servicios financieros, entre otros. Al margen de estas precisiones conceptuales (que no dejan de ser importantes), tres aspectos adicionales deben ser tomados en cuenta cuando se evalúa el alcance de la bancarización. Estos atañen a ciertas dimensiones en que se expresa el fenómeno y que hacen referencia a la profundidad, la cobertura y la intensidad de uso de los servicios financieros. De esta manera, por profundidad se entiende la dimensión asociada a la importancia relativa que tiene el sistema financiero sobre la economía como un todo. La cobertura, por otro lado, está referida a la distribución de los servicios financieros entre los distintos grupos de usuarios o por zonas geográficas. Por su parte, la intensidad de uso corresponde a una dimensión vinculada a la frecuencia y cantidad de transacciones bancarias realizadas por una población de referencia. La distinción que se hace con cada uno de estos aspectos o dimensiones, como veremos más adelante, puede ser útil al momento de evaluar qué se está midiendo en cada uno de los indicadores conocidos de bancarización.

Efectivamente, el primer contratiempo con que se topa un analista para evaluar el nivel o el grado de bancarización en un espacio geográfico determinado es la selección de un indicador comprensivo y preciso. Si bien los estudios de casos o de países suelen presentar diversos indicadores de bancarización, una evaluación de estos revela que lo que a menudo se mide es solo un aspecto o una dimensión del fenómeno.

Entre las medidas más conocidas y utilizadas en estudios empíricos sobre desarrollo financiero está el volumen de depósitos y de créditos como proporción de alguna variable escala como bien pueden ser el PIB nominal, la población o el valor de los activos bancarios. Morales y Yañez (2008) asocian correctamente este tipo de medidas de desarrollo financiero a la profundidad. Sin embargo, Kappel (2010) va un poco más allá y afirma que cocientes como el crédito privado como proporción del PIB miden el acceso directo de la población a los servicios financieros, y considera este tipo de medidas aproximadas de la bancarización como apropiadas en países en desarrollo, donde el ahorro y el préstamo son la clave del negocio de la intermediación financiera. Desde luego, en países emergentes e industrializados, el apalancamiento y la intermediación financiera son más sofisticados y requieren tomar en consideración otros factores, como es el caso del mercado de capitales. No obstante, Demirguc-Kunt y Levine (2008) consideran apropiado usar la razón crédito/PIB como proxi de bancarización y desarrollo financiero tanto por su fácil recolección como por su disponibilidad en series estadísticas largas.

Una de las limitaciones que estas medidas de profundidad tienen, es que no pueden revelar, en efecto, qué tan amplio o qué tan concentrado está el servicio del crédito o de las captaciones del público. Una economía puede perfectamente exhibir relativamente altos ratios de crédito y de depósitos (como proporción del PIB o de la población) y, no obstante, los servicios pueden estar altamente concentrados en pocas empresas, en pocos grupos económicos o en estratos determinados de altos ingresos. En ese sentido, pueden no ser medidas fieles a la explicación del fenómeno de la bancarización.

Por otra parte, los indicadores de cobertura, tales como el número de medios de pago sobre la población, el número de depositantes, el número de ATM o sucursales por cada 100 mil habitantes y el número de sucursales con cada 1000 km2, entre otros, dan una mejor idea del grado de penetración que puede tener el sistema bancario en la población. No obstante, al asumir una distribución uniforme de las cuentas de depósito de las sucursales y de los ATM (tanto geográfica como demográficamente), estas medidas presentan de igual forma ciertas limitaciones.

Las medidas de intensidad de uso se enfocan en la frecuencia con que se utilizan determinados servicios financieros como proporción de la población o de la fuerza de trabajo. Ruiz (2007) presenta un listado amplio de estos indicadores, entre los cuales destaca el uso de tarjetas de crédito, el uso de tarjetas de débito, el uso de banca por Internet, el uso de cheques entre personas naturales a nivel nacional, el uso de cheques entre personas jurídicas a nivel nacional, entre otros. Otros estudios hacen énfasis en el número de créditos o depósitos por cada 100 mil habitantes, en el número de transacciones realizadas con medios de pago bancarios distintos de cheques y efectivos por habitante, y en el número de créditos sobre la fuerza de trabajo, entre otros. Beck, Demirgüç-Kunt y Martinez (2005) sostienen que la intensidad también puede ser medida calculando el número de depósitos y créditos con respecto a la población, en tanto que mayores ratios de estos indicadores significarán que los depósitos y créditos están repartidos en un mayor número de personas y pequeños clientes dentro de la población. Tal afirmación, una vez más, está condicionada a una distribución uniforme de los servicios financieros entre la población, cosa que no está garantizada en economías en procesos de desarrollo. Uno de los mayores obstáculos para el uso de las medidas de intensidad es que a menudo no son recolectadas o no están a la disposición del público; esto desde luego dificulta el trabajo para los investigadores.

En este trabajo, y en consideración del análisis que haremos del caso venezolano, se usarán, como determinantes aproximados (o proxis) del grado de bancarización, medidas de profundidad financiera, como la razón crédito/PIB y depósitos/PIB, pero, además, y dada la disponibilidad de información, se usarán mediciones del número de oficinas y de ATM (o cajeros automáticos) por cada 100 mil habitantes, así como ciertas variables un tanto más novedosas en estudios de este tipo, como son el número de depósitos a nivel nacional y su normalización por la población; es decir, en términos per cápita. En esencia, estos dos últimos indicadores dan una idea más cercana sobre el uso que hace el público de la red de servicios bancarios. Vale decir, que aunque es posible utilizar en el contexto del sistema bancario venezolano otras medidas, como el uso de la banca electrónica y el número de POS, la información recabada de estos indicadores es de una periodicidad relativamente corta.

En este trabajo haremos uso de seis variables proxis que pretender dar alguna cuenta del fenómeno de la bancarización en Venezuela. Estas variables se dividen en indicadores de profundidad financiera (la razón créditos/ PIB, depósitos/PIB y el crédito real per cápita), indicadores de cobertura o penetración demográfica (como la suma del número ATM y número de sucursales por cada 100 mil habitantes) y, por último, el número de cuentas y el número de cuentas per cápita.

Los gráficos 1, 2 y 3, que representan la evolución de la razón crédito/PIB, depósitos/PIB y del crédito real por habitante, desde el año 1970 y hasta el año 2009, coinciden en indicar que la bancarización, desde la vista ofrecida por estos indicadores, parece haber seguido correlativamente los ciclos largos en la tendencia de ciertas variables macroeconómicas de gran importancia para Venezuela, como, por ejemplo, pueden ser los precios del petróleo. Estos indicadores exhiben un comportamiento en tres fases distintas: una fase de auge que se prolonga hasta comienzos de los años 1980 (en el caso de la razón crédito/PIB hasta finales de los 1970); una fase de caída y estabilización (en un piso bajo), que se prolonga hasta la década del 2000, y, finalmente, un renovado auge que se da a partir del año 2004. Se observa además que durante esas casi cuatro décadas existe una alta correlación entre los precios del petróleo y el volumen de depósitos.

La conclusión que arroja esta mirada panorámica cambia en la medida que nos alejamos de estos indicadores de profundidad financiera. Los gráficos 4, 5 y 6 presentan la evolución de los indicadores ATM más número de oficinas por 100 mil habitantes, el número de cuentas de depósito y el número de cuentas de depósito por habitante. Los datos en correspondencia están de igual manera desde el año 1970 hasta el año 2009. La cobertura de los servicios bancarios, mejor medida por las proxis de bancarización número de sucursales y ATM por cada 100 mil habitantes3, muestra en el gráfico 4 una tendencia creciente a lo largo del periodo estudiado; esta comienza en 1970 con un valor de 4,8 para llegar al año 2008 a un valor casi 3 veces superior. Los datos sobre el número de cuentas bancarias y de cuentas bancarias por habitante también observan una tendencia creciente.

Curiosamente, y en contraste, en 1994 el número de cuentas de depósito sufrió una caída puntual abrupta (de 27,6%), desplome que persiste para el año 1995; todo esto, sin duda, como consecuencia de la crisis financiera a la que estuvo expuesta la economía venezolana en ese entonces. De este punto en adelante, la recuperación es inminente hasta llegar al año 1999, cuando coyunturalmente estos indicadores disminuyen una vez más. Esto podría ser explicado por la incertidumbre política asociada a la aparición de un nuevo proyecto político en un contexto donde prevalecía la libre movilidad de capitales.

Esta distinción entre estos dos tipos de indicadores de bancarización es crítica, no solo porque las conclusiones que arrojan los hechos estilizados asociados a la evolución de las series son diferentes, sino, además, y como veremos más adelante, por el hecho de que cierto conjunto de indicadores parecen ser más aptos para sostener la hipótesis que nos mueve y que apunta hacia una posible relación positiva entre bancarización y desarrollo humano.

LA BÚSQUEDA DE UN VÍNCULO ENTRE BANCARIZACIÓN Y DESARROLLO SOCIOECONÓMICO

La relación que potencialmente puede tejerse entre bancarización y desarrollo socioeconómico tiene sus raíces en la asociación que por años se ha discutido en la literatura del desarrollo entre la profundidad financiera y el PIB per cápita (o alternativamente el crecimiento económico). Sencillamente se arguye que un sistema más profundo puede generar significativos incrementos en la productividad y esto conlleva a mejorar las posibilidades de crecimiento del producto y del ingreso4. Algunos modelos teóricos en este ámbito muestran que el desarrollo financiero promueve el crecimiento económico a través de la movilización del ahorro, la promoción del emprendimiento y de la inversión privada y la diversificación de riesgos. Beck, Demirgüç-Kunt y Martinez (2006) señalan adicionalmente que la profundización financiera ayuda no solo al crecimiento económico, sino además a aliviar la pobreza.

Uno de los primeros intentos exploratorios dirigidos a encontrar una relación entre acceso a los servicios financieros y desarrollo socioeconómico se presenta en el trabajo de Rojas Suarez (2005), quien cruza datos del índice de desarrollo humano construido por el Programa de Naciones Unidas para del Desarrollo (PNUD) para el año 2003 con la razón depósitos/PIB para un grupo de 105 países. Rojas Suarez señala: "Aunque la relación de causalidad entre desarrollo social y desarrollo financiero es controversial, lo que sí es claro es que ambas variables son complementarias" (p. 4). Los hallazgos de Rojas Suarez (2005) son sustentados por un estudio promovido por el consorcio académico denominado Iniciativa para el Acceso Financiero (ver Chaia et.al, 2009), donde se encuentra, para un grupo de países, una elevada correlación entre el indicador de la proporción de la población usando servicios financieros de Honohan (2008) y el PIB per cápita. Sarma (2008), por su parte, desarrolla un índice de inclusión financiera (IFI según sus siglas en inglés), y procede a contrastarlo con el IDH de un conjunto de países desarrollados y en desarrollo; igualmente encuentra una correlación alta y positiva (0,74).

Esta correlación también está presente para el caso venezolano cuando se usan series temporales. El gráfico 7 muestra la relación que se establece entre el IDH y el número de oficinas bancarias reportadas por las estadísticas de Sudeban para el periodo que va de 1970 a 2009. El coeficiente de correlación entre estas variables es 0,92.

Desde luego, las correlaciones encontradas para estos grupos de países como para Venezuela deben tropezar con el espinoso asunto de la causalidad. Rojas Suarez (2005) adelanta la tesis de que en la medida que el desarrollo socioeconómico se eleva, la "cultura financiera" del público se hace más sofisticada, lo que requiere, por ende, más y mejores servicios financieros. Sobre esta línea de análisis se argumenta con frecuencia que dependiendo del nivel educativo alcanzado y de la calidad de los empleos asociados a él, los sujetos pueden emplearse o no en un contexto laboral más seguro, lo que permite vislumbrar o no una percepción futura de sus ingresos y niveles de riesgo, y, por ende, un mayor o menor acceso a los mercados financieros. Por otra parte, el limitado desarrollo de ciertas capacidades en la población en el área de alfabetización en países en desarrollo hace que los procedimientos asociados con transacciones financieras sean complejos e intimidantes y limita, si no el acceso, quizás el uso de los servicios bancarios y financieros por parte de los hogares de bajos recursos y pequeñas empresas. También puede señalarse, siguiendo a Sarma y Pais (2008), que si la exclusión financiera es un reflejo de un problema más amplio como lo es la exclusión social, se hace entonces difícil bancarizar hasta tanto tales barreras no sean abolidas.

Otro conjunto de estudios y trabajos, si bien exponen que la correlación entre bancarización y desarrollo económico es positiva, aseguran que la causalidad va desde la bancarización (más población con acceso y uso de los servicios bancarios) hacia el mejoramiento del desarrollo socioeconómico (incluyendo el crecimiento económico, los indicadores de desarrollo humano, la mitigación de la pobreza y de la desigualdad de ingresos). Beck, Demirgüç-Kunt y Martinez (2005) muestran que el desarrollo financiero tiene una correlación positiva con el desarrollo económico y que el efecto del desarrollo financiero es más que proporcional en el segmento de la población de bajos recursos; esto se ve en cambios tanto en la pobreza como en la distribución del ingreso. Stone (2005) presenta que la profundidad financiera contribuye a reducir la desigualdad del ingreso y los niveles de pobreza, a través de la minimización de las restricciones en el crédito sobre los agentes pobres. Por su parte, Anastasi, Blanco, Elosegui y Sangiácomo (2006) señalan que una intermediación financiera hacia las personas sirve como mecanismo para facilitar la inversión en capital humano. Por otro lado, la hipótesis del trabajo de Ellis, Lemma y Rud (2010) indica que el acceso a los servicios financieros facilita la inversión en activos (financieros, físicos o capital humano) que elevan la productividad e incrementan el ingreso de los hogares a futuro. A decir verdad, la falta de acceso al crédito constituye una restricción que empuja a la población joven a trabajar y a reducir la escolaridad y la adquisición de capital humano. Eswaran y Kotwal (1990) comparten la idea de que el acceso al crédito puede reducir la vulnerabilidad de los hogares ante shocks negativos, a través del aumento de su habilidad de suavizar el consumo durante tiempos difíciles. Esta disponibilidad del crédito también permite a los hogares tomar mayores riesgos en las inversiones y estar preparados ante shocks negativos debido a las malas decisiones de inversión. Deaton (1991) indica que reduciendo los riesgos financieros encarados por los hogares, la proporción de activos de bajo riesgo y mayor retorno (como la educación), puede decrecer -bajo retorno que usan los hogares con propósitos precautivos, y les permite invertir en activos de mayor riesgo-, lo cual en general mejora los impactos en el ingreso en el largo plazo. El Asian Development Bank (2005); Helms (2006) y United Nations (2006), todos citados en Fernando (2007), arguyen que el acceso a los servicios financieros ayuda a los pobres a manejar sus riesgos, suavizar el consumo, tomar ventajas de las oportunidades económicas rentables, construir otras fuentes de ingreso y otros activos, y mejorar sus estándares de vida. Asimismo, Von Pischke (1998) señala que un mayor acceso a la financiación promueve el espíritu empresarial de los pobres, lo cual aumenta su capacidad para gestionar el riesgo.

BANCARIZACIÓN Y DESARROLLO HUMANO: EL CONTRASTE EMPÍRICO PARA VENEZUELA

Un adecuado preámbulo a las pruebas empíricas que desarrollaremos en esta sección consiste en constatar el grado de correlación que muestran, para el caso venezolano, los datos o las medidas de bancarización seleccionadas con respecto al índice de desarrollo humano (IDH). Antes de comentar estas correlaciones, conviene precisar qué es el IDH. El IDH es un índice compuesto, construido por el PNUD, que mide el progreso medio conseguido por un país en tres dimensiones básicas: disfrute de una vida larga y saludable, acceso a la educación y nivel de vida digno. El IDH es la media geométrica de índices normalizados que miden los logros en cada una de estas dimensiones. El índice formó parte del primer Informe sobre Desarrollo Humano, publicado en 1990. Se presentó como una alternativa a las mediciones convencionales del desarrollo nacional, como el nivel de ingresos y la tasa de crecimiento económico. Los datos que usamos del IDH son anuales y para un periodo que va desde 1970 al año 2009. Los datos referidos al IDH de Venezuela corresponden a la serie del IDH híbrido, una serie de datos quinquenal hasta el año 2005 y anual en adelante, consistente en el tiempo y reconstruida por el PNUD en su Informe de Desarrollo Humano (2010). Para obtener los valores faltantes dentro de cada quinquenio empleamos una interpolación lineal. A nuestro favor vale señalar que Davies y Quinlivan (2006) encaran este asunto y consideran que los cambios en el IDH en el periodo de cinco años son lo suficientemente pequeños como para que la interpolación sea válida. Así mismo este método es utilizado por el Programa de las Naciones Unidas para el Desarrollo, para analizar tendencias históricas de este indicador (Informe sobre Desarrollo Humano, 2010, p. 237).

El cuadro 1 muestra los coeficientes de correlación encontrados entre varias medidas representativas de bancarización que usamos en este trabajo y el IDH. La simple inspección deja entrever que, con la excepción de los indicadores tradicionales de profundidad financiera (razón crédito/PIB y razón depósitos/PIB), la correlación entre los indicadores de bancarización y el IDH es positiva y muy elevada.

Con el objeto de determinar la relación entre bancarización y desarrollo humano, procederemos ahora a hacer un contraste empírico que consiste en encontrar la mejor estimación entre una variante de modelos sujetos al estimador de mínimo cuadrados ordinarios (MCO). La presunción de endogeneidad de los indicadores de bancarización (al desarrollo humano) nos ha llevado también a utilizar, posteriormente, el estimador de mínimos cuadrados en dos etapas (MC2E).

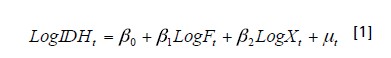

La especificación pensada inicialmente viene dada por la ecuación [1].

En esta expresión LogFt denota a la variable proxi de bancarización en cada año t; LogXt, la representación de los valores de la variable de control para cada observación, y μt el término de perturbación de la regresión, que suponemos ruido blanco. Nuestra hipótesis sostiene que a mayor F, más elevado será el IDH, por lo que el signo esperado de β1 en la ecuación [1] es mayor que cero (β1 > 0).

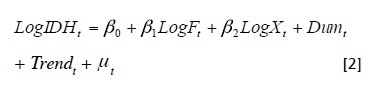

La marcada tendencia determinística que exhibe la serie del IDH nos ha llevado a agregar en la estimación una tendencia temporal lineal como variable explicativa. Adicionalmente, picos significativos en los residuos de las estimaciones preliminares, concentrados entre los años 1999-2002, nos llevaron a la decisión de agregar, en todos los modelos, variables dicotómicas para los años 1999, 2000, 2001 y 2002. La especificación queda rescrita entonces de la siguiente manera:

Con respecto a la variable dependiente LogIDHt, este estudio la define de la manera siguiente:

LogIDH: representa el logaritmo del IDH de Venezuela. La medida fue multiplicada por 100 antes de convertirla en logaritmo, ya que su valor oscila entre cero y uno. Los datos fueron recogidos del Informe de Desarrollo Humano del año 2010.

Las variables usadas para representar LogFt se presentan a continuación:

Logcredipib: representa el logaritmo de la proporción del valor total de la cartera de crédito en la economía originada en los bancos y otras instituciones financieras en un año sobre el valor del producto interno bruto de ese mismo año. Esta medida fue multiplicada por 100 antes de convertirla en logaritmo, ya que sus valores oscilan entre cero y uno. Los datos fueron recogidos de Superintendencia de Bancos y otras instituciones financieras (Sudeban).

Logdepopib: representa el logaritmo del valor total de depósitos en la economía en poder de los bancos y otras instituciones financieras en un año, como proporción del valor del producto interno bruto de ese mismo año. Esta medida fue multiplicada por 100 antes de convertirla en logaritmo, ya que su valor también oscila entre cero y uno. Los datos fueron recogidos de Sudeban.

Logcredireal: representa el logaritmo del crédito deflactado por el índice de precios al consumidor del año 1997 y dividido entre la población. Los datos fueron obtenidos de la Sudeban y del BCV.

Lognofi: representa el logaritmo del número de sucursales bancarias y ATM por cada 100 mil habitantes, de esta manera se normaliza el efecto del aumento de la población. Los datos son extraídos de Sudeban y del INE. Beck y de la Torre (2005) señalan que esta variable captura la penetración del sistema bancario demográficamente y señaliza mayores posibilidades de acceso y oportunidades para que las empresas y hogares usen los servicios financieros.

Logndepo: representa el logaritmo del número de cuentas de depósitos en la banca universal y comercial. Los datos provienen de los informes de la Superintendencia de Bancos y otras instituciones financieras. En teoría, mientras mayor es el número de cuentas de depósitos, mayor es el número de personas que están usando los servicios financieros. No obstante, conviene advertir que una sola persona puede tener más de una cuenta, en cuyo caso la medida no está en capacidad de controlar en forma perfecta debido a la concentración.

Logndepopc: representa el logaritmo del número de cuentas de depósitos en la banca universal y comercial en un año dado, dividido entre la población de ese año. Esta medida fue multiplicada por 100 antes de convertirla en logaritmo. Los datos son extraídos de informes de la Superintendencia de Bancos y otras instituciones financieras y el INE. Este indicador es construido con base al anterior y normaliza el efecto del crecimiento de la población.

Las últimas tres variables contrastan con las mediciones convencionales de profundidad. En esencia, y a nuestro juicio, los indicadores lognofi, logndepo y logndepopc dan una mejor aproximación de la cobertura y el uso de los servicios bancarios que variables como la razón crédito/PIB y depósitos/PIB.

En lo que respecta a las variables de control LogXt, se sigue en lo posible tres criterios:

• Que sean variables macroeconómicas muy correlacionadas entre sí, pero no correlacionadas con el término de perturbación.

• Que sean variables que, independientemente de la proxi de bancarización, estén correlacionadas con el IDH y que presumiblemente impacten la evolución del índice de desarrollo humano.

• Que sean suficientemente exógenas.

Después de un análisis, y entre varias posibilidades, hemos escogidos las siguientes variables de control:

Logexpetropc: representa el valor de las exportaciones de petróleo reales en un año dado, entre el total de la población venezolana en ese mismo año. Estos datos provienen del Banco Central de Venezuela y del INE.

Loggastopub: representa el valor del gasto público del Gobierno central realizado en un año dado dividido entre el total de la población venezolana en ese mismo año. Los datos son extraídos del Ministerio de Finanzas y del INE.

Logppetroreal: representa el precio del barril de petróleo en dólares real en un año, es decir, deflactado por el índice de precios al consumidor estadounidense. Los datos provienen de la EIA y del Banco de la Reserva Federal de los Estados Unidos.

En justificación vale señalar que el carácter específicamente petrolero de la economía venezolana y la inherencia de la renta petrolera externa en la evolución del gasto público hacen presumir una incidencia muy importante de estas variables sobre el IDH. El gasto público, en particular, es una medida que puede ser utilizada para ver en qué magnitud la gestión pública hace un esfuerzo por redistribuir la renta y mejorar la provisión de bienes públicos básicos (como educación y salud, entre otros).

Antes de hacer las estimaciones, hemos procedido a determinar el orden de integración de las variables explicadas anteriormente. Para ello hemos usado las pruebas DF-GLS -propuesta por Elliott, Rothenberg, y Stock (1996)- y Dickey-Fuller Aumentado (DFA)5. Para ambos casos, la hipótesis nula señala la existencia de una raíz unitaria. Los resultados arrojados por las pruebas merecen un mínimo comentario. La aplicación de la prueba DF-GLS sobre cada una de las series indica que las series son estacionarias en nivel, pero no estacionarias en diferencias al 5%. La misma prueba indica que la variable IDH es integrada de orden (1) al 10%. La prueba DFA señala, de igual manera, que las series en diferencia son integradas de orden (1) con la excepción del IDH. En conclusión, tenemos que todas las variables independientes (tanto las proxi de bancarización como las variables de control) son integradas de orden (1) en ambas pruebas en todos los niveles. La variable dependiente resultó ser integrada de grado (1) solo al 10% con la prueba de DF-GLS y en este caso hemos sido poco conservadores y asumido que su grado de integración es (1).

Los resultados de haber estimado la especificación dada por la ecuación (2) por MCO son mostrados en adelante en dos cuadros. Cada cuadro muestra nueve regresiones del IDH (simbolizadas con letras) contra ciertas proxis de bancarización y contra cada una de las variables de control escogidas, para el caso que nos ocupa, a saber: logexpetropc, loggastopub y logppetroreal. De esta manera, los dos cuadros terminan recogiendo 18 regresiones.

El cuadro 2 muestra la regresión del logaritmo del IDH contra las tres variables de bancarización asociadas a la profundidad financiera (logcredipib, logcredireal y logdeppib). Las tres primeras regresiones A1, A2 y A3 usan como proxi de bancarización al logaritmo de la razón crédito/ PIB y la única distinción entre ellas es, en cada caso, el empleo de una variable de control diferente. Las regresiones B1, B2 y B3 usan como proxi de bancarización el logaritmo del crédito real per cápita y, de igual manera, usan como variantes las tres distintas variables de control. En el caso de las regresiones C1, C2 y C3, la variable proxi de bancarización es el logaritmo de la razón depósitos/PIB.

Al evaluar los resultados arrojados por estas regresiones, podemos apreciar que en las seis primeras estimaciones (desde A1 a B3), donde se utilizan como indicadores de bancarización, la razón crédito/PIB y el crédito real por habitante, el coeficiente de determinación es muy elevado y el coeficiente de la prueba Durbin-Watson es muy bajo. Para estas mismas seis estimaciones, los resultados obtenidos con la prueba Breusch- Godfrey (incluso hasta con tres rezagos) rechazan la hipótesis nula de no autocorrelación en los errores. Así, todo parece indicar que los estimadores no son eficientes, que los errores estándar no son los correctos y, en consecuencia, que los resultados son estadísticamente inválidos para hacer contraste y determinar intervalos de confianza. En consecuencia, las proxis de bancarización relacionadas al crédito no resultan ser buenos predictores del IDH. Resultados más alentadores se obtiene en las regresiones C1, C2 y C3 donde la proxi de bancarización es la razón depósitos/PIB. En estos últimos tres modelos, todas las variables son significativas y las pruebas de diagnóstico sobre los errores indican normalidad y ausencia de correlación serial y de heterocedasticidad. Tanto la variable dicotómica (Dum) como la tendencia lineal (Trend) resultaron significativas.

Procederemos ahora a estimar otros nueve modelos con las mismas variables de control, pero ahora con proxis de bancarización más asociadas a la cobertura, tales como: lognofi (logaritmo del número de oficinas y ATM por cada 100 mil habitantes), logndepo (logaritmo del número de depósitos registrados en la banca) y logndepopc (logaritmo del número de depósitos por habitante). Como se observa en el cuadro 3, los tres primeros modelos (D1, D2 y D3), cuya proxi viene dada por el número de oficinas y ATM (por cada 100 mil habitantes), presentan valores del coeficiente R-cuadrado ajustado elevados y las variables, tanto individualmente como en conjunto, son significativas a todos los niveles y con los signos esperados. Los errores se comportan normalmente, poseen varianzas homocedasticas según las pruebas utilizadas (White y ARCH) y no sufren del problema de autocorrelación. La prueba que usa una regresión auxiliar entre la variable de control y la variable de bancarización no encuentra indicios de altos grados de multicolinealidad.

El cuadro 3 también permite observar que la evaluación de los modelos E1, E2 y E3 arroja resultados muy similares. Los tres modelos presentan valores elevados para el coeficiente R-cuadrado ajustado; asimismo, las variables tanto individualmente como en conjunto son significativas a todos los niveles y los errores de los tres se comportan normalmente, con varianzas homocedasticas y sin problemas de autocorrelación. De igual manera se descarta la colinealidad en las variables independientes.

Entre las últimas tres estimaciones (F1, F2 y F3), donde la proxi de bancarización utilizada es el logaritmo del número de depósitos per cápita, solo F3 (que usa como variable de control, el logaritmo del precio del petróleo real) permite que el estimador MCO sea eficiente, pues tanto F1 y F2 presentan correlación serial en los errores.

Descartados ya del todo los modelos que usan la razón crédito/PIB como determinantes del IDH (modelos de A1 a B3), la estrategia consiste ahora en seleccionar, dentro de cada familia de modelos, la mejor estimación. Esto implica escoger cuatro modelos, cada uno con una proxi de bancarización diferente (logdepopib, lognofi, logndepo y logndepopc) y cada modelo asociado a una variable de control, a la tendencia lineal determinística, y la variable dicotómica que recoge la inestabilidad política y económica que rigió entre los años 1999 y 2002. El criterio de selección ha sido la prueba F que arroja la regresión auxiliar entre las variables independientes y que hemos usado para conocer el grado de multicolinealidad entre las variables independientes de cada modelo. Para el caso, y como dejan ver los resultados reportados en los cuadros 2 y 3, los modelos seleccionados fueron C1, D2, E3 y F3. En cada uno de estos modelos la bancarización califica como una variable que positivamente explica el índice de desarrollo humano.

A los efectos de verificar si existe una relación de largo plazo (cointegración) entre cada una de las variables asociadas a cada uno de los modelos, se ha procedido a reestimar los modelos C1, D2, E3 y F3 excluyendo la tendencia y la variable dicotómica y calculando los residuos que se forman entre los valores efectivos y los valores ajustados para someterlos a la prueba DF-GLS de raíces unitarias. Los resultados pueden observarse en el cuadro 4.

Los resultados arrojados por la prueba de raíces unitarias DF-GLS indican que, en los modelos D2, E3 y F3, los errores son estacionarios al 5%, por lo que podemos afirmar que existe al menos un vector de cointegración. En el modelo C1, los errores resultan ser estacionarios, pero al 10% de significación.

Notamos, pues, con base en el cuadro 3, que las proxis de bancarización en estos modelos seleccionados resultaron ser positivas y significativas. Esto implica que la bancarización tiene un efecto positivo en el desarrollo socioeconómico medido, para el caso de este estudio, por el IDH.

Para corregir o controlar los posibles problemas asociados a la endogeneidad en la proxi de bancarización y evitar así problemas de sesgo y estimadores inconsistentes, estimamos los mismos cuatro modelos, pero esta vez usando el estimador de mínimos cuadrados en dos etapas (MC2E)6. Para ello apelamos a los siguientes instrumentos: la constante c, las variables de control, la tendencia lineal, la variable dicotómica y la proxi de bancarización con un rezago. Los resultados de estas estimaciones se muestran en el cuadro 5.

Observamos en el cuadro 5 que los modelos presentan R-cuadrado ajustados elevados. Las variables tanto individualmente como en conjunto son significativas a todos los niveles, excepto la variable dicotómica correspondiente al modelo C1, la cual no resultó significativa a ningún nivel. Por otra parte, aunque los modelos D2 y E3 pasan todas las pruebas de diagnóstico, el modelo C1, según el test de White, presenta varianza heterocedastica, en tanto que el modelo F3, según la prueba LM de Breusch-Godfrey, exhibe errores correlacionados serialmente.

Si tienen en cuenta los modelos D2 y E3, los resultados hallados por MC2E evidencian que los estimadores en las regresiones son positivos y significativos, esto ratifica las conclusiones anteriores, pero con efectos más fuertes sobre la variable dependiente que los hallados previamente. Esto corrobora que un mayor grado de bancarización y, específicamente de cobertura asociada a la red de oficinas y ATM, así como al número de cuentas de depósito, promueve el desarrollo humano. Los modelos D2 y F3 indican que los precios del petróleo (en términos reales) y el nivel de gasto público por habitante pueden ser considerados como determinantes del desarrollo humano.

CONCLUSIONES

Aun cuando la bancarización es un concepto que alude a una variedad de facetas y dimensiones asociadas a la prestación y uso de los servicios financieros, la tarea de establecer una relación entre bancarización y desarrollo socioeconómico no es imposible. Para el caso venezolano, este estudio muestra que la evolución del índice de desarrollo humano en las últimas cuatro décadas puede ser explicada, no solo por la evolución de los ingresos de origen externos (asociados a los precios del petróleo) y por el comportamiento del gasto público por habitante, sino además por el despliegue que exhibe la red de servicios financieros a nivel de oficinas y de ATM tanto como por la evolución del número de depósitos que registra el sistema. Digno de resaltar es el hecho de que los indicadores de profundidad financiera, tales como, la razón crédito/PIB, el crédito real por habitante y la razón depósitos/PIB, no resultaron ser buenas proxis para explicar el IDH.

Desde luego hay una variedad de canales a través de los cuales la masificación en el acceso y uso de los servicios financieros promueve el desarrollo socioeconómico. Aunque este trabajo no explora en detalle estos posibles canales, parece bastante claro que en la medida en que se eleva la inclusión financiera, la población amplía la frontera de oportunidades permitiéndose acumular activos físicos, financieros y capital humano (salud y educación), lo que en definitiva eleva el desarrollo humano en sus tres conocidas dimensiones.

NOTAS

1 King y Levine (1993) incluso sugieren que el desarrollo financiero promueve una mayor tasa de inversión en activos físicos y eleva la productividad de las inversiones. Volver

2 La muy reportada prociclicidad del gasto público en Venezuela justamente da cuenta de cuán importante resulta la renta de origen externo proveniente del petróleo para explicar el curso que toma el gasto del Gobierno. La alta correlación que existe entre las exportaciones de origen petrolero y el gasto hacen presumir que ambas variables son colineales y, por tanto, solo una de ellas se incluye cada vez en la especificaciones. Volver

3 Indicador que se construye teniendo en cuenta el número total de ATM más sucursales en el país y la población total a cada año. Con esta información se obtiene cuantas sucursales y ATM existen en el país por cada 100.000 habitantes. Volver

4 Eventualmente, la profundidad se promueve en la medida que el sistema financiero esté menos represado. Volver

5 Los resultados de la pruebas están disponibles a solicitud. Volver

6 La aplicación de MC2E hace posible estimar los parámetros de las ecuaciones estructurales de interés directamente, reemplazando las variables endógenas por valores obtenidos a través de regresiones auxiliares. MC2E puede ser aplicado tanto para ecuaciones exactamente identificadas, como para sobreidentificadas. Volver

REFERENCIAS

1. Anastasi, A., Blanco, E., Elosegui, P. & Sangiácomo, M. (2006). Bancarization and Determinants of Availability of Banking Services in Argentina (Working Paper 15). Buenos Aires: Investigaciones Económicas, Banco Central de la República Argentina. [ Links ]

2. Ang, J. (2008). A Survey of Recent Developments in the Literature of Finance and Growth. Journal of Economic Surveys, 22, 536-577. [ Links ]

3. Arestis, P. & Demetriades, P. (1997). Financial Development and Economic Growth: Assessing the Evidence. The Economic Journal, 107(442), 783-799. [ Links ]

4. Asian Development Bank (2005). The Changing Face of the Microfinance Industry: Building Financial Systems for the Poor (Theme Paper No. 14). Manila: ADB. [ Links ]

5. Barro, R. (1991). Economic Growth in a Cross Section of Countries. The Quarterly Journal of Economics, 106, 407-443. [ Links ]

6. Beck, T. & Augusto de la Torre (2005). The Analytics of Access to Finance: Introducing the Access Possibilities Frontier (mimeo). World Bank. [ Links ]

7. Beck, T., Demirgüç-Kunt, A. & Martinez, M. S. (2005). Reaching Out Access to and use of Banking Services Across Countries (World Bank Policy Research Working Paper N° 3754). Washington D.C.: World Bank. [ Links ]

8. Beck, T., Demirgüç-Kunt, A. & Martinez, M. S. (2006). Banking Services for Everyone? Barriers to Bank Access and Use around the World (World Bank Policy Research Working Paper N° 4079). Washington D.C.: World Bank. [ Links ]

9. Chaia, A., Dalal, A., Goland, T., Gonzalez, M. J., Morduch, J. & Schiff, R. (2009). Half the World is Unbanke (Financial Access Initiative Framing Note). New York: Financial Access Initiative. [ Links ]

10. Claessens, S. (2006). Access to Financial Services: A Review of the Issues and Public Policy Objectives. The World Bank Research Observer, 21(2), 207-240. [ Links ]

11. Davies, A. & Quinlivan, G. (2006). A Panel Data Analysis of the Impact of Trade on Social Welfare. Journal of Socioeconomics, 35(5), 868-876. [ Links ]

12. Deaton, A. (1991). Household Savings in LDCs: Credit Markets, Insurance and Welfare. Scandinavian Journal of Economics, 94(2), 253-273. [ Links ]

13. Demetriades, P. O. & Andrianova, S. (2004) Finance and Growth: What We Know and What We Need to Know. En C. A. E. Goodhart (Ed.), Financial Development and Growth: Explaining the Links (pp. 38-65). Basingstoke: Palgrave Macmillan. [ Links ]

14. Demirguc-Kunt, A. & Levine, R. (2008). Finance, Financial Sector Policies, and Long-Run Growth (Policy Research Working Paper Series 4469). Washington D.C.: The World Bank. [ Links ]

15. Elliott, G., Rothenberg, T. J. & Stock, J. H. (1996). Efficient Tests for an Autoregressive Unit Root. Econometrica, 64(4), 813-836. [ Links ]

16. Ellis, K., Lemma, A. & Rud, J. P. (2010). Investigating the Impact of Access to Financial Services on Household Investment. London: Overseas Development Institute, UK Department for International Development. [ Links ]

17. Eswaran, M. & Kotwal, A. (1990). Implications of Credit Constraints for Risk Behaviour in Less Developed Economies. Oxford Economic Papers, 42(2), 473-482. [ Links ]

18. Federación Latinoamericana de Bancos. (2007). ¿Qué sabemos sobre bancarización en América Latina? Un inventario de fuentes de datos y literatura. Bogotá [ Links ].

19. Fernando, N. (2007). Low-Income Households Access to Financial Services. Philippines: Asian Development Bank. [ Links ]

20. Gurley, J. G. & Shaw, E. S. (1955). Financial Aspects of Economic Development. American Economic Review, 45(4), 515-538. [ Links ]

21. Goldsmith, R. W. (1969). Financial Structure and Development. New Haven, CT: Yale University Press. [ Links ]

22. Helms, B. (2006). Access for All: Building Inclusive Financial Systems. Washington, D.C.: World Bank. [ Links ]

23. Honohan, P. (2008). Cross-Country Variation in Household Access to Financial Services. Journal of Banking and Finance, 32(11), 2493-2500. [ Links ]

24. Kappel, V. (2010). The Effects of Financial Development on Income Inequality and Poverty. Zurich: Center of Economic Research at ETH Zurich. Swiss Federal Institute of Technology Zurich. [ Links ]

25. King, R. G. & Levine, R. (1993). Finance and Growth: Schumpeter Might Be Right. Quarterly Journal of Economics, 108, 717-737. [ Links ]

26. McKinnon, R. I. (1973). Money and Capital in Economic Development. Washington, D.C.: Brookings Institution. [ Links ]

27. Morales, L. & Yañez, A. (2008). La Bancarización en Chile, concepto y medición (Serie Técnica Superintendencia de Bancos e Instituciones Financieras de Chile). Santiago de Chile. [ Links ]

28. Patrick, H. T. (1966). Financial Development and Economic Growth in Underdeveloped Countries. Economic Development and Cultural Change, 14, 174-189. [ Links ]

29. Programa de las Naciones Unidas para el Desarrollo. (2010). Informe de desarrollo humano 2010. Nueva York. [ Links ]

30. Rashmi, A. (2010). Measuring Financial Access. Gold Coast: Griffith University. N. 2010-07. [ Links ]

31. Rojas Suárez, L. (2005). El acceso a los servicios bancarios en América Latina: identificación de obstáculos. Madrid: Secretaría General Iberoamericana. [ Links ]

32. Ruiz, J. M. (2007). Bancarización en Latinoamérica, un desafío para los bancos españoles. Revista de Estabilidad Financiera, 13, 1-20. [ Links ]

33. Sarma, M. (2008). Index of Financial Inclusion. Delhi: Indian Council for Research on International Economic Relations. [ Links ]

34. Sarma, M. & Pais, J. (2008). Financial Inclusion and Development. A Cross Country Analysis. Presentation for the Annual Conference of the Human Development and Capability Association, New Delhi, 10-13 September 2008. [ Links ]

35. Shaw, E. S. (1973). Financial Deepening in Economic Development. New York: Oxford University Press. [ Links ]

36. Stone, R. (2005). Financial Access Indicators Stocktake (Paper prepared for DFID Emerging Markets Economics). London: Deparment for International Development. [ Links ]

37. United Nations. (2006). Building Inclusive Financial Sectors for Development. New York: United Nations. [ Links ]

38. Von Pischke, J. D. (1998). Poverty, Human Development and Financial Services (Occasional Paper nº 25). New York: United Nations Development Program. [ Links ]