Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Revista Finanzas y Política Económica

Print version ISSN 2248-6046

Finanz. polit. econ. vol.5 no.2 Bogotá July/Dec. 2013

ARTÍCULO DE REFLEXIÓN

¿LOS MEDIOS DE COMUNICACIÓN EN COLOMBIA SON UNA INDUSTRIA CREADORA DE VALOR?

DO THE MEDIA IN COLOMBIA ARE A VALUE-CREATING INDUSTRY?

OS MEIOS DE COMUNICAÇÃO NA COLÔMBIA SÃO UMA INDÚSTRIA CRIADORA DE VALOR?

JORGE ALBERTO RIVERA GODOYa

UNIVERSIDAD DEL VALLE, CALI, COLOMBIA.

ANA MILENA PADILLA OSPINAb

a Doctor distinguido cum laude en Ciencias Económicas y Empresariales, especialista en Finanzas y contador público. Profesor titular de la Universidad del Valle, Cali, Colombia. Asesor e investigador en temas relacionados con estructuras de capital y políticas de dividendos y valoración de empresas. Autor de varios artículos sobre financiación en las organizaciones. Correo electrónico: jorge.rivera@correounivalle.edu.co

b Estudiante de la Maestría en Ciencias de la Organización, administradora de empresas y asistente de docencia de la Universidad de Valle. Cali, Colombia. Correo electrónico: ana.milena.padilla@correounivalle.edu.co

Recibido: 4 de mayo de 2013 Concepto de evaluación: 30 de julio de 2013 Aprobado: 5 de septiembre de 2013

RESUMEN

En este artículo se pretende examinar si el sector de medios de comunicación en Colombia es creador de valor. Para ello se realiza un análisis del desempeño financiero en el periodo 2006-2011 usando los indicadores financieros que evalúan el crecimiento, la eficiencia, efectividad, eficacia, el valor económico agregado y el valor de mercado agregado de este sector. En los resultados de esta investigación se encontró que dicho sector solo crea valor en uno de los seis años de estudio; esto obedece a que el sector presenta una alta dependencia en la eficacia con que se han gestionado los gastos de administración y del ajuste de su estructura de capital para lograr un menor costo de capital.

Palabras clave: valor económico agregado (EVA), valor de mercado agregado, sector de medios de comunicación, indicadores financieros, eficiencia, eficacia, efectividad, desempeño financiero.

JEL: G10, M40, L82

ABSTRACT

This article aims to examine whether the media sector in Colombia creates value. For that, an analysis of the financial performance for the period 2006-2011 is made using financial indicators that assess growth, efficiency, effectiveness, efficiency, economic value added, and market value added of this sector. It is found that this sector only creates value in one of the six years of study, showing a high dependence on the effectiveness with which the sector has managed administrative expenses and adjusting its capital structure in order to achieve a lower cost of capital.

Keywords: economic value added (EVA), market value added, media cluster in Colombia, financial indicators, efficacy, efficiency, effectiveness, financial performance.

RESUMO

Neste artigo se pretende examinar se o setor de meios de comunicação na Colômbia é criador de valor. Para isso, realiza-se uma análise do desempenho financeiro no período de 2006-2011 usando os indicadores financeiros que avaliam o crescimento, a eficiência, efetividade, eficácia, o valor econômico agregado e o valor de mercado agregado desse setor. Nos resultados desta pesquisa, constatou-se que esse setor só cria valor em um dos seis anos de estudo; isso obedece a que o setor apresenta uma alta dependência na eficácia com que se vêm gerindo os gastos de administração e do ajuste de sua estrutura de capital para atingir um menor custo de capital.

Palavras-chave: Valor Econômico Agregado (EVA), valor de mercado agregado, setor de meios de comunicação, indicadores financeiros, eficiência, eficácia, efetividade, desempenho financeiro.

INTRODUCCIÓN

Las empresas del sector de medios de comunicación cumplen con dos objetivos estratégicos: en primer lugar entretener -ya sea con temas variados como teleradionovelas, deportes y noticias-, y en segundo lugar publicitar sirviendo como vehículo para dar a conocer productos y servicios de diversas empresas. Esta industria está compuesta por los subsectores de televisión, radio, prensa y revistas, y mantiene una permanente demanda de entretenimiento y hace uso de esta ventaja para vender pautas publicitarias a las empresas, siendo este el negocio que sustenta al sector.

Además, esta industria ha tenido que amoldarse a la nueva tecnología, en la cual la televisión está haciendo su transición de tecnología análoga a digital, la radio ha digitalizado el sonido, la prensa ha invertido en nuevas imprentas que pueden mostrar más colores en sus ediciones y las empresas editoras de revistas trabajan para poder ofrecer publicidad más llamativa con innovaciones en los plegables de papel que se insertan en las revistas. Uno de los retos más grandes de este sector ha sido su inserción a Internet, donde tener las noticias en la página web o poder tener transmisión en vivo, vía web, ha obligado a las empresas a estar a la vanguardia de las tendencias actuales (Parada, 2013).

Dentro de este contexto, el presente trabajo tiene como objetivo mostrar si las empresas de esta industria cumplen con el objetivo fundamental de las finanzas modernas corporativas -como es el crear valor- mediante una evaluación de su desempeño financiero durante el periodo 2006- 2011, teniendo como fuentes principales las base de datos del sistema de información y riesgo empresarial-SIREM de la Superintendencia de Sociedades (2013) y el BPR Asociados Sales & Credit Management Benchmark (2013).

La presentación de este artículo se ha organizado en seis capítulos: 1) metodología, donde se muestran las dimensiones del desempeño financiero por evaluar y se diseña un método de diagnóstico financiero mediante el empleo de indicadores contables y de valor económico agregado que permita el logro del objetivo de este trabajo; 2) marco de referencia, en el cual se muestran estudios relacionados con análisis financiero del sector de medios de comunicación en el ámbito nacional e internacional; 3) sector de medios de comunicación, donde de manera sucinta se presentan algunos aspectos importante de su entorno; 4) desempeño financiero de las empresas del sector medios de comunicación colombiano 2006-2011, en el que se presenta el trabajo de campo realizado; 5) análisis y contrastes de resultados, donde se comparan los resultados alcanzados en esta investigación con los resultados de un país referente como lo es Estados Unidos, y 6) conclusiones, en las cuales se sintetizan los principales hallazgos y se realizan propuestas para ser consideradas en investigaciones futuras.

METODOLOGÍA

Se toma como metodología el análisis de tendencias de los indicadores financieros con base en información contable y los relacionados con los de creación de valor. Con ellos se evalúa el desempeño financiero de este sector en las siguientes dimensiones: crecimiento, eficiencia, eficacia y efectividad, y valor económico agregado en el periodo 2006-2011.

Los indicadores de crecimiento demuestran cómo ha evolucionado el sector a través del comportamiento de sus ventas, activos y utilidad neta. Por su parte, los indicadores de eficiencia establecen si el sector hace un buen uso de sus activos que les permita convertirlos en flujo de efectivo con la mayor celeridad, para lo cual se usan los indicadores de rotación de los activos totales,1 activos fijos,2 activos operacionales,3 inventarios4 y cartera5 (Rivera y Ruíz, 2009, p. 132; Van Horne y Wachowicz, 2002, p. 134).

Los indicadores de eficacia revelan qué tan eficaz ha sido el sector o empresa en la administración de los costos y gastos con el fin de lograr mayores utilidades (Ortiz, 2002, p. 197); Dichos indicadores, medidos en esta investigación, son los márgenes de utilidad bruta,6 operacional7 y neta.8

Los indicadores de efectividad determinan cuánta utilidad genera la inversión, y esto va a depender de la eficiencia del uso de los activos y de la eficacia con que se gestionen los costos y gastos (Rivera y Ruíz, 2009, pp. 115-116). Los que son calculados en este trabajo son el rendimiento de los activos (ROA)9 y el rendimiento del patrimonio (ROE).10

Estos dos indicadores pueden descomponerse en los siguientes factores:

• ROA = (rotación de los activos) (margen de la utilidad operacional), conocido como el sistema Dupont.

• ROE = (rotación de los activos) (margen de utilidad neta) (apalancamiento financiero),11 se le reconoce como sistema Dupont ampliado.

La relación existente entre la eficiencia, la eficacia y la efectividad en las diferentes fases del ciclo operativo de las empresas de un sector se pueden observar en la figura 1. La fase del ciclo operativo se inicia con el insumo de recursos, sigue con el proceso de producción y después con la venta de productos y servicios que satisface las necesidades de los clientes, y se genera una cuenta de cobro que posteriormente se recupera a través del recaudo de cartera. Con estas entradas de flujos de efectivo se vuelve a reiniciar el ciclo operativo.

Cada una de estas fases del ciclo operativo puede ser medida con los indicadores de eficiencia en la utilización de los activos de la empresa, lo cual le permitiría la obtención de mayores rentabilidades. También puede ser medida por los indicadores de eficacia que permiten conocer el margen de rentabilidad que tiene la empresa de su operación, una vez se hayan descontado los costos y gastos de venta y administración. De la comparación de los indicadores de eficacia y eficiencia se puede evaluar qué tan efectiva es la empresa para la explotación de sus activos y para la generación de rentabilidad para los socios y propietarios.

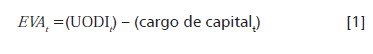

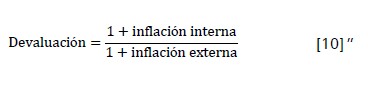

Para complementar el análisis del desempeño financiero del sector se determina el valor económico agregado (EVA) mediante el cálculo de una utilidad económica en un periodo t, de la siguiente forma (Rivera, 2011, p.35):

Donde

UODIt= utilidad operacional después de impuestos en el periodot

UAIIt = utilidad antes de intereses e impuestos en el periodot

t = tasa de impuestos

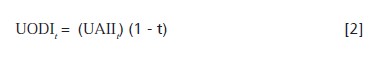

Donde

ANOt-1= activo neto operacional poseído al principio del periodo. Se obtiene de sumar el capital de trabajo neto operativo KTNOt-1 con el activo fijo neto operacional AFNOt-1

KTNOt-1 = activos corrientes-pasivos corrientes sin costo explícito

AFNOt-1 = valor de los activos fijos operacionales menos su depreciación

Kot = costo de capital medio ponderado del periodot

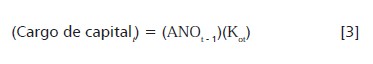

Para llegar al valor de Kot se debe resolver la siguiente fórmula propuesta por Miller y Modigliani (1963, p. 441):

Donde:

Ki: es la tasa de interés exigida por los prestamistas, que es equivalente al costo de la deuda o tasa de interés que asume la empresa, pero dado que los montos de intereses son deducibles de la base gravable de la empresa, el costo de la deuda después de impuestos queda expresada como: Ki(1 - t)

Ke: es el costo del capital propio

t : es la tasa de impuestos de la empresa

L : es el coeficiente de endeudamiento = deuda con costo explicito /ANO

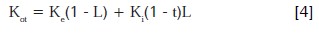

Dada la complejidad para determinar en empresas que no cotizan en la Bolsa de Valores, se seguirá la siguiente metodología (Rivera y Alarcón, 2012, p. 89, 90):

"Con el modelo CAPM se estima que el costo del capital propio Ke es igual a la tasa libre de riesgo Rf, más el riesgo sistemático de la empresa β multiplicado por la prima de riesgo de mercado Rm - Rf. Por lo tanto, Ke es equivalente a:

Se asume que el costo de oportunidad de los propietarios de las empresas de un sector de un país emergente sería muy similar al de un país desarrollado referente, con mercados bursátiles más competitivos y eficientes,12 más una prima por riesgo país RP, por tener la inversión en un país emergente. Esto evitaría las restricciones teóricas y técnicas para el cálculo del beta en países emergentes que, como sucede en Colombia, mantienen un mercado de renta variable pequeño, ilíquido y concentrado. De esta forma, el costo de oportunidad de las empresas de un sector del país emergente sería igual a:

Pero dado que β13 del modelo CAPM representa el riesgo total de la empresa βL, que incluye el riesgo sistemático operativo y financiero. En lo que se considera que habría afinidad entre la empresa emergente y el país desarrollado es en el riesgo operativo βu. Entonces, se hace necesario calcularlo así:

Posteriormente se calcula la βL de la empresa del país emergente con el objeto de considerar la protección fiscal de su propio apalancamiento, empleando:

Con la beta total βL se determina Ke de la empresa del país emergente, utilizando la ecuación [6], tomando información de Rf, βL, Rm y t del mercado de valores del país desarrollado.

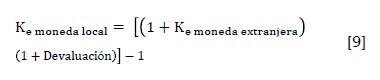

Pero este Ke está expresado en moneda extranjera del país desarrollado; por lo tanto, se debe convertir en moneda local de la siguiente forma:

Si se considera una devaluación en condiciones de paridad cambiaria, se utiliza la siguiente fórmula:

En síntesis, se puede decir que el EVA depende de tres grandes inductores: 1) la utilidad operacional después de impuestos; 2) el activo neto operacional, y 3) el costo de capital. Con estos inductores se puede determinar el valor del EVA así:

Si el resultado es positivo es porque se ha creado valor y si es negativo es porque se ha destruido; en caso de ser cero, es porque se ha llegado a un equilibrio económico.

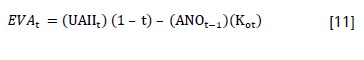

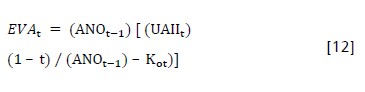

Si al segundo término de la anterior ecuación se le multiplica y divide por: ANOt-1 y luego se simplifica, se obtiene lo siguiente:

Donde

(UAIIt)(1-t)/(ANOt-1) = Rendimiento después de impuestos del activo neto operacional

El EVAt va a ser igual a (ANOt-1) multiplicado por la diferencia entre el rendimiento después de impuestos del activo neto operacional y el costo de capital medio ponderado (Stewart, 2000, p. 163). A esta diferencia se le conoce como el porcentaje de utilidad o pérdida residual.

Otros indicadores que permiten evaluar y controlar el EVA son la razón EVA/ANO y UODI/ EVA. Con la razón EVA/ANO se determina el valor económico agregado generado por cada peso de inversión en ANO, cuando se toma en términos numéricos, o se conoce el porcentaje de utilidad o pérdida residual al comparar el rendimiento de los activos netos operacionales y el costo de capital medio ponderado (Rivera y Ruíz, 2011, p. 118), cuando está dado en términos porcentuales. Mientras que con la razón UODI/ EVA se puede estimar la utilidad operacional después de impuestos que se debe generar para lograr un peso de EVA, que va a depender de los componentes del cargo de capital, como lo son el ANO y el Ko.

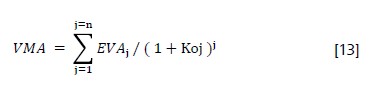

Al sumar los valores económicos agregados de varios periodos, teniendo en cuenta el valor del dinero en el tiempo, se podría calcular el valor de mercado agregado (VMA) de ese conjunto de periodos, lo que mostraría si una empresa o sector ha creado o destruido valor en ese gran periodo. Si los EVA se traen a valor presente, el VMA serían igual a:

VMA = valor actual de los EVA de varios periodos de una empresa o sector

Dado que en la literatura moderna de finanzas corporativas el valor de empresa está ligado con los flujos de caja o utilidades residuales que se puedan generar en un horizonte amplio, el VMA complementa el análisis que se pueda realizar a través de un solo periodo, como sucede con el EVA.

MARCO DE REFERENCIA

A pesar de que en el país se han realizado diversos estudios sobre la evaluación del desempeño financiero de diferentes sectores económicos, son casi inexistentes los que se enfocan en el sector de medios de comunicación. Los pocos estudios de análisis financiero y de la creación de valor de empresas colombianas existentes se han centrado en sectores como químicos, alimentos, confecciones, agroindustrial y farmacéutico. Dichos estudios concluyen que sectores han destruido valor durante el periodo estudiado, a excepción de la investigación en el sector farmacéutico en el que solo se destruye valor en un año del estudio (Rivera, 2009; Rivera y Alarcón, 2012; Rivera y Ruíz, 2011; Marmolejo y Robles, 2011; Solanilla y Puerto, 2012).

En un estudio realizado a sesenta sectores (Radi y Bolívar, 2007) se concluyó que los sectores de extracción de petróleo crudo y gas natural, bebidas, fabricación de productos de cemento y hormigón, carbón y derivados y otras actividades durante el periodo 2000-2005 han generado valor económico, mientras que los sectores de extracción de petróleo crudo y gas natural, bebidas, fabricación de productos de cemento y hormigón, carbón y derivados y otras actividades son los que más ha destruido valor durante ese mismo periodo (Radi y Bolívar, 2007). En este estudio de Radi y Bolívar (2007, p. 82) se incluye al sector de publicaciones periódicas en el cual se concluye que genera valor en 2004 y 2005, mientras que en los demás periodos demuestra una destrucción de valor. Por su parte, el sector de televisión y radio presenta destrucción de valor en 2000, mientras que en el resto de años estudiados se presenta creación de valor.

El estudio del desempeño financiero de siete sectores altamente innovadores hecho por Rivera y Ruíz (2009) concluye que estas empresas han destruido valor debido a que su costo de capital es muy alto en comparación con el rendimiento del capital (Rivera y Ruíz, 2009).

Por otro lado, no se encontró ningún artículo a nivel internacional que evaluara financieramente al sector de medios de comunicación, pero sí se encontraron estudios enfocados en el sector de manufacturero, industria hospitalaria e industria de supermercados (Yrd. Doç. Dr. Yusuf Topal, 2008; Lee, S. y Kim, 2009; Moore, 2001). Otros estudios tratan de identificar si los sectores o un grupo de empresas especifico de un país genera valor económico (Tian, X., Song, J., Li, N., y Zhang, 2012; Kryzanowski, Lawrence, Mohsni y Sana, 2010; Visaltanachoti, Luo y Yi, 2008).

La revista Dinero (en una edición especial que se publica) es una de las pocas revistas comerciales que a nivel nacional emite algunos indicadores financieros de las empresas más importantes en Colombia, y hasta 2009 le hacía un seguimiento al EVA (la revista solía contratar a la firma Stern Stewart & Co. para la realización de dicho análisis). En estas ediciones se mostraba que en promedio las empresas colombianas eran destructoras de valor, aunque en los últimos años mostraban una tendencia a destruir menos valor, gracias a la reducción del costo de oportunidad y a un aumento de los rendimientos de los activos netos operacionales, esta tendencia se pierde desde 2008 donde se vuelve a incrementar la destrucción de valor, como se observa en la tabla 1.

De manera específica, las grandes empresas del sector medios de comunicación han venido creciendo durante el periodo 2006-2011: las ventas han aumentado en un 50,8 % de 2006 a 2009, con una diminución en 2010; de la misma forma, los activos se han incrementado, pasando de $116.145 millones promedio por empresa en 2006 a $117.390 millones en 2009; de 2009 a 2010 han disminuido un 31,6 %, y luego en el último año aumentó levemente respecto al anterior un 2,2 %. En cuanto a la utilidad operacional, esta presenta tres tendencias de comportamiento: en la primera se presenta un leve aumento en el periodo 2006-2007 (pasando de $6.493 a $7.544 millones); luego en 2008 se presenta una fuerte disminución (llegando a $2.224 millones, para luego crecer de 2009 a 2011 en un 129,7 %). Mientras que la utilidad neta muestra una dinámica diferente a la de los activos y ventas, en los cuales en el periodo de 2006 a 2008 hubo una disminución, pasando de $2.145 a -$1.440 millones; sin embargo, a partir de 2009 hasta 2011 este sector se recuperó y sus utilidades netas promedio por empresa llegaron a ser en 2011 de $8.936 millones (tabla 2).

Los indicadores de rotación, márgenes, rendimiento y endeudamiento de las grandes empresas del sector medios de comunicación emitidos en varias ediciones de la revista Dinero se muestran en la tabla 3.

La rotación de activos totales es casi constante en todo el periodo, oscila entre 0,6 y 0,7; pero cuando se detallan los activos corrientes se observa que hasta la mitad del sexenio la recuperación cartera se deterioraba año tras año, pero a partir de 2009 comienza a ser más rápida. Una tendencia similar tienen los inventarios, pero extendiendo este retardo hasta 2009 y a partir de 2010 acelera su rotación.

Los márgenes de utilidad bruta, de utilidad antes de intereses, impuestos, depreciaciones y amortizaciones y de utilidad operacional siguen tendencias similares durante el periodo, excepto para 2009, donde el margen bruto sigue en descenso; en los dos primeros años aumentan, en el 2008 se reducen y a partir de 2009 hasta 2010 aumentan, en 2011 vuelven a tener una leve caída. Mientras el margen de utilidad neta presenta una reducción en los tres primeros años, pero a partir de 2009 comienza un aumento significativo. El rendimiento de los activos y del patrimonio se reduce desde 2006 hasta 2009, luego aumenta hasta 2010, pero en 2011 vuelve a decrecer en varios puntos porcentuales. La diferencia entre estos dos rendimientos en parte son explicados por el endeudamiento que en promedio fue del 35,9 %.

En el ámbito internacional, y específicamente en Estados Unidos, el desempeño financiero del sector de medios de comunicación en el periodo 2006-2011 se puede dividir en dos etapas: la primera que comprende 2006-2009 y que se caracteriza por la tendencia a mejorar el valor económico agregado, que comienza en 2006 con una elevada destrucción de valor (-$44.832 millones de dólares), pero que en 2007 se reduce a -$40.433 millones de dólares, y a partir de 2008 hasta 2009 comienza a crear valor hasta llegar a su nivel más alto en este último año con $45.392 millones de dólares. La segunda etapa va de 2010 a 2011, y se caracteriza por la tendencia a desmejorar el EVA; en 2010 desciende a $35.842 millones de dólares y en 2011 se destruye la mayor cantidad de valor en el sexenio con $ -60.337 millones de dólares (tabla 4).

En los tres primeros años se aumentaba la inversión en activos netos operacionales, pasando de $ 719.742 millones de dólares en 2006 a $ 933.443 millones de dólares en 2008; sin embargo, a partir de 2009 hasta 2011 se sigue una tendencia de desinversión del ANO, pasando de $873.420 millones de dólares en 2009 a $ 603.733 millones de dólares en 2011.

La diferencia entre el rendimiento después de impuestos de los activos netos operacionales y el costo de capital medio ponderado pasa de ser negativa en los dos primeros años (-6,23 % y -5,1 %) a ser positiva y creciente entre 2008 y 2010, siendo este último año donde este diferencial es mayor (5,89 %); pero al siguiente año se cae al mayor porcentaje de pérdida residual (-9,99 %) de los seis años en mención. Se pueden resaltar los siguientes aspectos: en dos años consecutivos (2010-2011) se pasa del mejor al peor índice de utilidad o pérdida económica; el año con mejor índice de utilidad económica no es el que mayor EVA genera, y en los dos años en las cuales la utilidad residual fue más alta, se presenta una desinversión del ANO.

SECTOR DE MEDIOS DE COMUNICACIÓN EN COLOMBIA

El sector de medios de comunicación se compone de los subsectores de televisión, radio, prensa y revistas. En Colombia, este sector inicia con la imprenta del primer periódico que data del año 1785, mientras que la primera revista surge en 1890. Más adelante en 1934 se transmite el primer programa radial en el país, y finalmente la televisión transmite por primera vez en el país en 1954 (Asomedios, 2010; Banco de la República, s.f.a; Banco de la República, s.f.b; Banco de la República, s.f.d; Banco de la República, s.f.c).

En primera instancia, estos medios sirvieron para difundir ideologías políticas, informar de los acontecimientos y educar a la población, pero más adelante estos medios fueron evolucionando hasta convertirse en un paquete de entretenimiento para toda la familia, con contenidos creados para cada edad y con horarios estratégicos para la transmisión de programas en un día o publicaciones acorde a un público específico. Además, la publicidad transformó a este sector en una forma eficaz de comunicar y vender productos y servicios.

El 2012 el sector de medios de comunicación recibió por concepto de pautas publicitarias $2.151.884 millones de pesos, en donde el subsector con mayor participación fue el de la televisión nacional con un 48,4 % ($ 1.043.506 millones de pesos), seguido de periódicos con un 21,7 % ($468.267 millones de pesos), radio con 21,6 % ($466.508 millones de pesos) y el restante 8,3% se encuentra repartido entre revistas y televisión regional ($173.600 millones de pesos). Mientras que en el primer trimestre de 2013 este sector ha aumentado sus ventas en un 5,25 % con respecto al primer trimestre del año anterior (Asomedios, 2013).

Este sector goza de buena audiencia, según un estudio del DANE con datos de 2012,

se encuentra que el 50,4 % de las personas mayores a 12 años ha leído una revista en los últimos doce meses, en donde el 31,3 % lee una revista por semana, el 29,3 % indico que ha leído una revista al mes y el 23,8% ha leído varias revistas a la semana. Por su parte, el 63,2 % de la población mayor a doce años ha leído un periódico en el último mes, en donde el 34,5 % lee varios periódicos a la semana, el 28,6 % lee el periódico una vez a la semana y el 25,8 % lee un periódico diario (DANE, 2013, p. 2).

En cuanto al consumo de la televisión, la encuesta cultural del DANE (2013) indica que

el 95.6 % de la población mayor a doce años ha visto televisión en la última semana, donde el 81,9 % ha visto televisión todos los días. En radio se observa que el 67,2 % de la población ha escuchado este medio en la última semana, donde el 58,2 % lo escucha diariamente, el 19,4 % escucha casi todos los días de la semana y el 16,9 % ha escuchado radio varias veces a la semana (DANE, 2013, p. 2-3).

Las empresas colombianas de este sector se han visto afectadas por la oferta internacional de entretenimiento, por el uso de Internet para ver televisión o escuchar radio de otros países. Para hacerle frente a esta competencia las empresas del sector se están fortaleciendo a través de alianzas estratégicas con empresas extranjeras, como es el caso de la televisión, donde Caracol T.V. ha hecho alianza con la cadena Fox y RCN Televisión con Sony Entertainment, con lo cual se busca entrar a tomar parte del mercado latino que se encuentra en Estados Unidos. Mientras que la casa editorial El Tiempo está realizando alianza con la revista Hola de España para empezar a publicar en el país (Revista Dinero, 2012). Todas estas movidas del sector dan a entender que se encuentra en una fase de expansión en ll cual se buscará ser más competitivos para poder cumplir con los retos de ingresar a nuevos mercados, en especial el norteamericano.

DESEMPEÑO FINANCIERO DE LAS EMPRESAS DEL SECTOR DE MEDIOS DE COMUNICACIÓN COLOMBIANO 2006-2011

Para el cálculo de los indicadores contables y los relacionados con la creación de valor, se tomaron los estados financieros de las empresas de este sector (Anexo 1) que aparecen registrados en la base de datos del sistema de información y riesgo empresarial (Sirem) de la Superintendencia de Sociedades (2013) y Benchmark de BPR Asociados Sales & Credit Management (2013), en el periodo 2006-2011. Allí se encontró que el número de empresas que han reportado información son 147 para 2006 y 2011, 143 para 2007 y 142 para 2008, 2009 y 2010. Se separó la consolidación de los estados financieros de los subsectores de televisión, radio, revistas y periódicos llevándose a cabo un promedio ponderado para que los cálculos de los indicadores, del EVA y el VMA fueran más exactos.

Evaluación del crecimiento

Con respecto a la evaluación de crecimiento promedio de las empresas del sector (tabla 5) se encuentra que durante el sexenio de estudio las ventas crecieron un 10,3 %, sin presentar grandes variaciones anuales; mientras que los activos sí mostraron diversas fluctuaciones sin tendencia, con una disminución del 5 % en el periodo. Se asume que la variación de los activos se debe a las inversiones que se están realizando en renovación de tecnología del sector. En cuanto a la utilidad neta, se observa que en los dos primeros años aumentó levemente en 29,6 %, pero en 2008 declinó hasta su nivel más bajo ($394). Posteriormente crece de manera sostenida hasta llegar a su pico más alto en 2011 con $1.728.

Evaluación de la eficiencia

Se encuentra que el comportamiento de la rotación de los activos operacionales no ha tenido grandes variaciones durante el sexenio, sus valores de rotación oscilan entre 1,73 y 1,94 veces; lo mismo sucede con la rotación de los activos totales que oscila entre 0,69 y 0,61. Se evidencia de igual forma que la rotación de los activos operacionales del sector es mayor que su rotación de los activos totales, lo cual indica que las empresas de esta industria tienen inversiones que no están conectadas con la generación de ingresos por ventas, aspecto que podría incidir en el cumplimiento de su objeto social (tabla 6).

Al evaluar los indicadores que tienen relación con la rotación de los activos operacionales, se encuentra que la rotación de inventarios presenta una disminución durante 2008 (5,0 veces) y 2009 (4,7 veces), mientras que en el resto de los años de estudio este índice estuvo oscilando entre 5,6 y 5,9 veces. Esto indica que el sector mantiene una rotación de inventarios casi constante. La rotación cartera permanece invariable los dos primeros años (5,2 veces), en los siguientes tres años se acelera su rotación hasta llegar a 5,5 veces en 2009 y 2010, pero en 2010 se desacelera a 5,0 veces, y en 2011 vuelve acelerar su rotación a 5,3 veces; lo que demuestra que los cambios en la recuperación de la cartera han sido poco significativos en el periodo 2006-2011.

Por otra parte, en la rotación de activos fijos se muestran dos tendencias. Inicialmente este índice permanece constante por los dos primeros años (4,0 veces) para luego disminuir en los siguientes dos años: 2008 (3,5) y 2009 (3,3); finalmente se presenta un aumento en los últimos dos años 2010 (3,8 veces) y 2011 (4,1 veces). Esto se debe a que durante el periodo de 2008-2009 este sector estaba haciendo una gran inversión en sus activos fijos para su modernización teniendo en cuenta que en 2008 comenzó el proceso de digitalización de la señal de televisión y de radio, además de las inversiones de mejoramiento del subsector de prensa y revistas. Lo anterior se ve reflejado en el balance general en el cual la cuenta activos fijos aumenta considerablemente durante 2008 y 2009.

Evaluación de la eficacia

El margen de utilidad bruta del sector ha sido casi que constante con algunos cambios porcentuales muy bajos: en 2006, 2008, y 2011 estuvo alrededor del 57 %; en 2007 y 2010, cerca del 58 %, y 2009 fue de 54,8 %. Esto sugiere que las empresas del sector tienen unos costos de venta promedio de casi el 41,6 % en este periodo (tabla 7).

En cuanto al margen de utilidad operacional, se presentan múltiples variaciones. En primer lugar, se observa una disminución de 2006 (9,5 %) a 2008 (4,5 %), debido a que en este periodo los gastos de administración y venta se incrementaron en un 33 %. En segundo lugar, se encuentra un crecimiento de 2009 (9,9 %) a 2010 (14,2 %), producto de la disminución de los gastos de administración y venta. Por último, el índice disminuyó levemente en aproximadamente un punto porcentual en 2011 (13,1 %).

El margen de utilidad operativa después de impuestos sigue la misma tendencia del margen operacional, en el cual el punto más alto se presenta en 2010 (11,3 %) y el más bajo, en 2008 (2,5 %). Finalmente, el margen de utilidad neta mantiene el mismo comportamiento de los anteriores márgenes, donde su mayor índice fue en 2011 (9,4 %) y el más bajo, en 2008 (2,2 %). Estos resultados se deben a que el sector cuenta con altos costos de ventas y gastos de administración y ventas, hecho que indicaría que el costo del personal de este sector es costoso debido a su especialidad y experticia en el campo. Además, el sector cuenta con otros ingresos que son menores a los otros egresos, lo cual afecta la utilidad neta.

Evaluación de la efectividad

El rendimiento de los activos (ROA) fue en promedio en el sexenio de 4,7 %, donde se presentó una disminución en el periodo de 2006 (4,5 %) a 2008 (1,6 %), para luego darse un aumento durante los dos años siguientes: 2009 (4,49 %) y 2010 (8,2 %); finalmente, se presentó una leve disminución en 2011 (6,2 %). Una tendencia similar ocurrió con el rendimiento del patrimonio (ROE) que es en promedio durante el periodo estudiado de 5,2 %, con la diferencia de que en los últimos tres años se presentó un crecimiento constante de este índice llegando a su punto más alto en 2011 (9,3 %), mientras que su punto más bajo fue en 2008 (2,0 %) (tabla 8).

Es de resaltar que el ROE se encuentra por encima del ROA en el periodo de 2007 a 2011. Esta situación se puede explicar al evaluar los componentes de cada índice mediante los sistemas Du Pont y Du Pont ampliado, de la siguiente manera:

En el caso del rendimiento de los activos, el factor que más influye en su comportamiento es el margen de utilidad operacional antes de impuestos, debido a que tiene mayores variaciones en el periodo que la rotación de los activos totales. Es decir, que como el sector mantiene casi constante la eficiencia del uso de los recursos económico, el comportamiento de su efectividad ha dependido más del control de los costos y gastos de administración y venta.

Por su parte, el factor que más influye en el comportamiento del rendimiento del patrimonio durante cada uno de los años del periodo analizado ha sido el margen de utilidad neta, que ha presentado múltiples variaciones debido a los altos costos y gastos de venta y administración, además de los otros ingresos y egresos que ocasionan una reducción de la utilidad neta del sector. El segundo factor que parece afectar el comportamiento del ROE es el apalancamiento financiero que ha contribuido al aumento de la rentabilidad de los propietarios, en especial en los dos últimos años del sexenio.

El apalancamiento financiero presenta diversas variaciones: en los periodos de 2006- 2007 y 2010-2011 aumentaron el 2,5 % y 1,9 %, respectivamente, mientras que en el periodo de 2008-2009 se presentó una leve disminución del 0,8 %. El promedio del apalancamiento financiero durante el sexenio fue de 138,2 %.

Evaluación del valor económico agregado y del valor de mercado agregado del sector de medios de comunicación 2006-2011

De acuerdo con los resultados de los cálculos realizados del valor económico agregado, se puede indicar que el promedio de las empresas del sector de medios de comunicación destruyó valor en los primeros cuatro años de los seis años en estudio. Se identificaron allí tres tendencias: la primera de decadencia durante 2006 ($-1.000 millones de pesos) y 2007 ($-1.135 millones de pesos), que se acelera para 2008, llegando a su estado más crítico con un valor negativo de $-3.638 millones de pesos; la segunda de recuperación a partir de 2009 con una disminución en la destrucción de valor por $-460 millones de pesos, y una creación de valor de $209 millones de pesos en 2010, y la tercera de una recaída en 2011, que vuelve a destruir valor por $-73 millones de pesos, la cual es menor a la del año anterior (tabla 9).

El EVA promedio del sector ha tenido su mayor retroceso en 2008, año en el que se presenta la UODI más baja ($448 millones) y el cargo de capital más alto ($4.087 millones), y solo hasta 2010 cuando se logra la mayor UODI del periodo ($2.118 millones) se puede generar el EVA positivo del sexenio; ni siquiera en 2009 cuando se logra el menor costo de financiación del periodo se alcanza a generar valor económico agregado, por el contrario se destruye.

Al analizar la UODI se observa que sigue una tendencia similar al EVA, disminuye de 2006 hasta 2008 en un 62,63 %, luego aumenta hasta 2010 en un 372,5 % y vuelve a reducir un poco en 2011 en 21,9 %. Esto se explica principalmente por la relación directa que mantiene con la UAII que presenta variaciones de -48,1 %, 224,9 % y -9,7 % en los mismos periodos, y por la relación inversa con el porcentaje de impuestos sobre la UAII con variaciones de 89,9 %, -55,4 % y 53,7 % en los periodos indicados. Al observar los estados de resultados se encuentra que el comportamiento de la UAII no depende tanto de las fluctuaciones de la utilidad bruta (sobre todo en los dos primeros periodos), sino de los gastos de administración y de depreciación que presentan los siguientes cambios en los tres periodos: administración (33 %, -21,8 % y -3,7 %) y depreciación (83,7 %, -54,4 % y 13,8 %), aunque en términos absolutos tienen mayor peso los gastos de administración.

El porcentaje de impuestos pagados con relación a la utilidad operacional ha tenido un comportamiento inverso al EVA; en los tres primeros años aumentó progresivamente hasta llegar a la cima en 2008 con un 45,1 %, mientras que el EVA se deterioró año tras año y llegó al abismo en 2008 con una destrucción de -$3.638 millones. En los siguientes dos años se revirtió la tendencia impuesto/ UAII, al caer al 27,4 % en 2009 y al 20,1 % en 2010, mientras que el EVA se recuperó y generó valores positivos en 2010. En el último año, ante un nuevo aumento de la proporción impuestos/ UAII, el EVA se redujo y cayó a un valor negativo (ver indicadores del inductor UODI de la tabla 9).

El cargo de capital (tabla 9) ha fluctuado a lo largo del sexenio; no obstante, su aumento a $4.087 millones en 2008 y su reducción a $1.688 millones en 2009 representan los picos más altos y bajos, lo que representa un aumento del 86,7 % y una disminución del 58,7 %, respectivamente, con relación al año que lo antecede. Esto obedece al comportamiento de los activos netos operacionales y su costo de capital medio ponderado.

Los activos netos operacionales siguen la tendencia de decrecer-crecer-decrecer en los siguientes lapsos: de 2006 a 2007 (-8 %), de 2007 a 2009 (21,5 %) y de 2009 a 2011 (-15,7 %), manteniendo una correlación inversa con el EVA, excepto en 2009 y 2011. El 2009 es cuando se realiza la mayor inversión en ANO ($20.098 millones), pero paradójicamente es el momento en el que el cargo de capital es más bajo; lo que muestra la gran relevancia que tiene para este sector el costo de capital medio ponderado. Al revisar los componentes del ANO, como son el KTNO y el AFNO, se encuentra que dados el peso que tiene el AFNO sobre el ANO (alrededor del 71,1 %) se sigue la tendencia de los AFNO, que es similar a la de los ANO. Sin embargo, cabe señalar que el comportamiento del KTNO es semejante al del AFNO, excepto para 2010 cuando se redujo el KTNO con relación a 2009 (ver indicadores del inductor ANO de la tabla 9).

En cuanto al comportamiento del costo de capital medio ponderado se observa que aumenta en los tres primeros años, pasando del 12,2 % en 2006 al 21 % en 2008, siendo este último año cuando el costo de los recursos financieros es el más alto del periodo, pero en el año siguiente cae este costo a su valor más bajo en el periodo (8,4 %). A partir de este año se vuelve a presentar una tendencia de aumento hasta 2011 con un 10,2 %, pero con porcentajes inferiores a los mostrados en la primera mitad del sexenio. Es interesante observar que a pesar de que en 2009 se trabaja con el más bajo costo de capital medio ponderado y cargo de capital, no es suficiente para que la empresa promedio del sector de medios de comunicación genere valor agregado. Pero en cambio en 2008, cuando el costo de capital medio ponderado y el cargo de capital se elevan de una manera considerable, la destrucción de valor llega a su máxima expresión por un valor de $-3.638 millones.

El costo del capital propio de los dos primeros años se mantiene casi constante entre un 13,5 % y un 13,6 %, pero entre 2008 y 2009 presenta el altibajo más extremo de los seis años en estudio, con 22,8 % y 9,3 %, respectivamente. En los siguientes dos años se vuelve a reajustar a porcentajes que oscila entre el 11,6 % y 11,1 %. Dos de las variables que más han influido en el comportamiento del Ke son el riesgo país y la devaluación en condiciones de paridad cambiaria, como se muestra en los indicadores del inductor Ko de la tabla 10.

El costo de la deuda, al igual que el Ke, se incrementa desde 2006 (10,2 %) hasta 2008 (16 %), año en el que llega al porcentaje más alto como producto de los efectos de la crisis financiera internacional. Pero a partir de 2009 comienzan dos años consecutivos de descenso: 2009 (7,6 %) y 2010 (6,6 %), para finalmente en 2011 volver a subir a 9,0 %. En el costo de la deuda ha permanecido por debajo del costo de oportunidad de los inversionistas del sector medios de comunicación en todos los años, excepto en 2007.

El nivel de endeudamiento ha oscilado en los seis años analizados entre un 8,4 % y un 24,5 %, y al parecer tiende a ajustarse a los cambios que se presentan en el costo de la deuda y en el costo de oportunidad de los inversionistas. El primer ajuste se presentó en 2007, cuando disminuye la deuda con costo explícito que traía de 2006 de $ 3.306 millones a $1.387 millones de 2007, pasando de un nivel de endeudamiento del 18,4 % en 2006 a 8,4 % en 2007; en estos mismos dos años la tasa de interés subió 3,7 % (10,2 % -13,9 %).

El segundo ajuste se dio en 2008, en el momento en el que se incrementaron los costos de los recursos propios y ajenos, pero siendo el incremento de los primeros muy significativos; por lo que, a pesar de que el costo de la deuda fue elevado (16 %) con relación al año anterior (13,9 %), se incrementó la participación de la deuda en la estructura de capital en un 81 %, pues aun así son recursos con un menor costo que el que tenía el capital propio (22,8 %). El tercer periodo de ajuste se presentó en 2009-2010, cuando las tasas de interés se redujeron ampliamente a un 7,6 % y 6,6 %, respectivamente, con un aumento del nivel de endeudamiento del 21,4 % en 2009 y del 24,5 % en 2010.

El último ajuste se presentó en 2011, cuando el costo de la deuda volvió a subir (9 %), con una reducción de la participación de la deuda en la financiación de los activos netos operacionales para fijarse en un 18,2 %. Esta adecuación de la estructura de capital ha permitido combinar recursos financieros para lograr reducir el costo de capital medio ponderado, como se puede ver en la tabla 8 (indicadores del inductor Ko).

La protección fiscal sobre los intereses por deuda reduce el costo de capital de la deuda. En el periodo analizado se ha tomado la tarifa de impuesto a la renta para sociedades vigentes para cada uno de los años de este periodo (2006 35 %, 2007 34 % y de 2008 a 2011 33 %), lo que también justificaría el ajuste presentado en la combinación deuda-capital.

El rendimiento después de impuesto del activo neto operacional se ha mantenido por debajo del costo de capital medio ponderado durante 2006-2009 y 2011, que son los años en los que se destruyó valor. Mientras que en 2011, cuando se generó valor, su relación fue inversa: UODI/ANO > Ko. Este porcentaje de utilidad o pérdida residual se muestra en la tabla 11.

En los primeros tres años el porcentaje de pérdida residual ascendió, fue de -5,5 % en 2006 a 18,7 % en 2008; en el siguiente año descendió a -2,3 %; en 2010 se generó un porcentaje de utilidad residual del 1,1 %, pero en 2011 se volvió a presentar una pérdida del -0,4 %.

El comportamiento del indicador UODI/ ANO se divide en tres etapas por tener en cuenta: la primera con decrecimiento en los primeros tres años, pasando de 6,7 % en 2006 a 2,3% en 2008; en la segunda se presenta un incremento hasta 2010, que es el punto más alto con un 10,9 %, y finalmente la tercera en la cual disminuye un 1,1 % para 2011 (9,8 %).

Al evaluar en detalle los componentes del rendimiento después de impuestos del activo neto operacional se puede notar que el elemento que más influye en su comportamiento es el margen de utilidad operacional después de impuestos, debido a que tiene mayores variaciones durante el sexenio que la rotación de los activos netos operacionales. Las variaciones del índice UODI/ventas oscila entre 2,5 % y 11,3 %, mientras que el índice ventas/ANO fluctúa entre el 85 % y el 109 %, siendo similar en varios años. Esto indica que el desempeño de las empresas del sector de medios de comunicación en Colombia ha dependido en gran medida de la eficacia con que se han gestionado sus costos y gastos administrativos y de ventas, pero de manera especial de los primeros (tabla 9) (sistema Dupont de la relación UODI/ANO).

En cuanto al comportamiento del índice EVA/ ANO en términos numéricos, se puede notar cómo cada peso de inversión en ANO destruye más valor en los tres primeros años: en 2006 se destruyeron 6 centavos por peso invertido hasta llegar a 2008, donde se destruyeron 19 centavos por cada peso de ANO. Pero esta destrucción se redujo en 2009 a 2 centavos, y en 2010 ya se creó valor de 1 centavo por peso invertido; no obstante, para 2011 se destruyeron 0,4 centavos por lo invertido.

Si hipotéticamente una empresa no tuviera cargo de capital la relación UODI/EVA sería igual a 1,14 y en la medida que el cargo de capital sea más alto este índice se aleja de uno. También tiene sentido su interpretación cuando el EVA es positivo; por eso en este caso solo en 2010 se puede ver cuánta UODI se debe producir para generar un peso de EVA. Lo que muestra que para este año se debieron generar $10,12 UODI que permitan compensar el costo de los recursos financieros y generar un peso de valor económico agregado (tabla 12).

Finalmente, en el último renglón de la tabla 8 se muestra el valor de mercado agregado durante el periodo de estudio, tomando como fecha de referencia el primero de enero de 2006, que fue de $-4.349 millones de pesos, lo que indica que durante el sexenio el sector ha sido destructor de valor. Cabe resaltar que la tendencia de destrucción progresiva de valor de los tres primeros años comenzó a revertirse paulatinamente en 2009 y 2010 hasta lograr generar valor en este último año; sin embargo, el resultado negativo de 2011 deja cierta incertidumbre sobre expectativas de su desempeño hacia el futuro.

ANÁLISIS Y CONTRASTES DE RESULTADOS

Al comparar los indicadores de crecimiento como ventas, activos y utilidad neta de las grandes empresas (GE) (ver tablas 2 y 3) del sector comunicaciones con las empresas de este estudio (TE), se observa que el comportamiento de las ventas del primero muestra una tendencia fuerte a crecer hasta 2009, con una fuerte caída en los dos años siguientes, mientras que en el segundo se presentan variaciones mínimas de crecimiento-decrecimiento; los activos de GE y TE presentan tendencias similares de crecer hasta 2009, reducción en 2010 y volver a aumentar en 2011. Las utilidades netas de las GE y TE son ascendentes a partir de 2009, después de sobreponerse de los peores resultados en 2008.

En cuanto a la rotación de activos totales, tanto en las GE como en TE, permanece casi constante durante todos los seis años evaluados con indicadores que oscilan entre 0,6 y 0,7 veces. La rotación cartera es más lenta en las GE, y aunque después de 2009 GE y TE se acelera, esta se vuelve a retardar en 2011 en TE. La rotación de inventarios ha permanecido más constante en TE, mientras que en las GE se observan cambios más profundos en el retraso en los primeros cuatro años y en la aceleración en los últimos dos años.

Los márgenes de utilidad bruta, operacional y neta promedio del periodo 2006-2011 son mayores en TE, lo que muestra que son más eficientes que la GE; no obstante, la reducción de la diferencia en el margen operacional podría interpretarse como una mejor gestión de las GE en el control de los gastos de administración y ventas. Tanto en GE como en TE, los peores márgenes de utilidad operacional y neta se presentaron en 2008, y los más bajos márgenes de utilidad bruta, en 2009, en tanto que lo mejores márgenes de utilidad operacional se presentaron en 2010 y los más altos márgenes de utilidad neta, en 2011.

Los rendimientos de los activos y del patrimonio promedio del sexenio son mayores en TE que, por lo analizado anteriormente, obedece más a la eficacia en la gestión del gasto de administración y venta que en la eficiencia del uso de los recursos; sin embargo, el diferencial con el ROE se reduce dado que GE puede hacer uso de los beneficios de un mayor apalancamiento financiero en todos los años, excepto en 2008, cuando se presentó un margen neto negativo15.

Al comparar el EVA de TE con el de las grandes empresas del sector real en Colombia, se observa que en ambas se demuestra que entre 2006 y 2009 se destruye valor. En TE la destrucción es creciente hasta 2008, y se reduce para 2009; mientras que en las grandes empresas de todos los sectores reales se reduce la destrucción entre 2006-2007, pero se aumenta entre 2008-2009. El rendimiento después de impuestos de los activos netos operacionales en TE es inferior al promedio de grandes empresas del sector real en todos los años de 2006 al 2009. Esta diferencia se hace mayor en 2008 (ver tablas 11 y 1). El costo de oportunidad es mayor en TE que en todo el sector real en el periodo 2006-2008; solo en 2009 es menor (ver tablas 10 y 1). El mantener menores rendimientos del ANO y mayores costos de oportunidad con relación al promedio de los sectores reales de la economía colombiana puede significar para este sector la existencia de posibilidades de mejorar eficiencia y eficacia en la obtención y uso de recursos para lograr cumplir con el objetivo financiero de crear valor.

Al cotejar el EVA de TE con el del sector de medios de comunicación de Estados Unidos en el periodo 2006-2011 se puede notar que en Colombia el sector destruye valor durante todos los años, excepto en 2010, mientras que en Estados Unidos se destruye valor durante los dos primeros y último año. No obstante, en los tres primeros años las tendencias son diferentes; en Colombia se empeora este indicador y en Estados Unidos se mejora. Ya en los años 2010-2011 coinciden en la decadencia del valor económico agregado (ver tablas 9 y 4).

El comportamiento del porcentaje de utilidad o pérdida residual es similar al EVA, pero la magnitud de la variación es mayor en Estados Unidos, que va del 5,89 % al -9,99 % en dos años consecutivos, mientras que en Colombia oscila entre 1,1 % y -18,7 % (ver tablas 4 y 11). En cuanto al activo neto operacional de TE, este sigue tres tendencias en el periodo 2006-2011 baja-aumenta-baja entre 2006 y 2007, 2007 y 2009 y 2009 y 2011, respectivamente; mientras que en Estados Unidos la tendencia es subir entre 2006 y 2008 y bajar entre 2008 y 2011 (ver tablas 9 y 4).

Los anteriores resultados indican que el sector de medios de comunicación ha tenido dificultades para poder crear valor económico, no solo en Colombia, sino en economías más desarrolladas como la de Estados Unidos, que seguramente obedecen a los altos costos y gastos que se tienen que asumir como producto del cambio de tecnología y aumento de la competencia.

CONCLUSIONES

Del análisis realizado de la industria medios de comunicación en Colombia en el periodo 2006- 2011 se puede observar un crecimiento en ventas y activos, excepto en el último año que decreció, mientras las utilidades netas aumentaron a partir de 2008. Estos resultados se deben a que se han tenido que enfrentar diversos obstáculos para poder lograr expandirse y aumentar su rentabilidad, como sucede con el subsector televisión y radio que para la digitalización de la señal le ha implicado realizar inversiones para el cambio de tecnología (Informe de Gestión 2011 Caracol T.V., 2011; Informe de sostenibilidad RCN, 2010), y con el subsector de prensa y revistas que ha estado invirtiendo en el mejoramiento de imprenta para lograr tener publicidad más llamativa para el consumidor final. Resultados similares al crecimiento se encuentra en los análisis que realiza la Revista Dinero para las grandes empresas en este sector, con la salvedad de que en estas últimas las ventas presentan un alto crecimiento hasta 2009 y en los años siguientes tienen una fuerte caída.

Se encuentra que los indicadores que miden la eficiencia en el uso de los recursos han permanecido casi constantes, como sucede con la rotación de activos totales, la rotación de activos operacionales, incluidos la cartera y los inventarios. La rotación de activos fijos se reduce en algunos años como resultado de las grandes inversiones en modernización tecnológica.

Los índices que miden la eficacia en el control de los costos y gastos, como son el margen de utilidad operacional, el margen de utilidad operacional después de impuestos y el margen de utilidad neta, presentan múltiples variaciones, pero con una misma tendencia a lo largo del periodo analizado; mientras que los cambios del margen de utilidad bruta son poco significativos. Las variaciones obedecen en gran parte a las fluctuaciones de los gastos de administración, entre ellos los correspondientes a la contratación de personal calificado y figuras públicas.

Los indicadores que miden la efectividad para que la inversión genere utilidades como ROA y ROE fluctúan en el periodo con una correlación positiva con los márgenes de utilidad operacional después de impuestos y utilidad neta, respectivamente. Con esto se puede inferir que la efectividad del desempeño financiero depende más de la eficacia de la gestión del gasto de los gastos administrativos que de la eficiencia en el uso de los recursos.

Al comparar con los indicadores de grandes empresas de sector de medios de comunicación que publica la Revista Dinero se encuentra que, con ciertas diferencias, la efectividad también tiene una alta dependencia de la eficacia, y de manera particular el ROE de las grandes empresas tiene un mayor impacto de la palanca financiera, por tener un mayor endeudamiento.

Esta industria destruyó valor económico en cinco de los seis años analizados, lo que genera un valor negativo de su valor de mercado agregado en el sexenio. Estos resultados son afines con lo que ha sucedido con el promedio de las grandes empresas del sector real en Colombia; no obstante, en estas últimas se detecta que han mantenido una mayor rentabilidad de la inversión y un menor costo de oportunidad.16

En Estados Unidos esta industria también ha destruido valor en tres de los seis años evaluados con porcentajes de pérdidas y utilidades residuales más altas que las mostradas por las empresas evaluadas en este estudio, lo que en cierta forma puede indicar que la problemática de este sector para crear valor no solo se enfoca a un país emergente como Colombia, sino que también se presenta en economías de gran desarrollo como la de Estados Unidos, que incluso presenta más inestabilidad en las diferencias entre rendimiento del activo neto operacional y el costo de capital medio ponderado.

El comportamiento del valor económico agregado de la industria de medios de comunicación en Colombia en el periodo 2006-2001 sigue tres fases: la primera de deterioro progresivo por tres años, la segunda de recuperación por dos años, y la tercera de caída en el último año. La utilidad operacional después de impuestos sigue esta misma tendencia debido principalmente a las variaciones de los gastos de administración y depreciación. El cargo de capital fluctúa durante el sexenio dependiendo, tanto de los cambios del activo neto operacional, como del costo de capital medio ponderado. El activo neto operacional decrece entre 2006-2007, crece entre 2007-2009 y vuelve a crecer entre 2009-2011, mientras que el Ko aumenta de 2006 a 2008, cae en 2009 y de nuevo aumenta entre 2010 y 2011. El comportamiento del costo de capital medio ponderado se ha visto influenciado por las variaciones del nivel de endeudamiento, la tasa de interés y el costo de oportunidad; este último afectado principalmente por el comportamiento del riesgo país.

Al evaluar el índice UODI/ANO se encuentra que, al igual que el ROA, ha dependido más de la eficacia en la gestión del gasto de administración que de la eficiencia en el uso del activo neto operacional.

Por lo tanto, a manera de síntesis, se puede decir que el comportamiento del EVA del sector de medios de comunicaciones en Colombia ha tenido una alta dependencia de la eficacia con que se han gestionado los gastos de administración y la manera como se ha ajustado la estructura de capital para controlar el costo de capital que se ha visto impactado por variaciones de la tasa de interés y el costo de oportunidad.

A pesar de que los resultados muestran en detalle los factores que han influido en el desempeño de la industria de medios de comunicación en Colombia, estos podrían ser más específicos si se pudieran hacer estudios similares para los subsectores que lo conforman de manera independiente, y si se pudiera evaluar por grupos de empresas más homogéneas en cuanto a la edad, tamaño y ubicación geográfica.

NOTAS

1 Ventas/activo total bruto promedio.Volver

2 Ventas/activo fijo bruto promedio. Volver

3 Ventas/activo operacional bruto promedio. Volver

4 Costo de ventas/inventario promedio. Volver

5 Ventas/cuentas por cobrar promedio. Volver

6Utilidad bruta/ventas. Volver

7 Utilidad operacional/ventas. Volver

8 Utilidad neta/ventas. Volver

9 Utilidad operacional/ activo total bruto promedio. Volver

10 Utilidad neta/patrimonio promedio. Volver

11 El apalancamiento financiero = activo total bruto promedio/ patrimonio promedio. Volver

12 Normalmente se toma a Estados Unidos de América. Volver

13 La β se tomó de la página web de Damodaran. Volver

14 Se puede demostrar utilizando la ecuación [1]. Volver

15 El Nivel de endeudamiento del TE en los años analizados es el siguiente: 2006 25,29 %, 2007 28,89 %, 2008 24,45 %, 2009 27,68 %, 2010 31,44%, 2011 30,18 %, para un promedio del periodo de 28 %. Obsérvese que es menor al de GT presentado en el último renglón de la tabla 3. Volver

16 Por lo menos ha sido así hasta 2009, que fue el último año reportado por la Revista Dinero. Volver

REFERENCIAS

1. Asomedios (2010, agosto 17). Reseña Histórica. Recuperado de http://www.asomedios.com/index.php?idPage=15 [ Links ]

2. Asomedios (2013, febrero 5). Comunicado de prensa. Recuperado de www.asomedios.com/index.php?idPage=7 [ Links ]

3. Banco de la República (s.f.a). Historia de la Prensa. Biblioteca Luis Ángel Arango del Banco de la República. Recuperado de http://www.banrepcultural.org/blaavirtual/ayudadetareas/periodismo/prensaencolombia.htm [ Links ]

4. Banco de la República (s.f.b). Historia de la radio. Biblioteca Luis Ángel Arango del Banco de la República. Recuperado de http://www.banrepcultural.org/blaavirtual/ayudadetareas/periodismo/radio.htm [ Links ]

5. Banco de la República (s.f.c). Historia de las Revistas. Biblioteca Luis Ángel Arango del Banco de la República. Recuperado de http://www.banrepcultural.org/blaavirtual/ayudadetareas/periodismo/per81.htm [ Links ]

6. Banco de la República (s.f.d). Historia de la Televisión en Colombia. Biblioteca Luis Ángel Arango Banco de la República. Recuperado de http://www.banrepcultural.org/blaavirtual/exhibiciones/historia_tv/1953.htm [ Links ]

7. BPR Asociados Sales & Credit Management Benchmark. (2013). Base de datos Benchmark. Recuperado de http://bck.securities.com/mainview?sector=9999028sv=BCKpc=CO [ Links ]

8. Canal RCN. (2010). Informe de sostenibilidad RCN. Recuperado de http://www.canalrcnmsn.com/sostenibilidad/ [ Links ]

9. Caracol Televisión. (2011, marzo 11). Informe de Gestión 2011 Caracol T.V. Recuperado de http://www.caracoltv.com/informacion-bolsa-de-valores [ Links ]

10. Damodaran, A. (2012, diciembre 31). Damodaran Online. Recuperado de http://pages.stern.nyu.edu/~adamodar/ [ Links ]

11. DANE (2013, abril 23). Encuesta de Consumo Cultural. Recuperado de http://www.dane.gov.co/files/investigaciones/eccultulral/cp_ecc_2012.pdf [ Links ]

12. Kryzanwski, L. y Monshi, S. (2010). Capital returns, cost and EVA for Canadian firms. North American Journal of Ecnomics and Finance, 21, 256-273. [ Links ]

13. Lee, S. y Kim, W. G. (2009). EVA, refined EVA, MVA, or traditional performance measures for the hospitality industry? International Journal of Hospitality Management, 28(3), 439-445. [ Links ]

14. Marmolejo, P. A. y Robles, R. (2011). Análisis y diagnóstico financiero del sector del agroindustrial del Valle del Cauca en el periodo comprendido entre 1995-2008 (Tesis de pregrado publicada de Contaduría Pública). Universidad Autónoma de Occidente, Cali, Colombia. [ Links ]

15. México Máxico. (2013a). Grado de riesgo de inversión en países de economía emergente. Recuperado de http://www.mexicomaxico.org/Voto/Riesgo.htm [ Links ]

16. México Máxico. (2013b). Porcentaje de inflación anualizada de países americanos seleccionados. Recuperado de http://www.mexicomaxico.org/Voto/Inflacion.htm [ Links ]

17. Miller, M. y Modigliani, F. (1963). Corporate income taxes and the cost of capital: a correction. The American Economic Review, 53, 433-443. [ Links ]

18. Moore, G. (2001). Corporate social and financial performance: an investigation in the U.K. supermarket industry. Journal of Business Ethics, 34(3-4), 299-315. [ Links ]

19. Ortiz, H. (2002). Análisis financiero aplicado: con análisis de valor agregado. Bogotá: Universidad Externado de Colombia. [ Links ]

20. Parada, M. (2013, abril 15). RCN Radio está enfocada en su crecimiento en internet. La república. Recuperado de http://www.larepublica.co/empresas/rcn-radio-est%C3%A1-enfocada-en-su-crecimiento-en-internet_36287 [ Links ]

21. Radi, Z. y Bolívar, Á. (2007). Creación de valor de empresas colombianas durante el periodo 2000-2005. Pensamiento y gestión, 28-84. [ Links ]

22. Revista Dinero (2007, mayo 25). Ranking 5 mil empresas, 278, 268. [ Links ]

23. Revista Dinero (2008, junio 6). Ranking 5 mil empresas, 303, 270. [ Links ]

24. Revista Dinero (2009, mayo 29). Ranking 5 mil empresas, 326, 250-252. [ Links ]

25. Revista Dinero (2010, mayo 28). Ranking 5 mil empresas, 350, 278. [ Links ]

26. Revista Dinero (2011, mayo 27). Ranking 5 mil empresas, 374,235-236. [ Links ]

27. Revista Dinero (2012, mayo 25). Publicidad y medios: Los dueños de las noticias, 398, 148. [ Links ]

28. Revista Dinero (2012, mayo 25). Ranking 5 mil empresas, 398, 228-230. [ Links ]

29. Rivera, J. (2011). Gestión basada en el valor. Cali: Programa Editorial de la Universidad del Valle. [ Links ]

30. Rivera, J. A. (2010). Introducción al a Administración financiera: fundamentos para crear valor. Cali: Artes gráficas de Valle. [ Links ]

31. Rivera, J. A. y Ruíz, D. (2009). El desempeño financiero de las empresas innovadoras en Colombia. Memorias del Encuentro de Investigadores en Prospectiva, Innovación y Gestión del Conocimiento. Cali, Colombia. [ Links ]

32. Rivera, J. A. y Alarcón, D. S. (2012). El cargo de Capital en la evaluación del desempeño financiero de empresas innovadoras de confecciones de Cali. Estudios gerenciales, 38(123), 85-100. [ Links ]

33. Rivera, J. A. y Ruíz, D. (2011). Análisis del desempeño financiero de empresas innovadoras del sector alimentos y bebidas en Colombia. Pensamiento y gestión, 31, 109-136. [ Links ]

34. Solanilla, J. J. y Puerto, D. (2012). Análisis financiero de la empresa Novartis de Colombia y el sector farmacéutico en Colombia. (Tesis de pregrado publicada de Administración de Empresas). Universidad del Rosario, Bogotá, Colombia. [ Links ]

35. Stewart, B. (2000). En busca del Valor. Barcelona: Ediciones Gestión 2000 S.A. [ Links ]

36. Superintendencia de Sociedades (2013). Sistema de información y de riesgo empresarial-SIREM. Recuperado de http://sirem.supersociedades.gov.co/SIREM/index.jsp [ Links ]

37. Superintendencia Financiera (2012, Junio 12). Tasas de interés histórico. Recuperado de http://www.superfinanciera.gov.co/ [ Links ]

38. Tian, X., Song, J., Li, N. y Zhang, L. (2012). An Analysis of Value-Creating Ability of Listed Companies in Shandong Island Blue Economic Zone Using EVA. The IUP Journal of Accounting Research and Audit Practices, 11(3), 17-30. [ Links ]

39. Van Horne, J. C. y Wachowicz Jr., J. M. (2002). Fundamentos de Administración Financiera. España: Prentice Hall. [ Links ]

40. Visaltanachoti, N., Luo, R. y Yi, Y. (2008). Economic Value Added (EVA) and sector returns. AAMJAF, 2(4), 21-41. [ Links ]

41. Yrd. Doç. Dr. Yusuf Topal (2008). The relationship between economic value added (EVA) and market value added (MVA) a case of manufacturing firms at Istanbul stock. The journal of faculty of economics and administrative sciences, 13(2), 249-261. [ Links ]