Serviços Personalizados

Journal

Artigo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Acessos

Acessos

Links relacionados

-

Citado por Google

Citado por Google -

Similares em

SciELO

Similares em

SciELO -

Similares em Google

Similares em Google

Compartilhar

Revista Finanzas y Política Económica

versão impressa ISSN 2248-6046

Finanz. polit. econ. vol.7 no.2 Bogotá jul./dez. 2015

https://doi.org/10.14718/revfinanzpolitecon.2015.7.2.8

ARTÍCULO DE INVESTIGACIÓN

DOI: http://dx.doi.org/10.14718/revfinanzpolitecon.2015.7.2.8

DETERMINANTES DE LA ESTRUCTURA DE CAPITAL DE LAS MIPYMES DEL SECTOR REAL PARTICIPANTES DEL PREMIO INNOVA 2007-2011*

DETERMINING FACTORS OF THE CAPITAL STRUCTURE OF REAL SECTOR MSMES THAT PARTICIPATED IN THE COLOMBIAN INNOVA PRIZE COMPETITION, 2007-2011

DETERMINANTES DA ESTRUTURA DE CAPITAL DAS MICRO E PEQUENAS EMPRESAS DO SETOR REAL PARTICIPANTES DO PRÊMIO INNOVA 2007-2011

ANA MILENA PADILLA OSPINAa, JORGE ALBERTO RIVERA GODOYb, JAVIER HUMBERTO OSPINA HOLGUÍNc

Universidad del Valle Cali, Colombia.

a Estudiante del Doctorado en Administración y Magíster en Ciencias de la Organización. Administradora de Empresas y miembro del Grupo de Investigación de Generación de Valor Económico de la Universidad del Valle, Cali, Colombia. Dirección de correspondencia: Facultad de Administración, Universidad del Valle, Sede San Fernando, Edificio 124, Oficina 2022, Calle 4B # 36-00, Cali, Colombia. Correo electrónico: ana.milena.padilla@correounivalle.edu.co

b Doctor en Ciencias Económicas y Empresariales. Especialista en Finanzas y Contador Público. Profesor titular y director del Grupo de Investigación de Generación de Valor Económico, Departamento de Contabilidad y Finanzas, Universidad del Valle, Cali, Colombia. Correo electrónico: jorge.rivera@correounivalle.edu.co

c Físico, Magíster en Ciencias de la Organización y Magíster en Ciencias en Economía. Profesor asistente y miembro del Grupo de Investigación de Solvencia y Riesgo Financiero, Departamento de Contabilidad y Finanzas, Universidad del Valle, Cali, Colombia. Correo electrónico: javier.ospina@correounivalle.edu.co

*Este artículo de investigación fue realizado con base en la información recopilada durante la elaboración de la tesis para optar al título de magíster en Ciencias de la Organización de la Universidad del Valle, presentada por Ana Milena Padilla Ospina.

Recibido: 3 de febrero de 2015. Concepto de evaluación:10 de abril de 2015. Aprobado: 04 de junio de 2015

RESUMEN

Este artículo busca identificar los determinantes de la estructura de capital de las mipymes que han competido por el Premio Innova a la innovación durante el periodo 2007-2011. Para ello, se utiliza un análisis de datos de panel con variable dependiente de deuda a largo o a corto plazo, así como seis variables independientes tomadas de estudios antecedentes. Adicionalmente, se realizó una encuesta para contrastar los resultados del modelo econométrico. Los resultados del estudio sugieren tentativamente que la teoría del pecking order, o teoría de la jerarquía, explica la forma en que se financian las mipymes postuladas al Premio Innova.

Palabras clave: estructura de capital, mipymes, innovación, sector real.

JEL: G32, O30, L60, L80, R30

ABSTRACT

The purpose of this article is to identify the determining factors of the capital structure of MSMEs that competed for the Colombian Innova Prize for innovation in the 2007-2011 period. To do this, we used panel data analysis with dependent long- or short-term debt variables, and six independent variables taken from previous studies. In addition, we applied a survey to compare the results of the econometric model. The results of the study tentatively suggest that the pecking order theory explains how MSMEs nominated for the Innova Prize for innovation are financed.

Keywords: capital structure, MSMEs, innovation, real sector.

RESUMO

O propósito deste artigo é identificar os determinantes da estrutura de capital das micro e pequenas empresas que concorreram ao Prêmio Innova durante o período 2007-2011. Para isso, utiliza-se uma análise de dados de painel com variável dependente de dívida em longo ou em curto prazo, bem como seis variáveis independentes tomadas de estudos antecedentes. Além disso, realizou-se uma enquete para contrastar os resultados do modelo econométrico. Os resultados do estudo sugerem tentativamente que a Teoria do Pecking Order ou a Teoria da Hierarquização explica a forma em que são financiadas as micro e pequenas empresas que foram candidatas ao Prêmio Innova.

Palavras-chave: estrutura de capital, micro e pequenas empresas, inovação, setor real.

INTRODUCCIÓN

El concepto de estructura de capital ha sido mencionado desde los finales de la década de los cincuenta y se refiere a la forma como las empresas se financian para lograr la supervivencia en el tiempo. Según las definiciones de Copeland, Weston y Shastri (2004), referenciadas por Briozzo y Vigier (2006, pp. 1-2), la escogencia de una estructura de capital u otra dependerá de la fuente y la duración de la financiación. La fuente de financiación puede ser interna (reinversión de ganancias, capital del dueño, préstamos del dueño, etc.) o externa (préstamos de familiares o prestamistas privados, préstamos del Gobierno y préstamos con entidades bancarias), tanto de corta como de larga duración.

En este sentido, el presente artículo de investigación busca conocer cuáles son los determinantes de la estructura de capital de las mipymes del sector real de Colombia participantes en el Premio Innova durante el periodo 2007-2011. Este premio, otorgado por el Ministerio de Comercio, Industria y Turismo de Colombia, tiene como propósito:

Crear mecanismos para fomentar una cultura hacia la innovación y el desarrollo tecnológico, reconocer y estimular el talento innovador, las investigaciones aplicadas a las empresas y desarrollar las actitudes empresariales que permitan la introducción de nuevos procesos y/o productos, o la modificación de los mismos (Ministerio de Comercio, Industria y Turismo, 2006).

Para identificar algunos de los determinantes de la estructura de capital de las empresas objeto de estudio se aplicó, primero, un modelo de datos de panel, y posteriormente se analizaron los resultados de una encuesta a una muestra de participantes. Como la mayoría de los artículos que se han realizado sobre el tema de estructura de capital han estado enfocados en explicar la estructura de capital de las empresas de un sector, o de uno o varios países, vista principalmente desde dos teorías económicas dominantes: la del trade-off y la del pecking order, se examinó también qué teoría podría explicar mejor los resultados obtenidos. Tentativamente, se llegó a la conclusión de que la teoría del pecking order explica mejor que la del trade-off la estructura de capital de las mipymes del sector real participantes del Premio Innova durante el periodo 2007-2011.

MARCO TEÓRICO

En el campo de las finanzas se ha estudiado ampliamente cómo ha sido la financiación de las mipymes innovadoras sobre todo en países desarrollados (Aghion et al., 2004; Baldwin, Gellatly y Gaudreault, 2002; Bartoloni, 2013; Hall y Lerner, 2009; Hogan y Hutson, 2005; Kuniy, Kimura y Cruz Basso, 2010; Leiponen y Zhang, 2010; Magri, 2009; Ramnath y Ketkar, 2012; Schäfer, Werwatz y Zimmermann, 2004; Tiwari et al., 2010; Viviani et al., 2008). Sin embargo, los estudios enfocados al estudio de mipymes innovadoras en países emergentes como Colombia son pocos (v. gr. García, Barona y Madrid, 2013; Gorodnichenko y Schnitzer, 2013; Leiponen y Poczter, 2014).

De acuerdo con diversas consideraciones financieras generales, para cada determinante particular de la estructura de capital es posible postular hipótesis específicas, como veremos a continuación. Sin embargo, vale la pena mencionar el marco teórico más general al que se suele aludir en el estudio de la estructura de capital. Este marco incluye a dos teorías contrapuestas: la del pecking order y la del trade-off, que han sido ampliamente utilizadas (Bartoloni, 2013; Gaud et al., 2005; González y González, 2012; Kuniy et al., 2010; López y Sogorb, 2008; Newman, Gunessee y Hilton, 2012; Ramalho y Vidigal da Silva, 2009; Rivera, 2007, 2008; Rungani y Fatoki, 2010; Salloum y Vigier, 1999; Serrasqueiro, Armada y Nunes, 2011; Sogorb-Mira, 2005; Sogorb-Mira y Lopez, 2003; Viviani et al., 2008).

La teoría del pecking order, también conocida como teoría de la jerarquía, se inspira en la observación de Donaldson (1961), según la cual, al hacerse más rentables las empresas, estas prefieren financiarse con fuentes internas. Más adelante, Myers (1984) considera que la decisión de financiamiento de las empresas depende de una jerarquía, en la que, en primer lugar, las empresas buscarán la financiación a través de utilidades retenidas o fuentes internas; en segundo lugar, a través de deuda con bancos o externa; y, en tercer lugar, con emisión de bonos o acciones. Según la teoría del pecking order, las razones por las que la empresa busca en primera instancia el uso de fuentes internas son mantener el control de la empresa y evitar los costos de transacción generados por las asimetrías de la información que acontecen al momento de obtener un crédito (Myers y Majluf, 1984).

Por su parte, la teoría del trade-off se inspira en la rectificación de Modigliani y Miller (1963) de una de las proposiciones de la teoría que publicaron en 1958. En la proposición original, el valor de la empresa no depende de la estructura de capital (Modigliani y Miller, 1958); sin embargo, en 1963 los autores demuestran que la deuda crea un beneficio para la empresa en términos de ahorros fiscales, por lo que endeudarse al 100 % es óptimo. Las ventajas tributarias se deben a que cuando la empresa se endeuda, ella obtiene una "deducción de los intereses de la base imponible al impuesto a las ganancias" (Briozzo y Vigier, 2006). Sin embargo, cuando se consideran los costos de la deuda (por ejemplo, los costos de bancarrota), existe un canje, o trade-off, entre los beneficios fiscales de la deuda y sus costos (Kraus y Litzenberger, 1973). Esto implica que hay un óptimo de deuda hacia el que tiende la empresa; óptimo en el que los beneficios marginales compensan los costos marginales (Myers, 1984).

En este estudio, para establecer los determinantes de la estructura de capital, se tomaron seis variables independientes (edad, estructura del activo, riesgo, rendimiento sobre los activos, rendimiento sobre el patrimonio y tamaño) de estudios recientes, como se describe a continuación. Por su parte, como variable dependiente se tomó la deuda a corto (o a largo) plazo. Si la teoría del pecking order se cumple, la edad y el rendimiento sobre los activos deberían tener, cada uno, una relación negativa con la deuda.

Edad de la empresa

Aunque entre más antigua sea la empresa, mayor es la señal de su solidez para que los bancos le otorguen créditos más fácilmente, Hall, Hutchinson y Michaelas (2004) consideran que si una compañía ha subsistido por varios años, ha tenido la oportunidad de ahorrar dinero y, de esta manera, según los planteamientos de la teoría del pecking order, tendría una baja necesidad de tomar préstamos bancarios y optaría por la retención de utilidades. Si bien diversos estudios han encontrado que entre más años de estar constituida tenga una empresa, esta es más proclive a sustituir una porción de la deuda a corto plazo por deuda a largo plazo (Gaud et al., 2005; Hall et al., 2004; Mac an Bhaird y Lucey, 2010; Serrasqueiro, 2011; Viviani et al., 2008) -lo que sugeriría una relación diferente entre la edad y cada tipo de deuda-, en realidad, con independencia de este efecto, Esperança et al. (2003), por ejemplo, han hallado que tanto la deuda a corto plazo como la deuda a largo plazo están relacionadas negativamente con la edad, lo que apoya la interpretación ofrecida desde la teoría del pecking order.

De acuerdo con estos postulados, se proponen las siguientes hipótesis asociadas con la edad:

H1a: la edad de las empresas está negativamente relacionada con la deuda a corto plazo.

H1b: la edad de las empresas está negativamente relacionada con la deuda a largo plazo.

La estructura del activo

La estructura del activo se definió como la razón entre el activo fijo y el activo total (Hall et al., 2004). Esta variable busca determinar la porción de garantías físicas (propiedad, planta y equipo) con la que cuenta la empresa para obtener deuda externa. Así, las empresas que tienen altos activos fijos demostrarán que tienen garantías para cumplir con sus deudas, ya que pueden liquidar sus activos fijos para el cumplimiento de dichas obligaciones. Debido al principio administrativo y contable común de que los pasivos al largo plazo se financian con activos al largo plazo (activos fijos) y los pasivos al corto plazo con activos al corto plazo (activos corrientes)1, se esperaría una relación positiva de la estructura del activo con la deuda al largo plazo y negativa con la deuda al corto plazo. Diferentes estudios han demostrado que la variable de estructura del activo está positivamente relacionada con la deuda a largo plazo y está negativamente relacionada con la deuda a corto plazo (Hall et al., 2004; Sogorb-Mira, 2005).

Por lo anterior, las hipótesis asociadas con la estructura del activo que se proponen son:

H2a: la estructura del activo está negativamente relacionada con la deuda a corto plazo.

H2b: la estructura del activo está positivamente relacionada con la deuda a largo plazo.

Riesgo

Para este estudio se definió el riesgo de la mipyme como la propensión a no ser capaz de obtener utilidades constantes. Así, el riesgo se calcula como la variación de la utilidad neta. De esta manera, se espera que una empresa sea menos riesgosa en la medida en que pueda tener con mayor certeza las mismas utilidades. Como entre más constantes sean las utilidades, más probable es planear reinvertirlas para no tener que recurrir a la deuda, se espera una relación negativa entre el riesgo y la deuda. Además, cuando los administradores evitan el riesgo, hay menores costos de agencia de la deuda, lo que debería facilitar tener niveles de deuda más altos. En concordancia con lo anterior, en estudios empíricos se ha llegado a la conclusión de que si la empresa obtiene ganancias constantes o en crecimiento, los niveles de deuda disminuyen (Abor y Biekpe, 2009; Gaud et al., 2005; Serrasqueiro, 2011; Viviani et al., 2008).

De acuerdo con lo anterior, se proponen las siguientes hipótesis asociadas con el riesgo:

H3a: el riesgo de las empresas está negativamente relacionado con la deuda a corto plazo.

H3b: el riesgo de las empresas está negativamente relacionado con la deuda a largo plazo.

Rendimiento sobre los activos

Como una buena rentabilidad de los activos permite obtener mayores ganancias e, indirectamente, mayores utilidades retenidas, de acuerdo con la teoría del pecking order la empresa debería, en primera instancia, usar las utilidades retenidas sobre el financiamiento externo si el rendimiento sobre los activos (ROA) es alto (Viviani et al., 2008).

De acuerdo con lo anterior, las hipótesis que se plantean son:

H4a: el ROA está negativamente relacionado con la deuda a corto plazo.

H4b: el ROA está negativamente relacionado con la deuda a largo plazo.

Rendimiento sobre el patrimonio

Una variable poco explorada es el rendimiento sobre el patrimonio (ROE): en pocos estudios se ha identificado su relación negativa tanto con la deuda a corto plazo como con la deuda a largo plazo (Isaac, Flores y Jaramillo, 2010; Romano, Tanewski y Smyrnios, 2001). Vale la pena indagarla como un aporte de esta investigación. La relación esperada entre el ROE y la deuda es completamente análoga a la relación esperada entre el ROA y la deuda.

Según lo anterior, las hipótesis que se plantean son:

H5a: el ROE está negativamente relacionado con la deuda a corto plazo.

H5b: el ROE está negativamente relacionado con la deuda a largo plazo.

Tamaño de la empresa

El tamaño de la empresa es una de las variables que más se ha usado en estudios de la estructura de capital. De acuerdo con la teoría del ciclo de vida de la empresa planteada por Berger y Udell (1998), la forma en que una empresa se financia depende de su madurez y tamaño. Según estos autores, se espera que las empresas más pequeñas tiendan a financiarse con fondos propios y no recurran a la deuda a corto plazo (sobre la de largo plazo), porque para los prestamistas es más difícil controlar contractualmente al largo plazo a las empresas pequeñas (debido a la falta de transparencia de la información financiera de estas). Otra de las razones del uso de la variable tamaño es la relación del tamaño de la empresa con el riesgo. A menudo, los bancos toman en cuenta el tamaño de la empresa para la otorgación de préstamos y pueden pensar que una empresa grande tiene menos probabilidades de ir a la bancarrota que una de un tamaño menor. En consecuencia, las empresas más grandes tenderán a tener menores restricciones para acceder a créditos (especialmente los de largo plazo).

En consonancia con las consideraciones anteriores, en diversos estudios se ha llegado a la conclusión de que la deuda externa a largo plazo de las empresas aumenta a medida que el tamaño de las compañías se incrementa (Abor y Biekpe, 2009; Gaud et al., 2005; Serrasqueiro, 2011; Serrasqueiro y Nunes, 2008; Voulgaris, Asteriou y Agiomirgianakis, 2004) y que las empresas más pequeñas tienden a utilizar deuda a corto plazo porque tienen costos de transacción mayores cuando utilizan deuda a largo plazo (Titman y Wessels, 1988).

Por lo anterior, se postulan las siguientes hipótesis asociadas al tamaño de la empresa:

H6a: el tamaño está negativamente relacionado con la deuda a corto plazo.

H6b: el tamaño está positivamente relacionado con la deuda a largo plazo.

El tamaño se trabajó como una variable categórica politómica, con codificación ficticia (dummy) con valores de cero a dos, donde cero corresponde a microempresa, uno a pequeña empresa y dos a mediana empresa.

METODOLOGÍA

Para el desarrollo de este trabajo de investigación se tomó la base de datos de las 1.044 empresas que fueron postuladas al Premio Innova en el periodo 2007 al 2011, de las cuales solo se pudo obtener el número de identificación tributaria (NIT) de 715 empresas. A través de la base de datos de Benchmark BPR se obtuvieron 996 estados financieros completos correspondientes a 309 de estas empresas. Las empresas con estados financieros utilizables para la modelación de datos de panel estuvieron distribuidas de la siguiente manera: para el modelo de la deuda a corto plazo, 171 empresas para el año 2007, 187 empresas para el 2008, 206 empresas para el 2009, 200 empresas para el 2010 y 228 empresas para el 2011; y para el modelo de la deuda a largo plazo, 120 empresas para el 2007, 129 empresas para el 2008, 151 empresas para el 2009, 154 empresas para el 2010 y 164 empresas para el 2011.

Variables

En la tabla 1 se observa el resumen de las estadísticas descriptivas de las variables a partir de las cuales se construyó cada modelo en el análisis de datos de panel. La primera variable dependiente que se usó fue la deuda a corto plazo. Esta se calculó con la razón entre el pasivo a corto plazo y el activo total, tal como se llevó a cabo en los estudios de Hall et al. (2004), Nunes, Serrasqueiro y Leitao (2012), Serrasqueiro (2011), Sogorb-Mira (2005), Viviani et al. (2008) y Voulgaris et al. (2004). Esta razón se escogió como variable dependiente con el fin de conocer la porción de pasivo pagable en menos de un año que está financiando los activos de la empresa. Los pasivos a corto plazo son aquellos pasivos que la compañía debe pagar en menos de un año, ya sean obligaciones financieras a corto plazo, proveedores a corto plazo, cuentas por pagar a corto plazo, impuestos por pagar, estimados y provisiones a corto plazo y otros pasivos corrientes por pagar.

La segunda variable dependiente que se utilizó en la modelación es la deuda a largo plazo, tal como en los estudios de Coleman (2006), Hall et al. (2004), Ho, Tjahjapranata y Yap (2006), Nunes, Goncalves y Serrasqueiro (2013), Nunes et al. (2012), Serrasqueiro (2011), Sogorb-Mira (2005), Thornhill, Gellatly y Riding (2004), Viviani et al. (2008) y Voulgaris et al. (2004). Esta variable se definió como la razón entre los pasivos a largo plazo y los activos totales, y describe la porción de los pasivos pagables a más de un año que están financiando los activos. Los pasivos pagables a más de un año incluyen pasivos tales como obligaciones financieras a largo plazo, proveedores a largo plazo, cuentas por pagar a largo plazo, estimados y provisiones a largo plazo y otros pasivos a largo plazo.

La media de la deuda a largo plazo es de 0,1659, lo que significa que la deuda a largo plazo representa el 16,59 % de los activos de las mipymes postuladas al Premio Innova. En cambio, la deuda a corto plazo representa el 39,74 % del total de los activos. Así, el total de la razón de la deuda es 0,5634, lo que significa que el 56,34 % de los activos son financiados por deuda, en tanto el restante 43,67 % es financiado por el patrimonio.

La edad promedio de la muestra de empresas es de 17 años; mientras que el promedio de la estructura del activo es del 0,2243, lo que sugiere que en promedio los activos fijos representan el 22,43 % del total de los activos. En cuanto al riesgo, se encuentra que la media es de alrededor de $3 millones, pero con una desviación estándar de más de $416 millones; es decir, hay cambios notorios en la variación de la utilidad de las empresas de un año al siguiente, aunque el monto total de las variaciones positivas es aproximadamente igual al de las negativas, ya que el promedio es aproximadamente cero. Finalmente, puede observarse que el ROE promedio (0,1600) es mayor que el ROA promedio (0,0231), lo que sugiere que, en promedio, la rentabilidad de la inversión proviene más del margen de ganancia que dejan las ventas que de la rotación del activo total -es decir, que del volumen vendido por las empresas de la muestra- (cf. Ortiz-Anaya, 2011, p. 205).

Para identificar el tamaño de las empresas, se tuvo en cuenta el parámetro de tamaño con referencia a los activos totales establecido en el artículo 2 de la Ley 905 de 2004 y en el artículo 2 de la Ley 590 de 2000. Debido a que se tomó una muestra en el periodo comprendido entre el 2007 y el 2011, se usaron los valores del salario mínimo mensual legal vigente correspondientes a cada año para clasificar el tamaño de las empresas de la muestra. La moda del tamaño dentro de la muestra correspondió a la empresa mediana.

Modelos de datos de panel

Se calcularon dos modelos de datos de panel con una variable dependiente diferente cada vez (primero, con la deuda a corto plazo y, luego, con la deuda a largo plazo), con el fin de ver la relación de estas variables con las demás variables independientes que explican la estructura de capital de las mipymes postuladas al Premio Innova (Tabla 2).

Se usó en ambos casos un modelo de datos de panel estático debido a que facilita el estudio del comportamiento de una variable dependiente con respecto a unas variables independientes en un lapso dado, es decir, en un modelo así se analiza una dimensión temporal con una estructural. En esto seguimos a Mayorga y Muñoz (2000), que afirman:

El principal objetivo de aplicar y estudiar los datos en panel es capturar la heterogeneidad no observable, ya sea entre agentes económicos o de estudio así como también en el tiempo, dado que esta heterogeneidad no se puede detectar ni con estudios de series temporales, ni tampoco con los de corte transversal.

Existen dos formas de aplicar un modelo de datos de panel estático: usando el modelo de efectos fijos o el modelo de efectos aleatorios. En el modelo de efectos fijos se considera que los efectos individuales de cada unidad de estudio están correlacionados con las variables independientes. En el modelo de efectos aleatorios se considera que los efectos de cada unidad de análisis no están correlacionados con las variables independientes. Aquí se utilizaron test estándares para averiguar cuál modelo aplicaba mejor.

ENCUESTA COMPLEMENTARIA

Para profundizar en los resultados del modelo econométrico se aplicó una encuesta con el propósito de tener una mirada del problema de investigación desde los empresarios particulares -o quienes los representen- en las mipymes participantes del Premio Innova. La encuesta pretendió así corroborar, de forma complementaria, algunos de los resultados hallados en los modelos de datos de panel. La información se recolectó mediante un cuestionario que fue enviado por correo electrónico al total de las 309 empresas disponibles para los modelos de datos de panel.

El cuestionario constó de nueve preguntas: una de confirmación del entendimiento de las preguntas por parte del encuestado (se realizó al final); cuatro que indagaron en la edad, el tamaño, el sector de la empresa y el cargo de quien respondió la encuesta; y cuatro preguntas que analizaron la forma como se han financiado las mipymes postuladas al Premio Innova durante el periodo 2007- 2011. Las cuatro preguntas fueron: ¿qué fuentes de financiación ha usado en su empresa en los últimos cinco años?; ¿usted tiene preferencias respecto a las diferentes opciones para financiar su empresa?; si respondió afirmativamente a la anterior pregunta, ¿qué posición ocupa cada opción de financiamiento en la jerarquía de preferencias de su empresa? y¿qué porcentaje del total de la financiación de su empresa durante los últimos cinco años proviene de cada fuente? Para analizar la encuesta, se aplicó un análisis de componentes principales, un análisis de varianza y un análisis de covarianza.

RESULTADOS

En primer lugar, reportamos la matriz de correlación (gráfica 1), en la que se observa que entre las variables independientes seleccionadas no existe colinealidad2.

Los datos de panel utilizados corresponden a un panel desbalanceado, debido a que la información contable de algunas empresas no se encuentra completa para los cinco años de estudio. Para llegar a determinar qué tipo de modelo de datos de panel aplicar, se emplearon consecutivamente los siete test que se aprecian en la tabla 3, tanto para el modelo con deuda a corto plazo como variable dependiente, como para el modelo con deuda a largo plazo como variable dependiente.

Modelos de datos de panel

Al revisar los resultados grosso modo (Tabla 4), se puede encontrar que existen menos variables significativas en el modelo de la deuda a corto plazo (modelo 1) que en el de la deuda a largo plazo (modelo 2). En el caso del modelo 1, la edad y el tamaño no son significativos al nivel del 0,1 para la muestra de empresas empleada; mientras que en el modelo 2, solo la variable ROE no resulta significativa al nivel de 0,1.

De acuerdo con los resultados, la hipótesis H1a se rechaza debido a que la edad de la empresa no es significativa respecto a la deuda a corto plazo. Sin embargo, se encontró una relación negativa entre la edad de la empresa y la deuda a largo plazo, lo cual confirma la hipótesis H1b y sugiere que entre más edad tenga una mipyme, menor será su deuda a largo plazo. Esto puede deberse a que a medida que las mipymes tienen más experiencia y antigüedad, les es posible acumular un porcentaje mayor de las ganancias (en la forma de utilidades retenidas), con lo cual se esperaría que usen en menor medida la deuda externa para financiar proyectos de inversión o sus operaciones.

En cuanto a la estructura del activo, se presentó una relación negativa entre la estructura del activo y la deuda a corto plazo, en concordancia con la hipótesis H2a, lo que probablemente indica que las empresas buscan que la duración de los activos sea similar a la de los pasivos (Abor y Biekpe, 2009). Además, se encontró una relación positiva con la deuda a largo plazo, por lo que la hipótesis H2b tampoco se rechaza. A este respecto, Abor y Biekpe (2009), por ejemplo, sugieren que las mipymes deben demostrar que tienen las garantías suficientes en términos de activos fijos para poder respaldar los créditos a largo plazo.

Por otra parte, los resultados arrojaron una relación positiva entre el riesgo y la deuda a corto plazo, con lo cual se refuta la hipótesis H3a. Esto sugiere que las mipymes de esta muestra, cuando no tienen certeza sobre sus ganancias futuras, o cuando estas fluctúan constantemente, se valen de deuda externa a corto plazo para solventar situaciones de iliquidez. La hipótesis H3b se rechaza también debido a que se presenta una relación positiva significativa entre el riesgo de la empresa y la deuda a largo plazo, lo que sugiere que ante las fluctuaciones en sus utilidades las empresas también buscan financiamiento al largo plazo.

La hipótesis H4a y H4b no se rechazaron, ya que se presenta una relación negativa entre el rendimiento sobre los activos y la deuda a corto o a largo plazo, en concordancia con lo planteado por la teoría del pecking order. Según esto, la primera opción de financiación de las mipymes que se han postulado al Premio Innova debería ser la reinversión de las ganancias en presencia de buenas rentabilidades con respecto a los activos utilizados.

Con respecto al rendimiento sobre el patrimonio, el modelo resultante no presenta el signo esperado planteado por la hipótesis H5a. La relación significativa positiva del ROE con la deuda a corto plazo plantea un interrogante que deberá ser explicado teóricamente en el futuro. Por otro lado, no se halla una relación significativa entre el ROE y la deuda a largo plazo, por lo que la hipótesis H5b también se rechaza.

Finalmente, en el caso de la deuda a corto plazo, el tamaño de la empresa no resulta significativo, por lo cual la hipótesis H6a se rechaza. A su vez, los resultados del estudio demuestran una relación negativa entre el tamaño de la mipyme y la deuda a largo plazo, lo que permite concluir que la hipótesis H6b también se rechaza para esta muestra. Esto sugiere que entre más grande sea la empresa, esta hace uso de menos deuda a largo plazo. Una posible explicación a esta relación podría darla la teoría del pecking order: entre más grande sea la empresa, es posible que tenga mayores utilidades retenidas y decida no recurrir a la deuda externa.

Los resultados de los análisis de datos de panel no son totalmente concluyentes. Sin embargo, tres de las cuatro hipótesis asociadas al pecking order, a saber, H1b, H4a, H4b, no se rechazan; y el rechazo de una de las hipótesis, la H6b, podría ser explicado por esta teoría. Respecto a los determinantes de la estructura de capital, en general, cinco de las doce hipótesis planteadas no se rechazan.

Resultados de la encuesta

Se envió un cuestionario por correo electrónico a las 309 empresas originalmente disponibles para construir los modelos de datos de panel. Se obtuvo una tasa de respuesta de 13,59 %, es decir, se recolectaron 42 encuestas diligenciadas. Por la aplicación a través del correo electrónico del cuestionario, no se puede descartar cierto sesgo de selección.

Como la encuesta es corroborativa, se tomó como población a estas 309 empresas. El máximo margen de error, estimado con un nivel de confianza del 90 % usando la mayor de las desviaciones estándar de los distintos ítems, es aproximadamente de 18,16 %, si se excluyen los ítems asociados a esta pregunta: ¿qué posición ocupa cada opción de financiamiento en la jerarquía de preferencias de su empresa?, y de 41,33 % si se incluyen estos ítems (sin embargo, la media de los márgenes de error de los ítems es de 9,52 % con ese mismo nivel de confianza). Desafortunadamente, dada las características del estudio, no es posible aumentar la tasa de respuesta contactando a nuevas empresas, ya que originalmente se contactó a toda la población. Como la encuesta solo tiene un carácter corroborativo, esta limitación no parece tan seria.

La confiabilidad se verificó informalmente de dos maneras. Primero, se preguntó al final del cuestionario: ¿qué tan seguro estoy de mis respuestas?, así como el cargo de quien respondió la encuesta. Esta información puede ser indicativa de que al repetir la encuesta, se obtendrían resultados similares (si el encuestado está seguro de sus respuestas y si el cargo que tiene provee acceso a la información necesaria para responder). Segundo, debido a su importancia, la pregunta de si las empresas tienen o no preferencias de financiación se corroboró informalmente con cuatro preguntas similares en escala de Likert (estableciendo la confiablidad de forma alterna). Estas preguntas fueron: ¿es más fácil financiarse con mis ganancias que con financiación externa?, ¿prefiero invertir mis ganancias a tener financiación externa a corto plazo?, ¿prefiero invertir mis ganancias a tener financiación externa a largo plazo?,y ¿la empresa puede escoger la cantidad de financiación externa que usa solo balanceando las ventajas y desventajas de esta?.

Las preguntas: ¿qué fuentes de financiación ha usado en su empresa en los últimos cinco años?, ¿qué posición ocupa cada opción de financiamiento en la jerarquía de preferencias de su empresa? (si existen preferencias respecto a las diferentes opciones de financiamiento) y ¿qué porcentaje del total de la financiación de su empresa durante los últimos cinco años proviene de cada fuente? corresponden a escalas más formativas que reflectivas, por lo que las medidas de dimensionalidad y confiabilidad de consistencia interna (como el alfa de Cronbach) no aplican (Diamantopoulos y Siguaw, 2006, p. 270). La validez de contenido se estableció mediante discusión entre los autores (expertos en el área). Por el carácter corroborativo de la encuesta, no se hicieron intentos de establecer la validez de constructo.

De la muestra adquirida, se obtuvo que el 54,76 % de los informantes corresponde a dueños de la empresa, seguido del 38,10 % como gerentes generales. El 4,76 % corresponde a gerentes financieros y el 2,30 % a contadores de la empresa. De estas respuestas se obtuvieron tres comentarios, en los que tres encuestados indicaron que sus cargos de trabajo eran: coordinador administrativo y de comercio exterior; líder administrativo y financiero; y asistente de gerencia. Al final de la encuesta se les preguntó a los encuestados por la seguridad con la cual contestaron las preguntas del cuestionario, y se encontró que el 69,05 % (29 encuestados) estuvo muy seguro de sus respuestas, el 23,81 % (10 encuestados) estuvo seguro de sus respuestas, el 2,38 % (1 encuestado) estuvo indeciso y el 4,76 % (2 encuestados) estuvo un poco inseguro de sus respuestas. Ninguno de los encuestados estuvo muy inseguro de sus respuestas.

De las empresas participantes en esta encuesta, 15 empresas (35,71 %) tienen entre 10 y 19 años de haber sido constituidas, 14 empresas (33,33 %) tienen entre 1 y 9 años de ser constituidas, 10 empresas (23,81 %) tienen entre 20 y 40 años, y solo una empresa (2,38 %) tiene más de 41 años. Dos empresas no reportaron su edad. En cuanto al tamaño de las empresas que contestaron la encuesta, se encontró que el 45,24 % corresponde a microempresas, el 35,71 % a pequeñas empresas y el 19,05 % pertenece a empresas medianas. De las empresas encuestadas, el 50 % pertenece al sector industrial, el 45,24 % corresponde a empresas del sector de servicios y el 4,76 % pertenece al sector de comercio.

En la pregunta ¿qué porcentaje del total de la financiación de su empresa durante los últimos cinco años proviene de cada fuente?, los encuestados debían sumar un 100 % entre los tipos de financiación propuestos. (Las respuestas de tres encuestados sumaban más de 110 % o menos de 90 %; dos de estos encuestados estaban entre los tres menos seguros de sus respuestas). Los encuestados contestaron que el tipo de financiación más utilizado era: recursos propios, con un promedio del 37 % del total de la financiación de la empresa (± 28 %, n = 34); seguido de la reinversión de las ganancias, con un 23 % (± 22 %, n = 33); dinero de los socios, con un 23 % (± 23 %, n = 23); préstamo a largo plazo, con un 23 % (± 21 %, n = 18); préstamo a corto plazo, con un 19 % (± 15 %, n = 15), y proveedores a corto plazo, con un 12 % (± 7 %, n = 13)3. Las otras opciones registraban valores menores al 10 % o menos de 10 empresas usando esa opción.

Agrupando todos los créditos otorgados por programas del Gobierno (Fondo Emprender, iNNpulsa MiPyme, Fondo Nacional de Garantías, Fondo Regional de Garantías, Bancóldex, Findeter-ACOPI y Convocatoria de Colciencias), estos créditos representaban un promedio total del 17 % de la financiación de la empresa (± 10 %, n = 11). Esto sugiere que los programas de promoción del Gobierno son una fuente viable para este tipo de empresas.

En la encuesta también se les pidió a los encuestados indicar su primera, segunda, tercera, cuarta y quinta opción de financiamiento en el caso de que existieran preferencias. (Cinco encuestados expresaron no tener preferencias, pero aún sí tres de ellos indicaron sus preferencias). Reportamos a continuación la opción escogida por la mayoría en cada posición: en primer lugar, los empresarios prefieren financiarse principalmente con dineros producto de programas del Gobierno (y con recursos propios); en segundo lugar, con reinversión de las ganancias, en tercer y cuarto lugar, con crédito bancario a corto plazo y en quinto lugar, con crédito a largo plazo y con créditos otorgados por un programa del Gobierno (tabla 5). Los resultados concuerdan grosso modo con lo establecido en la teoría del pecking order, según la cual las empresas buscarán inicialmente financiarse con recursos internos; luego, con fuentes externas; y, en último lugar, con la emisión de bonos y acciones.

Finalmente, se buscó relacionar las distintas fuentes de financiación con la edad, el tamaño y el sector de la empresa. Debido a que la encuesta abarcaba muchas opciones diferentes de financiación, se realizó un análisis de componentes principales (con rotación de factores Varimax) para reducir el número de variables de financiación y facilitar el estudio. Para saber si era apropiado realizar el análisis de componentes principales, se empleó el test de esfericidad de Bartlett, el cual corroboró que el análisis de componentes principales aplicaba. Se encontraron ocho factores con autovalores absolutos mayores a uno que explicaban el 71 % de la varianza. Se agruparon las variables (promediándolas) que presentaban cargas para cada factor mayor en valor absoluto a 0,4. Se decidió dejar la variable propios (tarjetas de crédito propias, créditos personales) y dinero de los socios aparte, debido a que tenían una carga negativa en su respectivo factor, lo que hacía difícil agruparlas con otras variables. El préstamo del Fondo Nacional de Garantías también obtuvo una carga negativa y se decidió no utilizar esta variable. Las nueve variables resultantes (tabla 6) son medidas de qué porcentaje promedio de la financiación total de la empresa corresponde a cada fuente de financiación.

Análisis de los resultados de la encuesta por edad

Para verificar si cada una de las fuentes de financiación dependía de la edad se utilizó una regresión simple en la que cada una de las variables agrupadas se regresó (por separado) con la edad de la empresa. Los resultados mostraron que la variable préstamos a largo plazo y leasing dependía positivamente de la edad que tiene la empresa (tabla 7). Estos resultados apoyan la teoría del pecking order, según la cual, entre mayor es la edad de la empresa, mayor oportunidad tiene esta para financiarse con deuda a largo plazo, como se ha encontrado en estudios como el de Mac an Bhaird y Lucey (2010), Gaud et al. (2005), Hall et al. (2004), Serrasqueiro (2011) y Viviani et al. (2008).

Para todas las demás variables agrupadas, la regresión simple no condujo a coeficientes significativos, por lo que no se presentan estos resultados. De acuerdo con lo anterior, las demás categorías de financiación no dependen de la edad.

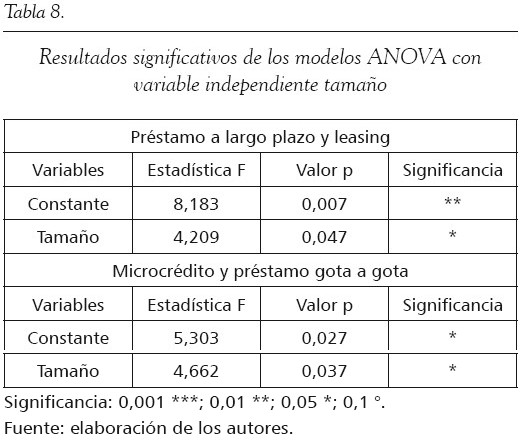

Análisis de los resultados de la encuesta por tamaño

Posteriormente, se evaluó mediante un ANOVA la dependencia de cada una de las nueve variables de financiación (por separado) respecto al tamaño. Se halló que solo la variable préstamo a largo plazo y leasing, así como la variable microcrédito y préstamos gota a gota dependían, respectivamente, de la variable tamaño (ver tabla 8). El préstamo a largo plazo y el leasing son más usados por las pequeñas y medianas empresas, mientras que el microcrédito y el préstamo gota a gota4 son más usados por las microempresas, según los resultados obtenidos (sin reportar en las tablas).

Esto parece sugerir que de acuerdo con el tamaño de la empresa, esta puede optar por microcréditos o préstamos gota a gota cuando es una microempresa, y una vez se ha consolidado con un cierto crecimiento en tamaño y pasa a ser pequeña o mediana, tiene la opción de optar por financiación a largo plazo o por contratos de leasing. Lo anterior está en concordancia con los resultados sobre la relación del tamaño con la deuda a largo y corto plazo de Abor y Biekpe (2009), Gaud et al. (2005), Serrasqueiro (2011), Serrasqueiro y Nunes (2008) y Voulgaris et al. (2004). Vale la pena anotar que las empresas medianas y pequeñas se agruparon en una sola categoría, debido a que la muestra de empresas medianas era demasiado pequeña, lo cual podía perjudicar el ANOVA.

Para todas las demás variables agrupadas, el ANOVA no condujo a estadísticos significativos, por lo que no se presentan estos resultados. De acuerdo con lo anterior, las demás categorías de financiación no dependen del tamaño.

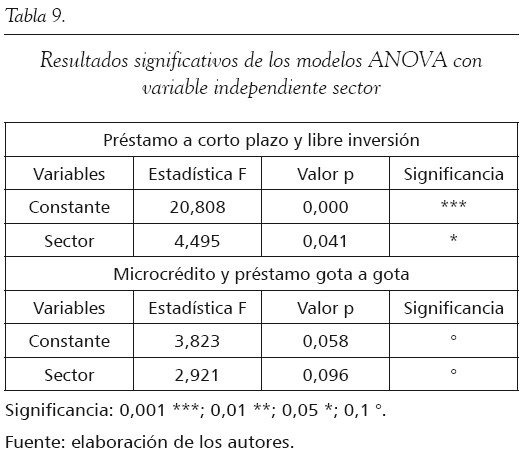

Análisis de los resultados de la encuesta por sector

De igual manera, se realizó un análisis de varianza o ANOVA para verificar si las distintas variables agrupadas de financiación dependían del sector. Se obtuvo como resultado que solo la variable préstamo a corto plazo y crédito de libre inversión, así como la variable microcrédito y préstamo gota a gota dependían, respectivamente, del sector de la empresa (tabla 9). Los resultados (sin reportar en las tablas) indican que el sector industrial hace mayor uso del microcrédito y del préstamo gota a gota, mientras que el sector de comercio-servicios hace mayor uso del préstamo a corto plazo y de los créditos de libre inversión. (Cabe anotar que como había solo dos empresas del sector comercio en la encuesta, este sector se unió con el sector servicios en el análisis, resultando solo dos sectores: industria y comercio-servicios).

Para todas las demás variables agrupadas, el ANOVA no condujo a estadísticos significativos, por lo que no se presentan estos resultados. Lo anterior sugiere que el sector no influye en la forma de financiación, excepto para las dos fuentes de financiación ya mencionadas.

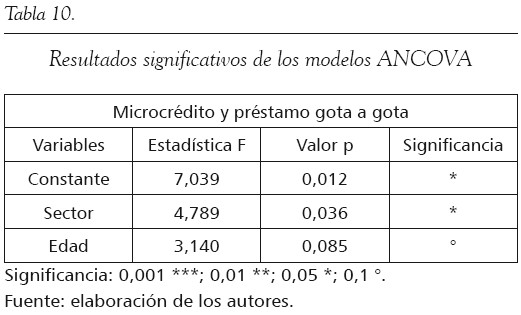

Análisis de los resultados de la encuesta por sector y por tamaño, teniendo en cuenta la edad

Dado que la variable préstamo a largo plazo y leasing depende del tamaño, que la variable préstamo a corto plazo y de libre inversión depende del sector y que la variable microcrédito y préstamo gota a gota depende del sector y del tamaño, cabe preguntarse si tales dependencias subsisten después de controlar por la edad como factor externo.

Para examinar esto, se realizó un ANCOVA para cada relación (por separado). Los ANCOVA arrojaron que la variable préstamo a largo plazo y leasing no depende del tamaño si se tiene en cuenta la edad; y que la variable préstamo a corto plazo y de libre inversión no depende del sector si se tiene en cuenta la edad. La conclusión a la que se llegó es, entonces, que si se tiene en cuenta la edad de la empresa, ninguna de las fuentes de financiación depende ni del sector, ni del tamaño.

Hay una única excepción, sin embargo. La variable microcrédito y préstamo gota a gota sí depende del sector de acuerdo con el ANCOVA (tabla 10). Este hallazgo sugiere que las empresas postuladas al Premio Innova optarán por el uso de microcréditos y préstamos gota a gota de acuerdo con el sector y la edad, resultado que se reporta por primera vez en este tipo de estudios. De hecho, de los dos sectores, el sector industrial es el que más hace uso del microcrédito y del préstamo gota a gota (resultado sin reportar en las tablas).

CONCLUSIONES

En este trabajo de investigación se estudiaron los determinantes de la estructura de capital de las mipymes postuladas al Premio Innova entre 2007 y 2011, mediante dos modelos de datos de panel: uno, con la deuda a corto plazo como variable dependiente (modelo 1); y el otro, con la deuda a largo plazo como variable dependiente (modelo 2). Se escogieron seis variables independientes (edad, estructura del activo, riesgo, ROA, ROE y tamaño) a partir de estudios similares.

Se utilizó un modelo de datos de panel debido a que este modelo econométrico permite tener en cuenta la heterogeneidad entre empresas y en el tiempo. Por otra parte, se realizó también una encuesta a un subconjunto de estas empresas con el fin de verificar y profundizar en los resultados obtenidos con el modelo de datos de panel. La tabla 11 resume los hallazgos del análisis de datos de panel. De las doce hipótesis postuladas, no se rechazaron cinco hipótesis. A continuación se concluye sobre los hallazgos.

El análisis de datos de panel sugiere que entre las mipymes de la muestra sean más antiguas utilizan menos la financiación externa a largo plazo. Los resultados de la encuesta, sin embargo, muestran que el préstamo a largo plazo y el leasing dependen positivamente de la edad; es decir, que entre mayor sea la edad de la empresa, mayor es el porcentaje de la financiación a largo plazo obtenida por esta. Estos resultados contradicen a los obtenidos por los modelos de datos de panel. Por otro lado, los modelos de datos de panel coinciden con la encuesta en que no hay una relación entre la edad y la deuda a corto plazo. Este resultado, confirmado por los dos métodos, es novedoso, aunque no se puede establecer si solo se circunscribe a las mipymes postuladas al Premio Innova. La evidencia a favor de la teoría del pecking order a partir de la relación edad-deuda es, por ende, mixta.

En cuanto a la estructura del activo, las hipótesis planteadas predecían una relación negativa de la estructura del activo con la deuda a corto plazo y positiva con la deuda a largo plazo. Esto no fue rechazado por los modelos de datos de panel, lo que indica que las mipymes postuladas al premio Innova deben demostrar suficientes activos fijos como garantías para la financiación externa al largo plazo, tal y como ha sido hallado por Abor y Biekpe (2009), Viviani et al. (2008), Sogorb- Mira (2005), Hall et al. (2004) y Bartoloni (2013); mientras que, al corto plazo, los bancos tal vez toman más en cuenta los flujos de caja libre y las proyecciones de estos, además de los montos que se tienen en la cuenta de efectivo, caja o bancos, como una garantía más factible para el préstamo de dinero. La encuesta permitió constatar que para la mayoría de los empresarios de las mipymes postuladas al Premio Innova, hay una preferencia por la reinversión de las ganancias y por los créditos del Gobierno. Solo en una segunda instancia se hace uso de la deuda a corto plazo (mediante sobregiros, créditos de libre inversión y deudas por pagar inferiores a un año). Esto sugiere que quizás el acceso a la deuda de corto plazo no es sencillo de obtener para las empresas de la muestra.

En cuanto al riesgo, se encontró que cuando las mipymes postuladas al Premio Innova tienen fluctuaciones en sus ganancias, optan por utilizar créditos a corto plazo y a largo plazo, quizás con el fin de enfrentar momentos de iliquidez o crisis. Esto contradice los hallazgos de otros estudios sobre la influencia de esta variable en la estructura de capital (cf. Abor y Biekpe, 2009; Viviani et al., 2008).

Respecto al rendimiento sobre los activos, se obtuvieron los resultados esperados por las hipótesis planteadas, en concordancia con resultados obtenidos previamente en estudios análogos (v. gr., Viviani et al., 2008). Lo anterior apunta a que, si las empresas son eficientes en el manejo de sus activos, pueden lograr una mayor rentabilidad y facilitar así la reinversión de utilidades. Tales hallazgos apoyan directamente la teoría del pecking order.

Por otra parte, se encontró que el rendimiento sobre el patrimonio tiene una relación positiva con la deuda a corto plazo, resultado totalmente opuesto a lo esperado en la hipótesis planteada y a los hallazgos de estudios como el de Romano et al. (2001) y Sogorb-Mira (2005). El resultado sugiere que las mipymes postuladas al Premio Innova que logran obtener un buen ROE quizás tengan la opción de obtener financiación externa a corto plazo en buenos términos, debido, probablemente, a que pueden demostrar que existen las garantías suficientes para el reembolso de la deuda. No se halló ninguna relación entre el ROE y la deuda a largo plazo.

Con respecto a la relación del tamaño de la empresa con la deuda a corto y a largo plazo, los resultados fueron diferentes de los esperados por las hipótesis. El modelo de panel de datos sugiere que el tamaño solo influye en la deuda a largo plazo y negativamente. Los modelos aplicados a la encuesta, sin embargo, sugieren que el tamaño solo influye en el uso de los microcréditos y préstamos gota a gota, al igual que en los préstamos a largo plazo y el leasing. De hecho, el préstamo a largo plazo y el leasing es usado más por las empresas pequeñas y medianas que se han postulado al Premio Innova que por las microempresas. Probablemente, las mipymes que se han postulado al Premio Innova tienen mayores opciones para la obtención de créditos a largo plazo cuando aumentan de tamaño, ya que el sistema financiero les exige estados financieros transparentes y cierta estabilidad financiera. La encuesta además corroboró que las mipymes postuladas al Premio Innova recurren mayoritariamente al crédito a largo plazo solo como última (quinta) opción.

La encuesta, en su conjunto, apoyó directamente la teoría del pecking order, en tanto que alrededor del 88 % de los encuestados expresó tener una jerarquía de preferencias respecto a las fuentes de financiación de la empresa. Aún más, el orden en esta jerarquía es aproximadamente consistente al postulado por la teoría del pecking order (primero, utilidades retenidas o fuentes internas; y solo después, deuda con bancos o externa). Así, de acuerdo con la encuesta, las empresas prefieren financiarse, en primer lugar, con dineros producto de programas del Gobierno (y recursos propios); en segundo lugar, con reinversión de las ganancias, en tercer y cuarto lugar, con crédito bancario a corto plazo; y en quinto lugar, con crédito a largo plazo y con créditos otorgados por un programa del Gobierno. Aunque el margen de error de si existe una jerarquía es relativamente bajo (menor al 8 % con un nivel de confianza del 90 %), el margen de error de qué posición en la jerarquía ocupa cada tipo de financiación es el más alto de la encuesta (supera el 41 % con ese nivel de confianza).

Debido a que en los modelos de datos de panel se eliminó la variable sector (por problemas de singularidad matricial), se decidió incluirla en la encuesta. Los hallazgos sugieren que entre las mipymes postuladas al Premio Innova, el sector no influye en la escogencia del tipo de financiación una vez se tiene en cuenta la edad de la empresa. Esto sugiere que las mipymes postuladas al premio Innova tienen la misma facilidad o dificultad de financiación externa tanto en la industria como en el sector servicios-comercio.

Sin embargo, se halló una excepción que constituye una novedad empírica con base en la encuesta. Los microcréditos y los préstamos informales o gota a gota sí dependen del sector, y en tanto que la empresa sea del sector industrial, esta recurrirá a más préstamos gota a gota y a microcréditos que una empresa del sector servicios-comercio.

Finalmente, cabe comentar que las mipymes consideran como primera (pero también como última) opción la financiación con programas del Gobierno. Efectivamente, estos créditos suman un porcentaje importante de la financiación de las empresas encuestadas (17 % ± 10 %, n = 11), ubicándose cerca de la proporción que le corresponde a los préstamos a corto plazo. Esto podría resultar inconsistente con la opinión general de que los programas del Gobierno de apoyo a las mipymes innovadoras no están siendo efectivos para suplir las necesidades de estas empresas (Corcuera, Carrasco y Cárdenas, 2010, pp. 27-33).

NOTAS

1 A menudo llamado principio de congruencia. Al respecto, confróntese London South East (s. f.). Volver

2 La única correlación sobre 0,4 se da entre una variable dependiente y una independiente. Volver

3 Entre paréntesis se muestran la desviación de la muestra y su tamaño (cuántos empresarios de la muestra utilizan esa opción). Volver

4 Un préstamo gota a gota es un crédito ofrecido por un prestamista informal extrabancario, típicamente a una tasa de interés ilegal por encima de la tasa de interés máxima permitida a los bancos. Volver

REFERENCIAS

1. Abor, J. y Biekpe, N. (2009). How do we explain the capital structure of SMEs in Sub-Saharan Africa? Evidence from Ghana. Journal of Economics Studies, 36(1), 83-97. [ Links ]

2. Aghion, P., Bond, S., Klemm, A. y Marinescu, I. (2004). Technology and financial structure: Are innovative firms different? Journal of the European Economic Association, 2(2-3), 277-288. [ Links ]

3. Baldwin, J. R., Gellatly, G. y Gaudreault, V. (2002). Financing innovation in new small firms: New evidence from Canada (Working paper 190). Otawa: Statistics Canada. Recuperado de http://papers.ssrn.com/sol3/papers.cfm?abstract_id=316849 [ Links ]

4. Bartoloni, E. (2013). Capital structure and innovation: Causality and determinants. Empirica, 40(1), 111-151. [ Links ]

5. Berger, A. N. y Udell, G. F. (1998). The economics of small business finance: The roles of the private equity and debt market in the financial growth cycle. Journal of Banking and Finance, 22(6-8), 613-673. [ Links ]

6. Briozzo, A. y Vigier, H. (2006). La estructura de financiamiento pyme: una revisión del pasado y el presente (MPRA paper 5894). Múnich: University Library of Munich. Recuperado de http://mpra.ub.uni-muenchen.de/5894/ [ Links ]

7. Coleman, S. (2006). Capital structure in small manufacturing firms: Evidence from the data. Journal of Entrepreneurial Finance, 11(3), 105-122. [ Links ]

8. Corcuera, G., Carrasco, R. y Cárdenas, C. (2010). Marcos legales para el fomento a la MIPYME en América Latina. Análisis comparado para Colombia, Chile, Perú y Venezuela (Serie documentos de trabajo 3). Fundes. Recuperado de www.fundes.org/asset/documents/513 [ Links ]

9. Diamantopoulos, A. y Siguaw, J. A. (2006). Formative versus reflective indicators in organizational measure development: A comparison and empirical illustration. British Journal of Management, 17(4), 263-282. [ Links ]

10. Donaldson, G. (1961). Corporate debt capacity: A study of corporate debt policy and the determination of corporate debt capacity. Boston: Harvard University. [ Links ]

11. Esperança, J. P., Matias Gama, A. P. y Gulamhussen, M. A. (2003). Corporate debt policy of small firms: an empirical (re)examination. Journal of Small Business and Enterprise Development, 10(1), 62-80. [ Links ]

12. García, D., Barona, B. B. y Madrid, A. M. (2013). Financiación de la innovación en las mipymes iberoamericanas. Estudios Gerenciales, 29(126), 12-16. [ Links ]

13. Gaud, P., Jani, E., Hoesli, M. y Bender, A. (2005). The capital structure of Swiss companies: An empirical analysis using dynamic panel data. European Financial Management, 11(1), 51-69. [ Links ]

14. González, V. M. y González, F. (2012). Firm size and capital structure: Evidence using dynamic panel data. Applied Economics, 44(36), 4745-4754. [ Links ]

15. Gorodnichenko, Y. y Schnitzer, M. (2013). Financial constraints and innovation: Why poor countries don't catch up. Journal of the European Economic Association, 11(5), 1115-1152. [ Links ]

16. Hall, B. H. y Lerner, J. (2009). The financing of R&D and innovation. En Bronwyn H. Hall y Nathan Rosenberg (Eds.), Handbook of the Economics of Innovation (pp 610-635). Amsterdam: Elsevier North Holland. [ Links ]

17. Hall, G. C., Hutchinson, P. y Michaelas, N. (2004). Determinants of the capital structures of European SMEs. Journal of Business & Accounting, 31(5/6), 711-728. [ Links ]

18. Ho, Y. K., Tjahjapranata, M. y Yap, C. M. (2006). Size, leverage, concentration, and R&D investment in generating growth opportunities. Journal of Business, 79(2), 851-876. [ Links ]

19. Hogan, T. y Hutson, E. (2005). Capital Structure in new technology-based firms: Evidence from the Irish software sector. Global Finance Journal, 15(3), 369-387. [ Links ]

20. Isaac, F., Flores, O. y Jaramillo, J. (2010). Estructura de financiamiento de las pymes exportadoras mexicanas. Análisis de política de deuda. Observatorio de la Economía Latinoamericana, 135, 1-44. [ Links ]

21. Kraus, A. y Litzenberger, R. H. (1973). A state preference model of optimal financial leverage. The Journal of Finance, 28(4), 911-922. [ Links ]

22. Kuniy, M., Kimura, H.y Cruz Basso, L. (2010). Innovation strategy and capital structure of Brazilian companies. SSRN Electronic Journal. Recuperado de http://ssrn.com/abstract=1567594 [ Links ]

23. Leiponen, A. E. y Poczter, S. (2014). Financing of innovation strategies in emerging economies. SSRN Electronic Journal. Recuperado de http://ssrn.com/abstract=2403494 [ Links ]

24. Leiponen, A. E. y Zhang, J. (2010). Capital structure and innovation in Asian emerging economies. Artículo presentado en la conferencia Opening up innovation: Strategy, organization and technology, Londres. Recuperado de http://www2.druid.dk/conferences/viewpaper.php=501326cf=43 [ Links ]

25. London South East (s. f.). Matching principle. Recuperado de http://www.lse.co.uk/financeglossary.aspsearchTerm=iArticle=1185definition=matching_principle. [ Links ]

26. López, J. y Sogorb, F. (2008). Testing trade-off and pecking order theories financing SMEs. Small Business Economics, 31(2), 117-136. [ Links ]

27. Mac an Bhaird, C. y Lucey, B. (2010). Determinants of capital structure in Irish SMEs. Small Business Economics, 35(3), 357-375. [ Links ]

28. Magri, S. (2009). The financing of small innovative firms: The Italian case. Economics of Innovation and New Technology, 18(2), 181-204. [ Links ]

29. Mayorga, M. y Muñoz, E. (2000). La técnica de datos de panel. Una guía para su uso e interpretación (Documento de trabajo DIE-NT-05-2000). Banco Central de Costa Rica. Recuperado de http://www.bccr.fi.cr/investigacioneseconomicas/metodoscuantitativos/Tecnica_datos_panel,_una_guia_para_su_uso_e_interpretacion.pdf [ Links ]

30. Ministerio de Comercio, Industria y Turismo (2006). Decreto 4490, "por el cual se modifica el Decreto 1780 de 2003". [ Links ]

31. Modigliani, F. y Miller, M. H. (1958). The cost of capital, corporation finance and the theory of investment. The American Economic Review, 48(3), 261-297. [ Links ]

32. Modigliani, F. y Miller, M. H. (1963). Corporate income taxes and the cost of capital: A correction. The American Economic Review, 53(3), 433-443. [ Links ]

33. Myers, S. C. (1984). The capital structure puzzle. The Journal of Finance, 39(3), 574-592. [ Links ]

34. Myers, S. C. y Majluf, N. S. (1984). Corporate financing and investment decisions when firms have information that investors do not have. Journal of Financial Economics, 13(2), 187-221. [ Links ]

35. Newman, A., Gunessee, S. y Hilton, B. (2012). Applicability of financial theories of capital structure to the Chinese cultural context: A study of privately owned SMEs. International Small Business Journal, 30(1), 65-83. [ Links ]

36. Nunes, P. M., Goncalves, M. y Serrasqueiro, Z. (2013). The influence of age on SMEs' growth determinants: Empirical evidence. Small Business Economics, 40(2), 249-272. [ Links ]

37. Nunes, P. M., Serrasqueiro, Z. y Leitao, J. (2012). Is there a linear relationship between R&D intensity and growth? Empirical evidence of non-high-tech vs. high-tech SMEs. Research Policy, 41(1), 36-53. [ Links ]

38. Ortiz-Anaya, H. (2011). Análisis financiero aplicado y principios de administración financiera. Bogotá: Universidad Externado de Colombia. [ Links ]

39. Ramalho, J. J. S. y Vidigal da Silva, J. (2009). A two-part fractional regression model for the financial leverage decisions of micro, small, medium and large firms. Quantitative Finance, 9(5), 621-636. [ Links ]

40. Ramnath, G. y Ketkar, S. (2012). Innovation in emerging market micro, small and medium enterprises: Barriers and access to resources (disertación doctoral). George Mason University, Fairfax, VA. Recuperado de http://hdl.handle.net/1920/7913 [ Links ]

41. Rivera, J. (2007). Estructura financiera y factores determinantes de la estructura de capital de las pymes del sector de confecciones del Valle del Cauca en el periodo 2000-2004. Cuadernos de Administración, 20(34), 191-219. [ Links ]

42. Rivera, J. (2008). Decisiones de financiación de la industria metalmecánica del Valle del Cauca. Estudios Gerenciales, 24(107), 35-57. [ Links ]

43. Romano, C. A., Tanewski, G. A. y Smyrnios, K. X. (2001). Capital structure decision making: A model for family business. Journal of Business Venturing, 16(3), 285-310. [ Links ]

44. Rungani, E. y Fatoki, O. (2010). Determinants of capital structure of small and medium enterprises in the Buffalo City municipality, Eastern Cape Province, South Africa. African Journal of Business Management, 4(18), 3968-3977. [ Links ]

45. Salloum, D. y Vigier, H. (1999). Sobre la determinación de la estructura de capital en la pequeña y mediana empresa. Artículo presentado en la XXXIV Reunión Anual de la AAEP, Rosario, Argentina. Recuperado de http://economiayfinanzas.tripod.com/estratfin/salloum_vigier.pdf [ Links ]

46. Schäfer, D., Werwatz, A. y Zimmermann, V. (2004). The determinants of debt and (private) equity financing: The case of young, innovative SMEs from Germany. Industry and Innovation, 11(3), 225-248. [ Links ]

47. Serrasqueiro, Z. (2011). Are capital structure decisions of service SMEs different? Empirical evidence from Portugal. Management Research Review, 34(1), 34-57. [ Links ]

48. Serrasqueiro, Z., Armada, M. R. y Nunes, P. M. (2011). Pecking Order Theory versus Trade-Off Theory: Are service SMEs' capital structure decisions different? Service Business, 5(4), 381-409. [ Links ]

49. Serrasqueiro, Z.y Nunes, P. M. (2008). Determinants of capital structure: Comparison of empirical evidence from the use of different estimators. International Journal of Applied Economics, 5(1), 14-29. [ Links ]

50. Sogorb-Mira, F. (2005). How SME uniqueness affects capital structure: Evidence from a 1994-1998 Spanish data panel. Small Business Economics, 25(5), 447-457. [ Links ]

51. Sogorb-Mira, F. y López, J. (2003). Pecking order versus trade-off: An empirical approach to the small and medium enterprise capital structure. SSRN Electronic Journal. Recuperado de http://www.ivie.es/downloads/docs/wpasec/wpasec-2003-09.pdf [ Links ]

52. Thornhill, S., Gellatly, G. y Riding, A. (2004). Growth history, knowledge intensity and capital structure in small firms. Venture Capital, 6(1), 73-89. [ Links ]

53. Titman, S.y Wessels, R. (1988). The determinants of capital structure choice. The Journal of Finance, 43(1), 1-19. [ Links ]

54. Tiwari, A. K., Mohnen, P., Palm, F. C. y van der Loeff, S. S. (2010). Financial constraints, capital structure and innovation: An empirical investigation. Artículo presentado en el Financial Constraints Seminar, Nueva Delhi. Recuperado de http://www.isid.ac.in/~pu/seminar/09_04_2010_Paper.pdf [ Links ]

55. Viviani, D., Giorgino, M., Minola, T. y Dellarossa, M. (2008). Capital structure and innovation of SMEs in European Countries. Artículo presentado en la International Council for Small Business World Conference, Halifax. Recuperado de http://www.smu.ca/events/icsb/proceedings/creaf4f.html [ Links ]

56. Voulgaris, F., Asteriou, D. y Agiomirgianakis, G. (2004). Size and determinants of capital structure in the Greek manufacturing sector. International Review of Applied Economics, 18(2), 247-262. [ Links ]