INTRODUCCIÓN

La toma de decisiones de inversión ha obedecido, de manera tradicional, a un proceso de análisis de variables tanto económicas como financieras de las organizaciones bajo interés, a través de indicadores y la interpretación de sus estados financieros. Sin embargo, pocas veces la atención se centra en analizar variables de las operaciones de las empresas, tales como la eficiencia, concepto que "generalmente se asocia con una relación entre los medios -input- y fines -output-" (Mokate, 2001) y podría ser más apropiado para tomar una mejor decisión, pues señala la optimización -o no- de los recursos utilizados para la obtención de unos resultados establecidos. En ese sentido, y según lo expresado por Maza et al. (2017), la eficiencia de una organización estaría dada por la obtención de la máxima productividad de acuerdo con los recursos empleados o, de forma análoga, un nivel determinado de producción, utilizando una mínima cantidad de recursos. En el análisis de eficiencia se tiene en cuenta, por tanto, el problema de asignación de recursos, que se define como la habilidad de combinar insumos y productos en proporciones óptimas, a la luz de los precios prevalecientes, para minimizar los costos de producción (Iregui et al., 2006; Timmermann, 2016; Walheer, 2019).

Para las organizaciones que buscan mayores niveles de competitividad, se requiere una gestión orientada a la eficiencia, porque si no se mide el desempeño financiero y no se administran los recursos, no hay mejora en los resultados (Tomayanga, 2009). Además, como lo mencionan Raffo y Ruiz (2005), la empresa obtendrá lo que mide y reconozca, teniendo en cuenta la relación entre los medios empleados y los fines obtenidos. Las empresas cotizantes en bolsa no son ajenas a esta premisa, pues la obtención de buenos resultados operativos, expresados a través de la eficiencia, se traducen en buenos resultados financieros que las consolidan dentro del mercado bursátil, y que adicionalmente convierten las medidas de eficiencia en indicadores de apoyo para la toma de decisión de los inversionistas, complementando los ratios tradicionales del análisis financiero.

Para el caso de Colombia, resulta pertinente el análisis de su mercado accionario, por las características que presenta. En primera instancia, porque la estructura actual del mercado bursátil de Colombia es relativamente nueva: la Bolsa de Valores de Colombia (BVC), creada en el 2001, es el resultado de la fusión de tres bolsas de valores independientes: la Bolsa de Bogotá, creada en 1928; la Bolsa de Medellín, fundada en 1961, y la Bolsa de Occidente, creada en Cali en 1983 (BVC, 2010). En segunda instancia, porque dicho mercado se caracteriza por ser de pequeño tamaño (73 empresas, con corte a abril del 2020), con baja diversificación, bajo nivel de negociaciones, poca representación en el PIB del país y poca dinámica de entrada de nuevos emisores, frente a otros mercados bursátiles de la región (López, 2018). Al ser un mercado accionario relativamente nuevo y pequeño, plantea un escenario de especial interés para el estudio detallado de sus particularidades, sobre todo de sus niveles de eficiencia, así como para el análisis de riesgos y toma de decisiones. Por otra parte, son muy pocas las investigaciones que centran su atención en la eficiencia del mercado accionario colombiano (Alonso y García, 2009; Kristjanpoller y Muñoz, 2012; Montenegro García, 2007; Pérez y Mendoza , 2010), no obstante la creciente literatura científica para el país sobre análisis de eficiencia financiera en diferentes sectores económicos, tales como salud, educación, financiero e industrial (Cruz et al., 2009; Maza et al., 2017; Sánchez y Rodríguez, 2016).

Por lo anterior, el presente artículo de investigación se centra en analizar la eficiencia financiera de empresas cotizantes del mercado accionario colombiano en el periodo 2012-2017. La metodología empleada es el Análisis Envolvente de Datos (DEA), un procedimiento no paramétrico que utiliza la técnica de programación lineal para la evaluación de la eficiencia relativa de un conjunto de unidades productivas (Pérez et al., 2016). Este modelo resulta pertinente para el análisis propuesto, dada la disponibilidad de datos históricos de las organizaciones cotizantes en bolsa que permiten "la modelización, comprobaciones y simulaciones retrospectivas, las cuales validan o invalidan diversos caminos decisionales y revalúan estrategias de inversión de los administradores en la actualidad" (Contreras et al., 2015).

Este artículo se estructura de la siguiente forma: luego de este primer apartado introductorio, se muestran varios antecedentes investigativos (nacionales e internacionales) sobre el análisis de la eficiencia en el sector financiero, con especial atención al mercado accionario. En la tercera parte se describe la metodología DEA, así como los inputs y outputs seleccionados, la población en estudio y las orientaciones del modelo. En la cuarta parte se analizan los resultados arrojados, correspondientes a la cantidad de unidades eficientes y el score medio de eficiencia de las empresas estudiadas; de igual forma, se determina la incidencia de los tipos de escala utilizados. En la quinta parte se lleva a cabo la discusión de los resultados obtenidos, contrastando los hallazgos de la presente investigación frente a otros estudios similares identificados en la revisión de la literatura.

Finalmente, se presentan unas conclusiones extraídas de los resultados de la investigación, las cuales pueden constituirse como un punto de referencia para las empresas cotizantes del mercado accionario colombiano que proyectan el mejoramiento de su desempeño financiero. Asimismo, se genera el espacio para incitar al desarrollo de otras investigaciones que busquen analizar, desde otras perspectivas, la eficiencia en el mercado de acciones de Colombia, contribuyendo a la construcción de una literatura rigurosa sobre este tema en el país y, eventualmente, en otros países con carencia de estudios de esta índole.

REVISIÓN DE LA LITERATURA

El concepto de eficiencia viene dado como la relación entre las entradas (input) y las salidas (output) de un sistema productivo, expresado como una proporción. Este concepto indica una optimización de los recursos empleados para la obtención de unos resultados establecidos, como lo indica Peretto (2016), al definir eficiencia de este modo: "La capacidad de lograr un fin por medio de una relación deseable entre los factores y los recursos productivos, esto es, maximizar la producción con un nivel determinado de recursos o minimizar los recursos dado un nivel de producción a alcanzar". En la actualidad, las empresas se encuentran en una permanente búsqueda de la optimización de su desempeño organizacional en un entorno cada vez más competitivo. Esto es, lograr la mayor ganancia con la menor utilización de recursos o, en otras palabras, alcanzar la mayor productividad de sus inputs y/o un mínimo coste en la obtención del producto (Widiarto y Emrouznejad, 2015). Con base en lo anterior, un gran número de autores se han dado a la tarea de realizar investigaciones relevantes donde se analiza la eficiencia de organizaciones públicas y privadas pertenecientes a diferentes sectores de la economía, desde una perspectiva financiera.

En el contexto internacional, y para el análisis de eficiencia, los trabajos que emplean DEA siguen siendo los más populares dentro de la literatura científica. De hecho, el estudio de Liu et al. (2013), que tomó como base un total de 4936 artículos de investigación publicados entre 1978 y 2010 en la Web of Science (ISI), arrojó que a nivel mundial el sector financiero se encuentra en la posición 10 entre 26 sectores más analizados, sobre otros de gran interés, como turismo, aseguradoras, industria automovilística, construcción, etc. Del mismo modo, el modelo DEA ha sido utilizado para evaluar y analizar el desempeño financiero en otros sectores económicos, como el turístico (Akkaya y Uzar, 2012), el educativo (Günay y Dulupçu, 2019; Tran y Villano, 2018), el de salud (Juniar y Fadah, 2019; Wilson et al., 2012), el energético (Lo Storto y Ferruzzi, 2013), el metalúrgico (Dluhošová y Zmeskal, 2013), el petroquímico (Alidrisi et al., 2019), las administradoras de fondos de pensiones (Mendoza, 2014), los puertos marítimos (Güner, 2015), entre otros.

Dentro del sector financiero, resaltan las investigaciones que centran su atención en el ámbito bancario; aquí se pueden destacar los trabajos de Perlegkas et al. (2014) en Grecia; Ofori-Sasu et al. (2019) en Ghana; Abdullah et al. (2019) en Malasia; Tamatam et al. (2019) en India; Souza et al. (2017) en Brasil; y, en un sentido más amplio, el trabajo de Ngo y Le (2019), en el cual se evaluó la eficiencia financiera del sector bancario en 86 países, con el objetivo de efectuar un análisis comparativo, teniendo en cuenta la eficiencia financiera de un país y el tamaño de su mercado de valores. Otra investigación destacable, producto de la revisión de la literatura, es la de Monte et al. (2016), autores que aplicaron la metodología DEA para estudiar el desempeño financiero de un grupo de compañías de Moldavia y Portugal. En este artículo se hace un abordaje exhaustivo de la eficiencia relativa para múltiples inputs y outputs de un grupo de empresas de estos países, a través de datos financieros del balance general de tales compañías. Entre los resultados principales de este trabajo, se encontró que las empresas de Portugal son más eficientes que las de Moldavia, debido a la mayor diversidad industrial portuguesa y a la Rentabilidad de los Activos (ROA).

Por su parte, Siew et al. (2018) realizaron un análisis comparativo de eficiencia en empresas del sector financiero en Malasia; investigación que aplicó un modelo DEA a partir del cual se incorporaron razones financieras y el factor de riesgo en función de evaluar el desempeño de las empresas objeto de estudio en el periodo 2004-2015. Moffat y Valadkhani (2011) aplicaron la misma metodología en empresas del sector financiero en Botsuana, con el objetivo de medir la eficiencia financiera entre 2001 y 2006. En ambos trabajos se encontró que las unidades eficientes suelen ser instituciones financieras grandes o pequeñas en términos del tamaño de sus activos.

Es importante resaltar también que la metodología DEA tiene una amplia aceptación en la comunidad científica internacional para la evaluación del desempeño financiero en empresas listadas en mercados accionarios. Por solo mencionar algunos casos, se destaca el trabajo investigativo de Nikoomaram et al. (2010), que utiliza un modelo DEA para analizar la eficiencia financiera de empresas que cotizan en el Tehran Stock Exchange, el mercado de acciones más grande de Irán. En este trabajo se hace un análisis comparativo entre los resultados obtenidos de la aplicación del modelo y algunas variables financieras como el retorno de la inversión, los ingresos residuales, el retorno sobre las ventas, las ganancias por acciones, los flujos de efectivos hacia los socios, entre otros. Autores como Rezaie et al. (2013), Mashhadi et al. (2015), Mirdamadian et al. (2016), Fallah y Hosseinzadeh (2018), Karimi y Barati (2018) y Mohammadian y Jahangoshai (2020) igualmente desarrollaron investigaciones donde se utilizó el DEA para medir el desempeño y la eficiencia financiera en el mercado accionario de Irán.

En China, considerada el segundo mercado accionario más grande del mundo y el cuarto en mayor cantidad de empresas cotizando en bolsa (Kuo et al., 2020), también se ha empleado la metodología DEA para medir la eficiencia financiera. Se puede destacar el trabajo de Kuo et al. (2020), autores que analizaron el desempeño financiero de 140 empresas cotizantes en las bolsas de Shanghái y Shenzhen, usando un modelo DEA de doble etapa, en el cual se midieron variables financieras como la rentabilidad de la inversión, la rentabilidad de los activos, la rotación de activos, la razón circulante, la razón de apalancamiento y el riesgo. Entre los resultados principales de esta investigación se encontró que existen diferencias significativas en los niveles de eficiencia de las empresas analizadas, dependiendo del sector productivo al que pertenecen; así, se pudo observar que las industrias del sector salud, las tecnologías de la información y la comunicación (TIC) y el sector energético tienen un desempeño sobresaliente en comparación con los demás sectores estudiados.

Otros autores como Avkiran y Morita (2010), Li y Chen (2010) y Liu et al. (2015) han utilizado asimismo modelos DEA para analizar la eficiencia financiera de empresas cotizantes en el mercado accionario chino. Al igual que en la bolsa de Shanghái, se han desarrollado investigaciones para medir eficiencia en otras de las bolsas de valores más importantes del mundo; entre estas se pueden mencionar los trabajos que centran su atención en la NYSE (Frijns et al., 2012; Pátári et al., 2018), en NASDAQ (Frijns et al., 2012; Ge et al., 2013), en la bolsa de Hong Kong (Phan et al., 2018) y en la bolsa de Tokio (He y Li, 2012). Conviene señalar además los trabajos que centran su atención en las bosas de valores en varios países, como Estados Unidos (Edirisinghe y Zhang, 2007; Edirisinghe y Zhang, 2008), India (Ranga, 2014), Turquía (Erdem y Erdem, 2008), Malasia (Sharif et al., 2019), Arabia Saudita (Mashhadi et al., 2015) y España (Abad et al., 2004).

En el caso colombiano, se pueden destacar diversos trabajos investigativos que evalúan la eficiencia financiera de empresas de diferentes sectores, mediante la aplicación del análisis DEA. El trabajo de Fontalvo et al. (2019) consiste en un estudio para la evaluación de eficiencia financiera en una Zona Franca Industrial de Colombia; se midió la eficiencia técnica, puramente técnica, la eficiencia aditiva, la eficiencia de escala y de mezcla en 29 empresas que presentaron sus estados financieros en 2017. Castro y Salazar (2011) analizaron la eficiencia financiera del sector industrial de agroquímicos en Colombia utilizando el Análisis Envolvente de Datos, a través de los modelos de rendimientos a escala constante y variable. Entre los principales resultados de esta investigación, se encontró que las empresas líderes en ventas son las más eficientes y que la ineficiencia de las empresas se debe a excesos en gastos de administración y un bajo nivel de la razón corriente. Por su parte, Cruz et al. (2009) hicieron un análisis de la eficiencia financiera en el sector metalmecánico de Pereira, Colombia. Su trabajo determinó la eficiencia relativa mediante un Análisis Envolvente de Datos, en el que se realizó una comparación con empresas del sector y con las empresas similares y rivales del mercado. Asimismo, se han elaborado otros trabajos investigativos que utilizan el modelo DEA para medir la eficiencia financiera en otras poblaciones organizacionales colombianas, como las universidades y colegios oficiales (Batista y Ortiz, 2015; Maza Ávila et al., 2013; Maza Ávila et al., 2017; Quesada et al., 2010), el sector bancario (Sánchez y Rodríguez, 2016) y la industria de seguros (Martínez y Estrada, 2009).

METODOLOGÍA

Para el cálculo de la eficiencia financiera de las empresas cotizantes en el mercado accionario colombiano, se usa como metodología el Análisis Envolvente de Datos (DEA), "una técnica no paramétrica para el análisis de eficiencia relativa que permite comparar las salidas (outputs) actuales de una unidad tomadora de decisiones (DMU) frente a lo que podrían obtener en su frontera óptima, dado [sic] las entradas (inputs) utilizadas" (Pérez González et al., 2016). Esta técnica de programación matemática fue introducida inicialmente por Charnes et al. (1978) para calcular el índice de eficiencia técnica relativa, resolviendo así un programa matemático de optimización. Según Quesada et al. (2010), la metodología DEA pertenece a los llamados métodos de frontera, en los cuales se evalúa la salida respecto a las funciones de producción, entendiéndose por tal la relación técnica que transforma los factores en productos; es decir, el máximo nivel de outputs alcanzable con una cierta combinación de inputs, o bien, el mínimo nivel de inputs necesarios para la producción de un cierto nivel de outputs.

Entre las principales ventajas de la metodología DEA se encuentra, según Maza et al. (2012), su mayor flexibilidad frente a los métodos econométricos, lo que puede incorporar errores de medición y de variables no controlados; además, los datos determinan cuál es la función. En este sentido, no se necesita establecer una forma funcional inicial, ya que la eficiencia de una unidad productiva se define con respecto a las unidades observadas con mejor comportamiento. Otro elemento por destacar es que el análisis se centra en la identificación del mejor comportamiento en lugar del comportamiento medio, como se trata desde un enfoque econométrico, por ejemplo, en un análisis de regresión. Esto también significa que los resultados se circunscriben solo a los datos analizados, y por ello en ningún momento se pueden hacer inferencias respecto al universo de datos.

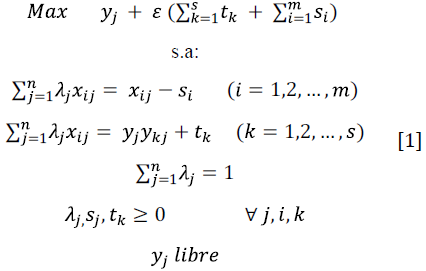

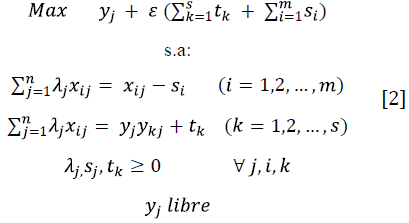

Para esta investigación se considera una combinación de modelos: a) el DEA-CCR, desarrollado por Charnes et al. (1978) y que utiliza rendimientos a escalas constantes; y b) el DEA-BCC, desarrollado por Banker et al. (1984), con el cual se consideran rendimientos a escalas variables; ambos con orientación a las salidas (outputs), es decir, que el modelo trabaja bajo el supuesto de que las DMU buscan lograr la máxima expansión de las salidas a un nivel de entradas dado. Al final, se calcula el modelo de eficiencia de escala, que es el cociente entre DEA-BCC y DEA-CCR. Se considerará una DMU como eficiente cuando el resultado obtenido sea igual a 100. A continuación se presentan los planteamientos matemáticos para calcular la eficiencia utilizando DEA para cada uno de los modelos.

Según Álvarez (2013), el modelo se formaliza asumiendo que hay n DMU a ser evaluadas, cada una de las cuales consumen m inputs diferentes para producir s outputs también diferentes. La DMU j . usa un monto de X j . = x ij .. inputs (i = 1,..., m) y produce un monto de Y j . = y kJ productos (k = 1,..., s). La matriz sxn de medida del producto es designada por Y, y la mxn de medida de los inputs se designa por X. Se asume además que x ij .. =>0 y y kJ =>0.

Modelo envolvente BCC-output:

Modelo envolvente CCR-output:

El modelo tiene una función productiva que contempla tres variables de entradas (inputs): Inventarios, Propiedad, planta y equipos netos e Inversiones; y una variable de salida (output): Ingresos operacionales. Los inputs y outputs considerados para el modelo corresponden a los usualmente considerados en la literatura para la evaluación de la eficiencia en el ámbito financiero, como se observa en los trabajos de Edirisinghe y Zhang (2007, 2008) y Frijns et al. (2012) en el contexto internacional; y de Fontalvo et al. (2015) en el contexto nacional. En la Tabla 1 se muestra la descripción de cada una de las variables de la función productiva.

Se seleccionan 69 DMU, que son las empresas cotizantes en el mercado accionario colombiano (población objeto de estudio). Estas organizaciones están clasificadas por la Bolsa de Valores de Colombia en seis sectores económicos, dentro de los cuales el sector industrial tiene la mayor participación, con el 56,52%. Como fuente para obtener los reportes financieros de las empresas cotizantes en el mercado accionario colombiano para el periodo 2012-20171, se utiliza la plataforma Bloomberg L.P.

A aquellas empresas que no presentaron los reportes financieros en cualquiera de los años considerados en el estudio (2012-2017), se les asignó el valor de cero (0) en la eficiencia final. Esto no significa que no hayan sido eficientes en la asignación de sus recursos, sino que, al no reportar su información, se impide la medición de su eficiencia; por ello, el valor de cero (0) hace las veces de una penalización dentro del modelo (Maza Ávila et al., 2017); las empresas con esta condición alcanzaron a ser 5 para el periodo de estudio. En la Tabla 2 se presenta un resumen de las características del modelo DEA que se utiliza en esta investigación.

Tabla 1 Variables inputs y outputs del modelo de eficiencia

| Tipo | Variable | Descripción |

|---|---|---|

| Salida (outputs) | Ingresos operacionales | Comprende los valores recibidos y/o causados como resultado de las actividades desarrolladas en cumplimiento del objeto social de la empresa mediante la entrega de bienes o servicios, así como los dividendos, participaciones y demás ingresos por concepto de intermediación financiera, siempre y cuando se identifique con el objeto social principal del ente económico. |

| Entradas (inputs) | Inventarios | Comprende todos aquellos artículos, materiales, suministros, productos y recursos renovables y no renovables, para ser utilizados en procesos de transformación, consumo, alquiler o venta dentro de las actividades propias del giro ordinario de los negocios del ente económico. |

| Propiedad, planta y equipos netos | Comprende el conjunto de las cuentas que registran los bienes de cualquier naturaleza que posea el ente económico, con la intención de emplearlos en forma permanente para el desarrollo del giro normal de sus negocios o que se poseen por el apoyo que prestan en la producción de bienes y servicios, por definición no destinados para la venta en el curso normal de los negocios y cuya vida útil exceda de un año. | |

| Inversiones | Comprende las cuentas que registran las inversiones en acciones, cuotas o partes de interés social, títulos valores, papeles comerciales o cualquier otro documento negociable adquirido por el ente económico con carácter temporal o permanente, con la finalidad de mantener una reserva secundaria de liquidez, establecer relaciones económicas con otras entidades o para cumplir con disposiciones legales o reglamentarias. |

Fuente: elaboración de los autores.

Tabla 2 Características del modelo DEA

Fuente: elaboración de los autores.

RESULTADOS

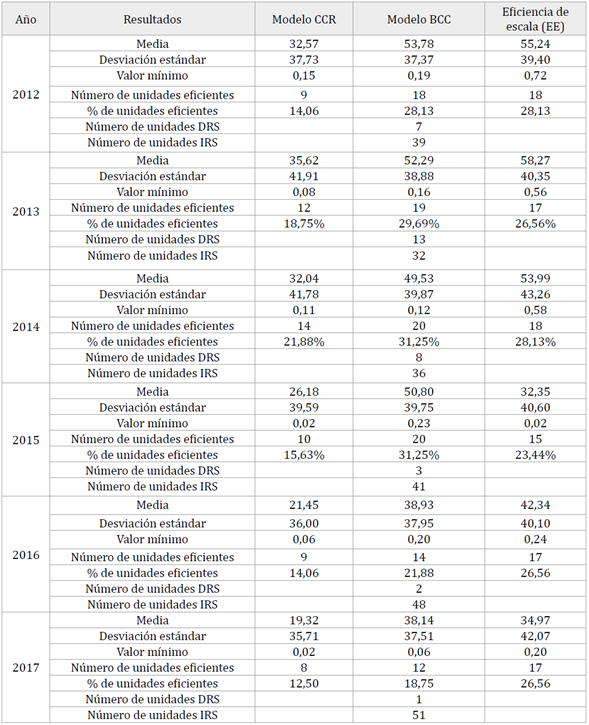

Los resultados arrojan que, durante el periodo 2012-2017, se presentaron en promedio por año 17 unidades eficientes bajo el modelo BCC, que representan el 26,82% del total de las empresas cotizantes en el mercado accionario colombiano. Se identifica, además, una tendencia creciente durante los primeros años (2012-2015), siendo 2014 y 2015 periodos en los que se presentaron más unidades eficientes, ambos con 20, que representan el 31,25% del total de DMU; en el 2016 se rompe esta tendencia, y salen del grupo de empresas eficientes algunas organizaciones que habían sido referente durante los primeros años, como la Bolsa Mercantil de Colombia S.A., la Bolsa de Valores de Colombia S.A., el Banco Bilbao Vizcaya Argentaria Colombia S.A., el Fondo Ganadero del Tolima S.A. y la Compañía Agrícola San Felipe S.A.; por lo tanto, se pasa a 14 DMU eficientes hasta llegar al año 2017, cuando se da la menor cantidad de empresas eficientes, con 12, que representan el 18,75% de las organizaciones evaluadas. Además, se debe anotar que 6 empresas fueron eficientes durante todo el periodo de análisis (2012-2017), a saber: Avianca Holdings S.A., Biomax Biocombustibles S.A., Cemex Latam Holdings S.A., Coomeva Entidad Promotora de Salud S.A., Ecopetrol S.A. y Organización Terpel S.A.

Por otra parte, con base en los resultados de eficiencia individuales de cada DMU, se obtiene el score de eficiencia medio o eficiencia conjunta para cada uno de los años. Durante el periodo 2012-2017 se tiene que la eficiencia conjunta promedio para el mercado accionario colombiano es de 47,24. La eficiencia conjunta llega a su valor máximo en el 2012 (53,78), de ahí se obtienen valores semejantes hasta el 2015; y para los años 2016 y 2017 se presentan eficiencias conjuntas por debajo de los resultados de los años anteriores: 38,93 y 38,14, respectivamente. Este último valor es el score medio mínimo del periodo de análisis, lo cual se explica porque durante estos dos últimos periodos se presenta una mayor concentración de DMU que obtienen scores de eficiencia entre 0,00 y 0,10. En la Tabla 3 se sintetizan los principales resultados para los años del periodo 2012-2017: el score de eficiencia medio, la desviación estándar, el score mínimo, el número de unidades eficientes y el porcentaje de participación correspondiente entre la población, el número de unidades con rendimientos a escalas decrecientes (DRS) y el número de unidades con rendimientos a escalas crecientes (IRS); todos estos para los modelos CCR, BCC y EE.

Tabla 3 Resultados del análisis DEA en el periodo 2012-2017

Fuente: elaboración de los autores a partir de la Bolsa de Valores de Colombia.

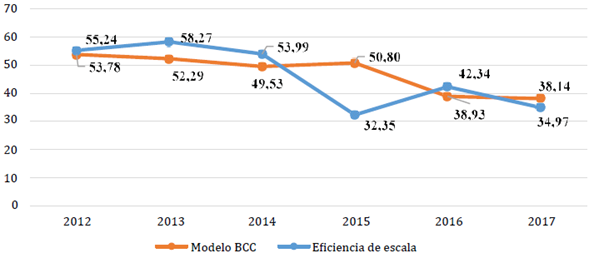

Una vez analizados los resultados anteriores, se realiza el contraste de estos con los scores medios obtenidos por la EE, medida que permite eliminar el efecto de las escalas de los resultados obtenidos a través del modelo BCC; es decir, la EE permite obtener scores de eficiencia indiferentes al tipo de escala que utilicen las DMU. Para el caso del mercado accionario colombiano para el periodo 2012-2017, se tiene que los resultados de EE presentan pocas diferencias con los scores obtenidos por medio del modelo BCC, con excepción del año 2015, por lo que se puede decir que el tipo de escala de las empresas no es determinante en el resultado de eficiencia obtenido, si se tiene en cuenta la particularidad de dicho año, cuando la diferencia existente entre los resultados evidencia que al eliminar el efecto de las escalas se observa una desmejora considerable en la eficiencia conjunta (Gráfica 1).

DISCUSIÓN

Según Puig-Junoy (2000), las comparaciones de índices de eficiencia entre estudios diferentes debe tomarse con mucha precaución pues, en primer lugar, la eficiencia se mide respecto de la frontera de mejor práctica de cada muestra, es decir, que los índices evidencian la dispersión intramuestral; y, en segundo lugar, la elección y definición de los recursos (inputs) y los productos (outputs) puede discrepar entre los estudios. A pesar de estas limitaciones, el ejercicio de hacer comparaciones es pertinente para la contextualización de los resultados obtenidos. Para los propósitos de este artículo, se han tenido en cuenta los hallazgos de los siguientes estudios que aplicaron el Análisis Envolvente de Datos para medir la eficiencia financiera en poblaciones con características y contextos similares al de esta investigación, es decir, empresas cotizantes en los mercados accionarios de Irán (Mashhadi et al., 2015; Mohammadian y Jahangoshai Rezaee, 2020) y Malasia (Sharif et al., 2019).

En primera instancia, cabe mencionar que, dentro de la metodología DEA, el uso de la dualidad de modelos (CCR y BCC) y el cálculo de la EE, para determinar la incidencia de la escala (constante y variable) en los resultados, es un procedimiento regularmente utilizado en trabajos que miden la eficiencia financiera en empresas cotizantes de mercados accionarios en diferentes países. En este estudio, en concordancia con los trabajos de referencia, los resultados de EE presentan pocas diferencias con los scores obtenidos por medio de los modelos BCC y CCR (Tabla 3), con excepción del año 2015. Lo anterior indica que el tipo de escalas utilizado en la aplicación del modelo no suele ser un determinante de la eficiencia financiera. Con respecto a los resultados relacionados con la cantidad de unidades eficientes, se determinó que el promedio de unidades eficientes durante el periodo 2012-2017 es de 26,82 % del total de las empresas cotizantes en el mercado accionario colombiano, resultado que se encuentra por debajo del promedio de unidades eficientes de los referentes mencionados, cuya cantidad de unidades eficientes en promedio es del 42,80% del total de DMU.

De acuerdo con la revisión de la literatura, una de las razones que puede explicar la baja cantidad de unidades eficientes en el mercado accionario colombiano, en comparación con otros mercados de la misma índole, es el crecimiento económico. Es decir, que entre mayor sea el porcentaje de crecimiento de un país, la cantidad de unidades eficientes también tiende a aumentar (Davidovic et al., 2019; Paleèková, 2015). En este sentido, el crecimiento económico promedio de Colombia en el periodo de análisis fue de 3,26%, mientras que en los países revisados (Irán y Malasia) fue en promedio de 3,81%; lo anterior según datos de la plataforma oficial del Banco Mundial. Adicionalmente, para la investigación, el año 2017 -cuando se obtiene la cantidad más baja de unidades eficientes durante el periodo de análisis- coincide con el crecimiento económico más bajo en Colombia (1,35%). Esta situación igualmente se presenta en el trabajo de Ngo y Le (2019), autores que argumentan que en los años de crisis económicas es común que la cantidad de unidades eficientes disminuyan, acorde con el contexto económico del país.

Con relación al score de eficiencia medio, se observa que la eficiencia conjunta de las empresas cotizantes en el mercado accionario colombiano durante el periodo 2012-2017 es de 47,24, desempeño que se encuentra por debajo del promedio de los resultados de eficiencia conjunta de los estudios revisados en este apartado (80,03). Además, en el presente estudio el score de eficiencia medio entre el 2012 y el 2015 fue en promedio de 51,6 y disminuye para los dos últimos años: 38,93 y 38,14 para 2016 y 2017, respectivamente, afectando negativamente el promedio general. Estos resultados siguen la misma lógica establecida con anterioridad, pues el crecimiento económico promedio del país entre el 2012 y el 2015 alcanzó el 4,07%, mientras que para los años 2016 y 2017 fue en promedio de 1,7%.

CONCLUSIONES

Este trabajo tuvo como objetivo analizar la eficiencia financiera de las empresas cotizantes en el mercado accionario colombiano para identificar cuáles organizaciones han conseguido una combinación de factores y productos tecnológicamente viables que maximicen el beneficio, teniendo en cuenta la limitación de insumos. Los resultados obtenidos a través del modelo DEA indican que durante el periodo 2012-2017 se presentaron en promedio por año 17 unidades eficientes (bajo el modelo BCC), que representan el 26,82% del total de las empresas cotizantes en el mercado accionario colombiano; de estas empresas, seis fueron eficientes durante todos los años del periodo analizado. Adicionalmente, se tiene que el mercado accionario durante el periodo de análisis alcanza una eficiencia conjunta -o score promedio- de 47,24; y al compararla con el score medio de eficiencia de escala (46,19) -medida que permite eliminar el efecto de la escala utilizada en los scores de eficiencia-, muestra que el tipo de escala empleado por las empresas no es determinante en el resultado de eficiencia obtenido. Los resultados concernientes a las unidades eficientes y los scores promedio de eficiencia, al ser comparados con los resultados de otros estudios realizados en empresas cotizantes en otros mercados accionarios, muestran que las empresas objeto de estudio presentan niveles bajos de eficiencia financiera, los cuales se acentúan con la crisis económica colombiana de los años 2016 y 2017, periodo en que se dan los crecimientos más bajos del PIB en la década.

La evaluación de eficiencia a través del modelo DEA propuesto hizo posible identificar las empresas eficientes dentro del mercado accionario nacional, las cuales pueden convertirse en un referente para el resto de organizaciones ineficientes, por medio de la identificación e implementación de prácticas financieras que permitan obtener mejores resultados. Adicionalmente, se establece una medida operativa como lo es la eficiencia como indicador de apoyo para la toma de decisiones de inversión, complementando los indicadores tradicionales del análisis financiero.

Adicionalmente, se debe tener en cuenta que los resultados y conclusiones obtenidos deben ser acotados al periodo temporal de análisis y a la delimitación espacial de las unidades empresariales utilizadas (DMU), teniendo en cuenta además las particularidades del modelo (elección y definición de los recursos [inputs] y los productos [outputs]); por lo que el uso de otras empresas u otra serie temporal, o la elección de otra función productiva, pueden proporcionar resultados diferentes. Según lo anterior, el ejercicio de comparación de los índices de eficiencia obtenidos con los resultados de los estudios tomados como referentes se presenta como la principal limitación, considerando lo expuesto en el apartado de discusión.

Por último, se espera que este trabajo abra paso a nuevas investigaciones en las que se utilice la metodología DEA para evaluar la eficiencia financiera en otros mercados bursátiles, tales como el resto de bolsas pertenecientes al Mercado Integrado Latinoamericano (Bolsa de Comercio de Santiago, Bolsa de Valores de Lima y Bolsa Mexicana de Valores); además, como estrategia para robustecer el modelo, se puede considerar tanto la incorporación de nuevas variables de entrada y salida a la función productiva como la consideración de modelos de doble etapa (two-stage network DEA).