Introducción

Uno de los principios básicos de las finanzas, formalizado Inicialmente por Markovitz, postula que para que aquellas actividades que reportan un mayor nivel de riesgo puedan atraer inversionistas, deben compensarse con una mayor rentabilidad. Así mismo, aquellas inversiones con bajo riesgo tendrán una baja rentabilidad.

El CAPM fue el primer modelo de equilibrio general en el que se estableció una relación matemática y medible entre la rentabilidad y el riesgo. En este modelo se plantea que el único riesgo que afecta la rentabilidad esperada de una inversión es el que afecta al sistema debido a que cualquier otro riesgo es diversificable.

Con la liberalización económica de la mayoría de países y el fortalecimiento de las relaciones exteriores surgió la versión internacional del modelo CAPM. Solnik (1974) y Adler y Dumas (1983) mostraron que el riesgo del tipo de cambio debe agregarse para el cálculo de la rentabilidad esperada dentro del CAPM tradicional, y así obtener su versión Internacional.

El CAPM Internacional postula que los activos dentro de un país determinado son recompensados en términos de su contribución a un portafolio mundial bien diversificado (Campbell y Wayne, 1993) y que el valor de beta se obtiene a partir de la covarianza con un portafolio mundial.

Sin embargo, las validaciones empíricas realizadas con el fin de verificar su ajuste a la realidad no han permitido generalizar sus planteamientos, sobre todo porque el supuesto de que el mercado sea perfectamente integrado es difícil de cumplir en la práctica. Es necesario reconocer que la gran mayoría de países están entre una total segmentación y una perfecta integración, sin tocar ninguno de los dos extremos.

Esta integración parcial es el resultado de varios factores entre los que se incluyen barreras directas, barreras indirectas y condiciones económicas mundiales. Entre las barreras indirectas se incluye el temor a lo desconocido o a riesgos específicos como la inestabilidad económica, el riesgo de tipo de cambio y el tamaño del mercado.

El objetivo de este trabajo de investigación es proponer un modelo que incluya estas variables, reconociendo la integración parcial de los países y teniendo en cuenta su variación en el tiempo pues esta se define como un proceso complejo, que puede tomar varios años e incluso revertirse.

Revisión de literatura

La literatura reconoce el nacimiento de la teoría financiera moderna con la publicación hecha en 1952 en el "Journal of Finance" del artículo de Harry Markowitz titulado "Portfolio Selection". En dicho artículo se plantea por primera vez un trato formal de una relación que hasta ese momento apenas se trataba de visualizar: la relación rentabilidad riesgo.

Lo que se plantea es un modelo en el que un inversionista elige un portafolio tomando como medida de rentabilidad esperada a la media de los retornos, y como medida de riesgo a la varianza de dichos retornos, también conocido como el modelo de media-varianza (Markowitz, 1952). El hecho de identificar al riesgo con la varianza de los retornos permitió definirlo de una manera mucho más amplia (pues ya no se trataba sólo de algo negativo, sino que empezó a ser concebido como la diferencia entre la rentabilidad esperada y la rentabilidad efectivamente lograda por un activo en el tiempo), y permitió también involucrar el uso del álgebra, las matemáticas y la estadística en el estudio de la elección del portafolio.

La importancia del modelo de media-varianza de Markowitz radica en que sirvió como punto de partida a un modelo de equilibrio general de valoración de activos de capital: el modelo CAPM (Capital Asset Pricing model) introducido por Treynor, Sharpe (1964), Lintner (1965) y Mossin (1966) de manera independiente.

Según Litterman (2003) el CAPM es uno de los pilares de la teoría financiera moderna; pues sirve para valorar activos financieros basándose en las características específicas de cada activo e introduciendo la noción de riesgo dentro de un modelo de equilibrio general.

El modelo parte de un inversionista que actúa según el modelo de media-varianza. Dicho inversionista sabe que puede obtener una rentabilidad esperada más alta de su portafolio, incurriendo en un riesgo adicional. Si sigue el procedimiento racional de diversificar podrá obtener algún punto deseable a lo largo de la línea de mercado del capital (capital market line).

El mercado presenta entonces dos precios; uno es el precio del tiempo o la tasa libre de riesgo; y el precio del riesgo que es la rentabilidad esperada adicional por unidad de riesgo adicional asumido (Sharpe, 1964).

La presencia de una tasa libre de riesgo, implica la existencia de activos libres de riesgo, los cuales podrían definirse como activos que prometen una rentabilidad certera, cuya varianza o desviación típica es cero. El inversionista puede entonces combinar activos riesgosos con activos libres de riesgo; con lo cual la diversificación surte mejores efectos.

El modelo de Sharpe (1964) y Lintner (1965) implica que la distribución de los retornos esperados de una acción, es una función lineal de una sola variable, la cual capta la covarianza entre la acción y el mercado: el coeficiente beta, el cual se convierte en la principal medida del riesgo de un activo financiero. Este beta mide entonces el riesgo sistemático.

El CAPM ha permitido un profundo desarrollo de la investigación empírica cuyo objetivo es validar o invalidar los supuestos del modelo. Esta investigación empírica no solo ha aumentado y mejorado en el campo de las finanzas, sino que también ha ayudado al crecimiento de disciplinas como la econometría.

Las pruebas que se han utilizado para dar validez empírica, están encaminadas a comprobar la presencia de tres supuestos del CAPM (Fama y French, 2004):

Los Retornos esperados de todos los activos tienen una relación lineal con los betas, y ninguna otra variable tiene poder explicativo.

El coeficiente de beta es positivo

Los activos que no tienen correlación con el mercado tienen retornos iguales a la tasa libre de riesgo.

Las primeras pruebas se basaron en las predicciones del modelo de Sharpe y Lintner acerca del intercepto y de la pendiente en la relación entre retorno esperado y beta del mercado. Lo que el modelo plantea, es que el intercepto será la tasa libre de riesgo y el coeficiente de beta será la prima de riesgo definida como la diferencia entre la rentabilidad del mercado y la tasa libre de riesgo. Algunos problemas que se presentaron en esta estimación fueron betas imprecisas para activos individuales, y errores autocorrelacionados.

Para evitar estos problemas de estimación, Black, Jensen y Scholes (1972) propone que el modelo adopte una forma un poco diferente a la inicial. Esto es, que para calcular el beta, ya no se haga mediante la regresión entre los retornos del mercado y los retornos de un activo individual, sino que se cambien estos últimos, por los retornos de un portafolio. Las estimaciones de beta de portafolios bien diversificados son más precisas que las estimaciones para activos individuales.

Blume y Friend (1973) comprueban la relación lineal que plantea el CAPM, pero la tasa libre de riesgo no se corresponde con el valor de la constante. Fama y Macbeth (1973) establecen en promedio una relación lineal y positiva entre la rentabilidad y el riesgo sistemático. Stattman (1980), Banz (1981), y Rosenberg, Reid y Lanstein (1985) encuentran contradicciones en las validaciones empíricas del modelo CAPM.

En un mundo como el actual, cada vez más globalizado y con relaciones más estrechas entre los países; las aplicaciones del CAPM han adquirido un carácter internacional. Cada vez se utilizan más, datos e indicadores a nivel mundial y ya no sólo a nivel nacional.

Dentro de las validaciones del CAPM a nivel internacional se parte normalmente de uno de dos supuestos: que el mercado es segmentado o que el mercado es integrado.

Cuando se asume que el mercado es segmentado, esto implica que el inversionista está restringido a su entorno local; de esta manera la rentabilidad esperada de determinado portafolio, dependerá simplemente del riesgo sistemático del mercado local.

De otro lado, se tiene aquellos modelos que asumen un mercado integrado. Un supuesto necesario para esto, es que el mercado de capitales es perfecto y esto implica que está completamente integrado, lo que quiere decir que un determinado activo tendrá la misma rentabilidad esperada sin importar su ubicación o país (Campbell y Wayne, 1993).

El CAPM Internacional se considera el modelo central para los inversionistas bien diversificados a nivel mundial y parte del supuesto de que el mercado es integrado. Dicho modelo afirma que los activos dentro de un país determinado son recompensados en términos de su contribución a un portafolio mundial bien diversificado (Campbell y Wayne, 1993). El valor de beta se obtiene entonces a partir de la covarianza con un portafolio mundial.

Sin embargo, las validaciones empíricas realizadas con el fin de verificar su ajuste a la realidad no han permitido generalizar sus planteamientos, sobre todo porque el supuesto de que el mercado es perfectamente integrado es difícil de cumplir en la práctica.

La integración económica de los países es un proceso complejo y gradual que puede tomar varios años e incluso revertirse por algún tiempo (Bekaert y Campbell 1995). Es necesario reconocer que la gran mayoría de países están entre una total segmentación y una perfecta integración, sin tocar ninguno de los dos extremos.

A partir de esto han surgido otros modelos, diferentes al CAPM internacional, en donde se pretende ampliar las medidas de riesgo, incluyendo variables que reconozcan cierto grado de segmentación de los países (Errunza y Losq 1985), en otras palabras medidas de aquel riesgo que no puede ser diversificado dado que el mercado no es perfectamente integrado.

Existen investigaciones que han intentado validar empíricamente este tipo de modelos. Es el caso de Campbell y Wayne (1993) donde se plantea un modelo similar al CAPM donde la variable explicativa viene dada por el riesgo sistemático. También se prueba un CAPM Internacional incluyendo una variable que reconozca el riesgo por tipo de cambio como lo señalaron Solnik (1974) y Adler y Dumas (1983). Además, se valida un modelo APT (Ross, 1976) con varios factores de riesgo como el precio del petróleo, la tasa de interés y el crecimiento de la producción industrial. La conclusión a la que se llega es que los modelos utilizados captan la mayoría de la varianza para la muestra que incluyó 18 países, pero se requiere de varios supuestos como el de ignorar los problemas de información que enfrentan los inversionistas.

El trabajo de Fama y French (1992) propone un modelo de tres factores donde además del riesgo sistemático, medido por beta, se añaden el tamaño y la ratio valor en libros sobre precio de mercado. Esto tras establecer empíricamente, que el coeficiente beta es insuficiente para explicar la rentabilidad esperada. Mediante regresiones cruzadas de las rentabilidades de portafolios conformados con diferentes criterios, encuentran que el coeficiente beta no contiene información sobre los cambios en las rentabilidades de sección cruzada y que efectivamente existe una relación negativa y significativa entre las rentabilidades y el tamaño, y una relación positiva y significativa entre las rentabilidades y la ratio valor en libros sobre precio de mercado.

Posteriormente este modelo es llevado al plano internacional (Fama y French 1998). Su objetivo era mostrar que los hallazgos obtenidos en 1992 en Estados Unidos podían validarse alrededor del mundo. Lo que encontraron fue una confirmación de su modelo tanto en países desarrollados como en emergentes. Según sus conclusiones, un CAPM tradicional no capta el efecto tamaño, pero un APT que explica los retornos mediante el uso de las rentabilidades del mercado global y un factor de riesgo; si alcanza a incluir la prima de valor del efecto tamaño.

Campbell (2000) establece diferentes medidas de riesgo como determinantes de la rentabilidad en economías emergentes y desarrolladas. Su objetivo es establecer si aquellas variables que explican los retornos esperados son iguales en ambos grupos. Luego de explorar 18 medidas de riesgo en más de 40 países, concluye que el beta mundial explica razonablemente bien la rentabilidad esperada en los mercados internacionales y que de acuerdo con Bekaert y Campbell (1995), gran parte de las economías emergentes son influenciadas por el riesgo total pues no están completamente integrados al mercado mundial.

Arouri, Teulon y Rault (2013) desarrollan y estiman un modelo para valorar activos en una estructura de mercado intermedia (es decir no se está bajo una perfecta integración ni en una completa segmentación). El grado de segmentación depende de la región y del período de tiempo. La principal conclusión es que las economías emergentes, comparadas con las desarrolladas, presentan cuatro diferencias principales: una mayor volatilidad, una prima por riesgo total más alta, los riesgos regionales dominan la relación rentabilidad-riesgo y los eventos locales influyen más en dicha relación que los sucesos mundiales.

Botero y Vecino (2015) proponen un modelo multifactor para relacionar la rentabilidad y el riesgo observado en países desarrollados y emergentes en un mundo parcialmente integrado. Afirman que la integración parcial es el resultado de varios factores entre los que se incluyen barreras directas, barreras indirectas y condiciones económicas mundiales. Entre las barreras indirectas se incluye el temor a lo desconocido o a situaciones específicas como la inestabilidad económica, el riesgo por tipo de cambio y el tamaño del mercado (Arouri et al., 2013). Así entonces, la rentabilidad como variable dependiente está explicada por el riesgo sistemático, el riesgo por tipo de cambio, el tamaño del mercado y la inestabilidad económica. Los resultados muestran que la rentabilidad no se encuentra explicada únicamente por el riesgo sistemático, sino que las variables incluidas para reconocer cierto grado de segmentación, también son significativas y muestran las relaciones esperadas de acuerdo con la teoría. La principal limitación de esta investigación es que al trabajar con promedios durante un mismo período (1994-2012) no se puede tener en cuenta la variación en el tiempo del riesgo y de la rentabilidad.

Metodología

Este trabajo reúne datos de los países que son miembros de 3 importantes grupos a nivel internacional (G7, BRICS y Alianza del Pacífico). El objetivo de esta elección es tener una muestra con economías desarrolladas y con economías emergentes. Los países del G7 son las economías desarrolladas más importantes del mundo; mientras que las BRICS son las economías emergentes más representativas. La Alianza del Pacífico se ha incluido por ser un referente a nivel regional, sus miembros se catalogan dentro de las economías emergentes. La división entre países emergentes y desarrollados corresponde a criterios del MSCI (Morgan Stanley Capital International), el cual es un proveedor de índices sobre acciones y bonos a nivel internacional, y coincide con los de organismos internacionales como el Banco Mundial y el Fondo Monetario Internacional.

El período de estudio va de 2006 a 2015. El propósito es tener un conjunto de datos actuales1 y que den cuenta de los posibles efectos de la Crisis Financiera en la integración de los países. Se utiliza la regresión con panel de datos como técnica econométrica.

Inicialmente se parte del supuesto de perfecta integración, estimándose un modelo que relaciona la rentabilidad únicamente con el riesgo sistemático. Si el supuesto de perfecta integración se cumple el riesgo sistemático debería resultar significativo y con un alto poder explicativo sobre la rentabilidad. La hipótesis central de este trabajo es la no existencia de perfecta integración.

Luego se utiliza el supuesto de la integración parcial. Las variables que se tendrán en cuenta son tres: el riesgo por tipo de cambio, el tamaño del mercado y la inestabilidad económica; las cuales representan barreras indirectas a la diversificación. Si estas variables resultan significativas se corrobora la integración parcial, pues esto estaría indicando que existen riesgos más allá del sistemático que influyen en la rentabilidad esperada, es decir hay unas medidas de riesgo que los inversionistas no son capaces de eliminar vía diversificación y por tanto deben incluirlas al exigir cierto retorno por sus inversiones. Se asume la no presencia de barreras directas (como restricciones legales, impuestos y costos de transacción).

Muestra

Los países que hacen parte del estudio, como se dijo anteriormente, pertenecen a 3 importantes grupos, bloques comerciales o iniciativas de integración.

G7 o Grupo de los 7: conformado por Alemania, Canadá, Estados Unidos, Francia, Italia, Japón y Reino Unido.

BRICS: sigla utilizada para referirse conjuntamente a Brasil, Rusia, India, China y Sudáfrica Alianza del Pacífico: conformada por Colombia, México, Chile y Perú.

Variables de estudio

Variable dependiente

Está representado por la rentabilidad anual observada para cada país. Los registros históricos del índice accionario de cada país se obtuvieron de la base de datos de Morgan Stanley Capital International (MSCI), el cual es un proveedor de índices sobre acciones y bonos a nivel internacional.

Se calculó la rentabilidad anual para cada país a partir de la siguiente fórmula:

Donde:

RENT lt es la rentabilidad del país i en el tiempo t

I t es el dato del índice accionario en diciembre el año t

I t-1 es el dato del índice accionario en diciembre del año t-1

Variables explicativas

Las variables explicativas propuestas en esta investigación, contemplan además del riesgo sistemático; el riesgo por tipo de cambio, el tamaño y la inestabilidad económica intentando incluir variables que reconozcan la integración parcial de los países.

Riesgo sistemático: Medido por beta. Se entiende como el riesgo común para el mercado global. Está definido por:

Donde:

Bit es el riesgo sistemático del país i en el tiempo t

ri es la rentabilidad del país i

rm es la rentabilidad del índice mundial

Riesgo por tipo de cambio: se usa como proxy la variación porcentual anual del índice de tipo de cambio real. Los datos de este índice se obtuvieron de la Federal Reserve Economic Data (FRED).

La variación porcentual anual del índice de tipo de cambio real en el país i en el tiempo t (VITCR it ) se calculó a partir de:

Donde:

ITCR t es el dato del índice de tipo de cambio real en diciembre del año t

ITCR t-1 es el dato del índice de tipo de cambio real en diciembre del año t-1

Tamaño del mercado (TM): se usa como proxy una variable denominada volumen de negocio la cual se define como el valor total de las acciones negociadas durante el período dividido por la capitalización promedio en el mercado del período. Esta se obtuvo de los indiciadores del Sector Financiero del Banco Mundial

Inestabilidad Económica (IE): se usa como proxy el valor absoluto del crecimiento estandarizado del PIB. El crecimiento del PIB para cada país se encuentra en los indicadores del Banco Mundial. Posteriormente se estandariza cada dato a partir del promedio y la desviación en el crecimiento de cada país desde 2000 hasta 2015. Se trabaja con el valor absoluto debido a que la inestabilidad está definida por la presencia de grandes variaciones en el nivel de producción y renta (independiente de si estás variaciones son positivas o negativas).

Modelo

Se propone un modelo de datos de panel para estimar la relación rentabilidad - riesgo. La estimación inicia con el siguiente modelo, el cual parte del supuesto de perfecta integración:

Donde,

RENT it es la rentabilidad del país i en el período t

Bit es beta o el riesgo sistemático para el país i en el período t

Β 1 es un coeficiente para la prima de riesgo sistemático

Β 0 es una constante

α i es una variable no observada que cambia entre i pero no en t.

u it es el error idiosincrático o error que varía en t

Luego se incluyeron las medidas de riesgo por tipo de cambio, el tamaño del mercado y la inestabilidad económica en la rentabilidad de los mercados bursátiles considerados.

Al incluir las variables que reconocen la integración parcial, el modelo a estimar es el siguiente:

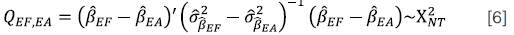

Donde cada una de las variables se definió anteriormente. Siguiendo a Montero (2005) se usa la Prueba de Hausman para determinar si las diferencias entre las estimaciones de efectos fijos y efectos aleatorios son sistemáticas y significativas. De esta forma, se prueba que  y el estadístico de Hausman tiene la forma de:

y el estadístico de Hausman tiene la forma de:

Si el estadístico Q ef,ea tiende a cero no se rechaza la H 0 y se estiman efectos aleatorios. En caso contrario se estiman efectos fijos.

Modelos de Efectos Fijos y Efectos Aleatorios

Para un modelo de la forma  (4) se realiza estimación de efectos fijos cuando para cada i, cada variable se promedia en t yse obtiene

(4) se realiza estimación de efectos fijos cuando para cada i, cada variable se promedia en t yse obtiene  (5) donde

(5) donde  , y asi para cada variable. Si se resta el modelo (5) del modelo (4) se obtiene

, y asi para cada variable. Si se resta el modelo (5) del modelo (4) se obtiene  donde

donde  Cuando se aplica Mínimos Cuadrados Ordinarios combinados a las variables con el tiempo deducido se llama estimador de efectos fijos.

Cuando se aplica Mínimos Cuadrados Ordinarios combinados a las variables con el tiempo deducido se llama estimador de efectos fijos.

Ahora bien, si el modelo se plantea de la forma  (4) el termino de error

(4) el termino de error  se conoce como error compuesto ya que

se conoce como error compuesto ya que  al incluir un término constante se asume que el efecto inobservable, αi, tiene media cero. De la misma forma, ahora se supone que α

i

no está correlacionado con ninguna variable explicativa en ninguno de los periodos; esto es que

al incluir un término constante se asume que el efecto inobservable, αi, tiene media cero. De la misma forma, ahora se supone que α

i

no está correlacionado con ninguna variable explicativa en ninguno de los periodos; esto es que  . Para este caso se aplica Mínimos Cuadrados Generalizados y los estimadores se conocen como efectos aleatorios (Pérez, 2008).

. Para este caso se aplica Mínimos Cuadrados Generalizados y los estimadores se conocen como efectos aleatorios (Pérez, 2008).

Resultados y Discusión

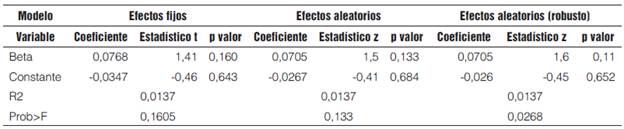

El Cuadro 1 muestra los resultados detallados de la estimación del modelo que relaciona la rentabilidad y el riesgo sistemático. Se realiza la estimación con efectos fijos y aleatorios. Al aplicar la Prueba de Hausman2 se selecciona el modelo de efectos aleatorios como el adecuado (dado que la probabilidad Chi cuadrado es superior a 0,05) y se vuelve a evaluar, esta vez con errores robustos para solucionar la posible presencia de heterocedasticidad.

Cuadro 1: Estimación modelo rentabilidad-riesgo sistemático

Fuente: elaboración propia con base en el programa econométrico Stata.

La estimación del modelo [4] muestra que el riesgo sistemático no es suficiente para explicar las rentabilidades en los diferentes mercados bursátiles considerados, dado que el coeficiente beta no es significativo bajo las estimaciones de efectos fijos (p=0,16) ni aleatorios (p=0,13). En un mundo perfectamente integrado el riesgo sistemático debería ser significativo y mostrar un alto poder explicativo sobre las variaciones de la rentabilidad. Esta estimación es opuesta a los resultados de Blume y Friend (1973) y Fama y Macbeth (1973) quienes habían establecido una relación lineal y positiva entre la rentabilidad y el riesgo sistemático.

Además, el hecho de que el modelo adecuado haya sido el de efectos aleatorios contribuye a reconocer que el proceso de integración de cada país es diferente y único, y que existen diferentes factores que terminan afectando el grado de integración o segmentación con respecto al mercado mundial.

En muchos modelos (de origen más práctico que académico), se asume que el grado de integración tiene una relación directa con la categorización de un país como economía emergente o desarrollada. Un país desarrollado tenderá a estar más integrado y será menos riesgoso mientras que un país emergente implica un mayor riesgo (y una menor integración), por lo cual debería esperarse una rentabilidad más alta en las inversiones realizadas en estas regiones.

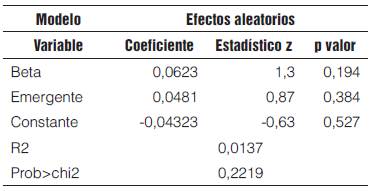

Para comprobar empíricamente esta afirmación se agregó la variable dummy emergente que toma el valor de 1 si el mercado se considera emergente dentro de la economía global o toma el valor de 0 si es un mercado desarrollado. Los resultados de la estimación se pueden ver en el cuadro 2.

Cuadro 2: Estimación modelo rentabilidad-riesgo con variable dummy emergente

Fuente: elaboración propia con base en el programa econométrico Stata.

Estas variables (riesgo sistemático y ser un país emergente) no resultan significativas lo cual demuestra que, en el escenario económico global, no es esta categorización (emergente o desarrollado) la que pesa en los inversionistas a la hora de hacer sus exigencias de rendimiento. Esta estimación lleva a que el modelo propuesto para un mundo parcialmente integrado se valide teniendo en cuenta todos los países de la muestra sin diferenciar entre países desarrollados y emergentes.

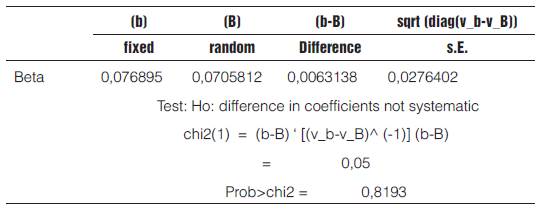

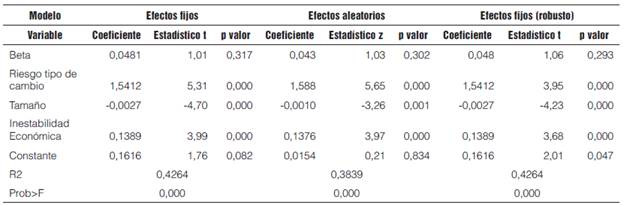

En el cuadro 3 se aprecian los resultados de la estimación del modelo propuesto para un mundo parcialmente integrado. Se realiza la estimación con efectos fijos y aleatorios. Al aplicar la Prueba de Hausman3 se selecciona el modelo de efectos fijos como el adecuado (dado que la probabilidad Chi cuadrado es menor a 0,05) y se vuelve a evaluar, esta vez con errores robustos para solucionar la posible presencia de heterocedasticidad.

Cuadro 3: Estimación modelo parcialmente integrado

Fuente: elaboración propia con base en el programa econométrico Stata.

La estimación del modelo [5] que incluye las variables de riesgo de tipo de cambio, tamaño del mercado e inestabilidad económica da como resultados que los coeficientes estimados tienen los signos esperados de acuerdo con los conceptos discutidos por Shapiro (2003) sobre las barreras a la diversificación internacional. Así, a mayor riesgo de tipo de cambio e inestabilidad económica más rendimiento exigirá un inversionista y a mayor tamaño del mercado menor rendimiento exigirá un inversionista. Esto se refuerza con el hecho que las variables resultan significativas al 99% de confianza. El R2 indica que las variables incluidas tienen la habilidad de explicar un 42,64% de las variaciones de la rentabilidad y la probabilidad F muestra un muy buen ajuste del modelo en general. Si el mundo estuviera perfectamente integrado, estas variables no deberían ser significativas pues estos riesgos serían eliminados vía diversificación, permaneciendo como único factor determinante de la rentabilidad, el riesgo sistemático.

Los resultados encontrados al estimar el modelo propuesto son congruentes con Botero y Vecino (2015), Guesmi y Nguyen (2011) y Arouri, Jawadi y Nguyen (2008) en cuanto a que los países aún permanecen sustancialmente segmentados con respecto al mercado mundial y a que los riesgos específicos explican una gran proporción de sus retornos. Sin embargo, difieren en un aspecto que podría resultar fundamental. Todos estos estudios sugieren que son los países emergentes, los que por sus características innatas contribuyen a la segmentación/integración parcial del mundo. Este trabajo de investigación hace un aporte sustancial al identificar variables específicas que afectan la relación rentabilidad-riesgo y limitan la perfecta integración, tanto de las economías desarrolladas como de las emergentes.

Conclusiones

Este trabajo de investigación consolida la visión de un mundo parcialmente integrado contribuyendo al debate aún vigente sobre las variables que configuran la relación rentabilidad-riesgo y aportando información tanto para académicos como para empresas e inversionistas a nivel internacional.

Un modelo que sólo tiene en cuenta el riesgo sistemático para explicar la rentabilidad del mercado accionario resulta poco significativo y muestra una baja capacidad predictiva pues parte de un supuesto demasiado fuerte y que difícilmente se cumple en la realidad. En este trabajo no se encuentra una relación significativa entre la rentabilidad y el riesgo sistemático, lo que indica que el período de estudio 2006-2015 está caracterizado por una fuerte segmentación de los mercados accionarios internacionales.

Ante esta situación, se propuso y se estimó un modelo donde además del riesgo sistemático, se incluyeron: el riesgo por tipo de cambio, la inestabilidad económica y el tamaño del mercado como variables explicativas de los retornos de los países. Dichas variables son tratadas por diversos autores como posibles barreras a la diversificación internacional por lo cual resultan adecuadas para reflejar integración/segmentación parcial.

La estimación que se realizó permite inferir que un inversionista internacional amante al riesgo podría buscar una mayor rentabilidad en una economía con una notable volatilidad en el valor real de su tipo de cambio, o que presentara alta inestabilidad económica. También podría elegir un país con un mercado accionario pequeño que le significara una mayor prima en la rentabilidad

El modelo propuesto aporta elementos para el estudio de la relación rentabilidad-riesgo y es una herramienta para que los inversionistas tomen sus decisiones de manera más informada, porque el riesgo estará asociado a variables objetivas que se corresponden con la realidad observada.

Se entiende entonces que el mundo se encuentra parcialmente integrado con respecto al mercado mundial y que los riesgos específicos explican una gran proporción de los retornos. Esta realidad no se limita exclusivamente a lo que sucede con las economías emergentes, sino que abarca también a las economías desarrolladas.