Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Cuadernos de Contabilidad

Print version ISSN 0123-1472

Cuad. Contab. vol.14 no.35 Bogotá July/Dec. 2013

Propuesta de un nuevo enfoque para las Normas Internacionales de Información Financiera para Pequeñas y Medianas Empresas*

A New Scope Proposal for the International Financial Reporting Standards for Small and Medium-Sized Entities

Proposta de novo enfoque para as Normas Internacionais de Informação Financeira para Pequenas e Médias Empresas

Felipe Herranz-Martín1

Rafael Bautista-Mesa2

Horacio Molina-Sánchez3

1Doctor en ciencias económicas y empresariales, Universidad Autónoma de Madrid, UAM, España. Profesor honorario, Universidad Autónoma de Madrid, UAM. Miembro del Foro AECA de Instrumentos Financieros, FAIF. Correo electrónico: felipe.herranz@uam.es

2Licenciado en administración y dirección de empresas, Universidad de Córdoba (España). Profesor, Universidad Loyola Andalucía. Miembro del Foro AECA de Instrumentos Financieros, FAIF. Correo electrónico: rbautista@uloyola.es

3Doctor en ciencias económicas y empresariales, Universidad de Córdoba (España). Profesor, Universidad Loyola Andalucía. Miembro del Foro AECA de Instrumentos Financieros, FAIF. Correo electrónico: hmolina@uloyola.es

*Este documento corresponde a un artículo de reflexión. El artículo se deriva del proyecto de investigación SEJ425 de la Universidad de Córdoba, cuyo título es La información en la mejora de la competitividad de la empresa. Adicionalmente, los autores son miembros del Foro AECA de Instrumentos Financieros, FAIF.

Fecha de recepción: 28 de febrero de 2013 Fecha de aceptación: 11 de julio de 2013

Para citar este artículo

Herranz-Martín, Felipe; Bautista-Mesa, Rafael & Molina-Sánchez, Horacio (2013). Propuesta de un nuevo enfoque para las Normas Internacionales de Información Financiera para Pequeñas y Medianas Empresas. Cuadernos de Contabilidad, 14 (35), 415-439.

Resumen

En los últimos años, la tendencia tanto del International Accounting Standards Board, IASB, como del Financial Accounting Standards Board, FASB, se dirige a la creación de una norma específica e independiente del resto de normas de información financiera, aplicable, en general, sobre las entidades sin presencia en los mercados cotizados, sin tener en cuenta su dimensión. En nuestra opinión, la opción escogida presenta algunos inconvenientes desde la propia definición de su ámbito de aplicación, al dejar fuera de él empresas no cotizadas de tamaño significativo, al mismo tiempo que sigue resultando de excesiva complejidad para las empresas más reducidas. Así mismo, la decisión de simplificación basada en la eliminación de opciones contables en un juego independiente de normas, también reduce la calidad y comparabilidad de la información financiera. El trabajo propone un enfoque diferente basado en la flexibilidad y voluntariedad, mediante la exigencia de menores requerimientos y opciones contables más simples para las empresas de menor dimensión, exonerando incluso a las más reducidas, aunque sin eliminar la posibilidad de aplicar criterios permitidos en la normativa completa.

Palabras clave autor Normas internacionales de contabilidad, armonización contable, empresas no cotizadas, pyme, microempresas.

Palabras claves descriptor Información financiera, estados financieros - normas, pequeña y mediana empresa-normas.

Código JEL M41, Accounting

Abstract

Over the past few years, there is a tendency both in the International Accounting Standards Board (IASB) and the Financial Accounting Standards Board (FASB) to address the creation of a specific norm —independent form the rest of financial information standards— to be generally applied in unlisted entities, but disregarding their dimension. From our point of view, the option chosen presents inconvenience in its definition and scope of application because it leaves meaningful-size unlisted companies aside. Besides, it is still meaning excessive complexity for smaller enterprises. The decision of simplification based on exclusion of accounting data on an independent set of norms likewise implies reduction of quality and comparability of financial information. This work proposes a different scope based on flexibility and willfulness, by means of less demanding requirements and simpler accounting options for smaller enterprises. It could even exonerate the smallest entities, but regarding the application of permitted criteria from the entire regulation.

Key words author International Accounting Standards, accounting harmonisation, unlisted entities, Small and Medium-sized entities.

Key words plus Financial information, financial statements, rules, SME-Standards.

Resumo

Nos últimos anos, a tendência tanto do International Accounting Standards Board, IASB quanto do Financial Accounting Standards Board, FASB, encaminha-se à criação de uma norma específica e independente das outras normas de informação financeira, aplicável, em geral, em entidades sim presencia nos mercados cotados, independentemente de seu tamanho. Em nossa opinião, a opção escolhida apresenta alguns inconvenientes desde a própria definição do seu escopo de aplicação, pois deixa por fora empresas não cotadas de tamanho significativo, ao mesmo tempo em que resulta de excessiva complexidade para as empresas menores. Da mesma forma, a decisão de simplificação baseada na eliminação de opções contábeis em um jogo independente de normas, também reduz a qualidade e comparabilidade da informação financeira. O trabalho propõe uma abordagem diferente baseada na flexibilidade e voluntariedade, mediante a exigência de menos requerimentos e opções contábeis mais simples para empresas de menor tamanho, isentando até mesmo as menores, embora sim eliminar a possibilidade de aplicar critérios permitidos na normativa completa.

Palavras-chave autor Normas internacionais de contabilidade, harmonização contábil, empresas não cotadas, PME, microempresas.

Palavras-chave descritor Información Financiera, estados financieros-Normas, Pequeña y Mediana Empresa-Normas.

Introducción

Según las estimaciones de la Comisión Europea, en 2012, el porcentaje de pequeñas y medianas empresas (pyme) representaba el 99,8% del total de las empresas en la Unión Europea (UE) y aportaba el 67,4% de los puestos de empleo y el 58,1% del valor añadido bruto total de la región (Comisión Europea, 2013a). Partiendo del caso anterior como ejemplo de la relevancia económica de las pyme y desde una perspectiva más internacional, ha de considerarse que a este significativo número de pyme se le exige, en la mayoría de las jurisdicciones, el cumplimiento de determinados requerimientos informativos que, en muchos casos, son considerados de difícil aplicación y alejados de las necesidades reales de los grupos de interés relacionados con ellas.

Los argumentos tradicionalmente empleados para defender la existencia de unas normas contables específicas para pyme han sido el excesivo coste de aplicación de las normas completas (que denominaremos "enfoque del preparador") y la existencia de diferentes necesidades entre los usuarios de la información financiera (que denominaremos "enfoque del usuario"). Esta postura es defendida tanto por el International Accounting Standards Board (IASB), que emitió en 2009 la Norma Internacional para las Pymes (NIIF para Pymes), como por el Financial Accounting Standards Board (FASB), que en julio de 2012 abrió sendos procesos de consulta para la definición del concepto de "entidad no pública" y del futuro marco conceptual a aplicar a estas entidades.

En diciembre de 2000, el informe de transición del antiguo International Accounting Standards Committee (IASC) al IASB insistía en la existencia de "una demanda para una versión especial de las Normas Internacionales de Contabilidad para las pequeñas empresas".

La necesidad de simplificación de las Normas Internacionales de Información Financiera (NIIF completas) mediante una norma independiente fue una de las primeras conclusiones del documento para discusión emitido por el IASB en 2004. Según se desprende de las respuestas al exposure draft de 2007, esta simplificación debía realizarse principalmente mediante la eliminación de los temas menos frecuentes en las pyme y de aquellas opciones contables de mayor dificultad.

El IASB justificó la creación de una norma independiente para pyme y con menos opciones contables, en la mejora de la relación coste-beneficio para las empresas de menor dimensión (IASB, 2009, FC15 a FC16), así como en el incremento de comparabilidad para los usuarios (IASB, 2009, FC90).

A pesar de que, según el IASB (IASB, 2012a), aproximadamente 70 jurisdicciones han aprobado el uso de la NIIF para Pymes o están en camino de hacerlo, en la actualidad aún hay significativas áreas económicas que no la aplican. En la Unión Europea, UE, las directivas comunitarias impiden el uso de la NIIF para Pymes como alternativa a la normativa local. En Norteamérica, Estados Unidos y Canadá permiten su aplicación de forma opcional para empresas no cotizadas, aunque su uso parece ser minoritario según las respuestas a la solicitud de información realizada por el IASB en junio de 2012, en el marco de su proceso de revisión de la NIIF para Pymes (IASB, 2012b). En este sentido, y como se ha comentado con anterioridad, el objetivo del FASB es la elaboración de una norma específica propia. En cuanto a los demás continentes, únicamente hay que destacar la participación sudafricana en el referido proceso de consulta.

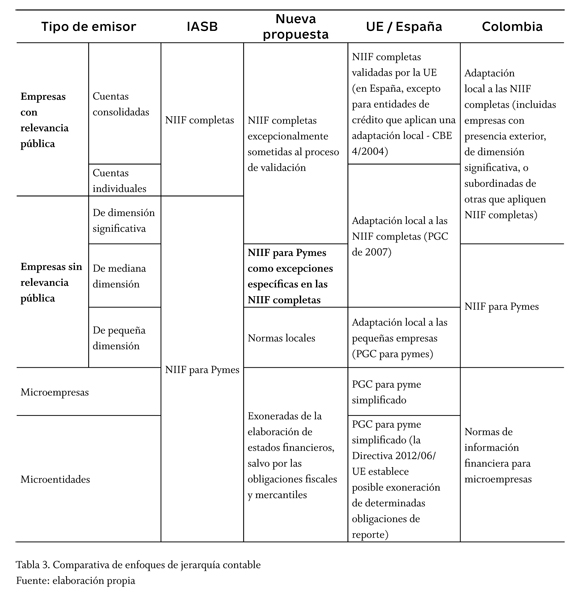

En Latinoamérica, por su parte, la implantación de la NIIF para Pymes sí parece más significativa,1 como confirma la respuesta realizada por el Grupo Latinoamericano de Emisores de Normas de Información Financiera, que engloba 13 jurisdicciones latinoamericanas: "la NIIF para Pymes es una cuestión muy relevante para la región de Latinoamérica... La mayoría de nuestros países ha adoptado, o está en el proceso de adopción, esta norma que afecta a millones de entidades de todo el mundo (y especialmente en esta región del planeta)" (CLRI#77,2 GLASS). Entre esas jurisdicciones se encuentra Colombia, en donde en el Consejo Técnico de Contaduría Pública, CTCP (2012), en virtud de la Ley 1314 de 2009 —por la cual se regulan los principios y normas de contabilidad e información financiera y de aseguramiento de información aceptados en Colombia, se señalan las autoridades competentes, el procedimiento para su expedición y se determinan las entidades responsables de vigilar su cumplimiento—, ha dispuesto la aplicación diferenciada de las normas de contabilidad e información financiera a tres grupos de preparadores de estados financieros. En este sentido, el Decreto 2784 del 28 de diciembre de 2012 —por el cual se reglamenta la Ley 1314 de 2009 sobre el marco técnico normativo para los preparadores de información financiera que conforman el Grupo 1— establece la aplicación de las NIIF completas, a partir de 2015, para un primer grupo de empresas cuyos títulos coticen en bolsa o realicen una actividad consistente en captar, manejar o administrar recursos del público o que, sin cumplir los requisitos anteriores, sean grandes empresas3 que realicen importaciones o exportaciones que representen más del 50% de sus compras o ventas, o cuyas matrices o subordinadas apliquen NIIF completas. Para el segundo grupo, compuesto por entidades grandes y medianas no incluidas en el primero, sería de aplicación la NIIF para Pymes, mientras que el tercer grupo comprendería las microempresas para las que el Decreto 2706 del 27 de diciembre de 2012 —por el cual se reglamenta la Ley 1314 de 2009 sobre el marco técnico normativo de información financiera para las microempresas— desarrolla una normativa específica.

Por otro lado, más de tres años después de la publicación de la NIIF para Pymes parece, en general, no haber consenso en cuanto a la consecución de los objetivos que justificaron su creación. En Europa, la opinión de las pequeñas y microempresas parece estar dividida acerca de los beneficios que la norma les reporta, en contra de las grandes y medianas empresas que consideran, de forma generalizada, que la introducción de la NIIF para Pymes sí reporta un beneficio a las empresas que la aplican (Directorate General for Internal Market and Services, 2010).

En relación con el argumento coste-beneficio, algunas opiniones siguen considerando excesivo el coste de aplicación de la NIIF para Pymes (Comisión Europea, 2010). Y en cuanto a las diferencias en las necesidades de información de los usuarios, algunas voces defienden que estas diferencias entre usuarios de empresas con o sin relevancia pública son limitadas y hay, incluso, similitudes importantes, puesto que las diferencias más significativas se encuentran entre los diferentes tipos de usuarios, como accionistas, proveedores, clientes, consultores y competidores (Botosan, Ashbaugh-Skaife, Beatty, Davis-Friday, Hopkins, Nelson, Ramesh, Uhl, Venkatachalam & Vrana, 2006; Cole, Breesch & Branson, 2009; Stanga & Tiller, 1983). Otros trabajos cuestionan que el IASB realmente haya explorado, con carácter internacional e intersectorial, las diferencias reales entre los distintos usuarios de la información financiera, y sostienen que hay deficiencias en el análisis de la información durante el proceso debido del IASB, en el que se evalúan las opiniones recibidas de forma conjunta (Schiebel, 2008).

Por su parte, este trabajo revisa las posibles alternativas y propone un enfoque regulatorio diferente para el caso de las empresas de menor relevancia basado en un conjunto normativo único que incluya simplificaciones mediante alternativas voluntarias aplicables por esas empresas. La simplificación alcanzaría incluso la exoneración de las obligaciones de información para las empresas de tamaño más reducido. El carácter voluntario y flexible de las alternativas facilitaría el acceso de cualquier empresa a la normativa más completa, lo que garantizaría la calidad de la información financiera.

En el siguiente apartado se expondrán los argumentos acerca de la relevancia y los problemas derivados de la correcta definición del ámbito de aplicación en el proceso de regulación contable. En el apartado tres, se introducirán algunas reflexiones sobre el actual modelo contable de las pyme en Europa que soportan las bases del enfoque regulatorio propuesto en el apartado cuatro. Finalmente y a modo de conclusión, se resumen los aspectos más significativos del enfoque propuesto.

1. El problema sobre la definición del ámbito de aplicación de las normas de información financiera

Uno de los aspectos más controvertidos de la emisión de normas contables, sobre todo de aquellas que tienen un alcance internacional, es la necesidad de definir el ámbito de utilización de estas normas.

En su proceso de consulta acerca de la posibilidad de un marco conceptual específico para las pyme, el FASB publicó en noviembre de 2012 las primeras conclusiones tentativas alcanzadas en la definición de su posible ámbito de aplicación (FASB, 2012). Si se comparan estas primeras conclusiones del FASB con el ámbito de aplicación de la NIIF para Pymes del IASB, se observa que ambos cuerpos normativos definen entidad de carácter público como aquella que tiene obligación pública de rendir cuentas si ha emitido, o está en proceso de hacerlo, instrumentos de deuda o de patrimonio en mercados públicos. Esta definición se refiere, por tanto, a la forma de captación de recursos de la entidad independientemente de su dimensión.

La definición del ámbito de la norma en función de criterios como el total de activos, el volumen de ingresos o el número de empleados dificultaría su aplicación internacional entre países con diferente nivel de desarrollo.

El propio IASB reconoció, en abril de 2005, que la NIIF para Pymes no incluiría una guía detallada de qué entidades debían caer bajo su ámbito de aplicación, problema que tendría que ser resuelto por cada jurisdicción, a quien corresponde la decisión acerca de la aplicación o no de la NIIF para Pymes (IASB, 2005, 7.c; IASB, 2009, P16). El proyecto del FASB, que en principio nace con una vocación local más que internacional, también prevé la aplicación para las entidades no públicas, aunque incluye una relación más detallada sobre determinados colectivos que están exentos u obligados a su aplicación. En las primeras decisiones tentativas del FASB, se especifica que quedarían excluidos del futuro tratamiento para las pyme los emisores indirectos de títulos de deuda en los mercados públicos por medio de otras entidades, los planes de beneficios a empleados y las instituciones financieras (FASB, 2012).

El IASB sí especifica que una entidad tiene carácter público si gestiona activos en calidad fiduciaria de un amplio grupo de terceros como actividad principal. Por tanto, ninguna jurisdicción podrá prescribir el uso de la NIIF para Pymes para estas entidades.

Por último, tanto el FASB como el IASB (Question & Answer 2011/01) incluyen en el ámbito de la normativa para pyme a las empresas subsidiarias de entidades públicas y a las entidades privadas que controlen a una entidad pública.

Muchas incógnitas surgen, por tanto, desde distintos ángulos. Desde un punto de vista sectorial, podríamos preguntarnos: ¿puede servir una misma normativa para sectores diversos?; ¿deben emitirse normas diferentes para cada sector de actividad o debe emitirse una norma principal que pueda completarse con desarrollos sectoriales? El argumento empleado para responder estas preguntas suele aludir a la necesidad de comparabilidad de la información financiera por parte de sus usuarios. Vicky Cole, Diane Breesch y Joël Branson (2009, p. 23) subrayan la necesidad de comparabilidad sectorial, dado que el 69% de los usuarios utiliza habitualmente los estados financieros de empresas procedentes de diferentes sectores. Sin embargo, sugieren una menor relevancia de la comparabilidad regional dado que solo el 26% de los usuarios encuestados necesita consultar la información financiera de empresas de países diferentes.

Según el tipo de estados financieros, ¿deben aplicarse las normas contables internacionales únicamente a los estados financieros consolidados de las empresas, ya que son estos los que mejor reflejan la información de la unidad económica, y dejar que otras normas locales, ya sean contables, mercantiles o fiscales, puedan ser aplicables a los estados financieros individuales que reflejan la información de la unidad jurídica que representa la sociedad?; ¿deben aplicarse a todos los estados financieros? La consulta realizada por la Comisión Europea en 2010 sobre la implantación de la NIIF para Pymes, destacaba el hecho de que en determinados países de la UE, la implantación de la norma para pyme podría suponer una carga adicional, al duplicar sus necesidades de información debido a las diferencias con las obligaciones de información fiscales y de requerimientos de capital. La aplicación de la NIIF para Pymes únicamente en los estados consolidados se vio en esas jurisdicciones como una forma de facilitar la implantación de la norma (Comisión Europea, 2010, p. 6).

Atendiendo al tamaño y financiación de las empresas, igualmente cabrían distintos enfoques: ¿deben aplicarse las normas contables internacionales a cualquier tipo de empresa, o únicamente a las que superan un determinado tamaño?; o bien, ¿únicamente a aquellas cuyas acciones u otros títulos cotizan en el mercado? Lisa Evans, Guenther Gebhardt, Martin Hoogendoorn, Jan Marton, Roberto di Pietra, Araceli Mora, Frank Thinggârd, Petri Vehmanen y Alfred Wagenhofer (2005, p. 39) aprecian diferencias entre las necesidades de información, incluso entre diferentes dimensiones en las pyme y sugieren la posibilidad de una tercera alternativa de presentación de la información financiera para las empresas de menor tamaño: "podría ser el caso de que las necesidades de las pymes más pequeñas fueran mejor atendidas por un sistema desarrollado por los reguladores nacionales, teniendo en cuenta el entorno económico específico". Sin embargo, Keith G. Stanga y Mikel G. Tiller (1983, p. 69) indican que las necesidades de los acreedores bancarios no difieren significativamente entre pequeñas y grandes empresas y, desde el punto de vista de las diferencias entre usuarios, Cole, Breesch y Branson (2009) afirman que el 44% de los usuarios de la información financiera trabaja frecuentemente con los estados financieros de ambos tipos de empresas, públicas y no públicas.

A su vez, y en el caso de que se considere que no todas las empresas deben utilizar las normas completas, ¿deben emitirse otras normas para aquellas empresas que no deban o no tengan que aplicar la normativa completa? Y, en caso afirmativo, ¿cómo debe enfocarse el desarrollo de tal normativa específica?; ¿cuáles deben ser sus objetivos? En cuanto a los objetivos de la NIIF para Pymes, el documento del IASB Basis for Conclusions on Exposure Draft IFRS for Small and Medium-Sized Entities, de febrero de 2007, reiteraba el que hemos denominado como enfoque del usuario al afirmar que "en el proceso de establecimiento de normas acerca de la forma y el contenido de los estados financieros con propósitos generales, las necesidades de los usuarios de los estados financieros son soberanas" (IASB, 2007). Sin embargo, el European Financial Reporting Advisory Group (EFRAG) advierte al IASB acerca de la necesidad de llevar a cabo un análisis más detallado sobre las posibles diferencias en las necesidades específicas de los usuarios de la NIIF para Pymes. En opinión de este organismo, estos análisis pueden ser útiles a la hora de decidir sobre futuras modificaciones de la citada norma y abogar por un enfoque de usuario (CLRI#86, EFRAG). En el mismo sentido, William M. Sinnet y Cheryl de Mesa (2006) destacaban que los principios estadounidenses completos (US GAAP) seguían sin cubrir todas las necesidades de los usuarios externos de las empresas no cotizadas. Se afirmaba que los bancos comerciales requerían un mayor detalle sobre los plazos de vencimiento de la deuda y de las cuentas por cobrar, plazos de maduración de los inventarios, información sobre el cumplimiento de las cláusulas covenants o información sobre los flujos de caja (EBITDA, etc.). Los bancos de inversión —continuaba el estudio— requerían mayor información sobre los costes de capital y el valor razonable de la empresa, mientras que los inversores, por último, parecían más interesados en datos de gestión que en datos financieros.A lo largo del presente trabajo realizamos una reflexión en dos niveles: en primer lugar, en lo relativo a cuál debe ser la jerarquía entre los diferentes cuerpos normativos que coexisten tanto en el ámbito internacional como en cada jurisdicción; en segundo lugar, cuáles deben ser los objetivos y los criterios de elaboración de esos cuerpos normativos, con hincapié en lo referente a las normas de las pequeñas y medianas empresas.

Tras este análisis concluimos con una propuesta de jerarquía normativa caracterizada por una ampliación del ámbito de aplicación de las NIIF completas hasta las empresas de mediana dimensión (con las simplificaciones obvias para las empresas menos relevantes de este segmento); para otorgar la flexibilidad suficiente para acudir voluntariamente a normas de rango superior; y permitir la exoneración de obligaciones de información para las microempresas.

2. Algunas reflexiones sobre el actual modelo de regulación contable de las pyme

El modelo actual adoptado por el IASB para la formulación de la NIIF para Pymes requiere, en nuestra opinión, ciertas reflexiones, algunas de las cuales ya fueron destacadas por los agentes interesados durante el proceso de elaboración de la NIIF para Pymes del IASB.

a) La conveniencia (o no) de que la normativa completa sea aplicable a todo tipo de empresas

Podríamos encontrar muchos argumentos para apoyar el uso generalizado de unas mismas normas completas para todo tipo de empresa. Por un lado, podría conseguirse una mayor homogeneidad de la información producida. Otra ventaja sería la existencia de un solo juego de normas. Así mismo, todas las empresas tendrían las mismas ventajas e inconvenientes que la normativa pudiera proporcionar.

Sin embargo, la realidad es que la aplicación generalizada de la normativa contable completa a todo tipo de empresas resulta totalmente inimaginable. Para una empresa muy pequeña, por ejemplo, podría resultar excesivamente complejo el uso directo de la normativa completa. El argumento coste-beneficio es recurrentemente utilizado por los preparadores de información financiera. Alude a los excesivos costes de implantación de la nueva normativa y los pone en relación con los beneficios que esta puede reportar. En este sentido, John B. MacArthur (1988), en su análisis de las cartas de comentarios enviadas al Accounting Standards Committee británico, con motivo de 28 de sus 31 primeros Exposure Drafts, destacaba los comentarios que hacían referencia a los excesivos costes y a la elevada dificultad para la generación de información, provocados por la nueva regulación.

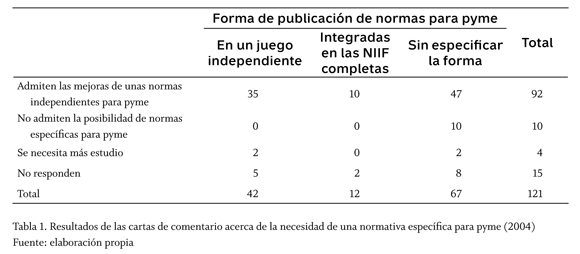

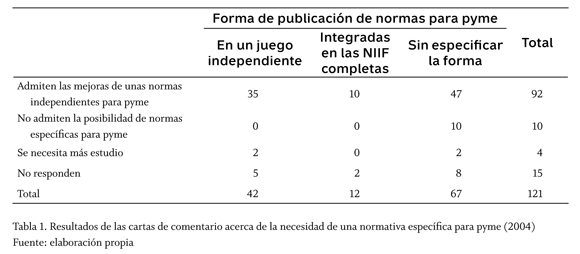

En la tabla 1 se resumen las opiniones expresadas en las cartas de comentario enviadas en 2004 al IASB en respuesta a la pregunta acerca de si las NIIF completas se consideraban apropiadas para todo tipo de entidades y la forma en que debían desarrollarse las normas específicas para pyme en caso de hacerlo.

Por tanto, pocas opiniones abogan por el uso directo de la normativa completa a todo tipo de empresas: bajo un enfoque de preparador, "las NIIF completas, con su orientación hacia el suministro de información para la toma de decisiones económicas, no pueden ser adecuadas para las pymes, simplemente porque no están diseñadas para satisfacer las necesidades de este sector particular... Se requiere unas normas que proporcionen una guía para las transacciones más relevantes de las pymes y que están escritas en términos que puedan ser entendidos por tales empresas" (CLDP#06,4Deloitte). Así mismo, aunque bajo un enfoque de usuario, "el marco conceptual de unas NIIF para Pymes no puede ser el mismo que el de las NIIF completas. El fundamento de las conclusiones del IASB parte de un supuesto falso en Latinoamérica. Las pymes no se desarrollan hasta convertirse en entidades de interés público, sino que su actividad se encadena a las producciones de las transnacionales y son sus microproveedores sometidos a las condiciones comerciales y financieras de sus compradores y de sus bancos vinculados" (CLED#79,5 Colegio de Contadores Públicos de Colombia).

No obstante, siguen quedando dudas: ¿cómo se traza el límite para determinar la obligación de utilizar la normativa completa?; ¿se emiten normas ad hoc para las empresas que no deben o tengan que utilizar la normativa completa?; ¿se exime del uso de tales normas?

b) Criterios para exonerar del uso de la normativa completa

En el caso concreto de la UE, el uso obligatorio de la normativa completa emitida por el IASB —sujeta a un proceso de validación o endorsement— se ha establecido para los estados financieros consolidados de las empresas cuyas acciones u otros títulos cotizan en bolsa. Sin embargo, se ha dejado en manos de los países miembros la posibilidad de extender la obligación o la opción de utilizar estas normas en los restantes estados financieros.

Este mecanismo ha supuesto sin duda un avance significativo en la armonización internacional. Sin embargo, la aplicación práctica en los diferentes estados miembros —respecto a extender, permitir o prohibir el uso de las normas en los restantes estados financieros— ha sido muy diversa.

Adicionalmente, el criterio adoptado por la UE para delimitar la obligación del uso de las normas completas del IASB, siendo razonable, ha dado lugar a algunas consecuencias poco deseables. Por un lado, ha dejado fuera de la obligación empresas de gran dimensión por el mero hecho de que no hayan emitido títulos cotizados. En este sentido, el IASB (2004) contemplaba dos indicios del carácter público de una compañía que finalmente no fueron incluidos en la norma definitiva. Por un lado, la utilidad pública, entendida como la prestación de un servicio público esencial. Por otro lado, la dimensión de una entidad, con base en criterios como total de activos, número de empleados, cuota de mercado, o la naturaleza y extensión de los acreedores. Aunque el IASB consideró que la relevancia económica de estas entidades podría tener un elevado impacto en términos políticos y sociales, debería ser cada jurisdicción la encargada de decidir si esta relevancia requería o no la aplicación de los estados financieros que con propósito general habían sido emitidos por el IASB. De todos los interesados que respondieron a la solicitud de comentarios, la mayoría consideró que gran parte de estas sociedades eran de una dimensión muy reducida, lo que inclinó al IASB a decidir finalmente que más que la naturaleza de las actividades debería ser la naturaleza de los usuarios la que determinara qué cuerpo normativo, completo o reducido, debía ser empleado. En este sentido, el EFRAG afirmaba estar "de acuerdo en que el IASB describa las características de las entidades para las que se propone la aplicación de la NIIF para Pymes y que esas características no requieren de ninguna evidencia relacionada con el tamaño. No sería posible mantener dicha evidencia de forma consistente en todos los países" (CLDP#113, EFRAG).

Por otro lado, en algunos estados de la UE, a las empresas que cotizan en bolsa, que tienen que emitir sus estados financieros consolidados de acuerdo con la normativa del IASB, no les está permitido el uso de tal normativa en sus estados financieros individuales.

Por tanto, en nuestra opinión, sería preferible que el uso de la normativa completa se estableciese del siguiente modo: (i) para todas las empresas que hayan emitido títulos que coticen en bolsa; (ii) para las entidades financieras; (iii) para todas las empresas que superen un determinado tamaño; y (iv) para todos los estados financieros, tanto individuales como consolidados de las empresas citadas en los puntos anteriores. Las restantes empresas estarían exoneradas de utilizar las normas completas.

c) Emisión y uso de normativa para las empresas exoneradas de utilizar las normas completas

Si se acepta que determinadas empresas no deberían tener la obligación de utilizar la normativa completa, el siguiente paso a dilucidar se refiere a las alternativas que se abren: (i) emitir otro juego apropiado de normas o criterios contables para estas empresas; (ii) permitir el uso de normas locales, ya sean contables, mercantiles o fiscales; o (iii) exonerarlas de la emisión de estados financieros.

De nuevo, nos encontramos con un dilema importante. Cada una de las alternativas tiene claras ventajas e inconvenientes. Si nos ceñimos a las ventajas (generalmente inconvenientes de las restantes), podríamos argumentar que la primera alternativa es la que proporcionaría mejor armonización de la información con alcance internacional, la segunda es la que permitiría un mejor acomodo con la legislación local y la tercera sería, sin duda, la que menos carga administrativa produciría a las empresas.

Por tanto, en nuestra opinión, todas las alternativas mencionadas deberían compatibilizarse adecuadamente, del siguiente modo:

- Deben emitirse unas normas o criterios contables apropiados, basados en la normativa completa, para ser utilizados por las empresas que, no cumpliendo los requisitos establecidos para tener la obligación de utilizar la normativa completa, tengan, sin embargo, características o dimensiones suficientemente relevantes para que les sean aplicables.

- A las empresas que no lleguen a los niveles relevantes señalados en el párrafo anterior, pero que superen el tamaño de microempresa, podrían serles de aplicación las normas contables locales que pueda haber en un determinado país.

- Finalmente, las microempresas cuyos parámetros deberían definirse apropiadamente, podrían estar exoneradas de emisión de estados financieros, sin perjuicio del registro contable y emisión de informes que las obligaciones mercantiles o fiscales locales pudieran conllevar. Los resultados de la encuesta realizada por la Comisión Europea en 2011, dentro de su proyecto acerca de los requerimientos de información financiera para las pyme, ponían de manifiesto una necesidad general de simplificación de la normativa contable de las pyme desde el punto de vista tanto de los usuarios como de los preparadores: "los encuestados mostraron una necesidad general de reducción de los requerimientos contables, que son percibidos como no esenciales para las necesidades internas de control de la empresa y la administración" (Comisión Europea, 2011). Los resultados de la encuesta insistían en la necesidad de armonización en la información financiera de las pyme europeas, aunque manteniendo el objetivo de simplificación de la normativa existente, en especial para las entidades de menor dimensión entre las pyme. Finalmente, la Directiva 2012/6/UE del Parlamento Europeo y del Consejo, de 14 de marzo de 2012, ha modificado recientemente la Directiva 78/660/CEE del Consejo, para introducir una categoría de entidades con una dimensión inferior a las "microempresas", denominadas "microentidades", que son aquellas que a fecha de cierre de balance no superen dos de los tres requisitos siguientes: 350.000 euros de total de activo, 700.000 euros de importe neto de la cifra de negocio y 10 empleados de media durante el ejercicio. A estas se les presupone operar en un nivel local o regional y no realizar de forma generalizada operaciones transfronterizas. La citada directiva reconoce que los requerimientos de información financiera suponían una carga excesiva para estas entidades, dados sus limitados recursos, por lo que establece la posibilidad de que los estados miembros las exceptúen de determinadas obligaciones contables. Posteriormente, con fecha de finalización diciembre de 2012, la Comisión Europea realizó también una consulta pública acerca de las mayores cargas legislativas que las pyme deben soportar en la UE, cuyos resultados se encuentran aún pendiente de publicar (Comisión Europea, 2013b).

En cuanto al IASB, aunque el criterio de tamaño —absoluto o relativo— fue expresamente eliminado del documento para discusión inicial, y no se incluyó finalmente como indicador en el ámbito de aplicación de la NIIF para Pymes, el propio IASB reconoce en diversas ocasiones (IASB, 2007, BC45, BC56, BC121) que se basó en una empresa de unos 50 empleados para decidir acerca de las transacciones que inexcusablemente deberían ser desarrolladas en la futura NIIF para Pymes. Este hecho refuerza la opinión de que la problemática de las empresas de dimensión más reducida puede alejarse de las necesidades del resto de las pyme, como manifestaron parte de los interesados que respondieron al exposure draft de febrero de 2007, partidarios de aplicar a las microempresas criterios aún más simples que los establecidos en la NIIF para Pymes, incluso según principios basados en el criterio de caja y con revelaciones muy reducidas o incluso inexistentes en la memoria: "la NIIF para Pymes, tal y como está actualmente concebida, podría ser demasiado compleja para las empresas más pequeñas y las microempresas en Latinoamérica. (a) Investigaciones recientes muestran que las microempresas representan una parte sustancial de todas las entidades de negocios en Latinoamérica (90,8% en Argentina, 76,2% en Brasil, 97,0% en México, 95,8% en Perú, y el 90,6% en Costa Rica). (b) Una empresa con 50 empleados es una entidad muy diferente de una microempresa con menos de cinco empleados. (c) La NIIF para Pymes en español. se compone de tres documentos con un total de 412 páginas" (CLED#20, Asociación Interamericana de Contabilidad).

El IFAC (2006) destacó la falta de investigación académica acerca de las microempresas (con menos de 10 empleados), por lo que había muy poca evidencia acerca de cuáles eran las necesidades de información financiera de los usuarios de esas entidades. El IASB empleó un enfoque de usuario para no aceptar esta postura, al afirmar que unos estados financieros elaborados con base en unos criterios aún más simples que la NIIF para Pymes no contribuirían a la mejora de las pyme para la obtención de recursos financieros (IASB, 2009, FC74).

Por último, y con el esquema anterior, en nuestra opinión se debería permitir que cualquier empresa, de forma voluntaria, pudiese optar por utilizar una normativa superior en la jerarquía: (i) NIIF completas, (ii) NIIF para Pymes, (iii) normas contables locales y (iv) exoneración.

d) Normativa para pyme

Partiendo del supuesto que nosotros proponemos, el emisor de normas de información financiera debe proporcionar otras normas o criterios a ser utilizados por las empresas que no tengan la obligación de utilizar la normativa completa. Siendo un hecho que el IASB emitió en 2009 la NIIF para Pymes, consideramos de interés realizar, en este momento, una adecuada reflexión para identificar los objetivos que deben perseguir estas normas y la forma en la que estos se pueden alcanzar.

Hasta ahora, aparentemente se han buscado criterios para "facilitar las cosas" a aquellas empresas que, por sus características o dimensión, no tuviesen la obligación de utilizar las normas completas. Sin embargo, ese objetivo bienintencionado se ha perseguido mediante líneas de actuación que deberían revisarse. Resumidamente, el enfoque actual se basa en:

- Emitir unas normas para pyme en un juego diferente de normas, basado en las normas completas, pero más reducido. El IASB consideró el esfuerzo que habría supuesto la elaboración de un nuevo cuerpo normativo partiendo de cero (IASB, 2007, BC68) y rechazó esta posibilidad en la elaboración de la NIIF para Pymes, pues consideró también que el resultado final podría diferir de las normas completas tanto desde el punto de vista de objetivos como de características cualitativas de la información financiera, lo cual no sería deseable en términos de comparación de la información.

- Adicionalmente, cuando en la normativa completa hay varias opciones de tratamiento alternativo, se elige la que se considera más apropiada para las pyme. En este sentido, se observa que durante el desarrollo posterior de la NIIF para Pymes tampoco hubo unanimidad en cuanto al criterio que debía regir a la hora de permitir a una entidad elegir una opción contable permitida en las NIIF completas y no contemplada en la norma independiente para pyme (IASB, 2007, BC116 a 118). Por un lado, los partidarios de permitir a las pyme la remisión a las NIIF completas para cada principio. Por otro lado, los partidarios de optar por las NIIF completas norma a norma (o sección a sección, por usar terminología de la NIIF para Pymes). Por último, la opinión, compartida finalmente por el IASB, según la cual no debía estar permitida la referencia a las NIIF completas en la NIIF para Pymes, salvo en casos excepcionales, para asegurar la comparabilidad de la información financiera entre las pyme. La solución adoptada en el caso de la NIIF para Pymes se dirigió, básicamente, a asegurar la independencia entre la NIIF para Pymes y las NIIF completas, al establecer que la aplicación de la NIIF para Pymes debía hacerse en su conjunto, salvo la excepción que permite la sección 11 y 12 de utilizar alternativamente la Norma Internacional de Contabilidad número 39: "apoyamos el objetivo de un conjunto de normas autónomo para las pymes, y no estamos de acuerdo en que la NIIF para Pymes deba contener referencias cruzadas a las NIIF completas, con excepción de los instrumentos financieros" (CLED#114, Deloitte).

- Cuando se cambia una NIIF, se evalúa el cambio para ver si procede que se modifique también la normativa para las pyme o no. En el proceso de revisión de la NIIF para Pymes abierto en julio de 2012, esta cuestión ha vuelto a someterse a consulta (IASB, 2012b, G1).

Este enfoque, a nuestro juicio, no es apropiado. No consideramos que sea una ayuda para las pyme que su norma tenga menos páginas; si la información está bien estructurada, igual se busca en un libro más grande que en uno más pequeño. Como se observa en la tabla 1, esta opinión, aunque minoritaria, fue expresamente defendida por el 22% de los remitentes que respondieron esta pregunta.

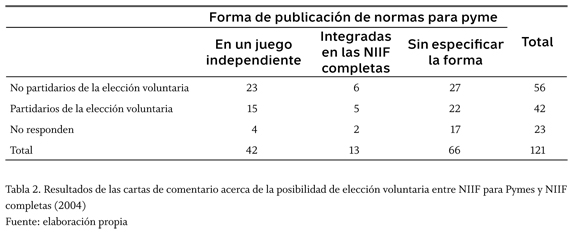

Tampoco creemos que eliminar opciones a las pyme sea una forma de ayudarlas; no hay que olvidar que la necesidad de homogeneización es más acusada precisamente en las empresas más grandes, globales y que cotizan, opinión que fue defendida por más del 40% de las respuestas recibidas en 2004 (véase tabla 2). En este mismo sentido se pronunciaban algunas de las opiniones durante la reciente revisión llevada a cabo por el IASB en 2012: ".por lo general apoyaríamos el planteamiento de ampliar las opciones de contabilidad existentes en las NIIF completas a la NIIF para Pymes. Si se considera que estas opciones contables aportan mayor utilidad a los usuarios de los estados financieros de las NIIF completas, se puede suponer que se obtenga un resultado similar para los estados financieros bajo NIIF para Pymes. Este enfoque también ayudaría a las entidades en su proceso de transición desde sus principios contables nacionales en muchas jurisdicciones. Así mismo, esto también puede facilitar la transición desde las NIIF para Pymes a las NIIF completas, o viceversa" (CLRI#81, Ernst & Young).

Del mismo modo, tampoco vemos apropiado que cada vez que se modifica una norma del juego completo, haya que analizar la conveniencia de modificar la adaptación para pyme; prácticamente hay que repetir el trabajo al valorar las bases de conclusiones de cada cambio de la normativa completa que —es un hecho— sucede continuamente. En este sentido, algunas opiniones sostienen que si se identifica una mejora en las NIIF completas, esta debe redundar en beneficios también para las pyme, debiendo, por tanto, ser incluidas en la NIIF para Pymes. Actualizar periódicamente los cambios importantes en la norma para pyme facilitaría, así mismo, la posible transición desde esta norma a las NIIF completas, en caso de ser necesario (CLRI#63, Shelly Herbert y Ilse Lubbe, University of Cape Town).

En nuestra opinión, la ayuda a las pyme debería proporcionarse por caminos totalmente diferentes, basados en aportar una ayuda real, sin limitar posibilidades ni establecer criterios simplistas de reducir páginas o eliminar opciones. Para ello, un posible enfoque sería el siguiente:

- No proporcionar un juego de normas para pyme independiente de las normas completas, sino incluir en cada NIIF uno o varios apartados dedicados específicamente a las pymes para establecer condiciones —normalmente de flexibilidad— aplicables a esas empresas. De esta forma, cuando se cambia una NIIF también se cambia su aplicación por parte de las pyme. La justificación del propio IASB para la elaboración de un juego independiente de normas, sería la facilidad de lectura por parte de los preparadores de la información, ya que se encontrarían con un volumen de normas más reducido y redactado en un lenguaje más amigable (IASB, 2007, BC121). Ante esta opinión, también se encontrarían evidentes ventajas en el mantenimiento de un único cuerpo normativo y que también fueron destacadas en las respuestas al exposure draft de 2007, emitido por el IASB: las simplificaciones establecidas para las pyme serían más fácilmente identificables; permitiría fácilmente la referencia a las NIIF completas; reduciría la probabilidad de incongruencias entre las normas completas y la NIIF para Pymes ante futuras modificaciones. Sin embargo, la visión alternativa manifestada por un miembro del IASB ante el referido exposure draft, abundaba en la falta de necesidad de un cuerpo independiente de normas para atender las necesidades especiales de las pyme (IASB, 2007, AV6). En su opinión, siguiendo este criterio también se podrían encontrar otros ámbitos que requerirían otro conjunto de normas especiales.

- Las condiciones de flexibilidad aplicables a las pyme no deben eliminar las alternativas proporcionadas en las NIIF completas. Por el contrario, deben proporcionar criterios contables adicionales, más simplificados, para su utilización voluntaria por parte de las pyme. Esta simplificación podría venir dada, de forma voluntaria, permitiendo alternativas más simples de reconocimiento y valoración, al limitar los detalles obligatorios a presentar en los estados financieros o limitar la información adicional obligatoria a suministrar en la memoria.

- También podría ser de ayuda para las pyme la emisión de algún Plan de Cuentas (no normativo), que incluya cuadros de cuentas y formatos de estados financieros, no obligatorios, pero orientativos para cumplir la normativa. En todo caso, tales documentos nunca sustituirían ni podrían modificar la normativa aplicable.

Este enfoque propuesto también podría aplicarse a los planes contables locales. Estos deberían servir de ayuda para aplicar la normativa internacional, pero no deberían ni cambiar sus criterios ni eliminar sus opciones. También podrían proporcionar en algún caso tratamientos alternativos adicionales más sencillos, pero siempre con carácter optativo, sin impedir el uso directo de la normativa internacional.

e) Otras obligaciones mercantiles y fiscales

Otro inconveniente clásico de cada país para adoptar las normas internacionales suele venir dado por sus posibles efectos en la normativa mercantil o fiscal local. Según Jorge Tua-Pereda (2006, p. 149), las NIIF están claramente orientadas hacia la toma de decisiones en los mercados de capitales, con un enfoque eminentemente predictivo. Este enfoque se aleja, por tanto, del resto de necesidades informativas, en especial las derivadas de las obligaciones fiscales, en mayor medida que los tradicionalmente llamados "sistemas contables de control". La prioridad de estos últimos es la rendición de cuentas a propietarios y acreedores, y son propios de países con un desarrollo económico más tardío y fuentes de financiación menos dependientes de los mercados bursátiles.

Sin embargo, tales problemas deben resolverse con independencia de la normativa contable. En el caso de España, la emisión de un Plan General de Contabilidad adaptado en gran parte a la normativa emitida por el IASB, no ha impedido que se alcanzase una neutralidad mercantil, ya que esa legislación establece unos criterios —no coincidentes con la contabilidad, pero aplicados a partir de ella— para calcular el patrimonio neto de una sociedad, a efectos de la posible obligación de reducción de capital social o de disolución.

Del mismo modo, la legislación mercantil también señala —con mayor o menor fortuna— criterios aplicables a la distribución de beneficios que no tienen que coincidir con la contabilidad, pero que —obviamente— deben calcularse a partir de ella. Según Nohora García y Ernesto M. Sierra (2012, p. 51), este es un aspecto muy relevante en el proceso de adopción de las NIIF, ante el riesgo que puede suponer el impacto del valor razonable en el patrimonio distribuible de las empresas.

Paralelamente, la legislación fiscal establece sus propios criterios de manera que, cuando no son coincidentes con los contables, dan lugar a ajustes al beneficio contable antes del impuesto de sociedades, para llegar a la base imponible de ese impuesto. En Colombia, la Ley 1314 de 2009 establece que las normas contables "únicamente tendrán efecto impositivo cuando las leyes tributarias remitan expresamente a ellas o cuando estas no regulen la materia. A su vez, las disposiciones tributarias únicamente producen efectos fiscales".

Por tanto, lo aconsejable es que los planes contables locales ayuden en la implantación de la normativa internacional, pero sin impedir su uso directo, y que dejen en manos de las legislaciones mercantil y fiscal otros aspectos locales.

De forma alternativa, Miguel Villacorta-Hernández (2012, p. 387) sugiere que la aceptación generalizada de las normas del IASB está originando que únicamente se satisfagan las "necesidades informativas del inversor medio en capital", y se olvidan de las necesidades operativas y de protección del capital, derivadas de las legislaciones fiscal y mercantil. Ese trabajo propone, por tanto, una dualidad de marcos conceptuales para las empresas cotizadas que responda a las finalidades anteriores, mientras que para el resto debería ser únicamente aplicable un marco destinado a cumplir el requisito de rendición de cuentas.

3. Un nuevo enfoque para la normativa contable internacional

En consonancia con los comentarios anteriores, consideramos que la emisión de normas internacionales debería basarse en diferentes segmentos de empresas teniendo en cuenta las siguientes consideraciones.

a) Emisión de normativa contable principal

El Consejo Técnico de Contaduría Pública —CTCP— colombiano, por ejemplo, afirma que "para acceder a la inversión extranjera y a mercados internacionales de capitales es necesario ofrecer los medios que permitan atraer inversiones para promover el desarrollo, y de esta manera generar empleo e imprimirle la dinámica suficiente a la economía nacional, lo cual requiere normas de alta calidad en materia de contabilidad, revelación de la información financiera y aseguramiento de la información, para proyectar confianza, transparencia y comparabilidad en los estados financieros" (Consejo Técnico de Contaduría Pública, 2012). Esta necesidad de comparabilidad en los mercados internacionales es uno de los argumentos que justifican la emisión de un juego completo de normas internacionales de contabilidad orientado fundamentalmente a regular y homogeneizar la información financiera presentada por las empresas que tienen alguna de las siguientes características: gran tamaño (basado en parámetros de volumen de negocio, activos, número de empleados, etc.); con operaciones significativas en distintos países; emisoras de títulos cotizados en mercados o bolsas de valores; entidades financieras; etc.

Estas normas deben tener el objetivo de que las empresas más importantes de cualquier país emitan a tiempo información periódica económica y financiera, que permita a los usuarios de esa información obtener datos suficientes, fiables y relevantes de la situación de la empresa.

Aunque en un principio exista la necesidad de aceptar, en algunos casos, tratamientos contables alternativos para llegar a acuerdos, sería conveniente que se fuesen reduciendo esas alternativas para mejorar la comparabilidad de la información.

Si bien las normas deben contener suficientes detalles para su adecuada interpretación, deben basarse en principios sólidos bien definidos. Ninguna casuística detallada debe oscurecer el fondo económico de las operaciones, que debe prevalecer para que los adecuados principios sean aplicados correctamente.

Cuando la normativa local o las autoridades locales tratan de regular en detalle la aplicación de la normativa internacional, pero eximiendo o incluso prohibiendo el uso directo de la normativa internacional, se reducen las posibles responsabilidades de administradores y auditores, lo cual aumenta las posibilidades de una implantación inadecuada.

En el caso español, no está permitida la aplicación directa de las normas del IASB para la formulación de los estados financieros consolidados de las entidades financieras, aunque estas coticen en Bolsa. Todas las entidades financieras deben utilizar la Circular Contable 4/2004 del Banco de España para todos sus estados financieros. Con ello y a pesar de que la citada circular es una adaptación de las NIIF completas, aparentemente se incumple un acuerdo de la UE que vincula a España y que establece el uso obligatorio de las normas del IASB, validadas por la UE, en los estados financieros consolidados de todas las empresas que coticen en bolsa.

La crisis financiera ha puesto de manifiesto que la aplicación de los criterios mecanicistas añadidos por la citada Circular del Banco de España, no permitió identificar en muchos casos eventos de crédito, oscurecidos con refinanciaciones, que la aplicación directa de los principios establecidos en la normas del IASB habría detectado (Cañibano & Herranz, 2013, p. 61).

Por otro lado, el aparente conocimiento detallado del Banco de España de los criterios que se estaban empleando, proporciona mayor seguridad jurídica y, por tanto, hace más difícil la exigencia de responsabilidades a administradores o auditores. En opinión de Horacio Molina y Jorge Tua-Pereda (2010, pp. 285-286), esta seguridad jurídica es una de las principales razones de la preferencia de determinados agentes por una regulación basada en reglas más que en principios.

En cualquier caso, sigue sin permitirse a las entidades financieras en España el uso directo de las normas del IASB en ningún caso. En nuestra opinión, sería de desear que ese criterio se cambiase cuanto antes, con independencia de los ajustes requeridos a efectos de la rendición de cuentas al supervisor.

Lógicamente, las normas deben ir acompañadas de métodos de enforcement y auditoría adecuados para evitar casos como los producidos en el pasado, cuando grandísimas empresas quebraron o necesitaron ayudas públicas inmediatamente después de haber distribuido grandes dividendos y bonus a los altos directivos.

Los procesos de validación o endorsement, aunque temporalmente puedan ser entendibles para facilitar la aceptación de una normativa internacional en algún país o zona económica, deberían limitarse al mínimo; ya que, existe el peligro de que se generalice su uso. Por ejemplo, si Estados Unidos adoptase las NIIF emitidas por el IASB, ¿aceptaría la validación de la UE o implantaría su propio sistema de validación?

En todo caso, el enorme impacto económico y social de las empresas obligadas a utilizar las NIIF completas hace necesario extremar en este segmento de información el mayor rigor y exigencia, que no debe aumentarse, sino reducirse, en los segmentos siguientes.

Las empresas incluidas en este segmento deberían aplicar estas normas, tanto en sus estados financieros consolidados como en sus estados financieros individuales, sin perjuicio del cumplimiento de la legislación mercantil y fiscal local.

b) Emisión de normativa internacional para pyme

El siguiente segmento normativo internacional debería aplicarse a las empresas que, no cumpliendo los requisitos establecidos para el uso de la normativa completa principal, tengan, no obstante, características o dimensiones suficientemente relevantes para que les sean de aplicación.

El concepto de pyme en el entorno internacional no es el mismo que el que se pueda aplicar en un entorno regional o local. A diferencia de la NIIF para Pymes, en el caso español, el criterio de dimensión del preparador de la información financiera es determinante a la hora de establecer el ámbito de aplicación del Plan General Contable para Pymes, emitido en 2007, y que incluye una serie de simplificaciones respecto al plan contable general. Ese plan establece, así mismo, un régimen especial para microempresas mediante la inclusión de dos diferencias principales respecto al plan para pymes que, básicamente, se reducen al tratamiento de todos los arrendamientos como operativos y al registro del gasto por impuesto sobre sociedades utilizando el método de la cuota a pagar (Molina, 2008, p. 103).

Los requisitos de la normativa, definidos para este segmento, deberían ser menos exigentes que los existentes en el segmento anterior. Por tanto, deben definirse criterios de flexibilidad apropiados, como permitir opciones alternativas de reconocimiento y valoración más sencillas a las establecidas en la normativa principal, limitar la información obligatoria en estados financieros y memoria, etc. Pero siempre con carácter voluntario, es decir, cualquier empresa de este segmento podría aplicar cualquiera de los criterios establecidos en la normativa principal. La flexibilidad para recurrir a las normas completas estaría justificada en la consecución de unos mayores niveles de calidad en la información financiera de las pyme. Esta circunstancia es especialmente relevante a la hora de evaluar el acceso de las pyme a las fuentes de financiación (Bertoni & De Rosa, 2010, p. 8). De hecho, una información financiera de menor calidad podría redundar en una mayor restricción de las fuentes de financiación externas de las pyme en su proceso de evaluación crediticia (Berger & Udell, 2004, p. 22), así como en un incremento de sus costes de capital (Allee & Yohn, 2009, p. 22).

Con objeto de no tener que analizar cada nueva norma principal emitida, sería conveniente que la propia normativa contable principal dedicase algún apartado para definir la flexibilidad que en la materia objeto de la norma se otorga a las pyme. Es decir, no sería necesario emitir otra normativa paralela para regular la contabilidad de las pyme.

Sin embargo, podría ser de gran utilidad la emisión de Planes de Cuentas para pyme con cuadro de cuentas, relaciones contables y formatos de estados financieros simplificados, pero con carácter orientativo, de forma que siempre tendría preferencia la normativa emitida.

La normativa para pyme también debería ser aplicable tanto a los estados financieros consolidados como a los estados financieros individuales, sin perjuicio del cumplimiento de la legislación mercantil y fiscal local.

c) Jerarquía, flexibilidad y voluntariedad

Con el enfoque que proponemos, la normativa contable debería tener una jerarquía claramente establecida. Por ejemplo, en el entorno de la UE, esa jerarquía podría ser la siguiente:

- Segmento I: NIIF completas emitidas por el IASB

- Segmento II: NIIF completas emitidas por el IASB, con validación de la Unión Europea

- Segmento III: NIIF para pyme

- Segmento IV: normas contables locales

Cada empresa, de acuerdo con los criterios y los límites que se pudiesen establecer, quedarían encuadradas dentro de cada uno de los citados segmentos.

Cada segmento inferior debería tener cierto grado de flexibilidad respecto al segmento anterior, pero sin limitar el uso de otro segmento superior con carácter general o para una determinada operación.

En todo caso, las empresas encuadradas en un nivel superior no podrían utilizar en modo alguno la normativa aplicable a niveles inferiores. En este sentido, sirva de ejemplo el modelo propuesto en Colombia que prevé que "las entidades del grupo dos y del grupo tres que deseen voluntariamente aplicar una normatividad de orden superior, es decir, las NIIF completas (para los grupos dos y tres), o la NIIF para Pymes (para el grupo tres), podrán hacerlo teniendo en cuenta las obligaciones que de dicha aplicación se derivarán" (Consejo Técnico de Contaduría Pública, 2012).

De forma comparativa con el enfoque del IASB así como el de algunos ordenamientos aprobados en la actualidad, la propuesta planteada en el presente documento se resume en la tabla 3.

Conclusiones

En nuestra opinión, es urgente que una normativa contable internacional objetiva, bien definida y basada en principios, se aplique con rigor a las empresas más significativas de todos los países (global players). Una información más relevante, fiable y comparable puede ser un elemento de confianza recíproca que facilite el funcionamiento de los mercados y, eventualmente, reduzca los costes de financiación de las empresas.

Para tales empresas, entre las que normalmente se encontrarán las entidades financieras y de seguros, sería aconsejable que cada país que trate de implantar la normativa internacional, lo haga con carácter directo. El caso contrario, como se ha comentado previamente, lo encontramos en la adaptación contable española de las normas internacionales a las entidades de crédito que, en nuestra opinión y al margen de otras consideraciones, ha originado un marco basado excesivamente en reglas concretas. Es decir, aunque emita planes contables locales para ayudar a implantar la normativa internacional, es preferible que la responsabilidad de la implantación de los aspectos de fondo de esa normativa quede en los administradores y auditores de los estados financieros.

En cuanto a la normativa para pyme, como hemos venido defendiendo en este trabajo, consideramos que deben basarse en criterios de flexibilidad, pero siempre con carácter optativo. Esta flexibilidad debe traducirse en exigir menores requerimientos y permitir criterios contables adicionales opcionales más simples, pero sin eliminar la posibilidad de aplicar otros criterios permitidos en la normativa principal. La solución adoptada por la NIIF para Pymes relega la aplicación de los principios contenidos en las NIIF completas a un carácter, en nuestra opinión, altamente subsidiario, determinando en su sección 10 Políticas contables, estimaciones y errores que, ante temas no regulados por la norma para pyme, se debe resolver por analogía con una transacción similar detallada en la propia norma de pyme, o aplicar los criterios de la sección 2 Conceptos y principios generales o, en última instancia, consultarse las NIIF completas y sus interpretaciones. Desde nuestro punto de vista, eliminar opciones no representa ninguna flexibilidad.

En cuanto a la adopción de esta normativa por parte de los diferentes países, consideramos que es una materia menos urgente, por los motivos siguientes. Por un lado, la normativa actual para pyme emitida por el IASB no está suficientemente asentada y no tiene un uso generalizado. Las propias dudas sobre el uso que debe darse a estas normas, o sobre la mayor o menor coincidencia que deba tener con las normas principales y los complejos procesos de revisión de estas normas cuando se modifican las principales, consideramos que pueden ser algunas de las causas.

Solo cuando tales dudas se hayan clarificado y se haya encontrado el camino adecuado a seguir, el papel que pudieran tener unas normas internacionales para pyme podría asumirse por un determinado país, del siguiente modo. Por un lado, podría implantar el uso directo de las normas internacionales completas para las empresas más significativas por volumen o características y, por otro lado, podría emitir un plan contable local con las características y criterios que aconsejamos en este trabajo para las normas internacionales para pyme.

Pie de página

1Según el IASB (2012a), las jurisdicciones que actualmente han adoptado la NIIF para Pymes o han anunciado planes para hacerlo en Latinoamérica, Centroamérica y el Caribe son: Antigua & Barbuda, Argentina, Aruba, Bahamas, Barbados, Belice, Bermuda, Bolivia, Brasil, Chile, Costa Rica, Ecuador, El Salvador, Islas Caimán, Jamaica, Dominica, Guadalupe, Guatemala, Guyana, Honduras, Montserrat, Nicaragua, Panamá, Paraguay, Perú, República Dominicana, San Cristóbal y Nieves, Santa Lucía, Surinam, Venezuela y Trinidad.

2Carta de comentarios al Request for Information. Comprehensive Review of the IFRS for SMEs, emitido por el IASB en junio de 2012.

3El Decreto 2784 del 28 de diciembre de 2012, en su artículo 1, delimita en este caso el concepto de gran empresa a aquellas con plantillas de personal superiores a 200 trabajadores o activos totales superiores a 30.000 salarios mínimos legales vigentes.

4Carta de comentarios al Discussion Paper. Preliminary Views on Accounting Standards for Small and Medium-Sized Entities, emitido por el IASB en junio de 2004.

5Carta de comentarios al Exposure Draft. IFRS for Small and Medium-Sized Entities, emitido por el IASB en febrero de 2007.

Referencias

Allee, Kristian D. & Yohn, Teri L. (2009). The Demand for Financial Statements in an Unregulated Environment: An Examination of the Production and Use of Financial Statements by Privately Held Small Businesses. The Accounting Review, 84 (1), 1-25. [ Links ]

Berger, Allen N. & Udell, Gregory F. (2004). A More Complete Conceptual Framework for PYME Finance. The World Bank. Policy Research Working Paper Series 3795. Diciembre. Disponible en: http://www.wds.worldbank.org/servlet/WDSContentServer/WDSP/IB/2005/12/13/000016406_20051213170213/Rendered/PDF/wps3795.pdf [ Links ]

Bertoni, Michele & Rosa, Bruno de (2010). The Evolution of Financial Reporting for Private Entities in the European Union. Manuscrito no publicado, disponible en: http://dx.doi.org/10.2139/ssrn.1536065 [ Links ]

Botosan, Christine; Ashbaugh-Skaife, Hollis; Beatty, Anne L.; Davis-Friday, Paquita Y.; Hopkins, Patrick E.; Nelson, Karen K.; Ramesh, K.; Uhl, Robert; Venkatachalam, Mohan & Vrana, George (2006). Financial Accounting and Reporting Standards for Private Entities. Accounting Horizons, 20 (2), 179-194. Disponible en: http://www.fasb.org/cs/BlobServer?blobcol=urldata & blobtable=MungoBlobs & blobkey=id & blobwhere=1175 821732130 & blobheader=application%2F.pdf [ Links ]

Cañibano, Leandro & Herranz, Felipe (2013). Principios versus reglas en las normas contables. La "crisis del ladrillo". Consejeros, 80, 56-62. Disponible en: http://www.uam.es/personal_pdi/economicas/lcanibano/PRINCIPIOS%20VS%20REGLAS%20Consejeros%202013.pdf [ Links ]

Cole, Vicky; Breesch, Diane & Branson, Joël (2009). Are Users of Financial Statements of Publicly and Non-Publicly Traded Companies Different or Not? An Empirical Study. Manuscrito no publicado, disponible en: http://dx.doi.org/10.2139/ssrn.1407566 [ Links ]

Comisión Europea (2010). Summary Report on the Responses Received to the Commissions Consultation on the International Financial Reporting Standard for Small and Medium-Sized Entities. Bruselas, Bélgica. Mayo. Disponible en: http://ec.europa.eu/internal_market/accounting/docs/ifrs/2010-05-31_ifrs_pyme_consultation_summary_en.pdf [ Links ]

Comisión Europea (2011). Study on Accounting Requirements for SMEs. Bruselas: CNA Interpreta Srl. Junio. Disponible en: http://ec.europa.eu/enterprise/policies/pyme/business-environment/files/study_on_%20accounting_requirements_for_pymes_final_report_en.pdf [ Links ]

Comisión Europea (2013a). Enterprise and Industry, Policies, Small and Medium-Sized Enterprises (SMEs). Disponible en: http://ec.europa.eu/enterprise/policies/sme/index_en.htm [ Links ]

Comisión Europea (2013b). Small and Medium-Sized Enterprises (SMEs) Consultation: "Which are the TOP10 Most Burdensome EU Legislative Acts for SMEs?". Disponible en: http://ec.europa.eu/enterprise/policies/sme/public-consultation-new/index_en.htm#h2-9 [ Links ]

Consejo Técnico de Contaduría Pública, CTCP (2012). Direccionamiento estratégico del proceso de convergencia de las normas de contabilidad e información financiera y de aseguramiento de la información, con estándares internacionales. Documento final. Bogotá. Diciembre. Disponible en: https://www.mincomercio.gov.co/descargar.php?id=66688. [ Links ]

Directorate General for Internal Market and Services (2010). Framework Contract for Projects Relating to Evaluation and Impact Assessment Activities of Directorate General for Internal Market and Services. 4th Company Law Directive and IFRS for PYMEs. Final Report. Bruselas. Octubre. Disponible en: http://ec.europa.eu/internal_market/accounting/docs/studies/2010_cses_4th_company_law_directve_en.pdf [ Links ]

Evans, Lisa; Gebhardt, Guenther; Hoogendoorn, Martin; Marton, Jan; Pietra, Roberto di; Mora, Araceli; Thinggârd, Frank; Vehmanen, Petri & Wagenhofer, Alfred (2005). Problems and Opportunities of an International Financial Reporting Standard for Small and Medium-Sized Entities. The EAA FRSC's Comment on the IASB's Discussion Paper. Accounting in Europe, AinE, 2 (1), 23-45. [ Links ]

Financial Accounting Standards Board, FASB (2012). Invitation to Comment. Private Company Decision-Making Framework. Stanford, Connecticut. Julio. Disponible en: http://www.fasb.org [ Links ]

García, Nohora & Sierra, Ernesto M. (2012). Un análisis de la reforma contable en Colombia. Revista internacional Legis de Contabilidad & Auditoría, 51, 39-54. [ Links ]

International Accounting Standards Board, IASB (2004). Discussion Paper. Preliminary Views on Accounting Standards for Small and Medium-Sized Entities. Londres. Junio. Disponible en: http://www.ifrs.org/Current-Projects/IASB-Projects/Small-and-Medium-sized-Entities/Documents/DPonSMEs.pdf [ Links ]

International Accounting Standards Board, IASB (2005). Staff Questionnaire on Possible Recognition and Measurement Modifications for Small and Medium-Sized Entities (SMEs). Londres. Abril. Disponible en: http://wvww.ifrs.org/IF-RS-for-SMEs/histroy/Pages/History.aspx

International Accounting Standards Board, IASB (2007). Basis for Conclusions on Exposure Draft. IFRS for Small and Medium-Sized Entities. Londres. Febrero. Disponible en: http://www. focusifrs.com/content/view/full/317, http://www.ifrs.org/Current-Projects/IASB-Projects/Small-and-Medium-sized-Entities/Exposure-Drafts-and-Comment-Letters/Pages/Expo-sure-Drafts-and-Comment-Letters.aspx [ Links ]

International Accounting Standards Board, IASB (2009). NIIF para las pymes. Fundamentos de conclusiones. Londres. Junio. Disponible en: http://www.ifrs.org/IFRS-for-SMEs/Pages/IFRS-for-SMEs-and-relat-ed-material.aspx#sme_es [ Links ]

International Accounting Standards Board, IASB (2011). Question & Answer 2011/01. Disponible en: http://www.ifrs.org/ifrs-forsmes/Pages/QAsSMEs.aspx [ Links ]

International Accounting Standards Board, IASB (2012a). Update on the IFRS for SMEs. Londres. Enero. Disponible en http://www.ifrs.org/IFRS-for-SMEs/Documents/1201EFRAGSMEWorkingGroupHandout.pdf, posteriores actualizaciones disponibles en: http://www.ifrs.org/IFRS-for-SMEs/Pages/Update.aspx [ Links ]

International Accounting Standards Board, IASB (2012b). Revisión Integral de la NIIF para las PYMES. Solicitud de información. Londres. Junio. Disponible en: http://www.ifrs.org/IF-RS-for-SMEs/Pages/Review2012.aspx [ Links ]

International Federation of Accountants, IFAC (2006). Micro-Entity Financial Reporting: Perspectives of Preparers and Users. Nueva York. Diciembre. Disponible en: http://www.ifac.org/sites/default/files/publications/files/micro-entity-financial-repo-1.pdf [ Links ]

MacArthur, John B. (1988). An Analysis of the Content of Corporate Submissions on Proposed Accounting Standards in the UK. Accounting and Business Research, 18 (71), 213-226. [ Links ]

Molina, Horacio (2008). El nuevo PGC para pymes. Revista de la Asociación Española de Contabilidad y Administración de Empresas, 81, 99-105. [ Links ]

Molina, Horacio & Tua, Jorge (2010). Reglas versus principios contables, ¿son modelos compatibles? Revista Española de Financiación y Contabilidad, 39 (146), 259-287. Disponible en: www.aeca.es/pub/refc/acceso.php?id=1107 [ Links ]

Schiebel, Alexander (2008). Is There a Solid Empirical Foundation for the IASB's Draft IFRS for SMEs? Manuscrito no publicado, disponible en: http://dx.doi.org/10.2139/ssrn.994684 [ Links ]

Sinnet, William M. & Mesa, Cheryl de (2006). What Do Users of Private Company Financial Statements Want? New Jersey: Financial Executives Research Foundation, FERF. Disponible en: http://www.pcfr.org/downloads/05_07_meet_materials/ferf_private_ couser_survey.pdf [ Links ]

Stanga, Keith G. & Tiller, Mikel G. (1983). Needs of Loan Officers for Accounting Information from Large versus Small Companies. Accounting and Business Research, 14 (53), 63-70. [ Links ]

Tua, Jorge (2006). Ante la reforma de nuestro ordenamiento: nuevas formas, nuevos conceptos. Un ensayo. Revista de Contabilidad-Spanish Accounting Review, 9 (18), 145-175. [ Links ]

Villacorta-Hernández, Miguel A. (2012). Alternativas para mejorar las propuestas de marco conceptual contable. Cuadernos de Contabilidad, 13 (33), 361-394. Disponible en: http://www.scielo.org.co/scielo.php?pid=S0123-14722012000200004 & script=sci_arttext & tlng=es [ Links ]

Bibliografía sugerida

Anacoreta, Luisa & Silva, Pedro D. (2005). International Accounting Standards for SMEs: an exploratory study. Manuscrito no publicado, disponible en http://www.porto.ucp.pt/feg/links/papers/IASB_on_PYME_Luisa_Anacoreta_e_Duarte_Silva.pdf [ Links ]

Bartlett, Susan A. & Chandler, Roy A. (1997). The Corporate Report and the Private Shareholder: Lee and Tweedie Twenty Years On. British Accounting Review, 29 (3), 245-61. [ Links ]